Dasar-Dasar Obligasi Dasar Obligasi

advertisement

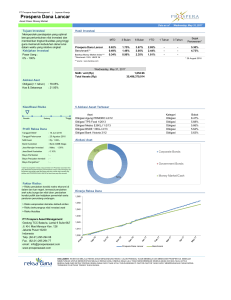

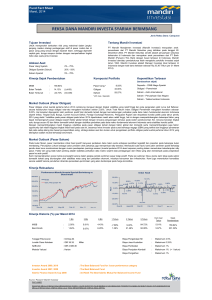

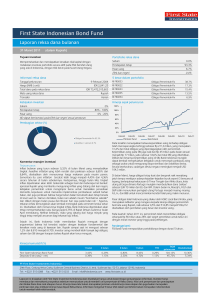

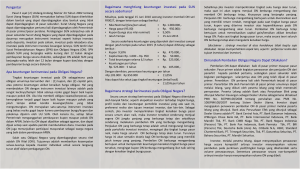

Pendidikan Investasi Dua Bulanan September 2010 DasarDasar-Dasar Obligasi Pasar obligasi dikenal juga sebagai pasar surat utang dan merupakan bagian dari pasar efek yang memungkinkan pemerintah dan perusahaan meningkatkan modalnya. Sama seperti orang yang membutuhkan uang, demikian juga perusahaan dan pemerintah di seluruh dunia. Perusahaan-perusahaan perlu uang untuk ekspansi bisnis dan membiayai pengeluaran mereka, sementara pemerintah harus membayar utangnya dan membutuhkan dana untuk program-program pembangungan infrastruktur. Semua ini dapat dicapai dengan menerbitkan obligasi di pasar. Tak seorangpun akan meminjamkan uangnya secara cuma-cuma. Obligasi adalah utang yang ditawarkan oleh peminjam (penerbit) kepada pemberi pinjaman (investor). Singkatnya, obligasi adalah kewajiban mengikat atau utang yang harus dilunasi oleh penerbit kepada investor pada akhir suatu periode tertentu. Pada mekanisme obligasi yang umum, terdapat pembayaran yang dilakukan pada waktu-waktu tertentu di antara tanggal penerbitan dan tanggal jatuh tempo. Penerbit berjanji kepada investor untuk membayarkan sejumlah uang tertentu dalam bentuk pembayaran bunga pinjaman selama periode tertentu dan melunasi pokok pinjaman pada saat jatuh tempo. Mekanisme Obligasi Memberi Utang Korporasi atau Pemerintah Pembayaran Bunga Berkala Investor Melunasi Pokok Utang Pada Saat Jatuh Tempo Cara Kerja Obligasi Perusahaan menawarkan utang (pokok) Rp 20 miliar dengan suku bunga tetap 5% per tahun selama 5 tahun (tenor). Pemegang obligasi akan menerima Rp 1 miliar (5% dari Rp 20 miliar) dalam bentuk pembayaran bunga tahunan. Saat jatuh tempo (akhir tahun ke-5), penerbit akan melunasi pokok utang senilai Rp 20 miliar dan membayar bunga terakhir kepada pemegang obligasi. Pembayaran Bunga tahunan Rp 1 miliar Pokok utang Rp 20M dibayar saat jatuh tempo 1 2 3 4 Tahun 5 Obligasi versus Saham Investor obligasi menerima pendapatan tetap dalam bentuk kupon. Tidak seperti dividen pada saham, kupon harus dibayar pada waktu yang telah ditetapkan, kecuali jika penerbit obligasi mengalami gagal bayar dan akan dilikuidasi. Pada saat jatuh tempo, investor obligasi akan menerima kembali investasi awalnya. Sementara investor saham dapat memperoleh peningkatan/kehilangan investasi awalnya akibat keuntungan/kerugian dari kenaikan/penurunan harga saham setelah pembelian. Selain itu, investor saham juga dapat menikmati pembayaran dividen, tetapi hal ini tidak dijamin karena tidak ada kewajiban perusahaan untuk membayar dividen. Dengan demikian, menjadi investor saham umumnya lebih berisiko daripada investor obligasi. Setiap kelas aset (saham, obligasi atau pasar uang) mengandung tingkat risiko dan imbal hasil masing-masing. Deposito berjangka umumnya memiliki risiko yang rendah sementara saham mengandung risiko tinggi namun memberikan kompensasi tingkat imbal hasil yang tinggi juga. Biasanya, obligasi menawarkan risiko dan imbal hasil yang lebih seimbang relatif terhadap deposito berjangka dan saham. Pendidikan Investasi Dua Bulanan September 2010 2009 Jenis Obligasi Nama Penjelasan Obligasi Korporasi Diterbitkan oleh perusahaan swasta. Obligasi berperingkat noninvestasi (high yield bonds/junk bonds) memiliki risiko yang lebih tinggi dibandingkan dengan obligasi berperingkat layak investasi (investment grade bonds), sebagai kompensasi, seringkali investor mengharapkan imbal hasil yang lebih tinggi. Perusahaan juga dapat menerbitkan obligasi dalam mata uang asing untuk mengakses modal investasi yang tersedia di pasar luar negeri. Contohnya, Obligasi Samurai, obligasi yang diterbitkan dalam mata uang Yen Jepang oleh perusahaan non-Jepang dan sebagian besar dijual di Jepang, dan obligasi Yankee, obligasi bermata uang Dollar AS yang dikeluarkan oleh perusahaan non-Amerika untuk pasar Amerika. Obligasi Pemerintah Diterbitkan oleh pemerintah dengan dasar kredibilitas pemerintah untuk membayar kembali utangnya. Beberapa penerbit utama obligasi pemerintah di seluruh dunia termasuk Amerika (US Treasury - Dollar), Inggris (Gilts - Poundsterling), Jepang (Japan Government Bonds - Yen) dan Jerman (Bunds -Euro). Memahami Harga Obligasi dan Suku Bunga Walaupun obligasi memberikan tingkat kestabilan yang mampu mengimbangi beberapa faktor volatilitas saham, obligasi sangat rentan terhadap perubahan ekonomi yang dapat mempengaruhi nilai obligasi. Tekanan Inflasi1 – Ekspansi Ekonomi Inflasi biasanya merupakan dampak dari pertumbuhan ekonomi yang terlalu tinggi. Sebagai bentuk intervensi, Pemerintah memperketat kebijakan moneter (kenaikan tarif) untuk mencegah tekanan inflasi – Ekonomi/Resesi Perlambatan Sebaliknya, ketika ekonomi mengalami perlambatan, pemerintah mengadopsi pelonggaran kebijakan moneter dengan mengurangi tingkat suku bunga untuk memacu pertumbuhan ekonomi. Tingkat Suku Bunga Saat suku bunga turun, harga obligasi naik Saat suku bunga naik, harga obligasi turun Sebuah contoh2 untuk mengilustrasikan keterkaitan tingkat suku bunga dengan harga obligasi: Obligasi 5 tahun Rp10 miliar dengan kupon 5% per tahun Situasi A – suku bunga pasar3 naik menjadi 6% Situasi B – suku bunga pasar turun menjadi 4% Hubungan terbalik tampak jelas pada rumus berikut (bunga tahunan berdasarkan tingkat kupon tetap sepanjang waktu): Imbal Hasil Sekarang (%) = Bunga Tahunan (Rp) (Suku Bunga) Harga Obligasi Sekarang (Rp) Harga Obligasi Sekarang Imbal Hasil Sekarang Bunga Tahunan Situasi A Rp 8,3 miliar 6% Rp 500 juta Situasi B Rp12,5 miliar 4% Rp 500 juta Perubahan suku bunga pasar tidak berdampak pada nilai obligasi yang ada jika seorang investor memilih untuk memegang obligasi hingga jatuh tempo. Investor masih akan mendapatkan jumlah pokok yang dijanjikan pada saat pembelian, dan semua hal lain dianggap sama. 1 Inflasi 2Ini adalah peningkatan harga barang dan jasa - dengan kata lain, terlalu banyak uang diperlukan untuk mendapatkan sedikit barang. bukan merupakan suatu perhitungan aktual dan disertakan hanya untuk ilustrasi 3Imbal hasil dan suku bunga adalah sama. Mereka adalah istilah yang berbeda untuk konsep yang sama. Pendidikan Investasi Dua Bulanan September 2010 2009 Terminologi Obligasi Istilah Penjelasan Penerbit Badan Hukum yang memiliki otoritas untuk menerbitkan dan mendistribusikan efek.Penerbit dapat berupa perusahaan, pemerintah asing/lokal, dan dana investasi berbentuk kontrak investasi kolektif. Nilai Par atau Nilai Nominal Setiap obligasi memiliki nilai par yang merupakan nominal atau besarnya utang yang tercantum dalam sertifikat obligasi dan merupakan jumlah yang akan dibayar pada saat obligasi jatuh tempo. Pemegang Obligasi Pemilik obligasi atau pemegang obligasi dapat berupa individu atau institusi seperti korporasi, bank, perusahaan asuransi, atau reksa dana. Tanggal Jatuh Tempo Tanggal dimana obligasi jatuh tempo dan dibayarkan kepada pemegang obligasi. Lamanya waktu sejak tanggal penerbitan sampai dengan tanggal jatuh tempo sering disebut dengan istilah tenor. Semain lama tenor, semakin tinggi imbal hasilnya. Tingkat Kupon Tingkat bunga obligasi yang akan dibayar oleh penerbit kepada pemegang obligasi selama jangka waktu tertentu sampai obligasi tersebut jatuh tempo. Ada 3 jenis kupon: kupon tetap dengan pembayaran bunga yang sama selama jangka waktu obligasi. Pembayaran ini akan dilakukan sampai obligasi jatuh tempo atau sampai obligasi mengalami gagal bayar, tanpa kupon atau tidak ada pembayaran bunga secara berkala, dan kupon mengambang di mana besarnya jumlah kupon yang dibayar mengacu pada tingkat bunga atau indeks tertentu dan dihitung secara berkala, biasanya setiap satu, tiga atau enam bulan. Imbal Hasil Persentase pengembalian investasi. Imbal Hasil Sekarang (Current Yield) dikenal sebagai tingkat bunga bunga dibagi dengan harga obligasi saat ini. Misalnya, obligasi dengan nilai nominal Rp 500 juta dijual pada harga Rp 480 juta dan memiliki tingkat bunga sebesar 5,0%. Maka imbal hasil sekarang untuk obligasi tersebut adalah 5,2%. Ketika harga obligasi bergerak turun, imbal hasil akan naik dan berlaku sebaliknya. Peringkat obligasi menunjukkan kualitas kredit dari suatu obligasi dan seberapa besar kemungkinan penerbit akan memenuhi kewajiban. Lembaga pemeringkat independen seperti Standard & Poor's, Fitch Rating, dan Moody's menyampaikan kemungkinan terjadinya gagal bayar (default) pada suatu obligasi. Skala penilaian yang digunakan adalah sebagai berikut: Peringkat Obligasi Berdasarkan Standard & Poor's, peringkat kredit berkisar dari AAA (sangat tidak mungkin untuk gagal bayar) hingga D (gagal bayar). Obligasi berperingkat BB atau di bawahnya dikenal sebagai obligasi berperingkat NON-INVESTASI sedangkan obligasi dengan peringkat di atas BB dikenal sebagai obligasi berperingkat LAYAK INVESTASI. Umumnya, semakin tinggi kualitas kredit, makin rendah imbal hasilnya. Disclaimer Laporan ini hanya merupakan informasi yang disebarluaskan untuk kalangan sendiri dan ditujukan bagi para nasabah dan calon nasabah PT Prudential Life Assurance (Prudential Indonesia). Laporan ini tidak diperbolehkan untuk dicetak, dibagikan, atau direproduksi atau didistribusikan secara keseluruhan atau sebagian kepada orang lain tanpa izin tertulis dari Prudential Indonesia. Laporan ini bukan merupakan penawaran atau ajakan melakukan pemesanan, pembelian, atau penjualan aset-aset keuangan yang tertulis di dalamnya. Penerima laporan ini sebaiknya mencari nasihat seorang ahli keuangan sebelum memutuskan untuk berinvestasi. Prudential Indonesia tidak memberikan pertimbangan dan tidak akan melakukan investigasi atas tujuan investasi, kondisi keuangan, atau kebutuhan tertentu dari penerima laporan ini, sehingga tidak ada jaminan dan kewajiban apapun yang akan kami berikan atau terima atas kerugian yang timbul secara langsung maupun tidak langsung yang diderita oleh penerima laporan ini karena informasi, opini, atau estimasi yang ada dalam laporan ini. Prudential Indonesia dan semua perusahaan yang terkait dan berafiliasi dengannya, termasuk jajaran direksi dan staf di dalamnya, dapat memiliki atau mengambil posisi atas aset keuangan yang tercantum dalam laporan ini dan dapat melakukan atau sedang menjajaki jasa perantaraan atau jasa investasi lainnya dengan perusahaan-perusahaan yang aset keuangannya tercantum dalam laporan ini, termasuk dengan pihak-pihak di luar laporan ini. Kinerja masa lalu dan perkiraan yang dibuat bukan merupakan indikasi kinerja yang akan datang. Nilai dan hasil investasi bisa naik atau turun. Prudential Indonesia adalah bagian dari Prudential plc, sebuah grup perusahaan jasa keuangan terkemuka dari Inggris. Grup Prudential pada tanggal 30 Juni 2010 memiliki total dana kelolaan sebesar lebih dari GBP 309 miliar (Rp 4,198 triliun) dengan lebih dari 22 juta nasabah. Prudential Indonesia dan Prudential plc tidak memiliki afiliasi apapun dengan Prudential Financial Inc, suatu perusahaan yang berdomisili di Amerika Serikat. Kinerja hasil investasi di atas adalah hasil yang sudah terjadi. Hasil pada periode mendatang, bisa naik atau turun. Prudential Asset Management (Singapore) Limited 30 Cecil Street #20-01 Prudential Tower Singapore 049712 Company Reg 199407631H