Word Macro Virus.... it just fun

advertisement

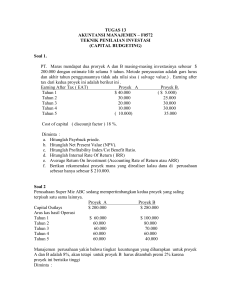

Khusus D4 Akuntansi Manajerial 35 BAB V INVESTASI JANGKA PANJANG Tujuan Instruksional Khusus (TIK) Di dalam bab akan diperkenalkan kepada mahasiswa Politeknik Negeri Samarinda khususnya jurusan Akuntansi. Dalam pembahasan akan memperkenalkan investasi dalam aktiva tetap, capital budgeting, Pemilihan beberapa alternatif investasi, cash flow, paybeck periode, sehingga mahasiswa dapat memahami dengan baik. Pendekatan Untuk Pencapaian Tujuan Pembelajaran (Isi) Setelah mempelajari materi ini diharapkan pada mahasiswa akan dapat : 1. menjelaskan pengertian dana yang diinvestasikan dalam aktiva tetap; 2. menjelaskan pengertian capital budgeting; 3. memahami usulan-usulan investasi dan pemilihan alternative; 4. menjelaskan pengertian cash flow; 5. menjelaskan pengertian metode “peyback period”; 6. mampu menyelesaikan soal latihan bab 5. 1. Perputaran Dana yang Diinvestasikan dalam Aktiva Tetap Pada dasarnya investasi dalam aktiva tetap sama saja dalam investasi aktiva lancar, hanya saja ada sedikit perbedaan, yaitu kolom investasi dalam aktiva lancar tentunya dana yang diinvestasikan akan kembali dalam waktu satu hari, satu minggu, satu bulan dan paling lambat dana tersebut seluruhnya akan kembali paling lambat satu tahun. Sementara dana yang diinvestasikan dalam aktiva lancar dapat digambarkan sebagai berikut. Sementara perputaran dana yang diinvestasikan dalam aktiva tetap dapat digambarkan sebagai berikut: Kas Aktiva Lancar Kas seterunya demikian Sementara perputaran dana yang diivestasikan dalam aktiva tetap dapat digambarkan sebagai berikut. Depresiasi Depresiasi Depresiasi Kas Depresiasi Depresiasi Jumlah dana yang diinvestasikan dalam aktiva tetap akan berangsur-angsur berkurang sesuai dengan metode depresiasi yang digunakan. Apabila menggunakan straight line method atau dengan prosentase tetap dari harga beli, perjalanan dari dana yang tertanam dalam aktiva tetap secara individual dapat digambarkan sebagai berikut. BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) 35 La Ode Hasiara Khusus D4 Akuntansi Manajerial 36 10 8 6 4 2 0 2 4 6 8 10 Tahun Penggunaan Grafik tersebut di atas menggambarkan perjalanan atau perputaran dana yang diinvestasikan dalam aktiva tetap dengan harga pembelian Rp100.000,00 dengan umur penggunaan selama sepuluh tahun tanpa nilai sisa (residu). Dari grafik tersebut kita ketahui bahwa dana yang diinvestasikan dalam aktiva tetap tersebut setiap tahunnya berkurang secara konstan dengan Rp10.000,00. 2. Capital Budgeting Di atas telah diuraikan bahwa investasi dalam aktiva tetap adalah juga dengan harapan bahwa perusahaan akan memperoleh kembali dana yang diinvestasikan tersebut sebagaimana halnya investasi dalam aktiva lancar. Perbedaan yang mendasar dalam investasi aktiva tetap dan aktiva lancar hanya terletak dalam jangka waktu dan cara kembalinya dan yang diinvestasikan dalam golongan aktiva tersebut. Capital budgeting mempunyai arti yang sangat penting bagi perusahaan karena: a. dana yang dikeluarkan akan terikat/tertanam dalam waktu yang relatif panjang (lama) b. Investasi dalam aktiva tetap menyangkut harapan terhadap penjualan diwaktu yang akan datang. c. Pengeluaran dana untuk keperluan tersebut biasanya dalam jumlah yang relatif besar. d. Kesalahan dalam pengambilan keputusan mengeluarkan modal tesebut, mempunyai dampak yang sangat besar. 3. Usulan investasi dan pemilihan alternatif Ada berbagai cara dalam menggolong-golongkan usul investasi. Salah satu penggolongan usul-usul investasi didasarkan menurut kategori di bawah ini. a. Investasi Penggantian b. Investasi Penambahan Kapasitas c. Investasi Penambahan Jenis Produk Baru d. Investasi lain-lain BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara Khusus D4 Akuntansi Manajerial 37 Pada umumnya keputusan mengenai investasi penggantian adalah paling sederhana, yaitu misalnya suatu aktiva yang sudah aus atau usang yang harus sudah diganti dengan aktiva baru, kalau produksi akan tetap dilanjutkan. Secara umum dapat dikatakan bahwa sebagian besar dari keputusan investasi penggantian dapat diperhitungkan dengan lebih mudah. Termasuk dalam golongan investasi penambahan kapasitas, misalnya penambahan jumlah mesin atau pembukaan pabrik baru. Investasi penambahan kapasitas sering juga bersifat investasi penggantian, misalnya mesin yang sudah tua yang tidak efisien akan diganti dengan mesin baru yang lebih besar kapasitasnya dan lebih efisien. Dengan demikian tingkat ketidakpastiannya lebih besar daripada investasi pengganti. Golongan ivestasi yang ke dua adalah investasi untuk menghasilkan produk baru. Disamping tetap menghasilkan produk yang telah diproduksi pada waktu sekarang ini, karena itu menyangkut produksi baru, maka investasi ini juga mempunyai tingkat ketidakpastian yang besar. Investasi yang tidak termasuk dalam investasi di atas adalah investasi lain-lain sepeti usul investasi untuk pemasangan alat pemanas (heater), alat pendingin (air conditioner), memasang sistem masuk dimaksudkan untuk dapat meningkatkan moral karyawan. Sehubungan dengan hal teersebut, maka perlu diadakan penilaian terhadap usul-usul investasi yang diajukan, dan kemudian diadakan rangkin atas dasar suatu kriteria tertentu, dan pada akhirnya berdasarkan ukuran yang telah ditetapkan oleh perusahaan dapatlah dipilih usul-usul proyek mana yang dapat diterima, dan mana yang tidak dan mana yang ditindak pelaksanaannya. 4. Pengertian Cash Flow Mengapa ada berbagai cara penilaian usul investasi yang didasarkan pada aliran kas (cash flow) dan bukan pada keuntungan yang dilaporkan. Jawaban atas pertanyaan ini sangat sederhana, yaitu untuk dapat menghasilkan keuntungan tambahan, kita harus mempunyai kas untuk ditanamkan kembali. Kita telah ketahui keuntungan yang dilaporkan dalam buku, belum pasti dalam bentuk kas, sehingga dengan demikian jumlah kas yang ada dalam perusahaan belum tentu sama dengan jumlah keuntungan yang dilaporkan dalam buku. Setiap usul investasi atau pengeluaran modal (capital expenditure) selalu mengandung dua macam aliran kas (cash flow), yaitu: a. aliran kas keluar neto(net outlow of csh), yaitu yang diperlukan untuk investasi baru, dan b. aliran kas masuk neto tahunan (net annual inflow of cash), yaitu sebagai hasil dari investasi tersebut, yang sering pula disebut “net cash proceed” atau cukup istilah “proceed.” Untuk memberikan gambaran yang jelas tentang perbedaan antara keuntungan yang dilaporkan dalam konsep aliran kas dapat diberikan contoh di bawah ini: PT Kaltim mempunyai rencana untuk membeli mesin yang baru untuk mengganti sebuah mesin lama yang dianggap sudah tidak efisien lagi. Harga mesin baru termasuk biaya pemasangan sebesar Rp60.000,00 taksiran umur ekonomis 3 tahun. Mesin lama masih mempunyai umur penggunaan 3 tahun lagi, kalau dijual BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara Khusus D4 Akuntansi Manajerial 38 saat ini sesuai dengan nilai bukunya, yaitu sebesar Rp15.000,00 kalau mesin lama dijual maka jumlah investasi tambahan atau aliran kas keluar neto untuk proyek investasi tersebut adalah sebesar Rp45.000,00 yaitu harga mesin baru termasuk biaya pemasangan sebesar Rp60.000,00 dikurangi dengan harga penjualan mesin lama Rp15.000,00. Penggantian mesin lama dengan mesin baru, itu diharapkan akan dapat menghemat biaya tenaga kerja, material, biaya reparasi (cash saving) setiap tahunnya sebesar Rp27.500,00 sebelum pajak-pajak penghasilan ditetapkan sebesar 40%. Berdasarkan data di atas kita dapat menyusun dua macam perhitungan, yaitu: a. atas dasar accounting atau accrual basis, dan b. atas dasar cash flow, yaitu nampak seperti contoh di bawah ini: Uraian Dasar accounting Penghematan biaya untuk tenaga kerja, material dan reparasi….. Depresiasi mesin baru Rp20.000,00 Dikurangi: Depresiasi mesin lama 5.000,00 Tambahan Depresiasi Kenaikan Tax Income Kenaikan pajak penghasilan 40% Laba Bersih setelah Pajak Kenaikan cash in flow atau proceeds Rp27.500,00 Dasar cas flow Rp27.500,00 15.000,00 12.500,00 5.000,00 Rp7.500,00 5.000,00 Rp22.500 Sehingga dari uraian tersebut di atas disimpulkan bahwa cash outly sebesar Rp45.000,00 atas pembelian aktiva baru dapat dikembalikan berturut-turut cash inflow setiap tahunnya sebesar Rp22.500,00. Dan akhirnya tambahan cash flow selama 3 tahun, yaitu selama umur ekonomis penggunaan mesin baru adalah 3 x Rp22.500,00 = Rp67.500,00 nilai tersebut dapat digambarkan pada pola proyeksicash flow dari investasi penggantian mesin lama, yaitu sebagai berikut. 0 Investasi tambahan (Cash outlys) Tahun 1 2 Rp45.000,00 BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara 3 Khusus D4 Akuntansi Manajerial 39 Aliran cash masuk neto (net cah inflow) Rp22.500 Rp22.500 Rp22.500 5. Metode “Peyback Period” Ada berbagai cara penilaian proyek investasi atau metode menyusun “rangking” usul investasi, yang sering kita jumpai dalam berbagai buku teks, ada empat metode penilaian investasi, yaitu sebagai berikut. 1. Paybeck period 2. Net Present Value 3. Internal Rate Of Return (IRR) 4. Accounting Rate Of Return (ARR) Tiga metode yang pertama mendasarkan diri pada aliran kas (cash flow), Proceds, sedangkan metode yang terakhir menggunakan laba setelah pajak yang dilaporkan buku (reported accounting income) sebagai dasar perhitungannya. Dasar keempat metode penilaian usul investasi di atas akan diuraikan masing-masing berikut di bawah ini. ad.1. Payback Period (Periode Pengembalian) Paybeck periode merupakan suatu periode yang diperlukan untuk dapat menutup kembali pengeluaran untuk investasi dengan menggunakan “proceds” atau aliran kas neto (net cash flows). Sehingga payback period dari suatu investasi menggambarkan lamanya waktu yang diperlukan agar dana yang mengendap/tertanam dalam suatu investasi dapat diperoleh kembali seluruhnya sesuai dengan apa yang diharapkan sebelumnya. Apabila proceds atau aliran kas neto sama besar untuk setiap tahunnya, maka paybeck period dari suatu investasi dapat dihitung dengan cara membagi jumlah investasi dengan proceds tahunan, yaitu : Julah investasi = Rp.45.000,Jumlah proceds tahunan = Rp.22.500,Rp.45.000,Payback periode = x 1 tahun = 2 tahun Rp.22.500,Ini berarti dana yang tertanam dalam aktiva tetap tersebut sebesar Rp.45.000,- kembali dalam jangka waktu 2 tahun. ad.2. Net Present Value atau disebut Metode Present Value Dengan adanya keluaran dari paybeck period, maka dicarilah metode lain yang memperhatikan baik proceds sesudah tercapainya paybeck period maupun “time value money”. Salah satu metode tersebut ialah metode net present value atau juga disebut metode present value. Karena metode ini memperhatikan “time value of money”, maka proceeds yang digunakan dalam menghitung Net Presnent Value (NPV) adalah proceeds atau “cash flows” yang didiskontokan atas dasar biaya modal (Cost of Capital) atau “Rate Of Return” yang diinginkan. BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara Khusus D4 Akuntansi Manajerial 40 Dalam metode ini pertama-tama yang dihitung adalah nilai sekarang (Present Value) dari Proceeds yang diharapkan atas dasar “Discount Rate” tertentu. Kemudian jumlah present value (PV) dari keseluruhan proceeds selama usianya dikurangi dengan PV dari jumlah investasinya (Initial investment). Selisih antara PV dari keseluruhan proceeds dengan PV dari pengeluaran modal (Capital Outlys” atau initial investment) dinamakan nilai sekarang neto (Net Present Value/NPV). Selisih antara PV dari keseluruhan proceeds dengan PV dari pengeluaran modal (capital outly atau initial investment) dinamakan nilai sekarang neto (net present value/NPV). Apabila jumlah PV dari keseluruhan proceeds yang diharapkan lebih besar dari PV dari investasinya, maka usul investasi dapat diterima, sebaliknya jika jumlah PV dari keseluruhan NPVnya negatif berarti usul investasi tersebut seharusnya ditolak (tidak diterima). Jika proceeds setiap tahunnya sama besarnya, maka dengan mudah untuk menentukan NPV, dengan menggunakan bantuan tabel A-2, sebaliknya, jika tidak sama, maka harus menggunakan tabel A-1. Berikut ini akan diberikan contoh dengan merujuk pada contoh payback priod, setelah ditambahkan keterangan mengenai cost of capital atau rate of return yang kita inginkan, maka dengan mudah untuk menghitung NVP-nya. Misalnya discount rate yang digunakan 10% (tabel2) Jumlah investasi mesin baru sebesar = Rp45.000,00 Proceeds tahunan selama tiga tahun sebesar = 22.500,00 Discount rate sebear 10% (tabel A-2) = 2,487 Present value (PV) dari proceeds = 2,487 x Rp22.500,00 = Rp55.958,00 Present value dari outlys (pengeluaran investasi) 45.000,00 Net peresent value (NPV) sebesar Rp10.958,00 ad.2. Metode Internal Rate of Return (Yield Method) Metode penilaian usul investasi lain yang menggunakan discount cash flow ialah disebut dengan IRR (Internal Rate of Return). Internal Rate of Return dapat didefenisikan sebagai tingkat bunga yang akan menjadikan jumlah nilai sekarang dari proceeds yang diharapkan dapat diterima (PV of future proceeds) sama dengan nilai sekarang dari pengeluaran modal (PV of capital Outlays). Pada prinsip Internal Rate of Return harus dicari dengan trial and error (dengan sistem coba-coba). Petama-tama kita menghitung PV dari proceeds dari suatu investasi dengan menggunakan tingkat bunga yang kita pilih menurut kehendak kita, kemudian hasil perhitungan itu dibandingkan dengan jumlah PV dari outlays-nya. Kalau PV dari proceeds lebih besar daripada PV dari investasi atau outlays-nya, maka kita harus menggunakan tingkat byanga yang lebih tinggi. BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara Khusus D4 Akuntansi Manajerial 41 Sebaliknya jika PV dari proceeds lebih kecil dari PV outlays-nya kita harus menggunakan tingkat bunga yang dapat menjadikan PV dari proceeds sama besarnya dengan PV dari otlays-nya. Pada tingkat bunga inilah NPV dari usul investasi tersebut adalah Rp0,00 atau mendekati nol. Sehingga dengan besarnya tingkat bunga tersebut menggambarkan besarnya IRR dari usul investasi tersebut. Dari contoh di atas, maka berikut ini dapat kita hitung IRR dengan cara sebagai berikut: Jumlah investasi perolehan mesin baru sebesar = Rp45.000,00 Jumlah proceeds tahunan selama 3 tahun sebesar = 67.500,00 Misalnya kita menggunakan tingkat bunga 20% (tabel A-2) sehingga NPVnya adalah sebagai berikut: PV dari proceeds = 2,106 x Rp22.500,00 ……… = Rp47.385,00 PV dari outlays ………………………………… = 45.000,00 NPV……………………………………… = +Rp2.385,00 Dari hasil perhitungan di atas menunjukkan bahwa NPV negatif ini berarti bahwa tingkat bunga yang sebenarnya lebih kecil dari 24%, kita coba menggunakan 23% maka NPV sebagai berikut: PV dari proceeds = 2,011 x Rp22.500,00 ……… = Rp45.248,00 PV dari outlays ………………………………… = 45.000,00 NPV……………………………………… = +Rp248,00 Dari hasil perhitugan di atas menunjukkan pula angka positif , ini berarti bahwa tingkat bunga yang besarnya terletak di atas 23% dan di bawah 24% (bantuan tabel A-1 dan A-2), sehingga dapat kita menghitung NPV-nya sebagai berikut: PV dari proceeds = 1,981 x Rp22.500,00 ……… = Rp44.573,00 PV dari outlays ………………………………… = 45.000,00 NPV……………………………………… = -Rp427,00 Dari hasil perhitungan di atas menunjukkan pula angka positif, ini berarti bahwa tingkat bunga yang sebenarnya adalah terletak di atas 23% dan di bawah 24%. IRR yang sebenarnya kita menggunakan pendekatan interpolasi dari dua macam tingkat bunga, yaitu bunga 23% dan 24% sebagai berikut: Selisih Tingkat Bunga Selisih PV 23% 24% selisih 1% Rp45.248,00 Rp44.573,00 Rp675,00 Selisih PV of Proceeds Dengan Capital Outlays Rp45.248,00 Rp45.000,00 Rp248,00 BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara Khusus D4 Akuntansi Manajerial 42 Selisih IRR antara dua jenis tingkat bunga yang digunakan. Rp 248,00 1% 0,37% Rp 675,00 Latihan 5 PT Kaltim mengusulkan investasi dalam suatu proyek dengan membutuhkan investasi sebesar Rp140.000,00 diperkirakan mempunyai proceeds selama 6 tahun, yaitu sebagai berikut.: Tahun Proceeds Jumlah Proceeds 1 Rp70.000,00 2 60.000,00 3 50.000,00 4 40.000,00 5 30.000,00 6 20.000,00 dengan tingkat bunga yang digunakan untuk membiayai investasi tersebut adalah 10%, dari data di atas maka tugas anda, hitung berapa: a. Payback Priod b. Present value PV dari Proceeds c. Profitability indeks (PI), rumus PI PV dari Outlays d. Internal Rate of Return Rumus IRR P P1 r P1 C1 2 C 2 C1 Dimana: r Internal Rate of Re turn yang dicari P1 Tingkat Bunga ke 1 P2 Tingkat Bunga ke 2 C1 NVP ke 1 C 2 NPV ke 2 BAB.V. INVESTASI JANGKA PANJANG (AKUNTANSI POLNES) La Ode Hasiara