Capital Budgeting - ernawati

advertisement

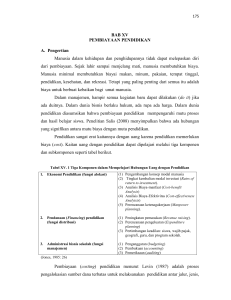

RESUME AKUNTANSI MANAJEMEN CAPITAL BUDGETING MATA KULIAH AKUNTANSI MANAJEMEN SEKSI 11 DOSEN PENGAJAR : RILLA GANTINO, SE DISUSUN OLEH : ERNAWATI 201311150 UNIVERSITAS ESA UNGGUL JAKARTA 2015 Capital Budgeting,yaitu keseluruhan proses analisis proyek-proyek yang pengembangannya diharapkan akan berlanjut lebih dari 1 tahun dan menentukan proyek mana yang akan dimasukkan dalam capital budget.(Hansen mowen) Capital Budgeting menunjukan kepada keseluruhan proses pengumpulan, pengevaluasian, penyeleksi dan penentuan alternative penanaman modal yang akan memberikan penghasilan bagi perusahaan untuk jangka waktu yang lebih dari setahun maka aktiva tetap dapat dikategorikan berupa peralatan, gedung, tanah,produk baru, system distribusi baru, serta program penelitian dan pengembangan yang baru. Penganggaran modal pada hakekatnya adalah suatu penerapan klasik dari teori ekonomi tentang perusahaan, yang menyebutkan sebuah perusahaan sebaiknya beroperasi pada tingkat dimana pendapat manajerialnya sama dengan biaya manajerialnya. Jika ketentuan ini ditetapkan pada keputusan penganggaran modal maka pendapatan marginal diartikan sebagi tingkat hasil pengambilan investasi , sedangkan biaya marginal diartikan sebagai biaya modal marginal perusahaan bila ketentuan ini dilaksanakan dengan tepat, maka pengambilan keputusan penganggaran modal akan memaksimumkan kekayaan para pemegang saham. Adapun dua jenis proyek dalam penganggaran modal, yaitu: proyek independen dan proyeksaling ekslusif (Hansen dan Mowen, 2005) : 1. Proyek independen adalah proyek yang jika diterima atau ditolak, tidak akanmempengaruhi arus kas proyek lainnya 2. Proyek saling ekslusif adalah proyek-proyek yang apabila diterima, akan menghalangipenerimaan proyek lainnya. Misalkan, keputusan untuk mengotomatisasi proses produksimenggantikan sistem manual yang selama ini dipakai.Keputusan ini akan menghilangkan sistem produksi manual yang selama ini dipakai karenahanya salah satu sistem yang akan dipakai. Proses penganalisaan dan penetapan proyekdalam penganggaran modal akan melibatkan tiga faktor utama yang saling terkait yaitumanfaat, waktu, dan resiko. Faktor manfaat terkait dengan aliran kas masuk bagi perusahaandi masa depan. Faktor waktu terkait dengan jeda waktu antara investasi di awal periodedengan realisasi kas masuk. Sedangkan faktor resiko terkait dengan tingkat resiko yangdihadapi sehubungan dengan realisasi dari kas masuk di masa depan (Belkaoui, 1993; Rosyd2009). Berbagai macam faktor yang harus diperkirakan dengan tepat dalam membuat penganggaranmodal merupakan fungsi terpenting yang harus dijalankan oleh manajer keuangan dan parastafnya (Brigham and Houston; 2003, Ryan and Ryan; 2002, Hansen dan Mowen, 2005). Hal ini karena hasil dari keputusan penganggaran modal yang telah ditetapkan oleh manajerkeuangan akan berdampak kepada perusahaan selama beberapa tahun dan menghilangkanfleksibilitas yang dimiliki oleh perusahaan. Jika perusahaan berinvestasi berlebihan makaakan menimbulkan tingginya biaya depresiasi dan biaya-biaya lain. Di sisi yang lain, jikainvestasi perusahaan terlalu kecil dari yang dibutuhkan, dua permasalahan akan muncul, 1. peralatan dan software komputer yang dimilikinya tidak cukup modern sehingga menyebabkan perusahaan tidak mampu berproduksi secara kompetitif. 2. jika kapasitasyang dimiliki oleh perusahaan tidak mencukupi, perusahaan akan kehilangan pangsapasarnya dan harus merelakannya direbut oleh pesaing. Untuk merebut kembali pelanggandari tangan pesaing dibutuhkan biaya penjualan yang besar, pemotongan harga jual, danperbaikan produk dimana kesemua itu sangat besar biayanya (Brigham and Houston; 2003). Setiap keputusan yang diambil untuk suatu investasi, ada risiko yang harus dihadapi olehmanajemen perusahaan. Risiko tersebut tidak mudah untuk diperkirakan akan terjadi atauakan mungkin dihadapi di masa yang akan datang. Semakin besar ketidakpastian di dalam suatu proyek maka akan semakin besar pula risiko yang akan dihadapi. Risiko yang mungkin dihadapi manajemen di dalam pelaksanaan suatu proyek investasi adalah tingkatsuku bunga, nilai tukar, inflasi, situasi keamanan dan politik dimana proyek tersebutdilaksanakan.Risiko terbagi atas 3 (tiga) yaitu : (1) Risiko yang berdiri sendiri (stand-alone risk) yaitu risiko proyek karena tidak membagirisiko yang ada ke dalam beberapa aset atau saham, risiko ini diukur melalui expected returndari proyek tersebut (2) Risiko perusahaan (corporate/within firm risk) yaitu risiko yang terbagi atas beberapa asetdalam satu portofolio, diukur melalui dampak proyek pada ketidakpastian mengenai labaperusahaan di masa mendatang (3) Risiko pasar (market/beta risk) yaitu tingkat risiko proyek yang terdiversifkasi denganbaik, proyek hanyalah salah satu dari aktiva-aktiva yang ada, diukur melalui pengaruh proyekpada koefisien beta perusahaan (Houston, 2006). Di dalam melakuan analisa capital budgeting diperlukan estimasi arus kas. Dimulai dari investasi awal hingga proyek itu berjalan. Pada tahap awal kas perusahaan masih negatifkarena perusahaan hanya mengeluarkan dana untuk pelaksanaan proyek tersebut, setelahproyek tersebut selesai dan arus kas akan menjadi positif akibatnya adanya penghasilan yangdihasilkan dari investasi tersebut.Masalah Dalam Menghitung Aliran Kas Perusahaan mengharapkan akan menghasilkan arus kas yang lebih besar daripada sebelummelakukan suatu investasi. Di dalam capital budgeting ini disebut sebagai arus kas tambahan(incremental cash flow). Incremental cash flow ini yang digunakan untuk menghitung ataumenganalisa kelayakan suatu proyek dengan metode net present value. Empat (4) hal yang harus diperhatikan di dalam menentukan arus kas tambahan yaitu (Ross,2008): 1. Sunk Cost Pengeluaran yang telah terjadi di masa lalu, yang tidak terpengaruh olehkeputusan menerima atau menolak suatu proyek. 2. Opportunity Cost Biaya yang timbul karena perusahaan kehilangan kesempatan menerimasuatu pendapatan karena aset perusahaan digunakan pada proyek yang lain. 3. Side Effect Dapat diklasifikan sebagai erosion atau synergy. Erosion terjadi ketikaproduk baru menurukan cash flow sedangkan synergy terjadi sebaliknya 4. Allocated Cost Dilihat sebagai pengeluaran kas jika terjadi kenaikan cost pada proyek.Arus kas dalam suatu proyek terdiri atas beberapa komponen yaitu: a) Initial investment (Investasi awal) : Semua pengeluaran yang digunakan untukmembiayai proyek tersebut. b) Free Cash Flow Arus kas bersih yang dapat dihasilkan selama proyek tersebutberlangsung. Yang diperhitungkan disini adalah selisih arus kas masuk dan keluar(pendapatan dan biaya) setelah dikurangi pajak dan tidak memperhitungkan bunga dandepresiasi. c) Terminal Value Arus kas yang dihasilkan jika pada akhir periode, investasi tersebut dijual. Nilai ini adalah nilai bersih dari penjualan tersebutNet Present Value (NPV) Metode NPV didasarkan pada metode discounted cash flow (DCF). Metode ini adalah nilai sekarang dari setiap arus kas termasuk arus kas masuk dan arus kas keluar, yangdidiskontokan pada biaya modal (discount rate) proyek, dengan formulasi sebagai berikut(Houston, 2006): NPV-CFKriteria suatu proyek investasi dapat diterima jika NPV lebih dari 0 (NPV > 0) dan suatuproyek akan ditolak jika NPV lebih kecil dari 0 (NPV < 0) (Ross, 2008). Ada 3 (tiga) sifat mendasar dari Net Present Value adalah: (1) Menggunakan arus kas, arus kas ini dapat digunakan untuk keperluan lain sepertipembayaran dividen, capital budgeting proyek yang lain atau untuk membayar bungapinjaman (2) Menggunakan semua arus kas dari proyek, pendekatan yang lain mengabaikan arus kasdiantara waktu tertentu, Selain itu , Menurut Bambang Riyanto “Dasar-dasar pembelanjaan “ (2010; hal 110) mengemukakan Capital Budgeting mempunyai arti sangat penting bagi perusahaan karena : 1. Dana yang dikeluarkan akan terikat untuk jangka waktu yang panjang . ini berarti bahwa perusahaan harus menunggu selama waktu yang panjang atau lama sampai keseluruhan dana yang tertanam dapat diperoleh kembali oleh perusahaan, ini akan berpengaruh bagi penyediaan dana untuk keperluan lain 2. Investasi dalam aktiva tetap menyangkut harapan terhadap hasil forecasting akan mengakibatkan adanya “over” atau “under investement” dalam aktiva tetap. Apabila investasi dalam aktiva tetap terlalu besar melebihi daripada yang diperlukan akan memberikan laba tetap yang besar bagi perusahaan . sebaliknya kalau jumlah investasi dalam aktiva tetap terlalu kecil akan mengakibatkan kekurangan peralatan. Hal ini akan dapat mengakibatkan perusahaan bekerja dengan harga pokok yang tinggi sehingga mengurangi daya bersaingnya atau kemungkinan lain ialah kehilangan sebagian besar dari pasar produknya 3. Pengeluaran dana untuk keperluan tersebut biasanya meliputi jumlah besar, jumlah dana yang besar itu mungkin tidka dapat diperoleh secara sekaligus. Berhubung dengan itu maka sebelumnya dibuat rencana yang hai –hati dan teliti 4. Kesalahan dalam pengambilan keputusan mengenai pengeluaran tsb akan mempunyai akibat yang panjang dan berat. Kesalahan dalam pengambilan keputusan dibidang ini tidak dapat diperbaiki tanpa adanya kerugian. Tujuan Capital budgeting, “J. Freed Weston, Thomas E . Coplan , sbb: 1. Untuk memaksimumkan kekayaan para pemegang saham (memaksimumkan nilai tukar perusahaan) artinya dengan adanya penganggaran modal maka sebuah perusahaan sebaiknya beroperasi pada tingkat dimana pendapatan marginal sama dengan biaya marginal. Pendapatan marginal diartikan sebagai tingkat pengambilan investasi , sedangkan biaya marginal sbg biaya modal marginal perusahaan. 2. Untuk dapat memilih saat yang tepat dalam memperoleh atau kembali aktiva tetap dan mutu aktiva yang dibeli. Hal ini sesuai dengan sifat barang modal dan para produsennya. Barang modal tidak dipesan oleh perusahaan sebelum tampak adanya peningkatan penjualan sehingga dirasakan kekurangan kapasitas. Dalam capital budgeting dilihat dari sisi pengambilan keputusan , dapat dikelompokan sbb: 1. Besar proyek Besar dari suatu proyek dapat diukur dengan dana yang diperlukan atau jenis sumber daya langka lain nya yang diperlukan seperti tanah, luas lantai untuk peralatan dan jenis personnil manajerial lainnya yang diperlukan. 2. Dampak terhadap risiko bisnis Salah satu cara untuk menganalisis dampak terhadap risiko adalah dengan membedakan atara investasi intern dan investasi ekstern berupa merger dan pengambilalihan . investasi intern kemungkinan berupa bidang-bidang yang telah cukup dikenla perusahaan. Kegiatan akuisisi intern mungkin tampak sangat menarik tetapi juga mungkin membawa risiko yang besar . 3. Penurunan biaya dan peningkatan pendapatan Pendekatan lain terhadap risiko adalah membedakan antara 3 kategori investasi : a) Penggantian (replacement) keputusan penggantian adalah yang paling sederhana untuk dilakukan . aktiva menjadi usang dan harus diganti agar efisiensi produksi dapat dipertahankan . hasil dari keputusan untuk mengganti dapat diramalkan dengan cukup pasti. b) Perluasan (expansion) kapasitas tambahan pada lini produk yang sudah ada didefiniskan sebagai perluasan . c) Pertumbuhan (growth) Lini produk baru atau pasar geografis baru seperti investasi luar negeri . tingkat pengalaman yang dimiliki untuk mendasari keputusan mungkin bervariasi menurut tingkat keterkaitan bidang dan pandangan heroik 4. Investasi yang diharuskan (Mandatory) dan tak berwujud Investasi yang diharuskan oleh aturan pemerintah merupakan sebuah kategori lain , perusahaan memiliki sedikit keleluasaan dalam masalah-masalah seperti ini. 5. Tingkat ketergantungan (Degree Of Dependence) Proyek –proyek independen tidak memiliki interelasi atau hubungan timbal balik . proyek-proyek dapat juga saling melengkapi . pengenalan pencahayaan yang lebih baik dapat memperbaiki seluruh operasi lain . proyek-proyek dapat merupakan pengganti (substitusi ) 6. Aspek Administrasi Setelah disusun suatu anggaran modal, maka harus dibuat jadwal pembiayaannya . biasanya, bagian keuangan perusahaan bertanggung jawab dalam membuat jadwal dan pencarian dana sesuai dengan kebutuhan investasi . bagian keuangan akan bekerja sama dengan bagian operasi dalam membuat catatan yang sistematis tentang penggunaan dana dan pemasangan mesin . program penganggaran modal yang efektif membutuhkan informasi sebagai dasar untuk menilai dan mengevaluasi keputusan pengeluaran modal yaitu tahap umpan balik dan tahap pengendalian dalam penganggaran modal yang biasanya disebut post-audit review. Sumber : thesis.binus.ac.id buku Hansen mowen jilid 1