1 BAB 1 PENDAHULUAN 1.1 Latar Belakang Masalah Kondisi

advertisement

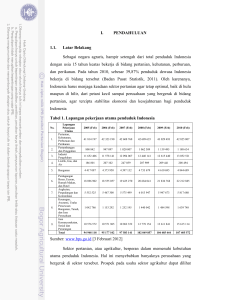

BAB 1 PENDAHULUAN 1.1 Latar Belakang Masalah Kondisi ekonomi indonesia yang tidak stabil, menyebabkan perusahaan kesulitan untuk tetap eksis dalam mempertahankan persaingan yang sangat ketat. Seiring dengan perkembangan perekonomian di indonesia yang menyebabkan adanya tuntutan bagi perusahaan untuk mengembangkan inovasi dan melakukan perluasan agar tetap bisa bertahan dalam persaingan. Dalam hal ini perusahaan tidak mampu bersaing dan akan mengalami kebangkrutan, salah satu penyebabnya adalah perusahaan mengalami rugi secara terus menerus dan sistem tata kelola perusahaan (Good Corporate Governance) yang kurang baik. Prediksi kekuatan keuangan suatu perusahaan pada umumnya dilakukan oleh pihak eksternal perusahaan yang meliputi, investor, kreditor, auditor, pemerintah dan pemilik perusahaan. Pihak-pihak eksternal perusahaan biasanya bereaksi terhadap sinyal distress seperti : penundaan pengiriman, masalah kualitas produk, tagihan dari bank dan lain sebagainya untuk mengidentifikasi adanya financial distress yang dialami oleh perusahaan. Dengan diketahuinya financial distress yang dialami oleh perusahaan diharapkan dapat dilakukan tindakan untuk memperbaiki situasi. Hanafi (2012:260) Menyatakan analisis kebangkrutan dilakukan untuk memperoleh peringatan awal kebangkrutan (tanda-tanda kebangkrutan). Semakin awal tanda-tanda kebangkrutan tersebut, semakin baik bagi pihak manajemen 1 2 Karena pihak manajemen bisa melakukan perbaikan-perbaikan. Pihak kreditur dan juga pihak pemegang saham bisa melakukan persiapan-persiapan untuk mengatasi berbagai kemungkinan yang buruk. Tanda-tanda kebangkrutan tersebut dalam hal ini dilihat dengan menggunakan data-data akuntansi, Sedangkan menurut (Almilia, 2003) financial distress terjadi sebelum kebangkrutan. Model financial distress perlu dikembangkan, karena dengan mengetahui kondisi financial distress perusahaan sejak dini diharapkan dapat dilakukan tindakantindakan untuk mengantisipasi kondisi yang mengarah pada kebangkrutan. Plat dan Plat (2002) dalam Almilia (2003) mendefinisikan financial distress sebagai suatu tahap penurunan kondisi keuangan yang terjadi sebelum terjadinya kebangkrutan ataupun likuidasi. Financial distress umumnya terjadi sebelum perusahaan mengalami kebangkrutan, umumnya untuk mengetahui adanya potensi kondisi financial distress suatu perusahaan berpegang pada data-data kebangkrutan, karena kemudahan dalam memperoleh data-data tersebut. Dengan melihat kondisi financial distress diharapkan perusahaan mampu untuk melakukan tidakan-tindakan yang dapatmengantisipasi kondisi yang mengarah pada kebangkrutan sedini ini Almilia (2003). Menurut Platt dan Platt (2002) dalam Almilia (2003) menyatakan kegunaan informasi jika perusahaan mengalami kondisi financial distress adalah sebagai berikut: Dapat mempercepat tindakan manajemen untuk mencegah masalah sebelum terjadinya kebangkrutan, Pihak manajemen dapat mengambil merger atau takeover agar perusahaan lebih mampu untuk membayar hutang dan mengelola perusahaan dengan lebih baik, 3 Memberikan tanda peringatan awal adanya kebangkrutan pada masa yang akan datang. Menganalisis faktor-faktor yang mempengaruhi kondisi kesulitan keuangan (financial distress) pada suatu perusahaan menjadi fenomena yang menarik bagi peneliti, karena gangguan keuangan dapat mengarah pada bangkrutnya suatu perusahaan. Kebangkrutan suatu perusahaan dapat diukur dan dilihat melalui laporan keuangan. Kebangkrutan suatu perusahaan dapat dilihat dari laporan keuangan, dengan menganalisis laporan keuangan. Analisis laporan keuangan merupakan alat yang sangat penting untuk memperoleh informasi yang berkaitan dengan posisi keuangan perusahaan serta hasil yang dicapai. Analisis laporan keuangan pada dasarnya merupakan perhitungan dari rasio-rasio yang menilai keadaan keuangan perusahaan di masa lalu, saat ini dan kemungkinanya di masa depan. Financial distress dapat diakibatkan oleh beberapa penyebab yang bermacam-macam. (Hasymi, 2007) dalam penelitianya menentukan dan menganalisis faktor yang mempengaruhi financial distress adalah faktor internal dan eksternal dan menurutnya faktor penyebab kesulitan keuangan secara internal adalah meliputi: kesulitan arus kas, besarnya jumlah hutang, kerugian dari kegiatan operasi perusahaan, sedangkan faktor eksternalnya adalah meliputi: kenaikan harga bahan bakar, kenaikan tingkat bunga pinjaman, sedangkan menurut Fachrudin (2008:9) penyebab utama adalah faktor ekonomi (37%) dan faktor keuangan (47,3%), selain itu disebabkan oleh kelalaian, dan kecurangan yaitu sebanyak 14%, serta faktor-faktor lain yang tidak dirinci yaitu sebanyak 4 16%. Faktor ekonomi meliputi kelemahan industri dan lokasi yang buruk. Faktor keuangan meliputi hutang yang terlalu banyak dan modal yang tidak memadai. Pentingnya faktor-faktor yang berbeda bervariasi dari waktu ke waktu, bergantung beberapa hal seperti keadaan ekonomi dan tingkat suku bunga. Menurut Fachrudin (2008:6) salah satu penyebab kondisi financial distress adalah salah satunya corporate governance model, yaitu ketika perusahaan memiliki susunan aset yang tepat dan struktur keuangan yang benar tapi dikelola dengan buruk. Dengan demikian mekanisme corporate governance berperan penting dalam meningkatkan kinerja perusahaan, semakin besar penerapan mekanisme corporate governance maka perusahaan akan berada pada kondisi monitoring yang baik, sehingga akan meningkatkan kinerja perusahaan yang bersangkutan sehingga mampu mengurangi kecenderungan kondisi financial distress pada sebuah perusahaan. Corporate governance memiliki mekanisme pembentuk di dalamnya. Dalam penelitian (Hendriani, 2011) mekanisme corporate governance terdiri dari kepemilikan manajerial, kepemilikan institusional, pemegang saham terbesar kedua , ukuran dewan direksi, kepemilikan publik, partisipasi pendiri, dan penyebaran kepemilikan, sedangkan dalam penelitian (Agusti, 2013), mekanisme corporate governance terdiri dari kepemilikan manajerial, kepemilikan institusional, jumlah dewan direksi, proporsi komisaris independen dan likuiditas, laverage, dan total aset. Sedangkan dalam penelitian ini akan menggunakan mekanisme corporate governance yang terdiri dari kepemilikan manajerial, 5 kepemilikan institusional, dewan direksi, dewan komisaris dan likuiditas, leverage dan operating capacity. Monks & Minow (2001) dalam Wardhani (2006) mekanisme good corporate governance merupakan tata kelola perusahaan yang menjelaskan hubungan antara berbagai partisipan dalam perusahaan yang menentukan arah dan kinerja perusahaan. Kepemilikan institusional merupakan kepemilikan saham perusahaan yang dimiliki oleh institusi seperti perusahaan asuransi, bank, perusahaan investasi dan kepemilikan institusi lain. Kepemilikan tersebut akan mengurangi masalah keagenan karena pemegang saham institusional akan mengawasi perusahaan sehingga manajemen tidak akan merugikan pemegang saham. Kepemilikan manajerial merupakan kepemilikan saham perusahaan yang dimiliki oleh manajemen. Kepemilikan saham oleh direksi dan komisaris dapat membantu penyatuan kepentingan antara pemegang saham dengan manajer sehingga dapat mengurangi agency conflict. Dewan direksi, merupakan organ perusahaan yang menentukan kebijakan dan strategi yang diambil oleh perusahaan. Dewan direksi pada suatu perusahaan akan menentukan kebijakan atau strategi yang akan diambil baik jangka pendek maupun jangka panjang Dewan komisaris dalam suatu perusahaan berperan lebih ditekankan kepada fungsi monitoring dari implementasi kebijakan direksi. Peran komisaris inilah diharapkan dapat meminimalisir permasalahn agensi yang timbul antara dewan direksi dan pemegang saham. Oleh karena itu diharapkan dewan komisaris dapat 6 mengawasi kinerja dewan direksi sehingga sehingga kinerja yang dihasilkan sesuai dengan kepentingan pemegang saham Wardhani (2006). Likuiditas merupakan rasio yang mengukur kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya (Harahap, 2001:301), keadaan tersebut merupakan masalah likuiditas yang berat, karena tidak mampu dalam memenuhi kewajibanya secara tepat, hal ini menurut (Almilia, 2003) telah mengidentifikasikan keadaan sinyal distress yang menyebabkan adanya penundaan pengiriman dan masalah kualitas produk. Apabila perusahaan mampu mendanai dan melunasi kewajiban jangka pendeknya dengan baik maka potensi perusahaan mengalami financial distress akan semakin kecil . Leverage merupakan rasio yang mengukur seberapa jauh perusahaan dibiayai oleh kewajiban atau pihak luar dengan kemampuan perusahaan yang digambarkan oleh ekuitas. Setiap penggunaan utang oleh perusahaan akan berpengaruh terhadap rasio dan pengembalian (Harahap, 2001:306). Apabila suatu perusahaan pembiayaannya lebih banyak menggunakan utang, hal ini beresiko akan terjadinya financial distress di masa yang akan datang akibatnya utang lebih besar dari aset yang dimiliki, jika keadaan tersebut tidak dapat diatasi maka potensi financial distress semakin besar. Operating Capacitymerupakan rasio perputaran total aktiva. Rasio perputaran total aktiva yang tinggi menunjukkan semakin efektif suatu perusahaan dalam penggunaan aktivanya untuk menghasilkan penjualan. Semakin efektif perusahaan menggunakan aktivanya untuk menghasilkan penjualan diharapkan dapat memberikan keuntungan yang besar bagi perusahaan (Ardiyanto, 2011). 7 Mekanisme corporate governance dalam suatu perusahaan menentukan nilai perusahaan dan tingkat kesehatan perusahaan, sehingga dalam penelitian ini tidak hanya faktor eksternal dan internal perusahaan saja yang mempengaruhi financial distress tetapi struktur corporate governance juga dapat mempengaruhi financial distress, oleh karena itu dalam penulisan skripsi ini penulis ingin menguji apakah mekanisme corporate governance (kepemilikan institusional, kepemilikan manajerial, dewan direksi, dewan komisaris) dan likuiditas, leverage, dan operating capacityberpengaruh terhadap financial distress. 1.2 Rumusan Masalah Berdasarkan latar belakang di atas maka dapat diidentifikasikan rumusan masalahnya sebagai berikut: 1. Apakah mekanisme corporate governance berpengaruh terhadap financial distress ? 2. Apakah likuiditas, leverage, dan operating capacity berpengaruh terhadap financial distress? 1.3 Tujuan Penelitian Berdasarkan rumusan masalah di atas, maka tujuan penelitian ini adalah: 1. Untuk menguji signifikansi pengaruh mekanisme corporate governance terhadap financial distress 2. Untuk menguji signifikansi pengaruh likuiditas, leverage, dan operating capacity terhadap financial distress 8 1.4 Manfaat Penelitian Dari hasil penelitian di atas diharapkan dapat memberikan manfaat sebagai berikut: a. Manfaat teoritis Penelitian ini diharapkan dapat dijadikan bahan literatur sebagai referensi pada penelitian selanjutnya, sehingga dapat menambah pengetahuan membaca mengenai financial distress dan pengaruh likuiditas, leverage dan operating capacity terhadap kondisi financial distress. b. Manfaat praktis Penelitian ini diharapkan dapat menjadi acuan bagi perusahaan terhadap financial distress, serta pengaruh likuiditas, leverage dan operating capacity sehingga perusahaan dapat mengetahui adanya sinyal financial distress lebih awal, dan mengetahui cara untuk mengantisipasi agar terhindar dari kondisi financial distress. 1.5 Ruang Lingkup Penelitian Ruang lingkup dalam penelitian ini dilakukan berdasarkan laporan keuangan tahunan yang dipublikasikan di Bursa Efek Indonesia yang telah diaudit serta pengaruh mengenai struktur corporate governance, likuiditas, leverage dan operating capacity terhadap financial distress pada perusahaan manufaktur yang terdaftar di BEI periode 2008-2011 dalam menentukan pengaruh signifikan terhadap financial distress menggunakan rumus financial distressyaitu dengan rumus interest coverage ratio.