Analisis Portofolio Investasi pada PT Asuransi

advertisement

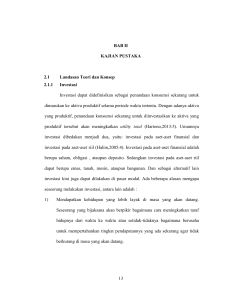

24 III. METODE PENELITIAN 3.1. Kerangka Pemikiran Bisnis utama perusahaan asuransi adalah penjualan premi atau pengumpulan dana masyarakat. Pengumpulan dana ini dilakukan melalui upaya perusahaan asuransi untuk mengumpulkan dana dari nasabah (premi) dan memberikan ganti rugi atas kerugian yang diderita oleh para nasabahnya (klaim). Laba diperoleh apabila total penjualan lebih besar daripada biaya-biaya. Dalam konteks asuransi, penjualan adalah produk premi, dan biaya-biaya adalah kewajiban klaim, premi asuransi, biaya operasional dan biaya pemasaran. Dengan demikian, laba diperoleh apabila produksi premi lebih besar daripada kewajiban klaim ditambah premi reasuransi ditambah biaya operasional dan pemasaran. Sumber pendapatan perusahaan asuransi berasal dari premi yang dibayarkan oleh para nasabah, namun investasi juga dapat menjadi sumber pendapatan perusahaan. Adapun proses investasi menurut Husnan (1998), yaitu : menentukan kebijakan investasi, analisis sekuritas, pembentukan portofolio, melakukan revisi portofolio, dan evaluasi kinerja portofolio. Kebijakan investasi pada perusahaan asuransi dibatasi oleh batasan risiko yang ditentukan oleh perusahaan. Kecenderungan yang sering terjadi perusahaan memilih untuk berinvestasi pada aset yang aman, aset yang aman memiliki risiko rendah. Risiko rendah tersebut berkorelasi positif dengan tingkat pengembalian yang rendah pula. Hal tersebut mengakibatkan portofolio investasi yang dipilih pada perusahaan asuransi belum efisien. Para pemodal sering melakukan diversifikasi untuk mengurangi risiko. Adanya diversifikasi tersebut dapat mengakibatkan risiko yang dihadapi perusahaan kemungkinan akan turun. Namun tidak semua jenis investasi jika dimasukkan dalam portofolio akan mengurangi risiko. Diversifikasi akan efektif untuk menurunkan risiko investasi dalam portofolio, dengan catatan bahwa jenis investasi dalam portofolio tersebut tidak berkorelasi positif dengan jenis investasi yang lain. Dalam dunia sebenarnya kebanyakan koefisien korelasi saham adalah terletak antara 0 dan +1, maka diversifikasi dapat dicapai melalui pembentukan 25 portofolio yang terdiri daripada saham-saham yang berkorelasi positif yang paling rendah. (Rodoni dan Yong, 2002) Pengembalian yang diterima dari portofolio merupakan gabungan dari pengembalian masing-masing jenis investasi dari portofolio tersebut sehingga didapat hasil yang maksimal. Hal ini disebabkan karena pengembalian dari salah satu jenis investasi yang lebih besar akan menutupi pengembalian pada jenis investasi lain yang sedikit. Sedangkan risiko portofolio ditunjukkan oleh besar kecilnya penyimpangan tingkat keuntungan yang diharapkan. Portofolio efisien dapat diperoleh dari salah satu kombinasi portofolio efisien yang sesuai dengan preferensi perusahaan terhadap risiko dan tingkat pengembalian yang diharapkan. 26 Nasabah Klaim Premi PT Asuransi MSIG NDONESIA Investasi Pilihan – pilihan Aset Batasan Risiko Tujuan Investasi Portofolio Aman Tingkat pengembalian Kebijakan Portofolio Risiko Tingkat Pengembalian Risiko Gambar 4. Kerangka Pemikiran 3.2. Lokasi dan Waktu Penelitian Penelitian dilaksanakan pada bulan Februari hingga Maret, di PT Asuransi MSIG Indonesia, yang berlokasi di Summitmas II Building Lantai 15, Jalan Jenderal Sudirman Kav. 61-62, Jakarta. 3.3. Pengumpulan Data Data yang digunakan adalah data primer dan sekunder. Data primer diperoleh dari observasi langsung serta wawancara kepada para pakar dari PT Asuransi 27 MSIG Indonesia. Data sekunder diperoleh dari studi literatur, internet, skripsi terdahulu, laporan alokasi investasi perusahaan serta berbagai dokumen tertulis dan bahan pustaka instansi-instansi yang terkait dengan penelitian. 3.4. Pengolahan dan Analisis Data Pengolahan dan analisis data dilakukan dengan pendekatan matematika dalam penggunaan programMicrosoft Excel for Windows dan Minitab 15.Data yang diperoleh diolah baik secara manual maupun dengan menggunakan software akan disajikan dalam bentuk tabulasi yang dibahas secara terperinci. Sedangkan data kualitatif disajikan dalam bentuk uraian secara deskriptif. Prosedur pengolahan data yang digunakan dalam penelitian ini adalah sebagai berikut : 1. Seleksi data Seleksi data adalah kegiatan pemilihan data dan informasi. 2. Tabulasi Merupakan kegiatan merumuskan data ke dalam bentuk Tabel dan grafik. 3. Interpretasi Interpretasi adalah kegiatan yang bertujuan untuk mencari arti yang lebih luas dari hasil penelitian. 28 Persiapan penelitian Perancangan Kerangka penelitian Pengambilan data Pengolahan data Analisis Kebijakan Investasi perusahaan Identifikasi peraturan yang yang dipakai perusahaan untuk portofolio investasi Analisis Portofolio Investasi Perusahaan Tingkat pengembalian dan risiko investasi Portofolio Efisien Model Markowitz Tingkat pengembalian dan risiko investasi Seleksi aset Alokasi bobot investasi Kombinasi investasi yang efisien Tingkat pengembalian dan risiko portofolio Gambar 5. Tahapan Penelitian Langkah-langkah dalam pengolahan data adalah sebagai berikut : 1. Menganalisa kebijakan investasi perusahaan Mengidentifikasi peraturan yang menjadi pedoman perusahaan dalam melakukan investasi 2. Melakukan analisis portofolio investasi a. Perhitungan keuntungan dan risiko untuk satu sekuritas 29 1) Rumus tingkat keuntungan rata-rata = ∑ ............................................................................................................. (1) ř = Tingkat keuntungan rata-rata ri = Rate of return sekuritas i n = Jumlah sampel 2) Varians dan standar deviasi [( =∑ =( ) / ř] ................................................................................................ (2) ...........................................................................................................(3) = Varians = Standar deviasi 3) Kovarians ∑ ∑ [ (r , r ) = )[ ( ) ] ..........................................................................(4) portofolio akan memiliki kovarians sebanyak (n2-n)/2. 4) Koefisien Korelasi ( , ) = .......................................................................................................(5) = Koefisien korelasi sekuritas i dan j , ( , ) = Kovarian antara sekuritas i dan j = Standar deviasi sekuritas i = Standar deviasi sekuritas j b. Menghitung tingkat pengembalian yang diharapkan dan risiko portofolio perusahaan untuk melihat kinerja portofolionya. 1) Tingkat pengembalian yang diharapkan =∑ ( ).........................................................................................(6) E(Rp) = Tingkat keuntungan yang diharapkan dari portofolio Wi = Bobot portofolio jenis investasi ke-i E(Ri) = Tingkat pengembalian yang diharapkan dari jenis investasi ke-i N = Jumlah jenis investasi yang ada dalam portofolio 2) Varians Portofolio = [∑ + 2∑ ∑ ( , )]...................................................(7) = varians return sekuritas ke-i 30 Wi = bobot sekuritas i Wj = bobot sekuritas j Cov(ri,rj) = kovarians antar sekuritas i dan j 3) Menginvestasikan dana pada aset bebas risiko ( )= + (1 − ) ( ).....................................................................(8) Dimana : = Proporsi dana pada aset bebas risiko RF = Return Aset bebas risiko E(rL) = expected return aset berisiko Rumus untuk menghitung standar deviasinya adalah sebagai berikut : = (1 − ) .................................................................................................(9) Dimana : = Standar deviasi sekuritas berisiko