PENDANAAN DARI OBLIGASI MASIH FAVORIT PERUSAHAAN

advertisement

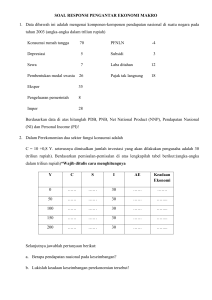

PENDANAAN DARI OBLIGASI MASIH FAVORIT PERUSAHAAN Sejak awal tahun, penerbitan obligasi korporasi sudah mencapai Rp 18,92 triliun JAKARTA ¾Minat korporasi mencari sumber pembiayaan dari pasar modal masih tinggi. Sumber pembiayaan lewat penerbitan surat utang (obligasi) menjadi favorit. Dari awal 2013 hingga saat ini, nilai penerbitan obligasi korporasi Rp 18,92 triliun. ¾Sedangkan pendanaan dari pasar saham baru sebesar Rp 7,16 triliun. Penyokongnya adalah penawaran umum perdana saham alias intial public offering (IPO) tujuh perusahaan senilai Rp 2 15 triliun, 2,15 triliun rights issue Rp 4,32 4 32 triliun, triliun serta penerbitan waran Rp 690 miliar. miliar ¾Hoesen, Direktur Penilaian Perusahaan Bursa Efek Indonesia (BEI) modal bergantung kepada strategi perusahaan itu sendiri. “Banyak yang mencari bond karena memang kuponnya sedang bagus,” ujarnya Jumat (12/4). ¾Tahun lalu, penerbitan obligasi juga lebih disukai korporasi ketimbang IPO dan penerbitan saham baru (right issue). Maklum, selai prosesnya tidak terlalu ribet, kupon bunganya juga relative rendah seiring keputusan Bank Indonesia (BI) mempertahankan bunga acuan BI rate di p j Februari 2012. posisi 5,75% sejak ¾Merujuk data BEI, sepanjang tahun 2013, total penjaringan dana di BEI naik 9,40% menjadi Rp 296,87 triliun dibandingkan tahun 2011 yang sebesar Rp 271,36 triliun. Angka ini sudah termasuk penerbitan obligasi pemerintah. ¾Laporan akhir 2012 dari Bapepam-LK, kini Otoritas Jasa Keuangan (OJK), mencatat, penerbitan obligasi korporasi mencapai Rp 69,36 triliun plus US$ 20 juta sepanjang 2012. Jumlah ini lebih tinggi dari 2011, yang tercatat sebanyak Rp 45,93 triliun. ¾Bandingkan dengan penjaringan dana lewat pasar saham yang hanya sebesar Rp 29,96 triliun. A k ini i i justru j d i 2011 senilai il i Rp R 62,31 62 31 triliun. ili Ri h issue i j di aksi k i yang paling li Angka turun dari Rights menjadi dominan dilakukan emiten pada tahun lalu dengan nilai emisi sebanyak Rp 18,19 triliun. Menyusul IPO dari 23 emiten bernilai Rp 10,14 triliun dan penerbitan waran senilai Rp 1,64 triliun. ¾Hoesen optimistis, minat perusahaan mencari dana dari pasar saham akan emingkat di tahun ini. Ia pun yakin, target total IPO tahun ini sebanyak 30 emiten bakal tercapai. ¾Analisis MNC Securities, Reza Nugraha mengatakan, sumber pendanaan dari obligasi masih mendominasi ketimbang dari pasar saham. Menurut dia, minat inivestor untuk menyerap obligasi korporasi sangat tinggi. Sebab, potensi return obligasi lebih bagus ketimbang, seminsal, perhitungan gain lewat eksekusi saham rights issue. ¾Dalam catatan KONTAN, dalam waktu dekat sejumlah emiten yang akan menggelar rights issue, antara lain PT Bank Nusantara Parahyangan Tbk (BBNP), PT Bank Internasional Indonesia Tbk (BNII), PT Astra Otoparts Tbk (AUTO), dan PT Trimegah Securities Tbk (TRIM). “Rights issue belum tentu pasti keuntungannya (bagi investor),” imbuh Reza. ¾Namun demikian, bukan berarti potensi keuntungan dari mengapit rights issue tidak ada sama sekali. menambahkan, potensi k li Reza R b hk t i itu it tetap t t ada d di kuartal k t l II-2013, II 2013 memanfaatkan f tk momentum t sentimen positif yang masih menggelayuti Indeks Harga Saham Gabungan (IHSG). ¾Satrio Utomo, Kepala Riset Universitas Broker Indonesia berpendapat, sebenarnya minat perusahaan mencari sumber dana dari pasar modal masih cukup besar, seiring persepsi pasar yang kian membaik. “Dengan posisi IHSG yang ada di kisaran tertinggi, semakin banyak perusahaan yang tertarik untuk mencari dana lewat saham seperti IPO dan rights issue,” ujarnya. ¾Kenaikan IHSG di awal tahun ini,, kata Satrio,, memang g terlalu cepat p sehingga gg investor sedikit cemas terhadap koreksi yang akan terjadi. Namun, saat ini masih menjadi momen yang tepat bagi investor untuk mengail keuntungan di bursa saham. “Investor ritel bisa lebih berani berinvestasi dari penerbitan saham baru atau obligasi,” tandasnya. Sumber : Harian KONTAN, 13 April 2013