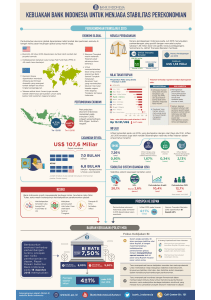

laporan neraca pembayaran indonesia

advertisement