BAB I PENDAHULUAN A. Latar Belakang penelitian Pasar modal

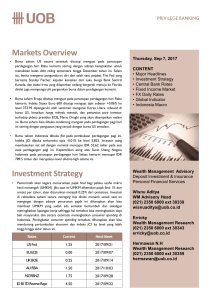

advertisement

1 BAB I PENDAHULUAN A. Latar Belakang penelitian Pasar modal adalah pasar untuk berbagai instrumen keuangan jangka panjang yang bisa diperjual-belikan, baik dalam bentuk hutang maupun modal sendiri, baik yang diterbitkan oleh pemerintah, public authorities, maupun perusahaan swasta. Dalam melaksanakan fungsinya, pasar modal menjadi penghubung bagi pihak yang mempunyai kelebihan dana (investor) dan pihak yang membutuhkan dana (emiten) dalam tranksaksi pemindahan dana. Modal yang diperjual-belikan dalam pasar modal terbagi menjadi dua, yaitu Debt Capital (modal hutang) dan Equity Capital (modal ekuitas). (Linandarini:2010) Salah satu jenis modal hutang yang diperjual-belikan di pasar modal adalah obligasi. Bursa Efek Indonesia (BEI) mendefinisikan obligasi sebagai surat utang jangka panjang yang dapat dipindah tangankan, berisi janji dari pihak yang menerbitkan untuk membayar imbalan berupa bunga pada periode tertentu dan melunasi pokok utang pada waktu yang telah ditentukan kepada pihak pembeli obligasi tersebut. Jadi surat obligasi merupakan selembar kertas yang menyatakan bahwa pemilik kertas tersebut memberikan pinjaman kepada perusahaan yang menerbitkan surat obligasi. Penerbitan obligasi dapat ditinjau dari dua sisi, yaitu sisi perusahaan (emiten) dan dari sisi investor. Ditinjau dari sisi emiten, obligasi diterbitkan dengan tujuan untuk memperoleh dana dalam menunjang aktivitas 2 perusahaan. Hal ini dikarenakan obligasi merupakan salah satu alternatif pendanaan yang relatif lebih murah jika dibandingkan dengan pinjaman dari pihak lain seperti bank. Ditinjau dari sisi investor, investasi pada obligasi merupakan alternatif yang aman, karena obligasi memberikan penghasilan tetap berupa kupon bunga yang dibayar secara tetap dengan tingkat bunga yang kompetitif serta pokok utang yang dibayar secara tepat waktu pada saat jatuh tempo yang telah ditentukan. (Susilowati dan Sumarto, 2010:1) Terdapat beberapa pilihan utama obligasi, diantaranya Obligasi pemerintah federal (Treasury Bonds) obligasi yang diterbitkan oleh pemerintah guna membiayai pembangunan ekonomi, Obligasi perusahaan (Corporate Bonds) obligasi yang diterbitkan oleh perusahaan dalam rangka memenuhi struktur permodalan perusahaan, Obligasi pemerintah daerah (Municipal Bonds) obligasi yang diterbitkan oleh pemerintah negara bagian dan pemerintah setempat, dan Obligasi luar negeri (Foreign Bonds) obligasi yang diterbitkan oleh pemerintahan asing dan perusahaan asing. (Brigham, 2010:273) Seperti halnya investasi pada saham maupun efek lainnya, obligasi juga memiliki peluang resiko,salah satunya Risiko yang harus dihadapi tersebut adalah resiko gagal bayar (Default Risk), yaitu risiko yang dihadapi oleh investor atau pemegang obligasi karena emiten obligasi tersebut tidak dapat membayar obligasi pada saat jatuh tempo. Default Risk merupakan risiko yang dihadapi pada saat suatu efek berhenti membayarkan bunga yang disebabkan masalah keuangan penerbit. Risiko ini biasanya dimiliki oleh 3 obligasi perusahaan (corporate bonds). Oleh karena itu investor harus berhati-hati dalam membeli obligasi terutama obligasi yang tidak termasuk dalam investment grade. (Estiyanti dan Yasa, 2012:2) Munculnya berbagai resiko tersebut maka sebelum ditawarkan obligasi harus diperingkat terlebih dahulu oleh suatu lembaga atau agen pemeringkat obligasi (Rating Agency) yang menerbitkan peringkat obligasi. Peringkat obligasi merupakan sebuah simbol indikator dari opini agen pemeringkat mengenai kemampuan relatif dari penerbit surat utang untuk melaksanakan kewajiban sesuai kontrak. (Kuljeet dan Rajinder, 2011:1) Peringkat obligasi yang dilakukan oleh lembaga pemeringkat bertujuan untuk menilai kinerja perusahaan dan menyatakan layak atau tidaknya obligasi tersebut diinvestasikan. Peringkat obligasi merupakan salah satu contoh informasi yang dapat dijadikan dasar pengambilan keputusan dengan menilai kelayakan dan besarnya risiko gagal bayar atas pengembaliannya. Selain itu, peringkat obligasi yang diumumkan ke publik dapat mengurangi asimetri informasi antara perusahaan penerbit obligasi dan investor. (Zuhrohtun dan Baridwan, 2005:1) Peringkat obligasi juga penting bagi perusahaan yang menerbitkan obligasi. Peringkat obligasi dapat menjadi sarana promosi kepada publik. Jika obligasi yang diterbitkan perusahaan berperingkat non Investment grade (tidak layak investasi), maka investor berpotensi untuk memilih obligasi yang memiliki peringkat lebih baik atau Investment grade (layak investasi). Hal ini 4 dikarenakan investor cenderung menginginkan obligasi yang memiliki peringkat yang tinggi. (Manurung dkk, 2009:2) Peringkat obligasi diberikan oleh agen pemeringkat yang independen, obyektif, dan dapat dipercaya. Investor dapat menilai tingkat keamanan suatu obligasi dan kredibilitas obligasi berdasar informasi yang diperoleh dari agen pemeringkat. Tabel 1.1 Lembaga Pemeringkat dan Peringkat obligasi: Perusahaan Pemeringkat Fitch Ratings Peringkat Jangka Menengah dan Jangka Panjang AAA; AA+; AA; AA-; A+; A; A-; BBB+; BBB; BBB-; BB+; BB; BB-; B+; B; B-; CCC; CC; C; RD; D Moody’s Investor Service Aaa; Aa1; Aa2; Aa3; A1; A2; A3; Baa1; Baa2; Baa3; Ba1; Ba2; Ba3; B1; B2; B3; Caa1; Caa2; Caa3; Ca; C Standard and Poor’s AAA; AA+; AA; AA-; A+; A; A-; BBB+; BBB; BBB-; BB+; BB; BB-; B+;B;B-; CCC+; CCC; CCC-; CC; C; D PT. Fitch Ratings Indonesia "AAA(idn); AA+(idn); AA(idn); AA-(idn); A+(idn); A(idn); A-(idn); BBB+(idn); BBB(idn); BBB-(idn); BB+(idn); BB(idn); BB-(idn); B+(idn); B(idn); B-(idn); CCC(idn); CC(idn); C(idn); RD(idn); D(idn)" PT ICRA Indonesia "[Idr]AAA; [Idr]AA+; [Idr]AA; [Idr]AA-; Idr]A+; [Idr]A; [Idr]A-; [Idr]BBB+; [Idr]BBB; [Idr]BBB-; [Idr]BB+; [Idr]BB; [Idr]BB-; [Idr]B+; [Idr]B; [Idr]B-; [Idr]C+; [Idr]C; [Idr]C-; [Idr]D" PEFINDO "idAAA; idAA+; idAA; idAA-; idA+;idA; idA-; idBBB+; idBBB; idBBB-;idBB+; idBB; idBB; idB+; idB;idB-; idCCC; idSD; idD" Sumber : Bank Indonesia 5 Namun dalam penelitian sekarang lebih mengacu pada PEFINDO. Peraturan di Bursa Efek Indonesia menyebutkan bahwa emiten yang akan melakukan pencatatan efek bersifat utang di bursa wajib memenuhi salah satu ketentuan yaitu, hasil pemeringkatan efek dari lembaga pemeringkat efek yang terdaftar di BAPEPAM sekurang-kurangnya BBB- (investment grade). Kehadiran lembaga pemeringkat ini diatur dalam keputusan Ketua Bapepam No.KEP. 566/BL/2011 tanggal 31 Oktober 2011. Keputusan ini merupakan pelaksanaan dan pedoman bagi kegiatan pemeringkatan efek. Keputusan tersebut, mendefinisikan lembaga pemeringkat efek sebagai : ”Penasihat investasi berbentuk perseroan terbatas yang telah memperoleh izin usaha dari Ketua Bapepam yang secara teratur memberikan peringkat”. Lembaga pemeringkat melakukan analisis terbaru mengenai kinerja surat utang tersebut atas dasar asumsi yang relatif independen. Setiap laporan keuangan yang baru diterbitkan atau munculnya kejadian penting yang menyangkut perusahaan serta bersifat material dan berdampak bagi kemampuan pembayaran kewajiban utang, akan mengubah posisi hasil peringkat tersebut. Peringkat (rating) yang dikeluarkan lembaga pemeringkat bukanlah rekomendasi untuk melakukan pembelian, penjualan atau tetap memegang (hold) atas sekuritas utang tertentu yang diterbitkan perusahaan. Peringkat didasarkan pada informasi saat ini yang disediakan oleh emiten obligasi (bonds issuer). Peringkat dapat berubah, ditunda atau ditarik sebagai hasil dari perubahan materi pada kapasitas perusahaan. Terdapatnya pemeringkatan membuat perusahaan yang menjual obligasi di pasar modal 6 harus berusaha selalu memperoleh peringkat yang tinggi supaya jika perusahaan mengeluarkan surat utang baru akan mempunyai harga pasar yang tinggi. Peringkat yang rendah akan mempengaruhi harga obligasi dan mungkin akan mempengaruhi surat berharga lain yang dikeluarkan oleh perusahaan yang sama. Peringkat obligasi penting karena kegagalan sering terjadi, dan jika mereka melakukannya, para investor dapat menderita kerugian yang besar. Fenomena peringkat obligasi dapat dilihat pada kasus salah satu emiten yang mengalami gagal bayar (default) yang memiliki peringkat layak investasi (investmentgrade). Tahun 2009, obligasi gagal bayar (default risk) terjadi pada perusahaan yang cukup populer bagi masyarakat. PT. Mobile-8 Telecom Tbk. yang menerbitkan Bond I Year 2007, telah gagal bayar 2 kali untuk kupon 15 Maret 2009 dan 15 Juni 2009 dengan obligasi senilai Rp 675 Miliar yang jatuh tempo Maret 2012 (Kompas, 9 Pebruari 2010). Per Juni 2008 dan 2009, peringkat obligasi PT. Mobile-8 Telecom Tbk. pada Indonesia Bond Market Directory adalah BBB+, per juni 2010 peringkatnya diturunkan menjadi D. Peringkat obligasi yang dikeluarkan oleh agen pemeringkat tersebut bias karena agen pemeringkat tidak melakukan monitor terhadap kinerja perusahaan setiap hari, dan agen pemeringkat hanya menilai dari terjadinya suatu peristiwa. Agen pemeringkat hanya dapat menilai setelah terjadinya suatu peristiwa yang menyebabkan perubahan peringkat sehingga menyebabkan para pelaku pasar lebih memperhatikan informasi yang dimiliki 7 perusahaan secara langsung sebagai dasar keputusan investasi obligasi. (Sari, 2007:3) Penelitian terhadap rasio keuangan di Indonesia banyak dihubungkan dengan harga saham ataupun kinerja perusahaan. Sejumlah penelitian yang meneliti peringkat obligasi di Indonesia masih relatif jarang dilakukan, sedangkan informasi peringkat akuntansi sangat dibutuhkan oleh investor sebagai pertimbangan jika ingin berinvestasi. Hal ini disebabkan karena adanya keterbatasan data obligasi serta pengetahuan para investor terhadap obligasi. Hal ini yang mendorong penulis untuk melakukan penelitian mengenai pemeringkatan obligasi dengan menggunakan rasio-rasio keuangan dan rasio non keuangan. Rasio keuangan yang didasarkan pada laporan keuangan perusahaan, dengan anggapan bahwa laporan keuangan perusahaan lebih menggambarkan kondisi perusahaan. Serta rasio non keuangan dengan anggapan bahwa faktor non keuangan menggambarkan kondisi di luar perusahaan. Pada penelitian ini penulis mengklasifikasikan faktor-faktor yang dipilih sebagai variabel penelitian adalah faktor keuangan (Likuiditas, Solvabilitas, Aktivitas, dan profitabilitas). Sedangkan faktor non keuangan yang dipilih oleh penulis adalah umur obligasi (maturity) dan jaminan obligasi (secure) . Alasan penulis menggunakan variabel-variabel tersebut adalah karena adanya perbedaan beberapa model penelitian terdahulu yang hasilnya tidak konsisten. Estiyanti dan Yasa (2012) menghasilkan Laba ditahan berpengaruh positif pada peringkat obligasi sedangkan laba operasi, aliran kas operasi, likuiditas, 8 total assets, leverage, umur obligasi dan jaminan tidak berpengaruh pada peringkat obligasi. Manurung, dkk. (2008) yang menyimpulkan bahwa rasiorasio yang secara signifikan berpengaruh terhadap rating obligasi ialah likuiditas, aktivitas dan profitabilitas dan penelitian Susilowati dan Sumarto (2010) yang menemukan bahwa dan profitabilitas, ukuran perusahaan (size), umur obligasi (maturity) tidak berpengaruh terhadap peringkat obligasi. Variabel lainnya dalam penelitian Sejati (2010) CR dan Growth berpengaruh terhadap peringkat obligasi sedangkan reputasi auditor, ROA, Size, tidak berpengaruh terhadap peringkat obligasi. Faktor non keuangan turut dipertimbangkan dalam penelitian ini. Faktor non keuangan tersebut adalah jangka waktu jatuh tempo instrumen obligasi (maturity), dan jaminan (secure). Umur obligasi (maturity) adalah jangka waktu sejak diterbitkannya obligasi sampai dengan tanggal jatuh tempo obligasi. Peringkat obligasi juga dipengaruhi oleh faktor non keuangan lainnya yaitu jaminan (secure). Dinyatakan bahwa apabila obligasi dijamin dengan aset yang bernilai tinggi, maka peringkatpun akan membaik. Hasil penelitian Winardi, D. R. (2013), umur obligasi berpengaruh pada peringkat obligasi sedangkan Estiyanti dan Yasa (2012) menemukan bahwa umur obligasi dan jaminan (secure) tidak berpengaruh pada peringkat obligasi. Berdasarkan penelitian-penelitian tersebut, maka penelitian ini bertujuan untuk menguji kembali variabel-variabel yang mempunyai kemampuan data yang signifikan dalam membentuk model untuk memprediksi peringkat obligasi di Indonesia. Dalam penelitian ini Penulis membatasi penelitiannya 9 pada obligasi perusahaan manufaktur. Pemilihan obligasi perusahaan manufaktur ini sendiri disebabkan karena semakin banyaknya industri manufaktur yang menerbitkan obligasi sebagai salah satu alternatif pendanaannya. Alasan pemilihan topik faktor prediksi yang memengaruhi peringkat obligasi adalah karena pengumuman peringkat seringkali mendapatkan reaksi (antisipasi pasar) yang jauh lebih cepat sebelum peringkat tersebut dipublikasikan, sehingga pengumuman peringkat tersebut seringkali dikatakan agak terlambat. (Konan Chan,2004). Berdasarkan alasan tersebut, penulis berusaha melakukan penelitian untuk menemukan : “PENGARUH FAKTOR KEUANGAN DAN NON KEUANGAN TERHADAP PERINGKAT OBLIGASI DI BURSA EFEK INDONESIA”. B. Rumusan masalah penelitian Berdasarkan uraian yang telah dijabarkan pada judul dan latar belakang di atas maka rumusan masalah yang dikemukakan dalam penelitian ini adalah sebagai berikut : 1. Apakah Likuiditas perusahaan berpengaruh terhadap peringkat obligasi pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI)? 2. Apakah Solvabilitas perusahaan berpengaruh terhadap peringkat obligasi pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI)? 10 3. Apakah Aktivitas perusahaan berpengaruh terhadap peringkat obligasi pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI)? 4. Apakah Profitabilitas perusahaan berpengaruh terhadap peringkat obligasi pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI)? 5. Apakah umur obligasi berpengaruh terhadap peringkat obligasi pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) ? 6. Apakah Jaminan obligasi berpengaruh terhadap peringkat obligasi pada perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia (BEI) ? C. Tujuan Dan Kontribusi Penelitian 1. Tujuan penelitian a. Untuk menguji secara empiris pengaruh Likuiditas terhadap peringkat obligasi. b. Untuk menguji secara empiris pengaruh Solvabilitas terhadap peringkat obligasi. c. Untuk menguji secara empiris pengaruh Aktivitas terhadap peringkat obligasi. d. Untuk menguji secara empiris pengaruh Profitabilitas terhadap peringkat obligasi. e. Untuk menguji secara empiris pengaruh Umur obligasi terhadap peringkat obligasi. 11 f. Untuk menguji secara empiris pengaruh jaminan obligasi terhadap peringkat obligasi. 2. Kontribusi penelitian a. Penulis Diharapkan dapat memperoleh serta memperdalam pengetahuan tentang faktor keuangan dan non keuangan yang mempengaruhi peringkat obligasi pada laporan keuangan perusahaan manufaktur di Indonesia yang terdaftar di Bursa Efek Indonesia. b. Perusahaan Penerbit Obligasi Bagi perusahaan penerbit obligasi, diharapkan penelitian ini dapat memberikan masukan mengenai faktor-faktor yang berpotensi mempengaruhi peringkat obligasi yang dijualnya di pasar modal. c. Investor obligasi Bagi Invesor Obligasi diharapkan penelitian ini dapat memberikan masukan bahkan panduan untuk berinvestasi di instrumen obligasi perusahaan manufaktur. d. Universitas Mercu Buana Penelitian ini diharapkan dapat digunakan sebagai bahan informasi untuk penelitian lebih lanjut khususnya pada pembahasan bidang yang sama.