ekuitas pemilik - modal setoran

advertisement

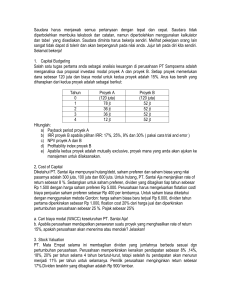

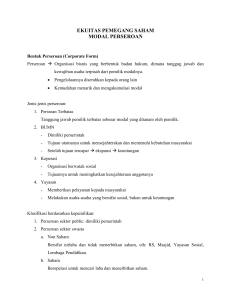

Equity Financing Equity Financing Nature and Classifications of Paid-in Capital Perseroaan adalah badan usaha yang dibentuk berdasarkan UU, mempunyai eksistensi yang terpisah dari para pemiliknya dan dapat melakukan usaha dalam batas-batas tertentu. Sertifikat saham merupakan bukti hak kepemilikan bagi pemegang saham. Saat perseroan didirikan, biasanya diterbitkan satu golongan saham yang disebut saham biasa. Saham dengan preferensi (hak-hak) yang melebihi saham biasa disebut saham preferen. Hak Pemilikan (Rights of Ownership) Hak-hak yang dipegang oleh setiap pemegang saham yaitu: 1. Mendapat bagian dalam pembagian laba perseroan 2. Memberikan suara dalam pemilihan para direktur dan dalam penentuan kebijaksanaan khusus perseroan 3. Mempertahankan kepentingan/hak milik yang proporsional dalam perusahaan melalui pembelian tambahan modal saham jika diterbitkan, dikenal dengan hak prefentif. 4. Mendapat bagian dari pembagian kas dan aktiva lainnya dalam likuidasi perseroan. Jika saham preferen ataupun saham biasa diterbitkan, maka ciri-ciri khusus dari setiap kelas saham harus dinyatakan dalam akte pendirian atau dalam anggaran dasar perseroan dan menjadi bagian dari kontrak antara perusahaan dan para pemegang sahamnya. Nilai Pari atau Nilai Statuter Saham (Par or Stated Value of Stock) Modal perseroan dipisahkan antara modal setoran dan laba yang ditahan. Investasi atau modal setoran dapat digolongkan menjadi: 1. Jumlah yang membentuk modal resmi (legal capital) Æ dilaporkan sebagai modal saham 2. Sisanya, jika ada yang melebihi modal resmi Æ disebut tambahan modal yang disetor Tambahan modal yang disetor dapat berasal dari: 1. Penjualan saham di atas nilai pari 2. Transaksi saham treasuri 3. Sumbangan aktiva (hibah) Unsur-unsur ekuitas pemilik perseroan yaitu terdiri: Ekuitas Pemilik: 1. Modal Setoran : - Modal Resmi - Tambahan Modal Setoran 2. Laba ditahan Jika suatu nilai diberikan pada setiap lembar saham, dan dicatat pada sertifikat saham, maka saham itu dikatakan mempunyai nilai pari. Tapi jika saham tidak diberi nilai pari, maka disebut saham tanpa nilai pari. Untuk saham tanpa nilai pari, mengharuskan bahwa semua bayaran yang diterima dari saham di akui sebagai modal resmi sekalipun saham itu dijual dengan harga yang berbeda beda. Equity Financing Nilai yang ditetapkan oleh dewan direksi atau nilai minimum yang disyaratkan oleh undangundang dikenal sebagai nilai statuter (yang ditetapkan) Sedangkan jumlah yang di terima yang melebihi nilai yang ditetapkan dilaporkan sebagai premi pada perkiraan yang sesuai (Agio atas nilai statuter). Saham Preferen (Preferred Stock) Jika suatu perusahaan menerbitkan saham biasa dan preferen, hak istimewa untuk saham preferen terdiri dari: 1. Klaim terlebih dahulu atas dividen 2. Persyaratan dividen untuk saham preferen harus dipenuhi terlebih dahulu sebelum segala sesuatunya dibayarkan untuk saham biasa Jika saham preferen mempunyai nilai pari, maka dividen dinyatakan dengan suatu persentase dan nilai pari. Tapi jika saham preferen tidak mempunyai nilai pari, maka dividen harus dinyatakan dalam jumlah uang. Contohnya: Pemegang saham preferen 5% dengan nilai pari 50 akan berhak atas dividen tahunan sebesar 2,5 per saham sebelum dilakukan distribusi kepada para pemegang saham biasa, dan pemegang saham preferen 5%, tanpa nilai nominal, berhak atas dividen tahunan sebesar 5 per saham sebelum dividen dibayarkan kepada para pemegang saham biasa. Saham preferen dapat dikelompokan menjadi: 1. Saham preferen kumulatif (cumulative preferred stock) 2. Saham preferen konvertibel (convertible preferred stock) 3. Saham preferen yang dapat ditarik kembali (callable preferred stock) Saham preferen Kumulatif dan Nonkumulatif (Cumulative and Noncumulative) Saham preferen kumulatif menetapkan bahwa jika perusahaan tidak mengumumkan dividen untuk golongan ini, dividen itu diakumulasikan dan harus dibayar kemudian hari sebelum dividen dibayarkan kepada para pemegang saham biasa. Contoh: PT ABC mempunyai 100.000 lembar saham preferen kumulatif 9% yang beredar dengan nilai pari sebesar Rp 10. Dividen yang dibayarkan terakhir adalah tahun 1994. Total dividen sebesar Rp 300.000 telah diumumkan oleh dewan direksi pada tahun 1997. Mayoritas dari jumlah tersebut akan diperuntukkan bagi para pemegang saham preferen dengan komposisi sebagai berikut: Dividen kumlatif - 1995 Dividen kumlatif - 1996 Dividen untuk tahun 1997 Jumlah Dividen bagi Pemegang Saham Preferen 90.000 90.000 90.000 270.000 Dividen bagi Pemegang Saham Biasa 0 0 30.000 30.000 Jumlah Dividen 90.000 90.000 120.000 300.000 Jika saham preferen bersifat nonkumulatif, penetapan jumlah dividen yang berlaku tidak diperlukan. Dividen yang tidak dibayarkan pada tahun tertentu berarti tidak akan dibayarkan untuk selamanya. Equity Financing Contoh diambil dari contoh diatas Dividen kumlatif - 1995 Dividen kumlatif - 1996 Dividen untuk tahun 1997 Jumlah Dividen bagi Pemegang Saham Preferen 0 0 90.000 90.000 Dividen bagi Pemegang Saham Biasa 0 0 210.000 210.000 Jumlah Dividen 0 0 300.000 300.000 Saham Preferen Konvertibel (Convertible Preferred Stock) Saham preferen dapat dikonversi jika syarat penerbitan menetapkan bahwa saham preferen itu dapat ditukarkan oleh pemiliknya dengan surat berharga lain dari perseroan yang menerbitkannya. Saham Preferen yang dapat ditarik (Callabel Preferred Stock) Saham preferen dapat ditarik jika saham itu dapat ditebus sesuai dengan kehendak perusahaan. Saham Preferen yang dapat ditebus (Redeemable Preferred Stock) Saham preferen kadang tunduk pada persyaratan penebusan yang diharuskan atau ketentuan penebusan lain yang mengakibatkan sifat surat berharga itu tumpang tindih antara sifat hutang dan sifat ekuitas. Jenis saham ini disebut sebagai saham preferen yang dapat ditebus. Saham Aktiva dan dividen dalam likuiditas Perseroan (Asset and Dividend Preferences Upon Corporation Liquidation) Saham preferen biasanya didahulukan terhadap saham biasa atas pendistribusian aktiva dalam likuiditas perseroan. Saham Biasa (Common Stock) Saham biasa menanggung resiko terbesar karena para pemegangnya menerima dividen setelah pemegang saham preferen dibayar. Equity Financing Penerbitan Saham (Issuance of Capital Stock) Dalam akuntansi untuk modal saham, saham dapat saja: 1. Telah diotorisasi tapi belum diterbitkan 2. Telah dipesan tapi belum diserahkan sampai semua pembayaran atas harganya diterima 3. Beredar di tangan para pemegang saham 4. Dibeli kembali dan ditahan oleh perusahaan untuk diterbitkan kembali 5. Dibatalkan berdasarkan pertimbangan tertentu yang dilakukan perusahaan Penjual Saham secara Tunai (Capital Stock Issued for Cash) Jika jumlah kas yang diterima dari penjualan saham lebih besar dari nilai pari atau statuter maka kelebihannya dicatat dengan perkiraan tambahan modal setoran (agio atas nilai pari atau agio atas nilai statuter) Contoh (1): PT King diizinkan untuk menerbitkan 10.000 lembar saham biasa dengan nilai pari Rp 1.000. Pada tanggal 1 april 1997, 4.000 lembar saham dijual tunai dengan harga Rp 4.500.000. Apr 01 Cash Common Stock Paid-in Capital in Excess of Par 4.500.000 4.000.000 500.000 Contoh (2): Jika PT King menerbitkan saham tanpa nilai pari dan tanpa nilai statuter, maka penjualan sebanyak 4.000 lembar saham seharga Rp 450.000 akan menjadi: Apr 01 Cash Common Stock 450.000 450.000 Penjualan Saham berdasarkan Abonemen Pesanan (Capital Stock Sold on Subscription) Modal saham dapat diterbitkan berdasarkan abonemen pesanan. Abonemen pesanan yaitu suatu kontrak yang mengikat secara hukum antara pemesan dan perseroan. Contoh: Misalkan PT ABC diizinkan untuk menerbitkan 10.000 lembar saham dengan nilai pari sebesar Rp 100 1-30 Nov Diterima pesanan atas 5.000 lembar saham biasa bernilai pari Rp 100 dengan harga Rp 125 per saham dan Uang muka sebesar 50% diterima dan sisanya dibayar dalam waktu 60 hari Common Stock Subscriptions Receivable Common Stock Subscribed Paid-in Capital in Excess of Par Cash Common Stock Subscriptions Receivable 625.000 500.000 125.000 312.500 312.500 Equity Financing 1-31 Des Diterima ½ dari sisa harga pesanan yang jatuh tempo dan diserahkan saham untuk jumlah saham yang telah dibayar penuh oleh pemesan, yaitu 2.500 lembar Cash Common Stock Subscriptions Receivable Common Stock Subscribed Common Stock 156.250 156.250 250.000 250.000 Maka aktiva lancar pada akhir 31 Desember akan mencakup piutang pemesanan sebesar Rp 156.250. Sisa ekuitas pemegang saham pada neraca akan terlihat sebagai berikut: Ekuitas Pemegang Saham Contributed Capital: Common Stock, pari Rp 100, diotorisasi, diterbitkan dan beredar 2.500 lembar Common Stock Subscribed 2.500 lembar Paid-in Capital in excess of par Total contributed Capital 250.000 250.000 125.000 + 625.000 Ketidakmampuan Membayar Harga Pesanan (Subscription Defaults) Jika pemesan tidak memenuhi syarat kontrak pemesanan karena tidak mampu melakukan pembayaran ketika jatuh tempo, maka perusahaan akan: 1. Mengembalikan kepada pemesan jumlah yang telah dibayarkan 2. Mengembalikan kepada pemesan jumlah yang telah dibayarkan dikurangi dengan penurunan harga atau biaya yang akan terjadi dalam penjualan kembali saham itu 3. Menyatakan semua jumlah yang telah dibayarkan sebagai denda 4. Menyerahkan saham kepada pemesan sesuai dengan jumlah yang dibayar penuh Contoh: Misalkan PT ABC dalam contoh diatas mendapatkan seorang pemesan yang memesan sebanyak 100 lembar saham tidak mampu membayar setelah menyerahkan uang muka sebesar 50%. Saham yang tidak terbayar kemudian dijual dengan harga Rp 110. 1. Jika jumlah yang telah dibayarkan, dikembalikan kepada pemesan Saham Biasa yang dipesan Agio atas Nilai Pari Piutang pemesanan Saham Biasa Kas Kas Saham Biasa Agio atas Nilai Pari 10.000 2.500 6.250 6.250 11.000 10.000 1.000 Equity Financing 2. Jika jumlah yang telah dibayar dikembalikan setelah dikurangi dengan penurunan harga dalam penjualan saham itu kembali Saham biasa yang dipesan Agio atas nilai pari Piutang pemesanan Saham Biasa Hutang karena ketidakmampuan Pemesan Kas Hutang karena ketidakmampuan pemesan Saham Biasa Agio atas nilai pari Hutang karena ketidakmampuan pemesan Kas 10.000 2.500 6.250 6.250 11.000 1.500 10.000 2.500 4.750 4.750 3. Jika semua jumlah yang telah dibayarkan dinyatakan sebagai denda Saham Biasa yang dipesan Agio atas Nilai Pari Piutang pemesanan Saham Biasa Modal setoran dari denda Pemesan Saham Kas Saham Biasa Agio atas Nilai Pari 10.000 2.500 6.250 6.250 11.000 10.000 1.000 4. Jika saham sesuai dengan jumlah yang telah dibayar penuh diserahkan kepada pemesan Saham Biasa yang dipesan Agio atas Nilai Pari Piutang pemesanan Saham Biasa Saham biasa Kas Saham Biasa Agio atas Nilai Pari 10.000 1.250 6.250 5.000 5.500 5.000 500 Pembayaran Saham dengan Aktiva selain Kas (Capital Stock Issued for Consideration Other Than Cash) Jika modal saham diterbitkan untuk dibayar dengan aktiva selain kas atau dalam bentuk jasa, maka nilai pasar yang wajar dari saham tersebut atau nilai dari imbalan yang diterima akan di pakai untuk mencatat transaksi tersebut. Jika ada harga pasar yang tercatat di bursa saham untuk saham tersebut, harga ini dapat dipakai untuk mencatat transaksi tersebut. Contoh: PT BOBO menerbitkan sebanyak 200 lembar saham dengan nilai pari sebesar Rp 1.000 per lembar untuk memperoleh sebidang tanah yang nilai pasarnya sebesar Rp 300.000. Land Common Stock Paid-in Capital in excess of par 300.000 200.000 100.000 Equity Financing Jika di pihak lain tanah tersebut tidak dapat ditentukan nilai pasarnya tapi saham biasa PT BOBO saat itu laku dijual seharga Rp 1250 per lembar, maka: Land Common Stock Paid-in Capital in excess of par 250.000 200.000 50.000 Stock Repurchases Berbagai alasan, mungkin saja perusahaan akan membeli kembali sejumlah saham sendiri yang sedang beredar. Alasan-alasannya yaitu: 1. Memperbesar laba per saham dengan mengurangi jumlah saham yang beredar 2. Mendorong naiknya harga pasar saham 3. Menaikkan rasio hutang terhadap ekuitas 4. Memperoleh saham untuk dikonversi dengan sekuritas lain 5. Menginvestasikan kelebihan kas secara temporer Pembelian kembali saham untuk disimpan selamanya (Stock Reacquired for Immediate Retirement) Jika saham dibeli kembali dan harga pembelian saham melebihi dari nilai pari atau nilai statuter, maka jumlah kelebihan tersebut dapat: 1. Dibebankan ke saldo tambahan modal setoran sesuai dengan kelas saham 2. Dialokasikan antara tambahan modal setoran dan laba yang ditahan 3. Dibebankan seluruhnya ke laba ditahan Contoh: PT Air kering melaporkan saldo-saldo berikut ini yang berkaitan dengan penerbitan saham preferen: Saham preferen (pari Rp 100, 10.000 lembar yang beredar) 1.000.000 Agio atas nilai pari 100.000 Jika PT Air Kering ingin menebus dan menghentikan peredaran sebanyak 2.000 lembar saham preferen dengan harga Rp 125 per lembar. Saham Preferen Agio atas nilai pari Laba yang ditahan Kas 200.000 20.000 30.000 250.000 Jika seluruh jumlah yang dibayarkan di atas nilai pari atau nilai statuter dari saham yang dihentikan peredarannya di debet ke perkiraan laba yang ditahan, maka: Saham Preferen Laba yang ditahan Kas 200.000 50.000 250.000 Tapi jika perusahaan membeli kembali sahamnya dengan harga di bawah nilai pari atau nilai statuter maka selisih tersebut akan dikreditkan ke perkiraan tambahan modal setoran dan bukan ke perkiraan laba yang ditahan Equity Financing Contoh: PT Air Kering menebus sahamnya sebanyak 2.000 lembar hanya dengan harga Rp 90 per lembar. Saham Preferen Kas Tambahan Modal setoran dari Pemb. Kembali saham preferen 200.000 180.000 20.000 Dari sudut pihak investor, penebusan saham dicatat: Dr Kas Cr Investasi (sebesar harga perolehan) xx xx Jika masih ada selisih maka dicatat sebagai keuntungan atau kerugian. Contoh: Diasumsikan PT Air kering menebus kembali saham preferen dengan harga Rp 125 sebanyak 2.000 lembar. Diasumsikan bahwa pihak investor yang memiliki 2.000 lembar tersebut memperoleh sahamnya dengan harga perolehan sebesar Rp 220.000 Kas Investasi saham Preferen PT Air Kering Keunt. dari penebusan SP PT Air Kering 250.000 220.000 30.000 Saham Treasuri (Treasury Stock) merupakan saham sendiri yang dibeli kembali dan disimpan atas nama perseroan dan tidak dihentikan peredarannya secara formal. Perlakuan saham treasuri: 1. Tidak boleh dianggap sebagai aktiva 2. Saham ini harus dilaporkan sebagai pengurang terhadap modal sendiri secara total 3. Tidak mempunyai hak-hak seperti yang dimiliki oleh para pemegang saham perseroan seperti dividen atau hak suara 4. Modal resmi tidak akan terpengaruh oleh pembelian atau penerbitan kembali saham treasuri 5. Pembelian saham treasuri menurunkan jumlah saham yang beredar, sementara penerbitannya kembali akan menaikkan jumlah saham yang beredar tapi modal resmi tidak berubah baik dengan adanya pembelian saham sendiri maupun penerbitan atau pengeluarannya kembali. 6. Tidak ada pengakuan keuntungan atau kerugian yang timbul dengan adanya pembelian saham sendiri, penerbitan kembali atau penghentian peredaran saham treasuri untuk selamanya. 7. Laba ditahan dapat berkurang dengan adanya transaksi saham treasuri tapi tidak akan pernah bertambah dengan adanya transaksi seperti diatas Equity Financing Akuntansi untuk saham treasuri (Accounting for Treasury Stock) Ada 2 metode yang dipakai untuk pencatatan transaksi saham treasuri yang dapat diterima umum: 1. Metode biaya atau harga perolehan (cost method) di mana pembelian saham treasuri dianggap menimbulkan elemen modal yang tujuan akhirnya masih akan ditentukan 2. Metode nilai pari (atau statuter) di mana pembelian saham treasuri dipandang sebagai penghentian peredaran saham secara efektif atau konstruktif Metode Biaya (Cost Method) 1. Pembelian saham treasuri dicatat dengan cara: Dr Saham Treasuri xx Cr Kas xx 2. Harga perolehan ditentukan menurut harga pasar saham yang berlaku dan tidak dihubungkan dengan harga penerbitan awal saham. 3. Saldo saham treasuri dilaporkan dalam neraca sebagai pengurangan terhadap total ekuitas pemegang saham. 4. Jika Saham treasuri akan disimpan selamanya, maka saldo debet dalam perkiraan saham treasuri dieliminasi dengan mengalokasikan jumlah yang setara pada perkiraan modal saham, atau tambahan modal setoran atau laba yang ditahan 5. Jika saham treasuri dijual, maka selisih antara harga perolehan dengan harga penjualan dilaporkan sebagai penambahan atau pengurangan ekuitas pemegang saham Contoh: Metode biaya dalam akuntansi untuk saham treasuri (Cost Method of Accounting for Treasury Stock) 1997 Perseroan yang baru didirikan menerbitkan 10.000 lembar saham biasa, nilai pari Rp 100 dengan harga jual Rp 150 per lembar saham. Cash Common Stock Paid-in Capital in excess of par 1.500.000 1.000.000 500.000 Laba bersih untuk operasi tahun pertama sebesar Rp 300.000 Income Summary Retained Earning 300.000 300.000 1998 Dibeli 1.000 lembar saham biasa sendiri dengan harga Rp 160 Treasury Stock Cash 160.000 160.000 Equity Financing Neraca setelah perolehan saham treasuri Modal setoran: Saham Biasa Agio atas nilai pari Laba yang ditahan Jumlah Dikurangi saham treasuri (sebesar harga perolehan) Jumlah ekuitas pemegang saham 1.000.000 500.000 300.000 + 1.800.000 160.000 1.640.000 Dijual 200 lembar saham treasuri seharga Rp 200 per lembar Cash Treasury Stock Paid-in Capital from Treasury Stock 40.000 32.000 8.000 Dijual 500 lembar saham treasuri dengan harga Rp 140 per lembar Cash Paid-in Capital from Treasury Stock Retained Earnings Treasury Stock 70.000 8.000 2.000 80.000 Dihentikan peredaran 300 lembar saham treasuri untuk selamanya Common Stock Paid-in Capital in excess of par Retained Earnings Treasury Stock 30.000 15.000 3.000 48.000 Metode Nilai Pari atau Nilai Statuter (Par or stated Value Method) Dalam metode ini, setiap pembelian saham treasuri dianggap pengunduran diri sekompok pemegang saham. Setiap terjadi penjualan atau penerbitan kembali saham treasuri berarti dianggap masuknya kelompok pemegang saham baru, sehingga diperlukan ayat jurnal yang memperlihatkan adanya pengaruh dari investasi kelompok tersebut. Contoh: Metode Nilai Pari dalam akuntansi untuk saham treasuri (Par (or Stated) Value Method of Accounting for Treasury Stock) 1997 Perseroan yang baru didirikan menerbitkan 10.000 lembar saham biasa, nilai pari Rp 100 dengan harga jual Rp 150 per lembar saham. Cash Common Stock Paid-in Capital in Excess of Par 1.500.000 1.000.000 500.000 Equity Financing Laba bersih untuk operasi tahun pertama sebesar Rp 300.000 Income Summary Retained Earnings 300.000 300.000 1998 Dibeli 1.000 lembar saham biasa sendiri dengan harga Rp 160 per lembar Treasury Stock Paid-in Capital in Excess of par Retained Earnings Cash 100.000 50.000 10.000 16.000 Equity Financing Maka Ekuitas Pemegang Saham memperlihatkan: Ekuitas Pemegang Saham (Stockholders’ Equity) Contributed Capital: Common Stock -/- Treasury Stock at par value Paid-in Capital in Excess of par Retained Earnings Total Stockholders’ Equity 1.000.000 100.000 900.000 450.000 + 1.350.000 290.000 + 1.640.000 Dijual 200 lembar saham treasuri dengan harga Rp 200 per lembar Cash Treasury Stock Paid-in Capital in Excess of Par 40.000 20.000 20.000 Dijual 500 lembar saham treasuri dengan harga Rp 140 per lembar Cash Treasury Stock Paid-in Capital in Excess of Par 70.000 50.000 20.000 Dihentikan peredaran 300 lembar saham treasuri Common Stock Treasury Stock 30.000 30.000 Perbandingan Pengaruh terhadap Ekuitas Pemegang Saham (Comparison of Stockholders’ Equity) Cost Method Par Value (Harga Perolehan) Method Contributed Capital : Common Stock 970.000 970.000 Paid-in Capital in Excess of Par 485.000 490.000 295.000 290.000 Retained Earnings Total Contributed Capital and Retained 1.750.000 1.750.000 Earnings Less Treasury Stock 0 0 Total Stockholders’ Equity 1.750.000 1.750.000 Equity Financing Hibah Saham Treasuri (Donated Treasury Stock) Saham treasuri yang diperoleh melalui hibah dapat berguna bagi perusahaan antara lain: 1. Membantu perusahaan menambah modal dengan menjual kembali saham tersebut 2. Menghilangkan defisit 3. Menghibahkan persentase tertentu, sehingga proporsi hak milik dalam perusahaan tidak berubah Jika tidak ada dasar penilaian yang obyektif, perolehan saham treasuri melalui hibah dapat dilaporkan dengan ayat memorandum. Setelah saham hibah dijual, maka ayat jurnalnya: Dr Kas xx Cr Tambahan Modal Setoran xx Jika saham treasuri diperoleh dari hibah dan nilai pasar saham diketahui, maka transaksi itu akan dicatat seperti biasa apakah memakai metode biaya atau metode nilai pari. Tapi perkiraan kreditnya adalah modal setoran dari hibah HAK, WARAN DAN OPSI ATAS SAHAM (Stock Rights, Warrants, and Options) Perseroan dapat memberikan hak, waran dan opsi atas saham yang memperbolehkan pembelian saham perseroan selama periode tertentu (periode pelaksanaan) dengan harga tertentu (harga pelaksanaan) Perbedaan hak, waran dan opsi: 1. Hak atas saham Æ diberikan kepada para pemegang saham yang ada untuk memungkinkan mereka mempertahankan proporsi hak milik mereka jika ada penerbitan saham baru 2. Waran atas saham Æ dijual oleh perseroan untuk memperoleh kas, pada umumnya dalam kaitannya dengan sekuritas lainnya 3. Opsi atas saham Æ diberikan kepada para pejabat atau karyawan perseroan, kadangkadang sebagai bagian dari program kompensasi Maksud perusahaan menawarkan hak, waran atau opsi yaitu: • Menambah modal • Mendorong penjualan kelas sekuritas tertentu • Kompensasi atas jasa yang diterima perusahaan Periode pelaksanaan untuk waran dan opsi umumnya lebih lama dibandingkan hak atas saham. Waran dan hak atas saham dapat diperdagangkan bebas di antara para investor. Sedangkan opsi hanya diperdagangkan sebatas untuk orang-orang atau kelompok tertentu saja yaitu kepada siapa opsi tersebut diberikan. Hak atas Saham (Stock Rights) Saat perusahaan mengumumkan diberikan hak untuk membeli tambahan modal saham, maka direksi perseroan akan menetapkan tanggal kapan hak tersebut akan diberikan atau diterbitkan. Semua para pemegang saham yang terdaftar pada tanggal penerbitan akan dicatat untuk menerima hak. Jadi antara tanggal pengumuman hak dan penerbitan hak, saham tersebut di anggap menjual right on. Setelah hak itu diterbitkan, maka saham tersebut menjual ex-right dan hak tersebut dapat dijual secara terpisah oleh orang-orang yang menerimanya dari perseroan. Equity Financing Tanggal kadarluwarsa juga ditentukan pada saat hak tersebut diumumkan, dan hak tidak yang tidak dimanfaatkan sampai tanggal kadarluwarsa tidak bernilai lagi. Akuntansi untuk hak atas saham oleh penerbit (Accounting for Stock Rights by the Issuer) Jika hak atas saham diterbitkan bagi para pemegang saham, maka yang perlu dibuat hanya memo yang menunjukkan jumlah lembar saham yang dapat dimiliki berdasarkan hak yang beredar. Informasi ini diperlukan agar perusahaan menyediakan saham yang belum diterbitkan atau yang dibeli kembali dalam masalah yang memadai untuk memenuhi ketentuan hak atas saham tersebut. Atas penyerahan hak dan penerimaan pembayaran sebagaimana digariskan oleh hak tersebut, diterbitkanlah saham dan dibuat satu jurnal memori untuk mencatat penurunan jumlah lembar hak yang beredar disertai satu jurnal untuk mencatat penjualan saham. Informasi yang berkaitan dengan hak atas saham yang masih beredar harus dilaporkan dalam neraca perseroan sehingga pengaruh dari penggunaan atas hak yang masih tersisa dapat ditentukan. Akuntansi untuk hak atas saham oleh Investor (Accounting for Stock Rights by the Investor) Penerimaan hak atas saham oleh para pemegang saham dapat dibandingkan dengan penerimaan dividen saham. Perseroan sama sekali tidak melakukan distribusi aktiva dan ekuitas pemegang saham tidak berubah. Investasi pemegang saham berupa: • Jumlah lembar saham yang diperoleh sebelumnya • Oleh hak yang mempunyai nilai tertentu jika hak ini memberikan kemungkinan baginya untuk membeli saham dengan harga yang lebih rendah daripada harga pasar yang berlaku. Keadaan ini memerlukan pengalokasian harga perolehan antara modal saham dan hak atas saham. Karena saham dan atas saham mempunyai nilai yang berbeda maka pembagiannya harus dilakukan berdasarkan nilai pasar relatif pada tanggal hak tersebut diterbitkan. Sebagai akibatnya, saham dan hak atas saham diperlakukan secara terpisah. Contoh: Pada tahun 1997, PT A membeli sebanyak 100 lembar saham biasa PT B dengan harga Rp 180 per lembar. Pada tahun 1998, perseroan ini memberikan hak untuk membeli 1 lembar saham biasa dengan harga Rp 110 untuk setiap 5 lembar hak atas saham yang dimilikinya. Dengan demikian, PT A menerima 100 hak yaitu 1 hak untuk setiap lembar saham yang dimilikinya. Akan tetapi karena diperlukan 5 hak untuk mendapatkan 1 lembar saham, maka dengan 100 hak tersebut PT A hanya akan memesan sebanyak 20 lembar saham baru. Harga perolehan investasi PT A semua sebesar Rp 18.000 sekarang berlaku untuk 2 jenis ekuitas atau aktiva, yaitu berupa saham dan hak atas saham. Harga perolehan ini dibagi berdasarkan nilai pasar relatif dari setiap sekuritas tersebut pada tanggal diterbitkannya hak atas saham bagi para pemegang saham. Alokasi harga perolehan dapat dilihat di bawah ini: Equity Financing Harga perolehan untuk hak atas saham Harga perolehan untuk saham Nilai pasar hak atas saham Nilai pasar saham Ex-right + nilai pasar hak atas saham Nilai pasar saham Ex-right Nilai pasar saham Ex-right + nilai pasar hak atas saham X X Harga perolehan saham mula-mula Harga perolehan saham mula-mula Dimisalkan bahwa setiap saham PT B dijual dengan harga Rp 131 ex-right per lembar, dan hak atas saham dijual seharga Rp 4 untuk setiap hak. Maka alokasi harga perolehan akan dilakukan sebagai berikut: Untuk hak atas saham = 4 ----------- * 18.000 = 533 (dibulatkan) 131 + 4 533 : 100 = Rp 5.33 harga perolehan untuk setiap hak atas saham untuk saham = 18.000 – 533 = 17.467 (17.467 : 100 = 174,67 harga perolehan per lembar saham) ayat jurnal berikut ini dapat dibuat untuk mencatat pengalokasian di atas: Investasi dalam hak atas saham PT B 533 Investasi dalam saham biasa PT B 533 Diterima 100 hak yang mengizinkan pembelian 20 saham seharga Rp 110 per lembar Harga perolehan yang ditetapkan untuk hak tersebut digunakan untuk menentukan besarnya keuntungan atau kerugian yang timbul dari penjualan hak atas saham. Misalkan bahwa hak atas saham dalam contoh di atas dijual dengan harga Rp 4,5 setiap hak, maka ayat jurnal untuk transaksi ini yaitu: Kas Kerugian dari penjualan hak atas saham PT B Investasi dalam hak atas saham PT B 450 83 533 Jika hak atas saham digunakan dan tidak dijual, maka harga perolehan atas saham baru yang diperoleh akan terdiri dari harga perolehan yang ditetapkan untuk hak atas saham ditambah dengan kas yang dibayarkan untuk dapat memakai hak tersebut. Diasumsikan bahwa tanpa menjual hak atas saham, PT A menggunakan haknya untuk membeli sebanyak 20 lembar saham tambahan dengan hraga Rp 110 per lembar. Ayat jurnal untuk transaksi tersebut yaitu: Investasi dalam saham PT B 2.733 Investasi dalam hak atas saham PT B 533 Kas 2.200 Penggunaan hak atas saham dgn membeli 20 lembar saham seharga Rp 110 /lbr Dengan memakai hak atas saham, maka catatan pembukuan PT A akan menunjukkan saldo investasi sebesar Rp 20.200 yang terdiri dari 2 kumpulan saham, yakni sebagai berikut: Equity Financing Kumpulan 1 (pembelian tahun 1997) 100 lembar = (17.467 : 100 = 174,67, harga perolehan per lembar saham, yang disesuaikan dengan adanya hak atas saham Kumpulan 2 (pembelian tahun 1998) 20 lembar = (2.733 : 20 = 136.65, harga perolehan per lembar saham, diperoleh melalui penggunaan hak atas saham Jumlah 17.467 2.733 20.200 Harga perolehan ini merupakan dasar untuk menghitung keuntungan atau kerugian atas penjualan saham di masa mendatang. Jika terjadi satu atau beberapa hak atas saham yang dimiliki tidak dapat digunakan untuk membeli saham karena tidak mencukupi, ada beberapa alternatif yang tersedia bagi pemegang saham yaitu: Membiarkan begitu saja Menjual hak tersebut dan melaporkan keuntungan atau kerugian atas penjualan tersebut Menaham sisa hak tersebut dan membeli lagi kekurangannya dari pemegang saham lainnya sehingga dapat memenui syarat untuk membeli 1 lembar saham lagi. Contoh: Seorang pemilik 100 lembar saham menerima 100 hak atas saham, di mana 6 hak atas saham diperlukan untuk membeli 1 lembar saham baru. Artinya pemilik saham tersebut hanya dapat memakai 96 hak untuk membeli 16 lembar saham baru. Dengan demikian masih ada 4 lembar saham yang belum terpakai. Jika hak atas saham itu diabaikan sampai kadarluwarsa, maka harga pokok yang ditetapkan untuk hak ini harus dihapuskan sebagai kerugian. Waran atas Saham (Stock Warrants) Waran dapat dijual dalam kaitan dengan sekuritas jenis lain sebagai suatu penarik untuk sekuritas tersebut. Contoh: Waran untuk membeli saham biasa suatu perseroan dapat diterbitkan bersama-sama dengan obligasi untuk mendorong para investor agar tertarik membeli obligasi tersebut. Waran akan bernilai jika harga beli dengan memanfaatkan waran tersebut jauh lebih rendah dibanding dengan nilai pasar, apakah yang berlaku sekarang atau yang mungkin akan terjadi di kemudian hari, dari sekuritas yang dapat dibeli dengan memanfaatkan waran tesebut. Waran dapat diterbitkan bersama-sama dengan sekuritas lainnya, dapat sama-sama berdiri sendiri atau saling tergantung. Waran yang berdiri sendiri (detachable warrant) mirip dengan hak atas saham karena dapat diperdagangkan secara terpisah dari sekuritas yang semula diterbitkan bersama-sama dengan waran tersebut. Waran yang tidak dapat berdiri sendiri (nondetachable warrant) tidak dapat dipisahkan dari sekuritas yang diterbitkan bersama-sama dengan waran tersebut. Menurut APB dalam Opinion no 14 merekomendasikan penetapan sebagian dari harga penerbitan sekuritas hutang sebagai waran atas saham yang dapat berdiri sendiri dan mengklasifikasikannya sebagai bagian dari modal sendiri. Nilai yang ditetapkan untuk waran ditentukan berdasarkan prosedur yang sama dengan lebih yang telah dijelaskan dalam kaitannya dengan hak atas saham dan dicerminkan dalam persamaan berikut: Equity Financing Nilai yang ditetapkan = Jumlah harga X nilai pasar wajar dari waran Untuk waran penerbitan nilai pasar wajar dari + nilai pasar wajar Sekuritas tanpa waran dari waran Dalam Opinion no 14, mengatur tentang masalah waran yang dikaitkan dengan hutang dan cukup logis untuk memperluas kesimpulan yang terdapat dalam opinion tersebut terhadap waran yang dikaitkan dengan saham preferen. Jadi jika waran mempunyai nilai pasar pada saat diterbitkan, maka perkiraan ekuitas tersendiri akan di kredit sebesar porsi harga penerbitan yang ditetapkan untuk waran. Jika waran tersebut digunakan, nilai nominal untuk saham biasa adalah sebesar nilai yang dialokasikan untuk waran ditambah dengan perolehan kas atas penerbitan saham biasa tersebut. Jika hak tersebut dibiarkan saja sampai kadaluwarsa, maka nilai yang sudah ditetapkan atas waran tersebut dapat dipindahkan ke perkiraan tambahan modal setoran yang permanen. Contoh: PT RD menjual 1.000 lembar saham preferen bernilai pari Rp 50 dengan harga Rp 58 per lembar. Sebagai insentif, agar orang mau membeli saham tersebut, perseroan memberikan waran yang sifatnya dapat berdiri sendiri bagi setiap pembeli yang memungkinkan bagi mereka untuk memesan sebanyak 1.000 lembar saham biasa bernilai pari Rp 20 dengan harga Rp 25 per lembar. Waran tersebut akan kadarluwarsa setelah 1 tahun terhitung sejak penerbitannya. Segera setealh saham preferen tersebut diterbitkan, waran terjual Rp 3 setiap waran, dan nilai pasar wajar dari saham preferen tersebut tanpa adanya unsur waran adalah Rp 57. Hasil penjualan sebesar Rp 60.000 harus dialokasikan oleh PT RD sebagai berikut: 3 Nilai yang ditetapkan untuk waran = ------------- * 58.000 = 2.900 57 + 3 alokasi yang sama juga akan dilakukkan oleh investor dan waran tersebut akan diperlakukan dengan prosedur yang sama dengan hak atas saham. Ayat jurnal yang terdapat dalam pembukuan PT RD untuk mencatat penjualan saham preferen yang bersamaan dengan waran yang dapat berdiri sendiri adalah sebagai berikut: Kas Saham Preferen, pari Rp 50 Agio atas nilai pari – saham preferen Waran atas saham biasa 58.000 50.000 5.100 2.900 Jika waran tersebut digunakan, ayat jurnal untuk mencatat penerbitan saham biasa adalah: Waran atas saham biasa Kas Saham biasa, pari Rp 20 Agio atas nilai pari, saham biasa 2.900 25.000 20.000 7.900 Ayat jurnal tetap sama tanpa melihat apakah pada tanggal penerbitan terdapat harga pasar untuk saham biasa atau tidak. Jika waran dalam contoh di atas dibiarkan kadarluwarsa, maka ayat jurnal yang dibuat adalah:” Waran atas saham biasa Tambahan modal setoran dari waran yang 2.900 Equity Financing kadarluwarsa 2.900 Jika waran tersebut tidak berdiri sendiri, maka sekuritas bersangkutan dianggap tidak dapat dipisahkan, dan tidak akan ada alokasi yang dilakukan untuk mengakui nilai waran. Seluruh hasil penjualan dinyatakan sebagai nilai dari sekuritas yang dikaitkan dengan waran tersebut. Kesimpulannya untuk waran yang tidak berdiri sendiri, perlakuan akuntansinya sama dengan sekuritas konvertibel, seperti obligasi konvertibel. Opsi atas saham yang diterbitkan bagi karyawan (Stock Options Issued to Employees) Ada banyak perusahaan yang menganut berbagai jenis program opsi saham untuk memberikan kemungkinan bagi para eksekutif serta karyawan lainnya untuk membeli saham perusahaan yang dimaksudkan sebagai suatu bentuk kompensasi, terutama jika ditujukan atau terbatas hanya bagi para anggota eksekutif saja. Program seperti ini disebut program kompensasi, dimana berbeda dengan program nonkompensasi yang ditawarkan bagi semua karyawan tetap dengan dasar yang sama. Program nonkompensasi secara umum memberikan kemungkinan untuk membeli saham dengan diskonto yang relatif kecil dari harga saham yang berlaku di bursa. Tidak ada masalah akuntansi khusus yang timbul dari program opsi saham nonkompensasi. Saham yang diterbitkan dengan penggunaan opsi dicatat secara biasa, yaitu sebagai penambahan saham biasa atau saham preferen termasuk penambahan agio atas nilai pari atau nilai statuter. Harga saat penerbitan adalah sebesar jumlah yang diterima yaitu harga yang berlaku. Pengukuran besarnya beban kompensasi (Measuring Compensation Expense) Salah satu masalah penting yang berkaitan dengan program opsi atas saham adalah mengenai masalah tanggal pengukuran yang tepat yaitu kapan nilai opsi atas saham harus ditentukan. Dalam hal ini terdapat beberapa kemungkinan yaitu: 1. Tanggal dimulai program (tanggal program) 2. Tanggal suatu opsi diberikan kepada pihak penerima tertentu (tanggal pemberian) 3. Tanggal di mana pihak penerima pertama kali menggunakan suatu opsi (tanggal mulai berlaku) 4. Tanggal di mana pihak penerima benar-benar menggunakan suatu opsi (tanggal penggunaan) 5. Tanggal di mana pihak penerima menjual saham yang diperoleh (tanggal penjualan) 6. Pada saat terdapatnya faktor-faktor variabel, yaitu tanggal di mana baik jumlah lembar saham maupun harga saham pertama sekali diketahui. APB (Accounting Principles Board) telah menetapkan tanggal pengukuran yang tepat adalah saat pertama sekali kedua hal ini diketahui yaitu: 1. Banyaknya saham yang akan diberikan kepada seorang karyawan 2. Harga opsi atau harga penggunaan opsi jika ada Untuk program yang bersifat tetap, yaitu program di mana jumlah lembar saham serta harga dengan menggunakan opsi ditetapkan pada tanggal pemberian opsi, tanggal pengukuran yang digunakan pada umumnya adalah pemberian opsi. Akan tetapi program yang bersifat tidak tetap, sering menggunakan tanggal mulai berlaku atau tanggal penggunaannya. Equity Financing Besarnya beban kompensasi yang diakui untuk suatu program kompensasi adalah kelebihan harga pasar pada tanggal pengukuran terhadap harga dengan menggunakan opsi yang berlaku. Jika seorang majikan hanya akan mengakui adanya beban kompensasi jika harga dengan penggunaan opsi lebih rendah daripada harga pasar pada tanggal pengukuran. Masalah yang ada setelah beban kompensasi ini telah diakui dan jumlahnya ditetapkan yaitu mengenai penentuan kapan beban kompensasi tersebut harus diakui. Secara umum, beban kompensasi harus dibebankan ke periode berjalan dan periode mendatang pada saat para karyawan memberikan jasa sebagai dasar pemberi opsi tersebut. Periode yang sudah lewat tidak boleh disesuaikan. Program opsi dapat menetapkan satu atau beberapa periode pemberian jasa, atau hal ini dapat dilihat dari pola-pola pemberian imbalan atau penghargaan di masa lalu. Jika terdapat beberapa periode di mana karyawan bekerja sebelum saham diterbitkan, maka perseroan harus menangguhkan beban kompensasi dalam setiap periode yang terkait. Jika tanggal pengukuran adalah setelah tanggal pemberian, maka beban kompensasi untuk setiap periode sebelum tanggal pengukuran harus diestimasi berdasarkan harga pasar saham yang t ercatat di bursa pada akhir setiap periode. Pencatatan Opsi Saham Kompensasi – Program Tetap (Recording Compensatory Stock Options – fixed Plans) Untuk menggambarkan perlakukan akuntansi untuk opsi saham kompensasi dalam suatu program yang bersifat tetap, yaitu: Diasumsikan pada tanggal 31 desember 1995, dewan direksi PT DC telah menyetujui pemberian opsi saham untuk menambah gaji beberapa anggota eksekutif tertentu. Opsi ini memungkinkan mereka untuk membeli 10.000 lembar saham biasa bernilai pari Rp 10 dengan harga Rp 47,50 per lembar. Harga saham pada tanggal pemberian tersebut adalah Rp 50 per lembar. Opsi itu dapat digunakan mulai tanggal 1 januari 1998, tapi hal ini juga hanya dapat dilakukan oleh anggota eksekutif yang masih bekerja di perusahaan dan opsi tersebut akan berakhir masa berlakunya pada akhir tahun 1999. Semua opsi digunakan pada tanggal 31 desember 1998, yaitu pada saat saham biasa dengan nilai pari Rp 10 tercatat di pasar dengan harga Rp 60 per lembar. Nilai opsi pada tanggal pemberian yang sama dengan beban kompensasi ditentukan sebagai berikut: Nilai pasar saham pada tanggal 31 desember 1995, 10.000 lembar 500.000 saham dengan harga Rp 50 per lembar. Harga dengan menggunakan opsi, 10.000 lembar saham, Rp 47.50 per 475.000 lembar Nilai opsi saham (beban kompensasi) 25.000 Persyaratan pemberian opsi tersebut menunjukkan bahwa opsi dikaitkan dengan jasa yang akan diberikan untuk periode mulai dari tanggal pemberian sampai dengan tanggal mulai berlakunya opsi atau untuk tahun 1996 dan 1997. Ayat-ayat jurnal berikut ini dibuat oleh perseroan untuk mencatat pemberian opsi, hak opsi tahunan akrual dan penggunaan opsi. 31 Des’95 pemberian opsi saham kompensasi Equity Financing 31 des’96 31 des’97 31 des’98 (ayat jurnal memori) Diberikan opsi kepada para anggota eksekutif untuk membeli 10.000 lembar saham biasa dengan harga Rp 47,50 per lembar. Opsi mulai berlaku tanggal 1 januari 1998 dengan syarat bahwa anggota eksekutif yang bersangkutan masih bekerja di perusahaan sampai dengan tanggal tersebut. Opsi ini akan kadaluwarsa pada tanggal 31 desember 1999. nilai opsi pada tanggal 31 desember 1995 adalah Rp 25.000 (nilai pasar saham Rp 500.000, harga dengan memakai opsi Rp 475.000) Mencatat pengkreditan atas kompensasi dan opsi saham akrual untuk tahun 1996. nilai opsi saham Rp 25.000; periode jasa yang dicakup oleh program adalah tahun 1996 dan 1997; biaya yang diperhitungkan untuk tahun 1996 yaitu : ½ * 25.000 = 12.500 Biaya kompensasi bagi eksekutif 12.500 Kredit atas program opsi saham 12.500 Mencatat pengkreditan atas kompensasi dan opsi saham akrual untuk tahun 1997: ½ * 25.000 = 12.500 Biaya kompensasi bagi eksekutif 12.500 Kredit atas program opsi saham 12.500 Mencatat penggunaan opsi saham; kas diterima atas penjualan 10.000 lembar saham rp 47,50 atau total Rp 47.500; nilai pari saham yang diterbitkan, 10.000 lembar Rp 10 atau Rp 100.000 kas 475.000 Kredit atas program opsi saham 25.000 Saham biasa 100.000 Agio atas nilai pari 400.000 Kompensasi akrual yang dicatat pada perkiraan Kredit atas Program Opsi Saham dilaporkan sebagai Tambahan Modal Setoran karena mencerminkan investasi atas jasa yang diberikan oleh para karyawan yang diperkirakan akan dibayarkan melalui penerbitan modal asham dengan harga yang sudah dikurangi. Jika opsi sama kadaluwarsa apakah karena: • Kegagalan para karyawan untuk memenuhi ketentuan yang sudah ditetapkan atas opsi tersebut • Adanya perubahan harga sehingga mengakibatkan penggunaan opsi tidak menarik lagi Maka saldo perkiraan tersebut harus dihapuskan dengan mengurangi beban kompensasi dalam periode selanjutnya. Pencatatan Opsi Saham Kompensasi – Program yang tidak tetap (Recording Compensatory Stock Options – Variable Plans) Dalam program opsi saham yang bersifat tidak tetap (variable plan) umumnya menggunakan tanggal mulai berlakunya atau tanggal penggunaan opsi sebagai tanggal pengukuran dan bukan tanggal saat diberikannya opsi, yang dikarenakan pada tanggal inilah pada umumnya baik jumlah saham maupun harga opsi pertama sekali ditentukan. Hal ini menimbulkan permasalahan dalam pencatatan beban kompensasi selama periode antara tanggal pemberian dan tanggal penggunaan opsi. Untuk itu interpretasi FASB no 28 telah mempersyaratkan pengakrualan atas beban kompensasi untuk program yang bersifat tidak tetap selama periode yang sesuai dengan saat diterimanya jasa. Interprestasi tersebut menunjukkan bahwa setiap perubahan nilai pasar, entah naik atau turun, antara tanggal pemberian dan tanggal pengukuran akan mengakibatkan terjadinya perubahan pengukuran kompensasi yang dikaitkan dengan opsi. Jika kuotasi harga pasar tidak tersedia, maka estimasi yang terbaik mengenai nilai pasar harus digunakan. Penyesuaian untuk setiap perubahan nilai akan ditunjukkan dalam periode saat terjadinya perubahan dan saldo baru disebar ke periode berjalan dan periode mendatang. Equity Financing Contoh: Diasumsikan ketentuan pemberian opsi yang ditawarkan oleh PT DC bersifat tetap dan tanggal pengukuran terjadi setelah tanggal pemberian, maka akan diperlukan ayat jurnal yang berbeda dengan yang pencatatan opsi – program tetap. Dimisalkan bahwa pada tanggal 31 des 1995, para anggot eksekutif PT DC diberi hak untuk membeli 10.000 lembar saham biasa bernilai pari Rp 10 dengan harga 80% dari harga pasar pada tanggal 31 des 1997, yaitu 2 tahun setelah tanggal pemberian. Dalam hal ini tangal 31 des 1997 merupakan tanggal pengukuran karena pada tanggal inilah pertama sekali harga opsi tersebut diketahui. Agar memenuhi syarat untuk membeli saham tersebut, para anggota eksekutif harus masih bekerja di perusahaan sampai tanggal penggunaan opsi, yaitu tanggal 31 des 1998. Harga pasar saham tersebut adalah sebagai berikut: • 31 desember 1995, yaitu tangal diberikannya opsi Rp 50 per lembar • 31 desember 1996, akhir tahun pertama periode pemberian jasa Rp 60 • 31 desember 1997, akhir tahun kedua pemberian jasa, Rp 65 • 31 desember 1998 yaitu tanggal berlakunya opsi Rp 80 ayat jurnal serta perhitungan yang diperlukan untuk mencatat hak opsi tahunan akrual serta penggunaan opsi dalam program opsi saham yang bersifat tidak tetap: 31 des’96 31 des’97 31 des’98 Mencatat estimasi beban kompensasi akrual tahun 1996, harga pasar saham tanggal 31 desember 1996 adalah Rp 60 per lembar. Estimasi harga dengan memakai opsi, 80% dari 60 atau sebesar Rp 48. Estimasi nilai opsi per lembar Rp 12 (60-48) Jumlah total kompensasi Rp 120.000 (12 * 100.000) Periode perolehan jasa, 3 tahun atau Rp 40.000 per tahun Beban kompensasi bagi eksetutif 40.000 Kredit atas program opsi saham 40.000 Mencatat beban estimasi akrual tahun 1997. Harga pasar saham pada tanggal 31 desember 1997 Rp 65 per lembar Estimasi harga dengan menggunakan opsi , 80% dari Rp 65 atau Rp 52. Jumlah total kompensasi 130.000 (13 * 10.000) Kompensasi yang diakui untuk tahun 1996, Rp 40.000 Kompensasi yang disesuaikan karena adanya perubahan harga pasar, yang akan diakui pada tahun 1997 Rp 46.667 (130.000 : 3) ditambah sebesar Rp 3.334 kekurangan dari tahun 1996 Beban kompensasi bagi eksetutif 46.667 Kredit atas program opsi saham 46.667 Mencatat beban kompensasi pada tahun 1998 yang sudah disesuaikan dan penerbitan saham Beban kompensasi bagi eksetutif 43.333 Kredit atas program opsi saham 43.333 Kas 520.000 Kredit atas program opsi saham 130.000 Saham biasa 100.000 Agio atas nilai pari 550.000 Equity Financing Perhitungan: Kompensasi agregat %tase akrual Biaya akrual per tahun 31/12/9 6 Rp 60 * Rp 12 120.000 33 1/3% Akrual sampai tanggal ini 40.000 31/12/9 7 Rp 65 * Rp 12 130.000 66 2/3% 46.667 86.667 31/12/8 Rp 65 * Rp 12 130.000 8 * nilai pada tanggal pengukuran 100% 43.333 130.000 Tgl Harga pasar Per saham 1996 1997 1998 40.000 46.667 43.333 Pengungkapan Opsi atas Saham (Disclosure of Stock Options) Jika terdapat program opsi atas saham, maka harus dibuat pengungkapan mengenai status opsi atau program tersebut pada akhir periode pelaporan, termasuk jumlah saham menurut opsi, harga opsi, dan jumlah opsi yang dapat digunakan. Informasi mengenai opsi yang telah dipakai harus disediakan, meliputi jumlah opsi yang telah digunakan dan harga opsi. Konversi Saham (Stock Conversions) Para pemegang saham dengan syarat perjanjian atau kebijakan tertentu, dimungkin untuk menukarkan sahamnya dengan saham dari kelas lain. Tidak ada keuntungan atau kerugian yang diakui dalam konversi ini karena konversi merupakan suatu pertukaran satu ekuitas dengan ekuitas yang lain. Dalam hal tertentu penukaran itu dapat mempengaruhi perkiraan modal setoran saja, dalam hal lain penukaran itu mungkin mempengaruhi perkiraan modal maupun laba yang ditahan dapat dipengaruhi. Contoh: Modal PT Elia pada tanggal 31 Desember 1994 adalah sebagai berikut: Saham preferen, pari Rp 100, 10.000 lembar 1.000.000 Agio atas nilai pari preferen 100.000 Saham biasa, nilai statuter Rp 25, 100.000 lembar 2.500.000 Agio atas nilai statuter saham biasa 500.000 Laba yang ditahan 1.000.000 Saham preferen dapat dikonversi dengan saham biasa setiap saat sekehendak pemegang saham. Kasus 1: Dimisalkan syarat konversi mengizinkan penukaran setiap lembar saham preferen dengan 4 lembar saham biasa. Pada tanggal 31 desember 1994, 1.000 lembar saham preferen ditukarkan dengan 4.000 lembar saham biasa. Equity Financing Jumlah yang semula dibayarkan untuk saham preferen, yaitu Rp 110.000, sekarang merupakan hak milik yang diidentifikasikan dengan 4.000 lembar saham biasa dengan total nilai statuter sebesar Rp 100.000. Konversi ini dicatat oleh penerbit sbb: Saham Preferen, pari Rp 100 Agio atas nilai pari Saham biasa, nilai statuter Rp 25 Agio atas nilai statuter saham biasa 100.000 10.000 100.000 10.000 Kasus 2: Dimisalkan syarat konversi mengizinkan penukaran setiap lembar saham preferen dengan 5 lembar saham biasa. Dalam pengkonversian ini, 1.000 lembar saham preferen dengan 5.000 lembar saham biasa, penambahan saham biasa sebesar Rp 125.000 harus diakui walaupun penambahan itu hanya disertai dengan penurunan sebesar Rp 110.000 saham preferen. Kenaikan modal resmi yang berhubungan dengan penerbitan baru biasanya diselesaikan dengan mendebit laba yang ditahan. Konversi ini dicatat sbb: Saham preferen, pari Rp 100 Agio atas nilai pari Laba yang ditahan Saham biasa, nilai statuter Rp 25 100.000 10.000 15.000 125.000 Equity Financing PEMECAHAN SAHAM DAN KEBALIKAN PEMECAHAN SAHAM (Stock Splits and Reverse Stock Splits) Jika harga pasar saham tinggi dan dirasakan bahwa harga yang lebih rendah akan menghasilkan pasaran yang lebih baik, dan distribusi pemilikan yang lebih luas, perusahaan dapat mengesahkan untuk mengganti saham yang beredar dengan jumlah lembar saham yang lebih banyak. Contoh: 100.000 lembar saham, nilai pari Rp 100 ditukar dengan 500.000 lembar saham, nilai pari 20. Pemegang saham akan menerima 5 lembar saham baru untuk setiap lembar saham yang dimiliknya. Peningkatan jumlah saham yang beredar dengan cara ini disebut sebagai pemecahan saham atau pemecahan saham naik (stock split up) Sebaliknya penggantian saham yang beredar dengan jumlah saham yang lebih sedikit, mungkin dapat dilakukan jika harga saham rendah dan dirasakan mungkin ada beberapa keuntungan dengan mempunyai harga yang lebih tinggi. Pengurangan saham yang beredar dengan menggabungkan saham disebut sebagai kebalikan pemecahan saham atau pemecahan saham turun (stock split down) Pengungkapan Modal Setoran Dalam Neraca ( Balance Sheet Disclosure of Contributed Capital) Modal setoran dan unsur-unsur lainnya dalam neraca harus diungkapkan secara terpisah dari Retained Earnings. Dalam sisi modal setoran, penting untuk mengidentifikasikan kelas-kelas saham yang utama dengan perkiraan tambahan modal setoran dari kelas saham bersangkutan. Walaupun ada praktek yang lazim untuk melaporkan tambahan modal setoran dari setiap kelas saham dalam satu jumlah saja, namun perkiraan-perkiraan terpisah harus disediakan dalam buku besar untuk menunjukkan masing-masing sumber tambahan modal setoran, seperti: Agio atas nilai pari atau ditetapkan Tambahan modal setoran dan saham treasuri dari denda pemesanan saham atau dari hibah Gambaran mengenai ciri-ciri utama setiap kelas saham seperti nilai pari atau nilai statuter, preferensi dividen, atau persyaratan konversi, harus diungkapkan. Jumlah saham yang diotorisasi, diterbitkan, dan yang beredar juga harus diungkapkan. Equity Financing Factors Effecting Retained Earnings Retained Earning merupakan titik temu antara perkiraan-perkiraan neraca dan perhitungan rugi laba. • • • • • • Retained Earning Decreases Increases Error Corrections • Error Corrections Some Changes in accounting principle • Some Changes in Accounting Principle Cash Dividends and Stock Dividends • Quasi-rearganization Net Loss • Net Income Treasury Stock transactions Stock conversions Penyesuaian Periode Sebelumnya (Prior-Period Adjustments) Pengertian Koreksi yang dilakukan atas kesalahan yang dilakukan pada tahun-tahun sebelumnya, ditemukan dan dikoreksi pada tahun berjalan dengan suatu penyesuaian ke laba yang di tahan. Penyesuaian yang mengoreksi laba bersih periode-periode sebelumnya secara khusus akan ditunjukkan sebagai bagian dari total perubahan laba yang ditahan, sebagai berikut: Retained Earnings, saldo awal yang telah disesuaikan +/- Penyesuaian periode sebelumnya Retained Earnings, saldo awal yang telah disesuaikan +/- net income berjalan / net loss tahun berjalan -/- Dividends Retained Earnings, saldo akhir xx xx xx xx xx xx xx Net Income Sumber utama retained earning adalah net income yang dihasilkan perusahaan. Retained Earning bertambah karena net income dan berkurang karena net losses. Jika operating loss atau debit lainnya ke retained earning mengakibatkan saldo debit dalam perkiraan itu, maka saldo debit itu disebut defisit (Deficit) Dividends Dividends adalah pembagian laba kepada stockholers of a corporation sebanding dengan jumlah saham yang dipegang oleh masing-masing pemilik. Pembagian itu dapat berbentuk: 1. Kas (Cash) 2. Aktiva lain (Other Assests) 3. Notes (in essence, these are defferred cash dividends) 4. Stock dividends Pengecualiannya: 1. Dividen saham tertentu yang diterbitkan dalam bentuk pemecahan saham (some large stock dividends) Equity Financing 2. Dividen dalam likuidasi perusahaan (liquidating dividends) Perubahan lain dalam laba yang ditahan (Other Changes in Retained Earnings) Perubahan yang paling umum dalam retained earning diakibatkan oleh earmomg atau losses dan dividends. Sedangkan perubahan lainnya dapat terjadi yaitu diakibatkan oleh transaksi saham treasuri, atau dari kuasi reorganisasi Accounting for Dividends Pembatasan atas laba yang ditahan Faktor yang membatasi jumlah dividen: 1. Persyaratan kontrak, seperti perjanjian dengan para kreditor yang menetapkan penahanan laba untuk menjamin pembayaran kembali hutang pada saat jatuh tempo 2. Kebijakan dewan direksi Jika pembatasan pada laba bersifat material, maka umumnya diungkapkan pada laporan keuangan. Namun ada kalanya laba ditahan yang dibatasi itu dilaporkan di neraca terpisah dari jumlah yang tidak dibatasi. Bagian yang dibatasi dapat ditetapkan sebagai laba ditahan yang diapropriasi (dicadangkan) Sedangkan bagian yang tidak dibatasi sebagai laba di tahan yang tidak diapropriasi (bebas) Contoh: Tanggal 1 januari 1996 Menara Company membatasi 100.000 dari 600.000 saldo laba yang ditahannya untuk kemungkinan perluasan pabrik. Ayat jurnal yang diperlukan: Laba yang ditahan Apropriasi laba yang ditahan 100.000 100.000 Maka neraca sesudah ayat jurnal ini akan mencerminkan kedua perkiraan laba yang ditahan itu: Laba ditahan yang diapropriasi Laba ditahan yang tidak diapropriasi Total laba yang ditahan 100.000 500.000 + 600.000 Jika tanggal 15 juni Menara company memutuskan tidak jadi memperluas pabriknya, dan menghapus saldo laba ditahan yang diapropriasi, maka jurnalnya: Apropriasi laba yang ditahan Laba yang ditahan 100.000 Pengakuan dan Pembayaran Dividen (Recognition and Payment of Dividends) Ada 3 tanggal penting dalam pengakuan dan pembayaran dividen: 1. Tanggal pengumuman (date of declaration) 2. Tanggal pencatatan (date of record) 100.000 Equity Financing 3. Tanggal pembayaran (date of payment) Dividen Kas (Cash Dividends) Dividen yang paling umum adalah cash dividend. Dividends ini menyebabkan penurunan retained earning dan kas. Contoh: Jurnal untuk pengumuman dan pembayaran dividen sebesar 100.000 adalah sebagai berikut: Retained Earnings 100.000 Dividends Payable 100.000 Dividends Payable 100.000 Cash 100.000 Dividen Harta (Property Dividends) Pembagian kepada para pemegang saham yang dapat dibayar dengan aktiva selain kas biasanya disebut Property Dividend Property dividend biasanya terjadi pada perseroan yang bersifat tertutup. Jenis pengalihan hak kadang-kadang disebut sebagai transfer tanpa timbal balik kepada para pemegang, karena tidak ada yang diterima oleh perusahaan sebagai imbalan dari distribusinya kepada para pemegang saham. Pengalihan ini harus dicatat dengan memakai nilai pasar yang wajar dari aktiva yang didistribusikan dan selisih antara nilai terbawa dalam pembukuan perusahaan yang menerbitkan dengan nilai pasar yang wajar aktiva, diakui sebagai keuntungan atau kerugian. Property Dividend dinilai dengan nilai terbawa jika nilai pasar yang wajar tidak dapat ditentukan Contoh: PT Bingo memiliki 100.000 saham dari PT Tri, harga perolehan Rp 2.000.000, nilai pasar wajarnya Rp 3.000.000, dan perusahaan ingin mendistribusikan saham itu kepada para pemegang sahamnya. Ada 1.000.000 lembar saham PT Bingo yang beredar. Karena itu, dividen 1/10 dari saham PT Tri diumumkan untuk setiap lembar saham Bingo yang beredar. Ayat jurnal untuk pengumuman, pembayaran dividen adalah: Retained Earnings 3.000.000 Property Dividends Payable Gain on Distribution of Property Dividends 2.000.000 1.000.000 Property Dividends Payable Investment in PT Tri Stock 2.000.000 2.000.000 Dividen Saham (Stock Dividends) Perusahaan dapat membagi tambahan saham perusahaan kepada para pemegang saham sebagai Stock Dividend. Akuntansi untuk dividen saham oleh Penerbit Stock Dividend biasanya mencakup: 1. Kapitalisasi laba yang ditahan Equity Financing 2. Pembagian saham biasa kepada pemegang saham Dividen saham menurunkan laba yang ditahan dan menaikkan modal resmi. Retained Earnings Modal (resmi) xx xx Akuntansi untuk Dividen Saham oleh Investor Dari sudut pemegang saham, dividen saham tidak mengubah hak proporsional. Contoh: Anggaplah PT BCD dan seorang pemegang saham yang memiliki 10 lembar saham. Saham biasa yang beredar Total ekuitas pemegang saham Nilai buku saham perusahaan per lembar Nilai buku saham pemegang saham bersangkutan Sebelum Dividen Saham 10% 10.000 lembar 330.000 33 330 (10 lbr * 33) Sesudah Dividen Saham 10% 11.000 lembar 330.000 30 330 (11 lbr * 30) Karena tidak ada pengaruh terhadap nilai buku yang mendasar dari investasi, maka investor hanya perlu membuat ayat memorandum yang mencatat penerimaan saham tambahan dan dasar harga pokok per lembar saham baru yang lebih rendah untuk investasi itu. Dividen Saham yang kecil Vs besar (Snall Versus Large Stock Dividends) Dividen saham yang kecil terjadi jika jumlah saham yang diterbitkan begitu kecil dibandingkan dengan jumlah saham yang beredar. (dibawah 20% - 25%) Dividen saham yang melibatkan penerbitan lebih daripada 20% - 25% dipandang sebagai dividen saham yang besar Contoh: Asumsikan bahwa ekuitas pemegang saham untuk PT Wing pada tanggal 1 juli adalah sebagai berikut: Saham biasa, pari Rp 10, 100.000 lembar beredar Agio atas nilai pari Laba yang ditahan 1.000.000 1.100.000 750.000 Perusahaan mengumumkan dividen saham 10% atau selembar dividen saham untuk setiap 10 lembar saham yang dimiliki. Saham terjual di pasaran pada tanggal ini dengan harga Rp 16 per lembar. Dividen saham ini harus dicatat dengan nilai pasar saham yang diterbitkan. Ayat jurnal untuk mencatat pengumuman dividen dan penerbitan saham adalah sebagai berikut: Retained Earnings Stock dividends distributable Paid-in Capital in Excess of Par Stock dividends Distributable Common Stock, Rp 10 160.000 100.000 60.000 100.000 100.000 Equity Financing Tapi, jika perusahaan mengumumkan dividen saham yang besar, yaitu 50%, dengan kata lain 1 lembar dividen saham untuk setiap 2 lembar saham yang dimiliki. Maka pemindahan jumlah yang sama dengan nilai pari saham yang diterbitkan ke modal saham. Pemindahan ini dapat dibuat dari laba yang ditahan atau tambahan modal setoran. Jika pemindahan itu di ambil dari tambahan modal setoran, maka sebaiknya menyebutkan transaksi itu sebagai pemecahan saham yang dilaksanakan dalam bentuk dividen dari pada sebagai dividen saham. Ayat jurnal untuk pengumuman dividen dan penerbitan saham adalah sebagai berikut: Retained Earnings Stock Dividends Distributable Stock Dividends Ditributable Common Stock, Rp 10 500.000 500.000 500.000 500.000 Dividen Likuidasi (Liquidating Dividends) yaitu suatu pembagian yang merupakan pengembalian sebagai modal setoran kepada pemegang saham. Contoh: PT ABC mengumumkan dan membayar dividen tunai dan dividen likuidasi sampai sejumlah 150.000. Dari jumlah ini, 100.00 merupakan dividen tunai yang dibayarkan secara teratur atas 10.000 lembar saham biasa @ 10. Saldonya harus dicatat sebagai pengurangan agio atas nilai pari. Ayat jurnalnya: Retained Earnings Paid-in Capital in Excess of Par Cash 100.000 50.000 150.000 Equity Financing Quasi-Reorganizations Pengertian Penghapusan defisit dengan mencatat saldo baru untuk modal yang tertanam sehingga seolaholah perusahaan tersebut baru didirikan dengan saldo laba yang ditahan nol. Contoh: Neraca perusahaan tepat sebelum tindakan tersebut dilakukan disajikan dibawah ini: PT ABC Neraca Per 30 juni 1993 Aktiva Aktiva Lancar Tanah, bangunan, dan peralatan Akumulasi penyusutan Total Aktiva Kewajiban dan Ekuitas Pemegang Saham Kewajiban Saham Biasa, pari Rp 10, 100.000 lembar -/- Defisit Total kewajiban dan Ekuitas Pemegang Saham 250.000 1.500.000 600.000 900.000 1.150.000 300.000 1.000.000 150.000 850.000 1.150.000 Kuasi Reorganisasi itu akan diselesaikan sebagai berikut: 1. Tanah, bangunan, dan peralatan akan diturunkan sampai sebesar nilai pasarnya yang wajar yaitu 600.000, melalui penurunan saldo aktiva dan akumulasi penyusutan sebesar 33 1/3 % 2. Saham biasa akan diturunkan sehingga bernilai pari Rp 5, karena itu modal saham sebesar Rp 500.000 akan dikonversi menjadi tambahan modal setoran 3. Defisit sebesar Rp 450.000 akan dihilangkan dengan menggunakan modal dari penurunan nilai dari saham Jurnal: Laba yang ditahan Akumulasi penyusutan Tanah, bangunan dan peralatan Saham biasa Saham biasa Tambahan setoran dari penurunan nilai pari Tambahan setoran dari penurunan nilai pari Laba yang ditahan 300.000 200.000 500.000 1.000.000 500.000 500.000 450.000 450.000 Equity Financing Neraca sesudah kuasi reorganisasi adalah sebagai berikut: PT ABC Neraca Per 30 juni 1993 Aktiva Aktiva Lancar Tanah, bangunan, dan peralatan Akumulasi penyusutan Total Aktiva Kewajiban dan Ekuitas Pemegang Saham Kewajiban Saham Biasa, pari Rp 10, 100.000 lembar Tambahan modal setoran dari penurunan nilai pari Total kewajiban dan Ekuitas Pemegang Saham 250.000 1.000.000 400.000 600.000 850.000 300.000 500.000 50.000 850.000 Disclosures Related to The Equity Section Dalam melaporkan ekuitas pemegang saham, informasi yang diberikan kepada pembaca informasi adalah: 1. Sumber-sumber ekuitas pemegang saham, khususnya mengenai jumlah yang dibayarkan oleh pemegang saham dan jumlah laba yang ditahan dalam perusahaan 2. Kelas saham, termasuk nilai pari atau nilai statuter, jumlah lembar saham yang diotorisasi, diterbitkan, dan beredar, dan jumlah lembar saham treasuri 3. Semua pembatasan terhadap laba yang ditahan Equity Financing Contoh: Seksi ekuitas pemegang saham dari neraca PT ABC per 31 Desember 1993 disajikan dibawah ini: Ekuitas Pemegang Saham Modal setoran: Saham preferen 6%, pari Rp 100, kumulatif, dapat ditarik, diotorisasi dan diterbitkan 5.000 lembar Saham biasa tanpa nilai pari, nilai statuter Rp 5 diotorisasi 100.000 lembar, diterbitkan 60.000 lembar, (saham treasuri 5.000 lembar ). Agio atas nilai statuter Modal setoran dari saham treasuri Total modal setoran Laba yang ditahan: Apropriasi untuk kontinjensi Tidak diapropriasi Total laba yang ditahan Total modal setoran dan laba yang ditahan Saham Treasuri, harga perolehan (5.000 lembar , cost Rp 8) Kerugian bersih yang belum direalisasi dari sekuritas ekuitas jangka panjang yang dapat dipasarkan 500.000 300.000 260.000 16.000 276.000 1.076.000 125.000 225.000 350.000 1.426.000 40.000 24.000 Total Ekuitas Pemegang Saham 800.000 64.000 1.362.000