laporan kebijakan moneter

advertisement

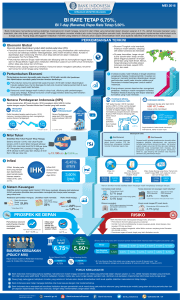

BANK INDONESIA Untuk informasi lebih lanjut hubungi: Tim Outlook Jangka Pendek dan Diseminasi Kebijakan Biro Kebijakan Moneter Direktorat Riset Ekonomi dan Kebijakan Moneter Telepon Fax. E-mail Website : +62 61 3818189 +62 21 3818206 (sirkulasi) : +62 21 3452489 : [email protected] : http://www.bi.go.id LAPORAN KEBIJAKAN MONETER BANK INDONESIA LAPORAN KEBIJAKAN MONETER APRIL 2006 Laporan Kebijakan Moneter dipublikasikan secara triwulanan oleh Bank Indonesia setelah Rapat Dewan Gubernur (RDG) pada bulan Januari, April, Juli, dan Oktober. Selain dalam rangka memenuhi ketentuan pasal 58 UU Bank Indonesia No. 23 Tahun 1999 sebagaimana telah diubah dengan UU No. 3 Tahun 2004, laporan ini berfungsi untuk dua maksud utama, yaitu: (i) sebagai perwujudan nyata dari kerangka kerja antisipatif yang mendasarkan pada prakiraan ekonomi dan inflasi ke depan dalam perumusan kebijakan moneter, dan (ii) sebagai media bagi Dewan Gubernur untuk memberikan penjelasan kepada masyarakat luas mengenai berbagai pertimbangan permasalahan kebijakan yang melandasi keputusan kebijakan moneter yang ditempuh Bank Indonesia. Dewan Gubernur Burhanuddin Abdullah Gubernur Miranda S. Goeltom Deputi Gubernur Senior Maulana Ibrahim Deputi Gubernur Maman H. Somantri Deputi Gubernur Bun Bunan E.J. Hutapea Deputi Gubernur Aslim Tadjuddin Deputi Gubernur Hartadi A. Sarwono Deputi Gubernur Siti Ch. Fadjrijah Deputi Gubernur i LAPORAN KEBIJAKAN MONETER BANK INDONESIA ii LAPORAN KEBIJAKAN MONETER BANK INDONESIA Langkah-langkah Penguatan Kebijakan Moneter dengan Sasaran Akhir Kestabilan Harga (Inflation Targeting Frameworks) Mulai Juli 2005 Bank Indonesia telah mengimplementasikan penguatan kerangka kerja kebijakan moneter konsisten dengan Inflation Targeting Framework (ITF), yang mencakup empat elemen dasar: (1) penggunaan suku bunga BI Rate sebagai policy reference rate, (2) proses perumusan kebijakan moneter yang antisipatif, (3) strategi komunikasi yang lebih transparan, dan (4) penguatan koordinasi kebijakan dengan Pemerintah. Langkah-langkah dimaksud ditujukan untuk meningkatkan efektivitas dan tata kelola (governance) kebijakan moneter dalam mencapai sasaran akhir kestabilan harga untuk mendukung pertumbuhan ekonomi yang berkelanjutan dan peningkatan kesejahteraan masyarakat. Strategi Kebijakan Moneter Prinsip Dasar • Kebijakan moneter dengan ITF menempatkan sasaran inflasi sebagai tujuan utama (overriding objective) dan jangkar nominal (nominal anchor) kebijakan moneter. Dalam hubungan ini, Bank Indonesia menerapkan strategi antisipatif (forward looking) dengan mengarahkan respon kebijakan moneter saat ini untuk pencapaian sasaran inflasi jangka menengah ke depan. • Penerapan ITF tidak berarti bahwa kebijakan moneter tidak memperhatikan pertumbuhan ekonomi. Paradigma dasar kebijakan moneter untuk menjaga keseimbangan (striking the optimal balance) antara inflasi dan pertumbuhan ekonomi tetap dipertahankan, baik dalam penetapan sasaran inflasi maupun respon kebijakan moneter, dengan mengarahkan pada pencapaian inflasi yang rendah dan stabil dalam jangka menengah-panjang. Sasaran Inflasi • Pemerintah setelah berkoordinasi dengan Bank Indonesia telah menetapkan dan mengumumkan sasaran inflasi IHK untuk tahun 2006, 2007, and 2008 masing-masing sebesar 8%±1%, 6%±1%, dan 5%±1% (Berdasarkan Siaran Pers: Rapat Koordinasi Bidang Makroekonomi tanggal 17 Maret 2006). Sasaran inflasi dimaksud sejalan dengan proses penurunan inflasi secara bertahap (gradual disinflation) mengarah pada sasaran inflasi jangka menengahpanjang yang kompetitif dengan negara lain sekitar 3%. Instrumen dan Operasi Moneter • Suku bunga BI Rate dipergunakan sebagai sinyal (stance) respon kebijakan moneter dan sasaran operasi moneter. BI Rate adalah suku bunga dengan tenor satu bulan yang diumumkan oleh Bank Indonesia secara periodik untuk jangka waktu tertentu. • BI Rate diimplementasikan melalui operasi pasar terbuka (OPT) untuk SBI tenor 1 bulan. Untuk meningkatkan efektivitas pengendalian likuditas di pasar, operasi moneter harian melalui instrumen Fine Tune Operations (FTO) dilakukan dengan underlying instruments SBI dan SUN. Proses Perumusan Kebijakan • BI Rate ditetapkan oleh Dewan Gubernur dalam Rapat Dewan Gubernur (RDG) secara triwulanan setiap bulan Januari, April, Juli, dan Oktober. Dalam kondisi tertentu, jika dipandang perlu, BI Rate dapat disesuaikan dalam RDG pada bulan-bulan yang lain. Perubahan dalam BI Rate pada dasarnya menunjukkan respon kebijakan moneter Bank Indonesia untuk mengarahkan prakiraan inflasi ke depan agar tetap berada dalam lintasan sasaran inflasi yang telah ditetapkan. Transparansi • Kebijakan moneter dari waktu ke waktu dikomunikasikan melalui media komunikasi yang lazim seperti penjelasan kepada press dan pelaku pasar, website, maupun penerbitan Laporan Kebijakan Moneter (LKM). Transparansi dimaksudkan untuk meningkatkan pemahaman dan sekaligus pembentukan ekspektasi masyarakat atas prakiraan ekonomi dan inflasi ke depan serta respon kebijakan moneter yang ditempuh Bank Indonesia. Koordinasi dengan Pemerintah • Untuk koordinasi dalam penetapan sasaran, pemantauan dan pengendalian inflasi, Pemerintah dan Bank Indonesia telah membentuk Tim yang melibatkan pejabat-pejabat dari berbagai instansi terkait. Dalam pelaksanaan tugasnya, Tim membahas dan merekomendasikan kebijakan-kebijakan yang diperlukan baik dari sisi Pemerintah maupun Bank Indonesia untuk mengendalikan tekanan inflasi dalam rangka pencapaian sasaran inflasi yang telah ditetapkkan. iii LAPORAN KEBIJAKAN MONETER BANK INDONESIA iv LAPORAN KEBIJAKAN MONETER BANK INDONESIA Kata Pengantar Gubernur Bank Indonesia Memasuki Triwulan I-2006, perekonomian Indonesia menunjukkan perkembangan yang membaik. Walaupun melambat dibandingkan triwulan sebelumnya, perekonomian pada triwulan I-2006 tumbuh 4,58%, sedikit lebih tinggi dari perkiraan di awal tahun sebesar 4,35% (yoy). Perkembangan yang lebih positif ini terutama didukung oleh terjaganya kestabilan ekonomi makro, seperti menguatnya nilai tukar, menurunnya tingkat inflasi, dan surplus neraca pembayaran. Untuk keseluruhan tahun 2006, Bank Indonesia memandang bahwa optimisme pada perekonomian nasional diperkirakan semakin menguat, terutama didorong oleh kondisi ekonomi global yang lebih kondusif, kinerja neraca pembayaran yang lebih baik, kemampuan stimulus fiskal yang lebih besar dan intensifnya upaya pemerintah memperbaiki iklim investasi. PDB 2006 diperkirakan tumbuh sedikit lebih tinggi sehingga mendekati batas atas kisaran proyeksi 5,0-5,7%. Ekspansi yang melambat pada triwulan I-2006 (dibandingkan triwulan sebelumnya) bersumber dari rendahnya pertumbuhan permintaan domestik, sedangkan net ekspor masih cenderung meningkat. Beberapa faktor yang mempengaruhi perlambatan ekspansi permintaan domestik terutama terkait dengan belum membaiknya iklim investasi dan semakin melemahnya daya beli masyarakat sejak akhir tahun 2005. Permintaan domestik yang melambat tersebut menyebabkan lebih rendahnya permintaan impor. Namun, perlambatan konsumsi yang lebih dalam masih dapat dihindari karena peran konsumsi pemerintah yang meningkat cukup tinggi baik dalam bentuk peningkatan gaji PNS maupun menyaluran Bantuan Langsung Tunai (BLT). Kondisi permintaan domestik tersebut berdampak pada semakin terbatasnya peningkatan kapasitas perekonomian. Dari sisi produksi, sektor ekonomi yang diperkirakan mengalami perlambatan cukup signifikan adalah sektor industri pengolahan, sektor perdagangan dan sektor transportasi dan komunikasi. Dari sisi eksternal, kinerja neraca pembayaran pada triwulan I-2006 secara keseluruhan membaik tercermin pada lebih tingginya surplus baik dari neraca transaksi berjalan maupun neraca modal dan finansial. Dengan perkembangan tersebut, cadangan devisa meningkat menjadi USD41,1 miliar atau setara 4,5 bulan kebutuhan impor dan pembayaran ULN pemerintah. Namun demikian, peningkatan surplus NPI tersebut tetap perlu dicermati mengingat surplus pada neraca transaksi berjalan yang lebih disebabkan oleh melambatnya impor non migas, khususnya impor bahan baku yang selama ini dibutuhkan untuk mendukung ekspor Indonesia, sehingga dikhawatirkan dapat menurunkan kinerja ekspor pada periode selanjutnya. Selain itu, struktur neraca modal dan finansial masih didominasi oleh aliran modal masuk jangka pendek (portfolio investment) yang cenderung sensitif terhadap sentimen sehingga berisiko tinggi untuk terjadinya pembalikan modal. Kondisi Neraca Pembayaran yang surplus tersebut mendukung penguatan nilai tukar Rupiah pada triwulan I2006. Nilai tukar Rupiah menguat secara signifikan disertai dengan meningkatnya volatilitas dan mencapai rata-rata sebesar Rp 9.299 per dolar AS atau terapresiasi sebesar 6,9% dibandingkan triwulan IV-2005. Apresiasi v LAPORAN KEBIJAKAN MONETER BANK INDONESIA nilai tukar bersumber dari derasnya aliran modal masuk portfolio internasional ke pasar finansial domestik dan menurunnya permintaan valas sejalan dengan melambatnya kegiatan ekonomi domestik. Kondisi pasar valas seperti ini membawa implikasi kebijakan. Dalam jangka pendek, mengingat besarnya dukungan aliran modal jangka pendek dalam menopang penguatan rupiah, maka upaya mengelola persepsi investor di pasar finansial menjadi penting untuk mencegah pembalikan modal secara tiba-tiba. Dalam jangka panjang, beberapa upaya perlu ditempuh agar kinerja neraca pembayaran didukung oleh perbaikan faktor fundamental yaitu ekspor yang semakin kompetitif dan iklim investasi yang lebih atraktif bagi masuknya FDI. Sementara itu, perkembangan inflasi IHK pada triwulan I-2006 mencapai 15,74% (yoy) atau 1,98%(qtq), lebih rendah dari proyeksi semula terutama karena penundaan kenaikan TDL. Sementara itu, inflasi inti masih stabil di level yang tinggi yakni mencapai 9,64% (yoy) atau 1,63% (qtq) seiring belum membaiknya ekspektasi inflasi secara signifikan. Dalam triwulan I-2006, tekanan inflasi terutama bersumber dari inflasi kelompok volatile food pada dua bulan pertama terutama akibat penyesuaian HPP beras dan imported inflation walaupun dampak faktor ekternal tersebut terhadap IHK menjadi tidak terlalu besar karena pada saat yang bersamaan nilai tukar Rupiah mengalami penguatan secara signifikan. Sedangkan tekanan inflasi dari kesenjangan output masih belum signifikan karena ekspansi perekonomian domestik yang melambat, dan inflasi kelompok administered yang menurun terutama karena penundaan kenaikan TDL. Dari sisi perbankan, kinerja perbankan masih relatif baik. Jumlah kredit dan dana pihak ketiga (DPK) mengalami peningkatan walaupun belum seperti yang diharapkan. Namun demikian, beberapa risiko perlu dicermati seperti meningkatnya non-performing loans (NPLs), yaitu NPL gros meningkat dari 8,7% pada bulan Januari menjadi 9,3% pada bulan Februari (NPL net dari 5,1% menjadi 5,7%). Ke depan, penyaluran kredit diperkirakan terus membaik sejalan dengan meningkatnya pertumbuhan ekonomi dan membaiknya stabilitas makroekonomi. Ke depan, walaupun terdapat optimisme yang lebih besar terhadap perbaikan kinerja ekonomi, berbagai risiko tetap harus diwaspadai. Pertama, tingginya harga minyak dan berlanjutnya kebijakan moneter ketat global. Kedua, permasalahan infrastuktur, khususnya prasarana transportasi di berbagai daerah perlu diantisipasi untuk mencegah kenaikan harga khususnya kelompok makanan (volatile foods). Ketiga, adanya berbagai kendala dalam penyaluran anggaran untuk belanja modal pemerintah dan implementasi kebijakan pemerintah dalam perbaikan iklim investasi. Dengan mempertimbangkan semua perkembangan tersebut di atas dan masih adanya sejumlah faktor risiko yang dapat mengganggu kinerja ekonomi ke depan masih relatif tinggi, maka Rapat Dewan Gubernur memutuskan hal-hal sebagai berikut: Pertama Pertama,, level BI Rate yang berlaku saat ini sebesar 12,75% perlu dipertahankan sampai stabilitas makroekonomi benar-benar terjaga, khususnya ekspektasi inflasi dan tekanan pembalikan arus modal. BI melihat bahwa apabila kecenderungan perkembangan yang positif seperti dalam beberpaa bulan terakhir ini terus berlanjut maka kemungkina untuk menurunkan suku bunga secara bertahap dapat dilakukan lebih awal dari rencana semula. Kedua Kedua,, mengingat masih tingginya ekses likuiditas yang belum dapat disalurkan ke sektor riil maka ketentuan GWM yang berlaku saat ini dipandang masih perlu untuk dipertahankan. Jakarta, April 2006 Gubernur Bank Indonesia Burhanuddin Abdullah vi