1 PENDAHULUAN 01. PSAK 62: Kontrak Asuransi merupakan

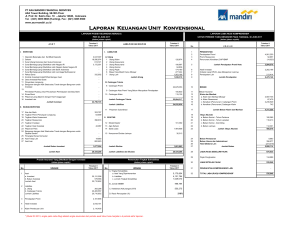

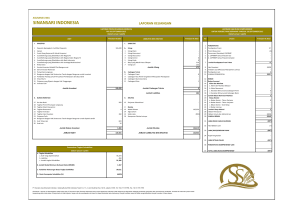

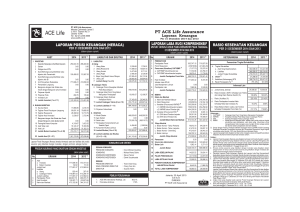

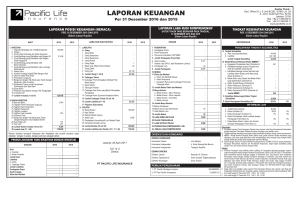

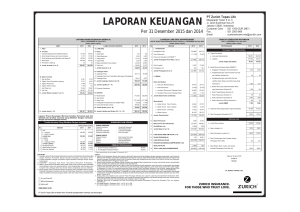

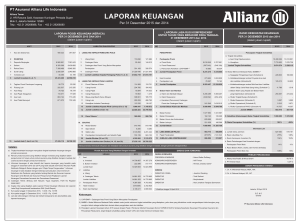

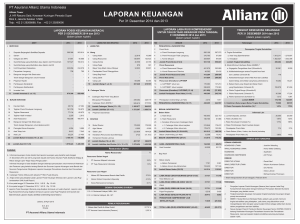

advertisement

EXPOSURE DRAFT BULETIN TEKNIS 8 KONTRAK ASURANSI DIKELUARKAN OLEH DEWAN STANDAR AKUNTANSI KEUANGAN IKATAN AKUNTAN INDONESIA TANGGAL 19 OKTOBER 2012 Buletin Teknis ini bukan bagian dari Standar Akuntansi Keuangan. PENDAHULUAN 01. PSAK 62: Kontrak Asuransi merupakan Standar Akuntansi Keuangan yang bersifat temporer dan tidak dimaksudkan untuk mengubah secara signifikan pengaturan dan praktik akuntansi asuransi yang selama ini dilakukan oleh asuradur. Penerapan PSAK 62 (yang diadopsi dari IFRS 4 Insurance Contract) dilengkapi dengan revisi PSAK 28: Akuntansi Kontrak Asuransi Kerugian dan PSAK 36: Akuntansi Kontrak Asuransi Jiwa. Kedua PSAK tersebut memberikan panduan yang lebih spesifik terkait dengan pengakuan dan pengukuran pendapatan, beban, dan liabilitas yang timbul dari kontrak asuransi. 02. Revisi PSAK 28: Akuntansi Kontrak Asuransi Kerugian dan PSAK 36: Akuntansi Kontrak Asuransi Jiwa mengakibatkan adanya perubahan pengaturan untuk beberapa hal, misalnya perhitungan liabilitas asuransi, namun tidak dilengkapi dengan panduan ekplisit atas hal tersebut. Juga terdapat hal lain yang tidak diatur secara spesifik dalam PSAK 28 dan 36 (serta PSAK 62: Kontrak Asuransi), misalnya terkait biaya akuisisi. 03. DSAK IAI melihat bahwa kondisi di atas dapat menyebabkan ketidakjelasan dan berpotensi menimbulkan beragam penafsiran dalam praktik, sehingga dapat menyebabkan menurunnya daya banding laporan keuangan di industri asuransi. Oleh karena itu, dibutuhkan adanya Buletin Teknis untuk memberikan panduan lebih lanjut untuk beberapa isu dalam penerapan PSAK 28: Akuntansi Kontrak Asuransi Kerugian, PSAK 36: Akuntansi Kontrak Asuransi Jiwa dan PSAK 62: Kontrak Asuransi. PERMASALAHAN a. b. c. d. e. f. g. 04. Buletin Teknis ini membahas mengenai beberapa hal berikut: perhitungan gross premium reserve; estimasi klaim; tes kecukupan liabilitas; perubahan kontrak asuransi menjadi kontrak non-asuransi; kontrak reasuransi dan aset reasuransi; pembedaan kontrak asuransi jangka pendek dan selain kontrak asuransi jangka pendek; biaya akuisisi. 05. Suatu kontrak yang telah didefinisikan sebagai kontrak asuransi berdasarkan definisi peraturan perundang-undangan yang berlaku di Indonesia mungkin saja diklasifikasikan sebagai kontrak investasi berdasarkan PSAK 62: Kontrak Asuransi. Pengertian suatu kontrak sebagai kontrak asuransi atau kontrak investasi, sebagaimana yang diatur dalam PSAK 62, ditujukan untuk menentukan perlakuan akuntansi yang diterapkan asuradur dalam rangka penyusunan dan penyajian 1 laporan keuangan untuk tujuan umum dan tidak dimaksudkan untuk tujuan penentuan definisi jenis kontrak berdasarkan peraturan perundang-undangan yang berlaku di Indonesia. PERHITUNGAN GROSS PREMIUM RESERVE 06. Gross premium reserve (GPR) mencerminkan nilai kini estimasi pembayaran seluruh manfaat yang diperjanjikan, termasuk seluruh opsi yang disediakan, dan nilai kini estimasi seluruh biaya yang akan dikeluarkan serta mempertimbangkan penerimaan premi di masa yang akan datang. 07. GPR dihitung dengan rumus berikut: Nilai kini estimasi arus kas Nilai kini estimasi arus kas untuk pembayaran manfaat di + untuk pembayaran biaya di masa depan masa depan a. b. c. d. e. f. Nilai kini estimasi arus kas – dari penerimaan premi bruto di masa depan 08. Estimasi arus kas mencakup semua tambahan arus kas masuk dan keluar serta: terpisah dari estimasi tingkat diskonto yang menyesuaikan arus kas dengan nilai waktu dari uang; mengandung marjin yang mencerminkan penyesuaian arus kas masa depan terhadap dampak ketidakpastian jumlah dan waktu terjadinya. Marjin ini sering diistilahkan provision for adverse deviation atau margin for adverse deviation; mencerminkan perspektif entitas, tetapi untuk variabel pasar harus konsisten dengan harga pasar yang dapat diobservasi; memasukkan semua informasi jumlah, waktu, dan ketidakpastian arus kas yang timbul akibat pemenuhan kontrak asuransi oleh asuradur, dengan cara yang tidak bias; sesuai kondisi saat ini (estimasi mencerminkan semua informasi yang ada pada tanggal pengukuran); dan hanya memasukkan arus kas dari kontrak asuransi yang ada, yaitu arus kas masuk dan keluar yang timbul dari kontrak asuransi yang masih memiliki liabilitas manfaat polis masa depan. 09. Penyesuaian yang dimaksud dalam paragraf 08(b) mencerminkan jumlah maksimum yang harus dibayar oleh asuradur untuk menghilangkan risiko, yang mana pemenuhan arus kas akhir (ultimate fulfilment cashflow) melebihi estimasi terbaik. Penyesuaian tersebut mencerminkan semua risiko yang terkait dengan kontrak asuransi dan tidak boleh mencerminkan risiko yang tidak timbul dari kontrak asuransi tersebut, misalnya risiko investasi (kecuali ketika risiko investasi mempengaruhi jumlah pembayaran kepada pemegang polis), risiko ketidakseimbangan antara proyeksi arus kas aset dan liabilitas (asset-liability mismatch risk), atau risiko operasional umum terkait dengan transaksi masa depan. Komponen arus kas 10. Premi bruto yang dikenakan kepada pemegang polis umumnya merupakan suatu jumlah yang diperkirakan, secara kolektif dan akumulatif, akan dapat mencukupi untuk membayar semua klaim dan manfaat yang diperjanjikan secara kontraktual (baik manfaat yang jumlahnya sudah ditetapkan di awal maupun yang akan ditetapkan kemudian), biaya yang diperlukan dalam rangka penutupan dan penerbitan kontrak asuransi, biaya yang diperlukan untuk melakukan pemeliharaan kontrak maupun pemenuhan kewajiban kontrak, dan berkontribusi dalam pemenuhan biaya umum (overhead), serta memberikan suatu tingkat keuntungan bagi asuradur. 2 11. Arus kas masa depan mencakup semua arus kas yang terkait dengan kontrak asuransi yang masih mempunyai liabilitas manfaat polis masa depan pada tanggal pengukuran, dan mencakup semua biaya sepanjang dapat dialokasikan pada kontrak asuransi tersebut. a. b. c. d. e. f. g. h. i. j. a. b. c. d. e. f. g. h. 12. Komponen arus kas masa depan termasuk antara lain: Premi (termasuk penyesuaian premi dan angsuran premi) dari pemegang polis dan semua arus kas tambahan yang berasal dari premi tersebut. Pembayaran kepada atau atas nama pemegang polis atas semua klaim masa depan dan manfaat lain yang diperjanjikan dalam kontrak, tetapi tidak termasuk klaim yang dalam proses penyelesaian dan klaim yang sudah terjadi namun belum dilaporkan. Biaya pengurusan klaim yaitu biaya yang akan dikeluarkan oleh asuradur dalam pemrosesan dan penyelesaian klaim, termasuk biaya legal dan penaksir kerugian (adjusters) dan biaya internal pemrosesan pembayaran klaim. Biaya yang akan dikeluarkan oleh asuradur dalam menyediakan manfaat kontraktual dalam bentuk selain tunai (paid in kind). Arus kas yang dihasilkan dari opsi atau jaminan melekat dalam kontrak asuransi, dalam hal opsi atau jaminan tersebut tidak dapat dipisahkan, misalnya nilai tunai. Jika kontrak asuransi mengandung opsi atau jaminan melekat, maka penting untuk mempertimbangkan semua skenario yang mungkin terjadi. Biaya atas penjualan, underwriting, dan inisiasi kontrak asuransi untuk kontrak yang telah diterbitkan dan telah terjadi. Biaya administrasi dan biaya pemeliharaan polis, misalnya biaya penagihan premi dan biaya pengurusan perubahan polis (seperti konversi dan reinstatements), termasuk biaya yang dibayarkan secara berulang kepada pihak ketiga jika pemegang polis melanjutkan membayar premi sesuai dengan kontrak asuransi. Pemulihan potensial (seperti salvage dan subrogasi) atas klaim masa depan yang dicakup dalam kontrak asuransi yang ada dan klaim masa lalu sepanjang tidak memenuhi syarat untuk diakui sebagai aset terpisah. Pembayaran kepada pemegang polis saat ini atau akan datang sebagai hasil dari fitur partisipasi kontraktual (termasuk fitur yang secara implisit ada di dalam kontrak berdasarkan ketentuan regulator atau hukum) yang memberikan pemegang polis partisipasi dalam kinerja portofolio kontrak asuransi atau sekelompok aset. Biaya administrasi dan umum. 13. Komponen arus kas masa depan tidak termasuk antara lain: Hasil investasi. Pembayaran dari dan kepada reasuransi. Arus kas yang mungkin timbul dari kontrak asuransi masa depan, misalnya arus kas di luar kontrak asuransi yang ada, atau dari opsi, forwards, dan jaminan yang tidak terkait dengan kontrak asuransi yang ada. Biaya yang seharusnya dialokasikan pada kontrak asuransi yang belum ada pada tanggal pengukuran. Pajak penghasilan. Arus kas antar komponen yang berbeda dalam entitas pelaporan, misalnya antar dana pemegang polis dan dana pemegang saham. Arus kas dari komponen yang tidak dipisahkan dari kontrak asuransi (misalnya bunga yang diperkirakan asuradur untuk dikreditkan pada saldo akun pemegang polis). Estimasi klaim (estimasi jumlah yang menjadi tanggungan sehubungan dengan klaim yang masih ada dalam proses penyelesaian dan klaim yang terjadi namun belum dilaporkan). 3 14. Arus kas juga tidak memasukkan risiko wanprestasi (non-performance) oleh asuradur pada awal kontrak asuransi maupun setelahnya. Tingkat diskonto a. b. 15. Tingkat diskonto yang digunakan adalah tingkat diskonto yang: konsisten dengan harga pasar yang dapat diobservasi untuk instrumen dengan arus kas yang mempunyai karakteristik yang mencerminkan liabilitas kontrak asuransi tersebut. Kesamaan karakteristik tersebut misalnya dalam hal waktu, mata uang, dan likuiditas; dan tidak mencakup faktor yang mempengaruhi tingkat diskonto yang diobservasi tetapi tidak relevan terhadap liabilitas kontrak asuransi (misalnya risiko yang tidak ada di liabilitas, tetapi terjadi di instrumen yang harga pasar sedang diobservasi). 16. Jika jumlah, waktu, atau ketidakpastian arus kas kontrak asuransi (baik sepenuhnya atau sebagian) bergantung pada kinerja aset spesifik, maka pengukuran kontrak asuransi mencerminkan ketergantungan tersebut. 17. Tingkat diskonto tidak dapat ditentukan berdasarkan tingkat imbal hasil investasi dari penempatan dana yang terbentuk dari akumulasi premi, kecuali jika jumlah pembayaran manfaat ditentukan oleh imbal hasil investasi dari penempatan dana tersebut. a. b. 18. Tingkat diskonto juga dapat ditentukan dengan menggunakan: imbal hasil dari instrumen keuangan yang sesuai dengan sifat liabilitas, misalnya tingkat bunga bebas risiko, mata uang, atau waktu, yang sesuai; atau jika data pada huruf (a) tidak tersedia, maka menggunakan top-down approach yaitu menggunakan tingkat imbal hasil pasar dari instrumen keuangan yang tidak sepenuhnya sesuai dengan sifat liabilitas dan dilakukan penyesuaian agar selaras dengan sifat liabilitas. Misalnya penyesuaian waktu dan risiko yang ada dalam instrumen keuangan tetapi tidak ada dalam liabilitas (misal risiko kredit), menggunakan benchmark pasar untuk menentukan risk premium, dan jika tidak ada yang sesuai dapat menggunakan teknik penilaian yang sesuai. 19. Dalam pasar aktif, acuan tingkat bunga bebas risiko menggunakan obligasi pemerintah berkualitas tinggi (high quality goverment bond). 20. Tingkat diskonto yang digunakan merupakan tingkat diskonto yang mencerminkan kondisi terkini (current discount rate) di pasar aktif dan tidak menggunakan tingkat diskonto ratarata selama suatu periode waktu tertentu. Level perhitungan 21. Perhitungan GPR dilakukan pada level kontrak asuransi individual. Jika kontrak asuransi tidak mempunyai fitur nilai tunai, maka perhitungan dapat dilakukan pada level portofolio kontrak asuransi sepanjang kontrak asuransi tersebut bergantung pada risiko yang sama dan dikelola bersama sebagai portofolio tunggal. GPR negatif 22. GPR negatif dapat terjadi di tahun-tahun awal karena nilai kini arus kas masuk lebih besar daripada arus kas keluar. GPR negatif diperkenankan dalam level kontrak asuransi individual, tetapi tidak dapat negatif pada level portofolio kontrak asuransi yang bergantung pada risiko yang sama dan dikelola bersama sebagai portofolio tunggal. 4 23. Dalam kondisi yang sangat jarang terjadi, misalnya asuradur baru beroperasi, terjadi GPR negatif pada level portofolio sebagaimana dimaksud di paragraf 22, maka asuradur mengakui liabilitas manfaat polis masa depan sebesar nol. Kontrak asuransi yang mengandung komponen deposit 24. Beberapa jenis kontrak asuransi mempunyai fitur yang mensyaratkan asuradur untuk membayar sewaktu-waktu jika pemegang polis menghendakinya tanpa adanya kejadian yang diasuransikan, misalnya kontrak asuransi yang menyediakan nilai tunai, kontrak asuransi tabungan, atau kontrak asuransi unit link. Jumlah kewajiban GPR yang dibentuk untuk kontrak asuransi dengan fitur tersebut tidak boleh kurang dari maksimum jumlah yang sewaktu-waktu harus dibayar asuradur tanpa terjadinya kejadian yang diasuransikan. ESTIMASI KLAIM 25. Estimasi klaim yang diperkirakan akan selesai lebih dari satu tahun harus memperhitungkan nilai kininya. TES KECUKUPAN LIABILITAS 26. Liabilitas yang dibentuk untuk kontrak asuransi jangka pendek dan selain kontrak asuransi jangka pendek, baik berupa estimasi klaim, premi yang belum merupakan pendapatan, maupun liabilitas manfaat polis masa depan (ditentukan dengan gross premium reserve), harus dilakukan tes kecukupan liabilitas sesuai dengan ketentuan dalam PSAK 62: Kontrak Asuransi paragraf 15-19. KONTRAK REASURANSI DAN ASET REASURANSI 27. Perhitungan liabilitas untuk kontrak reasuransi selain kontrak asuransi jangka pendek menggunakan metode GPR sebagaimana yang dijelaskan pada paragraf 06-24 berdasarkan syarat dan ketentuan dari kontrak reasuransi tersebut, serta melakukan tes kecukupan liabilitas. 28. Sementara untuk kontrak reasuransi jangka pendek menggunakan metode premi yang belum merupakan pendapatan berdasarkan syarat dan ketentuan dari kontrak reasuransi tersebut, serta melakukan tes kecukupan liabilitas. 29. Penentuan nilai aset reasuransi atas liabilitas manfaat polis masa depan untuk kontrak selain kontrak asuransi jangka pendek, dihitung dengan metode GPR sesuai ketentuan yang diatur pada paragraf 06-24, berdasarkan syarat dan ketentuan dari kontrak reasuransi tersebut. 30. Penentuan nilai aset reasuransi atas premi yang belum merupakan pendapatan untuk kontrak asuransi jangka pendek, dihitung dengan metode yang konsisten dengan metode yang dipilih dalam menentukan premi yang belum merupakan pendapatan (sesuai dengan PSAK 28: Akuntansi Kontrak Asuransi Kerugian paragraf 18, dan PSAK 36: Akuntansi Kontrak Asuransi Jiwa paragraf 16), berdasarkan syarat dan ketentuan dari kontrak reasuransi tersebut. 31. Penentuan nilai aset reasuransi atas estimasi klaim baik untuk dan kontrak asuransi jangka pendek kontrak dan selain kontrak asuransi jangka pendek, dihitung dengan metode yang konsisten dengan metode yang digunakan dalam menentukan estimasi klaim berdasarkan syarat dan ketentuan dari kontrak reasuransi tersebut. 5 32. Asuradur menurunkan nilai tercatat aset reasuransi yang dihitung berdasarkan paragraf 29-31, jika aset reasuransi tersebut mengalami penurunan nilai, sesuai dengan ketentuan PSAK 62: Kontrak Asuransi paragraf 20. 33. Dalam hal asuradur memiliki utang kepada reasuradur untuk suatu kontrak reasuransi, dan asuradur tersebut memiliki piutang kepada reasuradur yang sama untuk suatu kontrak asuransi atau reasuransi yang lain, maka utang dan piutang tersebut disajikan saling hapus jika memenuhi kriteria PSAK 50: Instrumen Keuangan: Penyajian paragraf 45. PERUBAHAN KONTRAK ASURANSI MENJADI KONTRAK NON-ASURANSI 34. Ketentuan dalam PSAK 62: Kontrak Asuransi paragraf B30 menyatakan bahwa ‘suatu kontrak yang memenuhi syarat sebagai kontrak asuransi tetap merupakan kontrak asuransi hingga seluruh hak dan kewajiban berakhir atau kedaluwarsa’. Dalam praktik di Indonesia, suatu kontrak yang pada awalnya diklasifikasikan sebagai kontrak asuransi dapat berubah menjadi kontrak investasi berdasarkan PSAK 62. Hal ini dapat terjadi, misalnya, ketika pemegang polis melakukan top up sehingga asuradur terpapar risiko keuangan tanpa risiko asuransi signifikan. Ketika kondisi tersebut terjadi, maka produk tersebut menjadi kontrak investasi atau kontrak non-asuransi. Perubahan tersebut diterapkan secara prospektif dan dampaknya diakui di laba rugi. PEMBEDAAN KONTRAK ASURANSI JANGKA PENDEK DAN SELAIN KONTRAK ASURANSI JANGKA PENDEK 35. PSAK 28: Akuntansi Kontrak Asuransi Kerugian paragraf 04 dan PSAK 36: Akuntansi Kontrak Asuransi Jiwa paragraf 04 menyatakan bahwa kontrak asuransi jangka pendek merupakan kontrak asuransi yang hanya memberikan proteksi tanpa ada komponen deposit untuk periode sama dengan atau kurang dari dua belas bulan dan memungkinkan asuradur untuk membatalkan kontrak atau menyesuaikan persyaratan kontrak pada akhir setiap periode kontrak, seperti penyesuaian jumlah premi atau penutupan yang diberikan. 36. Dalam praktik, terdapat kontrak asuransi yang substansinya adalah kontrak asuransi selain kontrak asuransi jangka pendek yang dipecah-pecah menjadi beberapa kontrak asuransi jangka pendek. Misalnya kontrak asuransi kredit kendaraan bermotor dengan polis tiga tahun, tetapi kontraknya dipecah-pecah menjadi per tahun. 37. Dalam kondisi di paragraf 36, beberapa kontrak asuransi jangka pendek tidak diperlakukan sebagai kontrak tersendiri tetapi diperlakukan sebagai kontrak tunggal jika: a. Kontrak tersebut disepakati pada waktu yang sama atau terkait satu dengan yang lain. b. Kontrak tersebut membentuk suatu transaksi tunggal yang didesain untuk mencapai suatu dampak komersial secara keseluruhan. c. Keterjadian satu kontrak bergantung pada keterjadian kontrak lain. d. Satu kontrak yang berdiri sendiri tidak dapat dijustifikasi secara ekonomi, tetapi kontrak tersebut dapat dijustifikasi secara ekonomi jika bergabung dengan kontrak lain. 38. Penentuan apakah suatu kontrak asuransi merupakan kontrak asuransi selain kontrak asuransi jangka pendek atau jangka pendek dilakukan pada level kontrak dan bukan level produk. BIAYA AKUISISI 39. Biaya akuisisi adalah biaya yang dikeluarkan asuradur terkait untuk menjual, underwriting, dan menginisiasi kontrak asuransi baru baik biaya langsung maupun biaya tidak langsung. 6 40. Biaya akuisisi untuk kontrak asuransi jangka pendek ditangguhkan dan diamortisasi sesuai dengan metode yang konsisten dengan metode premi yang belum merupakan pendapatan. Jika setelah dilakukan tes kecukupan liabilitas dan liabilitas yang telah dicadangkan tidak mencukupi, maka kekurangannya terlebih dahulu mengurangi biaya akuisisi yang ditangguhkan tersebut. 41. Biaya akuisisi untuk kontrak asuransi selain kontrak asuransi jangka pendek dibebankan pada saat terjadinya. ***** 7