1 BAB 1 PENDAHULUAN 1.1. Latar Belakang

advertisement

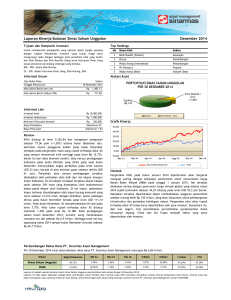

BAB 1 PENDAHULUAN 1.1. Latar Belakang Mekanisme transmisi kebijakan moneter merupakan suatu proses yang menjelaskan bagaimana kebijakan moneter yang ditetapkan oleh bank sentral mempengaruhi aktivitas perekonomian, baik di sektor riil maupun di sektor keuangan, sehingga pada akhirnya dapat mencapai tujuan utama (ultimate goal) bank sentral (Warjiyo 2004, 3). Mempelajari mekanisme transmisi kebijakan moneter sangat penting agar dapat mengevaluasi stance kebijakan moneter pada suatu periode tertentu. Selain itu, agar dapat memutuskan instrumen kebijakan apa yang digunakan, bank sentral harus memiliki penilaian akurat akan timing dan efek dari kebijakan tersebut pada perekonomian (Boivin et al. 2011, 370). Sejak bulan Juli 2005, Bank Indonesia (BI) selaku otoritas moneter di Indonesia menggunakan tingkat suku bunga BI (BI rate)1 sebagai instrumen kebijakan moneter utama untuk mencapai dan menjaga kestabilan nilai rupiah— yang merupakan tujuan BI menurut Undang-undang No. 3 Tahun 20042. Kestabilan nilai rupiah tercermin pada kestabilan inflasi dan nilai tukar, namun BI berfokus pada tujuan tunggal (single objective) untuk menjaga kestabilan inflasi, karena berlakunya sistem tukar mengambang (floating/flexible exchange rate) di 1 2 BI rate didefinisikan sebagai suku bunga kebijakan yang mencerminkan sikap atau stance kebijakan moneter yang ditetapkan oleh BI dan diumumkan kepada publik (BI 2015). Undang-undang No. 3 Tahun 2004 tentang Bank Indonesia adalah revisi dari Undangundang No. 23 Tahun 1999. 1 Indonesia yang berarti nilai tukar ditentukan oleh mekanisme pasar (Goeltom 2007, 256). Kebijakan moneter berupa penetapan BI rate ditransmisikan ke dalam perekonomian Indonesia melalui 5 (lima) jalur, yaitu jalur suku bunga, jalur kredit, jalur harga aset, jalur nilai tukar, dan jalur ekspektasi. Gambar 1.1 menunjukkan ilustrasi proses BI rate dalam mempengaruhi aktivitas perekonomian dan pada akhirnya mempengaruhi inflasi. Suku Bunga Deposito & Kredit BI Rate Kredit yang Disalurkan Konsumsi & Investasi Harga Aset Nilai Tukar Produk Domestik Bruto Ekspor Inflasi Ekspektasi Feedback Sumber: Bank Indonesia (2015a) Gambar 1.1. Mekanisme Transmisi Kebijakan Moneter Indonesia Mekanisme transmisi kebijakan moneter melalui jalur tingkat suku bunga berawal dari penetapan BI rate yang mengakibatkan perubahan tingkat suku bunga jangka pendek (indikator umumnya adalah tingkat suku bunga Pasar Uang Antar Bank—PUAB overnight). Kemudian, perubahan tingkat suku bunga jangka pendek tersebut juga akan mendorong perubahan tingkat suku bunga jangka 2 panjang (misalnya tingkat suku bunga deposito berjangka dan tingkat suku bunga kredit). Perubahan tingkat suku bunga jangka pendek maupun jangka panjang diharapkan dapat menggerakkan variabel-variabel harga baik di sektor finansial maupun di sektor riil, dan pada akhirnya inflasi (Goeltom 2007, 279). Lewat jalur kredit, bank memegang peranan penting dalam proses mekanisme transmisi kebijakan moneter. Perubahan BI rate—misalnya kenaikan BI rate—akan mengurangi cadangan bank. Karena adanya ketentuan cadangan minimum, maka bank kemampuan bank untuk menyalurkan kredit akan lebih terbatas. Goeltom (2007, 283) menyatakan bahwa hal tersebut akan membawa beberapa dampak (apabila price stickiness berlaku) yaitu jumlah uang beredar akan turun dan tingkat suku bunga jangka pendek maupun panjang akan naik, sehingga permintaan kredit, investasi, dan pengeluaran lain yang sensitif terhadap tingkat suku bunga akan turun. Harga aset yang mampu mentransmisikan kebijakan moneter dapat berupa aset yang diperjual belikan di sektor finansial (contohnya saham, obligasi) maupun berupa aset riil (contohnya rumah, emas). Peran harga aset dalam mentransmisikan kebijakan moneter seperti yang dikemukakan oleh Goeltom (2007, 273) adalah lewat kemampuannya menggerakkan konsumsi dan investasi. Konsumsi dan investasi secara bersamaan membentuk permintaan agregat yang dapat mempengaruhi output gap dan inflasi. Permintaan agregat (dan penawaran agregat) juga ditentukan oleh nilai tukar. Pada sistem nilai tukar mengambang seperti yang berlaku di Indonesia, kebijakan moneter ekspansif akan menyebabkan depresiasi nilai tukar domestik 3 terhadap mata uang asing. Akibatnya, terjadi kenaikan harga komoditas impor yang diikuti tingkat harga domestik. Menurut Goeltom (2007, 292), jalur nilai tukar merupakan salah satu jalur terkuat dalam mekanisme transmisi kebijakan moneter di Indonesia setelah terjadinya krisis tahun 1997/1998, terutama lewat pengaruhnya terhadap inflasi inti (core inflation). Selain dapat ditransmisikan melalui jalur-jalur yang memiliki indikator nominal maupun riil, kebijakan moneter juga dapat ditransmisikan melalui ekspektasi, khususnya ekspektasi inflasi. Ekspektasi inflasi terutama ditentukan oleh ketersediaan informasi mengenai dinamika perekonomian yang akan mempengaruhi perilaku dari agen-agen di dalam perekonomian itu. Perilaku agen perekonomian secara teori tercermin dalam keputusan investasi dan konsumsi yang akan berdampak pada permintaan agregat dan inflasi (Goeltom 2007, 287). Dari kelima jalur transmisi kebijakan moneter yang telah diuraikan di atas, jalur harga aset merupakan salah satu jalur terkuat dalam proses tersebut lewat pengaruhnya terhadap inflasi umum (headline CPI) melalui investasi (Goeltom 2007, 292). Salah satu jenis investasi yang cukup berkembang namun masih memiliki potensi untuk berkembang lebih jauh lagi di Indonesia adalah investasi di pasar finansial. Investasi di pasar finansial antara lain meliputi investasi di pasar uang, pasar saham, pasar obligasi, dan pasar valuta asing. Penelitian ini bertujuan menganalisis peran harga aset finansial dalam mentransmisikan kebijakan moneter di Indonesia periode 2005:07–2014:12. Harga aset finansial yang akan dianalisis dalam penelitian ini meliputi tingkat suku bunga deposito berjangka (time deposit), harga saham, tingkat imbal hasil 4 (yield) obligasi pemerintah, dan harga valuta asing baik di pasar spot maupun pada kontrak forward. Penelitian sebelumnya yang membahas pengaruh BI rate terhadap pasar uang yang diwakili oleh tingkat suku bunga deposito dan tingkat suku bunga Pasar Uang Antar Bank (PUAB) oleh Prastowo (2007, 30) menunjukkan bahwa tingkat suku bunga deposito secara signifikan merespon positif kenaikan BI rate, yang berarti kenaikan BI rate mendorong kenaikan tingkat suku bunga deposito. Hasil yang sama tidak berlaku untuk tingkat suku bunga PUAB yang tidak menunjukkan respon signifikan terhadap kenaikan BI rate. Sumber: diolah dari Statistik Ekonomi dan Keuangan Indonesia, Bank Indonesia (2015d) Gambar 1.2. Pergerakan BI Rate dan Tingkat Suku Bunga Deposito yang diberikan oleh Bank Umum, 2005:07–2014:12 5 Apabila kita amati pergerakan BI rate dan tingkat suku bunga deposito periode 2005:07–2014:12 yang ditunjukkan oleh gambar 1.2, terlihat bahwa BI rate dan tingkat suku bunga deposito cenderung bergerak ke arah yang sama. Dengan kata lain, kenaikan BI rate cenderung diikuti oleh kenaikan tingkat suku bunga deposito. Penelitian empiris mengenai hubungan kebijakan moneter dengan harga saham pernah dilakukan oleh Bernanke dan Kuttner (2005) di Amerika Serikat. Mereka menggunakan Federal Funds Rate (FFR) sebagai variabel kebijakan moneter dan indeks Center for Research in Security Prices (CRSP) sebagai variabel harga saham. Dari hasil penelitiannya, Bernanke dan Kuttner (2005, 13) menemukan bahwa penurunan FFR akan menaikkan indeks CRSP. Penelitian lain yang mendukung pernyataan bahwa penurunan tingkat suku bunga acuan akan menaikkan indeks harga saham adalah penelitian yang dilakukan Singh dan Pattanaik (2012) di India; Belke dan Beckmann (2015) di Korea Selatan, Thailand, dan Brazil; Rogers et al (2014) di Amerika Serikat, Inggris, Uni Eropa, dan Jepang; Abouwafia dan Chambers (2015) di Kuwait dan Mesir. Namun, beberapa peneliti juga menemukan bahwa dampak penetapan suku bunga acuan terhadap indeks harga saham tidak signifikan di beberapa negara, misalnya di Amerika Serikat, Uni Eropa, Jepang, Inggris, Australia (Belke dan Beckmann, 2014); Oman, Arab Saudi, Yordania (Abouwafia dan Chambers, 2015). 6 Sumber: diolah dari Statistik Ekonomi dan Keuangan Indonesia, Bank Indonesia (2015d) dan Bloomberg Database (2015) Gambar 1.3. Pergerakan BI Rate dan IHSG, 2005:07–2014:12 Di Indonesia, Prastowo (2007, 32) menemukan bahwa Indeks Harga Saham Gabungan (IHSG) tidak merespon secara signifikan perubahan BI rate. Namun, Surasmono (2009) menyatakan sebaliknya, yaitu perubahan BI rate akan direspon secara signifikan oleh IHSG. Menurutnya, kenaikan BI rate akan menyebabkan penurunan IHSG. Gambar 1.3 di atas menunjukkan grafik pergerakan BI rate dan harga saham yang diwakili oleh IHSG. Dari grafik tersebut, dapat dilihat bahwa BI rate dan IHSG cenderung bergerak dengan arah yang berlawanan dan terlihat jelas sampai menjelang tahun 2010. Dari sisi nilai kapitalisasi pasar dan nilai perdagangan saham terhadap PDB (%), terlihat bahwa nilai kapitalisasi pasar dan nilai perdagangan saham di Indonesia juga bergerak ke arah yang sama. Hal tersebut dapat diartikan bahwa kapitalisasi pasar match dengan nilai perdagangannya, kenaikan kapitalisasi pasar 7 juga diiringi dengan kenaikan nilai perdagangan. Sementara itu, fluktuasi pada kedua indikator ini disebabkan oleh fluktuasi harga saham. Gambar 1.4 di bawah ini menunjukkan perbandingan rasio nilai kapitalisasi pasar terhadap PDB dan rasio nilai perdagangan saham terhadap PDB periode 1993–2012. Terdapat anomali hubungan antara kedua rasio pada tahun 1997–1998 dan 2008–2009, yaitu pada saat terjadi krisis. Pada kondisi tersebut, rasio nilai perdagangan terhadap PDB naik karena investor besar akan menerapkan strategi membeli saat harga saham rendah sehingga nilai perdagangan naik karena volume perdagangan naik meskipun harga saham turun, sedangkan rasio nilai kapitalisasi pasar terhadap PDB turun karena harga saham turun. Sumber: diolah dari World Development Indicators, The World Bank (2015a,b) Gambar 1.4. Perbandingan Nilai Kapitalisasi Pasar dan Perdagangan Saham terhadap PDB, 1993–2012 8 Duran et al (2012, 30) melalui penelitian empiris yang dilakukan di Turki menemukan bahwa yield obligasi pemerintah dengan masa jatuh tempo (maturity) 6-36 bulan merespon perubahan suku bunga jangka pendek secara signifikan. Ketika suku bunga jangka pendek naik, yield obligasi pemerintah naik. Sebaliknya, jika suku bunga jangka pendek turun, yield obligasi pemerintah juga turun. Sumber: diolah dari Statistik Ekonomi dan Keuangan Indonesia, Bank Indonesia (2015d) dan Bloomberg Database (2015) Gambar 1.5. Pergerakan BI Rate dan Yield SUN, 2005:07–2014:12 Di Indonesia, studi terpisah yang dilakukan oleh Prastowo (2007, 33) dan Surasmono (2009) menemukan bahwa kenaikan BI rate diikuti dengan kenaikan yield obligasi pemerintah (SUN). Sedangkan apabila BI rate turun, yield SUN juga mengalami penurunan. Gambar 1.5 menunjukkan perbandingan pergerakan 9 BI Rate dan yield obligasi pemerintah, yaitu Surat Utang Negara (SUN) dengan masa jatuh tempo 1, 5, 10, dan 15 tahun. Dari grafik tersebut, dapat disimpulkan bahwa BI rate dan yield SUN cenderung bergerak dengan arah yang sama. Penelitian mengenai dampak perubahan suku bunga acuan terhadap harga valuta asing yang dapat dilihat dari nilai tukar mata uang domestik terhadap mata uang asing telah dilakukan oleh Zettelmeyer (2004) di Selandia Baru, Australia dan Kanada pada tahun 1990-1999. Zettelmeyer (2004, 648) menemukan bahwa kebijakan moneter kontraktif di ketiga negara tersebut membuat nilai tukar terapresiasi terhadap USD. Sumber: diolah dari Statistik Ekonomi dan Keuangan Indonesia, Bank Indonesia (2015d) dan Special Data Dissemination Standard, Bank Indonesia (2015c) Gambar 1.6. Pergerakan BI Rate dan Nilai Tukar Rupiah terhadap USD, 2005:07–2014:12 10 Surasmono (2009) menemukan hal yang sama di Indonesia, yaitu apabila BI rate dinaikkan, nilai tukar rupiah terhadap USD akan terapresiasi. Pergerakan BI rate dan nilai tukar rupiah terhadap USD ditunjukkan oleh gambar 1.6. Dari gambar tersebut terlihat bahwa BI rate dan nilai tukar rupiah terhadap USD bergerak ke arah yang berlawanan, yang berarti nilai tukar rupiah terhadap USD terapresiasi ketika BI rate dinaikkan dan terdepresiasi ketika BI rate diturunkan. Namun, terdapat fenomena exchange rate puzzle pada tahun 2008-2014, yaitu nilai tukar Rupiah terhadap USD terdepresiasi ketika tingkat suku bunga acuan naik. Perubahan suku bunga kebijakan dapat mempengaruhi harga aset finansial karena perubahan suku bunga kebijakan merupakan sinyal akan adanya ekspektasi perubahan perekonomian di masa mendatang. Adanya ekspektasi perubahan perekonomian di masa mendatang tersebut akan mendorong pelaku pasar untuk bereaksi dengan menjual atau membeli aset finansial. Aksi pelaku pasar dengan menjual atau membeli aset finansial akan berdampak pada naik atau turunnya harga aset finansial. Sebaliknya, perubahan harga aset finansial juga menjadi pertimbangan pembuat kebijakan untuk menaikkan atau menurunkan suku bunga kebijakan. Misalnya, ketika harga aset finansial sudah terlampau tinggi karena adanya herding behavior atau pelaku pasar terlalu berani untuk mengambil risiko, probabilitas terjadinya asset price bubble sangat tinggi. Asset price bubble sangat berisiko bagi perekonomian dan telah terbukti dapat menyebabkan terjadinya krisis perekonomian di Amerika Serikat pada tahun 2008. Oleh karena itu, 11 pembuat kebijakan harus mencegah terjadinya asset price bubble dengan menaikkan suku bunga kebijakan. Namun, ketika pasar keuangan sedang tidak bergerak aktif, pembuat kebijakan dapat menstimulasi pelaku pasar agar transaksi di pasar keuangan kembali berjalan aktif dengan menurunkan suku bunga acuan. Turunnya tingkat suku bunga acuan akan mendorong investasi di pasar keuangan, sehingga harga aset finansial akan naik karena permintaan yang bertambah. Hal yang juga menjadi perhatian dalam penelitian ini adalah peran pergerakan harga berbagai jenis aset finansial dalam upaya pengendalian inflasi. Beberapa penelitian sebelumnya telah berusaha membuktikan hal tersebut, salah satunya, penelitian yang dilakukan Hui (2013) di Tiongkok. Dari hasil penelitiaannya, Hui membuktikan bahwa tidak semua jenis obligasi mampu menggerakkan output dan inflasi. Hanya obligasi dengan masa jatuh tempo panjang (long-term maturity) saja yang dapat mempengaruhi pergerakan output dan inflasi di Tiongkok, sedangkan obligasi dengan masa jatuh tempo pendek (short-term maturity) tidak dapat. Penelitian lain di Indonesia oleh Afandi (2005, 223) dengan membuktikan bahwa harga aset, meskipun bukan yang paling dominan, juga memegang peran penting dalam proses mekanisme transmisi kebijakan moneter, terutama lewat investasi untuk periode 1984–2003. Penelitian berikutnya dilakukan oleh Surasmono (2009) dengan menganalisis peran aset finansial yang diwakili oleh IHSG, yield SUN, dan nilai tukar rupiah terhadap USD dalam mentransmisikan kebijakan moneter di Indonesia periode 2000–2008. Menurut hasil penelitian tersebut, kebijakan moneter melalui penetapan suku bunga SBI (kemudian BI 12 rate) dapat ditransmisikan melalui jalur harga aset finansial yang berbentuk saham, obligasi dan valuta asing. Dari ketiga jenis aset finansial tersebut, obligasi adalah yang terkuat dalam mentransmisikan kebijakan moneter di Indonesia. 1.2. Rumusan Masalah Kebijakan moneter dengan penetapan suku bunga acuan, khususnya penetapan BI rate di Indonesia, secara empiris terbukti dapat menggerakkan harga aset finansial (telah dibuktikan oleh Prastowo, 2007; dan Surasmono, 2009). Namun, masih belum banyak penelitian yang membuktikan bahwa harga aset finansial dapat menggerakkan inflasi. Selain itu, penelitian yang mengkaji secara khusus peran harga aset finansial dalam mekanisme transmisi kebijakan moneter Indonesia masih terbatas pada penggunaan variabel IHSG untuk harga saham, yield obligasi 5 tahun untuk harga obligasi, dan nilai tukar rupiah terhadap USD di pasar spot untuk harga valuta asing. Sedangkan, aset finansial sangat banyak jenisnya dan masih banyak variabel lain yang dapat digunakan sebagai proksi harga aset finansial, misalnya saja tingkat suku bunga deposito dengan berbagai waktu jatuh tempo, indeks harga saham sektoral, yield obligasi dengan berbagai waktu jatuh tempo, serta harga kontrak forward mata uang asing. 1.3. Pertanyaan Penelitian Penelitian ini akan menganalisis peran jalur harga aset finansial dalam mekanisme transmisi kebijakan moneter di Indonesia. Terdapat paling tidak empat jenis investasi di pasar finansial yang dapat dipilih oleh masyarakat (investor) 13 untuk menempatkan dana yang dimilikinya—yaitu pasar uang, pasar saham, pasar obligasi, dan pasar valuta asing. Oleh karena itu, pertanyaan yang ingin dijawab melalui penelitian ini adalah: 1. Bagaimana pengaruh shock BI rate dan aset-aset finansial di pasar uang, pasar saham, pasar obligasi, dan pasar valuta asing terhadap inflasi di Indonesia selama periode 2005:07–2014:12? 2. Aset finansial mana pada masing-masing jenis pasar finansial yang memiliki peran terbesar dalam mekanisme transmisi kebijakan moneter Indonesia selama periode 2005:07–2014:12? 1.4. Tujuan Penelitian Penelitian ini bertujuan menganalisis peran jalur harga aset finansial dalam mekanisme transmisi kebijakan moneter di Indonesia. Berdasarkan kedua pertanyaan penelitian yang telah dikemukakan, tujuan penelitian ini adalah: 1. Menganalisis pengaruh shock BI rate dan aset-aset finansial di pasar uang, pasar saham, pasar obligasi, dan pasar valuta asing terhadap inflasi di Indonesia selama periode 2005:07–2014:12. 2. Mengidentifikasi aset finansial mana pada masing-masing jenis pasar finansial yang memiliki peran terbesar dalam mekanisme transmisi kebijakan moneter Indonesia selama periode 2005:07–2014:12. 14 1.5. Manfaat Penelitian Penelitian ini diharapkan dapat memberikan manfaat bagi pihak-pihak yang terkait, yaitu: 1. Bagi otoritas kebijakan moneter, sebagai bahan pertimbangan terkait penetapan suku bunga kebijakan (BI rate). Dengan tersedianya informasi yang diperoleh dari penelitian ini, diharapkan otoritas kebijakan moneter dapat lebih menaruh perhatian pada pasar finansial serta aset finansial yang memiliki peran terbesar dalam mekanisme transmisi kebijakan moneter sehingga upaya menjaga target tingkat inflasi menjadi lebih efisien dan tepat sasaran. 2. Bagi peneliti, sebagai referensi dalam penulisan karya ilmiah. Selain itu, peneliti yang akan datang diharapkan dapat memperbaiki apabila terdapat kekurangan maupun kesalahan dalam penelitian ini sehingga literatur mengenai topik mekanisme transmisi kebijakan moneter dapat berkembang lebih baik lagi. 1.6. Sistematika Penulisan Penelitian ini terdiri dari lima bagian. Bab pertama yaitu pendahuluan berisi uraian latar belakang yang menjelaskan mengapa mekanisme transmisi kebijakan moneter merupakan topik yang penting untuk kembali diteliti. Lalu, permasalahan yang terdapat dalam uraian tersebut akan dirumuskan. Dalam Bab 1 dikemukakan juga pertanyaan penelitian, tujuan penelitian, manfaat penelitian bagi pihak-pihak terkait, serta sistematika penulisan. 15 Bab 2 dari penelitian ini memuat tinjauan pustaka yang diawali dengan penjabaran teori umum terkait kebijakan moneter dan mekanisme transmisi kebijakan moneter, dilanjutkan dengan pembahasan hasil penelitian-penelitian terdahulu yang pernah dilakukan di Indonesia maupun luar negeri. Dari pembahasan tersebut juga akan dijelaskan perbedaan penelitian ini dengan penelitian-penelitian terdahulu, baik dari variabel-variabel maupun metode analisis yang digunakan. Pada Bab 3 akan diuraikan lebih detail variabel apa saja yang digunakan dalam penelitian ini, bagaimana cara memperoleh data dan dari mana sumbernya. Dalam Bab 3, terdapat juga penjabaran metode analisis data serta prosedur apa saja yang dilakukan dalam mengolah data. Setelah diuraikan bagaimana data diperoleh dan diolah, selanjutnya pada Bab 4 akan dijabarkan hasil analisis data, dimulai dengan analisis statistik deskriptif, uji akar unit, uji kointegrasi, estimasi VECM, serta analisis struktural yang menyertainya. Setelah hasil penelitian dikemukakan, akan didiskusikan halhal penting yang dapat diambil dari hasil penelitian. Akhirnya, pada Bab 5 akan dimuat kesimpulan yang diperoleh dari analisis data dan pembahasan, serta saran bagi pihak terkait. Selain itu, pada Bab 5 akan dikemukakan implikasi kebijakan yang dapat diambil dari hasil penelitian. Berdasarkan sistematika penulisan yang telah diuraikan, keseluruhan penelitian ini dapat digambarkan ke dalam bagan alur berikut ini. 16 Latar Belakang • MTKM merupakan suatu proses yang penting agar ultimate goal bank sentral dapat tercapai • MTKM penting dipelajari → evaluasi stance kebijakan moneter serta mengukur timing dan efek instrumen kebijakan moneter bagi perekonomian Rumusan Masalah Kebijakan moneter dengan penetapan BI rate di Indonesia secara empiris terbukti dapat menggerakkan harga aset finansial tetapi: • belum banyak penelitian yang membuktikan bahwa harga aset finansial dapat menggerakkan inflasi • penggunaan variabel dalam penelitian mengenai MKTM jalur harga aset kurang beragam. Tujuan Penelitian 1. Menganalisis pengaruh shock BI rate dan aset-aset finansial di pasar uang, pasar saham, pasar obligasi, dan pasar valuta asing terhadap inflasi di Indonesia selama periode 2005:07–2014:12. 2. Mengidentifikasi aset finansial mana pada masing-masing jenis pasar finansial yang memiliki peran terbesar dalam mekanisme transmisi kebijakan moneter Indonesia selama periode 2005:07–2014:12. Landasan Teori • • • • Kebijakan Moneter Mekanisme Transmisi Kebijakan Moneter MTKM Jalur Harga Aset Aset Finansial Landasan Empiris • Respon harga aset finansial atas kebijakan moneter → Durham (2003), Rigobon & Sack (2004), Zettelmeyer (2004), Prastowo (2007), …, Belke & Beckmann (2015), Pennings, et al. (2015) • MTKM jalur harga aset finansial → Pétursson (2001), Afandi (2005), Surasmono (2009), Bjørnland & Jacobsen (2012), Hui (2013) Alat Analisis Analisis structural dari estimasi Vector Error Correction Model (VECM) yang meliputi: 1. Analisis Impulse Response Function (IRF) 2. Analisis Forecast Error Variance Decomposition (FEVD) Kesimpulan Rekomendasi Kebijakan Gambar 1.7. Bagan Alur Penelitian 17