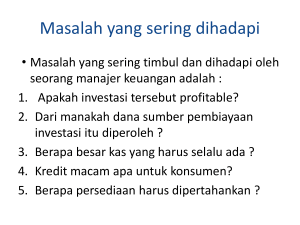

Investasi dalam efek (saham)

advertisement

Investasi dalam efek Investasi dalam efek • Perusahaan dapat menggunakan kelebihan dananya untuk membeli efek atau surat-surat berharga (securities) • Tujuan pembelian tersebut adalah (Bambang Riyanto,2008): 1. menjaga likuiditas merupakan investasi sementara (temporary investment) dan digolongkan dalam aktiva lancar. 2. pendapatan dari dana yang ditanamkan dalam efek merupakan investasi jangka panjang dan bukan kelompok aktiva lancar namun masuk dalam golongan aktiva tersendiri yang sering di sebut permanent investment Bentuk-bentuk efek : • Saham adalah surat bukti kepemilikan (sekuritas kepemilikan). Merupakan sekuritas terpopuler • Obligasi adalah surat pengakuan hutang yang diterbitkan oleh pemerintah atau perusahaan atau lembaga-lembaga lain sebagai pihak yang berutang yang mempunyai nilai nominal tertentu dan kesanggupan untuk membayar bunga secara periodik atas dasar persentase tertentu yang tetap (Bambang Riyanto,2008) • Kupon • coupon saham Nilai dari suatu saham ditentukan oleh (Bambang Riyanto, 2008): a. Deviden yang akan diterima oleh investor selama dia mempertahankan saham tersebut b. Penerimaan hasil penjualan kalau dia menjual saham tersebut. Capital gain akan diperoleh jika harga saat menjual saham lebih tinggi daripada harga pada waktu dia membelinya. Capital losses jika harga saat menjual saham lebih rendah daripada harga pada waktu dia membelinnya Penentuan besarnya rate of return dan nilai saham biasa (common stock) lebih sulit dibandingkan dengan obligasi karena (Bambang Riyanto, 2008): a. Forecasting pendapatan, devidend dan harga saham di waktu yang akan datang adalah sukar b. Tidak seperti halnya dengan bunga obligasi, pendapatan dan deviden saham biasa diharapkan meningkat setiap tahunnya dan tidak tetap konstan. Return saham • Rate of return dari suatu saham merupakan penghasilan yang berasal dari devidend ditambah capital gain (Bambang Riyanto, 2008) • Return yang diharapkan : (deviden + harga t - harga t-1)/harga t-1 • Contoh : saham suatu perusahaan dibeli dengan harga Rp.1.000. investor mengharapkan cash deviden tahun depan sebesar Rp. 50. investor juga mengharapkan bahwa pada akhir tahun depan saham tersebut dapat dijual dengan harga 1.100. berdasar data tersebut hitung rate of return dari saham biasa tersebut jawab : Return yang diharapkan = (50 + 1100 - 1000)/1000 = 150/1000 =15% Penilaian saham biasa Deviden tidak tetap dan sulit diprediksi. Agar dapat menghitung nilai suatu saham, investor harus memprediksi deviden saham biasa. Ada 3 pendekatan yaitu :(lukas setia atmaja, 2001) : a.Pendekatan zero growth b.Constant growth c.Dan nonconstant growth Pendekatan zero growth (Model pertumbuhan nol) • Jika diasumsikan bahwa deviden yang dibayarkan tidak mengalami pertumbuhan atau growth bernilai 0. (lukas setia atmaja, 2001) • Rumus Po = D/k Dimana : Po = harga saham D = deviden K =tingkat keuntungan yang disyaratkan contoh Suatu Perusahaan memprediksi bahwa akan mampu memberikan deviden sebesar Rp.200 per lembar saham pada tahun mendatang. Tingkat keuntungan yang disyaratkan pada saham tersebut adalah 10% per tahun dan deviden diperkirakan tidak bertumbuh (g=0) atau deviden tetap 200 per lembar. Berapa harga saham yang bersedia dibayar calon pembeli? Jawab : Po = D/k Po = 200/ 0.1 Po = 2000 Constant growth (Model pertumbuhan konstan) • Jika deviden diasumsikan mengalami pertumbuhan secara konstan dari waktu ke waktu selama waktu tak terbatas • Jika pertumbuhan adalah konstan dan Ks> g maka nilai saham dapat dihitung dengan rumus (lukas setia atmaja, 2001) : Po = D1/ (k-g) Po = Do (1+g)/ (k-g) Dimana : g = tingkat pertumbuhan D1 =deviden periode ke 1 Do = deviden terakhir yang dibagikan (deviden yang telah berlalu, tidak akan kita terima jika kita membeli saham sekarang/pada t=0) k =tingkat keuntungan yang disyaratkan Po = harga saham contoh Deviden saham PT X diprediksikan akan bertumbuh secara konstan dengan tingkat pertumbuhan 10% pertahun. Deviden terakhir yang dibagikan sebesar Rp. 200,00. jika investor mensyaratkan tingkat keuntungan sebesar 12% pada saham tersebut. maka berapa harga saham? Jawab : Po = Do (1+g)/ (k-g) Po = 200 (1+0,1)/ (0,12- 0,1) Po = 220/0.02 Po = 11.000 nonconstant growth (Model pertumbuhan tidak konstan ) Langkah-langkah menghitung nilai saham biasa jika pertumbuhan deviden tidak konstan : • Membagi aliran deviden menjadi dua bagian : 1) aliran deviden yang tidak konstan dan 2) ) aliran deviden yang konstan • Menghitung present value aliran deviden yang tidak konstan • Menghitung present value aliran deviden yang pertumbuhannya konstan • Menjumlahkan Rumus yang dapat digunakan : Po = ∑ D0 (1+gt)^t/(1+k)^t …+ Dn (1+gc)/(k-gc) atau Po = ∑ D1/(1+k)^1 + D2/(1+k)^2 … Dn/(1+k)^t + Dn (1+gc)/(k-gc) Nonconstant growth (Model pertumbuhan tidak konstan ) Dimana : n = jumlah tahun selama periode pembayaran dividen Do = deviden saat tahun gt =pertumbuhan dividen yang konstan gc =pertumbuhan dividen yang tidak konstan k =tingkat keuntungan yang disyaratkan Contoh : Suatu Perusahaan memiliki saham yang devidennya bertumbuh secara konstan sebesar 25% pada 2 tahun pertama. Setelah itu deviden akan bertumbuh 10% setiap tahun sampai dengan selamannya. Deviden terakhir yang dibayarkan adalah Rp. 100,00. berapa harga saham perusahaan tersebut jika para investor mensyaratkan tingkat keuntungan pada saham tersebut adalah 15%? jawab jawab: Po = ∑ Do (1+gt)^t/(1+k)^t …+ Dn (1+gc)/(k-gc) atau Po = ∑ D1/(1+k)^1 + D2/(1+k)^2 … Dn/(1+k)^t + Dn (1+gc)/(k-gc) Do = 100 D1 = 100 (1+0,25)^1 = 125 D2 = 100 (1+0,25)^2 = 156,25 D3 = 156,25 (1+0,1) = 171,875 Po = ∑ 125/(1+0,15)^1 + 156,25/(1+0,15)^2 +171,875/ (0,15-0,1) Po= 108,69 +118,15 +3437,5 Po = 3664,34 Obligasi • Surat tanda bukti bahwa pemegang obligasi memberikan pinjaman utang bagi emiten penerbitnya • Obligasi merupakan Instrumen pasar modal yang memberi pendapatan tetap. Model penilaian obligasi Penilaian obligasi dapat menggunakan pendekatan discounted cash flow. Pendekatan ini mengatakan bahwa nilai obligasi adalah present value dari semua penerimaan akibat membeli obligasi (lukas setia atmaja, 2001) . Rumusnya adalah : V = ∑ I/(1+Kd)^n + M/(1+ Kd)^n Dimana : v : nilai obligasi I : coupon M : nilai nominal Kd : suku bunga yang berlaku n : umur obligasi contoh • Obligasi dengan usia 3 tahun, nilai nominal 5.000,00 memberikan kupon 250 setiap tahun, suku bunga yang berlaku di pasar adalah 7%. Berapa nilai obligasinya? • Jawab : V = ∑ I/(1+Kd)^n + M/(1+ Kd)^n V = 250/(1+0,07)^1 + 250/(1+0,07)^2 + 250/(1+0,07)^3+ 5.000/(1+0,07)^3 V = 233,64+ 218,36+ 204,07+4081,49 V = 4737,57 Obligasi yang callable (callable bonds) Callable bond adalah obligasi yang dapat ditarik (dibeli kembali) oleh perusahaan penerbit sebelum jatuh tempo (lukas setia atmaja, 2001). Rumus menghitung nilai obligasi yang callable : V = ∑ I/(1+Kd)^n + cp/(1+ Kd)^n Dimana : V : nilai obligasi I : coupon cp : call price Kd : suku bunga yang berlaku n : umur obligasi contoh Obligasi yang callable memberikan bunga Rp.250,00 setiap tahun, nilai nominalnya Rp. 5000,00, usia obligasi adalah 10 tahun. Obligasi ini dapat ditarik sewaktu-waktu setelah 3 tahun diterbitkan dengan nilai Rp.6000,00. suku bunga yang berlaku di pasar adalah 7%. Berapa nilai obligasinya? Jawab I : 250 cp : 6000 K : 7% n:3 V = ∑ I/(1+Kd)^n + cp/(1+ Kd)^n V = 250/(1+0,07)^1 + 250/(1+0,07)^2+ 250/(1+0,07)^3+ 6000/(1+0,07)^3 V = 233,64+ 218,36+ 204,07+4897,79 V = 5553,87 Yield to maturity Yield to maturity (YTM) adalah besarnya rate of return atau tingkat keuntungan yang dinikmati investor pada obligasi jika obligasi tersebut dipertahankan hingga tanggal jatuh tempo. Rumusnya (Bambang Riyanto,2008) : YTM = C + (F-P)/N (P + F)/2 Dimana : C : coupon tahunan dalam rupiah F : harga nominal atau jmlh yang akan diterima pada akhir umurnya P : harga pasar N : umur obligasi contoh Suatu obligasi memiliki nilai nominal Rp. 20.000 dan mempunyai harga jual Rp. 19.000. obligasi tersebut memiliki umur ekonomis 5 tahun dan membayarkan coupon (bunga obligasi) sebesar 7% setiap tahun. Tentukan besarnya rate of return jika obligasi tersebut dipertahankan hingga tanggal jatuh tempo? Jawab: YTM = C + (F-P)/N (P + F)/2 YTM = (7% x20.000) + (20.000-19.000)/5 (20.000+19.000)/2 YTM = (1400 + 200)/19.500 YTM = 0,082 atau 8,2% Tugas 1. 2. Deviden saham PT ABC diprediksikan akan bertumbuh secara konstan dengan tingkat pertumbuhan 12% per tahun. Deviden terakhir yang dibagikan sebesar Rp. 1.500,00. jika investor mensyaratkan tingkat keuntungan sebesar 15% pada saham tersebut. maka berapa harga saham? Obligasi dengan usia 3 tahun, nilai nominal 3.000,00 memberikan kupon 200 setiap tahun, suku bunga yang berlaku di pasar adalah 10%. Berapa nilai obligasinya? Tugas dikumpulkan pada pertemuan berikutnya