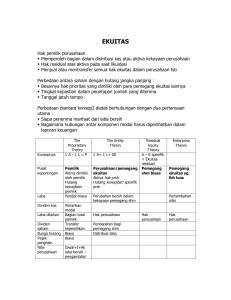

BAB II LANDASAN TEORI DAN PENGEMBANGAN HIPOTESIS 2.1

advertisement

BAB II LANDASAN TEORI DAN PENGEMBANGAN HIPOTESIS 2.1. Landasan Teori 2.1.1. Tindakan / aksi korporasi (Corporate Action) Aksi korporasi (Corporate Action) merupakan aktivitas emiten yang berpengaruh terhadap jumlah saham yang beredar, maupun terhadap harga saham di pasar. Corporate Action merupakan berita yang pada umumnya menarik perhatian pihak – pihak yang terkait dengan pasar modal, khususnya pemegang saham (Investor). Karena pemegang saham (investor) adalah pihak yang paling membutuhkan berita atau informasi mengenai corporate action tersebut, guna pengambilan keputusan di dalam investasinya. Keputusan Corporate Action harus disetujui dalam suatu rapat umum, baik itu Rapat Umum Pemegang Saham (RUPS) maupun Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) serta persetujuan pemegang saham (investor). Persetujuan investor adalah mutlak untuk berlakunya suatu corporate action dan hal itu sesuai dengan peraturan yang ada di Pasar Modal. 2.1.2. Jenis – Jenis Aksi Korporasi (Corporate Action) Jenis – jenis corporate action mengacu pada definisi dari corporate action itu sendiri yang telah dijelaskan sebelumnya, dimana berkaitan dengan aktivitas perusahaan (emiten) dan dari hal tersebut maka mengacu kepada aktivitas : 1) Penerbitan right. 2) Pemecahan saham (Stock Split). 13 3) Saham bonus. 4) Pembagian dividen, baik itu dalam bentuk dividen tunai (Cash dividend) maupun dividen saham (Stock Dividend). 5) Penawaran Perdana (Initial Public Offering – IPO). 6) Additional Listing. Seperti penempatan langsung (Private Placement), konversi saham baik dari warrant, right maupun obligasi. 2.2. Pemecahan Saham (Stock Split) Definisi mengenai Pemecahan Saham Menurut kamus istilah keuangan dan investasi, pemecahan saham (stock split) merupakan pemecahan jumlah saham yang beredar dari suatu perusahaan tanpa penambahan apapun dalam ekuitas pemegang saham. Hal ini hampir serupa dengan definisi yang dikemukakan oleh Martalena dan Maya Malinda (2011), pemecahan saham (Stock Split) yaitu memecah nilai nominal saham menjadi lebih kecil sehingga jumlah saham yang beredar menjadi bertambah tetapi modal yang disetor tetap. Jadi, atas pemecahan saham (stock split) tersebut jumlah saham akan menjadi lebih banyak dengan nilai nominal yang menjadi lebih kecil. Misalnya dari Rp. 3000 menjadi Rp.1500. Namun pemecahan saham (stock split) tersebut meskipun jumlah saham yang beredar menjadi lebih banyak, tetapi hal itu tidak merubah apapun dalam ekuitas pemegang saham (investor). Hal itu karena pemegang saham (investor) akan menerima sejumlah n yang sama dari tiap lembar saham yang dimiliki sebelumnya. Nilai nominal saham tersebut adalah 1/n dari nilai nominal saham sebelumnya. Dengan demikian total ekuitas yang dimiliki perusahaan sebenarnya adalah sama. 14 Definisi menurut para ahli yang lain juga telah banyak dikemukakan, definsi mengenai pemecahan saham (Stock Split) yang dikemukakan oleh Marwata (2001), Pemecahan saham (stock split) berarti memecah selembar saham menjadi n lembar saham. Pemecahan saham (stock split) menyebabkan bertambahnya jumlah lembar saham yang beredar tanpa transaksi jual beli yang mengubah modal. Harga per lembar saham baru setelah pemecahan saham (stock split) adalah sebesar 1/n dari harga sebelum pemecahan saham (stock split). Jumlah saham yang semakin banyak diharapkan saham tersebut dapat menjadi lebih aktif, dan menjaga harga saham pada rentang harga tertentu. Pemecahan saham (stock split) itu sendiri, dapat didefinisikan sebagai aksi emiten yang dilakukan dengan cara memecah nilai nominal saham menjadi nominal yang lebih kecil sesuai dengan rasio pemecahan saham (stock split) yang ditentukan. Dimana perubahan nilai nominal tersebut hanya mengakibatkan penambahan jumlah lembar saham, tetapi tidak mengubah jumlah modal ditempatkan dan modal disetor atau tidak akan mengurangi atau menambah nilai investasi dari pemegang saham (investor). Hal itu dilakukan dengan tujuan untuk membuat harga sahamnya menjadi lebih rendah dari sebelumnya, mensejajarkan harga sahamnya dengan saham perusahaan sejenis atau yang dianggap memiliki karakteristik yang sama, membentuk harga saham menjadi lebih wajar dan meningkatkan likuiditas saham di Pasar Modal. Banyak motif yang dapat mendasari tujuan dari dilakukannya pemecahan saham (stock split) oleh sebuah perusahaan. Dari berbagai definisi diatas yang telah dikemukakan, definisi dari pemecahan saham (Stock Split) secara sederhana berarti memecah selembar saham menjadi n lembar saham. Harga per lembar saham baru adalah 1/n dari harga saham sebelum pemecahan saham (stock split). Peristiwa pemecahan saham (stock split) tersebut 15 tidak menambah jumlah ekuitas pemegang saham karena hanya memecah jumlah saham yang beredar. Diharapkan pergerakan harga saham pun bergerak pada rentang harga tertentu yang di inginkan oleh perusahaan, serta menjaga agar saham perusahaan menajdi lebih aktif dengan harga yang menjadi lebih rendah dari sebelumnya dan diharapkan hal itu dapat menarik investor baru untuk berinvestasi. Menurut (Jogiyanto, 416), Alasan utama dari perusahaan yang melakukan pemecahan saham (stock split) adalah supaya harga sahamnya tidak terlalu tinggi. Dengan harga saham yang menjadi lebih rendah akan meningkatkan likuiditas serta keaktifan saham tersebut, karena diharapkan akan adanya investor – investor baru yang akan tertarik dengan saham perusahaan tersebut. Karena pemecahan saham tersebut mengakibatkan jumlah saham yang beredar menjadi lebih banyak, sehingga harga saham akan menjadi lebih rendah. Hal itu dilakukan juga guna menstabilkan harga sebelumnya, dan juga merupakan salah satu cara untuk menarik investor memiliki saham perusahaan tersebut dengan harga nominal per lembar saham yang menjadi lebih rendah. 2.2.1. Teori Pemecahan Saham (Stock Split) Secara teoritis motivasi yang melatar belakangi perusahaan melakukan pemecahan saham (stock split), tertuang dalam dua teori berikut yaitu Trading Range Theory dan Signaling Theory (Mason, Helen B, and Roger M. Shelor,1998) yaitu sebagai berikut : 1. Trading Range Theory Berkaitan dengan teori ini, pemecahan saham (stock split) akan meningkatkan likuiditas saham. Harga saham yang terlalu tinggi (over price) menyebabkan kurang aktifnya saham tersebut diperdagangan Pasar Modal. Dengan adanya 16 pemecahan saham (stock split) harga saham menjadi tidak terlalu tinggi, sehingga makin banyak investor bertransaksi (Marwata, 2001). Manajemen melakukan pemecahan saham (stock split) didorong oleh perilaku praktisi pasar yang konsisten, dengan anggapan bahwa dengan melakukan pemecahan saham (stock split) dapat menjaga harga saham tidak terlalu mahal. Dengan nominal saham dipecah maka akan tercipta batas harga yang optimal untuk saham dan untuk meningkatkan daya beli investor, sehingga tetap banyak orang yang mau memperjualbelikannya yang pada akhirnya akan meningkatkan likuiditas perdagangan saham itu sendiri. Dengan kata lain, harga saham yang terlalu tinggi mendorong perusahaan melakukan pemecahan saham ( Stock Split ). Dengan melakukan pemecahan saham (stock split), diharapkan perusahaan dapat menstabilkan harga yang awalnya mengalami peningkatan yang cukup tinggi dan membuat saham tersebut menjadi kurang aktif, serta dengan pemecahan harga saham tentu harga saham tersebut mengalami penurunan, sehingga diharapkan itu dapat mendorong investor lain khususnya investor menengah kebawah agar dapat ikut berinvestasi dan aktivitas tersebut akan meningkatkan likuiditas dari perdagangan saham. 2. Signaling Theory Dalam model Signalling Theory yang dikembangkan oleh Brennan dan Copeland (1988), Menyatakan bahwa pemecahan saham (stock split) memberikan sinyal yang informatif pada investor mengenai prospek peningkatan return masa depan yang substansial. Dilakukannya pemecahan saham (Stock Split) oleh perusahaan memerlukan biaya yang cukup mahal, karena meningkatkan biaya administrasi penerbitan saham dan biaya transaksi investor. Oleh karena itu, hanya 17 perusahaan yang mempunyai prospek yang bagus saja yang mampu melakukan pemecahan saham (stock split). Karena biaya yang harus dikeluarkan guna melakukan pemecahan saham (stock split) tersebut. Jadi berdasarkan teori ini, menyatakan bahwa dilakukannya pemecahan saham (stock split) akan memberikan sinyal positif kepada investor. Dengan pemikiran bahwa dilakukannya pemecahan saham (stock split) ini membutuhkan biaya yang cukup mahal, maka hanya perusahaan dengan prospek baiklah yang dapat melakukannya. Dengan melihat prospek baik itulah diharapkan dapat memberikan return yang besar dimasa depan. Dikarenakan hal itulah dilakukannya pemecahan saham (stock split) pasar akan bereaksi karena adanya sinyal positif yang ditimbulkan dari adanya pemecahan saham (stock split), reaksi ini adalah karena pasar beranggapan bahwa perusahaan tersebut memiliki prospek yang baik dimasa yang akan datang. Dapat dikatakan bahwa pemecahan saham (stock split) dapat dijadikan upaya yang akan menarik bagi para investor besar maupun menengah kebawah, dengan adanya pemecahan saham (stock split). Marwata (2001 : 9) juga menyatakan bahwa atas signalling theory yang dikembangkan oleh Brennan dan Copeland (1988), pengumuman atas pemecahan saham (Stock Split) dianggap sebagai sinyal yang diberikan oleh manajemen kepada publik bahwa perusahaan memiliki prospek yang baik di masa depan. Jadi reaksi pasar terhadap pemecahan saham (Stock Split) tersebut sebenarnya bukan terhadap tindakan pemecahan saham (Stock Split) itu sendiri, melainkan terhadap prospek perusahaan di masa depan yang di sinyalkan dari aktivitas pemecahan saham (stock split) tersebut. 18 2.2.2. Jenis Pemecahan Saham (Stock Split) Pada dasarnya ada dua jenis pemecahan saham yang dilakukan menurut Samsul (2006) yaitu sebagai berikut : 1. Pemecahan Saham naik (split-up) Pemecahan saham naik adalah satu saham lama ditarik dari peredaran dan diganti dengan dua saham baru tetapi nilai nominal saham baru itu lebih kecil ½ dari nilai nominl sebelumnya. Dengan demikian penurunan nominal per lembar saham tersebut, yang mengakibatkan bertambahnya jumlah saham yang beredar. Misalnya : Pemecahan saham turun dengan faktor pemecahan 1:3. Dimana nilai nominal awal perlembar saham sebesar Rp. 15.000 setelah dilakukannya Split-Up dengan perbandingan 1:3 nilai nominal per lembar saham yang baru adalah menjadi Rp. 5000. Sehingga awalnya satu lembar menjadi tiga lembar. 2. Pemecahan Saham Turun (split down atau reverse split) Pemecahan saham turun (Split Down) adalah menurunkan jumlah saham beredar. Dengan demikian peningkatan nilai nominal per lembar saham dan mengurangi jumlah saham yang beredar sehingga mengakibatkan harga saham akan naik. Tujuan dilakukannya pemecahan saham turun (Split Down) adalah untuk meningkatkan harga saham di pasar agar image perusahaan meningkat, karena dengan meningkat harga saham perusahaan memberikan efek bahwa perusahaan tersebut memiliki peningkatan dalam usahanya. Misalnya : Pemecahan saham dengan faktor pemecahan 3:1. Dimana nilai nominal awal perlembar saham sebesar Rp. 1.000 setelah dilakukannya Split-Down dengan 19 perbandingan 3:1 nilai nominal per lembar saham yang baru adalah menjadi Rp 3.000. Sehingga awalnya tiga lembar menjadi satu lembar. 2.2.3. Tujuan dan Manfaat dilakukannya pemecahan saham (Stock Split) a. Tujuan dilakukannya Pemecahan Saham (Stock Split) (Tjiptono Darmadji dan Hendy M. Fakhruddin, 2008 - 183) mengemukakan, bahwa tujuan dari dilakukannya pemecahan saham (Stock Split) adalah agar perdagangan suatu saham menjadi lebih likuid. Hal itu karena jumlah saham yang beredar menjadi lebih banyak dan harganya menjadi lebih murah dan akan sangat efektif bila dilakukan terhadap saham – saham yang harganya sudah cukup tinggi. Berdasarkan uraian mengenai tujuan dari pemecahan saham (Stock Split) yang sudah dikemukakan sebenarnya, intinya yaitu dilakukannya pemecahan saham (Stock Split) adalah untuk menstabilkan harga saham itu sendiri. Karena dengan pemecahan saham (stock split), artinya jumlah saham dipecah menjadi lebih banyak, dan pasti harganya pun turun. Sehingga dapat menstabilkan yang awalnya harga saham itu perlembarnya sangat tinggi, menjadi lebih murah dan diharapkan dapat menjadi lebih aktif dari pemecahan saham (stock split) tersebut. Karena dari penurunan harga tersebut diharapkan adanya aksi pembelian saham tidak saja dari investor kalangan menengah ke atas, namun investor kalangan kebawah. Dengan begitu saham menjadi lebih aktif ketimbang harga saham sebelumnya yang tinggi, membuat investor enggan untuk membeli. 20 b. Manfaat dari dilakukannya Pemecahan Saham (Stock Split) Beberapa pelaku pasar khususnya perusahaan (emiten), berpendapat bahwa aktivitas pemecahan saham (Stock Split) dapat memberikan manfaat besar bagi perusahaan. Dengan Harga saham setelah pemecahan saham (stock split) akan menjadi lebih rendah, sehingga menambah daya tarik bagi investor baru untuk membeli saham. Berdasarkan teori yang telah dijelaskan sebelumnya dilakukannya pemecahan saham (stock split) memberikan signal positif bagi para investor, karena dalam melakukan pemecahan saham (stock split) dibutuhkan biaya yang cukup mahal sehingga biasa dilakukan oleh perusahaan yang memiliki prospek baik. Diharapkan aktivitas jual beli terhadap saham tersebut menjadi meningkat dan mendorong investor menengah kebawah untuk ikut serta didalam pembelian tersebut. 2.3 Dividend Dividend merupakan keuntungan yang didapatkan oleh investor atas penanaman saham di sebuah perusahaan, yang dihasilkan berdasarkan keuntungan yang diperoleh perusahaan. Dividen merupakan hak pemegang saham untuk mendapatkan keuntungan perusahaan. Dividen diberikan atas pemodal (investor) yang telah memiliki saham suatu perusahaan dalam kurun waktu yang lama, sehingga si pemodal (investor) di akui sebagai pihak yang berhak untuk mendapatkan dividen. Dividen dibagi menjadi dua yaitu dividen tunai (Cash Dividend) dan dividen saham (Stock Dividend). Dividen yang paling umum dibagikan perusahaan adalah bentuk kas atau dividen tunai (cash dividend). Adapun tujuan dari pembagian dividen adalah sebagai berikut: 21 a) Untuk memaksimumkan kemakmuran bagi para pemegang saham, karena tingginya dividen yang dibayarkan akan mempengaruhi harga saham; b) Untuk menunjukkan likuiditas perusahaan. Dengan dibayarkannya dividen, diharapkan kinerja perusahaan dimata investor bagus dan dapat diakui bahwa perusahaan mampu menghadapi gejolak ekonomi dan mampu memberikan hasil kepada investor; c) Sebagian investor memandang bahwa resiko dividen adalah lebih rendah dibanding resiko capital gain; d) Untuk memenuhi kebutuhan para pemegang saham akan pendapatan tetap yang digunakan untuk keperluan konsumsi; dan e) Dividen dapat digunakan sebagai alat komunikasi antara manajer dan pemegang saham. 2.3.1. Jenis – jenis Dividen Menurut Saleh Basir dan Hendy M. Fakhruddin (Aksi Korporasi : 98) yang menyatakan mengenai jenis – jenis dividen yaitu sebagai berikut: 1. Dividen Tunai (Cash Dividend) Dividen tunai merupakan dividen yang dibagikan kepada pemegang saham (investor) dalam bentuk tunai atau kas. 2. Dividen Saham (Stock Dividend) Dividen Saham merupakan dividen yang dibagikan kepada pemegang saham (investor) bukan dalam bentuk tunai atau kas, namun dalam bentuk saham. 3. Dividen Properti (Property Dividend) 22 Dividen Properti merupakan dividen yang dibagikan kepada pemegang saham (investor) dalam bentuk aktiva lain selain kas atau saham. 4. Dividen Likuidasi Dividen Likuidasi merupakan dividen yang diberikan kepada pemegang saham (investor) sebagai akibat di likuidasinya perusahaan. Dari beberapa jenis dividen yang telah disebutkan diatas menurut Saleh Basir dan Hendy M. Fakhruddin, jenis dividen yang lebih sering dibagikan oleh perusahaan kepada para pemegang sahamnya adalah dividen tunai (Cash Dividend) dan dividen saham (Stock Dividend). Jenis dividen yang umumnya lebih disukai oleh para pemegang saham adalah dividen dalam bentuk tunai. 2.3.2. Dividen Tunai (Cash Dividend) Dividen tunai (Cash Dividend) merupakan keuntungan atas saham yang dimiliki dan diberikan oleh perusahaan, kepada pemegang saham (investor) lama dalam bentuk kas atau tunai. Hal yang perlu di perhatikan pimpinan perusahaan sebelum membuat suatu pengumuman adanya dividen kas, adalah apakah jumlah kas yang ada mencukupi untuk pembagian dividen tersebut. Bila perusahaan terdapat kekurangan kas maka perusahaan (emiten) dapat membagikan dividen kepada pemegang saham (investor), dalam bentuk dividen saham (stock dividend). Karena hal itulah pembagian dividen dalam bentuk tunai atau kas dapat mencerminkan stabilitas 23 dari profitabilitas perusahaan karena pembagian dividen tunai mencerminkan arus kas perusahaan. Menurut Jogiyanto (1998) menyatakan bahwa pembayaran dividen dapat dikelompokkan kedalam tiga kemungkinan yaitu : 1. Pembayaran dividen tidak teratur. Dimana dividen yang tiap – tiap periode tidak mempunyai pola yang jelas, bahkan untuk periode – periode tertentu tidak membayar dividen sama sekali. Hal itu dapat terjadi karena perusahaan mengalami rugi atau kesulitan likuiditas. 2. Dividen konstan tidak bertumbuh. Dimana pembayaran dividen dari periode ke periode relatif konstan. Dimana maksudnya pembayaran dividen sama tiap periode. 3. Pertumbuhan dividen yang konstan. Dimana dividen yang tumbuh secara konstan. Dimana dividen mengalami kenaikan secara konstan tiap periode nya. 2.3.3. Prosedur Pembagian Dividen Pada waktu perusahaan mengumumkan pembagian dividen, ada beberapa jenis tanggal penting yang perlu diperhatikan ataupun prosedur standar pembagian dividen tunai yaitu sebagai berikut : 1. Declaration Date 24 Tanggal dimana Rapat Umum Pemegang Saham memutuskan untuk membagikan dividen. Dalam keputusan tersebut disebutkan sejumlah pemegang saham yang namanya tercantum didalam Daftar Pemegang Saham, berhak mendapatkan dividen dan tanggal tersebut disebut dengan date of record. 2. Ex-Dividend Tanggal dimana perdagangan saham tersebut sudah tidak melekat lagi hak untuk memperoleh dividen karena itu pada tanggal ini atau setelahnya, pembeli saham tidak berhak untuk memperoleh dividen yang akan dibagikan. Tanggal dimana lima hari kerja sebelum date of record. 3. Cum-Dividend Tanggal cum-dividend merupakan tanggal hari terakhir perdagangan saham, yang masih melekat hak untuk mendapatkan dividen. 4. Payment date Taggal pembayaran dividen. Dalam RUPS akan disebutkan tanggal dimana dividen akan dibayarkan dan bagaimana cara pembayarannya. 2.4 Abnormal Return Abnormal Return merupakan salah satu indikator yang dapat dipakai guna melihat keadaan pasar yang sedang terjadi, ditunjukkan dengan adanya perbedaan (selisih) antara nilai sesungguhnya (actual return) dengan nilai yang diharapkan (expected return). Actual return sesungguhnya merupakan selisih harga sekarang dengan harga sebelumnya. Expected Return merupakan return estimasi yang diharapkan investor, yang ditentukan dengan model estimasi. Dalam menentukan 25 model estimasi ditentukan berdasarkan periode estimasi (estimation period), yaitu periode sebelum peristiwa (event period). Jogiyanto (2010) mengatakan bahwa tidak ada patokan untuk menentukan lamanya panjang periode return saham yang diestimasi adalah sama dengan return indeks pasar. Return ekspektasi dengan kesesuaian resiko diantaranya yaitu Capital Asset Pricing Model (CAPM). CAPM mempertimbangkan resiko pasar untuk menyesuaikan return ekspektasinya. Resiko yang digunakan di CAPM adalah resiko pasar atau resiko sistemik yang diukur dengan beta. Model CAPM adalah sebagai berikut: E(Ri) = Rf + β (Rm – Rf) Keterangan : Rf adalah tingkat bunga bebas risiko (risk free rate) dalam hal ini digunakan rata-rata suku bunga Sertifikat Bank Indonesia (SBI); Rm adalah return pasar yang biasanya menggunakan Indeks Harga Saham Gabungan (IHSG); β (beta) adalah beta masing-masing saham. 2.4.1. Reaksi pasar (Market Reaction) terhadap pemecahan saham (Stock Split) dan Dividen Tunai (Cash Dividend) Respon yang ditimbulkan dari pemecahan saham (Stock Split) mungkin saja berbeda antara investor satu dan investor lainnya, tergantung masing – masing sudut pandang masing – masing investor. Selain itu juga penelitian yang membahas mengenai pengaruh pemecahan saham (stock split) pun beragam mulai dari 26 pengaruh pemecahan saham (stock split) terhadap harga saham, likuiditas, volume perdagangan saham serta keuntungan bagi pemegang saham dari dilakukannya pemecahan saham tersebut. Namun disini peneliti ingin melakukan penelitian untuk melihat perbandingan antara dua informasi di dalam pasar modal, yang menurut peneliti keduanya penting dan menarik yaitu pemecahan saham (stock split) dan pembagian dividen tunai (cash dividend). Penelitian terdahulu yang mengangkat topik mengenai pasar modal khususnya pemecahan saham (stock split) yaitu yang di teliti oleh Christy Ongko Winata yang berjudul “Pengaruh Stock Split Terhadap Harga Saham relatif dan Return Saham Pada Perusahaan Go Public di Bursa Efek Indonesia”, dan hasilnya adalah terjadi kenaikan meskipun tidak signifikan. Namun bertolak belakang dengan penelitian tersebut, Penelitian Copeland (1979), Conroy, Harris dan Benet (1990) menemukan adanya penurunan likuiditas setelah pemecahan saham (stock split) dengan masing-masing menggunakan volume perdagangan dan bid ask spread sebagai proaksi. Namun dibalik semua penelitian yang telah dilakukan di dalam penelitian terdahulu, berdasarkan teori yang dikemukakan oleh para ahli pemecahan saham (stock split) itu sendiri memberikan sinyal positif karena dalam melakukan pemecahan saham (stock split) dibutuhkan biaya transaksi. Biaya yang dikeluarkan ini akan mengurangi keuntungan perusahan tersebut sehingga bila tidak diimbangi dengan keuntungan yang diperoleh, perusahaan maka perusahaan tidak akan memecah sahamnya (Januar Eko Prasetio dan Endah Prastiwi, 2007). Berdasarkan hal itulah membuktikan bahwa tidak mungkin bila yang melakukan pemecahan saham (stock split) tersebut dilakukan oleh perusahaan yang tidak besar, karena untuk melakukannya saja butuh biaya yang harus dikeluarkan dan tentu akan memberikan sinyal ke investor. Selain itu peneliti ingin membandingkannya dengan 27 pembagian dividen tunai (cash dividend) karena menurut peneliti memiliki tingkat ketertarikan yang berbeda antara investor satu dengan investor lainnya antar sebuah peristiwa di Pasar Modal dan menurut beberapa buku serta literatur yang ada dikemukakan bahwa dividen tunai (cash dividend) lebih disukai. Hal itu juga disampaikan dalam penelitian terdahulu yang dilakukan oleh Agus Susanto, dengan judul penelitian “ Analisa Kinerja Saham Telekomunikasi Indonesia Tbk Sebelum dan Sesudah Pengumuman Dividen Periode 2009 – 2011 ”, yang menyatakan bahwa setelah dilakukannya dividen tunai (cash dividend) tingkat pengembalian yang dihasilkan meningkat dari sebelumnya, meskipun terjadi penurunan pada rata – rata (mean) volume perdagangan. Berdasarkan penelitian tersebut dapat disimpulkan bahwa adanya ketertarikan yang cukup besar terhadap dividen tunai (cash dividend) oleh investor dan menurut peneliti hal itu dapat dibandingkan dengan pemecahan saham (stock split), karena keduanya tentu merupakan cara untuk menarik investor dan cara bagaimana membuat investor terkesan atas perusahaan tersebut sehingga menginvestasikan sejumlah dana nya diperusahaan. 2.4.2. Return Saham dan Abnormal Return Return merupakan tingkat keuntungan yang dinikmati investor atas suatu investasi yang dilakukannya (Robert Ang, 1997). Return saham yang akan diterima oleh investor sangat dipengaruhi oleh jenis investasi yang dipilih. Untuk mengukur besarnya return yang akan diterima investor sehubungan dengan adanya peristiwa pemecahan saham (stock split), diukur dengan adanya abnormal return yang diterima oleh investor. 28 Abnormal return merupakan salah satu indikator yang dapat dipakai guna melihat keadaan pasar yang sedang terjadi. Suatu informasi dapat dikatakan mempunyai nilai guna bagi investor, apabila informasi tersebut memberikan reaksi untuk melakukan transaksi di pasar modal (Jogiyanto, 2009). Aspek kepercayaan (belief) dari investor merupakan salah satu aspek yang sangat berpengaruh dalam pasar saham. Oleh sebab itu, suatu announcement/disclosure akan ditanggapi oleh investor dengan beragam. Jogiyanto (2009) mendefinisikan abnormal return sebagai selisih antara actual return dan expected return. Abnormal return akan positif jika return yang didapatkan lebih besar dari return yang diharapkan atau return yang dihitung. Sedangkan abnormal return akan negatif, jika return yang didapat lebih kecil dari return yang diharapkan atau return yang dihitung. Dengan demikian return tidak normal (abnormal return) adalah selisih antara return sesungguhnya (actual return) yang terjadi dengan return ekspektasi (expected return). (Jogiyanto, 2000), sebagai berikut : Rumus : AR it = R it - E (R it ) Keterangan : AR it : Return tidak normal (abnormal return) saham i pada periode peristiwa ke- t R it : Return sesungguhnya (actual return) yang terjadi untuk saham ke i pada periode peristiwa ke- t. E : Expected Return saham ke i untuk periode peristiwa ke- t 29 Return Sesungguhnya (Actual return) merupakan keuntungan yang dapat diterima atas investasi saham pada suatu periode tertentu. Secara matematis dapat dirumuskan sebagai berikut : Rit = Pit - Pit-1 Pit -1 Keterangan : R it : Return saham i pada hari ke- t Pit : Harga saham i pada hari ke- t Pit -1 : Harga saham i pada hari t-1 Dalam mengestimasi Return yang diharapkan (expected return), menurut Jogiyanto (2000) dapat menggunakan beberapa model estimasi antara lain : 1. Mean adjusted model Model disesuaikan rata–rata (mean adjusted model) menganggap bahwa return ekspektasi bernilai konstan yang sama dengan rata–rata return realisasi sebelumnya selama periode estimasi (estimation period). Model ini dapat dirumuskan sebagai berikut : Rumus : t E (R it ) = ∑ Rij J=t T 30 Keterangan : E (Rit) = Return ekspektasi sekuritas ke-i pada periode peristiwa ke-t. R ij = Return realisasi sekuritas ke-i pada periode estimasi ke-j. T = Lamanya periode estimasi yaitu dari t1 – t2. 2. Market model. Perhitungan return ekspektasi dengan model ini dapat dilakukan dengan 2 tahap : 1. Perhitungan return ekpektasi ke-i pada periode estimasi. 2. Menggunakan model ekpektasi dapat dibentuk dengan menggunakan teknik regresi OLS (Ordinary Least Square) dengan persamaan sebagai berikut : Rumus : Rij = αi + βi R Mj + Eij Keterangan : Rij = Return realisasi sekuritas ke-i pada periode estimasi ke-j. Αi = Intercept untuk sekuritas ke-i. βi = Koefisien slope yang merupakan beta sekuritas ke-i. RMj = Return indeks pasar pada periode estimasi ke-j. Eij = Kesalahan residu ke-i pada periode estimasi ke-j. 3. Market adjusted model. 31 Model ini menganggap bahwa penduga terbaik untuk mengestimasi return suatu sekuritas adalah return indeks pasar pada saat tersebut. Dengan menggunakan model ini maka tidak perlu menggunakan periode estimasi untuk membentuk model estimasi, karena return sekuritas yang diestimasi adalah sama dengan return pasar. Rumus : E (R it ) = Rmt Keterangan : E (R it ) = Return ekspektasi sekuritas ke-i pada periode peristiwa ke-t. Rmt 2.5 = Return sekuritas pada waktu ke -t. Penelitian Terdahulu Penelitian terdahulu yang terkait dengan peristiwa pemecahan saham (stock split) dan dividen tunai (cash dividend) yaitu : a. Christy Ongko Winata yang berjudul pengaruh pemecahan saham (stock split) terhadap harga saham relatif, dan return pasar saham pada perusahaan go public di Bursa Efek Indonesia (Indonesia Stock Exchange). Menyimpulkan bahwa pemecahan saham (stock split) mempengaruhi harga saham relatif, dan return pasar walaupun nilainya tidak signifkan karena adanya kenaikan pada harga saham relatif dan return saham. b. Fransisca Yuniartha dan Soffy Susilowati (2000), dengan penelitian berjudul “Pengaruh Stock Split Terhadap Likuiditas dan Return Saham di Bursa Efek Jakarta”. Menyimpulkan bahwa pemecahan saham (stock split) hanya mempengaruhi harga, 32 volume perdagangan, dan persentase spread tetapi tidak mempengaruhi varians dan abnormal return baik ditinjau secara individual maupun sebagai sebuah portofolio. c. Copeland (1979), Conroy, Harris dan Benet (1990) dengan penelitian “Menganalisa Likuiditas Disekitar Pengumuman Pemecahan Saham”. Menyimpulkan bahwa adanya penurunan likuiditas setelah pemecahan saham (stock split) dengan masing - masing menggunakan volume perdagangan dan bid ask spread sebagai proaksi. d. Agus Susanto dengan penelitian yang berjudul “Analisa Kinerja Saham Telekomunikasi Indonesia Tbk Sebelum dan Sesudah Pengumuman Dividen Periode 2009 – 2011”. Menyimpulkan bahwa setelah dilakukannya dividen tunai (cash dividend), tingkat pengembalian yang dihasilkan meningkat dari sebelumnya meskipun terjadi penurunan pada rata – rata volume perdagangan. e. Sarinda Oktavianus dengan penelitian yang berjudul “Empirical Research About Dividend Payout and Future Earning Growth In Indonesian Market”. Menyimpulkan bahwa terdapat hubungan yang signifikan antara dividen payout rasio dengan pertumbuhan earning future. f. Dasilas, Lyroudi dan Ginoglou ( 2009 ) menyatakan dalam hasil penelitiannya, bahwa dividen tidak mempengaruhi nilai perusahaan. Namun mereka mengusulkan bahwa dividen mungkin memiliki kandungan informasi, jika manajer memiliki informasi lebih baik dari investor tentang prospek masa depan perusahaan dan menggunakan informasi tersebut dalam wujud dividen. Berdasarkan beberapa hasil penelitian mengenai pemecahan saham (stock split), menunjukkan bukti empiris yang menunjang teori yang ada bahwa pemecahan saham (stock split) hanyalah merupakan efek yang ingin diberikan manajemen terhadap investor atas kondisi perusahaannya. Hal itu dapat terlihat dari beberapa hasl 33 yang menyatakan tidak adanya return yang signifikan, dalam pemecahan saham (stock split) dan hanya menghasilkan volume perdagangan yang signifikan dan hal itu wajar karena pemecahan saham (stock split) itu sendiri memecah nilai nominal saham dan jumlah perlembar saham menjadi lebih banyak. Sedangkan untuk pengumuman dividen tunai (cash dividend) hal itu tidak jauh beda dengan pemecahan saham (stock split), dimana manajemen dalam hal ini perusahaan ingin memberikan sinyal kepada investor mengenai return masa depan perusahaan dan ternyata investor memang menangkap sinyal tersebut dan lebih mempercayai return yang akan dihasilkan atas dividen tunai (cash dividend). Karena adanya hasil yang menyatakan bahwa terdapat return yang meningkat atas pengumuman dividen tunai (cash dividend) tersebut. 2.6 Pengembangan Hipotesis Hipotesis merupakan penyertaan peneliti tentang hubungan antara variabel –variabel dalam penelitian, serta merupakan penyertaan yang paling spesisfik dan hipotesis juga merupakan dugaan sementara terhadap suatu masalah penelitian yang kebenarannya harus diuji secara empiris. Pemecahan saham (stock split) merupakan upaya yang dilakukan perusahaan guna menarik investor, dan dilakukannya pemecahan saham (stock split) sebenanrnya tidak memiliki nilai ekonomis. Dilakukannya pemecahan saham (stock split) adalah karena perusahaan ingin menbuat sahamnya agar tetap pada rentang yang optimal. Dengan adanya pemecahan saham (stock split) investor akan merasa seolah - olah menjadi lebih makmur, karena memegang saham lebih banyak. Namun, banyak peristiwa pemecahan saham (stock split) di pasar modal memberikan indikasi bahwa pemecahan saham (stock split) merupakan alat yang penting dalam praktik pasar modal. 34 Berdasarkan Trading Range Theory yang telah diuraikan sebelumnya bahwa kenaikan harga saham dikarenakan harga saham yang rendah sehingga daya beli saham naik dan meningkatkan likuiditas serta harga saham. Sedangkan berdasarkan Signalling Theory, dilakukannya pemecahan saham (Stock Split) pada perusahaan memberikan sinyal positif bagi investor. Hal itu dikarenakan karena dalam melakukan pemecahan saham (Stock Split) membutuhkan dana yang cukup mahal, sehingga timbul asumsi bahwa hanya perusahaan dengan prospek baik yang melakukan pemecahan saham (Stock Split). Ketika melakukan penanaman modal di dalam saham sebuah perusahaan, keuntungan yang diberikan dari saham dapat berupa capital gain dan dividen (Martalena dan Maya Malinda, 2011). Dividen yang diberikan perusahaan dapat berupa dividen tunai (cash dividend) , dimana pemodal atau pemegang saham mendapatkan uang tunai sesuai dengan jumlah saham yang dimiliki dan dividen saham (stock dividen), dimana pemegang saham mendapatkan jumlah saham tambahan. Sedangkan capital gain terbentuk dengan adanya aktivitas perdagangan di pasar sekunder (Rubrik Eurika,2002). Dividen tunai (cash dividend) merupakan dividen yang dibayarkan dalam bentuk uang tunai. Dividen tunai (Cash Dividend) lebih disukai dari pada dividen saham (stock dividend) karena dianggap lebih pasti dan dividen tunai (cash dividend) juga akan dibagikan ke investor oleh perusahaaan setiap tahunnya, dan pembagian dividen tunai (cash dividend) diharakan dapat menjadi hal yang akan menarik investor lain untuk menanamkan dananya pada perusahaan tersebut. Pembagian dividen tunai (cash dividend) juga dapat menunjukkan tingkat likuiditas dari arus kas perusahaan karena dalam pembagiannya tentu sebelumnya perusahaan harus memiliki sejumlah dana guna memenuhi pembagian dividen dan hal ini hampir sama dengan pemecahan saham (Stock Split) yang digunakan investor guna menarik investor. Karena hal itulah disini peneliti tertarik untuk menganalisis peristiwa keduanya dan membandingkan tingkat signifikansi diantara keudanya. 35 Peristiwa pemecahan saham (stock split) yang dilakukan perusahaan dan pembagian dividen tunai (cash dividend) yang diberikan menurut peneliti merupakan dua hal yang berbeda, namun merupakan sama – sama informasi yang penting yang ada di Pasar Modal. Berdasarkan uraian itulah hipotesis yang diajukan dalam penelitian ini adalah sebagai berikut: 1. Pemecahan Saham (Stock Split) Ho = Terdapat korelasi yang signifikan atas aktivitas pemecahan saham ( stock split ) terhadap Abnormal Return portfolio saham. H1 = Tidak terdapat korelasi yang signifikan atas peristiwa pemecahan saham (stock split) terhadap Abnormal Return portfolio saham. 2. Dividen Tunai (Cash Dividend) Ho = Terdapat korelasi yang signifikanatas peristiwa dividen tunai (cash dividend) terhadap Abnormal Return portfolio saham. H1 = Tidak terdapat korelasi yang signifikan atas peristiwa dividen tunai (cash dividend) terhadap Abnormal Return portfolio saham. 3. Analisa perbandingan antara reaksi pasar (market reaction) yang disebabkan oleh pemecahan saham (stock split) dan dividen tunai (cash dividend). Perbandingan tingkat signifikansi reaksi pasar (market reaction) yang disebabkan oleh pemecahan saham (stock split) dan dividen tunai (cash dividend) yang diwakilkan oleh abnormal return. 36 Skema Hipotesis Aktivitas 1 Pemecahan Saham (stock split) Aktivitas 2 Dividen Tunai (cash dividend) Terdapat korelasi yang signifikan atas peristiwa pemecahan saham (stock split) terhadap Abnormal Return Tidak terdapat korelasi yang signifikan atas peristiwa pemecahan saham (stocks split) terhadap Abnormal Return Terdapat korelasi yang signifikan atas peristiwa dividen tunai (cash dividend) terhadap Abnormal Return Tidak terdapat korelasi yang signifikan atas peristiwa dividen tunai (cash dividend) terhadapAbnormal BAB III Return Analisa Perbandingan tingkat signifikansi reaksi pasar yang disebabkan oleh pemecahan saham (stock split ) dan dividen tunai (cash dividend) dan cash 37