PAJAK PENGHASIL ORANG PRIBADI (PPh OP)

advertisement

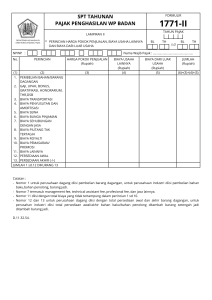

WAJIB PAJAK (UU No.28 Tahun 2007 Ps1 dan 2) Wajib Pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan Setiap Wajib Pajak yang telah memenuhi persyaratan subyektif dan obyektif wajib mendaftarkan diri pada kantor Ditjen Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan Wajib Pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak (NPWP). Subyek Pajak Penghasilan Yang menjadi Subyek Pajak (UU No.36 thn 2008 ttg PPh Psl 2 ayat 1) adalah : 1. a. orang pribadi b. warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak. 2. Badan 3. Bentuk Usaha Tetap Subyek Pajak Dalam Negeri Yang dimaksud dengan Subyek Pajak Dalam Negeri (Ps 2 ayat 3) adalah : 1. Orang pribadi yang bertempat tinggal di Indonesia lebih dari 183 hari dalam jangka waktu 12 bulan atau orang pribadi yang dalam suatu tahun pajak berada di Indonesia dan mempunyai niat bertempat tinggal di Indonesia. 2. 3. Badan yang didirikan atau bertempat kedudukan di Indonesia. Warisan yang belum terbagi (sebagai satu kesatuan), menggantikan yang berhak. Subyek Pajak Luar Negeri Yang dimaksud dengan Subyek Pajak Luar Negeri (Pasal 2 ayat 4) adalah : 1. Orang pribadi yang tidak bertempat tinggal di Indonesia atau berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan serta badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia yang menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia. 2. Orang pribadi yang tidak bertempat tinggal di Indonesia atau berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan serta badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia yang dapat menerima atau memperoleh penghasilan dari Indonesia bukan dari menjalankan usaha atau melakukan kegiatan melalui bentuk usaha tetap di Indonesia. Yang dimaksud dengan Bentuk Usaha Tetap adalah : 1. Bentuk usaha yang dipergunakan oleh orang pribadi yang tidak bertempat tinggal di Indonesia atau berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan atau 2. Badan yang tidak didirikan dan tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia. Bukan Subyek Pajak Penghasilan Yang tidak termasuk Subyek Pajak (Pasal 3) adalah : 1. Badan perwakilan negara asing. 2. Pejabat-pejabat perwakilan diplomatik, konsulat atau pejabat-pejabat lain dari negara asing dan orang-orang yang diperbantukan kepada mereka yang bekerja pada dan bertempat tinggal bersama-sama mereka, dengan syarat - Bukan warga negara Indonesia. - Mereka tidak menerima atau memperoleh penghasilan lain di luar jabatan atau pekerjaannya tersebut di Indonesia, dan - negara yang bersangkutan memberikan perlakuan timbal balik. 3. Organisasi-organisasi international yang ditetapkan dengan Kepmen Keuangan, dengan syarat : - Indonesia menjadi anggota organisasi tersebut dan - tidak menjalankan usaha atau kegiatan lain untuk memperoleh penghasilan dari Indonesia selain memberikan pinjaman kepada pemerintah yang dananya berasal dari iuran para anggota. 4. Pejabat-pejabat perwakilan organisasi internasional yang ditetapkan dengan Kepmen Keuangan dengan syarat : - bukan warga negara Indonesia. - tidak menjalankan usaha atau kegiatan atau pekerjaan lain untuk memperoleh penghasilan dari Indonesia. OBJEK PAJAK PENGHASILAN Yang menjadi objek (Pasal 4 ayat 1): PENGHASILAN Penghasilan yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan dalam bentuk apapun, termasuk : 1. Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya. 2. Hadiah dari undian atau pekerjaan atau kegiatan, dan penghargaan 3. Laba usaha 4. Keuntungan karena penjualan atau karena pengalihan harta termasuk : a. keuntungan karena pengalihan harta kepada perseroan, persekutuan, dan badan lainnya sebagai pengganti saham atau penyertaan modal b. keuntungan karena pengalihan harta kepada pemegang saham, sekutu, atau anggota yang diperoleh perseroan, persekutuan dan badan lainnya 5. 6. 7. Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan pembayaran tambahan pengembalian pajak Bunga termasuk premium, diskonto, dan imbalan karena jaminan pengembalian utang Dividen, dengan nama dan dalam bentuk apapun, termasuk dividen dari perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi 8. 9. 10. 11. Royalti atau imbalan atas penggunaan hak Sewa dan penghasilan lain sehubungan dengan penggunaan harta Penerimaan atau perolehan pembayaran berkala dsb Penghasilan yang dikenakan pajak bersifat Final a. b. Penghasilan berupa bunga deposito dan tabungan lainnya, bunga obligasi dan surat utang negara dan bunga simpanan yang dibayarkan oleh koperasi kepada anggota koperasi orang pribadi Penghasilan berupa hadiah undian c. d. Pengasilan dari transaksi saham dan sekuritas lainnya, transaksi derivatif yang diperdagangkan di bursa, dan transaksi penjualan saham atau pengalihan penyertaan modal pada perusahaan pasangannya yang diterima oleh perusahaan modal ventura Penghasilan dari transaksi pengalihan harta berupa tanah dan/atau bangunan, usaha jasa konstruksi, usaha real estate, dan persewaan tanah dan/atau bangunan Bukan Objek Pajak Penghasilan Yang tidak termasuk sebagai Objek Pajak (Ps 4 ayat 3): 1. Bantuan atau sumbangan, termasuk zakat yang diterima oleh badan amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh Pemerintah dan para penerima zakat yang berhak. 2. Harta hibahan yang diterima oleh keluarga sedarah dalam garis keturunan lurus satu derajat dan oleh badan keagamaan atau badan pendidikan atau badan sosial atau pengusaha kecil termasuk koperasi yang ditetapkan oleh Menkeu, sepanjang tidak ada hubungan dengan usaha, pekerjaan, kepemilikan atau penguasaan antara pihak-pihak yang bersangkutan. 3. 4. 5. 6. Warisan Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diterima atau diperoleh dalam bentuk natura. Pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan dengan asuransi kesehatan, asuransi kecelakaan, dan asuransi jiwa. Dan sebagainya. PENGHASILAN TIDAK KENA PAJAK (PTKP) Besarnya PTKP untuk tahun 2009 sbb : 1. Rp. 15.840.000,- untuk Wajib Pajak bersangkutan. 2. Rp. 1.320.000,- tambahan untuk Wajib Pajak status kawin. 3. Rp. 15.840.000,- tambahan untuk seorang istri yang menerima atau memperoleh penghasilan dan penghasilannya digabung dengan penghasilan suami. 4. Rp. 1.320.000,- tambahan untuk setiap anggota keluarga dalam garis keturunan lurus, paling banyak 3 (tiga) orang untuk setiap keluarga. Contoh : Wajib Pajak Anton mempunyai seorang istri dengan tanggungan 4 (empat) orang anak. Apabila istrinya, - memperoleh penghasilan dari satu pemberi kerja yang sudah dipotong PPh Ps 21 dan - pekerjaan tersebut tidak ada hubungannya dengan usaha suami atau anggota keluarga lainnya, maka besarnya PTKP yang diberikan kepada Anton sbs : Wajib Pajak Status Kawin Tanggungan maks 3 Jumlah Rp. 15.840.000 Rp. 1.320.000 Rp. 3.960.000 Rp. 21.120.000 ========== Sedangkan untuk istrinya, pada saat pemotongan PPh Pasal 21 oleh pemberi kerja diberikan PTKP sebesar Rp. 15.840.000,- Apabila penghasilan istri harus digabung dengan penghasilan suami, maka besarnya PTKP yang diberikan kepada Anton sbs : Wajib Pajak Rp. 15.840.000 Istri Rp. 15.840.000 Status Kawin Rp. 1.320.000 Tanggungan maks 3 Rp. 3.960.000 Jumlah Rp. 36.960.000 ========== Penentuan besarnya PTKP didasarkan pada keadaan Wajib Pajak yang bersangkutan pada awal tahun pajak atau awal bagian tahun pajak. Misalnya, pada tanggal 1 Januari 2001 Wajib Pajak Budi berstatus kawin dengan tanggunan 1 (satu) anak atau K/1. Apabila anak yang kedua lahir pada tanggal 1 Januari 2001, maka besarnya PTKP yang diberikan kepada Wajib Pajak Budi untuk tahun pajak 2001 tetap dihitung berdasarkan status kawin dengan 1 (satu) anak. NOMOR POKOK WAJIB PAJAK (NPWP) NPWP adalah nomor yang diberikan kepada Wajib Pajak sebagai sarana dalam administrasi perpajakan yang dipergunakan sebagai tanda pengenal diri atau identitas Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya. Wajib Pajak yang telah terdaftar akan memperoleh NPWP terdiri dari 15 digit, yaitu 9 digit pertama merupakan kode Wajib Pajak dan 6 digit berikutnya merupakan Kode Administrasi Perpajakan. Jangka Waktu Pendaftaran atau Pelaporan Kegiatan Usaha Wajib Pajak orang pribadi yang menjalankan usaha atau pekerjaan bebas serta Wajib Pajak badan wajib mendaftarkan diri untuk memperoleh NPWP paling lambat 1 (satu) bulan setelah usaha dijalankan. Wajib Pajak wajib melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak sebelum melakukan penyerahan Barang atau Jasa Kena Pajak. Saat usaha mulai dijalankan adalah saat pendirian atau saat usaha mulai dilakukan (mana yang lebih dulu terjadi). Wajib Pajak orang pribadi yang tidak menjalankan usaha atau pekerjaan bebas, apabila sampai dengan satu bulan memperoleh penghasilan yang jumlahnya melebihi PTKP setahun, wajib mendaftarkan diri untuk memperoleh NPWP paling lambat pada akhir bulan berikutnya. Wajib Pajak mendaftarkan diri untuk memperoleh NPWP ke KPP yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan Wajib Pajak. Wajib Pajak orang pribadi yang melakukan kegiatan usaha di beberapa tempat juga wajib mendaftarkan diri ke KPP tempat dimana semua kegiatan usaha Wajib Pajak tersebut berada. Tata Cara Pendaftaran dan Pemberian NPWP dan Pengukuhan PKP Tata cara pengukuhan dan pemberian NPWP adalah sebagai berikut. 1. Wajib Pajak atau orang yang diberi kuasa khusus yang mendaftarkan diri untuk memperoleh NPWP dan Pengusaha yang melaporkan kegiatan usaha untuk dikukuhkan sebagai Pengusaha Kena Pajak wajib mengisi, menandatangani, dan menyampaikan formulir pendaftaran ke KPP. 2. 3. Berdasarkan formulir pendaftaran tersebut, KPP menerbitkan Kartu NPWP dan Surat Keterangan Terdaftar dan atau Surat Pengukuhan Pengusaha Kena Pajak. KPP menerbitkan Kartu NPWP dan Surat Keterangan Terdaftar paling lama pada hari kerja berikutnya setelah permohonan pendaftaran berserta persyaratannya diterima secara lengkap. 4. 5. KPP menerbitkan Surat pengukuhan Pengusaha Kena Pajak paling lama 3 (tiga) hari kerja berikutnya setelah pelaporan beserta persyaratannya diterima secara lengkap. Dalam hal Wajib Pajak melakukan pendaftaran sekaligus melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak, maka Kartu NPWP, Surat Keterangan Terdaftar, dan Surat Pengukuhan Pengusaha Kena Pajak diterbitkan secara bersamaan paling lama 3 hari kerja berikutnya setelah permohonan pendaftaran dan pelaporan beserta persyaratannya diterima secara lengkap. Penghapusan NPWP dan Pencabutan Pengukuhan Pengusaha Kena Pajak Tindakan penghapusan NPWP dari tata usaha KPP dilakukan jika : 1. Wajib Pajak orang pribadi meninggal dunia dan tidak meninggalkan warisan. 2. Wanita Kawin tidak dengan perjanjian pemisahan harta dan penghasilan. 3. Wajib Pajak orang pribadi lainnya selain kedua wajib pajak tersebut yang tidak memenuhi syarat lagi sebagai Wajib Pajak. 4. 5. 6. Warisan yang belum terbagi dalam kedudukan sebagai subyek pajak selesai dibagi. Wajib Pajak badan yang telah dibubarkan secara resmi berdasarkan ketentuan peraturan perundang-undangan yang berlaku. Bentuk usaha tetap yang karena sesuatu hal kehilangan statusnya sebagai bentuk usaha tetap. Penghapusan NPWP dapat dilakukan apabila hutang pajak telah dilunasi atau hak untuk melakukan penagihan telah daluwarsa, kecuali dari hasil pemeriksaan pajak diketahui bahwa hutang pajak tersebut tidak dapat atau tidak mungkin ditagih lagi disebabkan oleh : 1. WP orang pribadi meninggal dunia dengan tidak meninggalkan harta warisan dan tidak mempunyai ahli waris atau ahli waris tidak dapat ditemukan. 2. Wajib Pajak tidak mempunyai harta kekayaan lagi. 3. Sebab lain sesuai dengan hasil pemeriksaan. Penghapusan NPWP bagi Wajib Pajak wanita kawin dapat dilakukan dengan ketentuan bahwa suami telah terdaftar sebagai Wajib Pajak dan berlaku sejak awal tahun berikutnya setelah tahun perkawinan dilaksanakan. SURAT PEMBERITAHUAN (SPT) dan SURAT SETORAN PAJAK SPT adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan dan atau pembayaran pajak, objek pajak dan atau bukan objek pajak dan atau aktiva dan kewajiban, menurut ketentuan peraturan perundang-undangan perpajakan. SPT terdiri dari SPT Masa dan SPT Tahunan. SPT Masa adalah SPT untuk suatu Masa Pajak. SPT Tahunan adalah SPT untuk suatu tahun pajak atau bagian tahun pajak. Batas waktu penyampaian SPT (UU KUP Ps 3 ayat 3) : 1. SPT Masa, paling lama 20 hari setelah masa pajak. 2. SPT Tahunan, paling lama 3 bulan setelah akhir tahun pajak untuk WP Orang Pribadi. 3. SPT Tahunan, paling lama 4 bulan setelah akhir tahun pajak untuk WP Badan. Bila SPT disampaikan tidak sesuai batas waktu : • Diterbitkan Surat Teguran. • Dikenakan sanksi administrasi berupa denda : SPT Masa PPN sebesar Rp. 500.000,SPT Masa Lainnya sbs Rp. 100.000,SPT Tahunan Badan sbs Rp. 1.000.000,SPT Tahunan OP sbs Rp. 100.000,- Surat Setoran Pajak (SSP) adalah surat yang oleh Wajib Pajak digunakan untuk melakukan pembayaran atau penyetoran pajak yang terutang ke kas negara melalui Kantor Pos dan atau bank persepsi atau tempat pembayaran yang ditunjuk oleh Menteri Keuangan. Pembayaran SPT Masa paling lama 15 hari setelah masa pajak berakhir. Sedangkan untuk SPT Tahunan harus dibayar lunas sebelum SPT disampaikan. Keterlambatan dikenakan denda 2% perbulan sampai dengan tanggal pembayaran. (UU KUP Ps 9) Contoh : Angsuran masa PPh Pasal 25 Tahun 2002 sebesar Rp. 10.000.000,- per bulan. Angsuran masa pajak Mei tahun 2002 dibayar tanggal 18 Juni 2002 dan dilaporkan tanggal 19 Juni 2002. Tanggal 15 Juli 2002 diterbitkan Surat Tagihan Pajak (STP). Sanksi bunga dalam STP dihitung 1 bulan : 1 x 2% x Rp. 10.000.000,- = Rp. 200.000,- DASAR PENGENAAN PAJAK DAN PERHITUNGAN PKP Pada penentuan besarnya Pajak Penghasilan yang terutang, terlebih dahulu harus diketahui dasar pengenaan pajaknya. Bagi Wajib Pajak Dalam Negeri dan BUT, yang menjadi dasar pengenaan pajaknya adalah Penghasilan Kena Pajak (PKP), sedangkan bagi Wajib Pajak Luar Negeri dasar pengenaan pajaknya adalah Penghasilan Bruto. PKP untuk WP sebagai Karyawan adalah Penghasilan Netto setelah dikurangkan Zakat atas Penghasilan dan PTKP. Sedangkan yang termasuk dalam Penghasilan Netto adalah : - Penghasilan Netto sehubungan dengan pekerjaan - Penghasilan Netto Dalam Negeri lainnya. - Penghasilan Netto Luar Negeri Yang dimaksud dengan Penghasilan Netto sehubungan dengan pekerjaan adalah : Penghasilan Bruto Pengurang : Biaya Jabatan Biaya Pensiun : xxxxx : xxxxx : xxxxx xxxxx ===== Contoh : Komarudin bekerja sebagai karyawan pada PT Subur Makmur dengan penghasilan bruto tahun 2009 sebesar Rp. 60.000.000,Atas penghasilan tersebut telah dipotong PPh Pasal 21 sebesar Rp. 2.000.000,Selama tahun 2009 Komarudin telah membayar iuran pensiun Rp. 1.500.000,Komarudin telah menikah dengan dikaruniai 2 (dua) anak dan istri tidak bekerja. Komarudin memiliki sebuah mobil yang disewakan dengan nilai sewa per tahun Rp. 10.000.000,- Atas penghasilan sewa tersebut telah dipotong PPh Pasal 23 sebesar Rp. 150.000,Komarudin telah menunaikan zakat kepada Badan Amil Zakat sebesar Rp. 1.500.000,Hitung PPh terhutang yang masih harus dibayar oleh komarudin. Penghasilan Bruto Biaya Jab. : 5% x 60 juta Iuran Pensiun Penghasilan Netto Pek. Penghasilan sewa Jumlah Dikurangi : - Zakat - PTKP PKP 60.000.000 3.000.000 1.500.000 55.500.000 10.000.000 65.500.000 1.500.000 19.800.000 44.200.000 PPh Terhutang 5% x 44.200.000 Kredit Pajak PPh 21 PPh 23 PPh yang harus dibayar 2.210.000 2.000.000 150.000 60.000 ====== Perhitungan Penghasilan Kena Pajak Perhitungan besarnya PKP Wajib Pajak Dalam Negeri dan BUT dapat dilakukan dengan dua cara, yaitu : 1. Menggunakan pembukuan. 2. Menggunakan Norma Perhitungan Penghasilan Neto. Menggunakan Pembukuan Besarnya PKP bagi : - Wajib Pajak Badan adalah sebesar penghasilan netonya (penghasilan bruto dikurang dengan biaya yang boleh dikurangkan), sedangkan - Wajib Pajak orang pribadi adalah sebesar penghasilan neto setelah kompensasi kerugian dikurangi dengan Penghasilan Tidak Kena Pajak (PTKP) Contoh cara perhitungan : Peredaran Bruto Biaya M3 Laba usaha Penghasilan lain Biaya M3 Phs lain Jumlah Penghasilan Kompensasi kerugian PKP PTKP (K/3) PKP orang pribadi Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. 300.000.000 255.000.000 45.000.000 5.000.000 3.000.000 47.000.000 2.000.000 45.000.000 21.120.000 23.880.000 Menggunakan Norma Perhitungan Netto Wajib Pajak orang pribadi yang menjalankan usaha atau pekerjaan bebas dengan peredaran bruto sebesar Rp. 1.800.000.000,atau lebih dalam 1 (satu) tahun wajib menyelenggarakan pembukuan. Di bawah Rp. 1.800.000.000,- WP tidak wajib menyelenggarakan pembukuan, dapat menghitung penghasilan netto usaha dengan menggunakan Norma Perhitungan Penghasilan Netto Contoh : Peredaran bruto Phs netto (norma) misal 20% Phs netto lain Jumlah PTKP (K/3) Phs Kena Pajak Rp. 300.000.000 Rp. Rp. Rp. Rp. Rp. 60.000.000 5.000.000 65.000.000 23.880.000 41.120.000 TARIF PAJAK PENGHASILAN Lapisan PKP s.d 50.000.000 50 juta s.d 250 juta 250 juta s.d 500 juta di atas 500 juta Tarif Pajak 5% 15% 25% 30% Contoh : Jumlah Penghasilan Kena Pajak sebesar Rp. 650.000.000. Pajak Penghasilan terhutang : 5% x 50 juta Rp. 2.500.000 15% x 200 juta Rp. 30.000.000 25% x 250 juta Rp. 62.500.000 30% x 150 juta Rp. 45.000.000 Rp.139.000.000 ========== Pembagian laba dengan nama dan dalam bentuk apapun seperti dividen, termasuk dividen yang dibayarkan oleh perusahaan asuransi kepada pemegang polis dan pembagian sisa hasil usaha koperasi. Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi pemegang saham, sekutu, atau anggota Pembentukan atau pemupukan dana cadangan kecuali cadangan piutang tak tertagih untuk usaha bank dan sewa guna usaha dengan hak opsi, cadangan untuk usaha asuransi, dan cadangan biaya reklamsi untuk usaha pertambangan, yang ketentuan dan syarat-syaratnya ditetapkan dengan Keputusan Menteri Keuangan. Premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa, yang dibayarkan oleh Wajib Pajak orang pribadi, kecuali jika dibayar oleh pemberi kerja dan premi tersebut dihitung sebagai penghasilan bagi Wajib Pajak yang bersangkutan. Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diberikan dalam bentuk natura dan kenikmatan, kecuali penyediaan makanaan danminuman bagi seluruh pegawai serta penggantian atau imbalan dalam bentuk natura dan kenikmatan di daerah tertentu dan yang berkaitan dengan pelaksanaan pekerjaan yang ditetapkan dengan Keputusan Menteri Keuangan Jumlah yang melebihi kewajaran yang dibayarkan kepada pemegang saham atau kepada pihak yang mempunyai hubungan istimewa sebagai imbalan sehubungan dengan pekerjaan yang dilakukan Pajak Penghasilan Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi Wajib Pajak atau orang yang menjadi tanggungannya. Gaji yang dibayarkan kepada anggota persekutuan, firma atau perseroan komanditer yang modalnya tidak terbagi atas saham. Sanksi adm berupa bunga, denda dan keanikan serta sanksi pidana berupa denda yang berkenaan dengan pelaksanaan undang-undang di bidang perpajakan.