Perencanaan Perpajakan Pertemuan 4

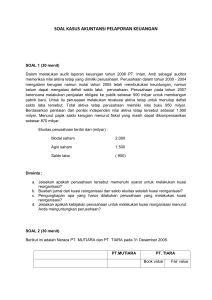

advertisement

MATERI KULIAH KE IV ONLINE – 7 MARET 2013 REVALUASI AKTIVA Dibuat sebagai Bahan Kuliah Online Perencanaan Pajak UNIVERSITAS ESA UNGGUL Dosen Pengampu : Najib Buchory, MM Pendahuluan Dalam suatu waktu karena kondisi tertentu misalkan adanya perubahan signifikan nilai tukar rupiah terhadap dollar amerika, adanya inflasi yang sangat tinggi, atau kondisi lainnya, nilai aktiva tetap berwujud yang dimiliki perusahaan, bisa jadi tidak mencerminkan nilai pasar wajar. Nilai buku aktiva tetap berwujud baik secara komersil maupun fiskal, jauh lebih rendah dari nilai pasar atau nilai yang dapat direalisasikan apabila dijual. Dengan aktiva tetap berwujud yang tidak mencerminkan harga pasar, laporan keuangan perusahaan - terutama untuk nilai fixed asset - lebih rendah. Dengan kondisi ini, rasio-rasio keuangan perusahaan tidak menguntungkan atau undervalue. Pengaruh lainnya adalah biaya penyusutan atas aktiva tetap berwujud rendah sehingga harga pokok produksi juga rendah. Secara perpajakan, kondisi ini sangat tidak menguntungkan untuk perusahaan, karena laba kena pajak tidak mencerminkan nilai sesungguhnya. Dengan kondisi seperti diatas, perusahaan – dengan pertimbangan tertentu - perlu melakukan revaluasi (penilaian kembali) atas aktiva tetap berwujud yang dimiliki. Tujuannya adalah agar dalam laporan keuangan nilai aktiva tetap berwujud - setelah revaluasi – mencerminkan nilai pasar wajar. Dengan nilai pasar wajar, akan berefek pada laporan keuangan perusahaan, perhitungan biaya penyusutan, perhitungan harga pokok dan pengaruh lainnya. Revaluasi dilakukan oleh pihak eksternal yaitu penilai (appraisal) yang telah mendapatkan izin dari Menteri Keuangan. Revaluasi bagi perusahaan memiliki fungsi : a. Nilai Asset dalam laporan keuangan akan menjadi lebih baik, yang akan berpengaruh pada nilai total asset. b. Perhitungan harga pokok akan menghasilkan nilai yang mendekati harga pokok yang wajar. c. Meningkatkan struktur modal sendiri, artinya perbandingan antara pinjaman (debt) dengan modal sendiri atau ekuitas atau rasio utang terhadap ekuitas (debt-to-equity ratio-DER) membaik. Dengan membaiknya DER, maka perusahaan dapat menarik dana, baik mendapat pinjaman dari pihak ketiga maupun melalui emisi saham. d. Dan fungsi lainnya. REVALUASI AKTIVA TETAP BERDASARKAN PERNYATAAN STANDAR AKUNTANSI KEUANGAN PSAK 16 (REVISI 2007) Dalam PSAK 16 (Revisi 2007) disebutkan bahwa Pengukuran Asset setelah pengakuan awal , suatu entitas : - Harus memilih model biaya (cost model) atau model revaluasi (revaluation model) sebagai kebijakan akuntansinya, dan menerapkan kebijakan tersebut terhadap seluruh aset tetap dalam kelompok yang sama. - Revaluation model harus dilakukan secara reguler, untuk memastikan jumlah tercatat tidak berbeda secara material dengan nilai wajar pada tanggal neraca. - Jika suatu aset tetap direvaluasi, maka seluruh aset tetap dalam kelompok yang sama harus direvaluasi. Untuk lebih jelasnya, aturan revaluasi aktiva tetap menurut Standar Akuntasi Keuangan, dapat dibaca dalam PSAK 16 (Revisi 2007), yang mulai berlaku efektif untuk penyusunan Laporan Keuangan yang dimulai pada atau setelah 1 Januari 2008. REVALUASI AKTIVA TETAP BERDASARKAN UNDANG UNDANG PERPAJAKAN Berdasarkan Peraturan Menteri Keuangan No. 79/PMK.03/2008 tanggal 23 Mei 2008 dan Per12/PJ/2009 : 1. Wajib Pajak (WP) yang dapat melakukan revaluasi adalah WP badan dalam negeri yang terletak atau berada di Indonesia, tidak termasuk perusahaan yang memperoleh izin menyelenggarakan pembukuan dalam bahasa Inggris dan mata uang dollar Amerika. 2. Telah memenuhi semua kewajiban pajaknya sampai dengan masa pajak berakhir sebelum masa pajak dilakukan penilaian kembali. 3. Mengajukan permohonan kepada Direktur Jenderal Pajak. Hal yang berhubungan dengan Revaluasi sesuai Peraturan Menteri Keuangan 79/PMK.03/2008 tanggal 23 Mei 2008 : No. 1. Seluruh aktiva tetap berwujud termasuk tanah yang berstatus hak milik atau hak guna bangunan atau seluruh aktiva tetap berwujud tidak termasuk tanah yang terletak di Indonesia, dimiliki dan dipergunakan untuk memperoleh penghasilan. 2. Aktiva tetap yang dilakukan penilaian kembali dan setelah dikenakan PPh tidak dapat dialihkan sebelum lewat jangka waktu 5 (lima) tahun. 3. Penilaian kembali aktiva tetap dilakukan berdasarkan nilai pasar atau nilai wajar. 4. Nilai pasar atau nilai wajar yang ditetapkan ternyata tidak mencerminkan keadaan yang sebenarnya, maka DJP akan menetapkan kembali nilai pasar nilai wajar yang bersangkutan 6. Selisih antara nilai setelah revaluasi dengan nilai buku fiskal sebelum revaluasi dikenakan PPh final sebesar 10% (sepuluh persen). Dalam peraturan pajak sebelumnya : Selisih nilai revaluasi dikurangi kompensasi kerugian yang masih bisa digunakan, baru kemudian sisanya dikenakan PPh Final 10 %. 7. Nilai pasar atau nilai wajar merupakan dasar penyusutan aktiva mulai tahun pajak dilakukannya penilaian kembali aktiva tetap tersebut dengan masa manfaat yang baru sesuai kelompoknya. 8. Apabila WP mengalihkan aktiva tetap tersebut sebelum lewat jangka waktu 5 (lima) tahun, maka atas selisih penilaian aktiva tetap tersebut tetap dikenakan PPh yang terutang sebesar 10% dan tambahan PPh yang bersifat final sebesar selisih antara tarif PPh badan tertinggi dengan tarif PPh Final 10 % . 9. Dikecualikan dari jangka waktu 5 (lima) tahun jika aktiva tetap tersebut dialihkan kepada pemerintah atau dialihkan dalam rangka penggabungan, peleburan atau pemekaran usaha. Penyusutan Setelah Revaluasi : Sejak bulan dilakukanya penilaian kembali aktiva tetap perusahaan berlaku ketentuan sbb : 1. Dasar penyusutan fiskal aktiva tetap yang telah memperoleh persetujuan penilaian kembali adalah nilai pada saat penilaian kembali (Nilai Revaluasi) 2. Masa manfaat fiskal aktiva tetap yang telah dilakukan penilaian kembali, disesuaikan kembali menjadi masa manfaat penuh untuk kelompok aktiva tersebut. 3. Perhitungan penyusutan dimulai sejak bulan dilakukannya penilaian. Teknis Akuntansi Selisih Revaluasi dibukukan dalam perkiraan (rekening/akun) tersendiri yang diberi nama “Selisih Penilaian Kembali Aktiva pada tanggal………………” dan termasuk dalam kelompok perkiraan modal. Pemberian saham bonus akibat pencatatan tambahan nilai saham tanpa penyetoran kepada Pemegang Saham, tidak dikenakan PPh. PERENCANAAN PAJAK TERHADAP REVALUASI ASET TETAP Apabila perusahaan akan melakukan revaluasi, harus melihat beberapa pertimbangan yaitu: a. Bagaimana prediksi laba rugi perusahaan setelah revaluasi. b. Berapa jumlah PPh Final 10 % yang harus dibayar atas selisih lebih penilaian kembali aktiva tetap diatas nilai buku fiskal semula. c. Selisih lebih penilaian kembali aktiva tetap diatas nilai buku fiskal semula merupakan tambahan nilai asset yang dijadikan dasar penyusutan. d. Nilai tunai atas biaya penyusutan yang dapat dimanfaatkan.sepanjang periode penyusutan. Biaya penyusutan akan mengurangi laba kena pajak, jika diprediksi periode-periode setelah revaluasi , perusahaan akan mendapatkan laba yang cukup signifikan. Jika demikian, dengan biaya penyusutan yang lebih besar , laba kena pajak akan lebih rendah, sehingga dapat menghindari tarif PPh Badan 25 %. Dan perusahaan dapat melakukan penghematan dana sebesar 15 % (25 % - 10 % tarif final). Untuk pemahaman lebih lengkap mengenai Revaluasi, sangat disarankan untuk juga membaca Peraturan Menteri Keuangan No. 79/PMK.03/2008 tanggal 23 Mei 2008 dan PSAK N0. 16 (Revaluasi 2007) tentang Aktiva Tetap dan aktiva lain-lain, yang ada dalam lampiran hybrid learning . Pustaka : - Erly Suandy, Perencanaan Pajak, Salemba Empat , 2011 - Siti Resmi, Perpajakan : Teori dan Kasus, Salemba Empat, 2010 - UU Perpajakan dan Artikel lain yang berkaitan. ---(((())))---- Contoh : PT. Melati awal Januari 2008 membeli aset mesin dengan harga perolehan Rp 400.000.000,-. Untuk kepentingan pelaporan fiskal, mesin masuk kelompok 2 dengan masa manfaat 8 tahun, dan selama ini perusahaan melakukan penyusutan dengan metode straight line method. Awal 2012, berdasarkan perhitungan appraisal , nilai wajar mesin adalah Rp 600.000.000,-. Apakah perusahaan sebaiknya melakukan revaluasi, jika kondisi perusahaan diasumsikan sbb : a. Untuk tahun 2012 dan seterusnya perusahan diperkirakan akan menghasilkan laba fiskal, dan perusahaan akan dikenakan tarif pajak 25 %. (asumsi tingkat bunga rata-rata 20 %, untuk menghitung diskonto nilai tunai). b. Untuk tahun 2012 dan seterusnya diperkirakan tidak akan menghasilkan laba fiskal . Jawab : a. Tahun 2012 dan seterusnya perusahaan diperkirakan akan menghasilkan laba fiskal. REVALUASI TIDAK REVALUASI Data Umum Nilai Perolehan asset Januari 2008 Rp 400.000.000,- Rp 400.000.000,- Depresiasi 4 tahun 2008 s.d 2011 Rp 200.000.000,- Rp 200.000.000,- Nilai Buku Rp 200.000.000,- Rp 200.000.000,- Nilai asset setelah Revaluasi Rp 600.000.000,- Kenaikan Nilai Aset (Nilai Revaluasi – Nilai Buku Fiskal sebelum revaluasi) Rp 400.000.000,- PPh Final yang harus dibayar 10 % dari kenaikan nilai asset. Rp 40.000.000,- Dasar Penyusutan Baru (masa manfaat baru revaluasi 8 tahun) Rp 600.000.000,- Rp 200.000.000,- Penyusutan per tahun Rp 75.000.000,- Rp 50.000.000,- Analisa atas asumsi untuk tahun-tahun berikutnya, perusahaan akan mendapatkan laba fiskal dengan rate 25 %. Manfaat yang diterima dengan adanya revaluasi adalah adanya kenaikan biaya penyusutan Rp 400.000.000,- dengan masa manfaat baru 8 tahun. Biaya penyusutan per tahun Rp 50.000.000,mulai tahun 2012 sampai dengan tahun 2019. Mengingat tarif pajak yang dikenakan adalah 25 %, maka penghematan pajak dengan adanya revaluasi dari kenaikan biaya penyusutan adalah 25 % dari biaya penyusutan setiap tahun. Kemudian kita hitung NPV biaya penyusutan, dengan asumsi tingkat bunga diskonto 20 %, maka penghematan pajak yang perusahaan dapatkan dari biaya penyusutan adalah : Tahun Biaya Penyusutan Discount rate NPV 2012 Rp 50.000.000,- 0,833 Rp 41.650.000,- 2013 Rp 50.000.000,- 0.694 Rp 34.700.000,- 2014 Rp 50.000.000,- 0.579 Rp 28.950.000,- 2015 Rp 50.000.000,- 0,482 Rp 24.100.000,- 2016 Rp 50.000.000,- 0,402 Rp 20.100.000,- 2017 Rp 50.000.000,- 0,335 Rp 16.750.000,- 2018 Rp 50.000.000,- 0,279 Rp 13.950.000,- 2019 Rp 50.000.000,- 0,233 Rp 11.650.000,- TOTAL Rp 400.000.000,- Rp 191.850.000,- Penghematan Pajak yang didapat dengan adanya revaluasi = 25 % x Rp 191.850.000,- Rp 47.962.000,- Nilai tunai yang dibayar untuk PPh 10 % Rp 40.000.000,- Selisih Rp 7.962.000,- Dari analisa diatas didapatkan hasil bahwa dengan adanya revaluasi aktiva berwujud mesin, penghematan pajak netto antara perhitungan Net Present Value Biaya penyusutan dikurangi Pajak PPh final yang dibayarkan adalah Rp 7.692.000,-. Asumsi bunga yang dipakai 20 %. Apabila asumsi bunga yang dipakai berbeda, akan menghasilkan penghematan pajak berbeda pula. Dengan penghematan sebesar itu, perusahaan bisa saja memutuskan untuk melakukan revaluasi aktiva berwujud, karena adanya penghematan pajak untuk total 8 tahun sebesar total Rp 7.692.000,, karena manfaat biaya penyusutan untuk masa 8 tahun. Tetapi hal ini harus dipertimbangkan secara matang, mengingat penghematan yang didapatkan tidak significant. Sehingga dengan penghematan yang tidak significant, dan dengan alasan lain, perusahaan tidak perlu melakukan revaluasi. Catatan : Berbeda dengan aturan pajak sebelumnya tentang revaluasi, kompensasi kerugian dapat digunakan untuk mengurangi selisih kenaikan nilai aktiva revaluasi, sehingga PPh Final 10 % bisa lebih kecil. Dengan Peraturan Menteri Keuangan No. 79/PMK.03/2008 tanggal 23 Mei 2008, pilihan revaluasi bagi perusahaan, bisa jadi tidak menarik lagi. b. Tahun 2012 dan seterusnya diperkirakan tidak akan menghasilkan laba fiskal. Apabila asumsi yang digunakan untuk tahun 2012 dan seterusnya perusahaan diperkirakan tidak akan menghasilkan laba fiskal, manfaat kenaikan biaya penyusutan sebagai pengurang laba, tidak bisa dimanfaatkan. Tetapi perusahaan harus membayar PPh Final sebesar Rp 40.000.000,-, tetapi tidak ada manfaat untuk biaya penyusutan. Dengan demikian, Revaluasi tidak memiliki manfaat untuk perusahaan yang diperkirakan tidak akan menghasilkan laba fiskal.. _ 00 _