Pengertian Krisis Ekonomi

advertisement

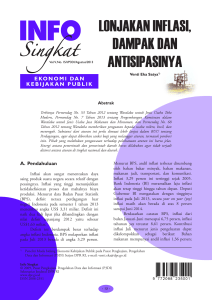

Pengertian Krisis Ekonomi Dalam ekonomi, krisis adalah istilah lama dalam teori siklus bisnis, merujuk pada perubahan tajam menuju resesi. Sebagai contoh krisis ekonomi 1994 di Meksiko, krisis ekonomi Argentina (1999-2002), krisis ekonomi Amerika Selatan 2002, krisis ekonomi Kamerun. Krisis finansial bisa berupa krisis perbankan maupun krisis moneter. http://www.setneg.go.id/index.php?option=com_content&task=view&id=3698&Itemid= 29 www.bappenas.go.id/get-file-server/node/7621/ Perekonomian Indonesia Tahun 2008 Tengah Krisis Keuangan Global Selasa, 26 Mei 2009 Indonesia merupakan negara small open economy sehingga imbas dari krisis finansial global sangat mempengaruhi kondisi perekonomian dalam negeri. Salah satu dampak dari krisis finansial global adalah perlambatan pertumbuhan ekonomi Indonesia pada tahun 2008. Pertumbuhan ekonomi Indonesia secara keseluruhan tumbuh mencapai 6,1% pada tahun 2008 atau sedikit lebih rendah dibandingkan dengan tahun 2007 sebesar 6,3%. Dampak negatif dari krisis global, antara lain sebagai berikut : • Menurunnya kinerja neraca pembayaran. • Tekanan pada nilai tukar Rupiah. • Dorongan pada laju inflasi. Pertama, kinerja neraca pembayaran yang menurun. Pada saat terjadi krisis global, negara adidaya Amerika Serikat mengalami resesi yang serius, sehingga terjadi perlambatan pertumbuhan ekonomi yang selanjutnya menggerus daya beli masyarakat Amerika. Hal ini sangat mempengaruhi negara-negara lain karena Amerika Serikat merupakan pangsa pasar yang besar bagi negara-negara lain termasuk Indonesia. Penurunan daya beli masyarakat di Amerika menyebabkan penurunan permintaan impor dari Indonesia. Dengan demikian ekspor Indonesia pun menurun. Inilah yang menyebabkan terjadinya defisit Neraca Pembayaran Indonesia (NPI). Bank Indonesia memperkirakan secara keseluruhan NPI mencatatkan defisit sebesar US$ 2,2 miliar pada tahun 2008. Penyebab lain terjadinya defisit NPI adalah derasnya aliran keluar modal asing dari Indonesia khususunya pada pasar SUN (Surat Utang Negara) dan SBI (Sertifikat Bank Indonesia). Derasnya aliran modal keluar tersebut menyebabkan investasi portofolio mencatat defisit sejak kuartal III-2008 dan terus meningkat pada kuartal IV-2008. Selain itu, adanya sentimen negatif terhadap pasar keuangan global juga membuat terjadinya pelepasan aset finansial oleh investor asing dan membuat neraca finansial dan modal ikut menjadi defisit. Kedua, tekanan pada nilai tukar Rupiah. Secara umum, nilai tukar rupiah bergerak relatif stabil sampai pertengahan September 2008. Hal ini terutama disebabkan oleh kinerja transaksi berjalan yang masih mencatat surplus serta kebijakan makroekonomi yang berhati-hati. Namun sejak pertengahan September 2008, krisis global yang semakin dalam telah memberi efek depresiasi terhadap mata uang. Kurs Rupiah melemah menjadi Rp 11.711,- per USD pada bulan November 2008 yang merupakan depresiasi yang cukup tajam, karena pada bulan sebelumnya Rupiah berada di posisi Rp 10.048,- per USD. Pergerakan Kurs Rupiah selama tahun 2008 dan awal 2009 dapat dilihat dari grafik dibawah ini: diolah dari: www.bi.go.id Semasa Pemerintahan Orde Baru, Indonesia menganut sistem fixed exchange rate atau sistem nilai tukar tetap. Tetapi pada Pemerintahan berikutnya sampai sekarang, sistem yang dianut telah berubah menjadi sistem floating exchange rate atau sistem nilai tukar mengambang. Dengan sistem ini nilai tukar rupiah menjadi bergantung pada supply dan demand di pasar. Hal ini berbeda dengan sistem fixed exchange rate dimana Bank Indonesia berkewajiban menjaga Rupiah konstan dengan aktif membeli dan menjual valas untuk menghadapi supply dan demand yang berubah-ubah. Pada masa krisis global yang terjadi sejak beberapa waktu yang lalu, terjadi keketatan likuiditas global, dengan demikian supply dollar relatif sangat menurun. Hal inilah yang memeberikan efek depresiasi terhadap Rupiah. Keketaatan likuiditas global terjadi akibat perusahaan dan rumah tangga lebih menjaga likuiditasnya untuk berjaga-jaga dari berbagai resiko bisnis yang meningkat akibat krisis global. Hal ini yang menyebabkan sulitnya mencari dana talangan dalam membiayai defisit anggaran pemerintah. Rumah tangga konsumen pun mulai menahan diri untuk berbelanja guna mengantisipasi terhadap goncangan yang mungkin terjadi. Keketatan likuiditas diperparah oleh sikap bank yang terlalu berhati-hati dalam mengucurkan kreditnya dalam rangka meminimalisir terjadinya kredit macet. Sebenarnya depresiasi Rupiah menguntungkan kondisi dalam negeri, karena secara teoritis akan meningkatkan daya saing produk dalam negeri. Harga-harga produk dalam negeri menjadi relatif lebih murah apabila dibandingkan dengan harga-harga produk sejenis yang diimpor dari negara lain. Di pasar negara tujuan ekspor Indonesia, konsumen akan lebih memilih produk dari Indonesia karena harganya lebih murah. Kondisi ini menyebabkan ekspor Indonesia meningkat. Namun hal itu tidak terjadi karena negara lain juga mengalami hal yang sama seperti Indonesia dimana mata uangnya juga mengalami depresiasi. Krisis global membuat daya beli masyarakat di setiap negara pada umumnya menurun. Sehingga Depresiasi tidak serta merta membuat ekspor Indonesia meningkat, bahkan ekspor justru turun. Berdasarkan laporan BPS awal Maret 2009 lalu, disebutkan bahwa nilai ekspor Indonesia pada Januari 2009 hanya sebesar USD 7,15 miliar. Angka ini turun 17,7% dibandingkan nilai ekspor pada Desember 2008 sebesar USD 8,69 miliar. Bahkan, jika dibandingkan dengan Januari 2008, nilai penurunannya lebih besar lagi, yakni sebesar 36%. Ketiga, dorongan pada laju inflasi. Dorongan tersebut berasal dari lonjakan harga minyak dunia yang mendorong dikeluarkannya kebijakan subsidi harga BBM. Tekanan inflasi makin tinggi akibat harga komoditi global yang tinggi. Namun inflasi tersebut berangsur menurun di akhir tahun 2008 karena harga komoditi yang menurun dan penurunan harga subsidi BBM. Pergerakan inflasi di Indonesia dapat dilihat dari grafik berikut: diolah dari: www.bi.go.id Dari grafik tersebut terlihat bahwa terjadi tekanan inflasi yang tinggi hingga triwulan III-2008 yakni hingga bulan September 2008. Hal ini dipicu oleh kenaikan harga komoditi dunia terutama minyak dan pangan. Lonjakan harga tersebut berdampak pada kenaikan harga barang yang ditentukan pemerintah (administered prices) seiring dengan kebijakan pemerintah menaikkan harga BBM bersubsidi. Setelah bulan September 2008, tingkat inflasi mulai turun karena turunnya harga komoditi internasional, pangan dan energi dunia. Penyebab lain dari terus menurunnya tingkat inflasi adalah kebijakan Pemerintah menurunkan harga BBM jenis solar dan premium pada Desember 2008, dan produksi pangan dalam negeri yang relatif bagus. Bahkan awal Desember 2008 terjadi deflasi sebesar 0,04 persen. Deflasi tersebut terjadi karena menurunnya harga pada sektor transportasi, konsumsi, dan jasa keuangan. Keberhasilan menurunkan inflasi secara berangsur-angsur tak lepas dari keberhasilan instansi terkait dalam memitigasi akselerasi ekspektasi inflasi yang sempat meningkat tajam pasca kenaikan harga BBM. Secara keseluruhan, inflasi IHK pada tahun 2008 mencapai 11,06 persen, sementara inflasi inti mencapai 8,29 persen. Kebijakan Bank Indonesia dalam Menghadapi Krisis Global Bank Indonesia (BI) sebagai otoritas moneter yang mempunyai independensi dari pemerintah mempunyai kewajiban menjaga stabilitas moneter serta mengeluarkan kebijakan-kebijakan yang dapat meminimalisir dampak dari krisis global. Bank Indonesia telah menerapkan beberapa kebijakan, yakni: Pertama, Kebijakan dalam sektor moneter. BI mengarahkan kebijakan pada penurunan tekanan inflasi yang didorong oleh tingginya permintaan agregat dan dampak lanjutan dari kenaikan harga BBM yang sempat mendorong inflasi mencapai 12,14 persen pada bulan September 2008. Untuk mengantisipasi berlanjutnya tekanan inflasi, BI menaikkan BI rate dari 8 persen secara bertahap menjadi 9,5 persen pada Oktober 2008. Dengan kebijakan moneter tersebut ekspektasi inflasi masyarakat tidak terakselerasi lebih lanjut dan tekanan neraca pembayaran dapat dikurangi. Selanjutnya, memasuki triwulan II-2008, seiring dengan turunnya harga komoditi dunia serta melambatnya permintaan agregat sebagai imbas dari krisis keuangan global, BI memperkirakan tekanan inflasi ke depan menurun, sehingga BI Rate pada bulan Desember 2008 diturunkan sebesar 25 basis point (bps) menjadi 9,25 bps. Kedua, Kebijakan dalam sektor perbankan. Kebijakan tersebut diarahkan pada upaya memperkuat ketahanan sistem perbankan, khususnya dalam upaya persiapan implementasi Basel II. Basel II dibuat berdasarkan struktur dasar the 1988 accord yang memberikan kerangka perhitungan modal yang bersifat lebih sensitif terhadap risiko (risk sensitive) serta memberikan insentif terhadap peningkatan kualitas penerapan manajemen risiko di bank. Hal ini dicapai dengan cara penyesuaian persyaratan modal dengan risiko dari kerugian kredit dan juga dengan memperkenalkan perubahan perhitungan modal dari eksposur yang disebabkan oleh risiko dari kerugian akibat kegagalan operasional. Basel II bertujuan meningkatkan keamanan dan kesehatan sistem keuangan, dengan menitikberatkan pada perhitungan permodalan yang berbasis risiko, supervisory review process, dan market discipline. Framework Basel II disusun berdasarkan forward-looking approach yang memungkinkan untuk melakukan penyempurnaan dan penyesuaian dari waktu ke waktu. Hal ini untuk memastikan bahwa framework Basel II dapat mengikuti perubahan yang terjadi di pasar maupun perkembangan-perkembangan dalam manajemen risiko. Kebijakan dalam sektor perbankan lainnya adalah meningkatkan kapasitas pelayanan industri perbankan syariah. Sistem perbankan syariah terbukti lebih tahan terhadap hantaman krisis. Sistem perbankan ini juga sudah mulai digiatkan oleh negara-negara non-muslim seperti Inggris, Italia, Hong Kong, China, Malaysia, dan Singapura. Bahkan menurut anggota Komite Ahli Bank Indonesia, perbankan syariah tetap stabil di saat krisis global berlangsung dikarenakan perbankan syariah merupakan pilihan yang komprehensif, progresif, dan menguntungkan. Seiring dengan semakin dalamnya tekanan krisis global, sejak semester II-2008, kebijakan perbankan ditujukan pada upaya mengurangi imbas krisis global pada perbankan domestik. Keketatan likuiditas yang terjadi akibat krisis disikapi BI dengan mempermudah akses bank umum dan Bank Perkreditan Rakyat (BPR) terhadap fasilitas pendanaan. Namun upaya tersebut tetap dilakukan BI dengan memperhatikan risiko yang terjadi pada perbankan nasional serta dampak yang lebih luas pada perekonomian rakyat. Untuk itu, upaya menjaga ketersediaan pendanaan bagi sektor Usaha Mikro Kecil Menengah (UMKM) sebagai bantalan perekonomian rakyat, juga senantiasa dicermati. Terkait dengan kebijakan di sektor perbankan ini, BI telah mengeluarkan ketentuan-ketentuan yang bertujuan untuk memberikan ruang bagi perbankan dalam menyalurkan kredit dengan tetap memperhatikan unsur kehati-hatian dan kestabilan ekonomi secara umum. Ketentuan-ketentuan tersebut mencakup beberapa hal seperti: memperpanjang masa transisi penerapan Basel II untuk perhitungan beban modal risiko operasional, menyederhanakan tatacara pembukuan kantor bank (termasuk syariah), menyesuaikan bobot Aset Tertimbang Menurut Resiko (ATMR) untuk Kredit Usaha Kecil dengan skim penjaminan, menyesuaikan tatacara penilaian kredit dalam jumlah tertentu, memberikan fasilitas transaksi USD repurchase agreement (repo) bank kepada BI, dan mengurangi kewajiban pembentukan penyisihan penghapusan aktiva non produktif. Selanjutnya ketentuan-ketentuan tersebut akan diikuti dengan langkah pengaturan secara lebih mendalam, terkait dengan upaya peningkatan transparansi perbankan, penguatan efektifitas manajemen risiko likuiditas, dan produk-produk derivatif perbankan. Dengan demikian diharapkan seluruh pelaku industri perbankan, baik bank umum konvensional maupun syariah, akan memiliki ruangan yang cukup untuk menjalankan fungsi intermediasinya tanpa mengesampingkan prinsip kehati-hatian dan manajemen risiko, sebagai prioritas utama. Ketiga, Kebijakan di sektor pembayaran. Bank Indonesia turut berupaya mencegah terjadinya guliran krisis global terhadap kelancaran sistem pembayaran nasional. Dalam mencegah risiko sistemik dari risiko gagal bayar peserta yang cenderung meningkat pada kondisi krisis dan menjaga kelancaran sistem pembayaran, BI telah melakukan perubahan jadwal setelmen sistem pembayaran pada hari tertentu. Kebijakan BI dalam sistem pembayaran terus dilakukan untuk meningkatkan pengedaran uang yang cepat, efisien, aman, dan handal, meningkatkan layanan kas prima, dan meningkatkan kualitas uang. Sementara kebijakan non tunai diarahkan untuk memitigasi risiko sistem pembayaran melalui pengawasan sistem pembayaran, mengatur kegiatan money remittances, meningkatkan efisiensi pengelolaan rekening pemerintah, dan meningkatkan pembayaran non tunai. Sebagai Bank Sentral, BI memang mempunyai tanggung jawab dalam membuat kebijakankebijakan dalam menstabilkan kondisi moneter Indonesia. Dengan demikian diharapkan kebijakan-kebijakan yang dibuat BI merupakan kebijakan yang strategis dan tepat sasaran dalam meminimalisir dampak krisis keuangan. Kebijakan moneter yang diambil BI juga diharapkan dapat memberikan pengaruh yang signifikan terhadap sektor riil dan selanjutnya pada kesejahteraan masyarakat. (Catatan : Bahan tulisan ini, antara lain bersumber dari laporan Bank Indonesia)