SIARAN PERS PT PENILAI HARGA EFEK INDONESIA (IBPA

advertisement

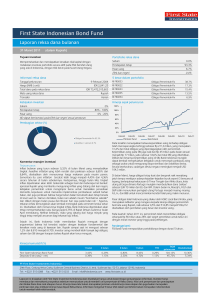

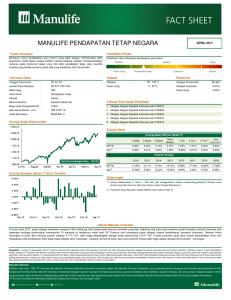

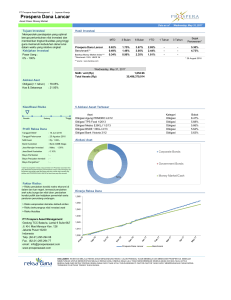

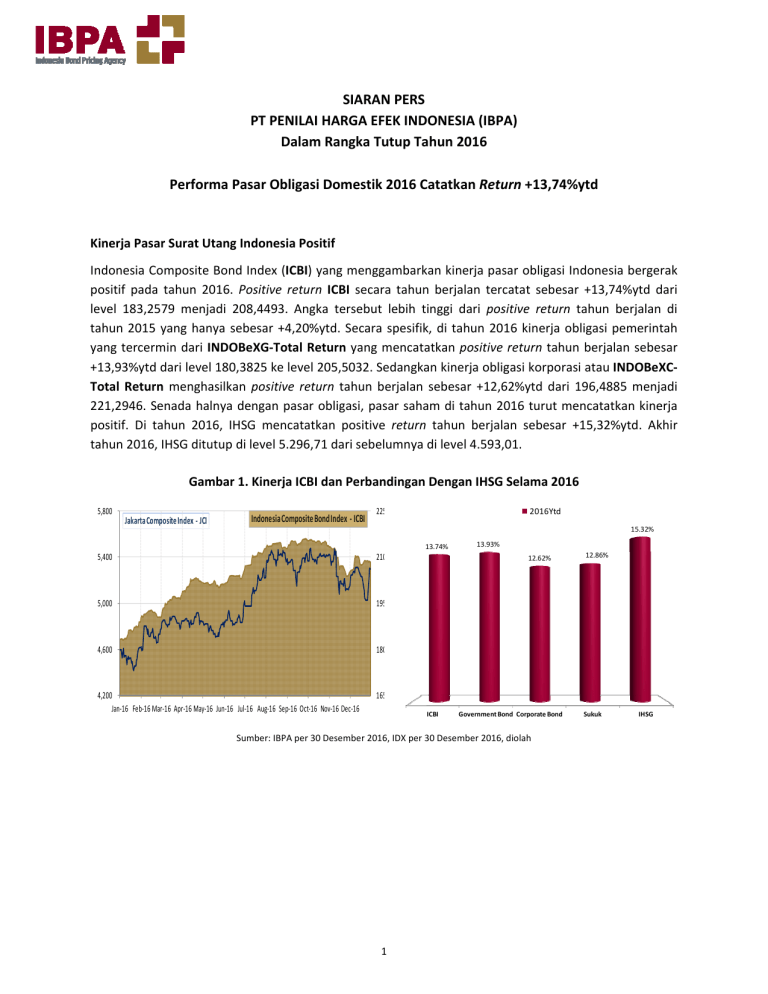

SIARAN PERS PT PENILAI HARGA EFEK INDONESIA (IBPA) Dalam Rangka Tutup Tahun 2016 Performa Pasar Obligasi Domestik 2016 Catatkan Return +13,74%ytd Kinerja Pasar Surat Utang Indonesia Positif Indonesia Composite Bond Index (ICBI) yang menggambarkan kinerja pasar obligasi Indonesia bergerak positif pada tahun 2016. Positive return ICBI secara tahun berjalan tercatat sebesar +13,74%ytd dari level 183,2579 menjadi 208,4493. Angka tersebut lebih tinggi dari positive return tahun berjalan di tahun 2015 yang hanya sebesar +4,20%ytd. Secara spesifik, di tahun 2016 kinerja obligasi pemerintah yang tercermin dari INDOBeXG‐Total Return yang mencatatkan positive return tahun berjalan sebesar +13,93%ytd dari level 180,3825 ke level 205,5032. Sedangkan kinerja obligasi korporasi atau INDOBeXC‐ Total Return menghasilkan positive return tahun berjalan sebesar +12,62%ytd dari 196,4885 menjadi 221,2946. Senada halnya dengan pasar obligasi, pasar saham di tahun 2016 turut mencatatkan kinerja positif. Di tahun 2016, IHSG mencatatkan positive return tahun berjalan sebesar +15,32%ytd. Akhir tahun 2016, IHSG ditutup di level 5.296,71 dari sebelumnya di level 4.593,01. Gambar 1. Kinerja ICBI dan Perbandingan Dengan IHSG Selama 2016 5,800 Jakarta Composite Index ‐ JCI Indonesia Composite Bond Index ‐ ICBI 225 2016Ytd 15.32% 13.74% 5,400 210 5,000 195 4,600 180 4,200 Jan‐16 Feb‐16 Mar‐16 Apr‐16 May‐16 Jun‐16 Jul‐16 Aug‐16 Sep‐16 Oct‐16 Nov‐16 Dec‐16 165 13.93% 12.62% ICBI Government Bond Corporate Bond Sukuk IHSG Sumber: IBPA per 30 Desember 2016, IDX per 30 Desember 2016, diolah 1 12.86% Kurva Imbal Hasil Obligasi Indonesia Bullish, Tenor Pendek Turun Paling Dalam Hingga ‐122,44 bps Kurva imbal hasil obligasi pemerintah Indonesia pada akhir tahun 2016 mencatatkan pola bullish dengan rentang penurunan yield terjadi pada rentang ‐68,54bps s/d ‐129,23bps pada tenor 1‐30 tahun. Bullish terbesar terjadi pada tenor pendek (1‐4tahun) dengan rata‐rata yield turun ‐122,44bps. Sedangkan tenor menengah (5‐7 tahun) dan tenor panjang (8‐30 tahun) masing‐masing mencatatkan penurunan rata‐rata yield sebesar ‐105,66bps dan ‐73,72bps. Gambar 2. Pergerakan Yield Curve Obligasi Pemerintah INDONESIA GOVERNMENT BONDS YIELD CURVE 10.50 Yield (%) 9.00 7.50 Last Year TW I‐2016 6.00 TW II‐2016 TW III‐2016 30‐Dec‐16 4.50 0 5 10 15 20 25 30 Maturity (Year) Tenor (Year) 0.1 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 30‐Dec‐16 5.9633 6.8787 7.3363 7.5492 7.6653 7.7472 7.8191 7.8888 7.9574 8.0241 8.0874 8.1461 8.1997 8.2477 8.2902 8.3275 8.3598 8.3876 8.4113 8.4316 8.4487 8.4631 8.4752 8.4853 8.4938 8.5008 8.5066 8.5115 8.5154 8.5187 8.5214 Yield (%) TW III‐2016 TW II‐2016 TW I‐2016 5.8366 5.8261 4.8885 6.1366 6.6369 6.4277 6.3757 7.0345 7.1798 6.5501 7.2076 7.4805 6.6799 7.2906 7.5969 6.7793 7.3423 7.6536 6.8583 7.3865 7.7019 6.9238 7.4315 7.7584 6.9805 7.4790 7.8242 7.0314 7.5284 7.8953 7.0784 7.5781 7.9668 7.1228 7.6268 8.0345 7.1651 7.6733 8.0960 7.2057 7.7170 8.1499 7.2448 7.7572 8.1959 7.2823 7.7939 8.2342 7.3181 7.8270 8.2655 7.3522 7.8566 8.2907 7.3844 7.8829 8.3107 7.4148 7.9060 8.3265 7.4432 7.9263 8.3387 7.4697 7.9441 8.3482 7.4943 7.9595 8.3554 7.5169 7.9728 8.3609 7.5377 7.9843 8.3651 7.5567 7.9942 8.3682 7.5740 8.0027 8.3706 7.5898 8.0100 8.3723 7.6040 8.0163 8.3736 7.6168 8.0216 8.3745 7.6283 8.0261 8.3753 Last Year 7.4799 8.1710 8.5668 8.7545 8.8347 8.8649 8.8761 8.8839 8.8948 8.9108 8.9317 8.9560 8.9822 9.0088 9.0349 9.0594 9.0820 9.1024 9.1204 9.1361 9.1496 9.1610 9.1707 9.1789 9.1856 9.1912 9.1957 9.1994 9.2025 9.2049 9.2069 Sumber: IBPA per 30 Desember 2016, diolah Kinerja Yield Kelompok SUN Seri Benchmark Positif Secara Year to Date Rata‐rata yield SUN seri benchmark di akhir tahun 2016 bergerak positif dengan mencatatkan penurunan pada keempat serinya. Sepanjang 2016, seri dengan time to maturity terpendek yaitu FR0053 mencatatkan penurunan rata‐rata yield tertinggi yakni sebesar ‐95,28bps dari 8,4998% menjadi 7,5470%. Sedangkan FR0072 mencatatkan penurunan rata‐rata yield terkecil yakni ‐69,75bps dari 8,7990% menjadi 8,1014%. Sementara untuk dua seri lainnya yakni FR0056 dan FR0073 masing‐masing mengalami penurunan rata‐rata yield sebesar ‐71,63bps (dari 8,5455% menjadi 7,8292%) dan ‐70,21bps (dari 8,7663% menjadi 8,0642%). Tabel 1. Rata‐Rata Yield SUN Seri Benchmark Benchmark Time to Coupon (%) Maturity Series Jan‐16 Feb‐16 FR0053 4.54 8.250 8.4998 7.8680 FR0056 9.72 8.375 8.5455 8.0526 FR0073 14.38 8.750 8.7663 8.3871 FR0072 19.39 8.250 8.7990 8.4196 Mar‐16 7.4415 7.7814 8.2121 8.2351 Apr‐16 7.2676 7.4978 7.7672 7.7912 May‐16 7.4625 7.7506 7.9664 7.9594 Rata‐Rata Yield (%) Jun‐16 Jul‐16 7.4258 6.8866 7.6137 7.0622 7.8540 7.3168 7.8484 7.4198 Aug‐16 6.6658 6.9036 7.2410 7.3385 Sumber: IBPA per 30 Desember 2016, diolah 2 Sep‐16 6.6928 6.9271 7.2445 7.3439 Oct‐16 6.8800 7.0634 7.3663 7.5165 Nov‐16 7.4901 7.6804 8.0300 8.1150 Change (bps) Dec‐16 1 Jan ‐ 31 Dec 7.5470 ‐95.28 7.8292 ‐71.63 ‐70.21 8.0642 8.1014 ‐69.75 Tabel 2. Pe ergerakan Ratta‐Rata Yield d SUN Seri Ben nchmark Selaama Tahun Berjalan Benchmark Series FR0053 FR0056 FR0073 FR0072 Time to Maturity (year) 4.54 9.72 14.38 19.39 Pergerakan Yield (bps ytd) Coupon ((%) 8.250 8.375 8.750 8.250 Jan‐16 Feb‐116 Mar‐16 Apr‐16 May‐16 Junn‐16 Jul‐16 A Aug‐16 Sep‐16 Oct‐16 Nov‐16 Dec‐16 ‐11.07 ‐10.19 ‐5.44 ‐6.86 ‐74.225 ‐59.449 ‐43.336 ‐44.880 ‐116.91 ‐86.61 ‐60.86 ‐63.25 ‐1344.29 ‐1144.97 ‐1055.35 ‐1077.64 ‐114.80 ‐89.69 ‐85.43 ‐90.82 ‐1118.47 ‐1003.38 ‐966.67 ‐1001.92 ‐172.39 ‐158.52 ‐150.39 ‐144.77 ‐1194.47 ‐1174.38 ‐1157.96 ‐1152.90 ‐191.77 ‐172.03 ‐157.62 ‐152.36 ‐‐173.05 ‐ ‐158.40 ‐ ‐145.44 ‐ ‐135.11 ‐112.04 ‐96.71 ‐79.07 ‐75.26 ‐106.35 ‐81.82 ‐75.65 ‐76.61 Sumber: IBPA peer 30 Desember 20 016, diolah Korporasi Teru us Meningkat Penerbitaan SUN dan SSurat Utang K Tahun 20 016 Pemerinttah berhasil menerbitkan n dana sebessar Rp651,85 5triliun dengaan Rp407,89ttriliun utang baaru. Jumlah penerbitan utang baru (net issuancce) tersebut naik +16,56 6%yoy dari tahun t sebelumn nya. Untuk penerbitan ob bligasi korporasi sampai dengan akhir tahun 2016 6 juga menggalami peningkattan. Tercatat 185 seri barru diterbitkan n dengan totaal nilai outsta anding sebessar Rp115,05ttriliun atau meningkat sebesaar+83,35%yoyy. Gam mbar 3. Net Isssuance Obliggasi Pemerinttah dan Obliggasi Korporasi Total Corporrate Bond Net Issuance (Rptriliun) T Total Gov.Bond d Net Issuance (Rp Triliun) 115.05 15 59.59 201 12 235.78 274.39 2013 2014 2 94 349.9 407.89 6 69.39 6 62.75 58.43 45.07 2015 2016 201 12 2013 2014 2015 2016 Sumber: DJPPR R per 30 Desembeer 2016, IBPA per 3 30 Desember 2016 6, diolah merintah Dan n Korporasi M Meningkat Transaksi Obligasi Pem dagangan obligasi pemerintah pada taahun 2016 mengalami m peningkatan seebesar Rata‐rata volume perd oy menjadi Rp p13,58triliun//hari dari seb belumnya seb besar Rp12,4 42triliun/hari pada tahun 2015. +9,38%yo Peningkattan juga ditun njukkan dari rata‐rata totaal frekuensi h harian yang n naik menjadi 817 kali/hari pada tahun 201 16 dari 644 kaali/hari pada tahun 2016. 3 Tabel 3. Volume dan Frekuensi Harian Obligasi Pemerintah (2010 s/d 2016) Tahun 2010 2011 2012 2013 2014 2015 2016* Volume (Triliun Rupiah/hari) 6.79 7.95 8.15 6.86 10.21 12.42 13.58 Frekuensi (kali/hari) 381 433 519 453 576 644 817 Sumber: Data PLTE IDX *Per 30 Desember 2016 pukul 18.00 Rata‐rata volume perdagangan obligasi korporasi turut menunjukkan peningkatan di tahun 2016 yakni sebesar +19,34%yoy dari sebelumnya Rp754,48miliar/hari menjadi Rp900,38miliar/hari. Sementara rata‐rata frekuensi harian menunjukkan peningkatan dari 91 kali/hari pada tahun 2015 menjadi 97 kali/hari pada tahun 2016. Tabel 4. Volume dan Frekuensi Harian Obligasi Korporasi (2011 s/d 2016) Tahun 2010 2011 2012 2013 2014 2015 2016* Volume (Miliar Rupiah/hari) 418.43 512.34 931.39 748.50 676.13 754.48 900.38 Frekuensi (kali/hari) 70 73 112 81 88 91 97 Sumber: Data PLTE IDX *Per 30 Desember 2016 pukul 18.00 SR008 menjadi obligasi yang paling aktif diperdagangkan pada tahun 2016 dengan total frekuensi sebanyak 27.695 kali transaksi dan total volume sebesar Rp82,79triliun. Obligasi dengan total volume transaksi terbesar dicatatkan oleh FR0056 yang mencapai Rp514,01triliun dengan total frekuensi sebanyak 17.770 kali. Tabel 5. Top 10 Most Active Government Bond Bond Code SR008 FR0072 FR0068 FR0056 FR0073 ORI012 FR0053 FR0071 FR0070 FR0059 Bond Name Sukuk Negara Ritel Seri SR‐008 Obligasi Negara Republik Indonesia Seri FR0072 Obligasi Negara Republik Indonesia Seri FR0068 Obligasi Negara Republik Indonesia Seri FR0056 Obligasi Negara Republik Indonesia Seri FR0073 Obligasi Negara Ritel Republik Indonesia Seri ORI012 Obligasi Negara Republik Indonesia Seri FR0053 Obligasi Negara Republik Indonesia Seri FR0071 Obligasi Negara Republik Indonesia Seri FR0070 Obligasi Negara Republik Indonesia Seri FR0059 TTM (Year) 2.19 19.39 17.22 9.72 14.38 1.79 4.54 12.21 7.21 10.38 IBPA Fair Yield (%) 7.3116 8.1268 8.2701 7.9260 8.1465 6.3273 7.4988 8.2104 7.9034 7.7103 Sumber: Data PLTE IDX *Per 30 Desember 2016 pukul 18.00 4 Volume (Rp Bio) 82,785.94 221,697.35 174,012.78 514,010.98 310,182.93 56,433.55 329,681.04 128,631.28 215,604.82 104,516.63 Frequency 27,695 25,393 18,930 17,770 14,604 13,950 9,062 8,561 7,456 6,528 Obligasi Subordinasi Bank Panin III Tahun 2010 menjadi obligasi korporasi teraktif diperdagangkan dengan total frekuensi sebanyak 454 transaksi. Seri tersebut juga menjadi yang tersolid dengan mencatatkan total volume terbesar yakni senilai Rp3,43triliun. Tabel 6. Top 10 Most Active Corporate Bond Bond Code PNBN04SB ASDF01CCN1 BNLI01SBCN2 MEDC03 BNGA01SB BMRI01 MEDC01CN2 PNBN01SBCN1 INDF06 TUFI02ACN2 Bond Name TTM (Year) IBPA Fair Yield (%) Volume (Rp Bio) Frequency Obligasi Subordinasi Bank Panin III Tahun 2010 0.86 8.1492 3,431.20 454 Obligasi Berkelanjutan I Astra Sedaya Finance Tahap I Tahun 2012 Seri C 0.15 7.5894 1,988.11 381 Obligasi Subordinasi Berkelanjutan I Bank Permata Tahap II Tahun 2012 2.97 9.3960 2,703.73 354 Obligasi Medco Energi International III Tahun 2012 0.47 8.6786 929.08 311 Obligasi Subordinasi I Bank CIMB Niaga Tahun 2010 0.52 9.2030 1,639.10 302 Obligasi Subordinasi PT Bank Mandiri 2009 N/A* N/A* 2,315.68 274 Obligasi Berkelanjutan I Medco Energi Internasional Tahap II Tahun 2013 1.21 8.8659 1,084.61 238 Obligasi Subordinasi Berkelanjutan I Bank Panin Tahap I Tahun 2012 2.97 9.1265 1,407.80 220 Obligasi Indofood Sukses Makmur VI Tahun 2012 0.42 7.3907 803.58 217 Obligasi Berkelanjutan II Mandiri Tunas Finance Tahap II Tahun 2016 Seri A 2.42 9.0913 624.60 217 Sumber: Data PLTE IDX per 30 Desember 2016 *sudah mature 11 Desember 2016 Kinerja Pasar Obligasi Syariah Di Tahun 2016 Positif Indonesia Sukuk Index Composite‐Total Return (ISIXC‐Total Return) yang menggambarkan kinerja pasar obligasi syariah atau sukuk Indonesia di tahun 2016 juga bergerak positif. Positive return ISIXC‐TR pada tahun 2016 tercatat sebesar +12,86%ytd dari level 170,1289 menjadi 192,0160. Secara spesifik, kinerja sukuk korporasi yang tercermin dari ICSIX‐Total Return mencatatkan kinerja terbaik dengan positive return tahun berjalan sebesar +15,34%ytd dari level 188,9204 ke level 217,8930. Sedangkan kinerja sukuk negara atau IGSIX‐Total Return menghasilkan positive return tahun berjalan sebesar +12,81%ytd dari 168,5013 menjadi 190,0792. Gambar 4. Pergerakan Indeks Sukuk Secara Komposit, Sukuk Negara dan Sukuk Korporasi 230 ISIXC‐TR IGSIX‐TR ICSIX‐TR 220 210 200 190 180 170 Dec‐16 Nov‐16 Oct‐16 Sep‐16 Aug‐16 Jul‐16 Jun‐16 May‐16 Apr‐16 Mar‐16 Feb‐16 Jan‐16 160 Sumber: IBPA per 30 Desember 2016, diolah Kepemilikan Asing Meningkat +19,22%ytd Di Tahun 2016 Kepemilikan asing di pasar SBN domestik mencatatkan peningkatan sebesar +19,22%ytd dari Rp558,52triliun di akhir 2015 menjadi Rp665,86triliun per tanggal 29 Desember 2016, atau sedikit lebih 5 rendah dibanding tahun 2015 yang tercatat sebesar 21,06%ytd. Adanya penurunan capital inflow lebih disebabkan oleh gejolak eksternal di tahun 2016. Gambar 5. Kepemilikan Asing Di Pasar SBN Domestik Rp Triliun 700 650 600 550 500 450 Dec 16* Nov‐16 Oct‐16 Sep‐16 Aug‐16 Jul‐16 Jun‐16 May‐16 Apr‐16 Mar‐16 Feb‐16 Jan‐16 Dec‐15 400 Sumber: DJPPR Kemenkeu *Per 29 Desember 2016 Ketahanan Fundamental Ekonomi Domestik Topang Pasar Obligasi Pasar obligasi domestik di tahun 2016 mengalami fase rebound yang ditandai dengan berbalik menurunnya yield dan tren positif kinerja ICBI dari tahun 2015. Membaiknya kinerja pasar obligasi domestik tersebut tidak terlepas dari terjaganya kondisi fundamental ekonomi Indonesia. Inflasi dalam negeri berada dalam tren rendah yakni pada rentang 2,79%yoy – 4,45%yoy, pertumbuhan ekonomi yang stabil di kisaran 5,00%yoy, dan terjaganya kurs Rupiah terhadap USD yang terapresiasi sebesar +2,28%ytd merupakan faktor pendukung positifnya pasar obligasi domestik. Terjaganya fundamental ekonomi Indonesia tersebut kemudian mendorong Bank Indonesia untuk melonggarkan kebijakan moneter dengan menurunkan BI rate hingga 75bps dari 7,25% ke level 6.50%. Bank Indonesia kemudian mengganti suku bunga acuan BI rate menjadi BI 7 Day Reverse Repo Rate sejak Agustus 2016 dan kembali memangkas suku bunga acuan baru tersebut hingga 50bps dari 5,25% menjadi 4,75%. Tren penurunan suku bunga acuan Bank Indonesia tersebut turut menopang positifnya kinerja pasar obligasi domestik. Positifnya pasar obligasi domestik juga terdorong oleh kewajiban investasi di Surat Berharga Negara (SBN) bagi lembaga jasa keuangan yang tertuang dalam Peraturan Otoritas Jasa Keuangan Nomor 1/POJK.05/2016. Disamping itu, upaya pemerintah dalam mendongkrak penerimaan pajak melalui kebijakan Tax Amnesty turut memberikan andil bagi meningkatnya permintaan instrumen SBN sebagai salah satu instrumen penampung dana repatriasi. 6 Gejolak Eksternal Menekan Pasar Obligasi Domestik Positifnya pasar obligasi di tahun 2016 tidak terlepas dari gejolak dan kejutan dari global. Spekulasi kenaikan The Fed Rate yang pada akhirnya dilakukan oleh The Fed sebesar 25bps ke kisaran 0,50%‐ 0,75% pada akhir tahun mendominasi gejolak yang disebabkan oleh faktor global. The Fed juga memproyeksikan lebih agresif di tahun 2017. Kejutan lain yakni referendum Inggris yang menyatakan keluar dari zona Euro atau yang dikenal dengan istilah Brexit. Peristiwa lainnya yang cukup menimbulkan gejolak yakni terpilihnya Donald Trump sebagai presiden AS. Terpilihnya Trump membawa dampak Trump victory effect. Rencana kebijakan fiskal Trump yang agresif diprediksi mendorong naiknya inflasi dengan cepat sehingga The Fed memproyeksikan kenaikan The Fed rate setidaknya 3 kali di tahun 2017. Namun demikian, serangkaian gejolak dari global tersebut masih diimbangi dengan longgarnya likuiditas global karena masih berlangsungnya Quantitative Easing (QE) oleh European Central Bank (ECB) dan Bank of Japan (BoJ). Berlanjutnya QE tersebut mendorong aliran likuiditas global ke pasar obligasi domestik. Outlook Pasar Obligasi 2017 Pasar obligasi domestik di tahun 2017 diperkirakan masih berpeluang untuk melanjutkan tren positif sejalan dengan masih terjaganya indikator makro dalam negeri. Berdasarkan asumsi makro APBN 2017, ekonomi diperkirakan tumbuh 5,1% atau lebih baik dari tahun 2016, inflasi juga diperkirakan masih dalam tren terjaga yakni 4,0%, dan nilai tukar Rupiah terhadap Dollar AS berada di level Rp13.300/US$. Membaiknya harga komoditas, dan minyak mentah dunia paska keputusan negara‐negara penghasil minyak OPEC dan negara‐negara penghasil minyak non‐OPEC yang sepakat untuk membatasi produksi minyak mentah diperkirakan dapat menopang pertumbuhan ekonomi negara‐negara penghasil komoditas. Namun demikian, pasar obligasi domestik akan dihadapi dengan tantangan utama dari global yakni pengetatan kebijakan moneter di AS atau rencana kenaikan The Fed sebanyak 3 kali. Sehingga pengetatan kebijakan moneter AS tersebut memungkinkan untuk berbaliknya arah kebijakan moneter Bank Indonesia yang di tahun 2016 dalam tren longgar menjadi kembali dalam tren ketat di tahun 2017. Selain itu risiko yang juga perlu dicermati pasar obligasi yakni implementasi kebijakan Trump yang diperkirakan mendorong naik tren yield US Treasuries, pengurangan QE ECB yang akan berpengaruh pada likuiditas global, dan pertumbuhan ekonomi global yang diperkirakan masih melambat. 7 TENTANG IBPA Cakupan Valuasi Harga Pasar Wajar Sampai dengan tanggal 30 Desember 2016, IBPA telah melakukan penilaian dan penetapan HPW atas 690 seri jenis instrumen Efek bersifat utang dan Sukuk, dengan total jumlah outstanding mencapai Rp2.750,18 Triliun yang terdiri dari Rp2.418,49 Triliun obligasi pemerintah dan Rp331,69 Triliun obligasi korporasi, termasuk 10 seri EBA dengan jumlah nominal Rp2,93 Triliun dan 75 seri Medium Term Notes (MTN) dengan jumlah nominal Rp17,67 Triliun. Dalam persentase, IBPA telah melakukan valuasi atas 95,39% surat utang yang diterbitkan Pemerintah dan 93,91% obligasi dan sukuk korporasi termasuk EBA dan MTN. Adapun jenis instrumen yang telah divaluasi tersebut meliputi 124 seri surat utang yang diterbitkan Pemerintah dengan 15 seri Surat Perbendaharaan Negara (SPN), 51 seri Surat Berharga Negara (SBN) denominasi Rupiah, 31 seri Surat Berharga Negara (SBN) denominasi US Dolar dan 27 seri Surat Berharga Syariah Negara (SBSN), dengan total nilai nominal mencapai Rp2.418,49 Triliun. Sementara itu untuk instrumen yang diterbikan oleh korporasi, IBPA telah melakukan penilaian dan penetapan harga pasar wajar secara harian untuk 566 seri instrumen obligasi korporasi plain vanilla dan Sukuk Ijarah korporasi, dengan peringkat (rating) investment grade dengan total nilai nominal Rp331,69 Triliun. Tabel 7. Instrumen Surat Utang Yang Divaluasi IBPA sampai dengan 30 Desember 2016 8 Valuasi Instrumen MTN Pada tanggal 13 Desember 2016, IBPA resmi melakukan penilaian dan penetapan harga pasar wajar atas Medium Term Notes (MTN). Semakin besarnya jumlah penerbitan MTN oleh korporasi sebagai alternatif pendanaan serta untuk memenuhi kebutuhan para pelaku pasar akan Harga Pasar Wajar (HPW) MTN mendorong IBPA untuk melakukan penetapan dan penilaian HPW MTN. Dengan tetap mengedepankan prinsip objektivitas, kredibilitas, independensi dan transparansi, penerbitan HPW MTN oleh IBPA diharapkan dapat menjadi acuan bagi penerbitan MTN oleh emiten, serta juga menjadi acuan mark to market dalam pengambilan keputusan investasi bagi pelaku pasar dan investor demi terwujudnya pasar yang wajar, teratur dan efisien. Produk dan Value Added Services TheNewBIPS merupakan media utama IBPA dalam mendistribusikan informasi harga pasar wajar kepada pelaku pasar. Pengguna TheNewBIPS sampai dengan tanggal 30 Desember 2016 berjumlah 208 institusi, yang terdiri dari 64 institusi dana pensiun, 41 asset management, 35 perusahaan asuransi, 40 bank, 10 perusahaan sekuritas, 7 Emiten, dan 11 institusi lainnya. TheNewBIPS berisi beragam informasi mulai dari harga pasar wajar atas efek bersifat utang dan surat berharga lainnya, yield dan yield curves, varian indeks obligasi, laporan riset berkala serta beragam aplikasi yang mampu mendukung kegiatan pengguna TheNewBIPS dalam mengelola portofolionya. Aplikasi tersebut antara lain Bond Calculator, ABS Calculator, MyPortfolio serta MyWatchlist. Layanan Edukasi: School Of Bonds And Fixed Income (SoBFI) Bentuk layanan lain yang diberikan IBPA kepada publik adalah penyelenggaraan training terkait obligasi. Program yang bernama School Of Bonds And Fixed Income (SoBFI) disajikan melalui kelas reguler maupun in‐house training. Mengambil tema Bond Market and Instruments, Bond Market Analysis dan kelas Sukuk, mulai tahun 2016 SoBFI memperkenalkan kelas baru yang mengambil tema Bond Market Essentials yang diadakan di Seoul, Korea Selatan. Sepanjang tahun 2016 SoBFI telah diselenggarakan sebanyak 18 kelas reguler dengan 8 kelas Bond Market and Instruments, 7 kelas Bond Market Analysis, 2 kelas Sukuk dan 1 kelas Bond Market Essentials. Selain itu, 2 kelas in‐house dengan PT Asuransi Bringin Sejahtera Artamakmur (BRINS) dan Bank BRI juga telah diselenggarakan dengan sukses. Total peserta yang telah mengikuti kelas reguler sebanyak 246 peserta dan 26 peserta yang mengikuti kelas in‐house. Kerjasama Kelembagaan Dengan INAMBA & KemenPUPR Pada tahun 2016, IBPA telah melakukan kerjasama kelembagaan dengan Indonesia Money Broker Association (INAMBA) dalam penyediaan data yang dilakukan oleh Anggota INAMBA untuk kepentingan price discovery mechanism. Price discovery mechanism adalah mekanisme pembentukan harga di pasar sekunder surat utang. IBPA sebagai Lembaga Penilaian Harga Efek berperan sebagai pihak yang melakukan valuasi terhadap harga pasar wajar efek bersifat utang dan surat berharga lainnya. Dengan adanya kerjasama ini, IBPA akan menggunakan data kuotasi dan transaksi surat utang negara yang dilakukan melalui anggota INAMBA sebagai sumber data tambahan bagi perhitungan harga pasar wajar IBPA secara harian. 9 Selain melakukan kerjasama dengan INAMBA, IBPA juga melakukan kerjasama kelembagaan dengan Direktorat Jenderal Pembiayaan Perumahan Kementerian Pekerjaan Umum dan Perumahan Rakyat (KemenPUPR). Kerjasama ini dilakukan untuk mendukung peran dan tugas Direktorat Jenderal Pembiayaan Perumahan KemenPUPR dalam menyelenggarakan perumusan dan pelaksanaan kebijakan di bidang pembiayaan perumahan sesuai dengan ketentuan peraturan perundang‐undangan. Kesepakatan Bersama ini juga menjadi landasan bagi Direktorat Jenderal Pembiayaan Perumahan KemenPUPR dan IBPA untuk secara bersama melakukan penyusunan kajian, analisis dan konsultasi di bidang penilaian harga efek guna mendukung peran dan tugas Direktorat Pembiayaan Perumahan KemenPUPR. Sertifikasi ISO 9001:2008 IBPA mendapatkan sertifikasi ISO 9001:2008 dalam bidang penyediaan produk dan jasa penilaian dan penetapan harga pasar wajar efek (provision of bond pricing). Pelaksanaan assesment sertifikasi ini dilakukan oleh Lloyd’s Register, penyedia layanan penilaian mandiri terbaik di dunia termasuk di dalamnya layanan sertifikasi, validasi, verifikasi, pelatihan yang terkait standar, skema, dan sudah diakui di lebih dari 50 lembaga akreditasi di dunia. ISO 9001:2008 adalah suatu standar internasional pada bidang sistem manajemen mutu yang bertujuan untuk meningkatkan kepuasan pelanggan melalui penerapan sistem yang efektif sehingga produk/jasa yang dihasilkan memiliki kualitas standar yang baik dan konsisten. Hal ini sejalan dengan upaya IBPA untuk secara berkesinambungan berkomitmen menjamin terselenggaranya kegiatan penilaian dan penetapan Harga Pasar Wajar (HPW) atas Efek bersifat Utang, Sukuk dan Surat Berharga lainnya secara obyektif, kredibel, independen, transparan yang dikelola secara profesional guna memenuhi kepuasan pemakai jasa. Sekilas IBPA IBPA adalah Lembaga Penilaian Harga Efek (LPHE) independen pertama dan satu‐satunya di Indonesia yang fokus melakukan valuasi terhadap efek bersifat utang, sukuk dan efek lainnya. IBPA mendapatkan izin sebagai LPHE dari Bapepam‐LK pada Agustus 2009. IBPA secara harian menyediakan harga pasar wajar dan informasi imbal hasil untuk Surat Utang Negara dan Sukuk, surat utang korporasi dan Efek lainnya. IBPA bertujuan untuk mendukung pengembangan pasar pendapatan tetap di Indonesia agar menjadi lebih teratur, efisien, likuid dan transparan. Jakarta, 30 Desember 2016 Departemen Hukum dan Komunikasi Perusahaan PT Penilai Harga Efek Indonesia Gedung Bursa Efek Indonesia Tower 2, Lantai Dasar Jl. Jend. Sudirman Kav. 52‐53 Jakarta 12190 Telp. +62 21 515 5620 10