Bab 1 - Widyatama Repository

advertisement

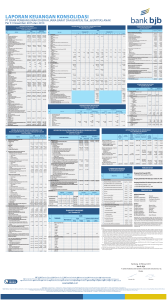

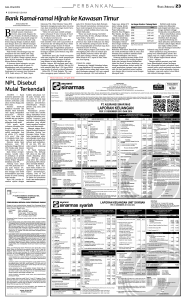

BAB I PENDAHULUAN 1.1 Latar Belakang Penelitian Perekonomian Indonesia pada dekade terakhir menunjukkan perkembangan yang baik meskipun perekonomian global mengalami ketidakpastian dan banyak negara yang masih harus berupaya keras untuk keluar dari imbas krisis ekonomi global. Namun tak dapat dipungkiri bahwa kinerja perekonomian nasional tahun 2013 mulai melambat bila dibandingkan periode tahun 2012 (Chairil et al, 2014). Perlambatan tersebut tidak terlepas dari situasi perekonomian global yang masih dibayang-bayangi berbagai ketidakpastian, seperti prospek pemulihan ekonomi di Eropa (terutama negara yang mengalami krisis utang, seperti: Yunani, Italia, Portugal dan Spanyol) dan ancaman jurang fiskal (fiscal cliff) di Amerika Serikat akibat perbedaan kepentingan antara pemerintahan dengan kongres terkait strategi kebijakan untuk meningkatkan penerimaan negara dari pajak, efisiensi pengeluaran negara untuk perlindungan sosial dan kesehatan (Obamacare), serta batasan utang dan defisit anggaran pemerintah Amerika Serikat, yang sempat mengakibatkan penutupan sementara aktivitas pemerintahan federal (government shut down) (Chairil et al, 2014). Pertumbuhan ekonomi Indonesia sendiri dalam 10 tahun terakhir (20022012), sangat stabil di kisaran 5,5% ± 1% dengan pertumbuhan rata-rata sebesar 6,11%. Tingkat pertumbuhan sejak tahun 2007 hingga 2012 hampir selalu di atas 6% dengan pengecualian pada tahun 2009 (4,6%) sejalan dengan terjadinya krisis 1 2 ekonomi global akibat kegagalan sektor kredit properti (subprime mortgage crises), dimana sebagian besar negara bahkan mengalami pertumbuhan minus. Selanjutnya pertumbuhan ekonomi Indonesia pada 2013 dari sisi pengeluaran, yakni komponen ekspor barang dan jasa, naik sebesar 5,3% (Nashrillah, 2014). Dalam menghadapi kondisi persaingan bisnis keadaan yang tidak menentu sekarang ini ditambah dengan krisis perekonomian, setiap perusahaan dituntut untuk mempersiapkan diri secara matang, profesional, fleksibel, dan tumbuh di dalam pasar global. Oleh karena itu perusahaan diharapkan memiliki keunggulan komparatif dan kompetitif yang lebih dalam berbagai aspek, seperti aspek keuangan, aspek umum, aspek ekonomi, aspek yuridis, dan aspek kemanfaatan (Munawir, 2007:236). Pada masa pembangunan nasional seperti saat ini, di mana pemerintah menekankan pada unsur pemerataan yang akan menuju pada suatu pertumbuhan yang meningkat, maka kegiatan usaha khususnya di bidang ekonomi haruslah dapat menunjang hal tersebut karena bidang ekonomi inilah salah satu unsur penting yang akan dijadikan barometer keberhasilan kebijaksanaan pemerintah tersebut. Untuk mencapai hal ini, salah satu usaha yang dapat dilakukan adalah memperbesar volume usaha di bidang industri dan jasa, yaitu dengan jalan penambahan suatu investasi baru. Hal ini seperti diketahui bersama berarti menyangkut masalah pembelanjaan yang ada pada perusahaan atau pada badan usaha lainnya (Irawati, 2006:12). Kenyataan ini mengharuskan perusahaan mencari dana ekstra guna melaksanakan kebijakan investasinya. Sehingga kebijakan investasi tersebut yaitu, 3 mendapatkan dana dengan meminjam kepada pihak lain yang salah satunya adalah lembaga keuangan seperti bank. Tujuan diadakannya lembaga keuangan adalah untuk mengefisienkan pengalokasian tabungan kepada pihak yang memerlukan untuk investasi, guna memudahkan perolehan dana untuk membiayai operasional perusahaan (Irawati, 2006:12). Bank sebagai salah satu rekan kerja pemerintah dituntut peran sertanya untuk meyukseskan pembangunan dalam arti ikut serta membiayai proyek-proyek pembangunan melalui pembiayaan investasi baik dalam investasi mesin, pabrik, atau modal kerja. Bank adalah lembaga keuangan yang usaha pokoknya adalah menghimpun dana dan menyalurkan kembali dana tersebut ke masyarakat dalam bentuk kredit serta memberikan jasa-jasa dalam lalu lintas pembayaran dan peredaran uang. Oleh karena itu, dalam melakukan kegiatan usahanya sehari-hari bank harus mempunyai dana agar dapat memberikan kredit kepada masyarakat. Dana tersebut dapat diperoleh dari pemilik bank (pemegang saham), pemerintah, Bank Indonesia, pihak-pihak di luar negeri, maupun masyarakat dalam negeri. Dana dari pemilik bank berupa setoran modal yang dilakukan pada saat pendirian bank (Kuncoro, 2002:68). Peranan bank sangat berarti dalam mempengaruhi keadaan perekonomian. Terjadinya kemelut ekonomi atau krisis moneter di Indonesia yang memuncak pada tahun 1998 tidak terlepas dari persoalan-persoalan yang dihadapi oleh perbankan. Salah satu indikator penyebab terjadinya krisis moneter akibat dari masalahmasalah yang dihadapi oleh bank terutama banyaknya kredit yang diberikan oleh bank kepada pihak swasta yang tidak bisa dilunasi tepat waktunya baik pokok 4 pinjaman maupun bunga yang ditetapkan, piutang yang tidak tertagih ini dikenal dengan istilah kredit macet (Kasmir, 2001). Bank Indonesia (BI) mencatat adanya peningkatan kredit bermasalah (Non Performing Loan/ NPL) dalam beberapa bulan terakhir. Kredit bermasalah ini tersebar mulai dari pembayaran kredit yang tidak tepat waktu hingga pembayaran angsuran kredit yang tidak sesuai jumlah yang ditentukan. Munculnya gejala kredit bermasalah di sejumlah perbankan ditemukan setelah bank sentral melakukan sejumlah exercise terhadap seluruh perbankan mulai dari Bank Perkreditan Rakyat (BPR) maupun bank-bank besar layaknya bank-bank Badan Usaha Milik Negara (BUMN). Tanpa menyebutkan detil dari rasio NPL, mayoritas kenaikan rasio kredit bermasalah bersumber dari Usaha Mikro Kecil dan Menengah (UMKM) (Yas, 2013). Kredit macet yang terjadi umumnya disebabkan oleh faktor manajemen bank yang tidak tepat, faktor tersebut yaitu pengawasan kredit yang lemah, analisis kredit yang tidak akurat, analisis laporan keuangan yang tidak cermat, bank terlalu mengejar target, sasaran kredit yang tidak jelas dan pegawai bank yang tidak kompeten. Kredit macet dalam jumlah yang besar secara langsung mempunyai dampak negatif terhadap pertumbuhan kredit, karena mengakibatkan semakin terbatasnya dana, dan menimbulkan dampak psikologis yang kurang menguntungkan bagi perusahaan (Yas, 2013). Siamat (2004:174) menyatakan kredit bermasalah dapat diartikan sebagai pinjaman yang mengalami kesulitan pelunasan akibat adanya faktor kesengajaan dan atau karena faktor eksternal di luar kemampuan kendali debitur. Faktor 5 eksternal tersebut misalnya krisis ekonomi yang berkepanjangan atau melemahnya rupiah terhadap dollar yang membuat debitor kesulitan membayar cicilan kreditnya. Kredit bermasalah sering juga disebut non performing loan yang dapat diukur dari kolektibilitasnya. Kolektibilitas merupakan gambaran kondisi pembayaran pokok dan bunga pinjaman serta tingkat kemungkinan diterimanya kembali dana yang ditanamkan dalam surat-surat berharga. Kasus yang terjadi pada BJB tahun 2011 mengenai kredit macet akibat dari pemberian kredit kepada PT. Cipta Inti Parmindo sebesar Rp 76 milyar dari Rp 250 milyar. Pinjaman sebesar Rp 250 milyar itu digunakan untuk membiayai proyek tahun 2011, yang pendanaannya diambil dari APBN dan APBD. Suku bunga yang ditetapkan efektif mengambang 13,25%, yang dievaluasi setiap tiga tahun. Kredit tersebut menjadi rasio kredit bermasalah (Non Performing Loan/ NPL) sebesar Rp 71,118 milyar. Cipta Inti merupakan NPL terbesar kedua setelah PT. Pracino Multi Finance sebesar Rp 73,668 milyar. Besarnya NPL tersebut merupakan NPL yang persetujuan kreditnya sebelum adanya risk reviewer sejak September 2011, kemudian semenjak itu NPL menjadi berkurang (Putri, 2013). Kasus lainnya terjadi pada BJB saat penyaluran kredit ke PT. Alpindo Mitra Baja. Suryasnia selaku Pemimpin Divisi Corporate Secretary BJB mengungkapkan, pihaknya tidak melanjutkan proses pencairan kredit kepada PT. Alpindo yang mengajukan permohonan kredit Rp 330 milyar. Dari pengajuan Rp 330 milyar, disetujui Rp 123 milyar. Hal tersebut dikarenakan tidak memenuhi persyaratan teknis perbankan sehingga tidak dilanjutkan prosesnya. Sebelumnya Dedi (Ketua BAG) mengungkapkan, penyaluran kredit ke PT. Alpindo bermasalah 6 karena dilakukan tanpa analisis kredit yang memadai dan persyaratan pokok administrasi permohonan kredit yang tidak terpenuhi (Suara Pembaruan, 2013). Hingga tahun 2012, BJB mencatatkan NPL sebesar Rp 464,161 milyar atau 2,07% dari rata-rata NPL bank umum sebesar 2,93%. NPL BJB juga mengalami kenaikan pada tahun 2014 menjadi 3,8%, angka ini meningkat 171 basis poin (bps) dibandingkan periode yang sama pada tahun sebelumnya, yang sebesar 2,1%. Lonjakan NPL pada kuartal I-2014 terjadi di semua segmen kredit termasuk NPL kredit komersial BJB ini naik 4,1% menjadi 11,1% (Cicilia, 2014). Dari berbagai kasus yang terjadi, salah satu upaya yang dapat dilakukan dalam rangka memperkecil dan menghindari terjadinya masalah kredit macet di kemudian hari, pihak bank sudah seharusnya melakukan analisis laporan keuangan terlebih dahulu secara tepat dan akurat terhadap pihak-pihak yang mengajukan permohonan kredit dan terus mengevaluasi dalam rangka melakukan penilaian kelayakan pemberian kredit tersebut. Menurut Harahap (2009:190), analisis laporan keuangan berarti menguraikan akun-akun laporan keuangan menjadi unit informasi yang lebih kecil dan melihat hubungannya yang bersifat signifikan atau yang mempunyai makna antara yang satu dengan yang lain baik antara data kuantitatif maupun data non-kuantitatif dengan tujuan untuk mengetahui kondisi keuangan lebih dalam yang sangat penting dalam proses menghasilkan keputusan yang tepat. Berdasarkan uraian di atas, maka penulis tertarik untuk mengadakan penelitian untuk mengetahui lebih lanjut lagi mengenai penilaian permohonan kredit yang diberlakukan oleh PT. Bank Jabar Banten (BJB) Cabang Tamansari Bandung, maka dari itu penulis mengambil judul: 7 “Peranan Analisis Laporan Keuangan dalam Efektivitas Penilaian Permohonan Kredit”. (Studi Kasus pada PT. Bank Pembangunan Daerah Jawa Barat dan Banten (BJB) Cabang Tamansari Bandung). 1.2 Identifikasi Masalah Informasi laporan keuangan adalah sumber utama yang umum digunakan untuk membantu pihak bank dalam mengambil keputusan kredit. Informasi tersebut menyangkut keadaan finansial perusahaan pada saat periode tertentu. Banyak hal yang perlu mendapat perhatian pihak bank sebelum memutuskan untuk memberikan persetujuan kredit, salah satunya adalah analisis laporan keuangan yang berguna untuk memperoleh penafsiran keadaan finansial perusahaan pemohon kredit di masa yang akan datang. Analisis laporan keuangan akan bermanfaat untuk membandingkan apakah informasi yang dihasilkan dari laporan keuangan perusahaan pemohon kredit, telah sesuai atau tidak dengan standar rasio dan prosedur permohonan kredit yang sudah ditetapkan oleh pihak bank. Berdasarkan latar belakang penelitian yang telah diuraikan sebelumnya, maka masalah yang diidentifikasi dalam penelitian ini adalah sebagai berikut: 1. Apakah analisis laporan keuangan yang dilakukan PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. dalam menilai permohonan kredit telah memadai. 2. Bagaimana prosedur yang harus dilakukan oleh PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. dalam menilai permohonan kredit. 8 3. Bagaimana peranan analisis laporan keuangan dalam menilai efektivitas penilaian permohonan kredit PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. 1.3 Maksud dan Tujuan Penelitian Berdasarkan dengan masalah yang diuraikan di atas. Maka maksud dan tujuan dari penelitian ini adalah untuk mendapatkan bukti empiris mengenai: 1. Penilaian analisis laporan keuangan yang dilakukan PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. terhadap permohonan kredit perusahaan. 2. Prosedur yang dilakukan PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. dalam menilai permohonan kredit. 3. Peranan analisis laporan keuangan yang digunakan PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. dalam efektivitas penilaian permohonan kredit. 1.4 Manfaat Penelitian Dengan adanya penelitian ini, penulis mengharapkan bahwa hasilnya dapat bermanfaat bagi pihak-pihak berkepentingan. 1. Bagi penulis Menambah wawasan keilmuan mengenai perbandingan antara teori serta praktik yang ada. pemberian kredit dan 9 2. Bagi manajemen bank Untuk dapat menjadi suatu sumbangan penulisan berupa saran atau usul bagi pihak manajemen dan sebagai bahan masukan mengenai pemberian kredit serta sebagai bahan evaluasi pemberian kredit yang selama ini dijalankan. 3. Bagi masyarakat Sebagai bahan perbandingan bagi tulisan lain yang sejenis dan juga sebagai sumber informasi dalam penelaahan lebih lanjut. Selain itu hasil penelitian ini diharapkan dapat menjadi bahan pertimbangan bagi para pelaku kreditur dalam membuat keputusan untuk pemberian kredit. 1.5 Lokasi dan Waktu Penelitian Lokasi penelitian pada PT. Bank Pembangunan Daerah Jawa Barat dan Banten, Tbk. Cabang Tamansari Bandung yang bertempat di Jl. Tamansari No. 18, Bandung. Sedangkan waktu yang digunakan untuk melakukan penelitian ini dimulai dari bulan April 2014 sampai dengan penelitian ini selesai.