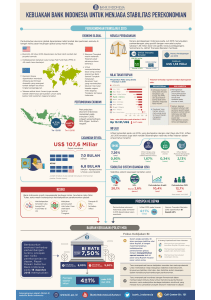

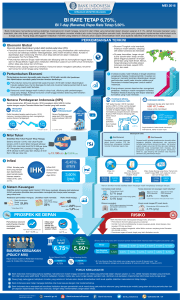

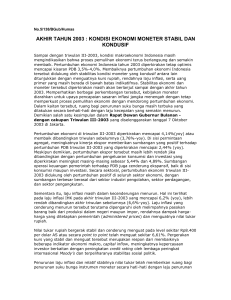

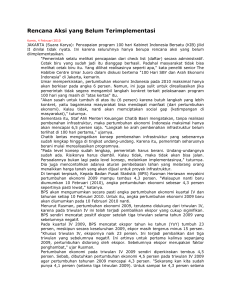

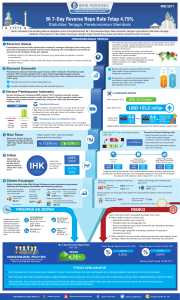

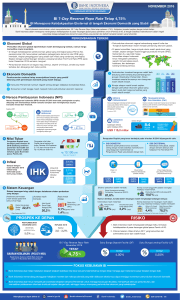

November 2014 - Bank Indonesia

advertisement