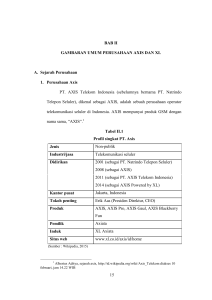

ringkasan rancangan penggabungan

advertisement