PENILAIAN SURAT BERHARGA JANGKA PANJANG

advertisement

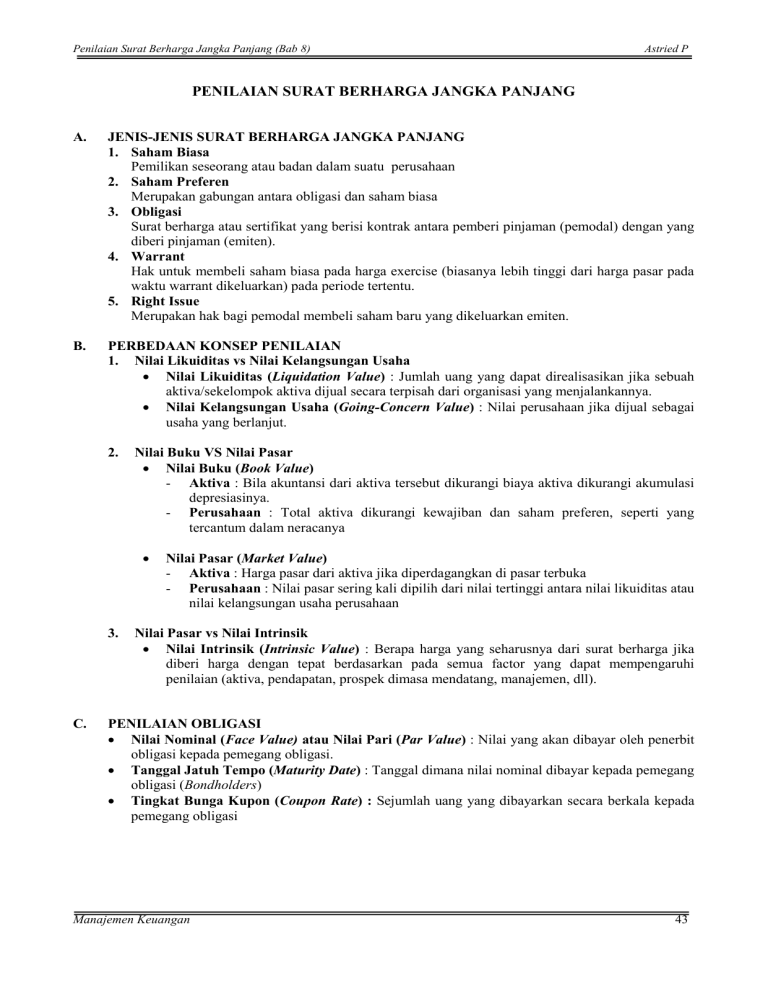

Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P PENILAIAN SURAT BERHARGA JANGKA PANJANG A. JENIS-JENIS SURAT BERHARGA JANGKA PANJANG 1. Saham Biasa Pemilikan seseorang atau badan dalam suatu perusahaan 2. Saham Preferen Merupakan gabungan antara obligasi dan saham biasa 3. Obligasi Surat berharga atau sertifikat yang berisi kontrak antara pemberi pinjaman (pemodal) dengan yang diberi pinjaman (emiten). 4. Warrant Hak untuk membeli saham biasa pada harga exercise (biasanya lebih tinggi dari harga pasar pada waktu warrant dikeluarkan) pada periode tertentu. 5. Right Issue Merupakan hak bagi pemodal membeli saham baru yang dikeluarkan emiten. B. PERBEDAAN KONSEP PENILAIAN 1. Nilai Likuiditas vs Nilai Kelangsungan Usaha Nilai Likuiditas (Liquidation Value) : Jumlah uang yang dapat direalisasikan jika sebuah aktiva/sekelompok aktiva dijual secara terpisah dari organisasi yang menjalankannya. Nilai Kelangsungan Usaha (Going-Concern Value) : Nilai perusahaan jika dijual sebagai usaha yang berlanjut. 2. Nilai Buku VS Nilai Pasar Nilai Buku (Book Value) - Aktiva : Bila akuntansi dari aktiva tersebut dikurangi biaya aktiva dikurangi akumulasi depresiasinya. - Perusahaan : Total aktiva dikurangi kewajiban dan saham preferen, seperti yang tercantum dalam neracanya 3. C. Nilai Pasar (Market Value) - Aktiva : Harga pasar dari aktiva jika diperdagangkan di pasar terbuka - Perusahaan : Nilai pasar sering kali dipilih dari nilai tertinggi antara nilai likuiditas atau nilai kelangsungan usaha perusahaan Nilai Pasar vs Nilai Intrinsik Nilai Intrinsik (Intrinsic Value) : Berapa harga yang seharusnya dari surat berharga jika diberi harga dengan tepat berdasarkan pada semua factor yang dapat mempengaruhi penilaian (aktiva, pendapatan, prospek dimasa mendatang, manajemen, dll). PENILAIAN OBLIGASI Nilai Nominal (Face Value) atau Nilai Pari (Par Value) : Nilai yang akan dibayar oleh penerbit obligasi kepada pemegang obligasi. Tanggal Jatuh Tempo (Maturity Date) : Tanggal dimana nilai nominal dibayar kepada pemegang obligasi (Bondholders) Tingkat Bunga Kupon (Coupon Rate) : Sejumlah uang yang dibayarkan secara berkala kepada pemegang obligasi Manajemen Keuangan 43 Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P 1. OBLIGASI PERPETUAL Sebuah obligasi yang tidak pernah jatuh tempo (Konsol, Inggris) V = I / kd Dimana : V = Nilai sekarang (Intrinsik) bond I = Pembayaran bond tetap (tahunan) kd = Tingkat pengembalian yang diminta investor untuk obligasi utang Contoh : Anda dapat membeli sebuah obligasi yang membayar $50 / thn untuk selamanya, dengan asumsi tingkat pengembalian yang anda minta 12%. Maka nilai sekarang dari surat berharga tersebut : 2. OBLIGASI DENGAN UMUR TERBATAS a. Obligasi Berbunga Bukan Nol ( Nonzero Coupon Bond ) Jika obligasi memiliki ‘umur terbatas’ (finite maturity), maka kita harus mempertimbangkan tidak hanya aliran bunga tetapi juga nilai akhir (terminal value) atau nilai jatuh tempo (nilai nominal) dalam menilai suatu obligasi. Persamaan penilaian untuk obligasi semacam ini yang membayar bunga tiap akhir tahun adalah : V = [ (I / (1+kd)1) + (I / (1+kd)2) + ….+ (I / (1+kd)n) + (MV / (1+kd)n)] V = I (PVIFAkd,n) + MV (PVIFkd,n) Dimana : n : Jumlah tahun hingga jatuh tempo akhir MV : Nilai jatuh tempo Contoh : Nilai sebuah obligasi $1000, dengan kupon berbunga 10% dan jatuh tempo 9 tahun. Tingkat bunga kupon tersebut sama dengan pembayaran bunga sejumlah $100/tahun. Jika tingkat pengembalian yang diminta atas obligasi tersebut 12%, maka nilai sekarang dari obligasi tersebut ? b. Obligasi Tanpa Kupon (Zero-Coupon Bond) Obligasi ini tidak membayar bunga secara periodik, tetapi sebagai gantinya dijual dengan harga diskon yang sangat besar dari nilai nominalnya Mengapa membeli obligasi ini? Pembeli menerima keuntungan yang berasal dari peningkatan bertingkat atas nilai surat berharga dari nilai aslinya V = MV / (1 + kd)n = MV (PVIFkd,n) Manajemen Keuangan 44 Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P Contoh : Espiona Enterprise menerbitkan obligasi tanpa kupon dengan jatuh tempo 10 tahun dan nilai nominal $1000. Jika tingkat pengembalian yang diminta 12%, maka nilai sekarang dari obligasi tersebut? c. Bunga Majemuk Setengah Tahunan (Semiannual Compounding of Interest) Obligasi yang membayar bunga 2 kali dalam setahun (Amerika Serikat) 2n V= ∑ (I/2) + MV 2n t = 1 ( 1 + kd /2) (1 + kd / 2)2n V = (I/2) (PVIFA kd/2 , 2n) + (MV (PVIF kd /2 , 2n) Dimana : kd = Nominal perkiraan tingkat bunga tahunan I/2 = Pembayaran kupon setengah tahunan 2n = Jumlah periode setengah tahunan hingga jatuh tempo D. PENILAIAN SAHAM PREFEREN Biasanya membayar deviden tetap dengan interval teratur Tidak memiliki tanggal jatuh tempo tertulis Pemegang saham tidak memiliki hak suara Kepemilikan saham preferen sering kali menjamin pembayaran deviden dalam jumlah tetap yang lebih tinggi daripada deviden saham biasa. V = Dp / Kp Dimana : Dp = Deviden tahunan per lembar saham Kp = Tingkat pengembalian yang diisyaratkan (Required rate of returnt) Contoh : Margana Corp. memiliki saham preferen yang beredar dengan nilai nominal Rp. 100 dan tingkat deviden 9%. Tingkat pengembalian yang diminta 14% untuk investasi ini, maka nilai per sahamnya? Manajemen Keuangan 45 Penilaian Surat Berharga Jangka Panjang (Bab 8) E. Astried P PENILAIAN SAHAM BIASA (COMMON STOCK) Merupakan surat bukti kepemilikan atau surat bukti penyertaan atas suatu perusahaan yang mengeluarkannya (emiten) Memberikan hak deviden kepada pihak yang memilikinya. Dan deviden dibayarkan oleh emiten setiap tahun apabila perusahaan mendapatkan laba. Penentuan besarnya tingkat pengembalian dan nilai dari saham biasa lebih sulit dibandingkan dengan saham preferen, karena : Harapan pendapatan yang akan diperoleh tidak tentu dan sulit diprediksi Return saham biasa merupakan gabungan dari deviden dan capital gain yang diperoleh atau capital loss yang diderita investor Deviden saham tidak selalu sama setiap periode V = D1 / (1+ke)1 + ……..+ Dn / (1+ke )n + D∞ / (1+ke)∞ V = ∑ Dt / (1+ke)t Dimana : Dt = Deviden tunai pada akhir waktu periode t ke = Tingkat pengembalian yang diminta investor n = Umur saham pada tahun ke-n Bila berencana memiliki saham tersebut hanya selama 2 tahun, maka : V = D1 / (1+ke)1 + D2 / (1+ke)2 + P2 / (1+ke)2 P2 = Perkiraan harga jual saham pada akhir masa 2 tahun MODEL DISKONTO DEVIDEN Untuk menghitung nilai intrinsik dari kepemilikan saham biasa di bawah berbagai asumsi tertentu, seperti perkiraan pola pertumbuhan deviden dimasa mendatang dan tingkat diskonto yang tepat untuk digunakan. PERTUMBUHAN KONSTAN (CONSTANT GROWTH) V = Do (1+g) / (1+ke)1 + Do (1+g)2 / (1+ke)2 +……..+ Do (1+g)∞/ (1+ke)∞ g = Tingkat konstan Do = Deviden sekarang per lembar saham V = D1 / (ke – g) Perkiraan pengembalian investor ke = (D1 / V) + g Manajemen Keuangan 46 Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P Contoh : Deviden LKN.Inc per lembar saham untuk t=1 diperkirakan $4, dengan perkiraan akan tumbuh konstan tingkatnya sebesar 6% dan tingkat diskonto yang tepat = 14%. Nilai dari satu lembar saham LKN.Inc adalah ? KONVERSI KE PENDEKATAN PENGGADAAN PENDAPATAN (CONVERSION TO AN EARNING MULTIPLIER APPROACH) Inti pemikirannya : “Investor sering berpikir seberapa banyak uang yang akan mereka keluarkan untuk 1 dollar perkiraan pendapatan dimasa mendatang” V = [ (1 – b ) E1] / ( ke – g ) Dimana : b = Pendapatan setiap tahun E1 = Perkiraan pendapatan per lembar saham dalam periode t Contoh : Bila LKN.Inc memiliki tingkat potensi sebesar 40% dan pendapatan per lembar saham untuk periode 1 diperkirakan sebesar $6.67, maka nilai dari saham tsb ? TAHAPAN PERTUMBUHAN (GROWTH PHASES) V = Do (1+g) / (1+ke)1 + Do (1+g)2 / (1+ke)2 +……..+ Do (1+g)∞/ (1+ke)∞ Jika deviden per lembar saham diharapkan akan tumbuh dengan tingkat majemuk sebesar 10% selama 5 tahun dan setelahnya 6%, maka : 5 V= ∑ t=1 5 V= ∑ t=1 ∞ Do (1+10%)t / (1+ke)t + ∑ D5 (1+6%)t-5/ (1+ke)t t=6 Do (1,10)t / (1+ke)t + [ ( 1/(1+ke)5 ] [ (D6 / (ke – 0,06) ] Jika deviden saat ini Do = $2/lembar dan perkiraan pengembalian ke = 14%, maka ; 5 V = ∑ 2 (1,10)t / (1,14)t + [ ( 1/(1,14)5 ] [ (3,41 / (0,14 – 0,06) ] t=1 V = 8,99 + 22,13 V = $ 31,12 Manajemen Keuangan 47 Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P Tahap 1 : Nilai Sekarang dari Deviden yang Akan Diterima Selama 5 Tahun Pertama Akhir Tahun 1 2 3 4 5 Perhitungan Nilai Sekarang (Deviden x PVIF14% , t) $2 (1,10)1 = 2,20 x 0,877 $2 (1,10)2 = 2,42 x 0,769 $2 (1,10)3 = 2,66 x 0,675 $2 (1,10)4 = 2,93 x 0,592 $2 (1,10)5 = 3,22 x 0,519 5 Atau ∑ Nilai Sekarang dari Deviden $ 1,93 $ 1,86 $ 1,80 $ 1,73 $ 1,67 $2 (1,10)t / (1,14) t $ 8,99 t=1 Tahap 2 : Nilai Sekarang Komponen Pertumbuhan Konstan Deviden Pada Akhir Tahun 6 Nilai Saham Pada Akhir Tahun 5 = $3,22 (1,06) = D6 / (ke-g) Nilai Sekarang dari $42,63 pada =$42,63 (PVIF14%,5) akhir tahun 5 = $ 3,41 = $ 3,41 / (0,14 – 0,06) = $ 42,63 = 42,63 (0,519) = $ 22,13 Nilai Sekarang Saham V = $ 8,99 + $ 22,13 V = $ 31,12 F. RATE OF RETURN OBLIGASI Yield to Maturity (YTM) adalah “tingkat pengembalian yang diminta atas suatu obligasi jika dibeli dengan harga pasarnya saat ini dan dipertahankan hingga jatuh temponya”. YTM = [C + (( f – p ) / n )] / [(p + f) / 2] Dimana : C = Bunga Tahunan p = Harga pasar n = Umur Obligasi f = Harga Nominal dari obligasi Contoh : Suatu obligasi yang bernominal Rp.10.000 , memiliki harga pasar Rp.9.000, mempunyai umur 5 tahun dan membayar coupon sebesar 6% setiap tahunnya, maka YTM/IRR obligasi tersebut? Manajemen Keuangan 48 Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P Penentuan Nilai Obligasi Nilai = Bunga Tahunan / Discount Rate = R / i G. Contoh : Suatu obligasi yang tidak mempunyai hari jatuh tempo (Perpetual Bond) memiliki nilai nominal Rp. 20.000 dan membayarkan bunga Rp.1000 setiap tahunnya. Berapa Nilai obligasi tersebut berdasarkan kondisi pasar pada waktu ini dimana tingkat bunga yang berlaku adalah 4%....? RATE OF RETURN PREFERENT STOCKS Rate of Return = Deviden per lembar saham preferen / Harga Pasar Contoh : Saham preferent “XYZ” mempunyai harga nominal Rp.1000 dan membayarkan deviden tahunan Rp. 50, dengan harga pasar Rp.750. Berapa besarnya Rate of return dari saham tersebut? Nilai Saham Preferent Nilai = Deviden Preferent / Discount Rate H. Contoh : Tahun 2015 Perusahaan “AA” mengeluarkan saham preferen yang bernominal Rp.1000. Membayarkan deviden tahunan sebesar Rp.75,- Perusahaan “AA”” terus berkembang dan tingkat bunga saat ini 5%. Berapa nilai saham preferent itu pada waktu ini? RATE OF RETURN SAHAM BIASA Penentuan rate of return dan nilai dari saham biasa lebih sukar dibandingkan dengan obligasi dan saham preferent, karena : Forecasting dari pendapatan, deviden dan harga saham diwaktu yang akan datang adalah sukar Pendapatan dan deviden saham biasa diharapkan meningkat setiap tahunnya dan tidak tetap konstan Return yang Diharapkan (r) = ( D1 + P1 – Po ) / Po Dimana : D1 = Deviden yang diharapkan pada akhir tahun pertama P1 = Harga saham yang diharapkan pada akhir tahun pertama Po = Harga saham pada waktu ini Manajemen Keuangan 49 Penilaian Surat Berharga Jangka Panjang (Bab 8) Astried P Contoh : Suatu saham biasa dibeli dengan harga Rp.10.000. Pemodal mengharapkan cash-deviden tahun depan sebesar Rp.500 dan pada akhir tahun pertama saham tersebut akan dapat dijual dengan harga Rp.10.400,- Berapa rate of return yang diharapkan dari saham tersebut? Harga Saham Pada Waktu Sekarang Po = ( D1 + P1 ) / (1 + r ) Contoh : Suatu saham akan memberikan cash deviden tahun depan Rp.500,- dan diperkirakan harga saham pada akhir tahun Rp.10.400,- sedangkan rate of return yang diharapkan oleh pemodal 9%, maka harga saham pada waktu ini adalah? Bila meramalkan suatu trendpertumbuhan deviden dengan tingkat pertumbuhan yang konstan, maka dalam menentukan present value atau harga saham pada saat ini dapat digunakan rumus : Po = D1 / (r – g) Dimana : g = Tingkat pertumbuhan r = Rate of return yang diharapkan Contoh : Berapa harga saham pada waktu ini yang akan memberikan deviden pada akhir tahun pertama sebesar Rp.3000,- dan mempunyai laju pertumbuhan deviden sebesar 6% per tahun, sedangkan tingkat laju pendapatan yang diinginkan untuk saham tersebut 16% Manajemen Keuangan 50