seputar fasilitas pembiayaan darurat (fpd)

advertisement

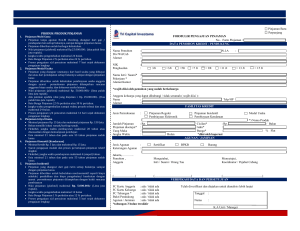

Lampiran Siaran Pers Bank Indonesia dan Departemen Keuangan tgl.28 Desember 2005 DEPARTEMEN KEUANGAN REPUBLIK INDONESIA SEPUTAR FASILITAS PEMBIAYAAN DARURAT (FPD) 1. Apakah yang dimaksud dengan Satbilitas Sistem Keuangan (SSK) ? Stabilitas sistem keuangan merupakan suatu upaya yang ditujukan untuk menciptakan lembaga dan pasar keuangan yang stabil guna menghindari terjadinya krisis keuangan yang dapat menganggu tatanan perekonomian nasional. Terdapat tiga alasan utama mengapa SSK itu penting. Pertama, sistem keuangan yang stabil akan menciptakan kepercayaan dan lingkungan yang mendukung bagi nasabah penyimpan dan investor untuk menanamkan dananya pada lembaga keuangan, termasuk menjamin kepentingan masyarakat terutama nasabah kecil. Kedua, sistem keuangan yang stabil akan mendorong intermediasi keuangan yang efisien sehingga pada akhirnya dapat mendorong invetasi dan pertumbuhan ekonomi. Ketiga, kestabilan sistem keuangan akan mendorong beroperasinya pasar dan memperbaiki alokasi sumberdaya dalam perekonomian 2. Apa saja prasyarat dari SSK ? Untuk mewujudkan SSK memerlukan kondisi sebagai berikut : (i) makro ekonomi yang stabil (ii) lembaga keuangan yang dikelola dengan baik (iii) pasar keuangan yang efisien (iv) kerangka pengawasan prudensial yang sehat; dan (v) sistem pembayaran yang aman dan handal. 3. Apa strategi Bank Indonesiadalam melaksanakan perannya dalam memelihara SSK? Pada dasarnya terdapat 4 strategi sebagai upaya perwujudan SSK melalui : a. Penerapan regulasi, serta standards yang diterapkan secara internasional (best practices). Pembentukan Forum SSK b. Peningkatan koordinasi dan kerjasama antara otoritas pengawas lembaga keuangan untuk menjamin efektivitas pengawasan yang dilakukan. c. Kegiatan penelitian dan monitoring pada sektor keuangan untuk dapat mengantisipasi gangguan pada sektor keuangan. Penyediaan FPD d. manajemen krisis (crisis management) yang efektif. Secara umum, terdapat dua kebijakan umum dalam menghadapi krisis. Pertama mencegah agar krisis tersebut tidak terjadi (crisis prevention). Kedua, menangani krisis (crisis resolution) yang terjadi untuk meminimalkan dampak buruknya agar tidak meluas (lihat gambar). 4. Apa Latar belakang diterbitkannya PBI dan Peraturan Menkeu mengenai Fasilitas Pembiayaan Darurat (FPD) ? a. Dalam menjalankan kegiatan usahanya, bank dapat mengalami kesulitan likuiditas yang membahayakan kelangsungan usahanya dan berdampak sistemik sehingga berpotensi mengakibatkan krisis yang membahayakan stabilitas sistem keuangan. Sebagai lender of the last resort, Bank Indonesia dapat memberikan Fasilitas Pembiayaan Darurat (FPD) kepada Bank Umum untuk mengatasi kesulitan likuiditas yang berdampak sistemik yang pendanaannya menjadi beban Pemerintah, sesuai Undang-undang No. 23 Tahun 1999 tentang Bank Indonesia sebagaimana telah diubah dengan Undang-undang No. 3 Tahun 2004 Pasal 11 ayat 4 dan ayat 5 1 [email protected] Lampiran Siaran Pers Bank Indonesia dan Departemen Keuangan tgl.28 Desember 2005 ”.................. (4) Dalam hal suatu Bank mengalami kesulitan keuangan yang berdampak sistemik dan berpotensi mengakibatkan krisis yang membahayakan sistem keuangan, Bank Indonesia dapat memberikan fasilitas pembiayaan darurat yang pendanaannya menjadi beban Pemerintah. (5) Ketentuan dan tata cara pengambilan keputusan mengenai kesulitan keuangan Bank yang berdampak sistemik, pemberian fasilitas pembiayaan darurat, dan sumber pendanaan yang berasal dari Anggaran Pendapatan dan Belanja Negara diatur dalam undang-undang tersendiri..........” b. Ketentuan dan tata cara pengambilan keputusan mengenai kesulitan keuangan bank yang berdampak sistemik, pemberian fasilitas pembiayaan darurat, dan sumber pendanaan yang berasal dari APBN telah dituangkan dalam Nota Kesepakatan (NK) antara Menteri Keuangan dengan Gubernur Bank Indonesia yang telah ditandatangi pada tanggal 17 Maret 2004. Untuk itu, BI dan Depkeu menyusun Peraturan Bank Indonesia (PBI) dan Peraturan Menteri Keuangan (PMK) mengenai FPD bagi Bank Umum dalam rangka mengatasi risiko sistemik mengacu pada UU BI dan NK FPD tersebut 5. Dari mana sumber pembiayaan Fasilitas Pembiayaan Darurat (FPD) ? Sumber pendanaan FPD berasal dari Anggaran Pendapatan dan Belanja Negara melalui penerbitan SUN oleh Menteri Keuangan sesuai dengan ketentuan yang berlaku. SUN yang diterbitkan dalam rangka pemberian FPD adalah SUN yang dapat diperdagangkan. 6. Dapat dijelaskan lebih jauh mengenai persyaratan Fasilitas Pembiayaan Darurat (FPD) ? 1) Bank Bermasalah mengajukan permohonan untuk memperoleh Fasilitas Pembiayaan Darurat (FPD) dari BI yang pendanaannya menjadi beban pemerintah. FPD dapat diberikan sepanjang Bank Bermasalah memenuhi kondisi: (a) memenuhi persyaratan ketentuan penyediaan modal minimum yang berlaku (CAR minimal 5%); dan (b) memiliki dampak atau risiko sistemik. 2) Permohonan FPD wajib dilengkapi dengan dokumen seperti perhitungan jumlah kebutuhan FPD, surat pernyataan pemegang saham dan pengendali bank mengenai kesanggupan penyerahan aset bank yang diagunkan atau tambahan aset jika diperlukan tambahan, Personal Guarantee dan/atau Corporate Guarantee, Kesanggupan Pemegang Saham Pengendali dan Pengurus Bank Bermasalah untuk membayar kembali FPD dan melakukan dan/atau tidak melakukan tindakan yang diperintahkan oleh BI, dan Strategi dan upaya Bank Bermasalah untuk mengembalikan FPD 3) Agunan Bank Bermasalah wajib menyerahkan agunan berupa aktiva milik bank (hasil penilaian asset dari penilai independent) dengan prioritas dari yang paling likuid dan berkualitas serta Personal Guarantee dan/atau Corporate Guarantee dari Pemegang Saham Pengendali Bank Bermasalah. Dalam hal setelah penilaian dan pengikatan agunan ternyata nilai agunan lebih kecil dari pagu FPD, maka Bank harus menambah jumlah asset. Agunan yang diserahkan Bank kepada BI harus bebas dari sitaan, tidak sedang digadaikan, atau dipertanggungkan secara apapun juga baik kepada orang atau pihak lain maupun BI, serta tidak tersangkut dalam suatu perkara atau sengketa. Agunan yang diserahkan Bank tidak dapat diperjualbelikan atau dijaminkan kembali oleh Bank 2 [email protected] Lampiran Siaran Pers Bank Indonesia dan Departemen Keuangan tgl.28 Desember 2005 7. Apakah perbedaan Fasilitas Pembiayaan Jangka Pendek (FPJP) dengan Fasilitas Pembiayaan Darurat (FPD) ? Keduanya merupakan instrumen untuk mengatasi permasalahan likuiditas bank sesuai dengan peran Bank Indonesia sebagai lender of the last resort yang diatur oleh UU No.3 Tahun 2004 pasal 8 ayat 3. Secara ringkas pengaturan FPJP dengan FPD adalah sebagaimana tabel terlampir Keterangan FPJP 1) FPD 2) Tujuan Mengatasi permasalahan likuiditas 3) bank pada situasi normal Mengatasi permasalahan likuiditas bank pada situasi yang dapat membahayakan sistem keuangan (sistemic risk) 4) Jenis Bank yg dapat menerima Bank Umum Bank Umum Pendanaan Bank Indonesia APBN melalui penerbitan SUN a. Jaminan yg harus diserahkan oleh Bank Bank wajib menyerahkan agunan yang liquid dan bernilai tinggi mis. SUN Untuk mencegah dampak sistemik dapat dimungkinkan menerima jaminan yang less liquid. b. Dampak Sistemik Tidak Ya Minimum CAR 8% Minimum CAR 5% Kewenangan sepenuhnya Bank Indonesia Gubernur Bank Keuangan Persyaratan pemberian fasilitas: c. Kecukupan Permodalan Keputusan Indonesia dan Menteri 1) Referensi FPJP adalah Surat Edaran BI No. 7/33/DPM tanggal 3 Agustus 2005 tentang Perubahan atas Surat Edaran Bank Indonesia Nomor 6/7/DPM Tanggal 16 Februari 2004 tentang Fasilitas Pendanaan Jangka Pendek (FPJP) Bagi Bank Umum 2) Fasilitas Pembiayaan Darurat yang selanjutnya disebut FPD adalah fasilitas pembiayaan dari Bank Indonesia kepada Bank Bermasalah yang kesulitan likuiditas dan masih memenuhi tingkat solvabilitas yang ditetapkan Bank Indonesia serta berdampak sistemik yang pemberiannya didasarkan pada keputusan Rapat Gubernur Bank Indonesia dan Menteri Keuangan dan pendanaannya menjadi beban Pemerintah. Jk.waktu selama-lamanya adalah 90 (sembilan puluh) hari kalender yang dapat diperpanjang 1 (satu) kali untuk jangka waktu selama-lamanya 90 (sembilan puluh) hari kalender sepanjang memenuhi persyaratan yang ditetapkan; 3) Kesulitan Likuiditas adalah kesulitan pendanaan jangka pendek yang dialami Bank yang disebabkan oleh terjadinya arus dana masuk yang lebih kecil dibandingkan dengan arus dana keluar (mismatch) yang diperkirakan dapat mengakibatkan terjadinya saldo giro negatif; 4) Dampak atau risiko sistemik adalah potensi penyebaran masalah (contagion effect) dari satu Bank Bermasalah yang skalanya dapat mengakibatkan kesulitan likuiditas bank-bank lain sehingga berpotensi menyebabkan hilangnya kepercayaan terhadap sistem perbankan dan dapat berdampak negatif terhadap stabilitas sistem keuangan. 8. Siapa yang menentukan dampak sistemik untuk pemberian Fasilitas Pembiayaan Darurat (FPD) ? Penetapan kondisi Bank Bermasalah yang berdampak sistemik dan keputusan pemberian FPD serta agunan bank yang wajib diserahkan oleh Bank dan Pemegang Saham Pengendali Bank dan nilai perkiraan sementara agunan dimaksud dilakukan oleh Rapat Gubernur Bank Indonesia dan Menteri Keuangan. Disamping itu, Rapat Gubernur Bank Indonesia dan Menteri Keuangan juga memutuskan Langkah-langkah penanganan Bank Bermasalah yang menerima FPD. Referensi terkait dampak sistemik adalah Peraturan Bank Indonesia No. 7/38/PBI/2005 tentang Perubahan Atas PBI NO. 6/9/PBI/2004 tentang Tindak Lanjut Pengawasan dan Penetapan Status Bank yang dapat diakses melalui web-site Bank Indonesia. http://www.bi.go.id/NR/rdonlyres/FF75398C-41C3-432C-B1BA-3AF232AA924A/2928/pbi73805.pdf 3 [email protected] Lampiran Siaran Pers Bank Indonesia dan Departemen Keuangan tgl.28 Desember 2005 9. Bagaimana proses pemberian FPD ? Proses pemberian FPD dapat digambarkan dalam skema berikut : BANK BERMASALAH PERMOHONAN FPD 1. Persyaratan - Berdampak Sistemik - CAR minimum 5% 2. Dokumen yang diserahkan - Surat Pernyataan pemenuhan persyaratan FPD dari Pemegang Saham, Pengendali dan Pengurus Bank - Strategi & upaya bank mengembalikan FPD 3. Pengecekan Agunan yang dipersyaratkan REALISASI PEMBERIAN FPD - Segera setelah pemerintah menerbitkan SUN - Debet rekening giro khusus pemerintah dan mengkredit rekening giro bank di BI RAPAT GUBERNUR BI & MENKEU 1. Penetapan kondisi bank berdampak sistemik 2. Penetapan Agunan yang wajib diserahkan 3. Langkah penanganan bank bermasalah KEPUTUSAN PEMBERIAN FPD 10. Bagaimana mekanisme pengawasan terhadap bank yang menerima Fasilitas Pembiayaan Darurat (FPD) ? Untuk meyakinkan penggunaan FPD sesuai dengan sasaran dan untuk meminimalisasi moral hazard, maka diatur mekanisme pengawasan sebagai berikut : a. BI melakukan pengawasan khusus terhadap Bank penerima FPD sebagaimana diatur dalam Peraturan BI tentang exit policy. b. Bank Penerima FPD wajib menyusun action plan selambat-lambatnya 5 (lima) hari kerja setelah realisasi FPD untuk menyelesaikan masalah likuiditas serta menyusun rencana pengembalian FPD yang diterima. Action plan tersebut wajib disampaikan kepada BI secara mingguan. c. Bank Penerima FPD dilarang mencairkan rekening simpanan pihak terkait kecuali ditetapkan lain oleh Rapat Gubernur Bank Indonesia dan Menteri Keuangan d. Bank Penerima FPD wajib melaporkan kondisi likuiditasnya kepada BI secara harian. 4 [email protected] Lampiran Siaran Pers Bank Indonesia dan Departemen Keuangan tgl.28 Desember 2005 PEMBENTUKAN FORUM STABILITAS SISTEM KEUANGAN (FSSK) 1. Apa Latar Belakang dibentuknya Forum Stabilitas Sistem Keuangan ? Krisis ekonomi yang melanda Indonesia sejak pertengahan tahun 1997 telah memberi pelajaran berharga mengenai pentingnya membangun sistem keuangan yang kuat dan lebih siap menghadapi kemungkinan terjadinya krisis yang membahayakan sistem keuangan nasional. Dalam kaitan dengan penguatan sistem keuangan tersebut, kebijakan yang ditempuh antara lain melalui penataan kembali lembaga-lembaga yang terkait dengan pemeliharaan stabilitas keuangan dan membangun mekanisme koordinasi di antara lembagalembaga tersebut. Penataan kelembagaan dan mekanisme koordinasi tersebut dilakukan dalam kerangka pembangunan Jaring Pengaman Sektor Keuangan/”JPSK” (financial safety net). Jaring Pengaman Sistem Keuangan mencakup 4 (empat) elemen pokok yang meliputi : (1) pengaturan dan pengawasan lembaga dan pasar keuangan serta sistem pembayaran; (2) fasilitas lender of last resor; (3) program penjaminan simpanan; dan (4) manajemen krisis. Forum SSK ini beranggotakan para pejabat dari Departemen Keuangan, Bank Indonesia, dan Lembaga Penjamin Simpanan. Dengan adanya Forum tersebut diharapkan koordinasi dan kerjasama antar lembaga terkait dalam pemeliharaan stabilitas keuangan dapat lebih efektif. 2. Apakah fungsi dan tugas Forum SSK ? Terdapat 4 (empat) pokok fungsi Forum SSK yang mencerminkan tugas dari Forum Pengarah adalah meliputi : a. menunjang pelaksanaan tugas Komite Koordinasi (komite yang terdiri dari Menteri Keuangan sebagai Ketua dan Gubernur Bank Indonesia, Ketua Dewan Komisioner Lembaga Penjamin Simpanan sebagai anggota) dalam rangka pengambilan keputusan terhadap Bank Gagal yang ditengarai sistemik; b. melakukan koordinasi dan tukar menukar informasi dalam rangka sinkronisasi peraturan perundangundangan dan ketentuan di bidang perbankan, lembaga keuangan non bank, dan pasar modal; c. Melakukan penyiapan ”early warning system” terhadap permasalahan yang dihadapi oleh lembagalembaga dalam sistem keuangan yang berpotensi menimbulkan dampak sistemik berdasarkan informasi yang dihimpun dari lembaga pengawas yang bersangkutan dengan tetap memperhatikan kewenangan masing-masing lembaga sesuai dengan peraturan perundang-undangan yang berlaku.; d. mengkoordinasikan dan mensinkronisasikan penyusunan Arsitektur Sektor Keuangan Indonesia (ASKI) dan kerjasama persiapan Financial Sector Assessment Program (FSAP) 3. Apakah Tugas Forum Pelaksana ? Tugas Forum Pelaksana adalah: a. mengevaluasi skala, dimensi dan dampak dari Bank Gagal yang ditengarai sistemik; b. mengidentifikasi peraturan perundangan dan ketentuan di bidang perbankan, lembaga keuangan non bank, dan pasar modal yang tidak harmonis dan merumuskan usulan perubahan atau amandemen peraturan perundangan dan ketentuan dimaksud dalam rangka harmonisasi; c. melakukan penyusunan kriteria-kriteria dasar dan penyiapan ”early warning system” dalam penilaian permasalahan lembaga-lembaga keuangan yang berpotensi sistemik dalam sektor keuangan; d. meminta penjelasan kepada manajemen lembaga keuangan yang mempunyai masalah yang berpotensi sistemik berdasarkan hasil ”early warning system” sebagaimana huruf (c) di atas melalui lembaga pengawas; 5 [email protected] Lampiran Siaran Pers Bank Indonesia dan Departemen Keuangan tgl.28 Desember 2005 e. merumuskan prinsip-prinsip dasar sebagai acuan dalam penyusunan nasional yang akan diusulkan kepada Forum Pengarah; f. arsitektur sektor keuangan merumuskan pelaksanaan kerja sama dalam rangka persiapan Financial Sector Assessment Program (FSAP); g. saling bertukar informasi mengenai pelaksanaan tugas secara tepat waktu dan relevan, serta mengembangkan pengaturan akses informasi guna memastikan terpenuhinya kebutuhan informasi masing-masing pihak; h. melaksanakan tugas-tugas lain yang diberikan/diarahkan oleh Forum Pengarah terkait dengan stabilitas sistem keuangan. Komite Koordinasi Gubernur BI Menkeu Ketua Dekom LPS FORUM STABILITAS SISTEM KEUANGAN Forum Pengarah Sekretariat Forum Pelaksana Tim Kerja Ad Hoc Reguler ASKI FSAP Lainnya 6 [email protected]