Peran Bank Sentral Dalam SSK Makroprudensial

advertisement

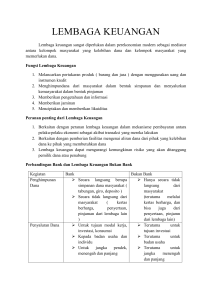

LEMBAGA KEUANGAN DAN STABILITAS KEUANGAN Hadi Cahyono SE, MM PENGERTIAN LEMBAGA KEUANGAN Semua badan yang kegiatannya bidang keuangan, melakukan penghimpunan, dan penyaluran dana kepada masyarakat, terutama guna membiayai investasi perusahaan (SK Menkeu RI No 79/90) Suatu lembaga yang melancarkan pertukaran barang dan jasa dengan penggunaan uang atau kredit dan membantu menyalurkan tabungan sebagian masyarakat kepada masyarakat yang membutuhkan pembiayaan dana untuk investasi FUNGSI-FUNGSI LEMBAGA KEUANGAN Fungsi Lembaga Keuangan Fungsi Perantara, lembaga keuangan berfungsi memindahkan tabungan yang diterima dari masyarakat pada sektor bisnis (pinjaman) Fungsi Investasi, berfungsi membantu dalam menggalang perolehan dana dengan cara penerbitan dan penjualan efek di pasar modal, berperan juga dalam memberikan nasihat-nasihat strategis untuk melakukan penggabungan usaha (merger) dan akuisisi serta berbagai jenis transaksi keuangan lainnya. Fungsi Kredit, berfungsi menyalurkan dana masyarakat (deposito, tabungan, giro) dalam bentuk bantuan keuangan kepada dunia usaha. Fungsi Pembayaran, dalam hal ini lembaga keuangan melakukan pembayaran barang dan jasa yang dilakukan konsumen dengan menggunakan cek, bilyet giro dan lainnya Fungsi Manajemen Kas, yaitu untuk memaksimumkan cash availability dengan maksud untuk bisa memaksimumkan bunga yang dapat diperoleh dari investasi surat-surat berharga Fungsi Tabungan,dalam hal ini lembaga keuangan menjadi lembaga yang menyimpan dana dana yang dimiliki masyarakat Fungsi Penjamin, dalam hal ini lembaga keuangan menjadi penjamin nasabah yang melakukan transaksi Fungsi Kepercayaan, dalam hal ini lembaga keuangan mendapatkan kepercayaan untuk, menyimpan dan memanfaatkan dana yang dititipkan Intermediasi Keuangan Merupakan kegiatan pengalihan dana dari penabung (landers) kepada peminjam (borrowers) Proses Intermediasi dilakukan dengan cara membeli sekuritas primer yang diterbitkan oleh defisit unit dan dalam waktu yang sama mengeluarkan sekuritas sekuritas sekunder kepada penabung atau surplus unit Bagi penabung simpanan tersebut merupakan aset financial (financial asset), sedang bagi bank merupakan utang (financial leabilities) PERAN STRATEGIS LEMBAGA KEUANGAN DALAM PROSES INTERMEDIASI PENGALIHAN ASET Mengalihkan kewajibannya (financial liabilities) menjadi aset (financial assets) dengan jangka waktu sesuai keinginan nasabah REALOKASI PENDAPATAN Untuk persiapan menghadapi masa yang akan datang TRANSAKSI Memberikan jasa-jasa guna mempermudah transaksi PERANAN INTERMEDIASI LEMBAGA KEUANGAN DANA INCOME INCOME Saver Group Borrower Group DANA PENGELOMPOKAN LEMBAGA KEUANGAN Lembaga Keuangan Bank (LKB) Bank sentral, bank umum, bank perkreditan rakyat, bank campuran Lembaga Keuangan Bukan Bank (LKKB) Lembaga pembiayan dan investasi serta penjual surat surat berharga PENGELOMPOKAN LEMBAGA KEUANGAN LEMBAGA KEUANGAN LKB Bank Sentral Bank Umum LKBB BPR LPIPSB LKL Bank Umum Konvensional BPR Konvensional Pasar Modal Asuransi Bank Umum Syariah BPR Syariah Pasar Uang + valas Pegadaian Leasing Dana Pensiun Moven Factoring Reksadana PERBEDAAN DAN PERSAMAAN LKB LKBB PERBEDAAN Memiliki kemampuan menciptakan kredit, mengedarkan uang, dan menambah jumlah uang beredar Menyalurkan kepada masyarakat melalui penyertaan modal atau membiayai investasi perusahaan PERSAMAAN Melancarkan pertukaran produk dengan menggunakan uang dan instrumen kredit dan membantu menyalurkan dana penabung kepada pengusaha STABILITAS KEUANGAN Hal yang dimaksud dengan kestabilan nilai rupiah antara lain adalah kestabilan terhadap hargaharga barang dan jasa yang tercermin pada inflasi Ketidak stabilan sistem keuangan akan menimbulkan dampak buruk yakni: kehilangan kepercayaan masyarakat dan menurunnya pertumbuhan ekonomi dan pendapatan Biaya pemulihan ekonomi khususnya sektor keuangan akibat krisis tersebut sangat besar DEFINISI SSK Secara efisien memfasilitasi alokasi sumberdaya dari waktu ke waktu, dari deposan ke investor dan alokasi sumberdaya ekonomi secara keseluruhan Dapat menilai/mengidentifikasi dan mengelola resiko resiko keuangan Dapat dengan baik menyerap gejolak yang terjadi pada sektor keuangan dan ekonomi Kerangka Kebijakan Moneter di Indonesia Bank Indonesia menganut sebuah kerangka kerja yang dinamakan Inflation Targeting Framework (ITF) Dengan kerangka ini, Bank Indonesia secara eksplisit mengumumkan sasaran inflasi kepada publik dan kebijakan moneter diarahkan untuk mencapai sasaran inflasi yang ditetapkan oleh Pemerintah tersebut. BI Rate BI Rate adalah suku bunga kebijakan yang mencerminkan sikap atau stance kebijakan moneter yang ditetapkan oleh bank Indonesia dan diumumkan kepada publik. Dengan mempertimbangkan pula faktor-faktor lain dalam perekonomian, Bank Indonesia pada umumnya akan menaikkan BI Rate apabila inflasi ke depan diperkirakan melampaui sasaran yang telah ditetapkan, sebaliknya Bank Indonesia akan menurunkan BI Rate apabila inflasi ke depan diperkirakan berada di bawah sasaran yang telah ditetapkan. FAKTOR-FAKTOR PENDUKUNG SSK Lingkungan ekonomi makro yang stabil Sistem pembayaran yang aman dan handal Sistem keuangan yang stabil dan sehat Pengawasan institusi keuangan yang efektif Lembaga keuangan yang dikelola dengan baik ALASAN PENTINGNYA SSK Stabilitas moneter hanya dapat terwujud dengan adanya stabilitas keuangan, karena sistem keuangan merupakan transmisi kebijakan moneter 1. 2. 3. Suatu sistem keuangan yang stabil akan: Menciptakan kepercayaan dan lingkungan yang mendukung bagi nasabah penyimpan dan investor untuk menanamkan dananya pada lembaga keuangan, termasuk menjamin kepentingan masyarakat terutama nasabah kecil. Mendorong fungsi intermediasi keuangan yang efisien sehingga pada akhirnya mendorong investasi dan pertumbuhan ekonomi. Mendorong beroperasinya pasar dan memperbaiki alokasi sumber daya perekonomian. Pihak-pihak yang Bertanggungjawab terhadap SSK Otoritas keuangan (pemerintah, bank sentral, lembaga penjamin simpanan, dll). Pelaku keuangan (bank, pasar modal, lembaga keuangan non bank). Publik, khususnya pengguna jasa keuangan Peran Bank Sentral Dalam SSK Makroprudensial dan Mikroprudensial Sumber instabilitas dapat dibagi dua yaitu risiko endogen dan risiko eksogen Risiko eksogen yaitu risiko yang timbul diluar sektor keuangan, seperti gangguan karena ekonomi makro atau risiko kejadian seperti adanya bencana alam. Risiko endogen yaitu risiko yang berada di dalam sektor keuangan itu sendiri seperti dari perbankan seperti risiko kredit, risiko pasar dan risiko operasional. Makroprudensial dan Mikroprudensial Pemantauan dan penilaian terhadap ketahanan sistem keuangan dilakukan dengan dua pendekatan, yaitu makroprudensial dan mikroprudensial. Peran Bank Indonesia Dalam Memelihara SSK 4 strategi yang diadopsi oleh Bank Indonesia dalam usahanya menjaga stabilitas sistem keuangan, yaitu: (i) pemantapan regulasi dan standar; (ii) peningkatan riset & surveilance; (iii) peningkatan koordinasi & kerjasama; dan (iv) penetapan jaring pengaman & penyelesaian krisis. Peran Bank Indonesia Dalam Memelihara SSK Strategi 1: Pemantapan Regulasi dan Standar dan Disiplin Pasar 12 Kunci Standar Sektor Keuangan: Macroeconomic Policies & Data Transparency Code of Good practice of transparency in Monetary & Financial Policies Code of Good Practice in financial Transparency Data dissemination standart Institutonal & Market Infrastructure Priciples of corporate governance Core principles for systematically important payment system Market integrity (Financial Action Task Force on Anti Money Loundering) Insolvency International accounting standard International standard of auditing Prudential Financial Regulation & Supervision Core Principles for effective banking supervision Principles of securities regulation Core principles for insurance supervision STRATEGI 2: Peningkatan Riset dan Surveillace Peningkatan riset dan surveillance ditujukan untuk mengidentifikasi, mengukur dan memonitor resikoresiko yang dapat mengancam kestabilan keuangan Secara umum ada 2 aktivitas riset: Mengembangkan perangkat pendukung dalam rangka penilaian ssk Mengidentifikasi permasalahan yang membahakan ssk Surveillance Menilai berfokus pada dua sasaran pokok, yaitu: dan memantau permasalahan dari resiko-resiko yang dapat membahayajan SSK Merekomendasikan dan memberikan masukan untuk perumusan kebijakan dalam rangka memelihara SSK Instrumen yang digunakan untuk melakukan fungsi surveillance terdiri dari: 1. Macroprudential dan microprudential indicators 2. Financial soundness indicators 3. Stress test Strategi 3: Peningkatan Koordinasi dan Kerjasama Hal ini antara lain dilakukan dengan membentuk suatu forum stabilitas sistem keuangan yang beranggotakan Bank Indonesia, Departemen Keuangan, dan LPS Strategi 4: Penetapan Jaring Pengaman dan Krisis Manajemen Dua fungsi utama yang dilakukan bank Sentral: crisis prevention dan crisis resolution JPKM yang komprehensif terdiri dari: Pengawasan independen dan efektif Lender of the last resort Skema penjaminan simpanan Manajemen krisis yang efektif Istilah istilah Crisis management (manajemen krisis): proses yang meliputi identifikasi, mitigasi dan penyelesaiaan krisis. Crisis prevention (pencegahan krisis): upaya mencegah krisis melalui berbagai kebijakan meliputi pengawasan dan pengaturan (micro prudential) terhadap lembaga dan pasar keuangan dan mitigasi (surveillance) terhadap sistem keuangan (macro prudential). Crisis resolution(penyelesaian krisis): upaya untuk mengatasi krisis bila terjadi termasuk restrukturisasi dan rekapitalisasi bank-bank yang berdampak sistemik. Cross border : integrasi keuangan yang melintasi batas antar negara. Discount window (fasilitas diskonto): kredit yang diberikan oleh bank sentral kepada bank untuk mengatasi kesulitan likuiditas akibat ketidaksesuaian sementara (mismatch) pengelolaan dana. Financial deepening: peningkatan penyediaan jasa keuangan dengan berbagai pilihan yang luas kepada masyarakat. Lender of last resort: fungsi bank sentral untuk memberikan kredit kepada bank untuk mengatasi kesulitas likuiditas akibat ketidaksesuaian sementara (mismatch) pengelolaan dana. Good Corporate Governance: tata kelola perusahaan yang baik dan sehat. Monetary base: jumlah uang beredar yang terdiri dari uang kartal dan simpanan perbankan pada bank sentral. Open market operation (operasi pasar terbuka) : kegiatan yang dilakukan bank sentral untuk mengontrol jumlah uang beredar melalui pembelian atau penjualan obligasi pemerintah. Reserve requirement (giro wajib minimum): sejumlah dana yang harus dicadangkan bank di bank sentral untuk memenuhi kewajibannya terhadap deposan. Risk mitigation (mitigasi risiko): upaya untuk mengurangi kemungkinan terjadinya dan dampak risiko. Stress testing: estimasi potensi kerugian terhadap eksposur kredit dan likuiditas yang dihasilkan dari beberapa skenario perubahan harga dan volatilitas. Surveillance: kegiatan memonitor risiko yang mungkin timbul pada lembaga dan pasar keuangan.