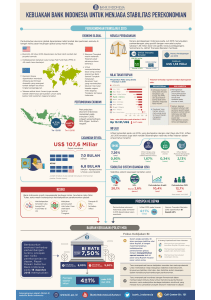

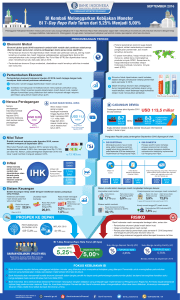

perkembangan ekonomi keuangan dan kerjasama

advertisement