M13 SKB.

advertisement

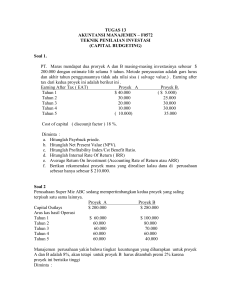

RISIKO, PENYESUAIAN TINGKAT BUNGA DAN FAKTOR RISIKO DALAM INVESTASI RISIKO Risiko adalah penyimpangan kejadian dari yang diharapkan Dalam usulan investasi pendapatan yang diinginkan adalah tingkat bunga yag digunakan dalam menghitung NPV. Semakin tinggi risiko investasi semakin tinggi tingkat bunga yang digunakan. Risiko dapat dihitung sebagai berikut: X Xi 2 n dimana : : risiko X : nilai rata - rata atau tingk at keuntungan yang diharapkan X i : observasi ke i n : jumlah observasi Beta koefisisen Risiko dalam investasi terdiri dari risiko sistematis dan risiko non sistematis. risiko yang dapat dihilangkan dengan melakukan diversifikasi adalah risiko non sistematis. Dalam investasi saham, model CAPM menyatakan bahwa tingkat keuntungan suatu saham tergantung pada tingkat keuntungan bebas risiko dan premi atas risiko. Risiko ini dinyatakan dalam bentuk Beta yang menunjukkan kepekaan suatu saham terhadap portofolio pasar. Portofolio pasar adalah tingkat keuntungan yang diperoleh dari semua kesempatan investasi yang ada di pasar. Rj R f Rm R f Rj Rm R f 2 m r jm j m j dimana : R j : tingkat keuntungan saham j R m : tingkat keuntungan saham m R f : tingkat keuntungan saham f r jm : tingkat korelasi tingkat keuntungan saham j dengan tin gkat keuntungan pasar j : deviasi standar ti ngkat keuntungan saham j m : deviasi standar ti ngkat keuntungan saham m m2 : varian tin gkat keuntungan portofolio pasar PENYESUAIAN TINGKAT BUNGA DALAM MENGHITUNG NPV Konsep CAPM dapat digunakan untuk menentukan tingkat bunga yang layak dari usulan investasi, dengan penyesuaian perhitungan beta karena struktur modal dari perusahaan. Jika perusahaan menggunakan hutang maka perusahaan akan menanggung risiko finansial yang besar sehingga tingkat bunga yang disyaratkan semakin tinggi. Dalam menghitung beta industri hanya dihitung beta aktivanya saja. Beta aktiva menunjukkan risiko usaha. Perbedaan antara beta aktiva dengan beta modal sendiri menunjukkan beta finansial. Penyesuaian Tingkat Bunga Dalam Menghitung NPV H MS a h ms H MS H MS dimana : a : beta aktiva h : beta hutang H : hutang MS : modal sendiri Penyesuaian Tingkat Bunga Dalam Menghitung NPV Dengan anggapan investasi semua dibelanjai dengan modal sendiri maka NPv dapat dihitung sebagai berikut: n NPV A0 t 1 At 1 i n dimana : A0 : pengeluara n investasi pada tahun ke 0 At : aliran kas masuk bersih pada tahun ke t i : tingkat keuntungan yg diinginkan pemilik modal sendiri , hanya dengan memperhati kan risiko usaha n : umur ekonomis investasi Penyesuaian Terhadap Aliran Kas Dalam Menghitung NPV Aliran kas bersih dimasa datang meupakan sesuatu yang tidak pasti, oleh karena itu harus diubah menjadi kepastian dengan menggunakan koefisien tertentu. Jika kita merubah aliran kas yang tidak pasti menjadi kepastian ini maka tingkat bunga yang digunakan adalah tingkat unga bebas risiko. Perhitungan PV a1 Aˆ1 PV 1 R f C1 Cov Cˆ1 , Rm PV 1 R f PV 1 R C1 rC1 , Rm C1 Rm f dimana : PV : nilai sekarang C1 : penerimaan yang diharapkan di tahun ke 1 R f : tingkat keuntungan bebas risiko R m : tingkat keuntungan pasar PENDEKATAN PRAKTIS UNTUK MEMASUKKAN FAKTOR RISIKO DALAM INVESTASI ada 4 pendekatan yaitu: a) Modifikasi metode certainty equivalnt b) Analisis sensitivitas c) Analisis break event d) Metode simulasi Modifikasi metode certainty equivalnt Metode ini menghitung NPV suatu usulan investasi dengan mengunakan tingkat keuntungan bebas risiko tetapi tidak menyesuaikan aliran kasnya. Metode ini mengukur berapa probabilitas investasi akan memperoleh NPV sama dengan atau lebih besar dari Rp. 0,Bila suatu usulan investasi mempunyai NPV yang diharapkan sama tetapi mempunyai satnadr deviasi yang lebih besar maka dengan sendirinya investasi ini mempunyai probabilitas lebih besar untuk mendapatkan NPV nol. Untuk menghindari perhitungan ganda maka investasi didiskontokan dengan tingkat bunga bebas risiko. Modifikasi metode certainty equivalnt Aliran kas independen Aliran kas independen adalah aliaran kas yang dimana yang terjadi ditahun t-1 tidak mempengaruhi tahun t. Dengan adanya aliran kas tersebut aliran kas yang diharapkan dihitung dengan rumus sbb: n Dimana: EC C t Pt EC : cash flow yang diharapkan Ct : cash flow di periode ke t Pt : probabilitas terjadinya aliran kas pada periode ke t n : periode aliran kas t 1 Modifikasi metode certainty equivalnt sedangkan standar deviasi aliran kas setiap tahunnya adalah: n t Ct EC 2 Pt t 1 Sedangkan deviasi standar dari investasi dapat dihitung dengan rumus sbb: investasi n t2 1 R t 0 2 f Dimana: 2 t : variance aliran kas pada tahun ke t Rf : tingkat binga investasi bebas risiko Modifikasi metode certainty equivalnt Untuk mengetahui probabilitas memperoleh NPV sama enganatau lebih kecil dari nol, akan digunakan rumus sbb: Z X E (NPV ) Dimana: Z : deviasi standar yang distandardisir X : nilai yang ingin dicari probabilitasnya ( dalam hal ini NPV=0) E(NPV) :NPV yang diharapkan : deviasi standar investasi Nilai Z ini kemudian kita lihat pada tabel dibawah kurva normal. Modifikasi metode certainty equivalnt 2. Ketergantungan aliran kas dalam praktek terdapat ketergantungan aliran kas dari waktu ke waktu. Ketergantungan ini bisa sempurna (korelasi sempurna), tetapi yang lebih umum adalah korelasi moderat. Untuk investasi dengan aliran kas yang berkorelasi sempurna maka deviasi standar investasi dihitung dengan rumus sebagai berikut: n t 0 t 1 R 2 f Perhitungan untuk probabilitas NPV sama dengan nol dihitung dengan rumus seperti sebelumnya Modifikasi metode certainty equivalnt Untuk investasi dengan aliran kas yang berkorelasi moderat maka deviasi standar investasi dihitung dengan rumus sebagai berikut: investasi NPV NPV P n t 1 2 t t Dimana: NPVt : NPV pada periode ke t Pt NPV : probabilitas aliran kas pada periode t : rata-rata tertimbang dari NPV Analisis Sensitivitas Analisis sensitivitas dilakukan dengan cara memperhitungkan NPV aliran kas pada kondisi suatu variabel yang optimis atau pesimis dan variabel yang lainnya ada pada kondisi yang diharapkan, dari beberapa aspek. Analisis ini mempunyai kelemahan: a. pengertian pesimis dan optimis bagi tiap individu adalah relatif b. sangat mungkin antar variabel terdapat hubungan, sehingga harus digunakan asumsi bahwa suatu variabel berada dalam kondisi pesimis sedangkan variabel-vaiabel lainnya dalam kondisi yang diharapkan tidaklah tepat. Analisis Break Event Analisis break event tradisional Dengan analisis ini dapat diketahui berapa minimal perusahaan harus berproduksi atau menjual agar tidak mengalami kerugian. Asumsi: biaya dibagi menjadi biaya tetap dan biaya variabel Perusahaan hanya menjual satu jenis produk. Kalaupun perusahaan memproduksi banyak jenis produk komposisi produk-produk ini dianggap tetap Unit yang dihasilkan sama dengan unit yang terjual Rumus yang digunakan: Dimana Q : unit terjual FC : total biaya tetap P : harga jual perunit V : biaya variabel perunit Q=FC/(P-V) Analisis Break Event Analisis break event yang dimodifikasi Disini akan dihitung break event dalam arti NPV=0 Titik break event diambil dari perpotongan garis PV cash inflow dan garis PV cash out flow Persamaan garis yang digunakan adalah: Y=a + bX Dimana Y : PV aliran kas X : jumlah penjualan a : aliran kas saat X=0 b : kemiringan garis persamaan Simulasi Monte Carlo Simulasi adalah usaha memperkirakan keadaan senyatanya dengan menggunakan modal tertentu. Langkah dalam simulasi Monte Carlo ini sebagai berikut: 1. membuat model Model semakin sederhana jika variabel semakin sedikit, tidak ada hubungan antar variabel dan antar waktu 2. menentukan probabilitas Probabilitas untuk memperoleh nilai nilaitertentu dari berbagai faktor yang digunakan ataupun kombinasinya harus ditentukan dalam simulasi. Probabilitas ditentukan berdasar judgement manajemen 3. Melakukan simulasi Simulasi dilakukan untuk menghitung aliran kas setiap periode sehingga dapat diperoleh taksiran rata-rata aliran kas setiap tahunnya.dengan demikian dapat dihitung NPV yang diharpkan dari investasi tsb. Jika menghitung dengan cara ini maka hendaknya digunakan tingkat bunga bebas risiko. Pendekatan Praktis Dalam Memilih Sumber Pembelanjaan 1. Analisis rentabilitas ekonomis (RE) dan rentabilitas modal sendiri (RMS) EBIT RE 100% TA EAT RMS 100% MS Dari pertimbangan RMS penggunaan hutang menguntungkan jika RMS dengan menggunakan hutang lebh besar dari pada RMS dengan modal sendiri. Analisis ini hanya memperhatikan pemilihan sumber dari sisi RMS Pendekatan Praktis Dalam Memilih Sumber Pembelanjaan 2. Analisis aliran kas Dengan analisis ini pemilihan sumber pembelanjaan ditekankan pada pertimbangan likuiditas perusahaan. Jika makin banyak hutang digunakan berarti beban tetap perusahaan semakin besar. Aliran kas keluar tetap sedangkan arus kas masuk tidak tetap.