Manajemen Jasa Bank

advertisement

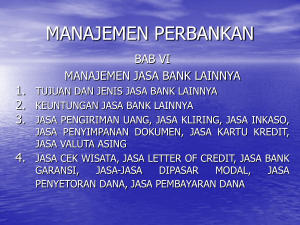

MANAJEMEN PERBANKAN Pertemuan ke VI MANAJEMEN JASA BANK LAINNYA 1. TUJUAN DAN JENIS JASA BANK LAINNYA 2. KEUNTUNGAN JASA BANK LAINNYA 3. JASA PENGIRIMAN UANG, JASA KLIRING, JASA INKASO, 4. JASA PENYIMPANAN DOKUMEN, JASA KARTU KREDIT, JASA VALUTA ASING JASA CEK WISATA, JASA LETTER OF CREDIT, JASA BANK GARANSI, JASA-JASA DIPASAR MODAL, JASA PENYETORAN DANA, JASA PEMBAYARAN DANA 1. TUJUAN DAN JENIS JASA BANK LAINNYA Kegiatan bank yang ketiga adalah memberikan jasa jasa bank. Tujuan Pemberian jasa bank adalah untuk mendukung dan memperlancar kegiatan sebelumnya. Semakin lengkap jasa bank maka akan semakin baik. Kelengkapan jasa bank sangat tergantung dari : • Modal, Perlengkapan Fasilitas sampai pada Karyawan • Jenis Bank, apakah bank umum atau BPR, Bank Devisa atau Non Devisa Jenis-jenis jasa bank yang ada di Indonesia antara lain : Menerima setoran-setoran Seperti : o Pembayaran pajak o Pembayaran telepon o Pembayaran listrik o Pembayaran uang kuliah Menerima pembayaran-pembayaran seperti : o Gaji/ Pensiun o Pembayaran deviden o Pembayaran kupon o Pembayaran bonus/ hadiah Di dalam pasar modal memberikan atau menjadi : o Penjamin emisi (underwriter) o Penjamin (guarantor) Transfer (Kiriman Uang) Inkaso Kliring Safe Deposit Box Bank Card Bank Notes (Valas) Bank Garansi Referensi Bank Bank Draf Letter Of Credit (L/C) Cek Wisata (Travellers cheque) Jual Beli Surat-surat Berharga Dan jasa lainnya 2.KEUNTUNGAN JASA BANK LAINNYA Disamping keuntungan utama yaitu selisih bunga pinjaman dengan bunga simpanan (spread based) maka pihak perbankan juga memperoleh keuntungan dari transaksi jasa jasa bank (fee based) Keuntungan yang diperoleh dari jasa bank antara lain diperoleh dari : 1) Biaya Administrasi Pembebanan biaya administrasi dikenakan untuk pengolahan suatu usaha tertentu seperti biaya administrasi simpanan, kredit dan transaksi lainnya 2) Biaya Kirim Biaya Kirim diperoleh dari jasa pengiriman uang baik transfer dalam negeri maupun transfer luar negeri 3) Biaya Tagih Biaya tagih diperoleh dari penagihan dokumendokumen milik nasabah baik kliring maupun inkaso 4) Biaya Provisi dan Komisi Biaya yang diperoleh dari jasa kredit dan jasa transfer 5) Biaya Sewa 6) biaya yang dikenakan bagi nasabah yang menggunakan jasa safe deposit box. Besarnya biaya tergantung dari ukuran box dan jangka waktunya Biaya Iuran jasa iuran diperoleh dari jasa pelayanan bank card dimana kepada setiap pemegang kartu dikenakan biaya, iuran biasanya dikenakan pertahun. Besar kecilnya biaya diatas kepada nasabah tergantung pada masing-masing bank. Bank dapat menggunakan : • Metode jangakauan wilayah untuk biaya kirim dan tagih • Metode jangka waktu untuk biaya iuran dan biaya sewa 3 JASA BANK Jasa Pengiriman Uang (Transfer) Transfer adalah jasa pengiriman uang atau pemindahan uang lewat bank baik pengiriman uang dalam kota, luar kota maupun luar negeri. Keuntungan yang diperoleh jika dibandingkan jasa pengiriman lainnya : 1. Pengiriman uang lebih cepat 2. Aman sampai tujuan 3. Pengiriman dapat dilakukan melalui telepon melalui pembebanan rekening 4. Prosedur mudah dan murah Jasa Kliring (Clearing) Kliring adalah penagihan warkat bank yang berasal dari dalam kota melalui lembaga kliring. Lembaga kliring dibentuk dan dikoordinir oleh bank indonesia. Tujuan dilaksanakan kliring oleh BI antara lain : Untuk memajukan dan mempelancar lalulintas pembayaran giral (Cek, BG) Agar perhitungan penyelesaian utang piutang dapat dilaksanakan lebih mudah, aman dan efesien Salah satu pelayanan bank kepada nasabahnya Jasa Inkaso (collection) Inkaso adalah penagihan warkat bank yang berasal dari luar kota atau luar negeri. Warkat-warkat yang dapat di inkasokan seperti : 1. Cek 2. BG 3. Wesel 4. Deviden 5. Kupon Jasa Penyimpanan Dokumen (safe deposit box) Safe deposit box merupakan jasa persewaan kotak untuk menyimpan dokumen atau surat surat berharga. Keuntungan bagi nasabah : o Menjamin kerahasiaan barang-barang yang disimpan karena pihak bank tidak perlu tahu isi SDB o Keamanan dokumen terjamin Nasabah penyewa SDB dikenakan 2 macam biaya, yaitu : 1. Biaya Sewa, besarnya biaya tergantung ukuran box dan jangka waktu sewa yang biasanya dibayar pertahun 2. Biaya Jaminan, biaya pengganti apabila kunci yang dipegang nasabah hilang dan box harus dibongkar Jasa Kartu Kredit (bank card) Bank card merupakan uang plastik yang kegunaannya adalah sebagai alat pembayaran di tempat tempat tertentu. jenis-jenis bank card : 1. Credit Card Credit card adalah suatu sistem dimana pemegang kartu dapat melunasi penagihan yang terjadi atas dirinya secara angsuran dengan minimal pembayaran tertentu 2. Debet Card Debet card adalah sistem pembayaran atas penagihan nasabah melalui pendebetan atas rekening di bank Degan bank card ada 3 pihak yang diuntungkan, yaitu ; a.Keuntungan bagi bank : – Memperoleh iuran tahunan – Memperoleh bunga saat berbelanja – Loyalitas nasabah b.Keuntungan bagi pemegang kartu : – Kemudahan berbelanja – Kemudahan dalam memperoleh uang tunai – Menghindari resiko kehilangan membawa uang tunai c.Keuntungan bagi pedagang : – Meningkatkan omset penjualan – Pelayanan kepada para pelanggan Jasa Valuta Asing (bank notes) Bank notes merupakan uang kartal asing yang dikeluarkan dan diterbitkan oleh bank diluar negeri. Bank mengelompokan valuta asing kedalam dua kelompok : a. Bank notes yang kuat Bank notes yang kuat berdasarkan kategori : • Mudah diperjual belikan • Nilai tukar terkendali/ stabil • Frekuensi penjualan sering terjadi. b. Bank notes yang lemah Sedangkan bank notes yang lemah adalah kebalikan dari bank notes yang kuat. Dalam transaksi jual beli valuta asing, bank menggunakan KURS Jasa Cek Wisata (travellers cheque) Travellers cheque adalah cek wisata atau cek perjalanan yang biasanya digunakan oleh mereka yang hendak bepergian Keuntungan atau manfaat penggunaan travellers cheque : a) Memberikan kemudahan berbelanja karena travellers cheque dapat dibelanjakan atau diuangkan di berbagai tempat b) Mengurangi resiko kehilangan uang karena setiap travellers cheque yang hilang dapat diganti c) Biasanya untuk pembelian travellers cheque tidak dikenakan biaya begitu juga saat pencairannya. Jasa Letter of Credit (L/C) L/C adalah pernyataan dari bank atas permintaan nasabah (importir)untuk menyediakan atau membayar sejumlah uang tertentu untuk kepentingan pihak ketiga (eksportir). Jenis-jenis L/C : 1.Revocable L/C Yaitu : L/C yang setiap saat dapat dibatalkan atau diubah secara sepihak oleh bank pembuka (opening bank) tanpa memberitahukan terlebih dahulu kepada pihak yang menerima pembayaran (benefeciary) 2.Irrevocable L/C Yaitu : L/C yang tidak dapat dibatalkan atau diubah tanpa persetujuan dari semua pihak yang terlibat 3.Sight L/C Yaitu : L/C yang saat pembayarannya langsung pada saat dokumen diajukan oleh eksportir kepada advise bank 4.Usance L/C Yaitu L/C yang pembayarannya dengan tenggak waktu tertentu, misal 1 bulan etelah penunjukan dokumen. 5.Restricted L/C Yaitu L/C yang pembayarannya di batasi kepada bankbank tertentu yang namanya tercantum di dalam L/C 6.Unrestricted L/C Yaitu L/C yang membebaskan negoisasi dokumen di bank manapun atau L/C yang tidak menyebutkan dengan tegas bank yang akan menjadi advise. 7.Red Cluse L/C Yaitu : dimana bank pembuka L/C memberikan kuasa kepada bank pembayar untuk membayar uang muka / seluruh nilai L/C kepada benefeciary sebelum benefeciary menyerahkan dokumen. 8.Transferable L/C Yaitu L/C yang memberikan hak kepada beneficiary untuk memindahkan sebagian atau seluruh nilai L/C pada satu atau beberapa pihak. 9.Revolving L/C Yaitu : L/C yang penggunaannya dapat dilakukan secara berulang-ulang Dalam proses penyelesaian L/C dibutuhkan dokumendokumen. Dokumen-dokumen meliputi : • Bill of Lading (B/L) Yaitu ; surat/ dokumen yang dikeluarkan oleh perusahaan pengangkutan yang menyatakan bahwa pihaknya telah menerima penyerahan barang untuk diangkut ke tujuan tertentu. • Faktur (invoice) Yaitu : daftar perincian harga dari barang-barang yang dikeluarkan penjual atas suatu transaksi sebagai tanda bukti transaksi dan dapat juga sebagai alat tagihan. • Asuransi • • • Yaitu : perusahaan yang akan menanggung dan mengganti terhadap kerugian yang akan dialami eksportir apabila terjadi kehilangan atau kerusakan. Daftar Pengepakan (packing list) Yaitu ; daftar uraian barang-barang yang dimasukan dalam peti Certificate of origin Yaitu : surat keterangan asal barang yang diekspor Certifikat of Inspection Yaitu : surat keterangan pemeriksaan barang tentang keadaan barang yang dibuat oleh independet surfeyor Skema mekanisme proses penyelesaian L/C : 1 IMPORTIR PT BELINYU 11 10 5 EKSPORTIR PT SONY 6 2 7 4 3 Opening Bank Bank Mandiri 8 9 Advising Bank HSBC Bank Keterangan mekanisme proses L/C : 1. Eksportir dan importir melakukan perjanjian dan persetujuan penjualan barang yang tertuang dalam sales contract 2. Importir melakukan pemukaan L/C di opening bank 3. Berdasarkan aplikasi importir, opening bank meneruskan L/C ke advising bank 4. L/C berikut dokumen diserahkan oleh advising bank ke pada eksportir 5. Setelah menerima dokumen dari advising bank maka eksportir mengirim barang kepada importir sesuai perjanjian 6. Bukti pengiriman barang berikut dokumen diserahkan pada advising bank untuk memperoleh pembayaran. 7. Advising bank melakukan pembayaran setelah mempelajari dokumen yang diserahkan eksportir memenuhi syarat 8. Advising bank meneruskan dokumen pembayaran dan pengapalan barang kpada opening bank untuk menerima pembayaran kembali 9. Opening bank akan mempelajari dokumen dari advising bank dan apabila sudah lengkap baru dibayar 10. Opening bank memberitahukan importir atas kedatangan dokumen dari eksportir 11. Importir akan melunasi pembayaran L/C yang telah dibuatnya serta memperoleh dokumen yang dikirim. Manfaat yang diperoleh oleh bank : – Penerimaan biaya administrasi berupa provisi/komisi – Pemberian pelayanan kepada nasabah sehingga nasabah menjadi loyal – Pengendapan dana setoran yang merupakan dana murah bagi bank Jasa Bank Garansi Bank garansi yaitu jaminan pembayaran yang diberikan oleh bank kepada suatu pihak baik perorangan, perusahaan atau badan dalam bentuk surat jaminan. Tujuan bank garansi adalah : a) Memberikan bantuan fasilitas dan kemudahan dalam mempelancar transaksi nasabah b) Bagi pemegang jaminan adalah untuk memberikan keyakinan bahwa tidak akan menderita kerugian bila pihak yang dijaminkan melalaikan kewajibannya karena pemegang jaminan dapat ganti rugi dari pihak perbankan c) Menimbulkan saling percaya d) Menimbulkan rasa aman dan ketentraman berusaha e) Bank memperoleh keuntungan dari biaya-biaya yang harus dibayar nasabah dan penerima jaminan f) Pengendapan dana storjam yang merupakan dana murah bagi bank Proses bank garansi BNI 3 2 4 5 6 PT. Cemerlang PT. Baru 1 Proses Bank Garansi 1. Negoisasi awal antara pemeli (PT. Cemerlang) dan penjual (PT. Baru) • Harga : Rp 100.000.000 • Cara pembayaran : setelah barang sampai dengan keadaan baik • Penjual mensyaratkan penyerahan bank garansi dari BNI 2. Pembeli megajukan permohonan bank garansi ke BNI 3. BNI mengadakan analisa terhadap permohonan tersebut 4. Apabila BNI menyetujui permohonan tersebut maka melakukan perjanjian penerbitan bank garansi dengan PT cemerlang • Nilai bank garansi : nilai bank garansi tidak harus sama dengan dengan nilai jual beli, tergantung kesepakatan antara pembeli, penjual dan bank. Misal : Rp 100.000.000 • Setoran jaminan : setor jaminan besarnya sekitar 10 % dari nilai bank garansi atau Rp 10.000.000 • Agunan tambahan : resiko yang ditanggung bank diantisipasi juga dengan penyerahan agunan oleh pemohon bank garansi • Provisi/ komisi : biaya penerbitan bank garansi yang harus dibayar oleh pemohon sebelum penerbitan 5. Bank garansi diterbitkan dan diserahkan kepada PT. Baru 6. Perjanjian direalisasikan dan penjual mengirim barang ke pembeli Kemungkinan I : PT cemerlang menepati janjinya dan membayar lunas kepada penjual dan selanjutnya : a) Penjual tidak mempunyai alasan untuk melakukan klaim ke bank b) Sertifikat bank garansi dikembalikan ke bank c) Setoran jaminan dan agunan dikembalikan d) Proses bank garansi selesai Kemungkinan II : PT Cemerlang cidera janji, yaitu pada saat disepakati tidak membayar lunas kepada penjual dan selanjutnya : a) PT Baru klaim ke BNI dengan membawa sertifikat bank garansi dan dokumen yang membuktikan PT Cemerlang telah ingkar janji b) Bank membayar sejumlah nominal bank garansi Rp 100 jt c) Setor jaminan digunakan sebagai pembayaran pertama atas kewajiban kepada BNI d) Sisa kewajiban PT Cemerlang : = Pembayaran Klaim – Setor Jaminan = 100.000.000 – 10.000.000 = 90.000.000 e) Sisa kewajiban di ubah menjadi kredit biasa f) g) h) yang harus dibayar beserta bunganya. PT Cemerlang melunasi kredit beserta bunga Agunan dikembalikan Proses bank garansi selesai. Jasa di Pasar Modal jasa bank dipasar modal adalah : a) Penjamin Emisi (underwriter), yaitu bank sebagai penjamin terjualnya efek sampai batas waktu tertentu Ada 4 macam bentuk underwriter • Full commitment : penjaminan penuh atas penjualan efek yang dikeluarkan oleh perusahaan go public. • Best effort commitment : penjamin emisi mengusahakan sebaik-baiknya dalam menjual efek agar semuanya laku atau banyak. • Standby commitment : penjaminan penuh atas penjualan efek yang dikeluarkan oleh perusahaan go public. • All or none commitment : penjamin emisi menjamin penjualan efek laku semua atau tidak sama sekali. b) Wali Amanat (trustee), yaitu kegiatan mewakili kepentingan pemegang surat berharga (obligasi) berdasarkan perjanjian emiten dengan bank. Tugas wali amanat • Menganalisis kemampuan dan kredibilitas emiten • Menilai kekayaan emiten yang akan dijadikan jaminan • Melakukan pengawasan terhadap kekayaan emiten • Mengikuti secara terus menerus perkembangan perusahaan emiten dan jika perlu memberikan nasehat kepada emiten • Melakukan pemantauan dan pengawasan terhadap pembayaran bunga dan pinjaman pokok obligasi • Sebagai agen utama pembayaran c) Perantara perdagangan efek(broker, pialang) yaitu bank perantara jual beli efek Investor yang ingin membeli atau menjual efek dapat memberikan amanat kepada pialang yang ia percaya. Dalam perdagangan efek pialang tidak menanggung resiko, resiko dan hak atas suatu efek seluruhnya berada pada pihak investor c) Pedagang Efek (dealer) yaitu bank berfungsi sebagai pedagang jual beli efek Beda dengan broker, pedagang efek dapat membeli efek atas namanya sendiri sehingga pedagang efek dimungkinkan untuk memperoleh keuntungan (capital gain) atau kerugian (capital loss) e) Perusahaan pengelola dana (invesment company) yaitu bank sebagai pengelola dana nasabah di bursa efek Invesment company memutuskan efek mana yang harus dijual dan efek mana yang harus dibeli serta melakukan penagihan bunga dan deviden kepada emiten Jasa Penyetoran Dana jasa ini bertujuan untuk memudahkan nasabah dalam membayar kewajibannya cukup pada satu tempat Jasa setoran yang diterima bank antara lain : 1. Pembayaran listrik 2. Pembayaran telepon 3. Pembayaran pajak, dll Jasa Pembayaran Dana 1. Membayar gaji 2. Membayar pensiun 3. Membayar deviden, dll