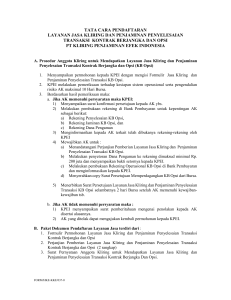

DIKTAT KULIAH Manaj.Investasi Pertemuan 8

advertisement

BAB VII INVESTASI SAHAM & PENILAIAN SAHAM BIASA ( Pertemuan ke-8 & 9 ) Pembahasan Mengenai: 1. 2. 3. 4. 5. 6. 7. 8. Sifat Dasar Saham Aspek-aspek Saham Nilai Saham Deviden Perpajakan Jenis dan Penggunaan Saham Strategi Investasi Penilaian Harga Saham 1. SIFAT DASAR SAHAM Saham (common stock) menarik bagi investor karena berbagai alasan. Diantaranya untuk mendapatkan kekayaan besar (capital gains) dengan relatif cepat, dan memberikan penghasilan berjalan berupa dividen. Sifat dasar investor saham adalah memberikan peran serta bagi investor dalam laba perusahaan. Pemegang saham adalah pemilik residual dari perusahaan. Artinya : mereka berhak atas bagian penghasilan perusahaan hanya setelah seluruh kewajiban perusahaan dipenuhi , dan tidak ada jaminan bahwa mereka akan memperoleh hasil investasi. 2. ASPEK-ASPEK SAHAM Saham merupakan suatu bentuk modal penyertaan (equity capital) atau bukti posisi kepemilikan dalam suatu perusahaan. Saham yang dikenal sebagai emisi yang diperdagangkan secara umum (publicly traded issues) , yaitu saham yang tersedia bagi masyarakat umum, dan di beli serta dijual di pasar terbuka. Berbagai aspek saham : Jenis emisi. Saham bisa dikeluarkan dengan berbagai cara , yaitu : Penawaran umum (public offering) , dimana perusahaan emiten, bekerjasama dengan underwriter, melakukan penawaran sejumlah saham tertentu pada harga tertentu kepada masyarakat investor Penawaran hak (rights offering), dimana pemegang saham yang ada diberi hak pertama untuk emisi baru dengan membeli saham baru secara proporsional dengan kepemilikannya di perusahaan saat itu. 1 Saham penyertaan yang ditangguhkan (deffered equity securities), dimana pemegang warrant diberi hak untuk sejumlah saham tertentu, sedang pemegang saham konvertibel diberi hak untuk menukarnya dengan sejumlah saham biasa tertentu Stock split : perusahaan dapat meningkatkan jumlah saham yang beredar dengan mengumumkan bahwa setiap saham yang beredar dapat ditukarkan dengan sejumlah saham baru. Misalnya : stock split 2 untuk 1 berarti dua saham baru ditukar dengan setiap saham lama. Treasury stock : saham yang telah dikeluarkan dan kemudian dibeli kembali oleh perusahaan emiten. Biaya transaksi : biaya traksaksi pembelian atau penjualan saham terdiri dari dua komponen utama. Yaitu : pertama fee perantara yang trgantung dari jumlah dan harga saham yang diperdagangkan, rata-rata antara 1% sampai 3% dari traansaksi. Kedua. Fee transfer dan pajak yang dikenakan pada penjual sekuritas yang jumlahnya relatif kecil dibanding komisi broker. Keuntungan dan kerugian pemilikan saham : Keuntungan / kemanfaatan pemilikan saham : Peluang memperoleh hasil yang cukup besar berupa capital gain Penghasilan berjalan dari pembayaran dividen Investasi saham cukup likuid dan mudah dipindah tangankan Unit biaya saham biasanya cukup rendah Kelemahan pemilikan saham : Risikonya yang cukup tinggi Sangat sulit menilai saham dan memilih saham yang berprestasi karena banyaknya unsur yang mempengaruhi perkiraan dan harapan tentang arah dari harga saham dimasa depan. Penghasilan berjalan dari saham relatif rendah dibandingkan dengan bunga obligasi, sehingga dividen yield dari saham lebih rendah dari current yield dari obligasi Hak Suara Pemegang saham memiliki hak suara yang dapat ikut menentukan hal-hal yang mempengaruhi jalannya perusahaan. 2 3. NILAI SAHAM Nilai par (par value) : digunakan untuk menunjukkan nilai tertera (stated value) atau nominal (face value). Nilai ini sebenarnya tidak mengukur apa-apa, kecuali untuk akuntansi yang semula menjadi dasa penilaian kewajiban hukum pemegang saham Nilai buku (book value) : menunjukkan besarnya penyertaan pemegang saham (stockholders' equity) di perusahaan. Nilai Likuidasi (liquidation value) : merupakan indikasi mengenai nilai lelang perusahaan bila terpaksa ditutup dan berhenti beroperasi. Nilai pasar (market value) : harga pasar dari suatu emisi saham , dan merupakan petunjuk bagaimana para pelaku pasar secara keseluruhan mengukur nilai dari saham itu. Nilai investasi (investment value) : merupakan indikasi nilai yang diberikan oleh investor terhadap saham yang didasarkan atas perkiraan serta harapannya tentang perilaku hasil dan risiko dari suatu saham 4. D E V I D E N. Deviden merupakan salah satu dari dua sumber penghasilan bagi investor dari pemilikan saham bahkan sebagian investor, dividen merupakan sumber penting atau satu-satunya sumber penghasilan KEBIJAKSANAAN DEVIDEN Kebijaksanaan Dividen Regular : didasarkan atas pembayaran dalam rupiah tetap setiap periode. Tujuannya menjamin tingkat deviden yeng teratur dan konsisten, maksudnya, memperbesar kepercayaan investor. Kebijaksanaan Dividen Ekstra : dimana perusahaan secara periodeik mengumumkan deviden ekstra bila tingkat laba lebih tinggi dari normal, dan perusahaan memiliki cadangan dana yang besar untuk membayar dividen. Kebijaksanaan Payout Ratio Tetap : yang menjaga agar persentase setiap rupiah dari laba yang dibagikan kepada pemegang saham dalam bentuk dividen tunai dapat konstan 5. PERPAJAKAN Pajak senantiasa merupakan faktor yang harus diperhitungkan dalam penghasilan dividen. 3 6. JENIS DAN PENGGUNAAN SAHAM Blue chips : saham yang tak tertandingi dalam mutu dan mempnyai pengalaman yang panjang dan stabil dalam laba dan dividen Saham penghasilan (income stock) : saham yang memiliki pengalaman yang panjang dan berkelanjuatan dalam pembayaran dividen di atas rata-rata secara regular. Saham pertumbuhan (growth stock) : saham yang telah ( dan diharapkan terus ) mengalami laju pertumbuhan yang tinggi secara konsisten dalam operasi dan laba. Saham spekulatif (speculative stock) : saham yang menawarkan harapan bahwa harganya akan naik. Saham Siklikal (cyclicak stock) : saham yang penghasilannya berhubungan erat dengan tingkat kegiatan usaha umum. Saham defensif (defensive stock) : saham yang harganya tetap stabil ( atau malahan meningkat ) bila kegiatan ekonomi menurun 7. STRATEGI INVESTASI Pada dasarnya , saham dapat digunakan untuk mencapai tiga tujuan investasi utama : Sebagai gudang nilai : berati investor mengutamakan keamanan prinsipal, sehingga mereka akan mencari saham blue chips dan saham nonspekulatif lainnya Untuk pemupukan modal, berarti investor mengutamakan invetasi jangka panjang, sehingga mereka akan mencari saham pertumbuhan untuk memperoleh capital gain atau saham penghasilan untuk mendapatkan dividen Sebagai sumber penghasilan, berarti mereka akan mencari saham penghasilan yang bermutu-baik dan hasil tinggi Berbagai strategi investasi dikembangkan untuk mencapai tujuan-tujuan investasi tsb : Beli dan tahan (buy and hold) : dengan menempatkan uang pada wahana investasi yang aman, dan melihatnya berkembang dari waktu ke waktu. Penghasilan tinggi (higt income) : dimana investor mengejar tingkat penghasilan berjalan yang tinggi, dengan saham yang memberikan deviden yang terus meningkat dimasa depan. Pertumbuhan jangka panjang yang bermutu (quality long-term growth) : yang mengejar capital gain sebagai sumber hasil yang utama. Manajemen saham agresif (aggressive stock management): merupakan strategi mencari penghasilan melalui manajemen portofolio dan perdagangan saham yang agresif untuk mendapatkan dividen dan capital gain. 4 Spekulasi dan perdagangan jangka pendek (speculation and short-term trading) : menganut strategi yang spekulatif dengan tujuan semata-amta untuk mendapatkan capital gain dalam jangka pendek. 8. PENILAIAN HARGA SAHAM Laba Per Saham atau Earning Per Share ( EPS ): Merupakan ratio yang menunjukkan berapa besar keuntungan (return) yang diperoleh investor atau pemegang saham per saham. Semakin tinggi nilai EPS tentu saja menggembirakan pemegang saham karena semakin besar laba yang disediakan untuk pemegang saham Laba bersih EPS = --------------------Jumlah Saham Price Earning Ratio ( PER ) Menggambarkan apresiasi pasar terhadap kemampuan perusahaan dalam menghasilkan laba. PER dihitung dalam satuan kali Harga Saham PER = -------------------EPS Jumlah saham = modal ditempatkan & disetor penuh : nilai nominal Laba bersih per saham = laba bersih : jumlah saham Nilai Buku (Book Value / BV) Menggambarkan perbandingan total modal ( ekuitas ) terhadap jumlah saham. Total Ekuitas BV = --------------------------------Jumlah Saham Beredar Price to Book Value / PBV Menggambarkan seberapa besar pasar menghargai nilai buku saham suatu peruahaan. Makin tinggi ratio ini berarti pasar percaya akan prospek perusahaan. 5 Harga saham PBV = --------------------------Nilai Buku Saham Divident Payout Ratio / DPR Persentase tertentu dari laba perusahaan yang dibayarkan sebagai dividen kas kepada pemegang saham CONTOH LEMBAR SAHAM : --===0===- BAB VIII PENENTUAN HARGA “OPSI” ( Pertemuan ke-10 ) 6 Pembahasan Mengenai: 1. Opsi Beli (Call Option) 2. Opsi Jual (Put Option) Opsi (option) sesungguhnya merupakan kontrak yang memberikan hak kepada pemilik atau pemegangnya (option buyer, option holders) untuk membeli atau menjual sejumlah tertentu saham opsi (Optioned Stock) suatu perusahaan tertentu dengan harga tertentu (exercise price, contract price, striking price) dalam waktu atau tanggal jatuh tempo tertentu (expiration date). Karena merupakan hak, maka pemegang opsi dapat menggunakannya atau tidak. Berdasarkan periode waktu penggunaannya, opsi dibedakan menjadi 2 yaitu: 1. Opsi tipe Eropa (European Option) adalah opsi yang dapat digunakan hanya pada tanggal jatuh tempo. 2. Opsi tipe Amerika (American Option) adalah opsi yang dapat digunakan sebelum tanggal atau pada tanggal jatuh tempo. Berdasarkan jenis hak yang diberikan kepada pemegangnya, opsi dapat dibedakan menjadi 2, yaitu: 1. Opsi Beli (Call Option) adalah opsi yang member hak kepada pemegangnya untuk membeli sejumlah tertentu saham suatu perusahaan tertentu dari penerbit opsi pada harga tertentu setiap waktu sampai suatu tanggal tertentu (tanggal jatuh tempo). 2. Opsi Jual (Put Option) adalah opsi yang memberi hak kepada pemegangnya untuk menjual sejumlah tertentu saham suatu perusahaan tertentu kepada penerbit opsi pada harga tertentu setiap waktu sampai suatu tanggal tertentu (tanggal jatuh tempo). Dengan demikian ada 4 pihak yang terlibat dalam transaksi opsi, yaitu : 1. Pembeli atau pemegang opsi beli (call holder): memiliki hak untuk membeli sejumlah tertentu saham dengan harga tertentu dan dalam waktu tertentu. 2. Penerbit atau penjual opsi beli (call writer): menerima pembayaran dan berjanji menyerahkan sejumlah tertentu saham dengan harga tertentu dan dalam waktu tertentu. 3. Pembeli atau pemegang opsi jual (put holder): memiliki hak untuk menjual sejumlah tertentu saham dengan harga tertentu dan dalam waktu tertentu. 4. Penerbit atau penjual opsi jual (put writer): menerima pembayaran dan berjanji untuk membeli ejumlah tertentu saham dengan harga tertentu dan dalam waktu tertentu. 1. OPSI BELI (CALL OPTION) Ada 4 hal penting yang perlu diperhatikan dalam kontrak opsi beli, yaitu: 1. Perusahaan yang sahamnya akan dibeli. 2. Jumlah saham yang dapat dibeli. 3. Harga pembelian atau harga penyerahan (exercise price) saham tersebut. 4. Tanggal berakhirnya hak membeli (tanggal jatuh tempo) Contoh kasus: 7 Pada tgl 10 Juni 2010 harga pasar saham PT. A adalah Rp. 2.100 per-lembar. Pada tanggal tsb B melakukan transaksi opsi beli saham PT. A seharga Rp.2.000 per-lembar hingga tanggal 10 Agustus 2010. Harga opsi beli tersebut adalah Rp.300 per-lembar. Dalam contoh tsb, harga penyerahan adalah Rp.2.000, tanggal jatuh tempo adalah 10 Agustus 2010, dan premi opsi adalah Rp. 300 per-lembar. Jika B melaksanakan hak opsi yang dimilikinya, maka ia harus membayar Rp.2.000 per-lembar saham, terlepas berapapun harga pasar saham PT. A saat itu dan memperoleh saham opsi tersebut dari penerbit opsi beli. Keputusan melaksanakan opsi beli atau tidak, ditentukan oleh harga pasar saham opsi dan harga penyerahannya. Untuk lebih jelasnya diberikan contoh berikut ini: Penghitungan Laba(Rugi) Opsi Beli HARGA PASAR (1) Rp. 1.300 1.500 1.700 2.000 2.100 2.300 2.500 HARGA PENYERAHAN (2) NILAI OPSI BELI (3) Rp. 2.000 2.000 2.000 2.000 2.000 2.000 2.000 Rp. 0 0 0 0 100 300 500 PREMI OPSI (4) Rp. 300 300 300 300 300 300 300 LABA(RUGI) (5)=[3]-[4] Rp. (300) (300) (300) (300) (200) 0 200 Pada tabel diatas tampak bahwa kerugian maksimal dari sebuah opsi beli adalah sebesar harga opsi tersebut atau sebesar premi opsi yang telah dibayarkan kepada penerbit opsi. Kerugian tersebut akan dapat diminimalkan jika harga saham di pasar lebih tinggi dari harga eksekusi. Semakin tinggi harga pasar saham, maka keuntungan pemegang opsi akan semakin besar. Dari uraian diatas dapat diketahui bahwa: 1. Pada saat harga pasar saham lebih rendah dari harga penyerahan, maka opsi beli bernilai 0 (nol) dan pemegang opsi beli tidak akan menggunakan haknya dan ia akan mengalami kerugian sebesar premi opsi yang telah dibayarkan kepada penerbit opsi. Opsi ini disebut “Out of The Money”. 2. Pada saat harga pasar saham jauh lebiih tinggi dari harga penyerahan, maka opsi beli bernilai (+) dan pemegang opsi beli akan menggunakan haknya karena ia akan memperoleh keuntungan. Opsi ini disebut dengan “In The Money”. 3. Pada saat harga pasar saham sama dengan harga penyerahan, maka opsi beli berbilai 0 (nol) dan pemegang opsi beli tidak akan menggunakan haknya, karena ia akan mengalami kerugian sebesar premi opsi yang telah dibayarkan kepada penerbit opsi. Opsi ini disebut “At The Money”. 2. OPSI JUAL (PUT OPTION) Ada 4 hal penting yang perlu diperhatikan dalam kontrak opsi beli, yaitu: 1. Perusahaan yang sahamnya akan dijual. 8 2. Jumlah saham yang dapat dijual. 3. Harga penjualan atau harga penyerahan (exercise price) saham tersebut. 4. Tanggal berakhirnya hak menjual (tanggal jatuh tempo) Contoh kasus: Pada tgl 10 Juni 2010 harga pasar saham PT. A adalah Rp. 2.100 per-lembar. Pada tanggal tsb B melakukan transaksi opsi jual saham PT. A seharga Rp.2.000 per-lembar hingga tanggal 10 Agustus 2010. Harga opsi jual tersebut adalah Rp.300 per-lembar. Dalam contoh tsb, harga penyerahan adalah Rp.2.000, tanggal jatuh tempo adalah 10 Agustus 2010, dan premi opsi adalah Rp. 300 per-lembar. Jika B mengeksekusi opsi yang dimilikinya, maka ia akan menerima Rp.2.000 per-lembar saham, terlepas berapapun harga pasar saham PT. A saat itu dan menyerahkan saham opsi ke penerbit opsi beli. Keputusan melaksanakan opsi jual atau tidak, ditentukan oleh harga pasar saham opsi dan harga penyerahannya. Untuk lebih jelasnya diberikan contoh berikut ini: Penghitungan Laba(Rugi) Opsi Jual HARGA PASAR (1) HARGA PENYERAHAN (2) NILAI OPSI BELI (3) PREMI OPSI (4) Rp. 1.300 1.500 1.700 2.000 2.100 2.300 2.500 Rp. 2.000 2.000 2.000 2.000 2.000 2.000 2.000 Rp. Rp. 300 300 300 300 300 300 300 700 500 300 0 0 0 0 LABA(RUGI) (5)=[3]-[4] Rp. 400 200 0 (300) (300) (300) (300) Pada tabel diatas tampak bahwa kerugian maksimal dari sebuah opsi jual akan terjadi pada saat harga pasar saham opsi bernilai nol Keuntungan maksimal tersebut akan identik dengan besarnya harga penyerahan. Sedangkan kerugian maksimal dari opsi jual adalah sebesar harga opsi tersebut. Kerugian ini terjadi pada saat harga pasar saham sama dengan atau lebih tinggi daripada harga penyerahan. Dari uraian diatas dapat diketahui bahwa: 1. Pada saat harga pasar saham opsi jauh lebih rendah dari harga eksekusi, maka opsi jual bernilai positif dan pemegang opsi jual akan menggunakan haknya. Opsi ini disebut “In The Money”. Dalam hal ini opsi jual merupakan selisih antara harga penyerahan dengan harga pasar saham. 2. Pada saat harga pasar saham opsi lebih tinggi dari harga penyerahan, maka opsi jual bernilai 0 (nol) dan pemegang opsi jual tidak akan menggunakan haknya, karena ia bisa menjual sahamnya dengan harga yang lebih tinggi dari harga penyerahan pasar. Kerugian maksimal yang di derita pemegang opsi jual (karena tidak menggunakan haknya) akan identik dengan premi opsi yang telah dibayarkan kepada penerbit opsi. Opsi ini disebut “Out of The Money”. 9 3. Pada saat harga pasar saham sama dengan harga penyerahan, maka opsi jual bernilai 0 (nol) dan pemegang opsi jual akan menanggung kerugian sebesar premi opsi yang telah dibayarkan kepada penerbit opsi. Opsi ini disebut “At The Money”. --===0===- BAB IX INVESTASI REAL ESTATE ( Pertemuan ke-11 ) 10 Pembahasan Mengenai: 1. 2. 3. 4. 5. 6. 7. Sifat-sifat Investasi Real Estate Tujuan dan Kendala Lingkup Analisa Determinan Nilai Perkiraan Nilai Pasar Prakiraan Hasil Investasi Nilai Sekarang Aliran Tunai dan Perkiraan Hasil 1. SIFAT-SIFAT INVESTASI REAL ESTATE. Investasi dalam real estate berbeda dengan efek atau sekuritas, karena dalam real estate investor dapat mengendalikannya, sedang dalam sekuritas investor tergantung sama sekali dari pasar, yang sebagian terbesar di luar kekuasaan untuk mengendalikannya. Dalam real estate, investor harus dapat melakukan manajemen dengan baik. Investor menjadi manajer yang harus membuat keputusan, seperti: berapa sewa yang harus dikenakan, berapa besar biaya pemeliharaan dan perbaikan, bagaimana syarat-syarat perjanjian pembelian, penjualan atau sewa-menyewa. Sifat-sifat investasi real estate terkandung dalam : (a) Jenis-jenis properti, (b) Posisi kepemilikan atau hutang, (c) Investasi kelompok atau individual. Jenis-jenis properti dapat dibedakan dalam tiga golongan, yaitu: a. Tempat tinggal pribadi (personal residence), berupa rumah keluarga, kondominium, rumah-susun yang dimiliki dan menjadi tempat-tinggal keluarga. Jenis ini merupakan investasi yang paling aman. Rumah tinggal-pemilik umumnya mengandung risiko hilang modal rendah dan memberi potensi apresiasi/kenaikan harga. b. Properti penghasilan (income property), yaitu properti yang disewakan, seperti gedung apartemen, gedung perkantoran, dan pusat perbelanjaan. Kemungkinan kerugian lebih besar, akibat dari kecerobohan penyewa, kelebihan unit persewaan yang saling bersaing, atau manajemen yang jelek. Tetapi potensi laba juga lebih besar dan pertumbuhan kebutuhan ruangan, kenaikan sewa, dan apresiasi harga. c. Properti spekulatif (speculative property), seperti: tanah, bangunan, pompa bensin. Peluang untuk mendapat keuntungan besar terbuka lebar, tetapi kemungkinan menderita rugi besar juga tinggi. Sifat spekulatif timbul dan ketidak-pastian yang besar. Misalkan: kabar akan dibangunnya kompleks perumahan di suatu kawasan, bisa menimbulkan spekulasi pembelian tanah untuk nantinya dijual kembali. Investasi real estate bisa dilakukan dengan posisi sebagai pemilik (equity) atau sebagai debitur (debt). Investasi dalam bentuk hutang real estate dapat berupa hipotek 11 (mortgage) dan perjanjian trust (deeds of trust). Investasi hutang ini memberikan keamanan hasil, jika peminjam diharuskan untuk menanggung setidak-tidaknya 20% dalam posisi kepemilikan dalam hipotek properti (tidak lebih dari 80% rasio pinjaman terhadap-nilai properti). Investasi real estate dapat dilakukan dengan kepemilikan individual, trust, tate, atau firma terbatas. Investasi dengan kepemilikan property individual memberikan kekuasaan pengendalian yang besar, tetapi kelemahannnya meñyangkut terbatasnya modal perorangan untuk pengadaan property. Trust investasi real estate (real estate investment trust) adalah perusahaan investasi yang menanam modal (yang diperoleh melalui penjualan sahamnya kepada investor) dalam hipotek dan berbagai jenis instrumen investasi real estate. Firma terbatas (limited partnership) adalah bentuk organisasi di mana beberapa partner tertentu menjadi partner terbatas (limited partner) yang tanggung jawabnya terbatas pada investasi modal awalnya, sedang partner umum (general partner) menjadi manajer (managing partner) yang mempunyai tanggung jawab penuh dan membuat sebagian besar keputusan. 2. TUJUAN DAN KENDALA Dalam investasi real estate terdapat beberapa pilihan; dalam rangka pilihan ini, perlu ditetapkan kendala dan tujuan baik yang finansial maupun yang nonfinansial. Kendala atau batasan finansial menyangkut : (a) Hubungan risiko-hasil (risk return relationship) yang dapat diterima (b) Jumlah modal (tertentu) yang ingin atau mampu disediakan oleh real estate. Sedangkan tujuan finansial sering dinyatakan dalam: 1. Nilai-sekarang bersih (net present-value) 2. Perkiraan hasil (approximate yield) 3. Periode pembayaran kembali (payback period) 4. Rasio perlindungan pajak (tax shelter ratio) Keberhasilan investasi real estate memerlukan investor untuk menyusun kriterianya sendiri berdasar kebutuhannya dan kondisi pasar setempat. Meskipun investor melakukan investasi real estate untuk memperoleh hasil finansial, namun demikian, investor juga menghadapi faktor-faktor non finansial, karena itu investor perlu menentukan kendala / batasan dan tujuan yang bersifat nonfinansial juga. 3. LINGKUP ANALISA Lingkup analisa investasi real estate menyangkut empat faktor utama, yaitu: faktor-faktor fisik, hak, waktu, dan geografi. 1. Fisiknya properti. Bila investor membeli real estate, harus dipastikan bahwa ía mendapatkan baik kuantitas maupun kualitas properti yang diinginkan. Masalah akan timbul bila investor tidak dapat memperoleh hasil survai lapangan; ukuran yang tepat; atau hasil inspeksi mengenai kerusakan, seperti rayap, kebocoran, kelistrikan. Selain itu, transaksi real estate tidak selalu meliputi properti pribadi, yaitu properti yang tidak 12 melekat relatif tetap pada real estate. Investor mengira pembeliannya termasuk juga unit AC, gorden, kulkas, ternyata keliru. Oleh karena itu, dalam menandatangani kontrak pembelian real estate, harus dipastikan seluruh bagian properti yang diharapkan investor. 2. Hak atas properti. Dalam pembelian real estate, investor sebenarnya tidak membeli fisik properti. Apa yang dibeli investor adalah satu paket hak legal yang tidak hanya membatasi cara-cara memanfaatkan properti, tetapi juga membebani kewajibankewajiban tertentu. Hak dan kewajiban mi terkandung dalam sifat, kegunaan, dan batasan legal atas real estate. Sering investor membeli real estate ternyata tidak memperoleh hak yang sempurna, atau tidak bisa menggunakannya sesuai maksud tujuannya. Oleh karena itu diperlukan penelitian legal oleh ahli properti. 3. Jangka-waktu investasi. Harga real estate bisa naik dan turun. Kekuatan pasar bisa menariknya ke atas, tetapi di waktu lain harga bisa nierosot. Namun dalam menilai apresiasi dan depresiasi investasi real estate, perlu ditentukan kerangka jangkawaktunya. Investor yang melakukan investasi jangka-panjang, praktis akan mengabaikan perubahan harga dan bulan ke bulan. Sedangkan investor yang spekulatif akan menginginkan laba yang cepat. Investor jangka-pendek memperhatikan setiap perubahan kekuatan pasar, sedangkan investor jangka-panjang mempertimbangkan potensi pertambahan penduduk. 4. Wilayah geografis. Real estate adalah komoditi tempat; nilainya berhubungan langsung dengan apa yang terjadi di lingkungannya. Beberapa properti, wilayahnya hanya menyangkut beberapa ratus meter, seperti toko atau warung barang-barang kebutuhan sehari-hari. Properti lainnya, wilayahnya menyangkut beberapa kilometer, seperti pusat perbelanjaan. Oleh karena itu investor properti perlu menentukan batas-batas wilayahnya dalam menganalisa investasinya. 4. DETERMINAN NILAI Nilai real estate ditentukan oleh empat faktor determinan utama, yaitu: permintaan, penawaran, properti itu sendiri dan proses pengalihan properti. 1. Permintaan, adalah keinginan dan kemampuan orang untuk membeli atau menyewa suatu properti tertentu. Umumnya, permintaan berasal dan tiga sumber pokok, yaitu: a. Dasar ekonomis. Dalam pasar real estate, sumber daya-belinya berasal dari pekerjaan. Nilai properti akan naik bila kesempatan kerja meningkat, dan sebaliknya. Oleh karena itu untuk memperkirakan permintaan realestate, perlu diteliti perkiraan akan lapangan kerja di wilayah pasar itu. b. Sifat kependudukan. Analisa permintaan akan properti harus diarahkan pada demografi dan psikografi. Demografi menyangkut hal-hal seperti: ukuran besarnya rumah tangga, struktur umur, jenis pekerjaan, jenis kelamin, dan status perkawinan. Psikografi rnenyangkut sifat mental masyarakat, seperti kepribadian, gaya hidup, dan selera. c. Pembiayaan hipotik (mortgage financing). Kenaikan suku bunga dan pengetatan pinjaman hipotik mengakibatkan turunnya permintaan dan harga real estate, dan sebaliknya. Saat mi, pemberi pinjaman atau bank hipotik menawarkan berbagai jenis instrumen hipotil yang menyangkut variasi dalam suku bunga dan pembayaran cicilannya. 13 2. Penawaran. Analisa penawaran real estate pada hakekatnya menyangkut penilaian atas persaingan. Oleh karena dalam menjual properti, pembeli hanya akan membayar harga sebagaimana yang ditawarkan oleh pesaing dan / atau properti lain yang serupa. Dalam bidang real estate, persaingan tercermin dalam bentuk properti serupa yang ditawarkan. Misalnya: investor yang menjual rumah, persaingannya adalah rumah lain yang dijual di sekitar itu. 3. Properti. Nilai jual atau sewa dan suatu properti tidak hanya ditentukan oleh permintaan dan penawaran atau oleh kebutuhkan dan harga. Dalam real estate, properti itu sendiri merupakan faktor yang berdiri sendiri, karena memiliki nilai kegunaan dan kemanfaatan sendiri. Keunggulan nilai dan keunggulan kompetitif dari suatu properti dipengaruhi oleh lima faktor, yaitu: a. Restriksi penggunaan. Hak milik mempunyai fungsi sosial. Berbagai peraturan membatasi penggunaan properti,seperti: ijin membuat bangunan (1MB), persyaratan sanitasi dan kesehatan, ketentuan penghunian kondominium atau rumah susun, perjanjian sewa-menyewa. Oleh karena itu, investasi real estate harus disesuaikan penggunaannya dengan hukum dan peraturannya. b. Analisa lingkungan. Lokasi merupakan salah satu faktor terpenting yang menentukan nilai real estate, dalam arti lokasi yang baik akan meningkatkan potensi investasi properti. Lokasi yang baik memiliki dua dimensi yaitu: Kemudahan (convenience), yaitu jangkauan suatu properti terhadap tempattempat yang sering dikunjungi oleh para pemilik atau penyewa properti, yaitu: sekolah, sarana rekreasi, kantor/tempat kerja, tempat ibadah, dan pusat perbelanjaan. Lingkungan (environment), yiitu berbagai aspek di sekeliling property baik fisik maupun non fisik yang membenikan kemanfaatan pada properti, yaitu lingkungan: o alam, seperti: penghijauan, kebebasan polusi o estetika, seperti: ketertiban bangunan dan arsitektur o sosio ekonomis seperti: sifat dan gaya hidup mereka yang tinggal atau bekeija di situ. o legal, seperti: berba’ni restriksi yang membatasi penggunaan properti. o fiskal, seperti: kewajiban membayar pajak (PBB) dan hak atas keamanan, kebersihan (dan aparat setempat). c. Analisa lapangan. Beberapa sifat dan properti yang menjadi kepentingan investor menyangkut: ukuran luas properti: untuk rumah tinggal ada yang menghendaki halaman yang luas dan ada yang tidak menghendakinya; untuk bangunan komersial, diperlukan tempat parkir. kualitas properti, seperti kesuburan tanah untuk penghijauan, ketinggian tanah dan drainase untuk menghindari banjir. d. Perbaikan. Dalam real estate, perbaikan berarti tambahan-tambahan pada properti, seperti: kebun, lantai parkir, trotoar. Selain itu, harus dilakukan pengaturan ruangan, pemenuhan perlengkapan ruangan, penyediaan jalan antar ruangan, dan sebagainya. e. Pengelolaan properti (property management). Investasi properti tidak secara otomatis selalu memberikan aliran penghasilan dengan sendirinya. Real estate atau 14 properti harus dikelola dengan baik dan benar. Manajemen properti pada pokoknya berfungsi untuk mendapatkan tingkat kemanfaatan yang optimal dan suatu properti, dan menggunakannya dengan biaya serendah mungkin. Fungsi tersebut termasuk kegiatan sehari-hari seperti: penagihan sewa, pemeliharaan dan perbaikan, pencatatan dan pembukuan keuangan, serta kegiatan yang menyeluruh, seperti: peningkatan dan pengembangan mutu properti, perlindungan terhadap bahaya kebakaran, kebanjiran, kecunian, dan sebagainya. 4. Proses transfer properti. Pasar properti tidak bisa disebut efisien karena kurangnya aliran dan pertukaran informasi yang baik antara pembeli dan penjual, dan antara penyewa dan yang menyewakan; selain itu sebagian besar keputusan berada di tangan pemilik properti sendiri. Oleh karena itu, untuk memperbaiki proses jual-beli, pengalihan atau transfer properti perlu dilakukan peningkatan promosi dan perbaikan negosiasi. Promosi properti dilakukan melalui ikian, pameran, diskon serta hadiah, dan penjualan perorangan. Negosiasi memerlukan keakhlian!keterampilan untuk mendapatkan harga dan persyaratan yang baik. 5. PERKIRAAN NILAI PASAR Dalam real estate, konsepsi nilai pasar berbeda dengan saham dan obligasi karena berbagai alasan. 1. Setiap properti itu unik. 2. Syarat dan kondisi penjualan sangat beraneka-ragam. 3. Informasi pasar tidak sempurna. 4. Properti memerlukan cukup waktu untuk eksposur pasar, tetapi penjual tidak mempunyai cukup waktu. 5. Pembeli juga harus bertindak cepat. Oleh karena itu, nilai pasar yang sebenarnya dan properti tidak bisa diketahui dengan pasti, sehingga banyak properti dijual dengan harga yang lebih tinggi atau lebih rendah dari perkiraan nilai pasar. Dalam memperkirakan nilai pasar real estate dikenal tiga pendekatan, yaitu : a. Pendekatan biaya, didasarkan atas pemikiran bahwa investor tidak perlu membayar harga properti yang lebih besar daripada biaya untuk membangunnya lagi dengan harga-harga tanah, tenaga, dan bahan bangunan saat mi. Pendekatan mi hanya cocok untuk bangunan relatif baru, karena untuk properti lama menghadapi komplikasi dan penyusutan, keausan, bahan. dan desain lama. b. Pendekatan penjualan komparatif, menggunakan harga-harga jual dan properti yang serupa sebagai vaniabel masukan pembanding. Namun karena setiap properti bersifat unik, maka jika investor bisa mengetahui setidaktidaknya satu properti yang terjual lebih tinggi dan satu yang lebih rendah dan properti yang dikehendaki, maka kedua harga jual itu bisa menjadi batas perkiraan nilai pasar dan properti yang bersangkutan. c. Pendekatan penghasilan, menggunakan pninsip kapitalisasi yang secara teknis berarti mengubah aliran penghasilan mendatang ke dalam nilai-sekarang (present value). 15 6. PRAKIRAAN HASIL INVESTASI Dalam melakukan prakiraan hasil investasi, investor menggunakan pendekatan nilai-pasar dan analisa investasi. Kedua konsepsi tersebut memang berbeda, sehingga penggunaannya secara bersamaan akan memberikan gambaran yang lebih baik apakah suatu properti tertentu akan memenuhi tujuan investasi bagi investor. Perbedaan antara konsepsi nilai-pasar dan analisa investasi yang akan saling melengkapi tersebut menyangkut empat faktor : a. Retrospektif dan prospektif. Pendekatan nilai-pasar bersifat retrospektif dengan melihat harga jual properti serupa yang baru lalu untuk memperkirakan harga dan suatu properti tertentu di masa mendatang. Sedangkan analisa investasi memperkirakan berbagai determinan nilai seperti ekonomi; kependudukan, daya-beli, dan potensi sumber persaingan yang akan datang. b. Impersonal dan personal. Pendekatan nilai-pasar memperkirakan harga properti berdasarkn analisa pasar secara umum. Namun sebenarnya setiap pembeli dan penjual properti mempunyai kebutuhan masing-masing yang unik, sehingga setiap transaksi real estate selalu dipengaruhi oleh keinginan untuk memenuhi kebutuhan masingmasing individu tersebut. Dalam hal itu, analisa investasi berusaha membuat penilaian setiap transaksi properti berdasarkan tujuan dan kendala pribadi dan pihak penjual dan pembeli. c. Transaksi tunai dan transaksi pembelanjaan. Konsepsi nilai-pasar atau pendekatan penghasilan menggunakan asumsi pembelian tunai (unleverage). Alternatif cara pembelian lain adalah dengan menggunakan cara pembelanjaan (financing atau leverage). Penggunaan leverage mengandung dimensi risiko-hasil yang berbeda, dalam arti: Risiko investasi bertambah karena dana yang dipinjam harus dibayar kembali atau pembayaran cicilan harus dilunasi. Hasil investasi bisa positif bila lebih besar daripada biaya dana pinjaman (positive leverage), atau negatif bila hasilnya lebih rendah daripada biaya dana pinjaman (negative leverage ). d. NOI dan aliran tunai. Konsepsi nilai-pasar menggunakan pendekatan penghasilan berdasar kapitalisasi penghasilan operasi neto. Tetapi, investor real estate sering menggunakan cara pembelanjaan dalam pembelian properti. Cara pembelanjaan tersebut menghitung hasil investasi berdasar diskon/nilai-sekarang dan aliran tunai (discounted cash flow) atau perkiraan hasil (approximate yield) untuk menentukan kelayakan suatu investasi real estate yang direncanakan. 7. NILAI SEKARANG ALIRAN TUNAI DAN PERKIRAAN HASIL Dengan menggunakan teknik nilai-sekarang, dapat diperkirakan mengenai kelayakan suatu invetasi properti. Asumsinya adalah bahwa properti dipegang untuk beberapa tahun, dan dalam masa (holding period) tersebut properti memberi hasil (misalnya sewa), setelah akhir masa itu properti dijual; dapat juga selama holding period, properti tidak memberi hasil tetapi memerlukan pengeluaran biaya. Dalam hal ini diperlukan berbagai perhitungan sebagai berikut: a. Aliran tunai sesudah pajak tahunan (annual after tax cash flow) dan nilai sekarang aliran tunai tersebut (present value). 16 b. Hasil penjualan sesudah pajak (after tax proceed of sale) dan nilai-sekarang hasil penjualan tersebut (present value) BAB X EMAS & INVESTASI TAMPAK LAINNYA ( Pertemuan ke-12 ) Pembahasan Mengenai: 1. Pengertian 2. Sifat - Sifat 3. Investasi Emas 17 4. 5. 6. 7. 8. 9. Emas sebagai Wahana Investasi Investasi Tampak Lainnya Perak Logam Strategis Berlian Barang Koleksi 1. PENGERTIAN. Pada dasarnya, investasi dapat dibedakan dalam dua jenis utama, yaitu: a. Investasi-tampak (tangible investment), ialah investasi yang dapat dilihat dan diraba, serta memiliki bentuk atau substansi nyata, seperti: real estate, emas, perak, berlian, benda seni, barang antik, dan koleksi. b. Aktiva finansial (financial asset), ialah surat berharga yang membuktikan hak, kepemilikan, atau opsi untuk memperoleh kepentingan atas kekayaan yang tampak atau tidak tampak, seperti saham, obligasi, opsi. 2. SIFAT-SIFAT Investasi-tampak memiliki sifat-sifat tertentu yang mengandung kemanfaatan sekaligus kelemahan dibanding investasi lainnya. a. Kelas Investasi Tersendiri Sebagian investasi-tampak, seperti emas dan berlian bersifat portabel (dapat dibawa), sedangkan sebagian lainnya, seperti tanah dan bangunan tidak portabel. Sifat tersebut mempengaruhi perilaku harganya. investasi portabel dipilih dalam masa kondisi nasional atau internasional tidak stabil, karena investasi tersebut dapat dibawa atau dipindahkan jika keadaan memburuk. investasi yang tidak portabel dikehendaki dalam masa inflasi tinggi dan kondisi politis yang stabil karena nilainya meningkat. Selain itu, pasar investasi-tampak juga sangat bervariasi. Berlian dan barang koleksi menghadapi pasar yang tidak likuid dan terpecah, dengan biaya transaksi yang tinggi. Sedangkan, pasar untuk emas dan perak cukup likuid dengan biaya transaksi moderat b. Bentuk-bentuk yang Populer Berbagai jenis investasi-tampak termasuk: Metal berharga, yaitu emas dan perak Metal strategis, yaitu cobalt, chromium, gallium, germanium, indium, magnesium, rhodium, dan titanium Batu berharga, yaitu berlian, rubi, dan emerald Barang koleksi, yaitu perangko, koin, benda seni, dan benda antik. Satu sifat umum dan jenis investasi tersebut adalah nilai kelangkaannya sehingga menarik para investor. c. Kemanfaatan 18 Satu-satunya sumber hasil investasi dan investasi- tampak adalah apresiasi harga atau capital gain. Kecuali untuk bangunan yang disewakan (rental properties) yang memberikan penghasilan sewa periodik, investasi-tampak tidak memberikan penghasilan-berjalan seperti bunga, dividen, dan sewa. Di lain pihak, investasi-tampak sering membutuhkan pengeluaran biaya untuk penjagaan, pemeliharaan (tanah, bangunan), dan asuransi (metal dan batu berharga serta barang koleksi). 3. INVESTASI EMAS Sejak ratusan bahkan ribuan tahun, manusia telah tertarik pada emas. Saat in kepemilikan emas masih merupakan kebutuhan bagi banyak investor. Motivasi untuk investasi dalam emas didorong oleh dua faktor utama, yaitu tingginya laju inflasi serta instabilitas nasional dan internasional secara umum, selain faktor psikologis investor yang menyertainya. Investasi emas bisa dalam berbagai bentuk: 1. Balok Emas (gold bullion) 2. Perhiasan Emas (gold jewelry) 3. Keping Emas (gold coins) 4. Sertifikat Emas (gold certificates) 5. Emas-mendatang (gold futures) 4. EMAS SEBAGAI WAHANA INVESTASI Emas merupakan wahana investasi yang cukup spekulatif di mana harganya dapat berfluktuasi. Sumber hasil potensial dan emas hanya berupa apresiasi harga, maka investasi emas hanya menguntungkan pada saat laju inflasi tinggi dan atau instabilitas politis. Biaya transaksi dalam emas berupa komisi, mark up, dan pajak. Tetapi biaya transaksi berbeda tergantung dan jenis emas dan kuantitasnya. Sertifikat emas mengandung biaya komisi dan mark up yang rendah, serta tidak terkena pajak penjualan. Màkin besar kuantitas yang diperdagangkan, makin rendah biaya transaksinya. Biaya penyimpanan emas juga bervariasi tergantung jenis emas. Keping,- balok, dan perhiasan emas dapat dengan mudah disimpan di kotak penyimpanan (safe deposit box) di bank dengan biaya relatif renah. Sertifikat emas juga dapat disimpan di bank dengan biaya penyimpanan (storage fee) kurang dari 1% nilainya setahun. 5. INVESTASI TAMPAK LAINNYA Investasi-tampak lainnya meliputi logam berharga, batu berharga, dan barang koleksi. Jenis investasi mi berbeda dengan emas (dan perak) dalam hal rendahnya likuiditas. Selain itu, investasi tersebut memerlukan biaya-biaya lain yang tidak dibutuhkan pada saham dan obligasi, yaitu asuransi dan biaya penyimpanan. Masalab lain menyangkut kemungkinan pemalsuan, seperti pada benda seni. 6. PERAK (SILVER) Investasi perak mengandung risiko. Pertama, berbeda dengan emas, perak mempunyai banyak penggunaan industrial, khususnya dalam produk-produk fotografi; jika perak tidak lagi dibutuhkan oleh industri foto, harganya akan merosot. Kedua, perak dalam kuantitas yang besar ditimbun di berbagai tempat di seluruh dunia; jika harga perak meningkat, dapat mengakibatkan pelepasan perak yang ditimbun ke pasar, sehingga menyebabkan harga perak merosot 19 Berbagai bentuk investasi perak, termasuk: balok perak, kepingan perak, dan perdagangan perak mendatang. Secara keseluruhan, perak merupakan investasi yang lebih spekulatif daripada emas, penlaku harganya sangat fluktuatif, mengandung unsur risiko relatif tinggi, dan tidak sebaik emas sebagai alat menanggulangi inflasi (inflation hedge). 7. LOGAM STRATEGIS (STRATEGIC METALS) Logam strategis adalah logam-logam pertambangan yang dibutuhkan untuk produksi barang, meliputi cobalt, chromium, gallium, germanium, indium, magnesium, rhodium, dan titanium. 8. BERLIAN (DIAMONDS) Berlian diminati oleh investor karena beberapa alasan. Pertama, berlian sangat langka dan kerak bumi dan sangat mahal untuk mendapatkannya; nilai kelangkaannya menarik investor-kolektor maupun pencinta perhiasan. Kedua, selama bertahun-tahun, pemasaran batu yang belum dipotong dan tambang hampir sepenuhnya dikendalikan oleh satu perusahaan, yaitu Perusahaan Tambang De Beers dan Afrika Selatan. Namun di masa datang, produksi berlian dan Zaire, Brazil, dan Rusia diperkirakan akan meningkat sehingga akan menurunkan kekuasaan De Beers. Oleh karena setiap berlian itu unik, maka kejernihan, warna, potongan, dan berat karatnya (satu karat berat ‘142 ounces) mempengaruhi nilainya. Kebanyakan investor harus menggantungkan pada gemologist yaitu ahli penilai berlian untuk mengetahui kualitas berlian. 9. BARANG KOLEKSI (COLLECTIBLES) Barang koleksi mempunyai nilai karena daya tariknya bagi kolektor, seperti uang logam dan perangko yang langka, benda seni, dan barang antik. Namun barang koleksi bisa meliputi juga botol dan keramik kuno, karpet kuno, bahkan buku komik lama. Investasi barang koleksi mengandung kerugian dan keuntungan tertentu. Kerugiannya, barang koleksi merupakan investasi yang sangat. tidak likuid, pasaran penjualannya lambat, dan biaya transaksinya tinggi dalam bentuk mark up dealer, komisi, dan pajak Keuntungannya, barang koleksi bisa menjadi pelindung inflasi (inflation hedge), dapat digunakan untuk dekorasi ruangan tempat tinggal dan kantor, serta memberikan kesenangan dalam mengkoleksikan. 1. Koleksi perangko (philateli) 2. Koleksi uang logam (numismatics) 3. Benda seni (artwork) 4. Barang antik (antiques) 20 DAFTAR REFERENSI 1. Sentanoe Kertonegoro, Analisa dan Manajemen Investasi, Widya Press Jakarta, 1995 2. Abdul Halim, Analisis Investasi, Salemba Empat, Jakarta, 2003. 3. Frank J. Fabozzi, Manajemen Investasi, Salemba Empat, Jakarta, 1999. 21 4. Bodie / Kane / Marcus, Investments Buku 2, Salemba Empat, Jakarta, 2006. 5. David Sukardi Kodrat, Kurniawan Indonanjaya, Manajemen Investasi, Graha Ilmu, Yogyakarta, 2010 22