Pilar 2

advertisement

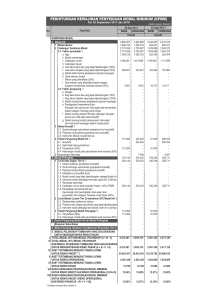

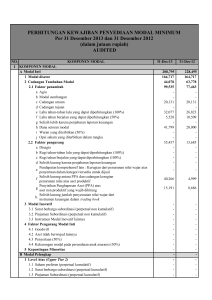

LATAR BELAKANG MANAJEMEN RISIKO Arsitektur Perbankan Indonesia Krisis finansial dunia yang terjadi mulai tahun 2008 semakin menegaskan perlunya penerapan manajemen risiko secara konsisten. Dibandingkan dengan krisis finansial pada tahun 1998, dalam menghadapi krisis tahun 2008 perbankan Indonesia dinilai sudah lebih siap. Disamping itu juga masyarakat semakin “dewasa” sehingga tidak membuat kondisi perbankan semakin panik. 1 LATAR BELAKANG MANAJEMEN RISIKO Enam pilar industri perbankan yang sehat: Menciptakan struktur perbankan yang sehat yang mampu memenuhi kebutuhan masyarakat dan mendorong pembangunan ekonomi nasional yang berkesinambungan. Menciptakan sistem pengaturan dan pengawasan bank yang efektif dan mengacu pada standar internasional. Menciptakan industri perbankan yang kuat dan memiliki daya saing yang tinggi serta memiliki ketahanan dalam menghadapi risiko. Menciptakan good corporate governance dalam rangka memperkuat kondisi internal perbankan nasional. Mewujudkan infrastruktur yang lengkap terciptanya industri perbankan yang sehat. Mewujudkan perbankan. pemberdayaan dan untuk perlindungan mendukung konsumen jasa Learning Excellence PENERAPAN MANAJEMEN RISIKO Peranan Manajemen Risiko Peranan manajemen risiko sebagai partner dari unit bisnis dalam mencapai target usaha bank menjadi semakin penting sehingga bisnis bank dijalankan dalam koridor risiko yang tetap terkendali. Penerapan manajemen risiko yang tertib pada setiap bank pada gilirannya akan menciptakan industri yang semakin sehat. Lingkungan internal dan eksternal perbankan yang berkembang dengan pesat disertai dengan risiko kegiatan usaha bank yang semakin kompleks, menuntut bank menerapkan manajemen risiko. Penerapan manajemen risiko pada bank akan meningkatkan shareholder value, memberikan gambaran kepada pengelola bank mengenai potensi kerugian dimasa mendatang, serta meningkatkan daya saing bank. Learning Excellence PENERAPAN MANAJEMEN RISIKO Definisi Risiko Menurut Bank Indonesia, risiko adalah potensi kerugian akibat terjadinya suatu peristiwa (events) tertentu. Risiko dalam konteks perbankan merupakan suatu kejadian potensial, baik yang dapat diperkirakan (anticipated) maupun yang tidak dapat diperkirakan (unanticipated) yang berdampak negatif terhadap pendapatan dan permodalan bank. Risiko juga dapat dianggap sebagai kendala/penghambat pencapaian suatu tujuan. Dengan kata lain, risiko adalah kemungkinan yang berpotensi memberikan dampak negatif kepada sasaran yang ingin dicapai. FRAMEWORK RISIKO PADA PERBANKAN JENIS RISIKO RISK LOSS KERUGIAN RISK EVENT POTENSI KERUGIAN 1. 2. TDK DIPELAJARI DLM MR BASEL I RISIKO KREDIT RISIKO PASAR (AMENMENT MARKET RISK 1996) 1. 2. 3. 4. BASEL II RISIKO KREDIT RISIKO PASAR RISIKO OPRS. RISIKO LAINNYA - R. BISNIS - R. REPUTASI - R. STRATEGIK PBI 5/8//PBI/2003 & PBI 11/25/PBI/2009 1. RISIKO KREEDIT 2. RISIKO PASAR 3. RISISKO LIKUIDITAS 4. RISIKO OPERASIONAL 5. RISIKO STRATEGIK 6. RISIKO HUKUM 7. RISIKO KEPATUHAN 8. RISIKO REPUTASI 5 KERANGKA REGULASI RISIKO SESUAI BASEL II Pilar 1 : Memelihara Kebutuhan Modal Minimum Modal CAR = X 100 % = 8 % ATMR BSL II 1. R.PS 2. R.KRD 3. R.OPS 4. R.Lainnya - RB - RR - RS RISIKO PASAR Faktor Risiko Metode Rp. 1 Risiko Bunga Nilai Tukar Equitas Komoditas RISIKO KREDIT Kredit Korporasi Kredit Kecil KPR Dll Rp. 12,5 RISIKO OPERASIONAL Total Gross Income (BIA) Gross Income Tiap Lini Bisnis (SA) Data Kerugian / Loss (AMA) - STANDAR - STANDAR - BASIC INDICATOR - INTERNAL MODEL - IRBA (FIRBA +AIRBA) - STANDAR - ADVANCE MEASUREMENT Keb.Modal : 1. Mencari Modal 1. Mencari ATMR 2. Mencari ATMR 2. Mencari Modal (Modal x 12,5) (ATMR x 8 %) 1. Mencari Modal 2. Mencari ATMR (Modal x 12,5) Pilar 2 : Review oleh Supervisor RISIKO LAIN : Risiko Bisnis, Risiko Reputasi, Risiko Strategik Pilar 3 : Pengungkapan (Public Disclosure) 6 KERANGKA REGULASI RISIKO SESUAI PBI Pilar 1 : Memelihara Kebutuhan Modal Minimum Modal CAR = X 100 % = 8 % ATMR BSL II 1. R.PS 2. R.KRD 3. R.OPS 4. R.Lainnya - RB - RR - RS RISIKO PASAR Faktor Risiko Metode Rp. 1 Risiko Bunga Nilai Tukar RISIKO KREDIT Kredit Korporasi Kredit Kecil KPR, Dll - STANDAR - STANDAR - INTERNAL MODEL Keb.Modal : 1. Mencari Modal 1. Mencari ATMR 2. Mencari ATMR 2. Mencari Modal (Modal x 12,5) (ATMR x 8 %) Rp. 12,5 RISIKO OPERASIONAL Total Gross Income (BIA) - BASIC INDICATOR 1. Mencari Modal 2. Mencari ATMR (Modal x 12,5) Pilar 2 : Review oleh Supervisor (Melalui Laporan) Pilar 3 : Pengungkapan (BELUM) 7 GAMBARAN MATERI MANAJEMEN RISIKO Risiko Kredit Risiko Pasar Risiko Likuiditas Risiko Operasional Pengelolaan Risiko Risiko Strategik Risiko Kepatuhan • Garda Depan • Garda Tengah • Garda Belakang LEVEL 1, 2 & 3 • Trading Book • Banking Book LEVEL 1, 2 & 3 • Funding Liquidity • Market Liquidity LEVEL 2 & 3 • Kejadian (Event) • Penyebab (Cause) • Dampak (Impact) LEVEL 1, 2 & 3 Risiko Hukum LEVEL 2 Risiko Reputasi MR Risiko Kredit • Metode Standar (SA) • Metode Internal (IRBA) : - Foundation IRBA - Advance IRBA • Metode Standar (SA) Perhitungan KPMM Risiko Pasar • Metode Internal (IMA) Risiko Operasional • Metode Dasar (BIA) • Metode Standar (SA) • Metode Internal (AMA) • SA • IRBA • SA • IMA • BIA •SA • AMA LEVEL 2 LEVEL 3 LEVEL 2 LEVEL 3 LEVEL 1 LEVEL 2 LEVEL 3 Learning Excellence LSPP-Level 1 . . 9