peraturan pajak penghasilan pasal 4 ayat (2) atas pengalihan hak

advertisement

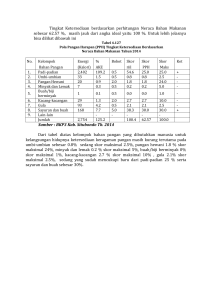

Edisi No. 1, Januari 2017 PERATURAN PAJAK PENGHASILAN PASAL 4 AYAT (2) ATAS PENGALIHAN HAK ATAS TANAH DAN BANGUNAN Oleh: Tim Konsultan Pajak Russell Bedford SBR Pada 4 Januari 2017 pemerintah telah mengundangkan Peraturan Menteri Keuangan (PMK) No. 261/PMK 03/2016 yang merupakan peraturan terbaru atas Pajak penghasilan (PPh) dari pengalihan hak atas tanah dan/atau bangunan, dan Perjanjian Pengikatan Jual Beli atas tanah dan/atau bangunan. PPh atas pengalihan hak atau perjanjian pengikatan jual beli tersebut adalah bersifat final, sebagaimana diatur dalam pasal 1 ayat (1) PMK No. 261/PMK 03/2016, sebagai berikut: a) pengalihan hak atas tanah dan/atau bangunan; atau b) perjanjian pengikatan jual beli atas tanah dan/atau bangunan beserta perubahannya, terutang Pajak Penghasilan yang bersifat final. Adapun besarnya tarif PPh di atas adalah sebesar 0% hingga 2,5%, tergantung dengan pihak mana pengalihan hak/pengikatan jual beli dilakukan serta bentuk objek yang dialihkan/diikat perjanjian pengikatannya. Pengertian Hak atas tanah dan/atau bangunan sebagaimana diatur dalam PMK ini adalah semua hak atas tanah dan/atau bangunan antara lain dapat berupa: a. hak milik, hak guna usaha, hak guna bangunan, dan hak pakai, sebagaimana diatur dalam Undang-Undang mengenai peraturan dasar pokok-pokok agraria; b. hak milik atas satuan rumah susun dan kepemilikan bangunan gedung satuan rumah susun sebagaimana diatur dalam Undang-Undang mengenai rumah susun. Sedangkan Perjanjian pengikatan jual beli atas tanah dan/atau bangunan adalah merupakan kesepakatan jual beli antara para pihak yang dapat berupa surat perjanjian pengikatan jual beli, surat pemesanan unit, kuitansi pembayaran uang muka, atau bentuk kesepakatan lainnya antara pihak yang menjual atau bermaksud menjual tanah dan/atau bangunan dan pihak yang membeli atau bermaksud membeli tanah dan/atau bangunan. Dalam melakukan perhitungan besarnya PPh atas penghasilan dari perjanjian pengikatan jual beli atas tanah dan/atau bangunan beserta perubahannya dilakukan berdasarkan tarif dari jumlah bruto, yaitu: a. nilai yang sesungguhnya diterima atau diperoleh, dalam hal pengalihan tanah dan/atau bangunan dilakukan melalui pengalihan yang tidak dipengaruhi hubungan istimewa;atau b. nilai yang seharusnya diterima atau diperoleh, dalam hal pengalihan tanah dan/atau bangunan dilakukan melalui pengalihan yang dipengaruhi hubungan istimewa. Newsletter Russell Bedford SBR. Edisi No.1, Januari 2017 Di bawah ini adalah rincian tarif PPh atas pengalihan hak tanah dan bangunan,berdasarkan PMK No 261/PMK 03/2016 : a. 0% (nol persen) atas pengalihan hak atas tanah dan/atau bangunan kepada pemerintah, badan usaha milik negara yang mendapat penugasan khusus dari Pemerintah, atau badan usaha milik daerah yang mendapat penugasan khusus dari kepala daerah, sebagaimana dimaksud dalam undang-undang yang mengatur mengenai pengadaan tanah bagi pembangunan untuk kepentingan umum; b. 1% (satu persen) dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan berupa Rumah Sederhana dan Rumah Susun Sederhana yang dilakukan oleh Wajib Pajak yang usaha pokoknya melakukan pengalihan hak atas tanah dan/atau bangunan; atau c. 2,5% (dua koma lima persen) dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan, selain pengalihan hak atas tanah dan/atau bangunan sebagaimana dimaksud pada huruf a dan huruf b. Contoh Cara Penghitungan Pajak Penghasilan atas Penghasilan dari Pengalihan Hak atas Tanah dan atau/ Bangunan dan Perjanjian Pengikatan Jual Beli (PPJB) Pada tanggal 9 Januari 2017 ditandatangani PPJB antara PT Alam Raya yang menjual bangunannya kepada PT Bukit Sakti dengan cara tiga kali cicilan, masing-masing sebesar: a. Rp 1.000.000.000,00 dibayar pada tanggal 9 Januari 2017 (saat PPJB ditandatangani) b. Rp 1.000.000.000,00 dibayar pada tanggal 9 Februari 2017 ; dan c. Rp1.000.000.000,00 dibayar pada tanggal 9 Maret 2017 Pada tanggal 16 April 2017, Akta Jual Beli (AJB) ditandatangani kedua pihak. Pajak Penghasilan (PPh) yang harus dibayar oleh PT Alam Raya ke Kas Negara adalah: Tanggal Jumlah Pembayaran PPh Terutang Jatuh Tempo Pembayaran PPh (1) (2) (3) = 2,5% x (2) (4) 9-01-2017 Rp 1.000.000.000 Rp 25.000.000 15-02-2017 9-02-2017 Rp 1.000.000.000 Rp 25.000.000 15-03-2017 9-03-2017 Rp 1.000.000.000 Rp 25.000.000 15-04-2017 Pada 16 April 2017, yaitu pada saat AJB ditandatangani, tidak terdapat PPh yang masih harus dibayar karena PPh yang terutang sudah lunas dibayar pada tanggal 15 April 2017*** Newsletter Russell Bedford SBR. Edisi No.1, Januari 2017