Ikhtisar Perpajakan Untuk DOKTER

advertisement

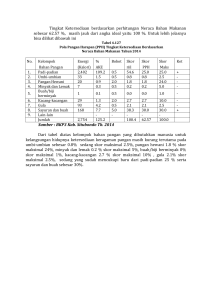

PERPAJAKAN UNTUK DOKTER Arif Muhlasin ISU PERPAJAKAN Kenaikan Target Pajak sebesar 600 T minimal 1250 T Pegawai pajak baru mendapat suntikan “vitamin” tunjangan kinerja Modernisasi administrasi perpajakan Connecting data mengarah ke SIN (data kependudukan sudah di tangan DJP) DJP Menjadi Badan tersendiri di bawah presiden Penambahan pegawai pajak baru Kewajiban PPh Dokter Dokter Sebagai Pegawai Tetap Dokter Sebagai Profesi menjalankan pekerjaan bebas Dokter mempunyai penghasilan lain Isteri yang tidak mempunyai NPWP sendiri Isteri yang mempunyai NPWP sendiri. Dokter sebagai Pegawai Tetap Penghasilan Dokter dari gaji, tunjangan dan sebagainya akan dipotong oleh pemberi kerja. Dokter akan menerima bukti potong PPh Pasal 21 berupa Form 1721 A-1 atau 1721 A-2 Dokter sebagai Profesi Yang Melakukan Pekerjaan Bebas Penghasilan Dokter dari praktek menjalankan profesi Jika praktek di RS atau klinik Dokter akan menerima bukti potong PPh Pasal 21 berupa Bukti Potong PPh Pasal 21 Tidak Final Jika praktek sendiri maka tidak akan mendapat bukti potong. Dokter sebagai Profesi Yang Melakukan Pekerjaan Bebas Jikan praktek di RS maka RS akan memotong PPh Pasal 21 hasil praktek dokter sebesar : Tarif Umum (Progresif) x 50% x Imbalan dari pasien Tarif Umum (Progresif) : Penghasilan 0 – 50.000.000 terkena 5% >50.000.000 – 250.000.000 terkena 15% >250.000.000 – 500.000.000 terkena 25% >500.000.000 terkena 30% Penghitungan PPh OP Dokter Dengan menggabungkan seluruh penghasilan netyang diperoleh selama setahun termasuk penghasilan isteri jika isteri tidak punya NPWP sendiri kecuali jika penghasilan tersebut sudah terkena PPh Final atau Termasuk bukan obyek pajak. Penghasilan yang digabung terdiri dari : Penghasilan dari praktek yaitu Penghasilan Bruto dikalikan norma sebesar 45% (Bandung) Penghasilan dari bekerja sebagai pegawai Penghasilan lainnya Penghasilan isteri kecuali jika penghasilan isteri sematamata dari bekerja pada satu pemberi kerja dan sudah dipotong PPh Pasal 21 maka tidak perlu digabung. Penghitungan PPh Orang Pribadi Dokter Jika Isteri Punya NPWP Sendiri Penghitungannya tetap dengan menggabungkan seluruh penghasilan neto yang diperoleh selama setahun termasuk penghasilan isteri. Penghasilan yang digabung terdiri dari : Penghasilan dari praktek yaitu Penghasilan Bruto dikalikan norma sebesar 45% (Bandung) Penghasilan dari bekerja sebagai pegawai Penghasilan lainnya Penghasilan isteri tidak ada pengecualian. Penghitungan PPh Orang Pribadi Dokter Jika Isteri Punya NPWP Sendiri Selanjutnya akan dihitung PPh terutang gabungan Kemudian PPh Terutang gabungan akan dipecah menjadi PPh Terutang Porsi suami dan porsi isteri berdasarkan perbandingan penghasilan neto nya. Selanjutnya akan dilaporkan di SPT masing-masing. Penghasilan Yang Merupakan Obyek Pajak Adalah semua Penghasilan dari Usaha, Pekerjaan, Kegiatan, atau Operasional dan dari luar usaha, kecuali Penghasilan-penghasilan yang termasuk Bukan Sebagai Objek Pajak (Penghasilan yang tercantum di Pasal 4 ayat (3) UU PPh. Penghasilan Yang Merupakan Obyek Pajak Contoh-contoh penghasilan yang merupakan obyek pajak : 1. Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa dalam bentuk uang 2. Hadiah dari undian, pekerjaan atau kegiatan dan penghargaan : 3. Laba usaha, 4. Keuntungan karena penjualan atau karena pengalihan harta termasuk keuntungan atas pengalihan hak penambangan : Setiap WP yang menjual/mengalihkan harta harus menghitung laba/rugi karena penjualan/pengalihan harta tersebut. Cara menghitung keuntungan karena penjualan/pengalihan harta adalah selisih antara Nilai Sisa Buku Fiskal (NSBF) awal bulan terjadinya pengalihan/penjualan atau Harga Perolehan untuk harta yang tidak dapat disusutkan, dengan : •Harga jual dalam transaksi penjualan, bila penjualan antara pihak-pihak yang mempunyai hubungan istimewa, maka harga jualnya adalah harga pasar wajar. •Selain transaski penjualan, adalah harga pasar wajar pada saat terjadinya pengalihan harta, misal dalam hal : •Likuidasi, •pengambilalihan penyertaan atau setoran modal •hibah, bantuan, sumbangan yang ada hubungan usah, pekerjaan, kepemilikan atau penguasaan. 5. Penerimaan kembali pembayaran pajak yang telah dibebankan sebagai biaya dan tambahan pengembalian pajak. Penghasilan Yang Merupakan Obyek Pajak Contoh-contoh penghasilan yang merupakan obyek pajak : 6. Bunga 7. Deviden 8. Royalty atau imbalan atas penggunaan hak 9. Sewa dan penghasilan lain sehubungan dengan penggunaan harta. 10. Penerimaan atau perolehan pembayaran berkala, misal tunjangan seumur hidup yang dibayar berulang-ulang. 11. Keuntungan karena pembebasan utang 12. Keuntungan karena selisih kurs mata uang asing 13. Selisih lebih karena penilaian kembali aktiva. 14. Premi asuransi, termasuk premi reasuransi. 15. Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri dari Wajib Pajak yang menjalankan usaha atau pekerjaan bebas. 16. Tambahan kekayaan neto yang berasal dari penghasilan yang belum dikenakan pajak. 17. Penghasilan dari usaha yang berbasis syariah, 18. Imbalan bunga sebagaimana diatur dalam UU KUP, 19. Surplus Bank Indonesia. Penghasilan Yang Bukan Merupakan Obyek Pajak Penghasilan-penghasilan yang tercantum di Pasal 4 ayat (3) UU PPh. Penghasilan Yang Bukan Merupakan Obyek Pajak Tercantum Di Psl 4(3) 1. Bantuan atau sumbangan dan harta hibah 1) Bantuan atau sumbangan, termasuk zakat yang diterima badan amil zakat yang dibentuk atau disahkan pemerintah dan para penerima zakat yang berhak atau sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang diakui di Indonesia, yang diterima oleh lembaga keagamaan yang dibentuk atau disahkan pemerintah dan yang diterima oleh penerima sumbangan yang berhak, yang ketentuan diatur dengan atau berdasar Peraturan Pemerintah. 2) Harta hibahan yang diterima oleh keluarga sedarah dalam garis keturunan lurus satu derajad, dan oleh badan keagamaan, atau badan pendidikan atau badan sosial non profit atau pengusaha kecil termasuk koperasi yang ditetapkan menteri keuangan. Sepanjang tidak ada hubungannya dengan usaha, pekerjaan, kepemilikan, atau penguasaan antara pihak-pihak yang bersangkutan. Berdasarkan Peraturan Menteri Keuangan No. 245/PMK.03/2008, ditegaskan yang dimaksud dengan Pengusaha kecil termasuk koperasi adalah pengusaha yang pada saat akan menerima hibah jumlah aktivanya tidak termasuk tanah dan/atau bangunan tidak melebihi Rp 500.000.000,00 (enam ratus juta rupiah) atau Penjualan bersih setahun tidak melebihi Rp 2.500.000.000,- (dua milyar lima ratus juta rupiah). Penghasilan Yang Bukan Merupakan Obyek Pajak Tercantum Di Psl 4(3) 2. Warisan; 3. Harta termasuk setoran tunai yang diterima oleh badan sebagai pengganti saham atau sebagai pengganti penyertaan modal; 4. Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diterima atau diperoleh dalam bentuk natura dan/atau kenikmatan (bukan dalam bentuk uang) dari WP atau pemerintah, kecuali yang diberikan oleh bukan WP, WP yang dikenakan PPh Final, atau WP yang menggunakan norma penghitungan khusus (deem profit) sebagaimana dimaksud dalam Pasal 15. 5. Pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan dengan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi beasiswa. 6. Deviden atau bagian laba yang diterima atau diperoleh perseroan terbatas sebagai Wajib Pajak dalam negeri, koperasi, BUMN, atau BUMD dari penyertaan modal pada badan yang didirikan dan bertempat kedudukan di Indonesia. Dengan syarat : deviden berasal dari cadangan laba yang ditahan, dan bagi PT, BUMN, dan BUMD yang menerima deviden minimal mempunyai penyertaan sebesar 25 %. Penghasilan Yang Bukan Merupakan Obyek Pajak Tercantum Di Psl 4(3) 7. Iuran yang diterima atau diperoleh dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan, baik yang dibayar pemberi kerja atau pegawai, 8. Penghasilan dana pensiun yang pendiriannya telah disahkan Menteri Keuangan, dari modal yang ditanamkan dalam bidang-bidang tertentu yang ditetapkan Menteri Keuangan. Sesuai Keputusan Menteri Keuangan No. 651/KMK.04/1994 tgl 29 Desember 1994 adalah penanaman modal berupa : bunga dan diskonto dari deposito, serifikat deposito, dan tabungan, pada bank di Indonesia, serta Sertifikat Bank Indonesia. bunga dari obligasi yang diperdagangkan di pasar modal di Indonesia; deviden dari saham pada perseroan terbatas yang tercatat di bursa efek di Indonesia. 9. Bagian laba yang diterima atau diperoleh anggota dari perseroan komanditer yang modalnya tidak terbagi atas saham-saham, persekutuan, perkumpulan, firma, dan kongsi termasuk pemegang unit penyertaan Kontrak Investasi Kolektif; 10. Bunga obligasi yang diterima atau diperoleh perusahaan reksa dana yang diterima atau diperoleh selama 5 tahun pertama sejak pendirian atau pemberian ijin usaha.(Mulai tahun 2009 dihapus, tetapi dikenakan 0% atas obligasi yang diterima WP reksadana yang terdaftar pada BPPM dan lembaga keuangan untuk tahun 2009 dan 2010). Penghasilan Yang Bukan Merupakan Obyek Pajak Tercantum Di Psl 4(3) 11. Penghasilan yang diterima atau diperoleh perusahaan modal ventura berupa bagian laba dari badan pasangan usaha yang didirikan dan menjalankan usaha atau kegiatan di Indonesia, dengan syarat badan pasangan usaha tersebut : merupakan perusahaan kecil, menengah, atau yang menjalankan kegiatan dalam sektor-sektor usaha yang ditetapkan oleh Menteri Keuangan; dan sahamnya tidak diperdagangkan di bursa efek di Indonesia. Berdasarkan Keputusan Menteri Keuangan No. 250/KMK.04/1995 tanggal 2 Juni 1995 Jo SE-33/PJ.4/1995 tanggal 21 Juni 1995 ditegaskan : Yang dimaksudkan dengan perusahaan kecil dan menengah pasangan usaha modal ventura dalam ketentuan ini adalah perusahaan yang pada saat perusahaan modal ventura melakukan penyertaan modalnya, penjualan bersih pada tahun pajak sebelumnya tidak melebihi Rp 5.000.000.000,00 (lima milyar rupiah) setahun. Penghasilan Yang Bukan Merupakan Obyek Pajak Tercantum Di Psl 4(3) 12. Beasiswa yang memenuhi persyaratan tertentu sesuai Peraturan Menteri Keuangan;PMK 246/PMK.03/2008 syarat penerima beasiswa tidak ada hubungan istimewa dengan pemilik, komisaris, direksi atau pengurus. Biaya untuk biaya pendidikan, ujian, penelitian, pembelian buku, dan biaya hidup yang wajar. 13. Sisa lebih yang diterima atau diperoleh badan atau lembaga nirlaba yang bergerak dalam bidang pendidikan dan/atau bidang penelitian dan pengembangan, yang telah terdaftar pada instansi yang membidanginya, yang ditanamkan kembali dalam bentuk sarana dan prasarana kegiatan pendidikan dan/atau penelitian dan pengembangan, dalam jangka waktu paling lama 4 (empat) tahun sejak diperolehnya sisa lebih tersebut, yang ketentuannya diatur lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan. 14. Bantuan atau santunan yang dibayarkan oleh Badan Penyelenggara Jaminan Sosial kepada WP tertentu yang diatur lebih lanjut dengan Peraturan Menteri Keuangan.PMK 247/PMK.03/2008. BPJS adalah Jamsostek, Taspen, Asabri, Askes kepada orang tidak mampu dibawah garis kemiskinan, terkena bencana dan musibah. Penghasilan Yang Dikenakan PPh Bersifat Final 1. Penghasilan Dari Transaksi Penjualan Saham Di Bursa Efek ( PP No. 41 Tahun 1994 Jo PP No. 14 Tahun 1997) 2. Penghasilan Dari Hadiah Undian ( PP No. 132 Tahun 2000 ) 3. Penghasilan Dari Pengalihan Hak Atas Tanah Dan/Atau Bangunan (PP No. 48 / 1994 Jo PP No. 27 / 1996 Jo PP 79/1999 jo PP 71 Tahun 2008) 4. Penghasilan Dari Bunga Deposito Dan Tabungan Serta Diskonto SBI ( PP No. 131 Tahun 2000) 5. Penghasilan Dari Persewaan Tanah Dan/Atau Bangunan ( PP No. 29 Tahun 1996 Jo Pp No. 5 Tahun 2002) 6. Penghasilan Berupa Bunga/Diskonto Obligasi ( PP No. 16 Tahun 2009) 7. Penghasilan Dari Usaha Jasa Konstruksi ( PP No. 51 Tahun 2008) 8. Bunga Simpanan Koperasi yang diterima anggota Koperasi Orang Pribadi (PP 15 Tahun 2009) 9. Transaksi derivative/Kontrak berjangka yang diperdagangkan di bursa. (PP 17 Tahun 2009) 10. Deviden yang diterima WP Orang Pribadi Dalam Negeri (PP No. 19 Tahun 2009) Sampai Jumpa..