pt. austindo nusantara jaya tbk.

advertisement

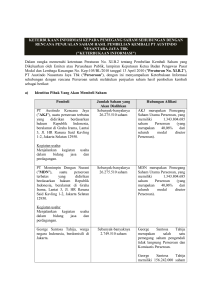

INFORMASI PENAWARAN UMUM PERDANA SAHAM (INITIAL PUBLIC OFFERING / IPO) ▭ Nama Perusahaan : PT. AUSTINDO NUSANTARA JAYA TBK. ▭ Bidang / Kegiatan Usaha : Perseroan didirikan pada tahun 1985 dengan Kegiatan Usaha saat ini adalah dalam bidang : o Perkebunan dan pengelolaan buah kelapa sawit menjadi Crude Palm Oil (”CPO”) dan Palm Kernel (”PK”). Perseroan saat ini memiliki 4 Perkebunan Kelapa Sawit terdiri dari 2 perkebunan di Sumatrera Utara, 1 perkebunan di Pulau Belitung dan 1 perkebunan di Kalimantan Barat o Pengembangan produk bahan baku makanan baru dari sagu. Perseroan saat ini memiliki 1 konsesi hutan sagu yang terletak di Papua Barat o Pembangkit listrik energi terbarukan (renewable energy business) dan biogas. Perseroan saat ini memiliki 2 pembangkit tenaga listrik terbarukan yang terdiri dari 1 pembangkit di Pulau Belitung dan 1 konsorsium pembangkit tenaga listrik di Jawa Barat. ▭ Pemegang Saham Sebelum : PT. Memimpin Dengan Nurani (MDM) : 1.343.804.685 saham (44,79349 %) Penawaran Umum (Saham PT. Austindo Kencana Jaya (AKJ) : 1.343.804.685 saham (44,79349 %) Biasa Atas Nama dengan George Santosa Tahija : 156.242.000 saham (5,20807 %) Nilai Nominal Rp.100,- /shm) Sjakon George Tahija : 156.147.130 saham (5,20490 %) Yayasan Tahija : 1.500 saham (0,00005 %) Masyarakat : --------------------------------------------------- Karyawan melalui program ESA : --------------------------------------------------- Program MSOP : --------------------------------------------------- Jumlah : 3.000.000.000 saham (100,00000 %) Jumlah Saham dalam Portepel : ▭ Pemegang Saham Setelah : 9.000.000.000 saham PT. Memimpin Dengan Nurani (MDM) : 1.343.804.685 saham (33,60268 %) Penawaran Umum, Program PT. Austindo Kencana Jaya (AKJ) : 1.343.804.685 saham (33,60268 %) ESA dan Program MSOP George Santosa Tahija : 156.242.000 saham (3,90693 %) (Saham Biasa Atas Nama Sjakon George Tahija : 156.147.130 saham (3,90456 %) dengan Nilai Nominal Yayasan Tahija : 1.500 saham (0,00004 %) Rp.100,- /shm) Masyarakat : Karyawan melalui program ESA : 9.400.000 saham (0,23505 %) Program MSOP : 59.100.000 saham (1,47783 %) Jumlah : Jumlah Saham dalam Portepel : ▭ Komisaris : 930.600.000 saham (23,27024 %) 3.999.100.000 saham (100,00000 %) 8.000.900.000 saham Komisaris Utama (Kmsrs Independen) : Adrianto Machribie Reksohardiprodjo Komisaris : Sjakon George Tahija Komisaris : George Santosa Tahija Komisaris : Anastasius Wahyuhadi Komisaris : Istama Tatang Siddharta 1 ▭ Direksi : Komisaris Independen : Arifin Mohamed Siregar Komisaris Independen : Josep Kristiadi Direktur Utama : Suerito Anggoro Wakil Direktur Utama : Istini Tatiek Siddharta Direktur External Affair : Sucipto Maridjan Direktur Risk & Compliance (Tidak : Achmad Hadi Fauzan Terafiliasi) ▭ Entitas Anak : Nama Perusahaan Kegiatan Usaha % Kepemilikan ▭ Strategi Usaha : 1. PT. Austindo Nusantara Jaya Agri (ANJA) Perkebunan Kelapa Sawit 99,96 % 2. PT. ANJ Agri Papua (ANJAP Agribisnis Sagu 99,50 % 3. PT. Austindo Nstr Jaya Agri Siais (ANJAS) Perkebunan Kelapa Sawit 99,998 % 4. PT. Austindo Aufwind new Energy (AANE) Energi Terbarukan 98,99 % 5. PT. Aceh Timur Indonesia (ATI) Agribisnis 99,998 % 6. PT. Darajat Geothermal Indonesia (DGI) Energi Terbarukan 99,998 % 7. PT. Galempa Sejahtera Bersama (GSB) Perkebunan Kelapa Sawit 95,00 % 8. PT. Gading Mas Indonesia Tobacco (GMIT) Agribisnis 99,999 % 9. PT. Kayung Agro Lestari (KAL) Perkebunan Kelapa Sawit 99,95 % 10. PT. Lestari Sagu Papua (LSP) Agribisnis 51,00 % 11. PT. Permata Putra Mandiri (PPM) Perkebunan Kelapa Sawit 95,00 % 12. PT. Prima Mitra Nusantara (PMN) Perkebunan Kelapa Sawit 95,00 % 13. PT. Putera Manunggal Perkasa (PMP) Agribisnis 99,996 % 14. PT. Surya Makmur (PM) Perkebunan Kelapa Sawit 99,996 % 15. PT. Sahabat Mewah dan Makmur (SMM) Jasa Keuangan 99,999 % Meningkatkan jumlah tanaman kelapa sawit di lahan perkebunan Perseroan Meningkatkan efisiensi kegiatan operasional secara berkelanjutan untuk memaksimalkan hasil panen Perseroan Mencari peluang untuk melakukan akuisisi Ekspansi pada bidang usaha pelengkap Meningkatkan kegiatan tanggung-jawab sosial perusahaan yang dilakukan oleh Perseroan untuk terus membina hubungan baik dengan para stakeholders. ▭ Keunggulan Kompetitif : Perseroan meyakini bahwa Perseroan memiliki keunggulan kompetitif sbb. : Posisi yang baik untuk memanfaatkan pertumbuhan industri sector minyak kelapa sawit Profil usia perkebunan yang baik dan persediaan lahan (landbank) dalam jumlah besar yang substansial untuk mendukung peningkatan produksi yang berkelanjutan Kegiatan operasional yang efisien dapat menghasilkan biaya yang lebih kompetitif dan peningkatan matjin Rekam jejak profitabilitas yang konsisten, posisi keuangan dan posisi likuiditas yang kuat 2 Tim manajemen yang berpengalaman dengan tingkat komitmen untuk penerapan Tata Kelola Perusahaan yang baik Kesadaran tinggi atas lingkungan dan menerapkan kebijakan pembangunan sosial ekonomis untuk masyarakat sekitar. ▭ Kebijakan Dividen : Manajemen merencanakan pembayaran dividen tunai sebanyak-banyaknya 50 % dari laba bersih konsolidasi tahun berjalan mulai tahun buku 2013. Struktur Penawaran : ▭ Jumlah Saham Yang : Ditawarkan Sebanyak-banyaknya 940.000.000 Saham Biasa Atas Nama dengan Nilai Nominal Rp.100,- (seratus rupiah) setiap saham atau 23,85787 % dari Total Modal Disetor Setelah Penawaran Umum ▭ Kisaran Harga Penawaran : Kisaran Harga Penawaran adalah antara Rp.1.200,- s/d Rp.1.800,- setiap saham ▭ Rencana Penggunaan Dana : Setelah dikurangi seluruh biaya-biaya emisi, Dana yang diperoleh dari IPO akan IPO digunakan ; Sekitar 65,7 % untuk belanja modal Sekitar 8,00 % untuk pembangunan infrastruktur dan fasilitas pendukung kegiatan usaha sagu Sekitar 2,3 % atau untuk menyelesaikan instalasi generator listrik biogas di Pulau Belitung dan membangun proyek pembangkit listrik biogas di Sumatera Utara. Sekitar 23,3 % untuk melunasi pinjaman ke JP Morgan International Bank Limited Sekiar 0,7 % untuk membiayai kebutuhan modal kerja Perseroan. ▭ Listing : PT. Bursa Efek Indonesia ▭ Perkiraan Jadwal : Bookbuilding (Penawaran Awal) : 15 - 24 April 2013 Penentuan Harga Penawaran : 24 April 2013 Pernyataan Efektif : 30 April 2013 Penawaran Umum : 2 - 3 M e i 2013 Penjatahan : 6 M e i 2013 Pengembalian Uang Pemesanan : 7 M e i 2013 (Refund) ▭ Lembaga Profesi & Penunjang Pasar Modal : Distribusi Saham secara elektronik : 7 M e i 2013 Pencatatan Saham di BEI : 8 M e i 2013 Penjamin Pelaksana Emisi Efek : PT. Bahana Securities Sole Global Coordinator and : Morgan Stanley International Selling Agent Akuntan Publik : Osman Bing Satrio & Eny (a member of Deloitte Touche Tohmatsu Limited) Konsultan Hukum : Makes & Partners Law Firm Notaris : Dr Irawan Soerodjo, SH, MSi Biro Administrasi Efek (BAE) : PTDatindo Entrycom Kustodian : KSEI 3 ▭ IKHTISAR DATA KEUANGAN PENTING : 4 5 6 7 PT. Phillip Securities Indonesia Divisi Corporate Finance Phone : 021 - 57 900 800 Fax : 021 - 57 900 809 Email : [email protected] 8 APLIKASI BOOKBUILDING ▪ Nama Saham / Emiten : ▪ ▪ Periode Book Building Kisaran Harga Penawaran : 15 April s/d 23 April 2013 (pk.12.00 WIB) : Rp. 1.200,- s/d Rp. 1.800,- setiap saham PT. AUSTINDO NUSANTARA JAYA (ANJ) TBK. A. Persyaratan Aplikasi Bookbuilding : (Agar benar-benar dibaca, difahami dan dilaksanakan) 1. Nasabah harus memiliki Jaminan dalam bentuk Equity di PT. Phillip Securities Indonesia per tanggal 23 April 2013 pukul 12.00 Wib. sekurangkurangnya 40 % (empat puluh per seratus) dari nilai saham yang dipesan. 2. Nasabah harus mengisi Formulir Aplikasi Bookbuilding pada huruf B dibawah secara lengkap, jelas dan benar dengan jumlah pesanan sekurangkurangnya 100.000 saham atau 200 lot dan kemudian ditanda-tangan di atas meterai Rp.6.000,- ( 1 Nasabah 1 Formulir) 3. Formulir Aplikasi Bookbuilding yang sudah ditanda-tangani diserahkan kepada Kantor Cabang (bagi Nasabah dari Kantor Cabang) atau kepada Sales (bagi Nasabah yang menggunakan jasa Sales) atau kpd. PT. Phillip Securities Indonesia melalui Fax No. 021-57900809 atau melalui email [email protected] (bagi Nasabah Kantor Pusat). 4. Formulir Aplikasi Bookbuilding tersebut harus disertai dengan foto copy KTP atau SIM yang masih berlaku. 5. Nasabah yang mengikuti bookbuilding, sesuai peraturan, tidak diperkenankan untuk mengikuti Pooling. 6. Kantor Cabang dan Sales wajib membuat Rekapitulasi Pesanan Nasabah yang memuat : a). Kode dan Nama Nasabah; b). Harga (dalam rupiah) dan Jumlah Pesanan (dalam lembar saham dan lot); c). Nilai pesanan (dalam rupiah) dan d). Nilai Equity (dalam rupiah). Rekapitulasi Pesanan Nasabah tersebut selanjutnya diserahkan / dikirimkan kepada PT. Phillip Securities Indonesia Kantor Pusat (u.p Divisi Corporate Finance) melalui Fax No. 0 2 1 - 5 7 9 0 0 8 0 9 atau melalui email [email protected] dengan tembusan kepada [email protected], selambat-lambatnya tanggal 23 April 2013 pukul 12.00 Wib. 7. Aplikasi Bookbuilding yang telah ditanda-tangani tidak dapat dibatalkan namun bukan berarti bahwa Nasabah akan memperoleh penjatahan tetap (fixed allotment) yang diminta, karena penjatahan tersebut merupakan keputusan dan wewenang mutlak dari Penjamin Pelaksana Emisi (Lead Underwriter). Ketentuan ini agar dimengerti oleh Nasabah sehingga tidak melakukan gugatan atas penjatahan yang diterima. 8. Nasabah yang memperoleh penjatahan tetap, wajib melakukan pembayaran senilai jumlah jatah saham yang diperoleh dikalikan dengan harga setiap saham yang telah ditentukan oleh Lead Underwriter ditambah dengan fee allotment sebesar 1 % (satu per seratus) dari Nilai Penjatahan. Pembayaran tersebut harus dilakukan selambat-lambatnya tanggal 1 Mei 2012 pukul 12.00 Wib (in good funds) dengan menyetor langsung ke Rekening Dana Investor (RDI) masing-masing Nasabah. Apabila Nasabah gagal bayar pada tanggal tersebut di atas maka PT. Phillip Securities Indonesia akan melakukan jual paksa (force sell) terhadap Equity milik Nasabah sebagaimana dimaksud pada angka 1 di atas dan untuk itu Formulir Aplikasi Bookbuilding yang sudah ditanda-tangani sekaligus berlaku sebagai Surat Kuasa Jual dari Nasabah kepada PT. Phillip Securities Indonesia. 9. Informasi / hasil Penjatahan, akan disampaikan kepada Nasabah melalui email atau telepon / HP. 10. PT. Phillip Securities Indonesia tidak bertanggung-jawab dan tidak akan melanjutkan pesanan Nasabah apabila tidak memenuhi persyaratan di atas termasuk dalam hal data / informasi / Rekapitulasi Pesanan Nasabah yang disampaikan tidak benar (salah) dan atau tidak jelas / tidak terbaca. B. Formulir Aplikasi Bookbuilding : ▪ ▪ ▪ ▪ Nama & Kode Nasabah Nomor KTP atau SIM No. Telp. / HP / Fax Alamat Email ▪ Harga, Jumlah dan Total Nilai Saham Yang Diminati : : : : : Kode : Harga (Rupiah) Jumlah Saham (Sekurang-kurangnya 100.000 lembar saham) Total Nilai (Rupiah) Total Nilai Terbilang : Tempat & Tanggal : ......….……………………., …………………, 2013 Kantor Cabang / Sales : Nasabah : meterai Rp.6.000,- (……………………..………………….) Nama & Tanda-tangan (……………………………..………….) Nama & Tanda-tangan