Pimpinan/Sales Kantor Cabang PT. Phillip Securities

advertisement

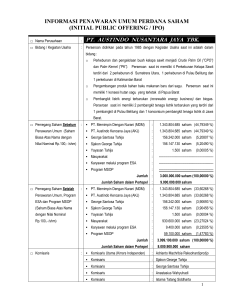

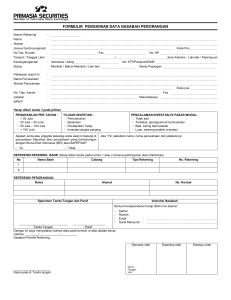

Kepada Yth. Bapak/Ibu : • • • Pimpinan/Sales Kantor Cabang PT. Phillip Securities Indonesia Sales PT. Phillip Securities Indonesia Nasabah PT. Phillip Securities Indonesia di- Tempat ================================================================ ============================ Sehubungan dengan rencana PT. Sawit Sumbermas Sarana Tbk. untuk melaksanakan Penawaran Umum Perdana Saham (Initial Public Offering /IPO), bersama ini terlampir kami sampaikan: • • Informasi Ringkas Penawaran Umum Perdana Saham dari PT. Sawit Sumbermas Sarana (SSS) Tbk. tersebut. Formulir Aplikasi Bookbuilding Beberapa informasi penting terkait dengan rencana IPO tersebut, a.l dapat kami sampaikan sbb. : • • • • • Periode Bookbuilding di PT. Phillip Securities Indonesia dibatasi dari tanggal 13 November 2013 s/d 19 November 2013 (pk.12.00 WIB) Jumlah saham yang ditawarkan : 1.500.000.000 saham Kisaran Harga Penawaran : antara Rp. 650,- s/d Rp. 970,- setiap saham. Jadwal Penawaran Umum : Tanggal 3 - 5 Desember 2013 Listing di BEI tanggal 12 Desember 2013 Selanjutnya, kami mohon perhatian secara khusus atas hal-hal sebagai berikut (sebagaimana juga sudah tercantum di dalam Formulir Aplikasi Bookbuilding) yaitu : • • • Kewajiban bagi Nasabah usa untuk memenuhi dana jaminan per tanggal 19 November 2013 pukul 12.00 WIB berupa equity sekurang-kurangnya 40 % dari nilai saham yang dipesan Minimum pesanan sekurang-kurangnya 200.000 saham atau 400 lot 1 (satu) orang Nasabah hanya diperkenankan mengisi 1 (satu) lembar Formulir Bookbuilding INFORMASI PENAWARAN UMUM PERDANA SAHAM (INITIAL PUBLIC OFFERING / IPO) ▭ Nama Perusahaan : PT. SAWIT SUMBERMAS SARANA TBK ▭ Lokasi : ▭ Kegiatan Usaha : Kantor Pusat : Jalan H. Udan Said No.47 Pangkalan Bun 74113, Kalimantan Tengah Telepon: (0532) 21297; Faksimili: (0532) 21396 Kantor Perwakilan : Equity Tower Lt.43 Unit C-D, SCBD Lot 9 Jl. Jend. Sudirman Kav.52-53, Jakarta 12190 Telepon: (+6221) 29035401; Faksimili: (+6221) 29035405 Situs Internet: www.ssms.co.id Menjalankan usaha dalam bidang pertanian, perdagangan dan industri. Per tanggal 30 Juni 2013, Perseroan memiliki 11 perkebunan kelapa sawit seluas 33.208 hektar perkebunan kelapa sawit yang terdiri dari 32.562 hektar tanaman kelapa sawit menghasilkan, empat PKS dan satu pabrik pengolahan PK. ▭ Produk dan Jasa Perseroan : Hasil produksi utama Perseroan adalah CPO dan PK dari 4 Perkebunan Kelapa Sawit (PKS) yang berada di bawah kendali Perseroan, dengan mengelola TBS hasil dari perkebunan kelapa sawit Perseroan. Perseroan mengolah seluruh TBS yang diproduksi dari perkebunan kelapa sawit Perseroan di PKS dan Perseoran juga mengolah TBS yang dibeli dari perkebunan milik petani setempat yang dekat dengan PKS untuk memenuhi kapasitas PKS perseroan. CPO (Crude Palm Oil) Produk utama Perseroan adalah CPO. Perseroan merupakan salah satu produsen CPO swasta terbesar di provinsi Kalimantan Tengah, Indonesia. Perseroan saat ini menjual CPO hanya di dalam negeri. Inti Sawit (Palm Kernel / ”PK”) Selain memproduksi CPO, Perseroan juga memproduksi PK yang berasal dari biji kelapa sawit yang dikumpulkan pada saat proses pengolahan. Perseroan menjual seluruh PK ke pasar domestik. PKO (Palm Kernel Olil) Perseroan memiliki kemampuan untuk memproduksi PKO, yang diekstrak dari biji kelapa sawit di KCP Perseroan. KCP ini memiliki kapasitas pengolahan PK sebesar 150 ton per hari atau 45.000 ton per tahun. : PT Citra Borneo Indah (PT CBI) beserta Entitas Anak ▭ Pemegang Saham Sebelum Penawaran Umum (Saham Biasa Atas Nama dengan Nilai Nominal Rp.100,- /shm) PT Prima Sawit Borneo (PT PSB) PT Putra Borneo Agro Lestari (PT PBAL) : : : PT Mandiri Indah Lestari (PT MIL) Jemmy Andriyanor : Jery Borneo Putra : Masyarakat : Jumlah : Jumlah Saham dalam Portepel : 2.520.000.000 saham (31,4%) 1.300.000.000 saham (16,2%) 1.300.000.000 saham (16,2%) 1.300.000.000 saham (16,2%) 802.500.000 saham (10,0%) 802.500.000 saham (10,0%) -----------------------------------------------8.025.000.000 saham (100,00 %) 24.075.000.000 saham 1 : ▭ Pemegang Saham Setelah : Penawaran Umum (Saham Biasa Atas Nama dengan Nilai Nominal Rp.100,- /shm) PT Prima Sawit Borneo (PT PSB) ▭ Komisaris ▭ Direksi : : PT Putra Borneo Agro Lestari (PT PBAL) : PT Mandiri Indah Lestari (PT MIL) : Jemmy Andriyanor : Jery Borneo Putra : Masyarakat : Jumlah : Jumlah Saham dalam Portepel : PT Citra Borneo Indah (PT CBI) : : Komisaris Utama 2.520.000.000 saham (26,4%) 1.300.000.000 saham (13,7%) 1.300.000.000 saham (13,7%) 1.300.000.000 saham (13,7%) 802.500.000 saham (8,4%) 802.500.000 saham (8,4%) 1.500.000.000 saham (15,7%) 9.525.000.000 saham (100,00 %) 22.575.000.000 saham Komisari / Komisaris Independen : Prof. Dr. Ir. Bungaran Saragih : Marzuki Usman Direktur Utama : Ir. Rimbun Situmorang Direktur/Direktur Tidak Terafiliasi : Harry M. Nadir Direktur : Vallauthan Subraminam : Ir. Ramzi Sastra, M.Sc Direktur ▭ Eniitas Anak : 1. PT. Kalimantan Sawit Abadi (PT. KSA) : Kepemilikan Perseroan sebesar 93,10 % Bergerak di bidang Perkebunan Kelapa Sawit, Perkebunan Karet, Industri Pengolah Minyak Kelapa Sawit, Perdagangan Umum, Pemborongan, Pertanian Tanaman Pangan, Peternakan, Perikanan, Kehutanan, Pertambangan, Industri Pengolahan Hasil Iambang, Industri Pengolahan Hasil Perkebunan, Industri Pengolahan Hasil Pertanian, Industri Pengolahan Hasil Perikanan, Industri Pengolahan Hasil Peternakan, Angkutan, Pergudangan, Stasiun Pengisian Bahan Bakar Minyak Umum (SPBU) 2. PT. Mitra Mendawai Sejati (PT. MMS) Kepemilikan Perseroan sebesar 94,56 % Bergerak di bidang perkebunan, pertanian, kehutanan, industri, perdagangan, pemborongan dan jasa. 3. PT. Sawit Mandiri Lestari (PT. SML) : Kepemilikan Perseroan sebesar 99,84 % Bergerak di bidang perkebunan sawit, pertanian, pertambangan, pembangunan, perdagangan, perindustrian, pengangkutan darat, percetakan, perbengkelan dan jasa. 4. PT. Ahmad Saleh Perkasa (PT. ASP) Kepemilikan Perseroan sebesar 99,36 % Bergerak di bidang perkebunan, perindustrian, angkutan dan perdagangan. ▭ Strategi Usaha : Meningkatkan efisiensi biaya dan produktifitas yang berkelanjutan melalui praktik operasional yang bermutu dan mekanisasi kegiatan operasional tertentu secara selektif Mengembangkan dan memperluas perkebunan kelapa sawit serta kapasitas PKS Perseroan Meningkatkan dan mengembangkan komitmen Perseroan pada tanggung jawab sosial perusahaan, pengembangan komunitas setempat dan inisiatif sistem lingkungan yang berkelanjutan Secara selektif menelaah kesempatan mengakuisisi lahan dan membentuk kerjasama 2 strategis dengan pihak lain untuk mengembangkan kegiatan operasional hulu dan diversifikasi produk Melakukan pengembangan dan diversifikasi basis pelanggan ▭ Keunggulan Kompetitif Pertumbuhan produksi yang didukung oleh profil tanaman yang masih muda Luas lahan belum tertanam yang signifikan untuk mendukung penanaman baru dan pertumbuhan produksi TBS di masa yang akan datang Margin yang tinggi didukung oleh hasil produksi yang tinggi, lokasi yang strategis dan ▭ Kebijakan Dividen : metode penanaman yang baik Lokasi strategis Logistik yang efisien Manajemen perkebunan dan best agronomic practice Hubungan yang baik dengan masyarakat setempat di daerah operasional Perseroan Pelaksanaan operasional usaha yang ramah lingkungan Tim manajemen dan Dewan Komisaris yang berpengalaman Perseroan merencanakan kebijakan pembagian dividen kas sebanyak-banyaknya 30,0% (tiga puluh koma nol persen) dari laba bersih konsolidasian (setelah dikurangi dengan porsi laba bersih yang dapat diatribusikan kepada kepentingan nonpengendali) pada tahun buku bersangkutan, dimulai dari tahun 2013. Kebijakan Dividen Perseroan saat ini adalah sebagai berikut: Dalam menentukan rasio pembayaran dividen kas Perseroan sehubungan dengan tahun buku tertentu, Perseroan akan mempertimbangkan tujuan Perseroan saat ini untuk menjaga dan secara potensial meningkatkan tingkat pembagian dividen kas dalam tujuan Perseroan secara keseluruhan untuk mengoptimalkan keuntungan Pemegang Saham untuk jangka waktu yang lebih panjang; Apabila Perseroan membayarkan dividen kas tahunan setelah ditutupnya tahun buku, dividen kas tersebut akan ditetapkan pada kuartal kedua setelah tahun buku yang ditutup tersebut dan dibayarkan sesuai dengan peraturan perundang-undangan yang berlaku; Dalam mempertimbangkan tingkat pembayaran dividen kas, jika ada, berdasarkan rekomendasi dari Direksi, Perseroan mempertimbangkan berbagai faktor, termasuk: Saldo kas, net gearing, return on equity dan laba ditahan; Kemampuan keuangan Perseroan yang diharapkan; Tingkat pengeluaran modal dan rencana investasi lain Perseroan yang diproyeksikan; Tingkat dividen, jika ada, yang diterima Perseroan dari Entitas Anak; Dividen hasil investasi pada perusahaan dan perusahaan perkebunan serupa secara global; dan Pembatasan pada perjanjian pembiayaan Perseroan Struktur Penawaran : ▭ Jumlah Saham Yang : Perseroan akan melakukan Penawaran Umum sebanyak-banyaknya 1.500.000.000 (satu miliar lima ratus juta) saham biasa atas nama dengan nilai nominal Rp. 100 (seratus Rupiah) atau sebesar 15,7% (lima belas koma tujuh persen) dari modal yang ditempatkan dan disetor dalam Perseroan sebagai Penawaran Umum. : : Kisaran Harga Penawaran adalah antara Rp. 650,- s/d Rp. 970,- setiap saham Dana yang diperoleh dari hasil penjualan Saham Baru setelah dikurangi biaya-biaya emisi, Ditawarkan ▭ Kisaran Harga Penawaran ▭ Rencana Penggunaan Dana 3 IPO akan dipergunakan oleh Perseroan untuk: Sekitar 60,5% (enam puluh koma lima persen) dana hasil IPO akan digunakan untuk penambahan setoran modal Perseroan di Entitas Anak dimana dana tersebut akan digunakan oleh Entitas Anak untuk pengembangan usaha Perseroan, yang meliputi antara lain: o Untuk perluasan lahan perkebunan, baik melalui pembebasan lahan di areal ijin lokasi Perseroan dan Entitas Anak maupun akuisisi lahan perkebunan yang dimiliki oleh pihak ketiga, baik yang masih berupa ijin lokasi maupun yang sudah berproduksi; dan o Untuk pembangunan PKS beserta sarana pendukungnya yang akan dilakukan PT ASP dan PT SML guna meningkatkan kapasitas pengolahan sejalan dengan meningkatnya produksi TBS Perseroan dan Entitas Anak maupun dari pihak ketiga. Sekitar 25% (dua puluh lima persen) akan digunakan untuk penambahan setoran modal Perseroan di Entitas Anak yaitu PT MMS dimana dana tersebut akan digunakan untuk pelunasan sebagian atau keseluruhan utang Entitas Anak tersebut. Sekitar 14,5% (empat belas koma lima persen) akan digunakan untuk: o Modal kerja Perseroan, seperti: (i) pembelian TBS dan pupuk dan (ii) pembiayaan kegiatan operasional Perseroan antara lain seperti perawatan prasarana dan pembelian komoditas; dan o Penambahan setoran modal Perseroan di Entitas Anak dimana dana tersebut akan digunakan oleh Entitas Anak untuk modal kerja Entitas Anak. ▭ Listing ▭ Perkiraan Jadwal ▭ Lembaga Profesi & : : : PT. Bursa Efek Indonesia Masa Penawaran Awal : 7 November 2013 – 20 November 2013 Tanggal Efektif : 29 November 2013 Masa Penawaran Umum : 3 Desember – 5 Desember 2013 Tanggal Penjatahan Tanggal Pengembalian Uang Pemesanan Tanggal Distribusi Saham secara elektronik Tanggal Pencatatan Pada Bursa Efek Indonesia Penjamin Pelaksana Emisi Efek : 9 Desember 2013 : 11 Desember 2013 : 11 Dsember 2013 : 12 Desember 2013 Konsultan Hukum : PT. BNP Paribas Securities Indonesia PT. Mandiri Sekuritas PT. RHB OSK Securities Indonesia : KAP Purwantono, Suherman, & Surja (Anggota dari Ernst & Young) : Hiswara Bunjamin & Tandjung Notaris : Dedy Syamri, S.H. Biro Administrasi Efek (BAE) : PT. Datindo Entrycom Perusahaan Penilai Kustodian : KJPP Amin, Nirwan, Alfiantori & Rekan : KSEI Penunjang Pasar Modal Akuntan Publik 4 ▭ IKHTISAR DATA KEUANGAN PENTING : 5 6 7 8 PT. Phillip Securities Indonesia Divisi Corporate Finance Phone : 021 - 57 900 800 Fax : 021 - 57 900 809 Email : [email protected] 9 APLIKASI BOOKBUILDING PT. SAWIT SUMBERMAS SARANA TBK. ▪ Nama Saham / Emiten : ▪ ▪ Periode Book Building Kisaran Harga Penawaran : 13 November s/d 19 November 2013 (pk.12.00 WIB) : Rp. 650,- s/d Rp. 970,- setiap saham A. Persyaratan Aplikasi Bookbuilding : (Agar benar-benar dibaca, difahami dan dilaksanakan) 1. Nasabah harus memiliki Jaminan dalam bentuk Equity di PT. Phillip Securities Indonesia per tanggal 19 November 2013 pukul 12.00 Wib. sekurang-kurangnya 40 % (empat puluh per seratus) dari nilai saham yang dipesan. 2. Nasabah harus mengisi Formulir Aplikasi Bookbuilding pada huruf B dibawah secara lengkap, jelas dan benar dengan jumlah pesanan sekurangkurangnya 200.000 saham atau 400 lot dan kemudian ditanda-tangan di atas meterai Rp.6.000,- ( 1 Nasabah 1 Formulir ) 3. Formulir Aplikasi Bookbuilding yang sudah ditanda-tangani diserahkan kepada Kantor Cabang (bagi Nasabah dari Kantor Cabang) atau kepada Sales (bagi Nasabah yang menggunakan jasa Sales) atau kpd. PT. Phillip Securities Indonesia melalui Fax No. 021-57900809 atau melalui email [email protected] (bagi Nasabah Kantor Pusat). 4. Formulir Aplikasi Bookbuilding tersebut harus disertai dengan foto copy KTP atau SIM yang masih berlaku. 5. Nasabah yang sudah memperoleh penjatahan bookbuilding, sesuai peraturan yang berlaku, tidak diperkenankan untuk mengikuti Pooling. 6. Kantor Cabang dan Sales wajib membuat Rekapitulasi Pesanan Nasabah yang memuat : a). Kode dan Nama Nasabah; b). Harga (dalam rupiah) dan Jumlah Pesanan (dalam lembar saham dan lot); c). Nilai pesanan (dalam rupiah) dan d). Nilai Equity (dalam rupiah). Rekapitulasi Pesanan Nasabah tersebut selanjutnya diserahkan / dikirimkan kepada PT. Phillip Securities Indonesia Kantor Pusat (u.p Divisi Corporate Finance) melalui Fax No. 0 2 1 - 5 7 9 0 0 8 0 9 atau melalui email [email protected] dengan tembusan kepada [email protected], selambat-lambatnya tanggal 19 November 2013 pukul 12.00 Wib. 7. Aplikasi Bookbuilding yang telah ditanda-tangani tidak dapat dibatalkan namun bukan berarti bahwa Nasabah akan memperoleh penjatahan tetap (fixed allotment) yang diminta, karena penjatahan tersebut merupakan keputusan dan wewenang mutlak dari Penjamin Pelaksana Emisi (Lead Underwriter). Ketentuan ini perlu dipahami oleh Nasabah dalam arti Nasabah tidak berhak melakukan gugatan atas kondisi penjatahan yang diterima. 8. Nasabah yang memperoleh penjatahan tetap, wajib melakukan pembayaran senilai jumlah jatah saham yang diperoleh dikalikan dengan harga setiap saham yang telah ditentukan oleh Lead Underwriter ditambah dengan fee allotment sebesar 1 % (satu per seratus) dari Nilai Penjatahan. Pembayaran tersebut harus dilakukan selambat-lambatnya tanggal 2 Desember 2013 pukul 12.00 Wib (in good funds) dengan menyetor langsung ke Rekening Dana Investor (RDI) masing-masing Nasabah. Apabila Nasabah gagal bayar pada tanggal tersebut di atas maka PT. Phillip Securities Indonesia akan melakukan jual paksa (force sell) terhadap Equity milik Nasabah sebagaimana dimaksud pada angka 1 di atas dan untuk itu Formulir Aplikasi Bookbuilding yang sudah ditanda-tangani sekaligus berlaku sebagai Surat Kuasa Jual dari Nasabah kepada PT. Phillip Securities Indonesia. 9. Informasi / hasil Penjatahan, akan disampaikan kepada Nasabah melalui email atau telepon / HP. 10. PT. Phillip Securities Indonesia tidak bertanggung-jawab dan tidak akan melanjutkan pesanan Nasabah apabila tidak memenuhi persyaratan di atas termasuk dalam hal data / informasi / Rekapitulasi Pesanan Nasabah yang disampaikan tidak benar (salah) dan atau tidak jelas / tidak terbaca. B. Formulir Aplikasi Bookbuilding : ▪ ▪ ▪ ▪ Nama & Kode Nasabah Nomor KTP atau SIM No. Telp. / HP / Fax Alamat Email ▪ Harga, Jumlah dan Total Nilai Saham Yang Diminati : : : : : Kode : Harga (Rupiah) Jumlah Saham (Sekurang-kurangnya 200.000 lembar saham) Total Nilai (Rupiah) Total Nilai Terbilang : Tempat & Tanggal : ......….……………………., …………………, 2013 Kantor Cabang / Sales : Nasabah : meterai Rp.6.000,- (……………………..………………….) Nama & Tanda-tangan (……………………………..………….) Nama & Tanda-tangan