Pajak Internasional

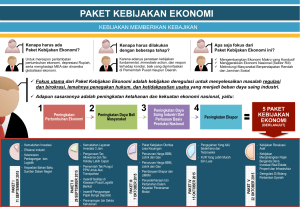

advertisement

PERTEMUAN KE 4 DOSEN KEDUA PAJAK INTERNASIONAL Pajak internasional dibuat untuk memenuhi prinsip keadilan. Salah satu dengan adanya penghindaran pajak berganda. Contoh: PPh 26, jika pengusaha luar negeri memiliki usaha di dalam negeri, dikenakan pajak 20%. Pajak internasional tergantung perjanjian. Untuk PNS, jika tidak dipotong gajix sesuai PPh 21 maka yang perlu disalahkan bendaharawan unhas, karena WP sebagai Wajib pungut. Untuk member perlakuan yg sama antara satu Negara dgn Negara lain baik dlm kerjasama bilateral maupun Asia. Pajak Internasional Januari 2, 2013 by 1man1a Apa itu Pajak internasional??? Ada beberapa ahli yang mengemukakan pendapatnya mengenai pengertian pajak internasional, diantaranya : 1. Prof. Dr. Ottmar Buhler Hukum pajak internasional dalam arti sempit adalah kaedah-kaedah (norma) hukum perselisihan (kolisi) yang didasarkan pada hukum antar bangsa (hukum internasional). Sedangkan dalam arti luas hukum pajak internasional adalah kaedah-kaedah hukum antar bangsa ditambah peraturan nasiomal yang mempunyai sebagai objek hukum kolisi dalam bidang perpajakan. 2. Prof. Dr.P.J.A.Adriani Hukum pajak internasional adalah keseluruhan peraturan yang mengatur tata tertib hukum dan yang mengatur soal penyedotan daya beli itu di masyarakat. Hukum pajak internasional merupakan suatu kesatuan hukum yamh mengupas suatu persoalan yang diatur dalam undangundang nasional mengenai : Pemajakan terhadap orang-orang luar negeri Peraturan-peraturan nasional untuk menghindarkan pajak berganda Traktat-traktat 3. Anglo Sakson Di negara-negara Anglo Sakson berlaku pengertian yang terperinci tentang hukum pajak internasional, yang dibedakan antara : National External Tax Law (Auszensteuerrecht) Merupakan bagian dari hukum pajak nasional yang memuat mengenai peraturan perpajakan yang mempunyai daya kerja sampai di batas luar negara karena terdapat unsur-unsur asing, baik mengenai objeknya (sumber ada di luar negeri) maupun terhadap subjeknya (subjek ada di luar negeri) Foreign Tax Law (Auslandisches Steuerrecht) Adalah mencakup keseluruhan perundang-undangan dan peraturan-peraturan pajak dari negaranegara yang ada di seluruh dunia. Foreign tax law berguna sebagai bahan perbandingan dalam melakukan comparative tax law study ketika akan melakukan perjanjian perpajakan dengan negara lain. International tax Law Dalam arti sempit diartikan bahwa hukum pajak internasional merupakan keseluruhan kaedah pajak berdasarkan hukum antar negara seperti traktat-traktat, konvensi, dll yang semata-mata berdasarkan sumber-sumber asing. Sedangkan dalam arti luas adalah keseluruhan kaedah baik yang berdasarkan traktat, konvensi, dan prinsip hukum pajak yang diterima negara-negara dunia, maupun kaedah-kaedah nasional yang objeknya adalah pengenaan pajak yang mengandung adanya unsur-unsur asing, yang dapat menimbulkan bentrokan hukum antara dua negara atau lebih. MACAM PAJAK BERGANDA (DOUBLE TAXATION) Pajak berganda dapat dibedakan menjadi dua yaitu : 1. Pajak berganda nasional (national double taxation) Adalah pajak yang dikenakan lebih dari satu kali terhadap objek yang sama oleh suatu negara. 2. Pajak berganda internasional (international double taxation) Adalah pajak yang dikenakan lebih dari satu kali terhadap objek yang sama oleh lebih dari satu negara, dengan kata lain pajak berganda internasional timbul karena : a. Ada lebih dari satu negara yang memungut pajak b. Dikenakan terhadap objek yang sama Untuk menghindari adanya pajak berganda internasional maka diadakan perjanjian penghindaran pajak berganda (agreement for the avoidance of double taxation and the prevention of tax evasion) atau dikenal dengan istilah tax treaty PAJAK BERGANDA INTERNASIONAL Pajak internasional mengenal azas-azas tentang domicily country dan source country. Disebut domicily country apabila negara tempat tinggal Wajib Pajak (domicily country atau home country) menganut asas domisili yang mengenakan pajak penghasilan atas worldwide income atas dasar asas domisili. Apabila Wajib Pajak melakukan transaksi dan memperoleh laba di negara tempat tinggalnya (source country, atau host country), dan kemudian dikenakan juga pajak penghasilan atas laba tersebut atas dasar asas domisili, maka Wajib Pajak tersebut akan dikenakan pajak dua kali (double taxation). Yang pertama oleh source country dan yang kedua oleh domicile country. Negara-negara yang tarif pajaknya rendah atau sama sekali tidak mengenakan pajak atas penghasilan disebut sebagai negara-negara surga pajak (tax haven countries). Pajak berganda dapat dibedakan menjadi Pajak berganda internal (internal double taxation); pajak berganda internasional (international double taxation); pajak berganda secara yuridis (juridical double taxation) serta pajak berganda secara ekonomis (economic double taxation). Internal double taxation adalah pengenaan pajak atas Subjek dan Objek Pajak yang sama dalam suatu negara. International double taxation adalah pengenaan pajak dua kali (atau lebih) terhadap Subjek dan Objek Pajak yang sama oleh dua negara. Dua negara atau lebih mengenakan pengenaan pajak atas Objek Pajak yang sama dan Subjek Pajak yang sama. Knechtle dalam bukunya berjudul Basic problem in international fiscal law (1979) membedakan pengertian pajak berganda secara luas (wider sense) dan secara sempit (narrower sense). Secara luas pengertian pajak berganda diartikan setiap bentuk pembebanan pajak dan pungutan lainnya lebih dari satu kali, dapat dalam bentuk berganda (double taxation) atau lebih (multiple taxation) terhadap suatu fakta fiskal. Secara sempit pajak berganda dianggap terjadi pada semua kasus pemajakan beberapa kali terhadap suatu subjek dan atau objek pajak dalam satu administrasi perpajakan yang sama. Pajak berganda seperti ini sering disebut sebagai pajak berganda ekonomis (economic double taxation). Pemajakan ganda oleh berbagai administrator dapat pula terjadi secara vertikal (pemerintah pusat dan daerah, atau secara diagonal (pemerintah daerah kota/kabupaten, propinsi X dan Y). SUMBER-SUMBER HUKUM PAJAK INTERNASIONAL Pada dasarnya hukum pajak internasional adalah hukum pajak nasional yang didalamnya mengandung unsur-unsur asing, unsur tersebut bisa mengenai subjek pajaknya, objek pajaknya maupun pemungut pajaknya. Sumber hukum pajak internasional terdiri dari : 1. Hukum pajak nasional yaitu peraturan pajak sepihak yang tidak ditujukan kepada pihak lain. 2. Traktat yaitu perjanjian pajak dengan negara lain a. Untuk menghindari pajak berganda b. Untuk mengatur perlakuan fiskal terhadap orang asing c. Untuk mengatur mengenai laba Badan Usaha Tetap (BUT) d. Untuk memberantas penyelundupan pajak e. Untuk menetapkan tarif douane 3. Putusan hakim (nasional maupun internasional) Tujuan umum pajak internasional adalah untuk mengeliminsai gejala pajak ganda, hal ini dapat dilakukan dengan 3 cara : 1) Dengan cara unilateral, dimana negara yang bersangkuatan memasukkan dalam perundangundangan pajaknya ketentuan untuk menghindari pajak berganda seperti : a. Exemption yang didasarkan pada pure territorial principle atau restricted terrirorial principle b. Tax credit yang dapat dibedakan menjadi direct tax credit, indirect tax credit, dan fictious tax credit/tax sparing 2) Dengan cara bilateral, dilakukan denga melakukan perjanjian pajak antar negara yang dikenal dengan isilah tax treaty atau perjanjian penghindaran pajak berganda (P3B). Untuk negara Indonesia telah memiliki Tax Treaty denagn 57 negara. 3) Perjanjian multilateral, misalnya Igeneral Agreement Tariffs and Trade (GATT) yang mengatut tarif douane secara multilateral. SUBJEK DAN OBJEK PAJAK DALAM PAJAK INTERNASIONAL Subjek pajak dibagi menjadi 2 : 1. Subjek pajak dalam negeri yang mendapat penghasilan dari sumber-sumber di luar negeri 2. Sunjek pajak luar negeri yang mendapat penghasilan dari sumber-sumber di dalam negeri Sedangkan objek pajak dibagi menjadi 2 yaitu : 1. Objek pajak dengan sumber di dalam negeri 2. Objek pajak dengan sumber di luar negeri METODE PENGHINDARAN / PENGURANGAN PAJAK BERGANDA Dalam rangka menguarangi atau menetralisir dari kemungkinan pengenaan pajak berganda sebagai akibat dari timbulnya konflik tersebut dimuka maka ada beberapa metode yang bisa dilakukan antara lain: 1. Metode perjanjian penghindaran pajak berganda internasional antara lain dilakukan dengan : Traktat yang bersifat multilateral yakni perjanjian yang dilakukan oleh beberapa negara dalam satu perjanjian. Traktat yang bersifat bilateral yakni perjanjian yang menyangkut dua negara. 2. Metode Unilateral atau metode sepihak Cara ini ditempuh oleh negara secara sepihak melalui Yurisdiksi Nasionalnya, yakni dengan cara memasukkan ketentuan-ketentuan yang kemungkinan dapat menimbulkan pengenaan pajak berganda kedalam yurisdiksi nasionalnya, misalnya ketentuan pasal 24 UU.PPh tentang kredit pajak luar negeri. Tata cara pengereditan ini ada dua cara yang dipakai yakni: Kredit Penuh yakni pembayaran pajak diluar negeri dikreditkan sebesar jumlah yangf dibayar diluar negeri. Kredit Terbatas yakni tata cara pengkreditan pajak yang dibayar diluar negeri menurut jumlah yang paling rendah antara yang dibayar diluar negeri dengan jumlah pajak apabila dikenakan menurut tarif di Indonesia – ini yang dianut pasal 24 UU.PPh. 3. Metode Pembebasan Metode ini adalah dengan cara memberikan pembebasan terhadap penghasilan yang diterima atau diperoleh dariluar negeri, cara pembebasan ini ada dua cara yang ditempuh yakni : Memberikan pembebasan sepenuhnya terhadap penghasilan yang diterima atau diperoleh dari negara sumber. Artinya penghasilan dari negara sumber tidak dimasukkan dalam peghitungan pajak di Negara Domisili. Metode ini juga sering disebut dengan pembebasan penuh atau full examption. Cara pembebasan perhitungan pajak yang terhutang hanya atas penghasilan yang diterima atau diperoleh didalam negeri, tetapi menerapkan tarif rata-rata atas seluruh penghasilan baik dari dalam negeri atau luar negeri atau disebut dengan Metode pembebasan dengan Progresi atau exemption with proression. Metode pembebasan ini dianggap metode yang paling praktis sebab Negara Domisili tidak perlu mengetahui bagaimana suatu penghasilan dikenakan pajak di Negara Sumber. PERJANJIAN PENGHINDARAN PAJAK BERGANDA (TAX TREATY) Adalah perjanjian pajak antar dua negara dalam upaya menghindari pajak berganda. Hal-hal yang ada didalamnya meliputi negara mana saja yang menjadi peserta dan terikat dalamperjanjian tersebut dan objek pajak apa yang tercakup dalam perjanjian tersebut. Pada dasarnya tax treaty dapat dibedakan menjadi 3 macam : 1) Menyebutkan jenis pajaknya tetapi tidak menyebutkan definisinya, hal ini dapat menimbulkan perbedaan dalam penafsiran, sehingga sering kali ditambahakan klausal “jika terdapta keraguraguan maka akan dibicarakan bersama”. 2) Mencantumkan definisi pajak yang diliputinya disertai dengan nama pajaknya, yang pada waktu perjanjaian dibuat telah ada dan ditambah dengan ketentuan bahwa pada sewaktu-waktu tertentu otoritas keuangan dari masing-masing negara akan saling memberitahukan, pajak mana yang tunduk dalam perjanjiana tersebut. 3) Menyebutkan nama pajaknya dengan ketentuan, bahwa perjanjian tersebut juga berlaku untuk pajak-pajak yang akan diadakan, dan pada hakekatnya mempunyai dasar yang sama. Objek pajak dalan tax treaty pada umumnya dibagi dalam 15 jenis penghasilan : 1) Penghasilan dari harta tetap atau barang tak bergerak (income from immovable property) 2) penghsilan dari usaha (business income atau business profit) 3) penghasilan sari usaha perkapalan atau angkutan udara (income from shipping and air transport) 4) deviden 5) bunga 6) royalty 7) keuntungan dari penjualan harta (capital gain) 8) penghasilan dari pekerjaan bebas (income from independent personal service) 9) penghasilan dari pekerjaan (income from dependent personal service) 10) gaji untuk direktur (director fees) 11) penghasilan seniman, artis dan atlit (income earned by entertainers and athletes) 12) uang pensiun dan jaminan social tenaga kerja (pension and social security payment) 13) penghasilan pegawai negeri (income in respect of government service) 14) penghasilan pelajar atau mahasiswa (income received by students and apprentices) 15) penghasilan lain-lain (other income) Tujuan Kebijakan Perpajakan Internasional Untuk memajukan perdagangan antar negara, mendorong laju investasi di masing-masing negara, pemerintah berusaha untuk meminimalkan pajak yang menghambat perdagangan dan investasi tersebut. Salah satu upaya untuk meminimalkan beban tersebut adalah dengan melakukan penghindaraan pajak berganda internasional. Teori Apakah prinsip-prinsip yang harus dipahami dalam perpajakan internasional? Doernberg (1989) menyebut 3 unsur netralitas yang harus dipenuhi dalam kebijakan perpajakan internasional: 1. Capital Export Neutrality (Netralitas Pasar Domestik): Kemanapun kita berinvestasi, beban pajak yang dibayar haruslah sama. Sehingga tidak ada bedanya bila kita berinvestasi di dalam atau luar negeri. Maka jangan sampai bila berinvestasi di luar negeri, beban pajaknya lebih besar karena menanggung pajak dari dua negara. Hal ini akan melandasi UU PPh Psl 24 yang mengatur kredit pajak luar negeri. 2. Capital Import Neutrality (Netralitas Pasar Internasional): Darimanapun investasi berasal, dikenakan pajak yang sama. Sehingga baik investor dari dalam negeri atau luar negeri akan dikenakan tarif pajak yang sama bila berinvestasi di suatu negara. Hal ini melandasi hak pemajakan yang sama denagn Wajib Pajak Dalam Negeri (WPDN) terhadap permanent establishment (PE) atau Badan Uasah Tetap (BUT) yang dapat berupa cabang perusahaan ataupun kegiatan jasa yang melewati time-test dari peraturan yang berlaku. 3. National Neutrality: Setiap negara, mempunyai bagian pajak atas penghasilan yang sama. Sehingga bila ada pajak luar negeri yang tidak bisa dikreditkan boleh dikurangkan sebagai biaya pengurang laba. Hasil atau Isi Mengapa terjadi perpajakan berganda internasional? Perpajakan berganda terjadi karena benturan antar klaim perpajakan. Hal ini karena adanya prinsip perpajakan global untuk wajib pajak dalam negeri (global principle) dimana penghasilan dari dalam luar negeri dan dalam negeri dikenakan pajak oleh negara residen (negara domisili wajib pajak). Selain itu, terdapat pemajakan teritorial (source principle) bagi wajib pajak luar negeri (WPLN) oleh negara sumber penghasilan dimana penghasilan yang bersumber dari negara tersebut dikenakan pajak oleh negara sumber. Hal ini membuat suatu penghasilan dikenakan pajak dua kali, pertama oleh negara residen lalu oleh negara sumber Misalnya: PT A punya cabang di Jepang. Penghasilan cabang di jepang dikenakan pajak oleh fiskus Jepang. Lalu di Indonesia penghasilan itu digabung dengan penghasilan dalam negeri lalu dikalikan tarif pajak UU domestik Indonesia. Bentokran klaim lebih diperparah bila terjadi dual residen, dimana terdapat dua negara samasama mengklaim seorang subjek pajak sebagi wajib pajak dalam negerinya yang menyebabkan ia terkena pemajakan global dua kali. Misalnya: Mr. A bekerja di Indonesia lebih dari 183 hari namun setiap sabtu dan minggu ia pulang ke rumahnya di Singapura. Mr. A dianggap WPDN oleh Indonesia dan juga Singapura sehingga untuk wajib melapor dan membayar pajak untuk penghasilan globalnya pada Indonesia maupun Singapura. Apa saja upaya untuk menghindari perpajakan berganda internasional? 1. Tax Treaty (Perjanjian Penghindaran Pajak Berganda/P3B): yaitu perjanjian antara 2 negara untuk menghindari pajak berganda untuk memajukan investasi antara 2 negara tersebut. Untuk active income, Biasanya negara sumber hanya berhak memajaki penghasilan dari cabang (BUT) dan penghasilan dari aset tak bergerak yang berhasil dari negara sumber tersebut. Bila eksporimpor biasa tanpa BUT maka negara sumber tidak bisa memajaki. Penghasilan pegawai hanya boleh dipajaki bila melewati time-test atau dibayar oleh WPDN ataupun BUT. Untuk passive income seperti deviden, bunga dan royalti, kedua negara berhak memajaki namun terdapat pengurangan tarif. 2. Kredit Pajak Luar Negeri: Yaitu jumlah pajak yang dibayarkan di luar negeri dapat dijadikan pengurang pajak penghasilan secara keseluruhan. Di Indonesia diatur dalam UU PPh pasal 24. Dimana kredit pajak luar negeri hanya sebatas: Penghasilan LN/(Semua penghasilan LN dan DN) x PPh terutang untuk semua penghasilan Apa saja masalah-masalah dalam perpajakan internasional? 1. Transfer Pricing: Kegiatan ini adalah mentransfer laba dari dalam negeri ke perusahaan dengan hubungan istimewa di negara lain yang tarif pajaknya lebih rendah. Hal ini dapat dilakukan dengan membayar harga penjualan yang lebih rendah dari harga pasar, membiayakan biaya-biaya lebih besar daripada harga yang wajar, thin capitalization (memperbesar utang dengan beban bunga untuk mengurangi laba). Misalnya: tarif pajak di Indonesia 28%, di Singapura 25%. PT A punya anak perusahaan B Ltd di Singapura, maka laba di PT A dapat digeser ke B Ltd yang tarifnya lbh kecil dengan cara B LTd meminjamkan uang dengan bunga yang besar, sehingga laba PT A berkurang, memang pendapatan B Ltd bertambah namun tarif pajaknya lebih kecil. Hal bisa juga dilakukan dengan PT A menjual rugi (mark down) barang dan jasa (harga jual di bawah ongkos produksinya) ke B Ltd. Di Indonesia, transfer pricing dicegah dalam UU PPh pasal 18 dimana pihak fiskus berhak mengkoreksi harga transaksi, penghitungan utang sebagai modal dan DER (Debt Equity Ratio). 2. Treaty Shopping: Fasilitas di tax treaty justru bukannya menghindarkan pajak berganda namun malah memberi kesempatan bagi subjek pajak untuk tidak dikenakan pajak dimana-mana. Misalnya: Investasi SBI di bursa singapura dibebaskan pajak. Treaty Shopping diredam dengan ketentuan beneficial owner (penerima manfaat) dalam tax treaty (P3B) baik yang memakai model OECD maupun PBB sehingga tax treaty hanya berlaku bila penerima manfaat yang sebenarnya adalah residen di negara yang menandatangani tax treaty. 3. Tax Heaven Countries: Negara-negara yang memberikan keringanan pajak secara agresif seperti tarif pajak rendah, pengawasan pajak longgar telah membuat penerimaan pajak dari negara-negara berkembang merosot tajam. Negara tax heaven yang termasuk dalam KMK No.650/KMK04/1994 antara lain Argentina, Bahrain, Saudi Arabia, Mauritius, Hongkong, Caymand Island, dll. Saat ini negara tax heaven sedang dimusuhi dunia internasional, pengawasan tax avoidance (penghindaran pajak) di negara-negara tersebut sedang gencargencarnya. Berinvestasi di negara tax heaven beresiko besar terkena koreksi UU PPh Pasal 18. Lebih baik berinvestasi pada negara dengan tax treaty. Analisis Hasil Jurnal Perpajakan Internasional merupakan alat untuk mengetahui perbedaan pajak dalam negeri dan memajukan perdagangan antar negara, mendorong laju investasi di masing-masing negara, pemerintah berusaha untuk meminimalkan pajak yang menghambat perdagangan dan investasi tersebut. Ada beberapa prinsip-prinsip yang harus dipahami dalam Perpajakan Internasional menurut Doernberg (1989) menyebut 3 unsur netralitas yang harus dipenuhi dalam kebijakan perpajakan internasional yaitu Capital Export Neutrality (Netralitas Pasar Domestik), Capital Import Neutrality (Netralitas Pasar Internasional) dan National Neutrality. Sumber Prof. Gunadi. 2007. Pajak Internasional. LPFEUI http://natanedan.wordpress.com/2009/12/08/sekilas-tentang-pemajakan-internasional-oleh-nanyariany/ http://adithpurnama04.blogspot.com/2012/04/normal-0-false-false-false.html