BAB I PEDAHULUAN 1.1 Latar Belakang Kinerja suatu

advertisement

1

BAB I

PEDAHULUAN

1.1 Latar Belakang

Kinerja suatu portofolio harus selalu dipantau untuk menjaga kinerja

portofolio agar tetap optimal. Kondisi pasar yang berubah misalnya akan berpotensi

mempengaruhi kinerja portofolio. Jika kinerja portofolio menjadi tidak optimal

karena kondisi pasar berubah, maka portofolio perlu diseimbangkan kembali

(rebalancing).

Evaluasi kinerja portofolio terkait dengan dua isu utama, yaitu: (1)

mengevaluasi apakah return portofolio yang telah dibentuk mampu memberikan

return melebihi (di atas) return portofolio lainnya yang dijadikan patok duga

(benchmark), dan (2) mengevaluasi apakah return yang diperoleh sesuai dengan

tingkat risiko yang ditanggung. (Tandelilin, 2010).

Kinerja portofolio dapat dihitung berdasarkan return portofolionya saja.

Adanya tukaran (trade-off) antara return dan risiko, pengukuran portofolio

berdasarkan return saja mungkin tidak cukup, tetapi harus dipertimbangkan

keduanya yaitu return dan risiko. Pengukuran yang melibatkan kedua faktor ini

disebut dengan return sesuaian risiko (risk-adjusted return) (Jogiyanto, 2007).

Ukuran kinerja portofolio yang bersifat risk-adjusted berarti bahwa

pengukuran kinerja portofolio tidak hanya dilihat dari besarnya return portofolio,

tetapi juga harus memperhatikan besarnya risiko yang harus ditanggung untuk

memperoleh besarnya return tersebut. Setiap investor mempunyai persepsi yang

2

berbeda mengenai risiko sehingga ada kendala dalam mengukur kinerja portofolio

saham. Investor yang tidak menyukai risiko (risk aversion) mempunyai preferensi

yang berbeda mengenai suatu kinerja portofolio dengan seorang investor yang

menyukai risiko (risk taker). Preferensi ini akan diterima berbeda oleh investor

dalam melihat kinerja portofolio saham, akan tetapi patokan yang pasti adalah

apabila portofolio tersebut berada di atas Capital Market Line atau Security Market

Line (Jensen, 1968) yang diistilahkan sebagai beat the market.

Perkembangan selanjutnya muncul indeks pengukuran kinerja portofolio

berdasarkan risk adjusted return yang dikembangkan oleh Sharpe (1965), Treynor

(1966) dan Jensen (1968). Indeks Sharpe menekankan pada risiko total (deviasi

standar), Indeks Treynor menekankan pada risiko sistematis yang diukur dengan

beta, Indeks Jensen menekankan pada perbedaan antara tingkat return aktual yang

diperoleh portofolio dengan tingkat return yang diharapkan jika portofolio tersebut

berada pada garis pasar modal (Jogiyanto, 2009).

Penjelasan di atas menunjukkan bahwa diantara hasil perhitungan indeks

akan memberikan informasi peringkat kinerja portofolio yang berbeda. Korelasi

diantara indeks tersebut akan mencerminkan konsistensi diantara indeks dalam

memberikan informasi peringkat kinerja suatu portofolio. Konsistensi risk-adjusted

performance yang diukur dengan menggunakan indeks Sharpe, indeks Treynor dan

indeks Jensen tercermin dari signifikansi nilai korelasi ketiga alat ukur pada

berbagai kelompok portofolio saham. Indeks yang memiliki nilai korelasi tertinggi

pada berbagai kelompok portofolio saham dapat dikatakan sebagai indeks yang

3

memiliki konsistensi lebih baik dibandingkan dengan indeks yang lainnya

(Wiksuana dan Purnawati, 2008).

Uji konsistensi risk-adjusted performance begitu penting bagi investor

mengingat tiap-tiap alat ukur memiliki tujuan dan relevansinya terhadap pemilihan

investor dalam mengalokasikan dananya serta mengukur tingkat keberhasilan

manajer investasi dalam mengelola dana investor. Hasil uji konsistensi risk-adjusted

performance akan memberikan informasi kepada investor mengenai alat ukur yang

mampu memberikan informasi yang sama atau konsisten kepada investor mengenai

kinerja suatu portofolio, sehingga pengambilan keputusan investasi dapat dilakukan

dengan tepat.

Penelitian mengenai pengujian konsistensi indeks Sharpe, indeks Treynor

dan indeks Jensen sudah pernah dilakukan, baik penelitian dalam maupun luar

negeri. Hasil penelitian yang menemukan bahwa indeks Sharpe, indeks Treynor dan

Indeks Jensen memiliki konsistensi diantara ketiga alat ukur tersebut diantaranya

Yasmin dan Lawrence (1996) melakukan pengujian terhadap konsistensi indeks

Sharpe, indeks Treynor, dan indeks Jensen pada reksa dana di Inggris selama

periode 1975 sampai dengan 1993. Hasil penelitian tersebut menemukan bahwa

korelasi terhadap ketiga indeks Sharpe, indeks Jensen, dan indeks Treynor

menunjukkan derajat yang tinggi, artinya bahwa terjadi konsistensi terhadap

ketiganya. Konsistensi ketiga alat ukur risk adjusted return tersebut juga ditemukan

dalam penelitian Wahyudi (2003) dalam Wiksuana dan Purnawati (2008)

menghasilkan simpulan bahwa tidak ada perbedaan kinerja berdasarkan variabel

4

risiko dan return yang diukur dengan indeks Treynor, indeks Sharpe, dan indeks

Jensen, baik pada investasi insurancelinked saham maupun reksa dana saham.

Hasil penelitian dari Yasmin dan Lawrence (1996) juga didukung oleh hasil

penelitian dari Kurniawan dan Purnama (2001), Tuncer et al. (2001), Fadlul Fitri

(2002), Yusman Suryawan (2003), Jagric et al. (2006), Ferdian dan Dewi (2006),

Dharani and Natrajam (2008) Thanou (2008) dan Agustin Sulistyorini (2009), Nur

Atiqah Abdullah (2009) serta Kuolis et.al (2011) yang menemukan bahwa ketiga

alat ukur tersebut memberikan hasil yang konsisten.

Ketiga alat ukur kinerja tersebut tidak selalu memberikan hasil yang

konsisten. Penelitian Wilson dan Jones (1981) terhadap 34 reksa dana di Amerika

Serikat menemukan bahwa hubungan antara ketiga alat ukur indeks Sharpe, indeks

Jensen, dan indeks Treynor bisa negatif atau positif tergantung pada return pasar

yang digunakan sebagai variabel bebas (independent Variabel). Hasil penelitian ini

juga didukung oleh hasil penelitian yang dilakukan oleh Debabsish (2007),

Wiksuana dan Purnawati (2008) yang menemukan hasil bahwa tidak selalu ketiga

alat ukur tersebut memberikan hasil yang konsisten.

Hasil penelitian terdahulu yang berbeda tersebut ditemukan juga persamaan

hasil penelitian oleh Wiksuana dan Purnawati (2008) dan Agustin Sulistyorini

(2009) yang menemukan hasil bahwa indeks Treynor merupakan alat ukur yang

memiliki konsistensi lebih baik diantara ketiga alat ukur untuk pasar modal di

Indonesia. Berdasarkan hasil penelitian terdahulu dapat disimpulkan bahwa masih

terdapat kesenjangan penelitian (research gap) yang menyatakan bahwa ada

5

tidaknya konsistensi diantara ketiga alat ukur tersebut, untuk itu menarik untuk

dikaji kembali untuk uji konsistensi kembali terhadap alat ukur kinerja portofolio

saham di Bursa Efek Indonesia.

Penelitian sebelumnya yang hanya menggunakan tiga alat ukur, dalam

penelitian ini akan ditambahkan satu alat ukur yakni M2. Indeks M2 dikembangkan

oleh Franco dan Leah Modigliani (1994). Indeks M2 layak untuk digunakan sebab

penekanan yang digunakan dalam indeks ini yakni adanya penyesuaian return

portofolio dengan tingkat risikonya menjadi sama dengan tingkat risiko pasar,

sehingga perbandingan antara kinerja portofolio dengan kinerja return pasar akan

lebih mudah (Jogiyanto, 2009).

Penelitian ini menggunakan empat model penilaian kinerja portofolio saham

optimal yakni indeks Sharpe indeks Treynor, indeks Jensen’s dan indeks M2 untuk

mengukur kinerja portofolio saham di BEI, untuk itu diangkat judul dalam

penelitian ini yakni “Konsistensi Risk Adjusted Performance Sebagai Pengukur

Kinerja Portofolio Saham Di Bursa Efek Indonesia”.

1.2 Rumusan Masalah

Berdasarkan latar belakang masalah maka dapat pokok permasalahan dalam

penelitian adalah

1) Apakah risk-adjusted performance yang meliputi indeks Sharpe, indeks

Treynor, indeks Jensen dan indeks M2 konsisten sebagai pengukur kinerja

portofolio saham di Bursa Efek Indonesia?

6

2) Apakah risk-adjusted performance yang meliputi indeks Sharpe, indeks

Treynor, indeks Jensen dan indeks M2 memiliki perbedaan hasil yang

signifikan dalam mengukur kinerja portofolio saham di Bursa Efek

Indonesia?

1.3 Tujuan Penelitian

Tujuan penelitian ini adalah sebagai berikut

1) Untuk mengetahui konsistensi risk-adjusted performance yang meliputi

indeks Sharpe, indeks Treynor, indeks Jensen dan indeks M2 dalam

mengukur kinerja portofolio saham-saham di BEI.

2) Untuk mengetahui signifikansi perbedaan hasil perhitungan risk-adjusted

performance yang meliputi indeks Sharpe, indeks Treynor, indeks Jensen

dan indeks M2 dalam mengukur kinerja portofolio saham-saham di BEI.

1.4 Manfaat Penelitian

Hasil penelitian ini diharapkan memiliki manfaat sebagai berikut:

1) Manfaat Teoritis

Hasil penelitian ini diharapkan dapat memberikan tambahan refrensi

penelitian khusunya mengenai kinerja portofolio saham yang optimal dengan

menggunakan model risk-adjusted performance yang meliputi indeks Sharpe,

indeks Treynor, indeks Jensen dan indeks M2 dalam mengukur kinerja portofolio

saham-saham di BEI.

7

2) Manfaat Empiris

Hasil penelitian ini diharapkan dapat memberikan sumber referensi bagi

calon investor terhadap pertimbangan dalam investasi di pasar modal.

8

BAB II

KAJIAN PUSTAKA

2.1 Investasi

Investasi dapat diartikan setiap penggunaan dana dengan memperoleh

penghasilan (Husnan, 2008:46). Investasi adalah penempatan sejumlah dana

pada saat ini dengan tujuan untuk memperoleh keuntungan di masa yang akan

datang. Investasi adalah penundaan konsumsi sekarang untuk digunakan di

dalam produksi yang efisien selama periode waktu tertentu (Halim, 2005:56).

Investasi dalam arti luas terdiri dari dua bagian utama yaitu investasi

dalam bentuk aktiva riil (real assets) dan investasi dalam bentuk surat berharga

(marketable securities atau financial assets). Aktiva riil adalah aktiva berwujud

seperti emas, perak, intan, barang-barang seni dan real assets. Aktiva finansial

berupa surat-surat berharga yang merupakan ”claim” atas aktiva riil (Joyiganto,

2007:34).

Salah satu alternatif investasi di pasar modal adalah saham. Investasi

dalam bentuk saham sebagai investasi jangka pendek dan investasi jangka

panjang tergantung dari tujuan pembeliannya. Investasi dalam bentuk saham

yang dikelompokkan sebagai investasi jangka panjang biasanya dilakukan

dengan berbagai tujuan (Jones, 2000) yaitu (1) untuk mengawasi perusahaan itu,

(2) untuk memperoleh pendapatan yang tetap setiap periode, (3) untuk

9

membentuk suatu dana khusus, (4) untuk menjamin kontinuitas suplai bahan, (5)

untuk menjaga hubungan antar anak perusahaan.

Investasi di pasar modal akan memberikan berbagai keuntungan bagi

pemegang saham yaitu antara lain kemungkinan memperoleh capital gain, memiliki

hak prioritas untuk membeli bukti right yang dikeluarkan perusahaan, kemungkinan

memperoleh hak atas saham bonus, waktu pemilihan tidak terbatas, dan berakhir

pada saat menjual kembali saham, dan memberikan hak suara dalam rapat umum

pemegang saham.

Proses investasi menunjukkan bagaimana seorang investor membuat

keputusan investasi pada efek-efek yang biasa dipasarkan, dan kapan dilakukan.

Untuk mengambil keputusan tersebut dilakukan langkah-langkah;

i. Menentukan kebijakan investasi

Disini pemodal perlu menentukan tujuan investasinya tersebut akan

dilakukan, karena ada hubungan yang positif antara risiko dan keuntungan

investasi, maka pemodal tidak bisa mengatakan bahwa tujuan investasinya

adalah mendapatkan keuntungan sebesarbesarnya, tetapi menyadari bahwa

ada kemungkinan untuk menderita rugi, jadi tujuan investasi harus

dinyatakan baik dalam keuntungan maupun risiko.

ii.

Analisis Sekuritas

Tahap ini investor melakukan analisis terhadap suatu efek atau

sekelompok efek. Salah satu tujuan penilaian ini adalah untuk

mengidentifikasikan efek yang salah harga (mispriced), apakah harganya

10

terlalu tinggi atau terlalu rendah, dan analisis ini dapat mendeteksi

sekuritas-sekuritas tersebut.

iii. Pembentukan Portofolio

Portofolio berarti sekumpulan investasi, tahap ini menyangkut

identifikasi sekuritas-sekuritas mana yang akan dipilih, dan berapa

proporsi dana yang akan ditanamkan pada masing-masing sekuritas

tersebut. Pemilihan banyak sekuritas dimaksudkan untuk mengurangi

risiko yang ditanggung. Pemilihan sekuritas dipengaruhi antara lain:

preferensi risiko, pola kebutuhan kas, status pajak dan sebagainya.

iv. Melakukan Revisi Portofolio

Tahap ini merupakan pengulangan terhadap tiga tahap sebelumnya,

dengan maksud kalau perlu melakukan perubahan portofolio yang telah

dimiliki. Apabila portofolio sekarang tidak optimal atau tidak sesuai

dengan preferensi risiko pemodal, maka pemodal dapat melakukan

perubahan terhadap sekuritas yang membentuk portofolio tersebut.

v. Evaluasi Kinerja

Tahap ini pemodal atau investor melakukan penilaian terhadap

kinerja (performance) portofolio, baik dalam aspek tingkat keuntungan

yang diperoleh maupun risiko yang ditanggung. Tidak benar kalau

portofolio yang memberikan keuntungan yang lebih tinggi mesti lebih baik

dari portofolio lainnya (Jogiyanto, 2007).

11

2.2 Kinerja Portofolio

Perkembangan konsep pengukuran kinerja portofolio terjadi pada akhir

tahun 1960-an yang dipelopori oleh Wiliam Sharpe, Trenor, dan Michael Jensen.

Konsep ini berdasarkan teori Capital Market. Ketiga ukuran ini dikenal dengan

istilah composite (risk-adjusted) measure of portofolio performance karena

mengkombinasikan antara return dan risk dalam suatu perhitungan, dalam

perkembangannya model pengukuran kinerja portofolio terdiri dari empat model

yakni indeks Sharpe (reward to variability) indeks Treynor (reward to volatility)

indeks Jensen (Jensen’s alpha) dan M2. Penjelasan keempat ukuran kinerja tersebut

adalah sebagai berikut: (Jogiyanto, 2009)

1) Indeks Sharpe (Reward to variability)

Kinerja portofolio yang dihitung dengan pengukur ini dilakukan

dengan membagi return lebih (excess return) dengan variabilitas

(variability) return portofolio. Pengukur kinerja portofolio ini disebut

dengan pengukur Sharpe (Sharpe Measure) atau disebut dengan nama

reward to variability (RVAR) yang dikenalkan oleh William F. Sharpe pada

tahun 1965 sebagai berikut:

RVAR =

TRp − R

σ

Keterangan:

RVAR

= reward to variability atau pengukur Sharpe

= rata-rata return total portofolio dalam periode tertentu

12

= rata-rata return aktiva bebas risiko dalam periode tertentu

= variabilitas yang diukur dengan deviasi standar dari return

portofolio dalam periode tertentu

−

= excess return portofolio

Nilai RVAR menunjukan kinerja dari portofolio. Semakin besar nilai

RVAR semakin baik kinerja dari portofolionya.

2) Indeks Treynor (Reward to Volatility )

Kinerja portofolio yang dihitung dengan pengukur ini dilakukan

dengan membagi excess return dengan volatilitas (volatility) portofolio.

Pengukur kinerja portofolio ini disebut dengan pengukur Treynor (Treynor

Measure) atau disebut dengan nama reward to volatility (RVOL) yang

dikenalkan oleh Jack L. Treynor pada tahun 1966 sebagai berikut.

RVOL =

TRp − R

β

Keterangan:

RVOL

= reward to volatility atau pengukur Treynor

= rata-rata return total portofolio dalam periode tertentu

= rata-rata return aktiva bebas risiko dalam periode tertentu

= volatilitas yang diukur dengan beta portofolio periode tertentu

−

= excess return portofolio

13

Nilai RVOL menunjukan kinerja portofolio. Semakin besar nilai

RVOL semakin baik kinerja portofolionya. Berbeda dengan Sharpe, Treynor

membagi return lebih portofolio (reward) dengan beta portofolio. Treynor

berargumentasi bahwa portofolio yang dibentuk mestinya adalah portofolio

optimal, maka risiko unik (unsystematic risk) dapat diabaikan dan yang

masing tertinggal adalah risiko sistematik (systematic risk) yang diukur

dengan beta.

3) Indeks Jensen (Jensen’s Alpha)

Jika diperhatikan pengukur Sharpe (RVAL) dan pengukur Treynor

(RVOL) sebenarnya adalah mengukur sudut dari portofolio. Semakin besar

sudut atau slope dari portofolio, semakin baik kinerja portofolionya, selain

sudut, kinerja portofolio juga dapat ditentukan juga oleh intersepnya

(intercept). Semakin tinggi intersepnya semakin tinggi return portofolionya.

Pengukuran intersep ini dikenalkan oleh Micheal C. Jensen pada tahun 1968.

Pengukuran ini disebut dengan nama Jensen’s alpha yang dikembangkan

dari CAPM. Persamaan CAPM untuk portofolionya adalah sebagai berikut:

E(R ) = R

+ β {(E(R ) − R

)}

Karena digunakan untuk mengukur kinerja historis portofolio, maka,

nilai ekspektasian di persamaan CAPM dan nilai RBR diganti dengan nilai

rata-rata historisnya sebagai berikut:

α = TRp − R

+ β (R − R

Atau dapat juga ditulis sebagai berikut:

)

14

α = TRp − R

− β (R − R

)

dan selanjutnya dapat ditulis:

α = (TRp − R

) − β (R − R

)

Keterangan:

αP

= Jensen’s alpha

= rata-rata return portofolio periode tertentu

= rata-rata return aktiva bebas risiko periode tertentu

= rata-rata return pasar periode tertentu

−

= rata-rata premium risiko portofolio

−

= rata-rata premium risiko pasar

4) Pengukur M2

Pengukur yang lebih mudah untuk membandingkan kinerja

portofolio dengan kinerja pasar diusulkan oleh John G. Graham dan

Campbel R. Harvey pada tahun 1994 dan selanjutnya lebih dipopulerkan

oleh Franco Modigliani dengan cucunya yang bernama Leah Modigliani,

sehingga dikenal dengan nama pengukur M2. Nilai M2 adalah sebesar:

M = TR∗ − R

Untuk menentukan nilai TRP*

TR∗ =

TR − R

+R

Keterangan:

M2

= Rasio Modigliani dan Modigliani

15

= total return portofolio

= nilai risk free

= risiko pasar

= risiko portofolio

∗

= Total return portofolio yang disesuaikan.

Penelitian mengenai pengukuran kinerja portofolio sudah banyak dilakukan.

Penelitian pertama yang dilakukan oleh Yasmin dan Lawrence (1996) yang berjudul

“The Performance of UK Invesment Trust”. Penelitian ini menilai kinerja portofolio

reksadana di Inggris. Dalam penelitian ini menggunakan tiga metode yakni Sharpe,

Treynor dan Jensen, dengan alat analisis Uji Statistik Durbin Watson. Hasil

penelitiannya menemukan bahwa indeks Sharpe, indeks Treynor dan indeks Jensen

memiliki korelasi yang tinggi diantara ketiga alat ukur tersebut.

Penelitian dari Kurniawan dan Purnama (2001) yang berjudul “Analisis

Kinerja Portofolio Saham Berdasarkan Model Indeks Tunggal dan Rasionalitas

Investor Saham (Studi Kasus terhadap Kelompok Saham LQ 45 dan 20 Top

Gainers)”, dalam penelitian ini menguji konsistensi tiga model yakni indeks Sharpe,

indeks Treynor dan indeks Jensen, dengan menggunakan alat analisis uji-t. Hasil

penelitiannya menyimpulkan bahwa indeks Sharpe, indeks Treynor dan indeks

Jensen konsisten dalam mengukur kinerja portofolio LQ 45.

Penelitian lain yang menyimpulkan bahwa terdapat konsistensi diantara

model risk adjusted performance adalah penelitian Tuncer et al. (2001) yang

berjudul “Evaluation of Portfolio Performance Of Turkish Investment Funds”,

16

penelitian ini menguji empat model yakni indeks Sharpe, indeks Treynor, indeks

Jensen dan indeks Graham dan Harvey. Hasil penelitiannya menemukan bahwa

keempat model tersebut menunjukan hasil korelasi positif dan signifikan.

Penelitian oleh Fadlul Fitri (2002) yang berjudul “Uji Konsistensi antara

Sharpe, Jensen, dan Treynor Indeks sebagai Alat Ukur Kinerja Portofolio (Studi

Empiris pada BEJ Periode Juli 1994 sampai Juli 1997)”. Penelitian ini

menyimpulkan bahwa ketiga alat ukur tersebut memiliki konsistensi dalam

mengukur kinerja portofolio saham pada BEJ. Penelitian yang dilakukan oleh

Yusman Suryawan (2003) yang berjudul “Evaluasi Kinerja Portofolio Saham di BEJ

(Studi Empiris Saham-Saham LQ 45)”. Hasil penelitiannya menyimpulkan bahwa

ketiga alat ukur tersebut memiliki konsistensi.

Penelitian oleh Jagric et al., (2006) yang berjudul “Risk-adjusted

performance of mutual funds: Some tests”, penelitian ini menguji konsistensi tiga

metode yakni metode Sharpe, metode Treynor dan metode Jensen. Hasil

penelitiannya menunjukan bahwa penilaian kinerja portofolio selalu menunjukan

hasil yang sama dengan metode Sharpe, metode Treynor dan metode Jensen.

Penelitian dari Ferdian dan Dewi (2006) yang berjudul “The Performance Analysis

of Islamic Mutual Funds–A Comparative Study between Indonesia and Malaysia”,

menguji konsistensi tiga metode yakni metode Sharpe, Treynor dan Jensen. Hasil

penelitiannya menunjukan bahwa penilaian kinerja portofolio menunjukan hasil

yang sama dengan metode Sharpe, Treynor dan Jensen.

17

Penelitian

yang

dilakukan

oleh

Debabsih

(2007)

yang

berjudul

“Performance Evalution Mutual Funds.”. Penelitian ini menguji tiga metode yakni

metode Sharpe, Treynor dan Jensen. Hasil penelitian ini menemukan bahwa Sharpe

dan Treynor menunjukan hasil pengukuran yang sama sedangkan Jensen

menunjukan hasil pengukuran yang berbeda.

Penelitian lainnya dilakukan oleh Dharani dan Natrajam (2008) yang

berjudul “Equanimity of Risk and Return Relationship between Shariah Index and

General Index in India”. Penelitian ini menggunakan tiga metode yakni metode

Sharpe, Treynor dan Jensen. Hasil penelitiannya menunjukan bahwa metode Sharpe,

Treynor dan Jensen tidak berbeda signifikan dan konsisten. Penelitian oleh Thanou

(2008) yang berjudul “ Mutual Fund Evaluation During Up and Down Market

Conditions: The Case of Greek Equity Mutual Funds”. Penelitian ini menguji tiga

metode yakni metode Sharpe, Treynor dan Jensen dengan metode analisis spearman

rank correlation. Hasil penelitian ini menemukan bahwa metode Sharpe, Treynor

dan Jensen memiliki korelasi yang tinggi dan tidak berbeda secara signifikan.

Penelitian yang dilakukan oleh Wiksuana dan Purnawati (2009) yang

berjudul “Konsistensi Risk-Adjusted Performance Sebagai Pengukur Kinerja

Portofolio Saham di Pasar Modal Indonesia” penelitian ini menggunakan tiga indeks

yakni indeks Sharpe, indeks Treynor dan indeks Jensen. Hasil penelitian ini

menemukan bahwa ketiga alat ukur tersebut tidak konsisten dalam mengukur kinerja

portofolio saham di pasar modal Indonesia. Konsistensi yang ditemukan diantara

18

indeks Sharpe dengan indeks Treynor, indeks Treynor dengan indeks Jensen, namun

antara indeks Sharpe dan indeks Jensen tidak konsisten.

Penelitian oleh Agustin Sulistyorini (2009) yang berjudul “Analisis kinerja

portofolio saham dengan Metode Sharpe, Treynor dan Jensen (Saham LQ 45 di

Bursa Efek Indonesia Tahun 2003 sampai dengan 2009)”. Hasil penelitian ini

menemukan bahwa tidak adanya perbedaan yang signifikan diantara ketiga metode

pengukuran tersebut. Penelitian yang dilakukan oleh Nur Atiqah Abdullah dan Nur

Adiana Abdullah (2009) yang berjudul “The Performance Of Malaysian Unit Trusts

Investing In Domestic Versus International Markets”. Penelitian ini menggunakan

tiga metode yakni metode Sharpe, Treynor dan Jensen. Hasil penelitiannya

menemukan bahwa tidak ada perbedaan yang signifikan diantara ketiga alat ukur

tersebut. Penelitian yang dilakukan oleh Kuolis et al. (2011) yang berjudul “An

Assessment of the Performance of Greek Mutual Equity Funds Selectivity and

Market Timing”. Penelitian ini menguji dua metode yakni metode Sharpe dan

Treynor. Hasil penelitian ini menemukan bahwa kedua metode tersebut memiliki

peringkat yang sama dalam menilai kinerja portofolio.

Berdasarkan hasil penelitian-penelitian terdahulu tersebut terdapat dua hasil

penelitian yang bertolak belakang yakni, penelitian yang menyimpulkan bahwa

diantara model risk adjusted return memiliki konsistensi, adapun penelitian yang

mendukung hasil penelitian ini yakni penelitian oleh Yasmin dan Lawrence (1996),

Kurniawan dan Purnama (2001), Tuncer et al. (2001), Fadlul Fitri (2002), Yusman

Suryawan (2003), Jagric et al. (2006), Ferdian dan Dewi (2006), Dharani dan

19

Natrajam (2008) Thanou (2008), Agustin Sulistyorini (2009), Nur Atiqah Abdullah

dan Nur Adiana Hiau Abdullah (2009) dan Kuolis et. al (2011), sedangkan hasil

penelitian yang menyimpulkan bahwa tidak adanya konsistensi diantara model risk

adjusted performance

didukung oleh hasil penelitian yang dilakukan oleh

Debabsish (2007) dan Wiksuana dan Purnawati (2008).

Secara garis besar

penelitian-penelitian terdahulu dirangkum pada lampiran 1.

2.3 Return dan Risiko

Setiap keputusan investasi selalu menyangkut dua hal, yaitu risiko dan return.

Return adalah hasil yang diperoleh dari investasi. Return dapat berupa return realisasi

yang sudah terjadi atau return ekspektasi (expected return) yang belum terjadi tetapi

yang diharapkan akan terjadi di masa mendatang (Fauzi,2004).

Jorion (2000), menyatakan risiko sebagai volatility dari suatu hasil yang tidak

diekspektasi, secara keseluruhan nilai dari aset atau kewajiban dari bunga. Gup (1998)

mengemukakan bahwa risiko adalah penyimpangan dari return yang diharapkan

(expected return), sedangkan menurut Jones (1996) risiko adalah kemungkinan

pendapatan yang akan diterima (actual return) dalam suatu investasi akan berbeda

dengan pendapatan yang diharapkan (expected return). Bringham dan Gapenski

(1999), berpendapat bahwa risiko merupakan kemungkinan keuntungan yang diterima

lebih kecil dari keuntungan yang diharapkan. Teori portofolio menyatakan bahwa

risiko sebagai kemungkinan keuntungan menyimpang dari yang diharapkan.

Risiko mempunyai dua dimensi, yaitu menyimpang lebih besar atau lebih kecil

dari return yang diharapkan, maka muncul konsep ukuran penyebaran yang

20

dimaksudkan untuk mengetahui seberapa jauh kemungkinan nilai yang akan kita

peroleh menyimpang dari nilai yang diharapkan. Ukuran ini dinyatakan dalam standar

deviasi atau variance (bentuk kuadrat dari standar deviasi) yang merupakan ukuran

untuk risiko total.

2.4 Teori Portofolio

Teori Portofolio modern diperkenalkan oleh Markowitz (1952) yang

menggunakan pengukuran statistik dasar untuk menerangkan portofolio, yaitu

expected return, standar deviasi sekuritas atau portofolio dan korelasi antar return.

Markowitz menyatakan bahwa secara umum risiko dapat dikurangi dengan

menggabungkan beberapa sekuritas tunggal ke dalam bentuk portofolio dengan syarat

return-return sekuritas tidak berkorelasi positif sempurna. Manajemen portofolio

mengenal adanya konsep pengurangan risiko, sebagai akibat penambahan sekuritas ke

dalam portofolio. Konsep tersebut menyatakan bahwa jika dilakukan penambahan

secara terus-menerus jenis sekuritas ke dalam portofolio, maka manfaat pengurangan

risiko akan semakin besar sampai pada titik tertentu dimana manfaat pengurangan

tersebut mulai berkurang. Semakin banyak jumlah yang dimasukkan ke dalam

portofolio, semakin besar manfaat pengurangan risiko.

Menurut Tandelilin (2001), konsep pengurangan risiko tersebut sejalan dengan

law of large number dalam statistik, yang menyatakan semakin besar ukuran sampel,

semakin besar kemungkinan rata-rata sampel mendekati nilai yang diharapkan dari

populasi. Manfaat pengurangan risiko dalam portofolio akan mencapai titik

puncaknya pada saat portofolio asset terdiri dari jumlah tertentu, dan setelah itu

21

manfaat pengurangan risiko tidak terasa lagi. Risiko portofolio dihitung dari

kontribusi risiko asset terhadap risiko portofolio, dengan demikian untuk menurunkan

risiko perlu dilakukan diversifikasi.

Menurut Husnan (2001), risiko dalam investasi saham dibagi dua, yaitu risiko

tidak sistematis (unsystematic risk) dan risiko sistematis (systematic risk). Risiko tidak

sistematis merupakan risiko yang disebabkan oleh faktor-faktor mikro yang terdapat

pada perusahaan atau industri tertentu seperti perubahan struktur permodalan,

perubahan struktur aktiva, kondisi lingkungan kerja, penurunan tingkat penjualan dan

lain-lain, sehingga pengaruhnya hanya terbatas pada perusahaan atau industri tersebut,

dan risiko inilah yang dapat dihilangkan melalui diversifikasi dalam portofolio,

sedangkan risiko sistematis merupakan risiko yang disebabkan oleh berbagai faktor

makro yang mempengaruhi semua perusahaan dan industri seperti perubahan tingkat

suku bunga, melemahnya nilai tukar rupiah terhadap valuta asing, resesi ekonomi dan

lain-lain. Risiko ini disebut juga inherent risk atau market risk, yaitu risiko yang tidak

dapat dihilangkan melalui diversifikasi dalam portofolio. Risiko sistematis diukur

dengan koefisien beta, yang mengukur tingkat kepekaan terhadap perubahan pasar.

Kedua jenis risiko tersebut, jika digambarkan akan menjadi risiko total, dapat dilihat

pada Gambar 2.1.

22

Gambar 2.1

Risiko Total, Risiko Tidak Sistematis, dan Risiko Sistematis

Berdasarkan Gambar 2.1 dapat dijelaskan bahwa semakin banyak jumlah

saham dalam portofolio, maka semakin kecil unsystematic risk, oleh karena

unsystematic risk dapat dihilangkan dengan cara di diversifikasi, maka risiko ini

menjadi tidak relevan dalam portofolio. Sehingga yang relevan bagi investor adalah

risiko dasar (systematic risk) yang diukur dengan beta (β).

Menurut Solnik (1995), risiko dapat dikurangi secara substansial melalui

diversifikasi dalam saham domestik. Studinya memberikan suatu analisis tentang

jumlah saham optimal yang dibutuhkan untuk mencapai diversifikasi yang pantas

dan efektif dengan biaya rendah. Fabozzi (1999) mengartikan diversifikasi

portofolio sebagai pembentukan portofolio sedemikian rupa sehingga dapat

mengurangi risiko portofolio tanpa mengorbankan pengembalian yang dihasilkan.

Para investor yang mengkhususkan diri dalam satu kelompok aktiva misalnya

saham, juga menganggap perlu dilakukan diversifikasi portofolio. Diversifikasi

portofolio dalam hal ini adalah seluruh dana yang ada seharusnya tidak

23

diinvestasikan ke dalam bentuk satu saham perusahaan saja, tapi portofolio harus

terdiri dari saham banyak perusahaan.

Solnik (1995) juga mengatakan bahwa risiko total dari portofolio tidak hanya

bergantung jumlah saham yang terdapat dalam portofolio, tetapi juga pada risiko

dari tiap-tiap saham individu dan tingkat dimana risiko itu independen. Solnik

kembali menyebutkan bahwa saham domestik cenderung naik atau turun bersamasama karena dipengaruhi oleh kondisi domestik, seperti pengumuman tentang suplai

uang, pergerakan suku bunga, defisit anggaran dan pertumbuhan nasional.

Jones (1996) mengemukakan bahwa beta adalah ukuran risiko sistematis

sekuritas yang merupakan bagian dari risiko total dan tidak bisa dihilangkan melalui

diversifikasi. Jogiyanto (2009) menyatakan bahwa beta merupakan pengukur

volatilitas return sekuritas atau return portofolio terhadap pasar. Beta portofolio

mengukur volatilitas return portofolio dengan return pasar, sehingga beta

merupakan pengukur risiko sistematis dari sekuritas atau portofolio relatif terhadap

pasar. Jones (1996) mengemukakan bahwa beta adalah ukuran risiko sistematis

sekuritas yang merupakan bagian dari risiko total dan tidak bisa dihilangkan melalui

diversifikasi, sedangkan Jogiyanto (2009) mengemukakan bahwa beta merupakan

pengukur volatilitas return sekuritas atau return portofolio terhadap pasar. Beta

portofolio mengukur volatilitas return portofolio dengan return pasar, sehingga beta

merupakan pengukur risiko sistematis dari sekuritas atau portofolio relatif terhadap

pasar.

24

2.5 Penentuan Portofolio

Investor yang rasional akan menginvestasikan dananya dengan memilih

saham yang efisien, yang memberikan return maksimal dengan risiko tertentu, atau

return tertentu dengan risiko minimal. Menghindari atau memperkecil risiko,

investor perlu melakukan strategi diversifikasi atas investasinya dengan membentuk

portofolio yang terdiri atas beberapa saham yang dinilai efisien. Menurut Sharpe,

Alexender dan Bailey (1995), portofolio dikategorikan efisien apabila memiliki

tingkat risiko yang sama, mampu memberikan tingkat keuntungan yang lebih tinggi,

atau mampu menghasilkan tingkat keuntungan yang sama, tetapi dengan risiko yang

lebih rendah.

Jogiyanto (2009) menyatakan bahwa investor dapat memilih kombinasi dari

aktiva-aktiva untuk membentuk portofolionya. Seluruh set yang memberikan

kemungkinan portofolio yang dapat dibentuk dari kombinasi n-aktiva yang tersedia

disebut dengan opportunity set atau attainable set. Lebih lanjut Jogiyanto

menyatakan bahwa semua titik di attainable set menyediakan semua kemungkinan

portofolio baik yang efisien maupun yang tidak efisien yang dapat dipilih oleh

investor. Investor yang rasional tidak akan memilih portofolio yang tidak efisien.

Rasional investor hanya tertarik dengan portofolio yang efisien. Kumpulan (set) dari

portofolio yang efisien ini disebut dengan efficient set atau efficient frontier.

Portofolio dikategorikan efisien apabila memiliki tingkat risiko yang sama,

mampu memberikan tingkat keuntungan yang lebih tinggi, atau mampu

menghasilkan tingkat keuntungan yang sama, tetapi dengan risiko yang lebih

25

rendah. Portofolio optimal merupakan portofolio yang dipilih seorang investor dari

sekian banyak pilihan yang ada pada kumpulan portofolio yang efisien (Tandelilin,

2001). Investor memilih portofolio yang memberi kepuasan melalui risiko dan

return, dengan memilih sekuritas yang berisiko. Portofolio-portofolio efisen berada

di efficient set.

Portofolio-portofolio efisien merupakan portofolio-portofolio yang baik,

tetapi bukan yang terbaik. Hanya ada satu portofolio yang terbaik, yaitu portofolio

optimal. Portofolio optimal berada di portofolio-portofolio efisien. Suatu portofolio

optimal juga sekaligus merupakan suatu portofolio efisien, tetapi suatu portofolio

efisien belum tentu portofolio optimal. Portofolio efisien hanya mempunyai satu

faktor yang baik, yaitu faktor return ekspektasinya atau faktor risikonya, belum

tentu terbaik keduanya. Portofolio optimal merupakan portofolio dengan kombinasi

return ekspektasi dan risiko terbaik (Jogiyanto, 2009).

Penelitian mengenai kinerja portofolio pasar dan kinerja portofolio saham

banyak dilakukan dengan hasil yang berbeda. Terdapat dua pandangan dari

penelitian-penelitian sebelumnya, dasar teori yang mengasumsikan bahwa pasar

efisien menyimpulkan bahwa kinerja portofolio saham diatas kinerja portofolio

pasar, sedangkan dasar teori yang mengasumsikan bahwa pasar dinamis

menyimpulkan sebaliknya (Ippolito, 1989).

Menurut hasil penelitian yang dilakukan Malkiel (1996) dan Amalia (1999)

berpendapat bahwa kinerja portofolio saham tidak selalu lebih baik dari kinerja

portofolio pasar. Fransiscus (2002) melakukan penelitian yang berpendapat bahwa

26

kinerja portofolio reksadana saham tidak selalu lebih baik dari kinerja portofolio

pasarnya, ada pula yang sebaliknya berpendapat bahwa kinerja portofolio saham

yang dibentuk dapat lebih baik dari kinerja portofolio pasar, hasil penelitian yang

dilakukan oleh Grinblatt (1993), Modigliani (1997), Nuki (1998) dan Darmawan

(1998) berpendapat bahwa kinerja portofolio reksadana saham selalu lebih baik dari

kinerja portofolio pasarnya.

Penelitian yang dilakukan Yaacob, Mohamad Hasimi dan Noor Azuddin

Yakob (2002) menyatakan bahwa kinerja portofolio optimal mempunyai kinerja

yang lebih baik dari kinerja portofolio pembandingnya. Penelitian tersebut masih

membawa pendapat pro dan kontra. Kondisi ini menarik untuk dilakukan kajian

lebih lanjut untuk menegaskan kondisi tersebut.

27

BAB III

KERANGKA BERPIKIR, KERANGKA KONSEPTUAL DAN

HIPOTESIS PENELITIAN

3.1 Kerangka Berpikir

Strategi diversifikasi dilakukan dengan portofolio optimal yang berarti

keuntungan diperoleh dengan diversifikasi pada berbagai investasi, dengan jumlah

sekuritas tertentu yang memiliki return yang cukup tinggi. Portofolio optimal

dicapai dengan melakukan simulasi pada beberapa sekuritas yang dinilai efisien

dengan menggunakan prosedur perhitungan tertentu (Tandelilin, 2010).

Membentuk sebuah maupun beberapa portofolio memerlukan saham-saham

pilihan yang akan dikombinasikan ke dalam portofolio tersebut Adapun jumlah

saham yang dipilih untuk membentuk portofolio sangat bervariasi, hal itu tergantung

dari preferensi investor terhadap saham itu sendiri.

Satu proposisi yang sudah diterima umum dalam teori portofolio adalah

apabila terdapat ketidaksempurnaan korelasi antara return untuk sekuritas yang

berbeda, maka risiko portofolio dari kelompok sekuritas tersebut dapat dikurangi.

(Markowitz, 1959, Gruber, 1976 dan Solnik. 1974 dalam Sulistyorini, 2009).

Berdasarkan teori tersebut dapat disimpulkan bahwa faktor penting dalam

diversifikasi portofolio adalah korelasi yang rendah antar return sekuritas. Makin

rendah korelasi antar return makin besar pula potensi manfaat dari diversifikasi

tersebut.

28

Bermanfaat atau tidaknya diversifikasi tersebut sangat tergantung

kategorisitas pasar modal tersebut apakah berada di negara maju atau negara

sedang berkembang. Bursa Efek Indonesia (BEI) saat ini terdiri dari banyak

perusahaan yang masuk menjadi emiten, sehingga memudahkan investor untuk

berinvestasi karena banyaknya pilihan untuk menginvestasikan dananya. Salah satu

pilihan terbaik untuk berinvestasi saham, masalahnya adalah menentukan

portofolio saham yang menghasilkan return yang tinggi dengan risiko yang rendah

berdasarkan sejarah historis. Investor harus jeli dalam memperhitungkan faktorfaktor yang mempengaruhi kinerja portofolio saham. Pengujian kinerja portofolio

dilakukan untuk mengetahui sejauh mana portoflio yang dimiliki memberikan hasil

bagi seorang investor.

Terdapat berbagai model yang digunakan untuk menguji kinerja portofolio

salah satunya melalui pendekatan risk adjusted performance yang terdiri dari

indeks Sharpe, indeks Treynor, indeks Jensen’s dan indeks M2 menunjukkan hasil

yang sama atau berbeda. Konsistensi hasil perhitungan diantara alat ukur risk

adjusted performance dalam menilai kinerja portofolio sangat penting bagi investor

untuk memberikan kepastian dalam melakukan evaluasi untuk pencapaian return

dan risk yang diharapkan investor.

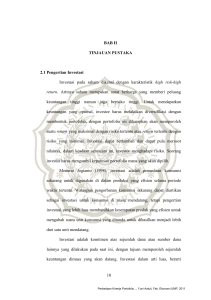

3.2 Kerangka Konseptual

Berdasarkan beberapa konsep dasar dan telaah pustaka maka kerangka

konseptual yang digunakan dalam penelitian ini dapat dilihat dalam Gambar 3.1:

29

Sampel Penelitian

Portofolio Tipe 1

Periode 1 Bulan

Portofolio Tipe 2

Periode 1 Bulan

Portofolio Tipe 3

Periode 1 Bulan

Portofolio Tipe 4

Periode 1 Bulan

Portofolio Optimal

Model Indeks

Tunggal

Portofolio Optimal

Model Indeks

Tunggal

Portofolio Optimal

Model Indeks

Tunggal

Portofolio Optimal

Model Indeks

Tunggal

Nilai Indeks

Sharpe Portofolio

Periode 1 Bulan

Nilai Indeks

Treynor Portofolio

Periode 1 Bulan

Nilai Indeks

Jensen Portofolio

Periode 1 Bulan

Nilai Indeks M2

Portofolio

Periode 1 Bulan

Uji Statistik

Pearson Product

Moment

Uji Beda

Kruskal-Wallish

Gambar 3.1. Kerangka Konseptual “Konsistensi Risk Adjusted Performance

Sebagai Pengukur Kinerja Portofolio Saham Di Bursa Efek Indonesia”

Berdasarkan Gambar 3.1 dapat dijelaskan bahwa penelitian ini akan

menguji konsistensi risk adjusted performance sebagai pengukur kinerja portofolio

saham di Bursa Efek Indonesia. Sampel saham penelitian ini akan dibagi ke dalam

empat tipe portofolio. Model Indeks Tunggal akan digunakan untuk menghitung

portofolio optimal dari ketiga tipe portofolio tersebut.

30

Portofolio optimal pada keempat tipe portofolio saham tersebut kemudian

di evaluasi dengan empat indeks yang digunakan dalam penelitian ini yakni indeks

Sharpe, indeks Treynor, indeks Jensen dan indeks M 2. Periode penentuan dan

evaluasi portofolio optimal dalam penelitian ini dilakukan setiap 1 bulan selama

periode bulan Januari 2009-Desember 2010.

Perhitungan masing-masing indeks tersebut akan diperoleh nilai indeks

portofolio periode 1 bulan dari ke empat tipe portofolio optimal tersebut. Tingkat

konsistensi diantara indeks portofolio saham tersebut dapat diketahui dengan

melakukan uji statistik dengan pearson product moment terhadap nilai indeks

portofolio periode 1 bulan dari ke empat tipe portofolio optimal. Apabila tingkat

korelasi diantara ke empat indeks tersebut tinggi dan signifikansi dibawah 5%

maka dapat dinyatakan bahwa telah terjadi konsistensi diantara ke empat indeks.

Apabila korelasi rendah dan signifikansi diatas 5%, maka dapat dinyatakan bahwa

telah terjadi inkonsistensi diantara ke empat indeks dalam penelitian ini.

Pengujian korelasi empat model indeks melalui uji statistik dengan pearson

product moment juga akan memberikan informasi tentang kuat lemahnya hubungan

antar ke empat indeks melalui pengujian empat tipe portofolio yang berbeda.

Model indeks yang memiliki korelasi yang kuat diantara indeks lainnya dapat

dinyatakan sebagai model indeks yang memiliki konsistensi lebih baik diantara

model indeks lainnya.

Pengujian yang dilakukan selanjutnya adalah uji beda dengan menggunakan

uji Kruskal Wallish. Pengujian ini dilakukan untuk mengetahui ada tidaknya

31

perbedaan yang signifikan antara ke empat indeks. Jika probabilitas pengujian ≥

0,05 maka ke empat metode pengukuran kinerja portofolio adalah tidak berbeda

atau sama dan sebaliknya jika probabilitas pengujian < 0,05 maka keempat metode

pengukuran kinerja portofolio adalah memiliki perbedaan yang bermakna.

3.3 Hipotesis Penelitian

Berdasarkan kajian landasan teori dan hasil penelitian-penelitian terdahulu

maka hipotesis penelitian yang diajukan untuk rumusan masalah dalam penelitian

ini adalah sebagai berikut:

1) Bahwa terdapat korelasi atau konsistensi diantara risk-adjusted performance

yang meliputi indeks Sharpe, indeks Treynor, indeks Jensen dan indeks M2

dalam mengukur kinerja portofolio saham di Bursa Efek Indonesia.

2) Bahwa

terdapat

perbedaan

yang

signifikan

diantara

risk-adjusted

performance yang meliputi indeks Sharpe, indeks Treynor, indeks Jensen

dan indeks M2 dalam mengukur kinerja portofolio saham di Bursa Efek

Indonesia.

32

BAB IV

METODE PENELITIAN

4.1 Rancangan dan Ruang Lingkup Penelitian

Jenis penelitian ini adalah komparatif yakni menguji perbandingan korelasi

diantara alat ukur risk adjusted performance yang terdiri indeks Sharpe, indeks

Treynor, indeks Jensen dan indeks M2. Jika tingkat hubungan tinggi dan signifikan

diantara alat ukur risk adjusted performance, kemungkinan sifat hubungan antara

alat ukur ini kuat serta memiliki persamaan dalam mengevaluasi kinerja portofolio

saham.

Ruang lingkup penelitian ini pada saham-saham yang terdaftar di BEI

periode tahun 2009 sampai dengan 2010. Untuk dapat membandingkan korelasi alat

ukur risk adjusted performance dalam penelitian ini akan ditentukan periode waktu

evaluasi portofolio tiap 1 bulan. Dasar pertimbangannya bahwa apabila evaluasi

kinerja portofolio saham dilakukan dalam tiap bulan akan memudahkan investor

dalam melakukan antisipasi terhadap perubahan kondisi makro ekonomi yang

mempengaruhi kinerja portofolio sehingga mampu dilakukan evaluasi dan perbaikan

strategi portofolio.

4.2 Variabel Penelitian

4.2.1

Identifikasi Variabel

Variabel-variabel yang diidentifikasi dalam penelitian ini adalah sebagai

berikut :

1) Expected Return Portofolio

33

2) Risiko Pasar portofolio (βP).

3) Risiko Total Portofolio (σP).

4) Risk Adjusted Performance

5) Konsistensi Risk Adjusted Performance.

4.2.2

Definisi Operasional

Adapun definisi operasional untuk masing-masing variabel dalam

penelitian ini adalah sebagai berikut:

1) Expected return portofolio merupakan hasil perhitungan dari rata-rata

tertimbang dari return harapan dari masing-masing saham (R ) yang

ada dalam portofolio dengan persentase nilai portofolio yang

diinvestasikan dalam setiap saham individual dalam portofolio yang

dilambangkan dengan W periode tahun 2009-2010 di Bursa Efek

Indonesia. Jika seluruh bobot portofolio dijumlahkan akan berjumlah

100% atau 1.0. Rumus yang digunakan dalam menghitung expected

return portofolio adalah sebagai berikut:

E(Rp) = ∑

. (Ri)

2) Risiko Pasar Portofolio (βP) merupakan hasil perkalian antara

proporsi atas tiap-tiap saham (Wi) dengan risiko pasar masing-masing

saham (βi) yang ada dalam portofolio periode tahun 2009-2010 di

Bursa Efek Indonesia. Rumus yang digunakan untuk menghitung

risiko pasar adalah sebagai berikut:

34

=

.

3) Risiko Total Portofolio (σP) merupakan tingkat penyimpangan return

yang diperoleh dari tingkat return rata-rata saham di Bursa Efek

Indonesia periode tahun 2009-2010. Rumus yang digunakan dalam

menghitung risiko total adalah sebagai berikut:

=

4) Risk Adjusted Performance merupakan ukuran kinerja portofolio

saham di Bursa Efek Indonesia periode tahun 2009-2010 yang telah

memasukan faktor return dan risiko dalam perhitungganya. Ukuran

kinerja portofolio yang digunakan adalah sebagai berikut:

a. Indeks

Sharpe

portofolio

saham

merupakan

rata-rata

kumulatif indeks Sharpe portofolio saham yang dibentuk

untuk periode satu bulan di Bursa Efek Indonesia selama

tahun

2009-2010.

Rumus

yang

digunanakan

untuk

menghitung indeks Sharpe adalah sebagai berikut:

SP=

RP -Rf

σP

b. Indeks Treynor portofolio saham merupakan rata-rata

kumulatif indeks Treynor portofolio saham yang dibentuk

untuk periode satu bulan di Bursa Efek Indonesia selama

35

tahun 2009-2010. rumus yang digunakan untuk menghitung

indeks Treynor adalah sebagai berikut:

TP =

c. Indeks

Jensen

portofolio

RP -Rf

βP

saham

merupakan

rata-rata

kumulatif indeks Jensen portofolio saham yang dibentuk

untuk periode satu bulan di Bursa Efek Indonesia selama

tahun 2009-2010. Rumus yang digunakan dalam menghitung

indeks Jensen adalah sebagai berikut:

JP=RP- RP +(Rm -RF )βP

d. Indeks M2 portofolio saham merupakan rata-rata kumulatif

indeks M2 portofolio saham yang dibentuk untuk periode satu

bulan di Bursa Efek Indonesia selama tahun 2009-2010.

Rumus yang digunakan dalam menghitung indeks M2 adalah

sebagai berikut:

TR*P =(RP- Rf ).

σM

+ Rm

σP

2

MP =TR*P -Rm

5) Konsistensi Risk Adjusted Performance merupakan hubungan

korelasi yang signifikan diantara indeks Sharpe, indeks Treynor,

indeks Jensen, dan indeks M2 dalam mengukur kinerja portofolio

saham di Bursa Efek Indonesia periode tahun 2009-2010. Rumus

36

yang digunakan dalam mengukur korelasi antar indeks risk adjusted

performance adalah sebagai berikut:

∑

a. KonsistensiantaraindeksSharpedanTreynor: r =

∑

b. KonsistensiantaraindeksSharpedanJensen: r =

∑

∑

c. KonsistensiantaraindeksSharpedanM2:rsm =

∑

d. KonsistensiantaraindeksTreynordanJensen: r =

e. KonsistensiantaraindeksTreynordanM2: r

f. KonsistensiantaraindeksJensedanM2: r

=

∑

=

∑

∑

∑

∑

∑

∑

4.3 Prosedur Pengumpulan Data

4.3.1

Jenis Data

Data yang digunakan untuk penelitian ini merupakan data sekunder. Data

sekunder merupakan data yang diperoleh secara tidak langsung atau merupakan

data keuangan yang telah dipublikasikan. Data yang yang dikumpulkan untuk

penelitian ini terdiri atas :

1) Data harga saham harian di BEI selama Januari 2008-Desember

2010.

2) Indeks Harga Saham Gabungan (IHSG) harian bulan Januari 2008Desember 2010.

37

3) Tingkat Suku Bunga dari laporan dari SBI Bank Indonesia sebagai

indikator risk free periode tahun 2009-2010.

4.3.2

Populasi dan Sampel

Populasi dalam penelitian ini adalah seluruh perusahaan publik yang

terdaftar di Bursa Efek Indonesia pada tahun 2009 dan 2010. Perusahaan yang

termasuk dalam populasi adalah perusahaan memiliki data harga saham harian

selama periode penelitian. Perusahaan yang masuk dalam populasi merupakan

perusahaan aktif diperdagangkan sehingga untuk perusahaan yang memiliki saham

tidur akan dikeluarkan dari populasi.

Dibawah ini akan dijelaskan metode pengambilan sampel:

Tabel 4.1

Penentuan Jumlah Populasi Penelitian

Jumlah perusahaan yang terdaftar di BEI pada tahun 2009

dan 2010 serta memiliki harga saham harian selama periode

penelitian

Jumlah perusahaan yang mengalami pergerakan saham tidur

selama periode penelitian

Jumlah Populasi

425

120

305

Sumber: Hasil Olahan Data Primer 2011

Penelitian ini tidak akan meneliti seluruh populasi, namun akan mengambil

sejumlah perusahaan untuk dijadikan sampel penelitian berdasarkan metode

pengambilan sampel berdasarkan kriteria (purposive sampling) sebagai berikut:

1) Saham-saham populasi dikelompokkan ke dalam unit sampel primer

berdasarkan tingkat return yakni saham-saham yang memiliki return di atas

return rata-rata.

38

2) Menentukan unit sampel sekunder berdasarkan koefisien korelasi antar return

saham yakni saham-saham yang memiliki korelasi antar return saham rendah.

3) Memilih saham-saham yang dijadikan sampel untuk dimasukkan ke dalam

portofolio yang mempresentasikan 20, 15, 10 dan 8 saham dengan return tinggi

dan korelasi rendah.

Berdasarkan

kriteria,

maka

sampel penelitian dapat ditentukan

(terlampir).

Penentuan jumlah sampel didasarkan atas rekomendasi beberapa bukti

empiris tentang jumlah saham minimal dalam portofolio. Pratomo dan Nugraha

(2006) mengemukakan bahwa manajer investasi di Indonesia umumnya memiliki

paling tidak delapan saham perusahaan di dalam portofolio reksa dana saham yang

dikelolanya. Moskowitz dan Grinblatt (1999) dalam kajiannya menemukan bahwa

risiko tidak sistematis akan relatif lebih kecil setelah sepuluh saham dimasukkan

ke dalam portofolio dan manfaat diversifikasi yang lebih baik dapat dicapai

dengan memasukkan saham-saham dari beragam industri ke dalam portofolio.

Penelitian Tandelilin di pasar modal Indonesia menghasilkan rekomendasi bahwa

untuk meminimalkan risiko portofolio sedikitnya diperlukan lima belas saham,

sedangkan French (1989), Sharpe dan Alexander (1990), Brealy dan Myers (1991)

dalam Tandelilin (2001) merekomendasikan untuk memasukkan minimal dua

puluh saham ke dalam portofolio.

39

4.3.3

Metode Pengumpulan Data

Data-data yang dikumpulkan adalah data sekunder, time series dan cross

section dan dilakukan dengan observasi atau pengamatan dari saham-saham Bursa

Efek Indonesia (BEI). Sumber data mengenai data harga saham harian dan IHSG

diperoleh dari website www.yahoofinanceindonesia.com. Sumber data mengenai

tingkat suku bunga SBI diperoleh melalui website www.bi.co.id.

4.4 Metode Analisis Data

Metode analisis data yang digunakan dalam penelitian ini adalah analisis

kuantitatif, yang digunakan untuk menganalisis ukuran kinerja portofolio yang

terdiri dari saham-saham. Langkah-langkah dalam menganalisis data untuk

mengukur kinerja portofolio tersebut adalah sebagai berikut:

4.4.1 Pembentukan Portofolio Optimal.

Pembentukan portofolio optimal dalam penelitian ini akan menggunakan

model indeks tunggal. Tahapan-tahapan perhitungan dalam model indeks

tunggal adalah sebagai berikut:

1) Menghitung return masing-masing saham (Ri) selama periode bulan

Januari 2009-Desember 2010.

Return saham (Ri) merupakan selisih harga saham sekarang (Pit)

dengan harga saham periode yang lalu (Pit-1) dibagi dengan harga saham

periode yang lalu (Pit-1). Dengan demikian return saham dapat juga

dinyakan sebagai berikut:

40

=

−

… … … … … … … … … … … (1)

2) Menghitung return pasar (Rm) dengan menggunakan proksi IHSG

selama periode bulan Januari 2009-Desember 2010.

Return market (Rm) merupakan selisih Indeks Harga Saham

Gabungan sekarang (

) dengan Indeks Harga Saham Gabungan

periode yang lalu (

)dibagi dengan harga Indeks Harga Saham

Gabungan yang lalu (

).Secara matematis, tingkat keuntungan

pasar adalah sebagai berikut:

−

=

3) Menghitung

return

harapan

… … … … … … … … … … (2)

(expected

return)

masing-masing

saham/E(Ri).

Expected return saham merupakan hasil perhitungan return ratarata saham (R ). Perhitungan dilakukan dengan cara arithmetic mean

yakni menghitung jumlah return masing-masing saham (∑

) selama

periode tertentu (n), dalam penelitian ini menggunakan periode satu

bulanan selama tahun 2009-2010. Secara matematis, dapat dirumuskan

sebagai berikut:

(

)=

∑

… … … … … … … … … … … … … … … … … … (3)

41

4) Menghitung beta masing-masing saham (βi).

Beta Saham (βi) merupakan risiko pasar atau risiko sistematik

yang dihitung dengan persamaan sebagai berikut:

=

∑

( −

∑ (

)(

−

)

−

)

… … … … … … … … … . . (4)

5) Menghitung alpha masing-masing saham (α i)

Alpha saham (αi) merupakan selisih antara return harapan saham

dengan hasil perkalian beta saham dan return pasar. Secara sistematis

dapat dirumuskan sebagai berikut:

= ( )−( .

) … … … … … … … … … … … … … … … … . (5)

6) Menghitung kesalahan residual masing-masing saham (ei)

Kesalahan residu saham (ei) dihitung dengan persamaan sebagai

berikut:

= ( )−

− ( × ) … … … … … … … … … … … … . … … . . (6)

7) Menghitung variance pasar (σ2m)

=

∑

(

) …………………………………. (7)

8) Menghitung variance kesalahan residu (σ2ei)

=

−

.

………………………………………….. (8)

9) Menghitung Excess Return to Beta (ERB)

=

(

)−

… … … … … … … … … … … … … … … … … . . ( 9)

42

10) Menghitung Cut of Rate (C*)

n

2

m

Ai

i =1

CI =

_________________________

.................................................... (10)

n

1 + 2m

Bi

i =1

Dimana :

(Ri - Rf) i

__________________

Ai =

............................................................... (11)

2

ei

Bi =

i2

_______

.............................................................................. (12)

2

ei

Setelah nilai Cut of Rate masing-masing saham diketahui,

kemudian dibandingkan dengan Excess Return to Beta saham

bersangkutan untuk menentukan kandidat portofolio optimal dengan

ketentuan nilai Excess Return to Beta > nilai Cut of Rate. Nilai Cut of

Rate terbesar disebut Cut of Point (C*), kemudian nilai Cut of Point

dibandingkan dengan nilai Excess Return to Beta masing-masing saham

untuk menentukan portofolio optimal dengan ketentuan Excess Return to

Beta > Cut of Point. Saham dengan nilai Excess Return to Beta < Cut of

Point tidak dimasukkan dalam portofolio optimal.

43

11) Menghitung proporsi alokasi dana masing-masing saham (Wi).

Bobot masing-masing saham (Wi) merupakan persentase atau

proporsi alokasi investasi pada masing-masing saham terpilih. Secara

sistematis dapat dirumuskan sebagai berikut:

=

∑

… … … … … … … … … … … … … … … … … … … … (13)

Dimana:

−

=

∗

−

… … … … … … … … … … … … … … (14)

12) Menghitung expected return portofolio/E(Rp)

Expected return portofolio merupakan hasil perhitungan dari ratarata tertimbang dari return harapan dari masing-masing saham (R ) yang

ada dalam portofolio

dengan persentase

nilai portofolio

yang

diinvestasikan dalam setiap saham individual dalam portofolio yang

dilambangkan dengan W. Jika seluruh bobot portofolio dijumlahkan,

akan berjumlah 100% atau 1,0. Rumus untuk menghitung return harapan

portofolio adalah sebagai beirkut:

. (Ri) … … … … … … … … … … … … … … . . (15)

E(Rp) = 13) Menghitung variance portofolio (σ2P)

=

.

+

.

… … … … … … … … … … … … … . . (16)

44

14) Menghitung standar deviasi protofolio (σP)

Standar deviasi portofolio (σP) dihitung dengan akar kuadrat

varians. Secara sistematis dirumuskan sebagai berikut:

=

… … … … … … … … … … … … … … … … … … … … … … . . (17)

Penetuan portofolio optimal menggunakan bantuan program SPSS

versi 17.0 for windows dan Microsoft Excel dengan cepat dapat diperoleh

nilai alpha saham i (i), beta saham i (i), deviasi standar saham i (i) dan

kesalahan residu saham i (ei ).

4.4.2

Pengukuran Kinerja Portofolio Saham.

Pengukuran kinerja portofolio saham dalam penelitian ini akan

menggunakan pengukuran Risk Adjusted Performance dengan empat indeks

yakni indeks Sharpe, indeks Treynor, indeks Jensen dan indeks M 2. Secara

sistematis keempat indeks dirumuskan sebagai berikut:

1) Indeks Sharpe portofolio (S ) saham dihitung dengan perbandingan

excess return atau abnormal return (R − R ) dengan risiko total

portofolio (σ ). Secara sistematis rumus indeks Sharpe portofolio

sebagai berikut:

SP=

RP -Rf

………………………………………..(18)

σP

Keterangan:

SP =Indeks Sharpe portofolio saham periode 1 bulan

RP =rata-rata return portofolio saham periode 1 bulan

45

Rf =rata-rata return bebas risiko periode 1 bulan

σP =standar deviasi return portofolio saham 1 bulan

2) Indeks Treynor portofolio saham dihitung dengan perbandingan

excess return atau abnormal return (R − R ) dengan risiko

sistematis portofolio (β ). Secara sistematis rumus indeks Treynor

portofolio sebagai berikut:

T P=

RP -Rf

βP

………………………………………..(19)

Keterangan:

TP =Indeks Treynor portofolio saham periode 1 bulan

RP =rata-rata return portofolio saham periode 1 bulan

Rf =rata-rata return bebas risiko periode 1 bulan

βP=standar deviasi return portofolio saham 1 bulan

3) Indeks Jensen portofolio saham dihitung berdasarkan selisih return

rata-rata portofolio dengan pasar garis sekuritas. Secara sistematis

akan dirumuskan sebagai berikut:

JP =RP - RP +(Rm -RF )βP …………………………(20)

Keterangan:

TP =IndeksJensenportofoliosahamperiode1bulan

RP =rata-rata return portofolio saham periode 1 bulan

Rm =rata-rata return pasar periode 1 bulan

46

Rf =rata-rata return bebas risiko periode 1 bulan

βP=standar deviasi return portofolio saham 1 bulan

4) Indeks M2 portofolio saham merupakan rata-rata kumulatif indeks M2

portofolio saham yang dibentuk untuk periode 1 bulan di Bursa Efek

Indonesia selama tahun 2009-2010.

2

MP =TR*P -Rm ………………………………………(21)

TR*P =(RP - Rf).

σM

+ Rm …………………………(22)

σP

Keterangan:

MP=Indeks M2 portofolio saham periode 1 bulan

RP =rata-rata return portofolio saham periode 1 bulan

Rm =rata-rata return pasar periode 1 bulan

Rf =rata-rata return bebas risiko periode 1 bulan

TR*P =Total return portofolio saham disesuaikan 1 bulan

4.4.3

Menguji Konsistensi Alat Ukur Keempat Model Indeks.

Menguji konsistensi indeks Sharpe, indeks Treynor, dan indeks Jensen

sebagai pengukur kinerja portofolio saham menggunakan statistik uji korelasi

Pearson Product Moment, dengan bantuan program SPSS versi 17.0 for windows.

Secara sistematis dirumuskan sebagai berikut:

Formulasi pengujian hipotesis sebagai berikut.

1) Konsistensi indeks Sharpe dengan indeks Treynor

H0 : ρab = 0

47

Ha : ρab ≠ 0

Kriteria pengujian: Tolak H0 apabila ρab ≠ 0 dan Sig < 0,05.

2) Konsistensi indeks Sharpe dengan indeks Jensen

H0 : ρac = 0

Ha : ρac ≠ 0

Kriteria pengujian: Tolak H0 apabila ρac ≠ 0 dan Sig < 0,05.

3) Konsistensi indeks Sharpe dengan indeks M2

H0 : ρad = 0

Ha : ρad ≠ 0

Kriteria pengujian: Tolak H0 apabila ρad ≠ 0 dan Sig < 0,05.

4) Konsistensi indeks Treynor dengan indeks Jensen

H0 : ρbc = 0

Ha : ρbc ≠ 0

Kriteria pengujian: Tolak H0 apabila ρbc ≠ 0 dan Sig < 0,05.

5) Konsistensi indeks Treynor dengan indeks M2

H0 : ρbd = 0

Ha : ρbd ≠ 0

Kriteria pengujian: Tolak H0 apabila ρbd ≠ 0 dan Sig < 0,05.

6) Konsistensi indeks Jensen dengan indeks M2

H0 : ρcd = 0

Ha : ρcd ≠ 0

Kriteria pengujian: Tolak H0 apabila ρcd ≠ 0 dan Sig < 0,05.

48

Keterangan:

ρab = korelasi antara indeks Sharpe dengan indeks Treynor portofolio saham.

ρac = korelasi antara indeks Sharpe dengan indeks Jensen portofolio saham.

ρad = korelasi antara indeks Sharpe dengan indeks M 2 portofolio saham.

ρbc = korelasi antara indeks Treynor dengan indeks Jensen portofolio saham.

ρbd = korelasi antara indeks Treynor dengan indeks M2 portofolio saham.

ρcd = korelasi antara indeks Jensen dengan indeks M2 portofolio saham.

4.4.4

Menguji Perbedaan Hasil Perhitungan Alat Ukur Keempat Model

Mengingat ukuran kinerja untuk masing-masing metode memiliki

karakteristik yang berbeda, dalam hal ini masing-masing metode tidak memiliki

batas maksimal kinerja yang sama, maka perlu dilakukan transformasi untuk

menstandarkan ukuran kinerja tersebut yaitu dengan menggunakan transformasi Zscore (standardized). Z-score adalah cara mengkonversikan nilai data ke dalam

skor standardized yang memiliki nilai means (rata-rata) sama dengan nol dan

standar deviasinya sama dengan satu.

Setelah semua data dalam bentuk Z-score maka data tersebut dapat

dilakukan uji beda dengan menggunakan One Way of Variance by Rank atau

dengan Kruskal-Wallish menggunakan uji non-parametric karena dalam penelitian

ini telah distandarisasi dengan transformasi Z-score akan lebih tepat menggunakan

uji non-parametric (Sugiyono, 2008).

Rumus yang digunakan dalam pengujian adalah sebagai berikut (Sugiyono,

2008):

49

=

12

( + 1)

− 3( + 1)

Dimana:

KW

= nilai uji Kruskal Wallish

N

= jumlah seluruh data

nj

= jumlah data perlakuan j

Rj

= mean rank perlakuan j

Ada atau tidaknya perbedaan dalam pengujian akan ditunjukkan dengan

hasil probabilitas pengujian.

Keputusan pengujian:

1) Jika probabilitas pengujian ≥ 0,05 maka ke empat metode pengukuran

kinerja portofolio adalah tidak berbeda atau sama

2) Jika probabilitas pengujian < 0,05 maka ke empat metode pengukuran

kinerja portofolio adalah memiliki perbedaan yang bermakna.

Harapan dari hasil pengujian adalah tidak adanya perbedaan antara yang

diharapkan dari hasil pengujian adalah tidak adanya perbedaan antara ke empat

metode.

4.4.5

Menghitung Tingkat Diversifikasi Masing-masing Portofolio

Tingkat diversifikasi suatu portofolio dapat diketahui dengan melakukan

analisis regresi antara return portofolio dengan return pasar. Hasil regresi tersebut

akan didapatkan besarnya nilai kuadrat dari koefisien korelasi yang sering disebut

dengan koefisien determinasi (R2). Nilai R2 dapat digunakan untuk menunjukkan

50

tingkat diversifikasi dari suatu portofolio karena R2 menunjukkan persentase dari

varian return portofolio (variabel independen). Semakin terdiversifikasi suatu

portofolio maka nilai R2 portofolio tersebut akan semakin mendekati 1,0. Nilai R2

sebesar 1,0 menunjukkan bahwa return portofolio tersebut sepenuhnya dapat

dijelaskan oleh return pasar.

Suatu portofolio dianggap telah terdiversifikasi dengan baik, berarti return

portofolio tersebut hampir semuanya dipengaruhi oleh return pasar. Portofolio

tersebut tentu saja lebih tepat menggunakan indeks Treynor atau indeks Jensen,

namun jika return suatu portofolio hanya sebagian kecil yang dipengaruhi return

pasar, lebih tepat menggunakan indeks Sharpe atau indeks M2.

51

BAB V

HASIL PENELITIAN DAN PEMBAHASAN

5.1 Hasil Penelitian

5.1.1 Gambaran Umum Pasar Modal Indonesia

5.1.1.1 Perkembangan Pasar Modal Indonesia

Bursa Efek terus berkembang seiring dengan perkembangan perekonomian

Indonesia, keadaan pun semakin menunjukkan bahwa bursa efek semakin banyak

peminatnya. Ramainya tanggapan publik dan selalu bertambahnya perusahaan

yang go public adalah wujud dari kemajuan bursa efek. Perkembangan bursa efek

yang terjadi kini adalah berkat perjuangan Badan Pengawas Pasar Modal

(BAPEPAM), perusahaan

yang memasyarakatkan sahamnya, Pemerintah,

lembaga penunjang dan masyarakat yang turut meramaikan perdagangan saham

dan turut berpartisipasi menginvestasikan kelebihan dananya. Dibandingkan

dengan situasi bursa efek pada sekitar 10 tahun yang lalu, keadaan saat ini

memang telah jauh berbeda. Perkembangan yang terjadi cukup pesat dan diluar

dugaan, tetapi bukan berarti bursa efek berjalan terus dengan mulus tanpa

rintangan. Banyak hal yang terjadi yang mewarnai pasang surut kehidupan bursa

efek di Indonesia. Jika keadaan sosial, politik atau ekonomi bangsa sedang

terganggu dan tidak stabil, tentu saja kondisi bursa efek amat terpengaruh.

Bangsa Indonesia sedang membangun, jelas bahwa berbagai tantangan

untuk membenahi kondisi masyarakat akan turut membawa dampak terhadap

pasar uang. Dahulu situasi intern di bursa-bursa di Indonesia dinilai masih sangat

52

lemah, kapitalisasi bursa-bursa di Indoensia termasuk kecil karena terbatasnya

mobilisasi dana domestik yang dilakukan manajer investasi, jika diukur dari

perbandingannya dengan bursa-bursa lain di kawasan Asia Pasifik. Kondisi

demikian terjadi akibat sistem kerja yang kurang mendukung, juga tujuan yang

belum jelas terlebih dukungan publik sendiri yang kelihatan masih setengahsetengah akibat informasi yang tidak akurat dan pengetahuan tentang bursa efek

belum memasyarakat. Semua itu akhirnya terus dibenahi sehingga terciptalah

bursa efek dengan perkembangan yang pesat. Di masa perjalanan pesatnya pasar

saham, terkadang diwarnai oleh keadaan bullish dan bearish. Kondisi bursa

disebut bullish yaitu indeks harga saham naik terus dalam jangka waktu tertentu,

dan ini dapat timbul seiring dengan situasi perekonomian yang sehat, pendapatan

meningkat, industri dan perdagangan tumbuh dengan baik, sedangkan kondisi

bursa disebut bearish jika indeks harga saham terus menerus mengalami

penurunan. Semua ini juga akibat dari situasi perekonomian yang lesu dan

kebijakan moneter yang mengakibatkan adanya krisis moneter, peredaran uang

menjadi tersendat-sendat.

Pada tahun 2010, menurut laporan tahunan Badan Pengawas Pasar Modal

(2010) menyatakan bahwa BEI menoreh pretasi sebagai bursa efek terbaik di

kawasan Asia Tenggara dan merupakan salah satu bursa efek terbaik yang kedua

di wilayah Asia Pasifik setelah Bursa Efek China yang diwakili oleh Bursa

Shenzen dan Shanghai. Tabel berikut ini akan menampilkan perkembangan pasar

modal di Indonesia periode tahun 2009 sampai dengan tahun 2010.

53

Tabel 5.1

Kinerja BEI Tahun 2009-2010

Keterangan

IHSG

Kapitalisasi Pasar

Kapitalisasi Terhadap PDB

Nilai rata-rata transaksi harian

Frekuensi transaksi

Volume transaksi

Sumber: Bappepam-LK (2011)

Akhir Tahun 2010

Rp. 3.531.21

Rp. 2.019 triliun

Rp. 6.422 triliun

Rp. 7.083 triliun

117 kali

5.5 miliar

Akhir Tahun 2009

Rp. 2.534.36

Rp. 3.064 triliun

Rp. 5.613 triliun

Rp. 4.046 triliun

87 kali

6.1 miliar

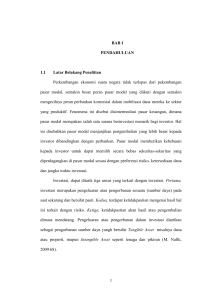

5.1.1.2 Struktur Pasar Modal

Struktur Pasar Modal Indonesia telah diatur oleh Undang-Undang No.8

Tahun 1995 tentang Pasar Modal. Berdasarkan Undang-Undang ini, kebijakan

dibidang pasar modal ditetapkan oleh Menteri Keuangan. Secara umum, struktur

pasar modal Indonesia dapat dicermati dari diagram Gambar 5.1. di bawah.

Menteri Keuangan

Badan Pengawas Pasar Modal

BAPEPAM

Bursa Efek

Perusahaan Efek

Lembaga Kliring dan Penjamin

Lembaga

Penunjang

1. Penjamin Emisi

2. Perantara

1. Biro

Pedagang Efek

Administrasi

3. Manajer

2. Bank Kustodian

5.1.1.3

Instrumen Pasar

Modal

Investasi

3. Wali

Amanat

4. Penasihat

Investasi

5. Pemeringkat

Efek

Gambar 5.1 Diagram Struktur Pasar Modal

Lembaga Penyimpanan dan Penyelesaian

Profesi Penunjang

1.

2.

3.

4.

Akuntan

Konsultan

Hukum Penilai

Notaris

Pemodal

1. Domestik

2. Asing

Emiten,

Perusahaan

publik dan

reksa dana

54

Instrumen atau surat-surat berharga yang diperdagangkan di pasar modal

sering disebut efek. Pengertian efek adalah setiap surat berharga yang diterbitkan

Berikut ini adalah penjelasan dari instrumen-instrumen Pasar Modal.

1) Saham Biasa

Surat-surat berharga yang diperdagangkan di pasar modal salah satu

saham biasa (common stock) adalah yang paling dikenal masyarakat. Di antara

emiten (perusahaan yang menerbitkan surat berharga), saham biasa juga

merupakan yang paling banyak digunakan untuk menarik dana dari masyarakat.

Saham biasa paling menarik bagi pemodal maupun bagi emiten. Secara

sederhana, saham dapat didefinisikan sebagai tanda penyertaan atau pemilikan

seseorang atau badan dalam suatu perusahaan. Hasil yang dapat diperoleh dari

investasi saham bisa berasal dari dua sumber, yaitu:

a. Dividen, yaitu bagian laba yang diberikan emiten kepada para pemegang

sahamnya.

b. Capital gain, yaitu pendapatan yang timbul dari penjualan saham dengan

harga jual diatas harga beli.

2) Right Issue

Right issue diterjemahkan sebagai bukti right. Alat investasi ini

merupakan produk turunan dari saham. Kebijakasanaan right issue merupakan

upaya emiten untuk menambah saham yang beredar, guna menambah modal

perusahaan. Pengeluaran saham baru itu, berarti pemodal harus mengeluarkan

uang untuk membeli right issue. Modal ini akan masuk ke modal perusahaan.

55

Bagi pemodal, right issue berdampak positif kalau tidak berpengaruh terhadap

harga saham dan sebaliknya akan berdampak negatif kalau menyebabkan

menurunnya harga. Secara umum dampak right issue bisa dirasakan oleh semua

pemodal. Right issue merupakan hak bagi pemodal membeli saham baru yang

dikeluarkan emiten, karena merupakan hak maka investor tidak terikat harus

membelinya, ini berbeda dengan saham bonus atau dividen saham, yang

otomatis diterima oleh pemegang saham.

3) Obligasi

Obligasi adalah surat berharga atau sertifikat yang berisi kontrak antara

pemberi pinjaman (dalam hal ini adalah pemodal) dengan yang diberi pinjaman

(emiten), jadi surat obligasi adalah selembar kertas yang menyatakan bahwa

pemilik kertas tersebut memberikan pinjaman kepada perusahaan yang

menerbitkan surat obligasi. Obligasi digolongkan sebagai efek yang memberikan

penghasilan tetap karena penerbit (issuer) menjanjikan kepada pemegang

obligasi untuk:

a. Membayar bunga periodik tetap

b. Membayar jumlah prinsipal tetap pada atau sebelum jatuh waktu

Bunga obligasi umumnya dibayarkan setiap jumlah waktu yang tetap,

misalnya setiap 3 bulan, 6 bulan, atau 1 tahun. Besarnya bunga tergantung dari

kupon, selain itu seperti halnya saham biasa, obligasi juga mengenal penghasilan

dari capital gain yang bisa terjadi apabila saat pemegang obligasi melakukan

56

penjualan obligasinya, mendapatkan harga yang lebih tinggi dari harga ketika

saat membelinya.

4) Obligasi Konversi

Obligasi Konversi (convertible bond), sudah dikenal di pasar modal

Indonesia. Kalangan emiten swasta, sebenarnya obligasi konversi lebih dulu

populer dari pada obligasi. Obligasi konversi sekilas tidak ada bedanya dengan

obligasi biasa, misalnya memberikan kupon tetap, memiliki jatuh tempo, dan

memiliki nilai pari, hanya saja obligasi konversi memiliki keunikan yaitu bisa

ditukar dengan saham biasa. Pada obligasi konversi selalu tercantum persyaratan

untuk melakukan konversi.

5) Warrant

Warrant diterbitkan dengan tujuan agar pemodal tertarik membeli

obligasi atau saham yang diterbitkan emiten. Warrant adalah hak untuk membeli

saham biasa pada waktu dan harga yang sudah ditentukan. Biasanya warrant

dijual bersamaan dengan surat berharga lain, misalnya obligasi atau saham.

Penerbit saham harus memiliki saham yang nantinya dikonversi oleh pemegang

warrant, namun setelah obligasi atau saham yang disertai waran memasuki

pasar, baik obligasi, saham maupun warrant dapat diperdagangkan secara

terpisah.

5.1.1.4 Penawaran Umum (Go Public)

Penawaran umum adalah kegiatan yang dilakukan emiten untuk menjual

efek kepada masyarakat, berdasarkan tata cara yang diatur oleh undang-undang dan

57

peraturan pelaksanaannya. Kegiatan ini lebih populer disebut dengan go public.

Emiten adalah pihak (perusahaan) yang melakukan penawaran umum dengan tujuan

untuk memperoleh dana melalui pasar modal, sedangkan masyarakat yang

memberikan dana kepada perusahaan dengan membeli saham atau obligasi yang

diterbitkan dan dijual oleh perusahaan disebut sebagai pemodal (investor).

Tujuan penggunaan dana dari hasil go public pada umumnya digunakan

untuk:

1) Ekspansi

Dalam kehidupan suatu perusahaan akan diusahakan untuk melakukan

perluasan dalam kegiatan operasinya. Perluasan ini dapat berupa peningkatan

kapasitas produksi maupun diversifikasi jenis produk. Terkadang perusahaan

tidak mungkin untuk memperoleh modal dari para pemegang saham yang berupa

modal disetor, sehingga diputuskan untuk memperoleh modal dari luar

perusahaan, yang dapat berupa pinjaman dari pihak lain atau dapat berupa

penjualan saham baru kepada pihak lain di luar para pemegang saham yang

sudah ada.

2) Memperbaiki struktur permodalan

Modal suatu perusahaan terdiri dari modal sendiri (equity) dan modal

pinjaman. Setiap pinjaman tentu saja harus membayar bunga. Terkadang

perusahaan mengalami kerugian hanya karena beban pinjaman terutama

pinjaman dari mata uang asing di masa-masa nilai rupiah terdepresiasi tajam.

Dengan demikian perusahaan akan dibebani pembayaran bunga yang meningkat.

58

Bila hal ini berlangsung dalam jangka waktu lama, perusahaan dapat mengalami

kebangkrutan. Salah satu tindakan penyelamatan adalah dengan mengurangi

jumlah hutang, yaitu dengan menggantikannya menjadi modal saham, yang

berarti perusahaan akan menjual saham baru untuk membayar hutang yang

sangat membebani. Tindakan ini dikenal sebagai restrukturisasi modal.

3) Untuk Melakukan Pengalihan Pemegang Saham

Perusahaan yang melakukan go public adalah perusahaan yang secara

hukum dan nyata sudah beroperasi atau menjalankan usahanya, yang sudah tentu

telah ada pemilik dan pemegang sahamnya, dengan pertimbangan tertentu