Peranan Model Tiga Faktor Terhadap Pembentukan Portofolio

advertisement

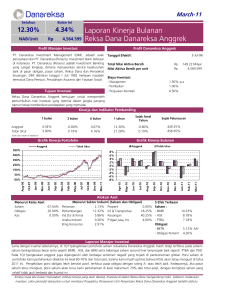

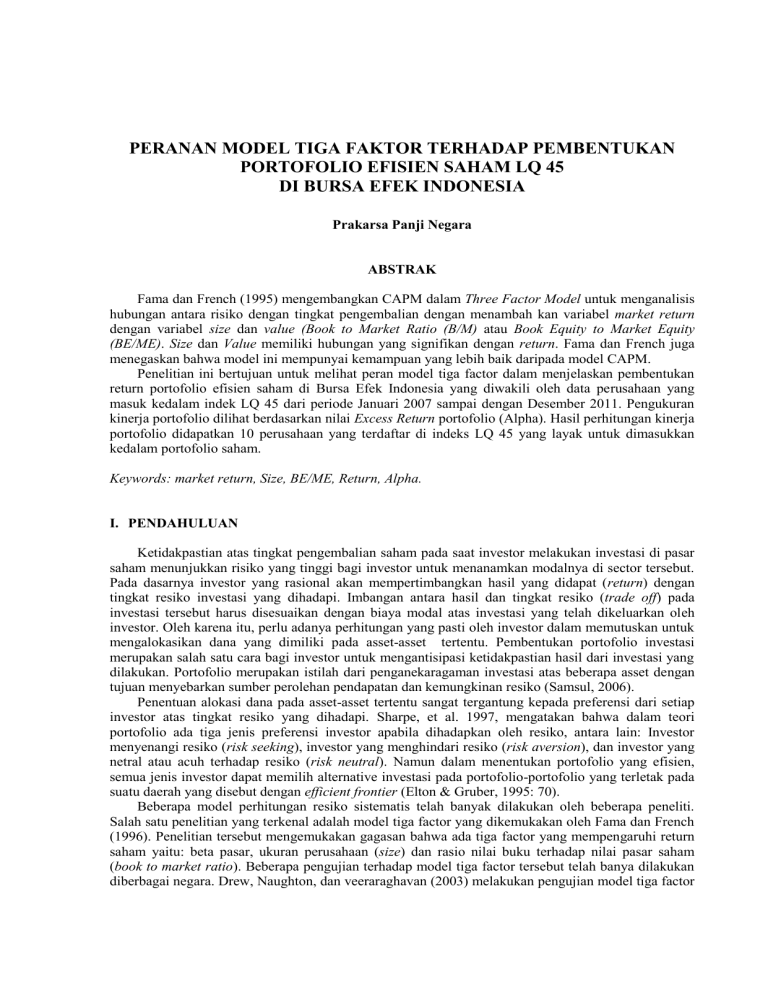

PERANAN MODEL TIGA FAKTOR TERHADAP PEMBENTUKAN PORTOFOLIO EFISIEN SAHAM LQ 45 DI BURSA EFEK INDONESIA Prakarsa Panji Negara ABSTRAK Fama dan French (1995) mengembangkan CAPM dalam Three Factor Model untuk menganalisis hubungan antara risiko dengan tingkat pengembalian dengan menambah kan variabel market return dengan variabel size dan value (Book to Market Ratio (B/M) atau Book Equity to Market Equity (BE/ME). Size dan Value memiliki hubungan yang signifikan dengan return. Fama dan French juga menegaskan bahwa model ini mempunyai kemampuan yang lebih baik daripada model CAPM. Penelitian ini bertujuan untuk melihat peran model tiga factor dalam menjelaskan pembentukan return portofolio efisien saham di Bursa Efek Indonesia yang diwakili oleh data perusahaan yang masuk kedalam indek LQ 45 dari periode Januari 2007 sampai dengan Desember 2011. Pengukuran kinerja portofolio dilihat berdasarkan nilai Excess Return portofolio (Alpha). Hasil perhitungan kinerja portofolio didapatkan 10 perusahaan yang terdaftar di indeks LQ 45 yang layak untuk dimasukkan kedalam portofolio saham. Keywords: market return, Size, BE/ME, Return, Alpha. I. PENDAHULUAN Ketidakpastian atas tingkat pengembalian saham pada saat investor melakukan investasi di pasar saham menunjukkan risiko yang tinggi bagi investor untuk menanamkan modalnya di sector tersebut. Pada dasarnya investor yang rasional akan mempertimbangkan hasil yang didapat (return) dengan tingkat resiko investasi yang dihadapi. Imbangan antara hasil dan tingkat resiko (trade off) pada investasi tersebut harus disesuaikan dengan biaya modal atas investasi yang telah dikeluarkan oleh investor. Oleh karena itu, perlu adanya perhitungan yang pasti oleh investor dalam memutuskan untuk mengalokasikan dana yang dimiliki pada asset-asset tertentu. Pembentukan portofolio investasi merupakan salah satu cara bagi investor untuk mengantisipasi ketidakpastian hasil dari investasi yang dilakukan. Portofolio merupakan istilah dari penganekaragaman investasi atas beberapa asset dengan tujuan menyebarkan sumber perolehan pendapatan dan kemungkinan resiko (Samsul, 2006). Penentuan alokasi dana pada asset-asset tertentu sangat tergantung kepada preferensi dari setiap investor atas tingkat resiko yang dihadapi. Sharpe, et al. 1997, mengatakan bahwa dalam teori portofolio ada tiga jenis preferensi investor apabila dihadapkan oleh resiko, antara lain: Investor menyenangi resiko (risk seeking), investor yang menghindari resiko (risk aversion), dan investor yang netral atau acuh terhadap resiko (risk neutral). Namun dalam menentukan portofolio yang efisien, semua jenis investor dapat memilih alternative investasi pada portofolio-portofolio yang terletak pada suatu daerah yang disebut dengan efficient frontier (Elton & Gruber, 1995: 70). Beberapa model perhitungan resiko sistematis telah banyak dilakukan oleh beberapa peneliti. Salah satu penelitian yang terkenal adalah model tiga factor yang dikemukakan oleh Fama dan French (1996). Penelitian tersebut mengemukakan gagasan bahwa ada tiga factor yang mempengaruhi return saham yaitu: beta pasar, ukuran perusahaan (size) dan rasio nilai buku terhadap nilai pasar saham (book to market ratio). Beberapa pengujian terhadap model tiga factor tersebut telah banya dilakukan diberbagai negara. Drew, Naughton, dan veeraraghavan (2003) melakukan pengujian model tiga factor tersebut di negara China pada The Shanghai Stock Exchange, dengan periode pengamatan dari tahun 1993-2001 dimana hasilnya terungkap bahwa ukuran perusahaan dan rasio nilai buku terhadap nilai pasar saham berpengaruh signifikan terhadap return saham, sedangkan variabel beta pasar tidak berpengaruh secara signifikan. Isna Y & Yudaruddin (2007) melakukan penelitian dengan model yang sama pada sampel 26 perusahaan sector property dan real estate yang listing di Bursa Efek Indonesia pada periode 2002-2006 menghasilkan kesimpulan bahwa variabel beta, size, book to market value berpengaruh signifikan terhadap return saham. Dede Irawan & Umi Murtini (2008), membandingkan penggunaan perhitungan CAPM untuk menjelaskan return saham dibandingkan dengan model tiga factor dengan menggunakan data saham yang termasuk kedalam indek LQ 45 di Bursa Efek Indonesia dari februari 2000 sampai dengan Juli 2007, dengan hasil yang didapat bahwa model CAPM lebih mampu menjelaskan perubahan. Berdasarkan penelitian-penelitian sebelumnya, penulis tertarik untuk melakukan penelitian mengenai bagaimana peranan model tiga faktor Fama and French dalam pembentukan portofolio efisien di Bursa Efek Indonesia dengan membentuk portofolio pada perusahaan-perusahaan yang yang termasuk kedalam indeks LQ 45. II. STUDI LITERATUR DAN PENGEMBANGAN HIPOTESIS Portofolio Efisien dan Portofolio Optimal Investor yang rasional akan memilih portofolio yang efisien, karena merupakan portofolio yang dibentuk dengan mengoptimalkan satu dari dua dimensi, yaitu dengan return ekspektasi atau return portofolio. Portofolio yang efisien adalah portofolio yang memberikan return ekspektasi terbesar dengan tingkat risiko yang sudah pasti atau portofolio yang mengandung risiko terkecil dengan tingkat return ekspektasi yang sudah pasti (Jogiyanto, 2003). Portofolio dikatakan efisien jika portofolio tersebut terletak di efficient set atau efficient frontier. Portofolio dikategorikan efisien apabila memiliki tingkat risiko yang sama, mampu memberikan tingkat keuntungan yang lebih tinggi, atau mampu menghasilkan tingkat keuntungan yang sama, tetapi dengan risiko yang lebih rendah. Sedangkan portofolio optimal merupakan portofolio yang dipilih seorang investor dari sekian banyak pilihan yang ada pada kumpulan portofolio yang efisien (Tandelilin, 2001). Investor memilih portofolio yang memberi kepuasan melalui risiko dan return, dengan memilih sekuritas yang berisiko. Portofolio optimal merupakan sesuatu yang unik atas investasi pada aset berisiko. Investasi yang realistik akan melakukan investasi tidak hanya pada satu jenis investasi, akan tetapi melakukan diversifikasi pada berbagai investasi dengan pengharapan akan meminimalkan risoko memaksimalkan return (Sartono dan Zulaihati, 1998). Fama and French Three Factor Model Fama and French Three Factor Model dibentuk dengan dilatar belakangi untuk menguji model CAPM. Penelitian tersebut diawali dari penelitian sebelumnya yang menemukan adanya factor lain selain beta yang dapat mempengaruhi return saham (Dede Irawan & Umi Murtini, 2008). Gagasan dari Fama dan French (1993) adalah bahwa market, size dan rasio BE/ME harus dipertimbangkan sebagai factor yang mempengaruhi stock return selain beta. Hal ini bila diformulasikan dalam sebuah persamaan akan tampak sebagai berikut: Ri Rf t i i Rmt Rf t si SMBt hi HMLt eit Keterangan: Ri = Stock Return Rf t = Tingkat Return Bebas Resiko Rmt = Return portofolio pasar SMBt = Small Minus Big: perbedaan setiap bulan antara rata-rata dari return pada tiga portofolio saham kecil (S/L, S/M, S/H) dan rata-rata return pada tiga portofolio saham besar (B/L, B/M, B/H). HMLt = High book to market minus low book to market: Perbedaan setiap bulan antara rata-rata pada dua portofolio yang BE/ME-nya tinggi (S/H dan B/H) dan rata-rata return pada dua portofolio yang BE/ME-nya rendah (S/L dan B/L). Tinjauan Empiris Ajili (2002) mencoba menguji model tiga factor Fama dan French dengan model CAPM di Paris Stock Exchange selama periode Juli 1976 hingga Juni 2001. Hasil penelitian dari Ajili menunjukkan bahwa model tiga factor Fama dan French lebih baik dalam menjelaskan stock return disbanding dengan CAPM. Di Indonesia, penelitian model tiga faktor yang dilakukan oleh Ongky Suryawan (2009), pada industry sector keuangan dan perusahaan investasi di BEI menunjukkan hanya beta pasar dan firm size yang berpengaruh terhadap return saham. Sedangkan book to market rasio secara parsial tidak signifikan mempengaruhi return saham. Andreas C dan Eleni Concantinidis (2007), melakukan pengujian model tiga faktor di pasar modal Jepang pada periode 1992-2001 dengan menggunakan factor yang sama memperoleh hasil yang medukung kesimpulan bahwa terdapat hubungan yang signifikan antara variabel beta pasar, firm size dan book to market value terhadap return saham. III. METODE PENELITIAN Jenis dan Sumber Data Dalam penelitian ini jenis data yang digunakan berupa data sekunder yang saham- saham listing (LQ 45) di Bursa Efek Indonesia (BEI). Saham LQ 45 merupakan saham likuid kapitalisasi pasar yang tinggi, memiliki frekuensi perdagangan tinggi, memiliki prospek pertumbuhan serta kondisi keuangan yang cukup baik, tidak fluktuatif dan secara obyektif telah diseleksi oleh BEI dan merupakan saham yang aman dimiliki karena fundamental kinerja saham tersebut bagus, sehingga dari sisi resiko kelompok saham LQ45 memiliki resiko terendah dibandingkan saham-saham lain. Fluktuatif harga pada kelompok saham LQ 45 cenderung smooth menjadikan return dari capital gain tidak setinggi pada kelompok saham yang mengalami fluktuasi harga siginifikan. Saham-saham LQ 45 merupakan saham aktif diperdagangkan di Bursa Efek Indonesia (BEI), data saham LQ 45 yang digunakan adalah data saham periode J a n u a r i 2 0 0 7 s a m p a i dengan Desember 2011. Adapun daftar perusahaan yang masuk ILQ 45 pada tabel 3.1 dibawah ini. Tabel 3.1 Daftar Saham LQ 45 Tahun 2007 sampai Tahun 2011 No 1. 2. 3. 4. 5. 6. 7. 8. 9. Kode AALI ANTM ASII BBCA BBRI BDMN BMRI INCO INDF Nama Emiten Astra Agro Lestari Tbk Aneka Tambang (Persero) Tbk Astra International Tbk Bank Central Asia Tbk Bank Rakyat Indonesia (Persero) Tbk Bank Danamon Indonesia Tbk Bank Mandiri (Persero) Tbk International Nickel Indonesia Tbk Indofood Sukses Makmur Tbk No Kode Nama Emiten 10. ISAT Indosat Tbk 11. MEDC Medco Enegi International Tbk 12. PGAS Perusahaan Gas Negara (Persero) 13. PTBA Tbk Tambang Batubara Bukit Asam Tbk 14. SMCB Holcim Indonesia Tbk 15. TLKM Telekomunikasi Indonesia Tbk 16. UNSP Bakrie Sumatra Plantation Tbk 17. UNTR United Tractor Tbk Sumber : Hasil Analisis, 2012 Teknik Analisis Data Metode analis data yang digunakan dalam penelitian ini adalah analisis kuantitatif, yang digunakan untuk menganalisis ukuran kinerja portofolio yang terdiri dari saham-saham LQ 45. Langkah-langkah dalam menganalisis data yang diperoleh dari Bursa Efek Indonesia (BEI) dan Bank Indonsesia (BI) untuk mengukur kinerja portofolio tersebut adalah sebagai berikut: Uji Stasioneritas Data Uji asumsi normalitas adalah untuk mengetahui apakah data sudah tersebar secara normal. Untuk uji asumsi normalitas dapat dilihat melalui uji Augmented Dickey Fueller (ADF). Pembentukkan Model Tiga Faktor dan Mencari Abnormal Return Menghitung return saham Menghitung return saham setiap bulan selama periode estimasi dengan menggunakan indeks harga saham individual (IHSI) dari masing-masing perusahaan emiten LQ 45 guna mengantisipasi adanya corporate action yang dilakukan yang dapat mempengaruhi penggunaan harga saham dalam menghitung return saham (Samsul, 2006) , metode perhitungan dengan menggunakan rumus: Rumus : IHSIt – (IHSIt – 1) Ri = + Dt ………………………………………………(1) IHSIt – 1 Dimana : Ri : Return pada bulan t Pt : harga saham (closing price) pada bulan t (dalam rupiah) Pt-1 : harga saham (closing pric e) pada bulan t-1 (dalam rupiah) Dt : Dividen saham pada periode t Menghitung Return Pasar Bulanan Menghitung Return pasar bulanan yang dihitung dengan persamaan berikut, dengan asumsi dividen pasar tidak dihitung atau dianggap nol. ILQ45t – ILQ45t-1 Rm = + Dt ……………………………………………………(2) ILQ45t-1 Dimana: Rm = return pasar IHSGt = indeks harga pasar sekuritas pada periode ke-t IHSGt-1= harga pasar sekuritas pada periode ke-t sebelumnya Dt = Dividen pasar periode t Meregresikan (Ri-Rf) dan (Rm-Rf) untuk membentuk model Tiga Faktor Ri Rf t ai i Rmt Rf t i SMBt hi HMLt eit ……………….(3) Keterangan: Ri = Stock Return Rf t = Tingkat Return Bebas Resiko Rmt = Return portofolio pasar SMBt = Small Minus Big: perbedaan setiap bulan antara rata-rata dari return pada tiga porto folio saham kecil (S/L, S/M, S/H) dan rata-rata return pada tiga portofolio saham besar (B/L, B/M, B/H). HMLt = High book to market minus low book to market: Perbedaan setiap bulan antara rata-rata pada dua portofolio yang BE/ME-nya tinggi (S/H dan B/H) dan rata-rata return pada dua portofolio yang BE/ME-nya rendah (S/L dan B/L). Pembentukan Peringkat saham berdasarkan Excess Return to Beta (ERB) ERB = (Ri –Rf)/βi …………………………………………………(4) Menentukan besarnya Cut-off rate (Ci) n Ci m2 ( R j R f ) j ej2 n 2 1 m2 2j j 1 ej j 1 ……………………………….(5) Menentukan saham-saham efisien yang akan dimasukkan kedalam portofolio dengan dasar nilai positif yang didapatkan dari pengurangan ERB-Ci Melakukan pembobotan masing-masing saham berdasarkan berdasarkan rata-rata tertimbang dari nilai return saham Bobot Xi = Zi Z j 1 Dimana Z i ………………………………………………(6) n j i Ri Rf ( C * ) …………………………………..(7) i ei2 Melakukan pembentukan portofolio berdasarkan jenis kelompok industrinya Melakukan perhitungan kinerja portofolio berdasarkan nilai Alpha (Indeks Jensen) yang didapat dimana: Α = Rp – (Rf+ i Rmt Rf t si SMBt hi HMLt eit ) …………(8) IV. HASIL PENELITIAN DAN ANALISIS Uji Stasioneritas Data Penggunaan variabel yang dominan dalam penelitian ini adalah Tingkat Suku Bunga Bank Indonesia (SBI), return saham perusahaan LQ45, return pasar yang diproxikan dengan return indeks LQ 45, ukuran kapitalisasi saham perusahaan (firm size), dan perbandingan nilai buku saham terhadap nilai pasarnya (book to market value). Variabel-variabel tersebut sebelum dianalisis terlebih dahulu diuji stasioneritas datanya menggunakan Uji Augmented Dickey Fuller (ADF) untuk menghindari munculnya regresi lancung (spurious regression) (Sugiyanto, 1995). Variabel-variabel yang memiliki akar unit menunjukkan bahwa perbedaan tingkat pertama (first difference) dari variabel-variabel bersifat stasioner, dimana hipotesis nol menyatakan bahwa setiap data mempunyai akar unit, jika dari hasil pengujian ternyata menolak hipotesis nol (data tidak stasioner) maka berarti data telah stasioner. Signifikansi dari nilai alpha yang digunakan pada penelitian ini adalah 1% sampai dengan 10%. Hasil pengujian dirangkum pada tabel IV.1 dan IV.2 yang menunjukkan bahwa pada tingkat pertama (first difference) semua data menunjukkan menolak hipotesis nol yang berarti data stasioner. Tabel IV.1. Hasil Uji Stasioner pada Variabel Bebas Variabel Bebas RMLQ45 Rf SMB HML Test Critical Value 1% 5% 10% Sumber: data diolah ADF (Prob.Value) t -3.18538 -9.15439 -4.8613408 -5.00348 Prob. 0.021 0.000 0.000 0.000 -3.519050 -2.900137 -2587409 Sedangkan penilaian stasioneritas data pada variabel terikat berupa return perusahan sebanyak 17 sampel menunjukkan hasil yang tertera pada tabel IV.2. Tabel IV.2. Hasil Uji Stasioner pada Variabel Terikat ADF (Prob.Value) Variabel Terikat Return AALI Return ANTM Return ASII Return BBCA Return BBRI Return BDMN Return BMRI Return INCO Return INDF Return ISAT Return MEDC Return PGAS Return PTBA Return SMCB Return TLKM Return UNSP Return UNTR Test Critical Value 1% 5% 10% Sumber: data diolah t -6.194673 -5.36281 -6.821715 -7.68999 -7.435284 -8.423966 -7.3633504 -6.4639159 -4.123947 -8.38881 -8.856351 -8.8481 -8.916715 -5.896368 -8.938052 -8.518154 -7.740051 Prob. 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 0.000 -3.519050 -2.900137 -2587409 Analisis Data Perhitungan Return Saham dengan Model Tiga Faktor Sebelum mengelompokkan 17 (tujuh belas) perusahaan LQ45 kedalam portofolio saham terlebih dahulu ditentukan nilai return masing-masing saham dengan model tiga factor, sehingga didapat nilai Return, Beta dan simpangan baku(σ) nya. Hasil Perhitungan expected return (E(R)), β dan σ masing-masing perusahaan di rangkum pada Tabel IV.3. Tabel IV.2. Hasil Perhitungan E(R), β dan σ 17 emiten LQ45 Tahun 207-2011 Emiten AALI ANTM ASII BBCA BBRI BDMN BMRI INCO INDF ISAT MEDC PGAS PTBA SMCB TLKM UNSP UNTR Expected Return E(R) 2.939 1.030 2.825 2.277269821 2.257939306 0.481764 2.211683 1.334463 2.949492 0.133644 0.212766 1.242851 3.851025 3.138302 -0.30694 0.245434 3.787224 β 0.182713 0.423740 0.598632 0.135970 0.082452 0.366613 0.285673 0.417397 0.834109 0.232848 0.772575 0.143157 0.477266 0.17964531 0.094805 0.980466 0.40345 σ 14.30849 14.65411 12.58243 9.053987 11.45965 12.28484 12.46082 16.29546 13.22755 9.33359 12.67012 11.82648 15.38614 15.15951 7.657517 19.83993 0.579888 Adjusted R-Squared 0.954 0.876 0.9122 0.9092 0.8854 0.7993 0.9306 0.7766 0.9288 0.9501 0.9327 0.6845 0.7917 0.8076 0.9114 0.9376 0.8989 Sumber: data diolah Melakukan Pemeringkatan Saham Untuk menentukan peringkat saham digunakan model Excess Return to Beta (ERB) dengan menggunakan variabel return saham, Beta atau risiko sistematis saham, tingkat suku bunga bebas resiko (Rf), dan risiko tidak sistematis (σei2). Pembentukan excess return to beta dengan melihat nilai perbandingan selisih return perusahaan dengan tingkat suku bunga bebas resiko dibandingkan dengan nilai beta (β). Selanjutnya dilakukan perhitungan nilai cut off rate (nilai batas efisien saham) untuk memilah saham-saham yang layak dijadikan portofolio, dimana saham-saham yang berada diatas nilai cut off rate dapat dimasukkan kedalam portofolio saham. Hasil penilaian saham yang layak dijadikan portofolio dapat dilihat pada tabel IV. 3 dibawah ini. Tabel IV.3. Saham-saham yang masuk kategori portofolio berdasarkan peringkat dan selisih perhitungan ERB dan Cut off rate Emiten BBRI SMCB AALI BBCA UNTR PTBA BMRI PGAS ASII INDF INCO ANTM UNSP BDMN MEDC ISAT TLKM Sumber: Data diolah ERB 19.81787 13.99639 12.6706 12.15969 7.840643 6.761656 5.557985 4.323465 3.676855 2.788095 1.702327 0.958331 -0.38602 -0.38775 -0.53218 -2.10555 -9.81865 Nilai Cut off Rate 0.088519 0.255018 0.425239 0.643615 1.097438 1.489621 1.637883 1.664893 1.935454 2.098386 2.08628 2.043989 1.804141 1.727989 1.675858 1.587521 1.522272 Selisih 19.72935 13.74137 12.24536 11.51608 6.743205 5.272034 3.920102 2.658572 1.741402 0.689709 -0.38395 -1.08566 -2.19016 -2.11573 -2.20804 -3.69307 -11.3409 Berdasarkan hasil tabel IV.3 diatas dapat dilihat terdapat 7 perusahaan emiten dari 17 perusahaan yang memiliki nilai selisih negatif antara pengurangan ERB dengan Ci (cut off rate) yaitu: INCO, ANTM, UNSP, BDMN, ISAT, MEDC, dan TLKM. Hal tersebut menunjukkan bahwa ke 7 perusahaan tersebut tidak layak masuk kedalam pembentukan portofolio sedangkan 10 perusahaan emiten lainnya layak untuk dimasukkan kedalam persamaan portofolio. Langkah selanjutnya adalah mengelompokkan 10 perusahaan emiten LQ45 kedalam masingmasing jenis industrinya sehingga didapat 8 kelompok industry seperti yang terlihat pada table IV.4. Tabel IV.4 pengelompokkan 10 perusahaan LQ45 berdasarkan jenis industrinya Emiten AALI ASII BBCA BBRI BMRI INDF PGAS PTBA SMCB UNTR Sektor Perkebunan Otomotif Perbankan Perbankan Perbankan Makanan dan minuman Energi Pertambangan batu bara Semen Perdagangan skala besar Dengan mengasumsikan bahwa, perusahaan-perusahaan yang masuk dalam satu sector industry yang sama adalah identik dalam risiko bisnis yang dihadapinya sehingga tidak dimasukkan kedalam portofolio yang sama, maka dengan hasil pengelompokan yang didapat, dibentuk 3 (tiga) kombinasi portofolio dengan 7 (tujuh) emiten didalamnya, antara lain: 1. Portofolio 1 terdiri dari perusahaan: AALI, ASII,BBCA, INDF, PGAS, PTBA, SMCB, UNTR. 2. Portofolio 2 terdiri dari perusahaan: AALI, ASII, BBRI, INDF, PGAS, PTBA, SMCB, UNTR. 3. Portofolio 2 terdiri dari perusahaan: AALI, ASII, BMRI, INDF, PGAS, PTBA, SMCB, UNTR. Pembentukan Portofolio dengan Pembobotan masing-masing Saham Masing-masing perusahaan didalam portofolio diberi bobot untuk mengalokasikan dana yang diinvestasikan kedalam portofolio dengan menggunakan Pembobotan X score (Elton & Gruber, 1995) (Tabel IV.5), sehingga didapat hasil: 1. Return Portofolio 1 didapat: Rp1 = 3.070221 2. Return Portofolio 2 didapat: Rp2 = 3.008481 3. Return Portofolio 3 didapat: Rp3 = 3.132182 Tabel IV.3. Pembobotan Saham-saham yang masuk kategori portofolio berdasarkan nilai X score. Emiten BBRI SMCB AALI BBCA UNTR PTBA BMRI PGAS ASII INDF Xp1 0.178274777 0.14903902 0.151191676 0 0.186019443 0.150651044 0 0.036494497 0.095641738 0.052687808 Bobot (Xi) Xp2 0 0.136840045 0.138816504 0.245533708 0.170793587 0.138320123 0 0.033507391 0.087813378 0.048375265 Xp2 0 0.161345964 0.163676376 0 0.201380057 0.163091101 0.110417992 0.039508042 0.103539385 0.057038521 Evaluasi Kinerja Portofolio Efisien dengan menggunakan nilai Alpha (α) model tiga factor. Setelah didapatkan hasil return portofolio dari masing-masing perusahaan dengan menggunakan excess return to beta, dilanjutkan dengan perhitungan kinerja porofolio dengan menggunakan nilai α yang merupakan selisih antara average return yang dilihat dengan nilai return portofolio pasar dengan minimum rate of return yang merupakan penjabaran dari model tiga factor. Model perhitungan yang digunakan: R p ( R f ( R m R f ) j j SHM j HML) Setelah dilakukan perhitungan α masing-masing portofolio, kemudian dilakukan evaluasi berdasarkan nilai α yang didapat seperti yang ditampilkan pada Tabel IV.4. Tabel IV.4 hasil perhitungan α portofolio saham LQ45 periode Januari 2007-Desember 2011 No Portofolio 1 AALI, ASII,BBCA, INDF, PGAS, PTBA, SMCB, UNTR. 2 AALI, ASII, BBRI, INDF, PGAS, PTBA, SMCB, UNTR 3 AALI, ASII, BMRI, INDF, PGAS, PTBA, SMCB, UNTR Sumber: data diolah Alpha (α) 0.009447 0.28284 0.071029 Berdasarkan hasil perhitungan portofolio efisien dari beberapa perusahaan didapat nilai portofolio optimal didapat pada porofolio ke 2 yang terdiri dari perusahaan: Astra Agro Lestari Tbk , Astra International Tbk, Bank Rakyat Indonesia (Persero) Tbk, Indofood Sukses Makmur Tbk, Perusahaan Gas Negara (Persero) Tbk, Tambang Batubara Bukit Asam Tbk, Holcim Indonesia Tbk, dan United Tractor Tbk dengan nilai Alpha tertinggi sebesar 0.28284. Nilai tersebut menunjukkan kinerja portofolio pada portofolio 2 lebih baik dibandingkan kinerja portofolio 1 dan portofolio 3. V. SIMPULAN, SARAN, DAN KETERBATASAN Melihat hasil pembahasan dan analisis data menggunakan model tiga factor menunjukkan bahwa model tersebut memiliki peran yang sangat baik dalam menentukan portofolio efisien dan optimal pada perusahaan yang termasuk kedalam indeks LQ 45 sejak periode Januari 2007 sampai dengan Desember 2011. Berdasarkan hasil penelitian yang telah dilakukan dapat dibuat kesimpulan sebagai berikut; hasil uji stasioneritas dengan uji ADF menunjukkan bahwa signifikansi lebih kecil dari 0,05, yang berarti data variabel yang digunakan dalam penelitian berdistribusi normal, dengan menggunakan model tiga factor dan excess return to beta didapatkan 10 perusahaan yang terdaftar di indeks LQ 45 yang layak untuk dimasukkan kedalam portofolio saham yaitu saham: AALI, ASII, BBCA, BBRI, BMRI, INDF, PGAS, PTBA, SMCB, UNTR. Sedangkan dari ke 10 saham tersebut disusun 3 jenis portofolio berdasarkan penganekaragaman jenis industry. hasil perhitungan kinerja portofolio dengan menggunakan nilai excess return portfolio atau nilai Alpha (α) didapat kinerja portofolio 2 yang terdiri dari saham AALI, ASII, BBRI, INDF, PGAS, PTBA, SMCB, UNTR yang memiliki kinerja portofolio saham tertinggi dari ke 3 jenis portofolio yang ada. Untuk investor dan calon investor yang akan mengambil keputusan untuk berinvestasi pada saham-saham LQ 45 sebaiknya melakukan penganeka ragaman (portofolio) investasi guna menghidari risiko kegagalan pencapaian hasil yang diinginkan dan sebaiknya memilih investasi pada saham AALI, ASII, BBRI, INDF, PGAS, PTBA, SMCB, UNTR yang memiliki kinerja saham terbaik berdasarkan perhitungan Alpha (α). Penelitian ini menggunakan model tiga factor untuk menentukan Expected Return, dan Beta dengan rentang waktu penelitian tertentu. Masih terbuka kesempatan bagi peneliti lain untuk menggunakan model yang lebih komplek dan menggunakan variabel yang lebih dan rentang waktu penelitian yang lebih panjang guna mendapatkan hasil yang lebih baik. DAFTAR PUSTAKA Ajili, Sonad The Asset Pricing Model and The Three Factor Model of Fama and Frenc, Revisited in The Case of Finance, Yahoo Internet, 2002 Ary Gumanti, Tatang dan Sriutami, Elok (2002), “Bentuk Pasar Efisien dan Pengujiannya”,Jurnal Akuntansi & Keuangan Vol. 4, No1, Mei 2002:54-68 Elton, Edwin J., and Gruber, Martin J., Modern Portfolio Theory and Investment Analysis. Fifth Edition, USA: John Wiley & Sons, Inc. Fama, Eugene and Kenneth French (1998), “Value Versus Growth: The International Evidence”, Journal of Finance, 53. 1975-1979. Fama, Eugene, French. (1995), “Size and Book to Market Factors In Earnings and Returns”, Journal of Finance, 50, 131-155. Francis, Jack Clark, Investment: Analysis and Management. Fifth Edition,Singapore:McGraw-Hill Inc. Haugen, Rober A. (2001), Modern Portfolio Theory, 5th Edition, Prentice Hall, New Jersey. Hartono, Jogiyanto, Prof. Dr., MBA., Ak. 2009. Teori Portofolio dan Analisis Investasi. Yokyakarta : BPFE Yokyakarta. Hartono, Jogiyanto, Prof. Dr., MBA., Ak. 2005. Pasar Efisien Secara Keputusan. Jakarta : PT Gramedia Pustaka Utama. Husnan, Suad. 2003. Dasar-dasar Teori Portofolio dan Analisis Sekuritas”. Yokyakarta : UPP AMPYKPN. Indarti, Johana. 2003. Analisis Perilaku Return dan Aktivitas Volume Perdagangan Saham di Bursa Efek Jakarta (Event Study : Dampak Peristiwa Bom Bali Tanggal 12 Oktober 2002 pada Saham LQ 45). Magister Manajemen Universitas Diponegoro, Semarang. Jones, Charles P. (1998), Investment: Analysis and Management, John Wiley and Son,California, 6th Edition Koetin, E.A, Analsis Pasar Modal. Jakarta:Pustaka SinarHarapan,1996. Le Baron, Dean (1983), “Reflections on Market Inefficiency”, Financial Analysts Journal, 39 (May/June): 16-23. Levy, Haim S. (1996), Introduction to Investment. South Western Publishing. Malkiel, Burton (1989), “Efficient Market Hypothesis”, dalam John Eatwell, Murray Milgate, dan Peter Newman, editor, The New Palgrave: Finance, New York,MacMillan Press Limited, hal. 131. Megginson, William. L. (1997), Corporate Finance Theory, Addison Wesley, New York. Miller, Merton (1999), “The History of Finance”, Journal of Portfolio Management, 25 (4): 95-101. Nazir, Moh. Ph.D. 2002. Metode Penelitian. Darussalam : Ghalia Indonesia. Rusdin, Drs., MSi. 2008. Pasar Modal (Teori, Masalah dan Kebijakan dalam Praktik). Jatinangor : Alfabeta Bandung. Samsul, Mohamad. 2006. Pasar Modal dan Manajemen Portofolio”. Surabaya : Erlangga. Sartono, R Agus, Manajemen Keuangan. Edisi Ketiga, Yogyakarta:BPFE.1997. Supranto, J., Statistik: Teori dan Aplikasi. Jilid 2, Edisi Kelima, Jakarta: Penerbit Erlangga. 1998. Universitas Lampung. 2007. Pedoman Penulisan Karya Ilmiah Universitas Lampung. Bandar Lampung : Penerbit Universitas Lampung. Van Horne, James C and Jhon Wachawicz Jr, Fundamental of Financial Management, Tenth Edition, New Jersey: Prentice Hall Inc.1998. Weston J.Fred and Thomas E. Copeland, Management Financial, Ninth Eedition, USA: The Dryden Press, 1992. Wiyanto. 2002. http://digilib.petra.ac.id/viewer. Uji Efisiensi Pasar Bentuk Lemah pada Saham Industri Rokok di Bursa Efek Jakarta pada periode 1999-2001 ( Metode Peramalan BoxJenkins dan Runs Test). Petra Cristian University Library. Jakarta http://www.idx.co.id http://www.yahoofinance.com http://www.google.co.id