AK202-022036-957-4 148KB Oct 25 2011 10:54

advertisement

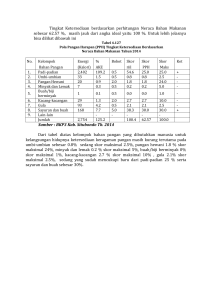

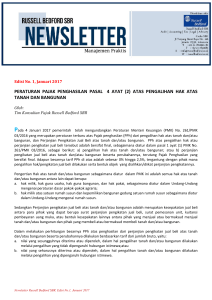

PAJAK PENGHASILAN (BERSIFAT) FINAL PPh bersifat final merupakan pajak yg pengenaannya sudah final (berakhir) sehingga tidak dapat dikreditkan (dikurangkan) dari total PPh yg terutang pada akhir tahun pajak. Berdasarkan pasal 4 ayat 2 UU No.36 tahun 2008 Tentang PPh, PPh yang bersifat final terdiri dari: 1. Penghasilan berupa bunga deposito dan tabungan lainnya, bunga obligasi dan surat utang negara, bunga simpanan yg dibayarkan oleh koperasi kepada anggota pribadi. 2. Penghasilan berupa hadiah undian. 3. Penghasilan dari transaksi saham dan sekuritas lainnya, transaksi penjualan saham atau pengalihan penyertaan modal pada perusahaan pasangannya yg diterima oleh perusahaan modal ventura. 4. Penghasilan dari transaksi pengalihan harta berupa tanah dan atau bangunan, usaha jasa konstruksi, usaha real estat dan persewaan tanah dan atau bangunan. 5. penghasilan tertentu lainnya (penghasilan dari pengungkapan ketidak benaran, penghentian penyidikan tindak pidana, dll) Berdasarkan ps 17 ayat 2 yaitu PPh atas deviden yg diterima oleh wp op Berdasarkan pasal 15 UU No.38 Tahun 2008 PPh terdiri dari: 1. PPh atas jasa pelayaran dalam negeri 2. PPh atas pelayaran dan atau penerbangan luar engeri 3.PPh atas penghasilan perwakilan dagang luar negeri 4. PPh atas pola bagi hasil Berdasarkan pasal 19 yaitu PPh atas revaluasi aset tetap. PPh ATAS BUNGA DEPOSITO DAN TABUNGAN SERTA DISKONTO SBI a. Pengertian Deposito adalah deposito dengan nama dan dalam bentuk apa pun termasuk deposito berjangka, sertifikat deposito dan deposito on call baik dalam rupiah maupun valuta asing yg ditempatkan pada atau diterbitkan bank. Termasuk bunga yang diterima atau diperoleh dari deposito dan tabungan yang ditempatkan di luar negeri melalui bank luar negeri di Indonesia. b. Obyek dan tarif terhadap bunga deposito serta dikonto SBI dikenakan PPh final sebesar: - 20% dari jumlah bruto terhadap wp DN dan BUT - 20% dari jumlah bruto dengan tarif wp Ln berdasarkan tax treaty c.Pemotong PPh - Bank Pembayar bunga - Pembayar Dana pensiun yg telah disahkan Menkeu dan bank yg menjual kembali SBI. 4. Dikecualikan dari Pemotongan PPh - Jumlah deposito, tabungan, SBI tidak lebih dari Rp 7.500.000 dan tidak dipecah-pecah. - Bunga dan diskonto yg diterima atau diperoleh bank yang didirikan di Indonesia atau cabang bank luar negeri di Indonesia. - Bunga deposito dan tabungan serta diskonto SBI yg diterima/diperoleh dana pensiun yg didirikan telah disahkan Menkeu - Bunga tabungan pada bank yg ditunjuk pemerintah dalam rangka pemilikan RS dan RSS, kavling siap bangun untuk RS, RSS dan dihuni sendiri. OP subyek pajak dalam negeri yang seluruh penghasilannya dalam satu tahun pajak termasuk bunga dan diskonto tidak melebihi PTKP atas pajak yang dipotong, dapat mengajukan permohonan pengembalian (restitusi) PPh atas bunga obligasi dan surat utang negara 1. Pengertian Obligasi adalah surat utang atau surat utang negara yang berjangka waktu lebih dari 12 bulan. Bunga obligasi adalah imbalan yg diterima dan atau diperoleh pemegangnya dalam bentuk bunga dan atau diskonto. Atas penghasilan yg diterima dan atau diperoleh wp berupa bunga obligasi dikenakan pemotongan PPh yang bersifat final. 2. Obyek pajak dan pengecualiannya Adalah pendapatan atas bunga obligasi sebagaimana dimaksud dari pengertian di atas. Penghasilan bunga obligasi tersebut bukan merupakan obyek pajak jika penerimanya adalah: - WP dana pensiun yg pendiriannya telah disahkan Menku dan memenuhi syarat yang diatur dalam pasal 4 ayat 3 huruf h UU PPh. -WP bank yg didirikan di Indonesia atau cabang bank LN di Indonesia 3. Tarif PPh a. Bunga dari obligasi dengan kupon sebesar: 15% bagi wp dn dan but 20% bagi wp LN x jumlah bruto sesuai dengan masa kepemilikan obligasi. b. Diskonto obligasi dengan kupon sebesar: 15% bagi WP dn but 20% wp LN dan but c. Diskonto dari obligasi tanpa bunga sebesar: 15% bagi wp dn dan but 20% bagi wp ln selain but dari selisih harga jual atau nilai nomial di atas harga perolehan obligasi. d. Bunga dan atau diskonto dari obligasi yg diterima dan atau diperoleh wp reksadana yg terdaftar pada Badan Pengawas Pasar Modal dan Lembaga Keuangan sebesar: 0% untuk tahun 2009 sampai dengan 2010 5% untuk tahun 2011 sampai dengan 2013 15% untuk untuk tahun 2014 dan seterusnya 4. Pemotong PPh Pemotong PPh atas bunga obligasi adalah: a. Penerbit obligasi atau kustodian selaku agen pembayaran yg ditunjuk, atas bunga dan atau diskonto yg diterima pemegang obligasi dengan kupon pada saat jatuh tempo Bunga Obligasi, dan diskonto yg diterima pemegang obligasi tanpa bunga pada saat jatuh tempo obligasi. b. Perusahaan efek, dealer atau bank selaku pedagang perantara dan atau pembeli, atas bunga dan diskonto yg diterima penjual obligasi pada saat transaksi. PPh atas Bunga Simpanan yg dibayarkan oleh koperasi kepada anggotanya orang pribadi Obyek pajak dan pemotong Tarif pengecualiannya Setiap bunga simpanan yg dibayarkan oleh koperasi kpd anggotanya op merupakan wp kecuali tidak melebihi Rp 240.000 per bulan tidak dikenakan pajak. 0 % bunga sampai dengan Rp 240.000 per bulan 10% bunga simpanan di atas Rp240.000 per bulan Koperasi yg melakukan pembayaran bunga simpanan kepada anggota koperasi op PPh atas penghasilan berupa hadian undian Pengertian obyek Pengecualian tarif Pemungut atau pemotong Hadiah dengan nama dan dlm bentuk apapun yg diterima oleh op atau badan yg pemberiannya melalui undian termasuk hadiah atau penghargaan dari lomba, prestasi terten tu atau hadiah dari hubungan kerja dll Penghasilan berupa hadiah undian dengan nama dan dlm bentuk apapun dapat berupa uang, barang atau kenikma tan misalnya menginap disuatu hotel berbintang -hadiah langsung 25% dari penghasi lan bruto Penyelenggara undian op atau badan, panitia, organisasi/penyelenggara dlm bentuk apa pun yg menda pat izin dari berwenang. Potongan wajib disetor paling lambat tgl 10 bulan berikutnya dlm penjualan brg/ jasa sepanjang diberikan kepada semua konsumen akhir tanpa diundi. -hadiah diterima langsung oleh konsumen akhir pada saat pembelian barang/jasa Penghasilan dari transaksi saham dan sekuritas lainnya 1. Pengertian Saham pendiri adalah saham yg dimiliki oleh pendiri yg diperoleh dengan harga kurang 90% dari harga saham pada saat penawaran umum perdana. Termasuk dalam pengertian saham pendiri adalah: a. Saham yang diperoleh pendiri dari kapitaliasi agio yang dikeluarkan setelah penawaran umum perdana. b. saham yang berasal dari pemecahan saham pendiri. 2. Tidak termasuk saham pendiri adalah: a. Saham yang diperoleh dari pembagian deviden dalam bentuk saham. b. saham yang diperoleh pendiri setelah penawaran umum perdana yang berasal pelaksanaan hak pemesanan efek terlebih dulu (righ issue), obligasi, konversi dan efek konversi lainnya. c. saham yang diperoleh pendiri perusahaan reksadana. 3. Obyek pajak Obyek pengenaan pajak adalah penghasilan yang diperoleh atau diterima op atau badan dari transaksi penjualan saham di bursa efek. 4. Tarif Besarnya tarif PPh ini adalah: a. 0,1% (nol koma satu persen) untuk semua transaksi penjualan saham dari jumlah bruto nilai transaksi penjualan. b. 0,5% (nol koma lima persen) untuk pemilik saham pendiri dari jumlah bruto nilai transaksi atas transaksi penjualan kecuali penjualan saham pendiri oleh perusahaan modal ventura atas penyertaan modal kepada perusahaan pasangan usahanya. 5. Tata cara pelunasan Pelunasan pajak atas transaksi penjualan saham di bursa efek dilakukan dengan pemungutan/pemotongan oleh penyelenggara bursa efek melalui perantara pedagang efek pada saat pelunasan transaksi penjualan saham. Disetor paling lambat tanggaal 20 bulan berikutnya dan dilaporkan paling lambat tgl 25 bulan berikutnya. PPH DARI PENGALIHAN HARTA BERUPA TANAH DAN ATAU BANGUNAN ARTI Subyek PPh Bukan subyek Pph Obyek pajak Tarif /laporan -Penjualan, tukarmenukar, pelepa san hak, penyera han hak, lelang, hibah atau cara lain disepakati selain pemerintah. - dengan peme rintah untuk ke pentingan umum dgn syarat khusus - Dengan pemerin tah untuk kepentingan umum tidak dengan syarat khusus Op atau badan yg memperoleh penghasilan dari pengali han hak atas tanah dan atau bangunan -Op dengan hasil di bawah PTKP kurang dari Rp 60 jt -op atau badan menerima dari pem utk kepen tingan umum dgn syarat khusus -op kepada keluarga garis lurus, keagama an, sos –dik -badan utk kea gamaan, sos Obyek PPh yg diterima/dipero leh op/badan Pengalihan hak tanah dan atau bangunan -5%xph bruto -SPT masa paling lambat tgl 20 bulan berikutnya -bendahara/yg membayar laporan tgl 20 bulan berikutnya PAJAK PENGHASILAN DARI USAHA JASA KONSTRUKSI • PENGERTIAN a. Jasa konstruksi selanjutnya disebut jakon adalah layanan jasa perencanaan, jasa pelaksanaan dan jasa konsultansi pengawasan pekerjaan konstruksi. b. Pekerjaaan konstruksi adalah keseluruhan atau sebagian rangkaian kegiatan perencanaan dan atau pelaksanaan beserta pengawasan yang mencakup pekerjaan arsitektural, sipil, mekanikal, elektrikal dan tata lingkungan masingmasing beserta kelengkapannya untuk mewujudkan suatu bangunan atau bentuk fisik lain. c. Perencanaan konstruksi adalah pemberian jasa oleh op atau badan yg dinyatakan ahli yg professional di bidang perencanaan jakon yg mampu mewujudkan pekerjaan dalam bentuk dokumen perencanaan bangunan fisik lain. d. Pelaksanaan konstruksi adalah pemberian jasa oleh op atau badan yg dinyatakan ahli yg professional bidang pelaksanaan jakon yg mampu menyelenggarakan kegiatan untuk mewujudkan suatu hasil perencanaan menjadi bentuk bangunan atau bentuk fisik lain termasuk penggabungan fungsi layanan dalam model perencanaan, pengadaan dan pembangunan serta model penggabungan pere canaan dan pembangunan ( design and build) e. Pengawasan konstruksi adalah pemberian jasa oleh op atau badan yang dinyatakan ahli yg professional di bidang pengawasan jakon yg mampu melaksanakan pekerjaan pengawasan sejak awal pelaksanaan pekerjaan konstruksi sampai selesai dan diserahterimakan. f. Pengguna jasa adalah op atau badan termasuk but yg memerlukan layanan jakon. g. Penyedia jasa adalah op atau badan termasuk but yg kegiatan usahanya menyediakan layanan jakon baiksebagai perencana, pelaksana dan pengawas konstruksi maupun sub-sub-subnya. h. Nilai kontrak jakon adalah nilai yg tercantum dalam suatu kontrak jakon secara keseluruhan. 2. Obyek pajak Atas penghasilan dari usaha jakon dikenakan PPh yg bersifat final TARIF PPh USAHA JAKON Tarif Jenis Jasa Kualifikasi usaha -2% setelah PPN Pelaksana Konstruksi Usaha kecil -4% setelah PPN Pelaksana konstruksi Tidak ada kualifikasi -3% setelah PPN Pelaksana Konstruksi Ada kualifikasi usaha -4% setelah PPN Perencana atau pengawas Konstruksi Ada kualifikasi -6% setelah PPN Perencana konstruksi Usaha kecil 3. Pemotongan dan pembayaran - Bila pengguna jasa adalah pemotong maka PPh dipotong ketika terjadi pembayaran. -Bila pengguna jasa bukan pemotong maka PPh disetor sendiri oleh penyedia jasa. -Besarnya PPh yang dipotong atau disetor sendiri adalah: >Jumlah pembayaran atas nilai kontrak (bruto-PPN) x tarif PPh. >jumlah penerimaan pembayaran atas nilai kontrak (bruto-PPN) x tarif PPh bila setor sendiri. 4. Lain-lain - Penghasilan lain yg diterima/diperoleh penyedia jasa dari luar usaha jakon dikenakan tarif berdasarkan ketentuan umum UU PPh. -Keuntungan atau kerugian selisih kurs dari kegiatan usaha jakon termasuk perhitungan nilai kontrak Jakon dikenakan tarif PPh yang bersifat final. -Penyedia jasa wajib melakukan pencatatan yg terpisah atas biaya yang timbul dari penghasilan yang diterima/diperoleh dari kegiatan usaha selain usaha jakon. PPh atas penghasilan dari persewaan tanah dan atau bangunan Obyek pajak Tarif Tata cara pelunasan Penghasilan yg diterima/ diperoleh op atau badan dari Persewaan tanah dan atau bangunan berupa tanah, rumah, rusun, apartemen, kondominium, gedung perkan toran, rukan, toko, ruko, gudang dan industri 10% x jumlah bruto dari nilai kontrak/ perjanjian dan bersifat final -Penyewa (jika ditunjuk) maka PPh wajib dipotong -Dibayar sendiri oleh op atau badan yg menerima penghasilan -Disetor paling lambat tgl 10 bulan berikutnya -Dilaporkan paling lambat tgl 20 bulan berikutnya PPh atas jasa pelayaran dalam negeri P Wp pelayaran dn adalah perusahaan pelayaran yang bertempat kedudukan P Di Indonesa yg memperoleh penghasilan berdasarkan perjanjian carter. 1. Obyek PPh Penghasilan yang diterima/diperoleh wp dari pengangkutan orang dan atau barang termasuk penghasilan dari: a. pelabuhan di Indonesia ke pelabuhan lain di Indonesia. b. pelabuhan di Indonesia ke pelabuhan di luar Indonesia. c. pelabuhan di luar Indonesia ke pelabuhan di Indonesia. d. pelabuhan di luar Indonesia ke pelabuhan lainnya di luar negeri. 2. Tarif 1,2% x penghasilan bruto. Penghasilan bruto adalah semua imbalan atau nilai pengganti berupa uang atau nilai uang yg diterima/diperoleh wp berdasarkan perjanjian carter. 3. Tata cara pelunasan Melalui pemotongan oleh yg mencarter sepanjang yg mencarter adalah pemerintah, subyek pajak dn, but, perwakilan perusahaan ln. PPh disetor paling lambat tgl 10 bulan berikutnya dan dilaporkan paling lambat tgl 20 bulan berikutnya. PPh atas jasa pelayaran atau penerbangan luar neger Pengertian obyek Tarif Perusahaan pelayaran atau penerbangan yg berkedudukan di ln yg melakukan usaha melalui but Penghasilan yg 2,64% x ph diterima dari bruto pengangkutan orang dan atau barang yg dimuat dari satu pelabuhan ke pelabuhan yg lain tdak termasuk dari ln ke dn. Tata cara pelunasan -Pembayar wajib potong pd saat membayar -Disetor paling lambat tgl 10 bulan berikutnya -Dilaporkan paling lambat Tgl 20 bulan berikutnya BENTUK USAHA TETAP SERING DISINGKAT BUT Ps 2 ay 5 Arti BUT adalah bentuk usaha yang digunakan oleh op yg tidak bertempat tinggal di Indonesia, op yg berada di Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan dan badan yg tidak didirikan dan tidak bertempat kedudukan di Indonesia untuk menjalankan usaha atau melakukan kegiatan di Indonesia yang dapat berupa: a. Tempat kedudukan manajemen b. Cabang perusahaan c. Kantor perwakilan d. Gedung kantor e. Pabrik f. Bengkel g. gudang h. Ruang untuk promosi dan penjualan i. Pertambangan dan penggalian sumber alam j. Wilayah kerja pertambangan minyak dan gas bumi k. perikanan, peternakan, pertanian, perkebenunan atau kehutanan. l.Proyek konstruksi, instalasi atau proyek perakitan m. Pemberian jasa dlm bentuk apa pun oleh pegawai atau orang lain sepanjang dilakukan lebih daari 60 hari dalam jangka waaktu 12 bulan. n. Orang atau badan yg bertindak selaku agen yg kedudukannya tidak bebas. o. Agen atau pegawai dari perusahaan asuransi yg tidak didirikan dan tidak bertempat kedudukan di Indonesia yg menerima premi asuransi atau menanggung risiko di Indonesia. p. komputer, agen elektronik atau peralatan otomatis yg dimiliki, disewakan atau digunakan oleh penyelenggara transaksi elektronik untuk menjalankan kegiatan usaha melalui internet.