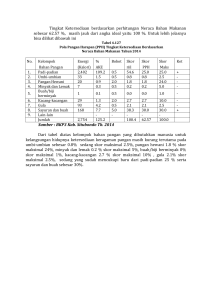

OBJEK PPh Pasal 21

advertisement

Pajak Penghasilan Pasal 21/26 PPh PASAL 21/26 PEMOTONGAN PAJAK PENGHASILAN SEHUBUNGAN DENGAN - PEKERJAAN ATAU HUBUNGAN KERJA , KEGIATAN ORANG PRIBADI PENGHASILAN BERUPA : - GAJI , BONUS, THR, GRATIFIKASI, UPAH, DLL YANG SEJENIS - HONORARIUM - PEMBAYARAN LAIN DGN NAMA APAPUN WP DN WP LN PPh PASAL 21 PPh PASAL 26 Pengertian Pajak Penghasilan 21 PPh 21 adalah Pajak atas penghasilan yang dikenakan atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan bentuk apapun yang diterima oleh wajib pajak orang pribadi dalam negeri sehubungan dengan pekerjaan atau jabatan jasa dan kegiatan Unsur-unsur PPh Pasal 21/26 Wajib Pajak Pemotong Pajak Obyek Pajak Tarif Pajak Penerima Penghasilan Yang Dipotong PPh Pasal 21 dan atau PPh Pasal 26 a. b. c. pegawai; penerima uang pesangon, pensiun atau uang manfaat pensiun, tunjangan hari tua, atau jaminan hari tua, termasuk ahli warisnya; bukan pegawai yang menerima atau memperoleh penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan, antara lain meliputi : 1. 2. 3. 4. 5. Tenaga Ahli, pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang Iklan, sutradara, crew film, foto model, peragawan/peragawati, pemain drama, penari, pemahat, pelukis, dan seniman lainnya olahragawan; penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator pengarang, peneliti, dan penerjemah Penerima Penghasilan Yang Dipotong PPh Pasal 21 dan atau PPh Pasal 26 6. 7. 8. 9. 10. pemberi jasa dalam segala bidang termasuk teknik, komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi dan sosial; agen iklan; pengawas, pengelola proyek, anggota dan pemberi jasa kepada suatu kepanitiaan, dan peserta sidang atau rapat; pembawa pesanan atau yang menemukan langganan; petugas penjaja barang dagangan; Penerima Penghasilan Yang Dipotong PPh Pasal 21 dan atau PPh Pasal 26 11. 12. petugas dinas luar asuransi; distributor perusahaan multilevel marketing atau direct selling dan Penerima Penghasilan Yang Dipotong PPh Pasal 21 dan atau PPh Pasal 26 peserta kegiatan yang menerima atau memperoleh penghasilan sehubungan dengan keikutsertaannya dalam suatu kegiatan, antara lain meliputi : D. peserta perlombaan dalam segala bidang, antara lain perlombaan olahraga, seni, ketangkasan, ilmu pengetahuan, teknologi dan perlombaan lainnya; peserta rapat, konferensi, sidang, pertemuan, atau kunjungan kerja; peserta atau anggota dalam suatu kepanitiaan sebagai penyelenggara kegiatan tertentu; peserta pendidikan, pelatihan, dan magang; peserta kegiatan lainnya. Bukan Wajib Pajak PPh Pasal 21 Pejabat perwakilan diplomatik dan konsulat atau pejabat lain dari negara asing Pejabat perwakilan organisasi internasional sebagaimana dimaksud dalam keputusan Menteri Keuangan No. 611/KMK.04/1994 sepanjang bukan warga negara Indonesia dan tidak menjalankan usaha atau pekerjaan lain Pemotong Pajak PPh Pemberi kerja baik orang pribadi, badan, BUT baik induk maupun cabang Bendaharawan pemerintah pusat /daerah, Instansi, Departemen, KBRI, dll Dana Pensiun, PT. TASPEN, ASTEK, JAMSOSTEK, THT BUMN/ BUMD Yayasan, lembaga, kepanitiaan, asosiasi, organisasi Objek PPh 21/26 Penghasilan Teratur Objek PPh 21/26 Penghasilan • Gaji • Premi • Tunjangan transport, makan • Dll Objek PPh 21 /26 Penghasilan Tidak Teratur • Bonus • Tunjangan Hari Raya • Dll PPh 21 untuk Wajib Pajak Dalam Negeri Penerima Penghasilan yang dipotong PPh 21/26 PPh 26 untuk Wajib Pajak Luar negeri OBJEK PPh Pasal 21 A. Penghasilan yang diterima atau diperoleh pegawai atau penerima pensiun secara teratur. 1. gaji, uang pensiun bulanan, upah, honorarium 2. premi bulanan, uang lembur, uang sokongan, uang tunggu, uang ganti rugi, 3. tunjangan tunjangan tunjangan pendidikan isteri, tunjangan anak, tunjangan kemahalan, jabatan, tunjangan khusus, tunjangan transpot, pajak, tunjangan iuran pensiun, tunjangan anak, bea siswa, premi asuransi yang dibayar pemberi kerja, dan penghasilan teratur lainnya dengan nama apapun; OBJEK PPh Pasal 21 B. C. Penghasilan yang diterima atau diperoleh pegawai, penerima pensiun atau mantan pegawai secara tidak teratur berupa jasa produksi, tantiem, gratifikasi, tunjangan cuti, tunjangan hari raya, tunjangan tahun baru, bonus, premi tahunan, dan penghasilan sejenis lainnya yang sifatnya tidak tetap; Upah harian, upah mingguan, upah satuan, dan upah borongan yang diterima atau diperoleh pegawai tidak tetap atau tenaga kerja lepas, serta uang saku harian atau mingguan yang diterima peserta pendidikan, pelatihan atau pemagangan yang merupakan calon pegawai; OBJEK PPh Pasal 21 D. Uang tebusan pensiun, uang Tabungan Hari Tua atau Jaminan Hari Tua, uang pesangon dan pembayaran lain sejenis sehubungan dengan pemutusan hubungan kerja; OBJEK PPh Pasal 21 E. Honorarium, uang saku, hadiah atau penghargaan dengan nama dan dalam bentuk apapun, komisi, bea siswa, dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan, jasa, dan kegiatan yang dilakukan oleh Wajib Pajak orang pribadi dalam negeri, terdiri dari : 1. 2. 3. 4. 5. Tenaga Ahli, pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang Iklan, sutradara, crew film, foto model, peragawan/peragawati, pemain drama, penari, pemahat, pelukis, dan seniman lainnya olahragawan; penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator pengarang, peneliti, dan penerjemah OBJEK PPh Pasal 21 6. 7. 8. 9. 10. pemberi jasa dalam segala bidang termasuk teknik, komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi dan sosial; agen iklan; pengawas, pengelola proyek, anggota dan pemberi jasa kepada suatu kepanitiaan, dan peserta sidang atau rapat; pembawa pesanan atau yang menemukan langganan; petugas penjaja barang dagangan; OBJEK PPh Pasal 21 11. 12. petugas dinas luar asuransi; distributor perusahaan multilevel marketing atau direct selling dan Natura dan atau kenikmatan lainnya merupakan objek pajak yang dipotong PPh 21/26 Natura dan atau kenikmatan lainnya merupakan objek pajak yang dipotong PPh 21/26 apabila diberikan oleh: 1. Bukan Wajib Pajak 2. Wajib Pajak yang dikenakan pajak bersifat final 3. Wajib pajak yang dikenakan Pajak Penghasilan berdasarkan norma penghitungan khusus (deemed profit) BUKAN OBJEK PPh 21 1. 2. 3. 4. 5. 6. pembayaran asuransi dari perusahaan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa penerimaan dalam bentuk natura atau kenikmatan iuran pensiun yang dibayarkan kepada Dana Pensiun, yang telah disahkan oleh Menteri Keuangan, dan iuran JHT kepada JAMSOSTEK yang dibayar oleh Pemberi Kerja penerimaan dalam bentuk natura atau kenikmatan dengan nama dan bentuk apapun yang diberikan oleh Pemerintah kenikmatan berupa pajak yang ditanggung Pemberi Kerja zakat yang diterima OP yang berhak dari badan atau lembaga amil zakat yang dibentuk atau disahkan oleh Pemerintah PENGURANG YANG DIPERBOLEHKAN DALAM MENGHITUNG PPh Pasal 21 1. Biaya jabatan, yaitu biaya untuk mendapatkan, menagih, dan memelihara penghasilan sebesar 5% (lima persen) dari penghasilan bruto dengan catatan: 1. 2. jumlah maksimum yang diperkenankan Rp. 6.000.000 setahun atau Rp500.000,00 sebulan; Untuk penerima pensiun teratur maksimum yang diperkenankan sejumlah Rp2.400.000,00 setahun atau Rp200.000,00 sebulan. PENGURANG YANG DIPERBOLEHKAN DALAM MENGHITUNG PPh Pasal 21 2. luran yang terkait dengan gaji dengan syarat: Dibayar oleh pegawai kepada dana pensiun badan penyelenggara Tabungan Hari Tua Jaminan Hari Tua yang dipersamakan dengan pensiun yang pendiriannya telah disahkan Menteri Keuangan. atau atau dana oleh PENGURANG YANG DIPERBOLEHKAN DALAM MENGHITUNG PPh Pasal 21 UNTUK LAKI-LAKI 3. PENGHASILAN TIDAK KENA PAJAK (PTKP) Rp. 15.840.000 untuk diri wajib pajak Rp. 1.320.000 tambahan untuk status kawin Rp. 1.320.000 tambahan untuk setiap anggota keluarga (max 3), dengan syarat: 1. Sedarah dan semenda dalam garis keturunan lurus, 2. Anak angkat, dengan syarat …………………… Tarif Pajak PPh Pasal 21/26 1. 2. 3. 4. 5% untuk penghasilan s/d Rp 50 juta 15% untuk penghasilan di atas 50 juta s/d Rp 250 juta 25% untuk penghasilan diatas Rp 250 juta s/d Rp. 500 juta 30% penghasilan di atas Rp. 500 juta KEWAJIBAN PEMOTONG PPh Pasal 21 Penyetoran pajak dilakukan dengan menggunakan Surat Setoran Pajak (SSP) ke Kantor Pos atau Bank Badan Usaha Milik Negara atau Bank Badan Usaha Milik Daerah, atau bankbank lain yang ditunjuk oleh Direktur Jenderal Anggaran, selambat-lambatnya tanggal 10 bulan takwim berikutnya. Pemotong Pajak wajib melaporkan penyetoran tersebut dalam ayat (2) sekalipun nihil dengan menggunakan Surat Pemberitahuan (SPT) Masa ke Kantor Pelayanan Pajak atau Kantor Penyuluhan Pajak setempat, selambat-lambatnya pada tanggal 20 bulan takwim berikutnya. CARA PERHITUNGAN PPh Pasal 21 UNTUK PEGAWAI TETAP: Apabila mulai bekerja pada awal tahun PENGHASILAN BRUTO SATU BULAN: 1. GAJI 2. ………………. 3. ………………. PENGURANGAN: 1. ………………. 2. ………………. PENGHASILAN NETTO 1 BULAN PENGHASILAN NETTO 1 TAHUN PENGHASILAN TIDAK KENA PAJAK PENGHASILAN KENA PAJAK TARIF PPH PASAL 17 PPh PASAL 21 1 TAHUN PPh Pasal 21 bulanan X 12 X : 12 CARA PERHITUNGAN PPh Pasal 21 UNTUK PEGAWAI TETAP: Apabila mulai bekerja pada tengah tahun Bekerja pada tahun berjalan ( Sep - Des ) Penghasilan bruto /bulan Rp XXX Biaya-biaya yg diperkenankan Rp XXX Penghasilan Neto Rp XXX x 4 PTKP Rp XXX PKP Rp XXX Menghitung penghasilan neto tidak perlu disetahunkan PERHITUNGAN PPh Pasal 21 UNTUK PENERIMA UPAH HARIAN, MINGGUAN, SATUAN, BORONGAN DAN UANG SAKU HARIAN A. Apabila jumlahnya tidak lebih dari Rp.150.000,00 (seratus sepuluh ribu rupiah) sehari, tidak dipotong PPh Pasal 21 dengan syarat: 1. sepanjang jumlah penghasilan bruto tersebut dalam satu bulan tidak melebihi Rp1.320.000,00 (satu juta seratus ribu rupiah) dan tidak dibayarkan secara bulanan. PERHITUNGAN PPh Pasal 21 UNTUK PENERIMA UPAH HARIAN, MINGGUAN, SATUAN, BORONGAN DAN UANG SAKU HARIAN B. Apabila jumlahnya lebih dari Rp150.000,00 (seratus sepuluh ribu rupiah) sehari tetapi dalam satu bulan jumlahnya tidak melebihi Rp1.320.000,00 (satu juta seratus ribu rupiah), C. PPh Pasal 21 yang terutang dalam sehari adalah menerapkan tarif 5% (lima persen) dari penghasilan bruto setelah dikurangi Rp150.000,00 (seratus sepuluh ribu rupiah) tersebut. PERHITUNGAN PPh Pasal 21 UNTUK PENERIMA UPAH HARIAN, MINGGUAN, SATUAN, BORONGAN DAN UANG SAKU HARIAN D. Apabila penghasilan dalam satu bulan jumlahnya melebihi Rp1.320.000,00 (satu juta seratus ribu rupiah), maka besarnya PTKP yang dapat dikurangkan untuk satu hari adalah sesuai dengan jumlah PTKP yang sebenarnya dari penerima penghasilan yang bersangkutan dibagi dengan 360. Penghitungan PPh Pasal 21 ATAS PENGHASILAN BERUPA UPAH HARIAN, MINGGUAN, SATUAN, BORONGAN, DAN UANG SAKU HARIAN Tdk termasuk Honorarium atau Komisi yg diterima Penjaja barang & Petugas dinas luar DIBAYAR HARIAN TIDAK LEBIH DARI Rp 150.000,- LEBIH DARI Rp 150.000,- DIKURANGI Rp 150.000,TIDAK DIPOTONG PPh Ps.21 DIPOTONG PPh TARIF 5% PMK NO.254/PMK.03/2008 MULAI TANGGAL 1 JANUARI 2009 12 9 PERHITUNGAN PPh 21 UNTUK 8 PROFESI Atas penghasilan yang dibayarkan atau terutang kepada: 1. tenaga ahli yang melakukan pekerjaan bebas, yang terdiri dari pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai, dan aktuaris 2. dikenakan pemotongan PPh Pasal 21 berdasarkan perkiraan penghasilan neto. Perkiraan penghasilan neto sebesar 50% (lima puluh persen) dari penghasilan bruto. PENGHITUNGAN PPh 21 UNTUK BUKAN PEGAWAI TETAP LAINNYA 1. pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang Iklan, sutradara, crew film, foto model, peragawan/peragawati, pemain drama, penari, pemahat, pelukis, dan seniman lainnya 2. olahragawan; 3. penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator 4. pengarang, peneliti, dan penerjemah PENGHITUNGAN PPh 21 BUKAN PEGAWAI TETAP 6. 7. 8. 9. 10. pemberi jasa dalam segala bidang termasuk teknik, komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi dan sosial; agen iklan; pengawas, pengelola proyek, anggota dan pemberi jasa kepada suatu kepanitiaan, dan peserta sidang atau rapat; pembawa pesanan atau yang menemukan langganan; petugas penjaja barang dagangan; PENGHITUNGAN PPh 21 BUKAN PEGAWAI TETAP 11. 12. petugas dinas luar asuransi; distributor perusahaan multilevel marketing atau direct selling dan Penghasilan bruto x 50% x Tarif Pasal 17 Perhitungan PPh Pasal 21 untuk peserta kegiatan peserta kegiatan yang menerima atau memperoleh penghasilan sehubungan dengan keikutsertaannya dalam suatu kegiatan, antara lain meliputi : peserta perlombaan dalam segala bidang, antara lain perlombaan olahraga, seni, ketangkasan, ilmu pengetahuan, teknologi dan perlombaan lainnya; peserta rapat, konferensi, sidang, pertemuan, atau kunjungan kerja; peserta atau anggota dalam suatu kepanitiaan sebagai penyelenggara kegiatan tertentu; peserta pendidikan, pelatihan, dan magang; peserta kegiatan lainnya. Penghasilan Bruto x Tarif Pasal 17 Penghitungan PPh Pasal 21 untuk penerima uang pesangon, uang tebusan pensiun atau manfaat pensiun yang dibayar oleh Dana Pensiun yang pendiriaannya telah disahkan oleh Menteri Keuangan dan THT atau JHT yang dibayarkan sekaligus oleh Badan penyelenggara pensiun atau Jamsostek berdasarkan tarif final Pesangon Penghasilan ≤ Rp. 50.000.000 > Rp. 50.000.000 s/d Rp. 100.000.000 > Rp. 100.000.000 s/d Rp. 500.000.000 > Rp. 500.000.000 Tarif 0% 5% 15% 25% Uang Manfaat Pensiun, THT, JHT Penghasilan ≤ Rp. 50.000.000 > Rp. 50.000.000 - TARIF UNTUK WAJIB PAJAK ORANG PRIBADI YANG TIDAK PUNYA NPWP 1. BESARNYA TARIF UNTUK WPOP YANG TIDAK BERNPWP ADALAH LEBIH TINGGI 20% DARIPADA TARIF NORMAL BERDASARKAN PASAL 17. 2. Misalnya bapak A mempunyai Penghasilan Kena Pajak Rp. 75.000.000. Pajak Penghasilan apabila mempunyai NPWP adalah: 5% x Rp. 50.000.000 = Rp. 2.500.000 15% x Rp. 25.000.000 = Rp. 3.750.000 Jumlah = Rp. 6.250.000 3. 4. Apabila Bapak A tidak mempunyai NPWP, PPh yang harus dipotong adalah: 5% x 120% x Rp. 50.000.000 = Rp. 3.000.000 15% x 120% x Rp. 25.000.000 = Rp. 4.500.000 Rp. 7.500.000 Artinya ada selisih sebesar Rp. 1.250.000 antara punya NPWP dan tidak punya NPWP. Pemotongan PPh 21 bagi orang pribadi yang berstatus subjek pajak luar negeri Dasar pengenaan PPh pasal 26 dari jumlah penghasilan bruto Dikenakan tarif PPh pasal 26 sebesar 20% dengan memperhatikan ketentuan yang diatur dalam Perjanjian Penghindaran Pajak Berganda (P3B) dalam hal orang pribadi yang menerima penghasilan adalah subjek pajak dalam negeri negara yang telah mempunyai P3B dengan Indonesia Michael Learns (WNA – Malaysia) datang ke Indonesia atas kontrak kerja sebagai konsultan keuangan pada PT ABC selama 60 hari. Atas jasa tersebut, Michael Learns mendapatkan honorarium sebesar $ 25,000. Kurs Menteri Keuangan pada saat pemotongan adalah1 US$ = Rp. 10.500. PPh Pasal 26 terhutang atas penghasilan ini adalah: Honorarium Kurs DPP PPh pasal 26 Rp. 262.500.000 x 20% $ 25,000 Rp 10,500 Rp 262,500,000 Rp 52,500,000 Penghasilan pegawai tetap yang diterima bulanan Joko Sutrisno adalah pegawai tetap PT Indah Kiat Industri (PT IKI) sejak tanggal 1 Januari 2009. Setiap bulan menerima gaji Rp. 4.000.000, tunjangan transport Rp 500.000. Joko membayar iuran pensiun sebesar Rp. 100.000 sedangkan iuran pensiun dibayarkan oleh PT IKI Rp. 150.000. PT IKI mengikutsertakan setiap karyawannya sebagai peserta JAMSOSTEK dan membayarkan setiap bulan untuk setiap karyawannya termasuk Joko, asuransi kematian Rp. 100.000 dan asuransi kecelakaan kerja Rp. 50.000. Joko Sutrisno menikah dan mempunyai satu orang anak. PPh Pasal 21 yang dipotong setiap bulan atas penghasilan Joko adalah: Penghasilan bruto Gaji Tunjangan transp ort Asuransi kematian Asuransi kecelakaan kerja Rp Rp Rp Rp 4,000,000 500,000 100,000 50,000 Jumlah p enghasilan bruto Rp 4,650,000 Jumlah p engurang p enghasilan Rp 332,500 Penghasilan neto satu bulan Penghasilan neto satu tahun Rp 4,317,500 Rp 51,810,000 Pengurang p enghasilan Biay a jabatan Iuran p ensiun PTKP Wajib Pajak Kawin Tanggungan 1 orang Rp Rp 232,500 100,000 Rp 15,840,000 Rp 1,320,000 Rp 1,320,000 Jumlah PTKP Rp 18,480,000 PKP PPh p asal 21 terhutang PPh p asal 21 terhutang 1 bulan Rp 33,330,000 Rp 1,666,500 Rp 138,875 Dengan menggunakan kasus Joko di atas, jika PT IKI memberikan bonus prestasi kepada Joko untuk tahun 2009 sebesar Rp. 20.000.000. PPh Pasal 21 atas bonus tersebut adalah: Penghas ilan Bruto Gaji Tunjangan trans port As urans i kematian As urans i kecelakaan kerja Rp Rp Rp Rp 48,000,000 6,000,000 1,200,000 600,000 Bonus pres tas i Rp 20,000,000 Jumlah Penghas ilan Bruto Rp 75,800,000 Jumlah pengurang penghas ilan Rp 4,990,000 Penghas ilan netto Rp 70,810,000 Jumlah Penghas ilan Tidak Kena Pajak Rp 18,480,000 Penghas ilan Kena Pajak Rp 52,330,000 Rp Rp 50,000,000 2,330,000 Pengurang penghas ilan Biaya jabatan Iuran pens iun Penghas ilan Tidak Kena Pajak Wajib Pajak Kawin Tanggungan 1 PPh Pas al 21 terutang Rp Rp Rp Rp Rp 3,790,000 1,200,000 15,840,000 1,320,000 1,320,000 5% 15% Rp Rp 2,500,000 349,500 PPh Pas al 21 terutang dengan bonus PPh Pas al 21 terutang tanpa bonus Rp Rp 2,849,500 1,666,500 PPh pas al 21 untuk bonus pres tas i Rp 1,183,000 Jika upah yang diterima per hari kurang dari Rp. 150.000 Joko Budiono (belum menikah) bekerja sebagai buruh harian dengan upah per hari Rp. 140.000. Joko bekerja selam 5 hari. PPh Pasal 21 yang harus dipotong atas penghasilan Joko adalah: Upah 1 hari Rp Batas Upah Tidak Kena Pajak Rp 140,000 150,000 Pengasilan Kena Pajak Take home pay per hari 140,000 Nihil Rp Jika upah yang diterima per hari lebih dari Rp. 150.000, tetapi jumlah yang diterima dalam satu bulan kurang dari Rp. 1.320.000. Joko Budiono (belum menikah) bekerja sebagai buruh harian dengan upah per hari Rp. 200.000. Joko berkerja selama 5 hari. PPh Pasal 21 yang harus dipotong atas penghasilan Joko adalah: Upah 1 hari Batas Upah Tidak Kena Pajak Rp Rp 200,000 150,000 Pengasilan Kena Pajak PPh terhutang Take home pay per hari Rp Rp Rp 50,000 2,500 197,500 Jika upah yang diterima per hari lebih dari Rp. 150.000, dan jumlah yang diterima dalam satu bulan lebih dari Rp. 1.320.000. Joko Budiono (belum menikah) berkerja sebagai buruh harian dengan upah per hari Rp. 300.000. Joko bekerja selam 5 hari. PPh Pasal 21 yang harus dipotong atas penghasilan Joko adalah: Upah 1 hari Batas Upah Tidak Kena Pajak Rp Rp 300,000 150,000 Pengasilan Kena Pajak PPh terutang hari ke-1 Take home pay hari ke-1 Rp Rp Rp 150,000 7,500 292,500 PPh pasal 21 yang dipotong sampai dengan hari ke-4 sama dengan perhitungan PPh pasal 21 hari ke-1 demikian juga untuk take home pay . Upah s ampai hari ke-5 PTKP 5 hari Rp Rp 1,500,000 220,000 PKP Rp 1,280,000 PPh terutang PPh s udah dipotong hari ke-1 s /d hari ke-4 Rp Rp 64,000 30,000 PPh Pas al 21 hari ke-5 Take home pay hari ke-5 34,000 266,000 Penghitungan PPh Pasal 21 untuk karyawan perempuan. Adinda adalah pegawai tetap PT Indah Kiat Industri (PT IKI) sejak tanggal 1 Januari 2009. Setiap bulan menerima gaji Rp. 5.000.000, tunjangan transport Rp 500.000. Adinda membayar iuran pensiun sebesar Rp. 100.000 sedangkan iuran pensiun dibayarkan oleh PT IKI Rp. 150.000. PT IKI mengikutsertakan setiap karyawannya sebagai peserta JAMSOSTEK dan membayarkan setiap bulan untuk setiap karyawannya termasuk Adinda, asuransi kematian Rp. 100.000 dan asuransi kecelakaan kerja Rp. 50.000. Adinda menikah dan mempunyai satu orang anak. PPh Pasal 21 yang dipotong setiap bulan atas penghasilan Adinda adalah: Penghasilan Bruto Gaji Tunjangan transport Asuransi kematian Asuransi kecelakaan kerja Rp Rp Rp Rp 5,000,000 500,000 100,000 50,000 Jumlah Penghasilan Bruto Rp 5,650,000 Jumlah pengurang penghasilan Rp 382,500 Penghasilan netto Penghasilan netto setahun Rp Rp 5,267,500 63,210,000 Penghasilan Tidak Kena Pajak Wajib Pajak Rp 15,840,000 Penghasilan Kena Pajak Rp 47,370,000 5% Rp 47,370,000 Pengurang penghasilan Biaya jabatan Iuran pensiun PPh Pasal 21 terutang PPh Pasal 21 terutang sebulan Rp Rp 282,500 100,000 Rp 2,368,500 Rp 197,375 Penghitungan PPh Pasal 21 atas penghasilan yang diterima oleh tenaga ahli yang melakukan pekerjaan bebas. dr. Joko merupakan dokter spesialis penyakit dalam yang melakukan praktek di rumah sakit Husada Jaya. Sesuai dengan perjanjian, atas setiap jasa dokter yang dibayarkan oleh pasien, akan dipotong 20% oleh pihak rumah sakit dan sisanya menjadi milik dr. yang akan dibayarkan setiap bulan. Jasa setiap bulan yang dibayarkan kepada dr. Joko adalah: Januari Rp. 30.000.000 Februari Rp. 30.000.000 Maret Rp. 25.000.000 April Rp. 40.000.000 Mei Rp. 30.000.000 Juni Rp. 25.000.000 Penghitungan PPh Pasal 21 untuk bulan Januari s/d Juni adalah: Jasa dokter yang Bulan (1) dibayar pasien (2) Januari Februari Maret Rp Rp Rp Rp Rp Rp Rp Rp April Mei Juni Jumlah 30,000,000 30,000,000 25,000,000 15,000,000 25,000,000 30,000,000 25,000,000 180,000,000 Dasar Pemotongan PPh Pasal 21 (3) 50%x2 Rp 15,000,000 Rp 15,000,000 Rp 12,500,000 Rp 7,500,000 Rp 12,500,000 Rp 15,000,000 Rp 12,500,000 Rp 90,000,000 Dasar Tarif Pasal PPh Pasal 21 Pemotongan PPh Pasal 21 17 terutang kumulatif (4) (5) (6) Rp Rp Rp Rp Rp Rp Rp Rp 15,000,000 30,000,000 42,500,000 50,000,000 62,500,000 77,500,000 90,000,000 367,500,000 5% 5% 5% 5% 15% 15% 15% Rp Rp Rp Rp Rp Rp Rp Rp 750,000 750,000 625,000 375,000 1,875,000 2,250,000 1,875,000 8,500,000