BAB II TINJAUAN PUSTAKA 2.1 Analisis Investasi 2.1.1 Pengertian

advertisement

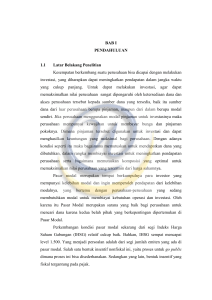

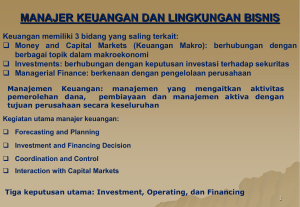

BAB II TINJAUAN PUSTAKA 2.1 Analisis Investasi 2.1.1 Pengertian Investasi Investasi bisa berkaitan dengan berbagai aktivitas. Menginvestasikan sejumlah dana pada aset real (tanah, emas, mesin atau bangunan) maupun aset financial (deposito, sahama ataupun obligasi) merupakan aktivitas investasi yang umumnya dilakukan. Berikut adalah definisi investasi menurut para ahli: Menurut Tandelilin (2010:2): “Investasi adalah komitmen atas sejumlah dana atau sumberdaya lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh keuntungan di masa datang .” Menurut Martalena dan Malinda (2011:1): “Investasi merupakan bentuk penundaan konsumsi masa sekarang untuk memperoleh konsumsi di masa yang akan datang, di mana di dalamnya terkandung unsur risiko ketidakpastian sehingga dibutuhkan kompensasi atas penundaan tersebut .” Sedangkan menurut PSAK Nomor 13 dalam Standar Akuntansi Keuangan per 1 Oktober 2004 dalam Fahmi dan Hadi (2011:6) menyatakan bahwa: “Investasi adalah suatu aktiva yang digunakan perusahaan untuk pertumbuhan kekayaan (acceration of wealth) melalui distribusi hasil investasi (seperti bunga, royalti, dividen dan uang sewa), untuk apresiasi nilai investasi, atau untuk manfaat lain bagi perusahaan yang berinvestasi seperti manfaat yang diperoleh melalui hubungan perdagangan.” 13 14 Berdasarkan kutipan-kutipan di atas dapat disimpulkan bahwa investasi adalah suatu komitmen atau penempatan sejumlah dana atau sumber daya lainnya yang dilakukan pada saat ini dengan tujuan memperoleh pengembalian yang lebih besar di masa depan sebagai kompensasi atas penundaan penggunaan dana yang diinvestasikan dan risiko kerugian yang dapat menimbulkan ketidakpastian pembayaran atau penerimaan di masa yang akan datang. 2.1.2 Tujuan Investasi Pada dasarnya tujuan orang melakukan investasi adalah untuk menghasilkan sejumlah uang. Manurut Tandelilin (2010:8) tujuan dalam melakukan investasi adalah sebagai berikut: 1. Untuk mendapatkan kehidupan yang lebih layak di masa datang Seseorang yang bijaksana akan berpikir bagaimana meningkatkan taraf hidupnya dari waktu ke waktu atau setidaknya berusaha bagaimana mempertahankan tingkat pendapatannya yang ada sekarang agar tidak berkurang di masa yang akan datang. 2. Mengurangi tekanan inflasi Dalam melakukan investasi dalam pemilikan perusahaan atau obyek lain, seseorang dapat menghindarkan diri dari risiko penurunan nilai kekayaan atau hak miliknya akibat adanya pengaruh inflasi. 3. Dorongan untuk menghemat pajak Beberapa negara di dunia banyak melakukan kebijakan yang bersifat mendorong tumbuhnya investasi di masyarakat melalui pemberian fasilitas perpajakan kepada masyarakat yang melakukan investasi pada bidang-bidang usaha tertentu. 15 2.2 Analisis Teknikal dan Fundamental Menurut Sutrisno (2012:309) terdapat dua pendekatan dasar untuk melakukan analisis dan memilih saham yakni: 1. Technical Analysis Analisis teknikal adalah pendekatan investasi dengan cara mempelajari data historis dari harga saham serta menghubungkannya dengan trading volume yang terjadi dan kondisi ekonomi pada saat itu. Analisis ini hanya mempertimbangkan pergerakan harga saham saja tanpa memperhatikan kinerja perusahaan yang mengeluarkan saham tersebut. Pergerakan harga saham tersebut dihubungkan dengan kejadian-kejadian pada saat itu. Analisis teknikal digunakan oleh para spekulator. 2. Fundamental Analysis Merupakan pendekatan analisis harga saham yang menitikberatkan pada kinerja perusahaan yang mengeluarkan saham dan analisis ekonomi yang akan mempengaruhi masa depan perusahaan. Kinerja perusahaan dapat dilihat dari perkembangan perusahaan, neraca perusahaan dan laporan laba ruginya, proyeksi usaha dan rencana perluasan dan kerjasama. Pada umumnya apabila kinerja perusahaan mengalami perkembangan yang baik, maka harga saham akan meningkat. 2.3 Laporan Keuangan 2.3.1 Pengertian Laporan Keuangan Laporan keuangan merupakan salah satu sumber informasi potensial yang pada umumnya digunakan oleh para investor sebagai dasar pengambilan keputusan penanaman modal. Informasi-informasi yang disajikan dalam laporan keuangan yaitu mengenai entitas yang meliputi aset, liabilitas, ekuitas, pendapatan dan beban termasuk keuntungan dan kerugian, kontribusi dari dan distribusi kepada pemilik dalam kapasitasnya sebagai pemilik dan arus kas. Berikut adalah definisi laporan keuangan menurut para ahli: 16 Menurut Gumanti (2011:103): “Laporan keuangan yang dikeluarkan oleh suatu perusahaan merupakan ringkasan dari harta, kewajiban dan kinerja operasi selama suatu periode akuntansi tertentu.” Menurut Sutrisno (2012:9): “Laporan keuangan merupakan hasil akhir dari proses akuntansi yang meliputi dua laporan utama yakni neraca dan laporan labarugi. Laporan keuangan disusun dengan maksud untuk menyediakan informasi keuangan suatu perusahaan kepada pihakpihak yang berkepentingan sebagai bahan pertimbangan di dalam mengambil keputusan.” Sedangkan menurut Wahyudiono (2014:10): “Laporan keuangan dapat diartikan sebagai laporan pertanggungjawaban manajer atau pimpinan perusahaan atas pengelolaan perusahaan yang dipercayakan kepadanya kepada pihak-pihak luar perusahaan.” Berdasarkan kutipan-kutipan di atas dapat disimpulkan bahwa laporan keuangan merupakan media bagi manajemen untuk mengkomunikasikan performance keuangan perusahaan yang dikelolanya kepada pihak-pihak yang berkepentingan. 2.3.2 Jenis-jenis Laporan Keuangan Menurut Gumanti (2011:103) laporan keuangan terdiri dari komponenkomponen sebagai berikut: 1. Neraca Merupakan laporan tentang harta atau kekayaan dan kewajiban atau beban suatu perusahaan dalam suatu periode tertentu. 2. Laporan Laba Rugi Laporan laba rugi menunjukkan kinerja operasi suatu perusuhaan dalam suatu periode akuntansi tertentu. Laporan laba rugi juga menunjukkan 17 seberapa jauh perusahaan mampu menjalankan kegiatan usaha serta seberapa efisien perusahaan dalam menghasilkan keuntungan. 3. Laporan Perubahan Modal Laporan perubahan modal menunjukkan berapa besar bagian atau porsi dari keuntungan bersih yang diperoleh perusahaan yang diinvestasikan kembali ke perusahaan yang mempengaruhi besaran modal secara keseluruhan. 4. Laporan Arus Kas Menyajikan informasi tentag arus kas bersih dari tiga kegiatan utama di perusahaan, yaitu arus kas dari aktivitas operasi, arus kas dari aktivitas pendanaan dan arus kas dari aktivitas investasi. 2.4 Rasio Keuangan Rasio keuangan merupakan alat ukur yang sangat penting dalam analisis terhadap kondisi keuangan perusahaan. Rasio keuangan berfungsi menyederhanakan informasi yang menggambarkan hubungan antara pos tertentu dengan pos lainnya. Dengan adanya penyederhanaan ini, kita dapat menilai secara cepat hubungan antar pos dalam laporan keuangan dan membandingkannya dengan rasio lain sehingga dapat diperoleh informasi dan memberikan penilaian. Kasmir (2010:93) menyatakan bahwa: “Rasio keuangan merupakan kegiatan membandingkan angka-angka yang ada dalam laporan keuangan dengan cara membagi satu angka dengan angka lainnya.” Menurut James C. Van Horne dalam Kasmir (2010:93): “Rasio keuangan merupakan indeks yang menghubungkan dua angka akuntansi dan diperoleh dengan membagi satu angka dengan angka lainnya. Rasio keuangan digunakan untuk mengevaluasi kondisi keuangan dan kinerja perusahaan.” 18 Sedangkan menurut Fahmi (2014:49): “Rasio keuangan adalah suatu kajian yang melihat perbandingan antara jumlah-jumlah yang terdapat pada laporan keuangan dengan mempergunakan formula-formula yang dianggap representatif untuk diterapkan.” Dari definisi-definisi di atas dapat disimpulkan bahwa rassio keuangan adalah kegiatan yang membandingkan antara satu angka pada pos laporan keuangan dengan angka lainnya yang terdapat di pos laporan keuangan yang berbeda. Terdapat lima jenis rasio keuangan yang digunakan dalam melakukan analisis laporan keuangan, yaitu rasio likuiditas, rasio leverage, rasio aktivitas, rasio profitabilitas dan rasio penilaian. 2.4.1 Rasio Profitabilitas Profitabilitas suatu perusahaan menunjukkan perbandingan antara laba dengan aktiva atau modal yang menghasilkan laba tersebut. Dengan kata lain, profitabilitas adalah kemampuan suatu perusahaan untuk mencapai laba. Profit merupakan hasil kebijakan manajemen, maka kinerja perusahaan dapat diukur dengan denga profit. Salah satu alat ukur profitabilitas suatu perusahaan adalah dengan melakukan analisis terhadap salah satu rasio keuangan yaitu rasio profitabilitas. Berikut adalah definisi rasio profitabilitas menurut para ahli: Menurut Meythi, Tan dan Linda (2011): “Rasio profitabilitas menyediakan evaluasi menyeluruh atas kinerja perusahaan dan manajemennya. Rasio ini mengukur seberapa besar tingkat keuntungan yang dapat diperoleh perusahaan.” Menurut Hanafi (2012:42): “Rasio ini mengukur kemampuan perusahaan menghasilkan keuntungan (profitabilitas) pada tingkat penjualan, aset, dan modal saham tertentu.” 19 Menurut Sutrisno (2012:222) bahwa: “Rasio keuntungan untuk mengukur seberapa besar tingkat keuntungan yang dapat diperoleh oleh perusahaan. Semakin besar tingkat keuntungan menunjukkan semakin baik manajemen dalam mengelola perusahaan.” Sedangkan menurut Fahmi (2013:135): “Rasio ini mengukur efektifitas manajemen secara keseluruhan yang ditujukan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan maupun investasi.” Dapat disimpulkan bahwa profitabilitas merupakan salah satu alat ukur kinerja perusahaan. Profitabilitas suatu perusahaan menunjukkan kemampuan suatu perusahaan dalam menghasilkan laba selama periode tertentu pada tingkat penjualan, aset dan modal saham tertentu dan juga memberikan gambaran tentang tingkat efektifitas manajemen dalam melaksanakan kegiatan operasinya. Efektifitas manajemen dapat dilihat dari laba yang dihasilkan terhadap penjualan dan investasi perusahaan. Profitabilitas suatu perusahaan dapat dinilai melalui berbagai cara tergantung pada laba dan aktiva atau modal yang akan diperbandingkan satu dengan lainnya. Ukuran rasio profitabilitas dihitung dengan menggunakan Gross Proft Margin, Net Profit Margin, Return On Asset/Return On Investment, Return On Equity, Earning Per Share dan Proft Margin. 2.4.1.1 Return On Asset / Return On Investment Dari sudut pandang investor, salah satu indikator penting untuk menilai prospek perusahaan di masa yang akan datang adalah dengan melihat sejauh mana pertumbuhan profitabilitas perusahaan. Return On Asset (ROA) merupakan rasio yang penting untuk diperhatikan agar investor dapat mengetahui sejauh mana investasi yang dilakukan di suatu perusahaan mampu memberikan return sesuai degan tingkat yang diisyaratkan investor. Hal ini menyebabkan rasio ini menjadi salah satu rasio yang selalu diperhatikan oleh calon investor sebelum 20 menginvestasikan modalnya pada suatu perusahaan. Berikut adalah definisi Return On Asset (ROA) menurut para ahli: Menurut Hanafi (2012:42): “Return On Asset (ROA) mengukur kemampuan perusahaan menghasilkan laba bersih berdasarkan tingkat aset tertentu. ROA sering juga disebut sebagai ROI.” Menurut Sutrisno (2012:222): “Return On Assets sering disebut juga sebagai rentabilitas ekonomis, merupakan ukuran kemampuan perusahaan dalam menghasilkan laba dengan semua aktiva yang dimiliki oleh perusahaan.” Sedangkan menurut Fahmi (2013:137): “Rasio ini melihat sejauh mana investasi yang telah ditanamkan mampu memberikan pengembalian keuntungan sesuai dengan yang diharapkan.” Dari definisi di atas, dapat disimpulkan bahwa Return On Asset (ROA) merupakan rasio keuangan yang mengukur kemampuan perusahaan dalam menghasilkan laba dari aktiva yang digunakannya dengan mempertimbangkan biaya-biaya yang dikeluarkan oleh perusahaan dalam membiayai aktiva tersebut. Dengan kata lain semakin tinggi nilai ROA maka semakin baik produktivitas asset dalam memperoleh keuntungan bersih. Hal ini selanjutnya akan meningkatkan daya tarik perusahaan di mata para investor. Peningkatan daya tarik perusahaan menjadikan perusahaan tersebut semakin diminati oleh para investor, karena tingkat pengembalian akan semakin besar. 21 Fahmi (2013:137) memformulasikan rumus untuk menghitung Return On Asset adalah sebagai berikut: EAT (Earning After Tax) merupakan laba operasi yang diperoleh perusahaan setelah dikurangi dengan beban pajak penghasilan. Total aktiva yang dimaksud adalah keseluruhan harta perusahaan, yang diperoleh dari modal sendiri maupun dari modal asing yang terlah diubah oleh perusahaan menjadi aktiva-aktiva perusahaan yang digunakan untuk kelangsungan hidup perusahaan. 2.4.1.2 Earning Per Share Earning Per Share (EPS) merupakan perbandingan antara pendapatan yang dihasilkan (laba bersih) dan jumlah saham yang beredar. EPS menggambarkan profitabilitas perusahaan yang tergambar pada setiap lembar saham. Berikut adalah definisi Earning Per Share (EPS) menurut para ahli: Menurut Darmadji dan Fakhruddin (2012:54): “Rasio yang yang menunjukkan bagian laba untuk setiap saham . EPS menggambarkan profitabilitas perusahaan yang tergambar pada setiap lembar saham.” Menurut Fahmi (2012:97): “Earning per share atau pendapatan per lembar saham adalah bentuk pemberian keuntungan yang diberikan kepada para pemegang saham dari setiap lembar saham yang dimiliki.” Sedangkan menurut Sutrisno (2012:223): “Earning Per Share atau laba per lembar saham merupakan ukuran kemampuan perusahaan untuk menghasilkan keuntungan per lembar saham pemilik.” 22 Jadi, rasio ini mencerminkan laba per lembar saham biasa yang diperoleh perusahaan dalam periode waktu tertentu. Rasio keuangan ini merupakan rasio keuangan yang paling sering dianalisis dan dikutip. Alasan utama Earning Per Share (EPS) menjadi fokus utama dibandingkan laba adalah karena tujuan perusahaan adalah memaksimalkan kesejahteraan pemegang saham. Nilai Earning Per Share yang tinggi merupakan daya tarik bagi investor. Semakin tinggi nilai EPS, maka kemampuan perusahaan untuk memberikan pendapatan kepada pemegang sahamnya semakin tinggi. Sutrisno (2012:223) memformulasikan rumus untuk menghitung Earning Per Share adalah sebagai berikut: EAT (Earning After Tax) merupakan laba operasi yang diperoleh perusahaan setelah dikurangi dengan beban pajak penghasilan. Sedangkan jumlah lembar saham merupakan keseluruhan lembar saham yang dimilki oleh perusahaan. 2.5 Ukuran Perusahaan 2.5.1 Pengertian Ukuran Perusahaan Ukuran perusahaan merupakan simbol yang berhubungan dengan peluang dan kemampuan perusahaan untuk masuk ke pasar modal dan jenis permbiayaan lainnya yang menunjukkan kemampuan meminjam. Berikut adalah definsi ukuran perusahaan menurut para ahli: Menurut Mirawati (2014): “Ukuran perusahaan adalah suatu skala dimana dapat diklasifikasikan besar kecilnya perusahaan menurut berbagai cara antara lain dengan total aktiva, log size, harga pasar saham dan lain-lain.” 23 Sedangkan menurut Suryanita (2014) bahwa: “Ukuran perusahaan atau firm size adalah suatu ukuran yang menggambarkan besar kecilnya suatu perusahaan yang ditunjukkan oleh total aktiva perusahaan.” Jadi dapat disimpulkan bahwa ukuran perusahaan adalah salah satu skala yang digunakan untuk mengetahui besar kecilnya suatu perusahaan dengan diukur menggunakan total aktiva, penjualan atau modal dari suatu entitas bisnis tertentu. Besar kecilnya suatu perusahaan akan mempengaruhi kemampuan perusahaan dalam menanggung risiko yang mungkin timbul dari berbagai situasi yang dihadapi perusahaan. Perusahaan besar memiliki risiko yang lebih rendah daripada perusahaan kecil. Hal ini dikarenakan perusahaan besar memiliki kontrol yang lebih baik terhadap kondisi pasar, sehingga mereka mampu menghadapi persaingan ekonomi. Selain itu, perusahaanperusahaan besar memiliki lebih banyak sumber daya untuk meningkatkan nilai perusahaan karena memiliki akses yang lebih baik terhadap sumbersumber informasi eksternal dibandingkan dengan perusahaan kecil. 2.5.2 Pengukuran Ukuran Perusahaan Menurut Siregar dan Utama dalam penelitian yang dilakukan oleh Mirawati (2014), ukuran perusahaan diukur dengan menggunakan logaritma natural dari total aset dengan rumus sebagai berikut: Berikut adalah contoh perhitungan ukuran perusahaan menggunakan logaritma natural dari total aset: Total Aset Ln Total Aset 14.380.726.000 23,38915467 24 2.6 Pasar Modal 2.6.1 Pengertian Pasar Modal Pasar modal banyak dimanfaatkan oleh perusahaan-perusahaan untuk mencari dana dalam jumlah besar serta dimanfaatkan para investor untuk menanamkan dananya. Dengan demikian pasar modal bisa digunakan sebagai salah satu alternatif sumber dana bagi perusahaan dan sebagai instrumen investasi bagi para investor. Berikut adalah pengertian pasar modal menurut para ahli: Menurut Tandelilin (2010:26): “Pasar modal adalah pertemuan antara pihak yang memiliki kelebihan dana dengan pihak yang membutuhkan dana dengan cara memperjualbelikan sekuritas.” Menurut Fahmi dan Hadi (2011:41): “Pasar modal adalah tempat dimana berbagai pihak khususnya perusahaan menjual saham (stock) dan obligasi (bond) dengan tujuan dari hasil penjualan tersebut nantinya akan dipergunakan sebagai tambahan dana atau untuk memperkuat dana perusahaan.” Menurut Keputusan Menteri Keuangan RI No. 1548/KMK/1990 dalam Sutrisno (2012:300): “Pasar modal adalah suatu sistem keuangan yang terorganisasi, termasuk di dalamnya adalah bank-bank komersial dan semua lembaga perantara di bidang keuangan, serta keseluruhan suratsurat berharga yang beredar.” Sedangkan menurut Azis, Mintarti, dan Nadir (2015:15): “Pasar modal (capital market) merupakan pasar untuk berbagai instrumen keuangan jangka panjang yang bisa diperjualbelikan baik surat utang (obligasi), ekuiti (saham), reksadana, instrumen derivatif maupun instrumen lainnya.” 25 Secara umum pasar modal merupakan kegiatan yang berhubungan dengan penawaran umum dan perdagangan efek, perusahaan publik yang berkaitan dengan efek yang diterbitkannya serta lembaga dan profesi yang berkaitan dengan efek. Dalam arti sempit, pasar modal adalah suatu pasar (tempat, berupa gedung) yang disiapkan guna memperdagangkan sahamsaham, obligasi-obligasi dan jenis surat berharga lainnya dengan memakai jasa para perantara pedagang efek. Berdasarkan kutipan-kutipan di atas, pasar modal merupakan salah satu cara bagi perusahaan dalam mencari dana dengan menjual hak kepemilikan perusahaan kepada masyarakat. Pasar modal dapat dijadikan wahana penting diluar perbankan yang menyediakan fasilitas untuk memindahkan dana dari lender ke borrower dan menyediakan dana bagi dunia usaha melalui penjualan instrumen-instrumen keuangan jangka panjang yang diperdagangkan di pasar modal. 2.6.2 Fungsi Pasar Modal Menurut Sutrisno (2012:301) pasar modal mempunyai beberapa fungsi antara lain adalah: 1. Sebagai sumber penghimpunan dana Kebutuhan dana perusahaan bisa dipenuhi dari berbagai sumber pembiayaan. Salah satu sumber dana yang bisa dimanfaatkan oleh perusahaan adalah pasar modal. Perusahaan bisa masuk ke pasar modal untuk menggalang dana yang besarnya sesuai dengan yang diharapkan tanpa ada batasan besarnya dana. 2. Sebagai sarana investasi Pada umumnya perusahaan yang menjual surat berharga (saham atau obligasi) ke pasar modal adalah perusahaan yang sudah mempunyai reputasi bisnis yang baik dan kredibel, sehingga efekefek yang dikeluarkan akan laku diperjualbelikan di bursa. Investasi di pasar modal lebih fleksibel, sebab setiap investor bisa dengan mudah memindahkan dananya dari satu perusahaan ke perusahaan 26 lainnya atau dari satu industri ke industri lainnya. Oleh karena itu pasar modal merupakan salah satu alternatif instrumen penempatan dana bagi investor selain di perbankan atau investasi langsung lainnya. 3. Pemerataan pendapatan Dengan perusahaan melakukan go public, maka perusahaan memberikan kesempatan kepada masyarakat luas untuk ikut serta memiliki perusahaan tersebut. Dengan demikian akan memberikan kesempatan kepada masyarakat untuk ikut menikmati keuntungan dari perusahaan berupa bagian keuntungan atau dividen, artinya ada pemerataan pendapatan kepada masyarakat. 4. Sebagai pendorong investasi Untuk meningkatkan pertumbuhan ekonomi dan memajukan pembangunan membutuhkan investasi yanng besar. Pemerintah tidak akan mampu melakukan investasi sendiri tanpa dibantu oleh pihak swasta nasional dan asing. Untuk mendorong agar pihak swasta dan asing mau melakukan investasi baik secara langsung maupun tidak langsung, pemerintah harus mampu menciptakan iklim investasi yang kondusif bagi mereka. Salah satu iklim investasi yang kondusif adalah likuidnya pasar modal. Semakin baik pasar modal, semakin banyak perusahaan yang akan masuk ke pasar modal dan semakin banyak investor baik nasional maupunn asing yang bersedia menginvestasikan dananya melalui pembelian surat berharga di pasar modal. 2.6.3 Peranan Pasar Modal Menurut Hariyani dan Serfianto (2010:11) pasar modal memiliki empat peran yaitu sebagai berikut: 1. Pasar modal berperan mempertemukan pihak penjual efek (pihak yang membutuhkan dana untuk modal usaha, yaitu perusahaan 27 emiten) dengan pihak pembeli efek (pihak yang menawarkan dana, yaitu masyarakat investor atau pemodal). 2. Pasar modal berperan sebagai lembaga penghubung dalam pengalokasian dana masyarakat secara efisien, transparan dan akuntabel. 3. Pasar modal berperan menyediakan berbagai macam instrumen investasi yang dapat memungkinkan adanya diversifikasi portofolio investasi. 4. Pasar modal berperan mengajak masyarakat investor (selain pendiri perusahaan) untuk ikut serta memiliki perusahaan publik yang sehat dan berprospek baik. 2.6.4 Pelaku Pasar Modal Menurut Sutrisno (2012:307) pelaku pasar modal diantaranya: 1. Investor Yakni instansi atau individu yang melakukan jual beli instrumen investasi di pasar modal yang tujuan pemilikan efeknya untuk jangka panjang. 2. Spekulator Adalah instansi atau individu yang melakukan jual beli instrumen investasi di pasar modal untuk tujuan jangka pendek. 3. Acquisitor Merupakan instansi yang membeli saham dengan tujuan untuk ikut mengendalikan perusahaan yang mengeluarkan saham. Biasanya acqusitor ini akan masuk pasar modal bila terjadi penjualan saham secara besar-besaran melalui tenderover, sehingga bisa membeli dalam jumlah yang besar dan bisa ikut dalam manajemen perusahaan. 28 2.6.5 Instrumen Pasar Modal Dengan adanya pasar modal, banyak terdapat instrumen yang ditawarkan, antara lain saham, obligasi, reksadana dan lain-lain. Setiap instrumen memiliki karakteristik, keuntungan dan risiko yang berbeda-beda. Menurut Martalena dan Malinda (2011:12) instrumen-instrumen yang terdapat di pasar modal adalah sebagai berikut: 1. Saham (Stock) Saham dapat didefinisikan sebagai tanda penyertaan modal seseorang atau pihak (badan usaha) dalam suatu perusahaan atau perseroran terbatas. Dengan menyertakan modal tersebut maka pihak tersebut memiliki klaim atas pendapatan perusahaan, klaim atas aset perusahaan dan berhak hadir dalam Rapat Umum Pemegang Saham (RUPS). 2. Obligasi (Bond) Obligasi merupakan surat hutang yang dikeluarkan oleh perusahaan dengan nilai nominal tertentu yang akan dibayarkan saat jatuh tempo dan memberikan bunga tertentu. 3. Right Issue Right issue merupakan sekuritas yang memberikan hak kepada pemiliknya untuk membeli saham baru perusahaan dengan harga dan dalam periode tertentu. Hak tersebut diperdagangkan dalam waktu yang sangat singkat yaitu selama dua minggu. 4. Waran Waran merupakan sekuritas yang melekat pada penerbitan saham maupun obligasi yang memberikan hak kepada pemiliknya untuk membeli saham perusahaan dengan harga dan pada jangka waktu tertentu. Waran dapat diperdagangkan enam bulan setelah diterbitkan dengan masa berlaku sekitar 3-5 tahun. 29 5. Reksadana Reksadana merupakan saham, obligasi, atau efek lain yang dibeli oleh sejumlah investor dan dikelola oleh sebuah perusahaan investasi profesional. 2.7 Saham 2.7.1 Pengertian Saham Saham merupakan salah satu instrumen pasar modal yang paling banyak diminati oleh investor karena mampu memberikan tingkat pengembalian yang menarik. Berikut adalah pengertian saham menurut para ahli: Menurut Martalena dan Malinda (2011:12): “Saham dapat didefinisikan sebagai tanda penyertaan modal seseorang atau pihak (badan usaha) dalam suatu perusahaan atau perseroran terbatas.” Menurut Fahmi (2012:85) bahwa: “Saham adalah kertas yang tercantum dengan jelas nilai nominal, nama perusahaan, disertai dengan hak dan kewajiban yang dijelaskan kepada setiap pemegangnya.” Menurut Sutrisno (2012:310): “Saham merupakan surat bukti kepemilikan perusahaan atau penyertaan pada perusahaan yang berbentuk Perusahaan Terbatas (PT).” 30 Sedangkan menurut Azis, Mintarti dan Nadir (2015:76): “Saham dapat didefinisikan sebagai tanda penyertaan atau kepemilikin investor individual atau investor institusional atau trader atas investasi mereka atau sejumlah dana yang diinvestasikan dalam suatu perusahaan.” Berdasarkan kutipan-kutipan di atas, dapat disimpulkan bahwa saham merupakan surat berharga yang bersifat kepemilikan baik individu maupun badan yang artinya pemilik saham adalah pemilik perusahaan, dengan demikian semakin besar saham yang dimiliki maka semakin besar pula kekuasaannya dalam perusahaan tersebut. 2.7.2 Jenis-Jenis Saham Berikut adalah jenis-jenis saham yang diperdagangkan di pasar modal menurut Gumanti (2011:33): 1. Saham Biasa (Common Stock) Saham biasa adalah suatu surat berharga yang dijual oleh suatu perusahaan yang menjelaskan nilai nominal (Rupiah, Dolar, Yen, dan sebagainya) dimana pemegangnya diberi hak untuk mengikuti RUPS (Rapat Umum Pemegang Saham) dan RUPSLB (Rapat Umum Pemegang Saham Luar Biasa) serta berhak untuk menentukan membeli right issue atau tidak, yang selanjutnya diakhir tahun akan memperoleh keuntungan dalam bentuk dividen. Terdapat enam jenis saham biasa yaitu Growth Stocks, Income Stocks, Blue-chip Stocks, Speculative Stocks, Cyclical Stocks, dan Defensive Stocks. 1) Growth Stocks Adalah saham suatu perusahaan, yang biasanya atau berkecenderungan atau melekat pada perusahaan yang lebih kecil dalam ukuran aset, yang memiliki pertumbuhan penjualan dan keuntungan di atas rata-rata industri. Perusahaan biasanya tidak membayar dividen atau kalaupun membayar nilainya relatif kecil, 31 melainkan menginvestasikan keuntungan yang diperoleh untuk mendanai ekspansinya. 2) Income Stocks Adalah saham umum yang cenderung lebih tua, dimiliki oleh perusahaan yang sudah mapan (mature) yang membayar dividen cukup tinggi dan yang tidak tumbuh secara cepat. 3) Blue-chip Stocks Merupakan saham umum perusahaan besar yang memiliki kemampuan finansial mapan dengan sejarah pembayaran dividen yang bagus dan memiliki pertumbuhan keuntungan yang konsisten. Saham perusahaan berjenis ini cenderung memiliki risiko kegagalan yang kecil. 4) Speculative Stocks Merupakan kebalikan dari blue-chip stocks. Saham berjenis ini cenderung lebih berisiko dan memiliki tingkat voltalitas jangka pendek yang tinggi. Jika respon pasar berlebihan, harga saham bisa meningkat tajam. Sebaliknya, pasar akan dapat dengan mudah melepas kepemilikan dengan segera jika prospek perusahaan kurang meyakinkan. 5) Cyclical Stocks Merupakan saham-saham yang cenderung bergerak mengikuti siklus usaha (business cycle). Bila perekonomian sedang baik, saham berjenis inipun akan baik, sebaliknya bila perekonomian mengalami resesi, saham jenis inipun akan terimbas dan juga mengalami penurunan harga. 6) Defensive Stocks Merupakan kebalikan dari cyclical stocks. Saham jenis ini biasanya dapat bertahan dengan baik pada saat perekonomian sedang resesi atau kondisi ekonomi secara umum kurang baik. Tetapi sebaliknya kurang berprestasi baik saat perekonomian sedang membaik. 32 2. Saham Preferan (Preferred Stocks) Saham preferen adalah jenis saham yang membayar kepada pemegangnya dalam bentuk dividen yang besarnya sudah ditetapkan. Jadi saham preferen merupakan bentuk penggabungan dari saham biasa (common stocks) dan obligasi (bonds). Terdapat dua jenis saham preferen yaitu Cummulative Preferred Stocks dan Participating Preferred Stocks. 1) Cummulative Preferred Stocks Adalah jenis saham preferen yang memberikan peluang kepada pemegangnya untuk menerima dividen kumulatif, yaitu sebelum pemegang saham biasa menerima dividen, pemegang saham preferen menerima semua dividen yang harus diterimanya. 2) Participating Preferred Stocks Adalah saham preferen yang dividennya dikaitkan dengan keberhasilan perusahaan dengan berdasarkan pada rumus atau perhitungan tertentu. 2.7.3 Harga Saham Dalam pasar modal yang efisien semua sekuritas diperjual belikan pada harga pasar. Harga pasar saham adalah harga yang ditentukan investor melalui pertemuan permintaan dan penawaran. Pertemuan ini dapat terjadi karena para investor sepakat terhadap harga suatu saham. Karena sahamsaham itu diperdagangkan di pasar modal, maka dibutuhkan suatu sistem penilaian sebagai tolak ukur baik buruknya saham tersebut dengan pasar saham. Berikut adalah pengertian harga saham menurut para ahli: Mulyana (2011) menyatakan bahwa: “Harga saham ditentukan oleh kekuatan pasar, dalam arti tergantung pada permintaan dan penawaran (saham mengalami likuid). Jumlah permintaan dan penawaran akan mencerminkan kekuatan pasar.” 33 Menurut Darmadji dan Fakhruddin (2012:102) harga saham adalah: “Harga yang terjadi di bursa pada waktu tertentu. Harga saham bisa berubah naik atau pun turun dalam hitungan waktu yang begitu cepat. Ia dapat berubah dalam hitungan menit bahkan dapat berubah dalam hitungan detik. Hal tersebut dimungkinkan karena tergantung dengan permintaan dan penawaran antara pembeli saham dengan penjual saham.” Sedangkan menurut Zuliarni (2012): “Harga saham merupakan salah satu indikator keberhasilan pengelolaan perusahaan, jika harga saham suatu perusahaan selalu mengalami kenaikan, maka investor atau calon investor menilai bahwa perusahaan berhasil dalam mengelola usahanya.” Harga saham merupakan salah satu indikator pengelolaan perusahaan. Keberhasilan dalam menghasilkan keuntungan akan memberikan kepuasan bagi investor yang rasional. Harga saham yang cukup tinggi akan memberikan keuntungan, yaitu berupa capital gain dan image perusahaan yang lebih baik sehingga memudahkan bagi manajemen perusahaan untuk mendapatkan dana dari luar perusahaan. Sebaliknya, jika harga saham suatu perusahaan rendah maka akan merugikan perusahaan yaitu perusahaan akan mengalami capital loss dan para investor menjadi kurang tertarik pada saham perusahaan tersebut. Jadi, harga saham merupakan harga yang terjadi di pasar modal pada waktu tertentu yang ditentukan oleh pelaku pasar, yaitu permintaan dan penawaran pasar. Menurut Widoatmodjo (2000) dalam Azis, Mintarti dan Nadir (2015:81) harga saham dapat dibedakan sebagai berikut: 1. Harga Nominal Merupakan harga yang tercantum dalam sertifikat saham yang ditetapkan oleh emiten untuk menilai setiap lembar saham yang dikeluarkan. 34 2. Harga Perdana Merupakan harga pada waktu saham tersebut dicatat di bursa efek dalam rangka penawaran umum penjualan saham perdana yang disebut dengan IPO (Initial Public Offering). 3. Harga Pasar Adalah harga jual dari investor yang satu dengan investor yang lain. Harga ini terjadi setelah saham tersebut dicatatkan di bursa efek. 2.7.4 Nilai Saham Menurut Azis, Mintarti dan Nadir (2015:85) ada beberapa nilai yang berhubungan dengan harga saham, yaitu: 1. Nilai Buku (Book Value) Nilai buku adalah nilai saham menurut pembukaan perusahaan emiten. Nilai buku per lembar saham adalah aktiva bersih yang dimiliki oleh pemegang saham dengan memiliki satu lembar saham. 2. Nilai Pasar (Market Value) Nilai pasar adalah harga pasar yang terjadi di pasar bursa pada saat yang ditentukan oleh permintaan dan penawaran harga saham pelaku pasar. 3. Nilai Intrinsik (Intrinsic Value) Nilai intrinsik adalah sebenarnya/seharusnya dari suatu saham. Nilai intrinsik suatu aset adalah penjumlahan nilai sekarang dari cash flow yang dihasilkan oleh aset yang bersangkutan. 35 2.8 Penelitian Terdahulu Tabel 2.1 Penelitian Terdahulu No. Judul & Nama Peneliti Variabel X Metode Y Penelitian Kesimpulan Secara parsial variabel current ratio dan EPS tidak Pengaruh memiliki pengaruh Likuiditas&Profitabilitas yang Terhadap Harga Saham 1 Perusahaan Manufaktur yang Terdaftar di BEI. (Meythi, Current Ratio dan EPS Harga Saham sinifikan Moderated terhadap harga Regression saham, sedangkan Analyses secara Tan Kwang En dan Linda variabel Rusli) ratio simultan current dan EPS berpengaruh terhadap harga saham. Secara serempak variabel ROA Pengaruh NPM, ROA, ROE 2 Terhadap Harga Saham pada NPM, Perusahaan yang Tercantum ROA dan pada Indeks LQ45. (Ina Rinati) ROE NPM, dan ROE Analisis memiliki pengaruh Harga regresi yang Saham linear terhadap berganda signifikan harga saham, sedangkan secara parsial hanya ROA yang memiliki pengaruh 36 yang signifikan terhadap harga saham. Hasil pengujian secara parsial menunjukkan bahwa hanya variabel ROA dan PER yang berpengaruh Pengaruh Kinerja Keuangan Terhadap Harga Saham pada 3 Perusahaan Mining and Mining Service di BEI. (Sri Analisis ROA, PER Harga regresi dan DPR Saham linear berganda Zuliarni) signifikan positif terhadap harga saham, sedangkan DPR tidak berpengaruh signifikan terhadap harga saham. Sedangkan secara simultan menunjukkan bahwa ROA, PER dan DPR secara bersama-sama berpengaruh terhadap harga saham. Pengaruh EPS Terhadap 4 Harga Saham LQ45 di BEI. (Fica Marcellyna) EPS Analisis Terdapat pengaruh Harga regresi yang Saham sederhana antara dan one- terhadap signifikan EPS saham 37 sample T LQ45 di BEI. test Secara parsial Current ratio tidak berpengaruh signifikan terhadap harga Pengaruh Current Ratio, EPS dan PER Terhadap Harga 5 Saham. (Vice Law Ran Sia&Lauw Tjun Tjun) Current ratio, EPS dan PER Analisis Harga regresi Saham linear berganda saham, sedangkan EPS dan PER berpengaruh signifikan terhadap harga saham. Secara simultan Current ratio, EPS dan PER berpengaruh signifikan terhadap harga saham. Terdapat pengaruh Analisis EPS, ROA dan DER Terhadap Perusahaan6 Perusahaan yang Tergabung dalam Indeks Sri Kehati di Analisis EPS, Harga statistik DER dan DER Saham dan uji harga saham baik regresi secara 7 Terhadap Harga Saham Perusahaan Makanan&Minuman yang Terdaftar di BEI. (Nofriska terhadap parsial maupun simultan. Analisis Pengaruh Risiko Perusahaan dan Profitabilitas dan EPS, ROA BEI. (Feni Pebriana) Sistematis, Ukuran ROA Risiko Sistematis, Ukuran Perusahaan dan ROA Analisis Harga regresi Saham linear berganda Secara simultan risiko sitematis, ukuran perusahaan dan ROA memiliki pengaruh dan terhadap positif signifikan harga 38 saham, sedangkan Krissanya) secara parsial risiko sistematis berpengaruh negatif namun tidak signifikan terhadap harga saham, ukuran perusahaan dan ROA berpengaruh positif dan signifikan terhadap harga saham. Secara EPS, simultan DER ukuran dan perusahan mempunyai pengaruh dan Analisis Pengaruh Faktor Fundamental Terhadap Harga Saham pada Perusahaan Basic 8 Industry and Chemicals yang Terdaftar di Bursa Efek Indonesia. (Sufratiwi Evayanti) terhadap EPS, DER positif signifikan harga Analisis saham. Secara EPS dan Harga regresi parsial Ukuran Saham linear berpengaruh positif Perusahaan berganda dan signifikan terhadap harga saham, DER berpengaruh secara negatif dan tidak signifikan terhadap harga saham dan ukuran perusahaan 39 beperngaruh positif dan tidak signifikan terhadap harga saham. Secara simultan variabel current ratio, ROA, DER dan ukuran perusahaan berpengaruh Pengaruh Likuiditas, Profitabilitas, Solvabilitas&Ukuran 9 Perusahaan Terhadap Harga Saham Perusahaan Farmasi di BEI. (Achmad Syaiful Susanto) signifikan terhadap Current Ratio, harga saham. Analisis Secara parsial current ROA, Harga regresi variabel DER dan Saham linear ratio, berganda DER Ukuran Perusahaan ROA dan tidak berppengaruh signifikan terhadap harga saham, sedangkan ukuran perusahaan berpengaruh signifikan terhadap harga saham. 2.9 Kerangka Pemikiran dan Hipotesis Penelitian Pasar modal merupakan sarana pertemuan antara penjual dan pembeli efek di bursa efek dengan misi, yaitu mempercepat proses perluasan partisipasi masyarakat dalam kepemilikan saham-saham perusahaan, pemerataan pendapatan 40 masyarakat melalui kepemilikan saham perusahaan, menggairahkan partisipasi masyarakat dengan pengarahan dan penghimpunan dana untuk digunakan secara produktif. Menurut Sutrisno (2012:301) pada umumnya perusahaan yang menjual surat berharga (saham dan obligasi) ke pasar modal adalah perusahaan yang sudah mempunyai reputasi bisnis yang baik dan kredibel, sehingga efek-efek yang dikeluarkan akan laku diperjualbelikan di bursa. Dengan adanya surat berharga yang mudah diperjualbelikan, maka bagi investor, merupakan alternatif instrumen investasi. Investasi di pasar modal lebih fleksibel, sebab setiap investor bisa dengan mudah memindahkan dananya dari suatu perusahaan ke perusahaan lain atau dari satu industri ke industri lainnya. Oleh karena itu, pasar modal sebagai salah satu alternatif instrumen penempatan dana bagi investor selain di perbankan atau investasi langsung lainnya. Menurut Tandelilin (2010:2) investasi adalah: “Komitmen atas sejumlah dana atau sumberdaya lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh keuntungan di masa datang .” Investor akan membeli saham bila nilai saham tersebut memiliki harga yang wajar (fair value) dengan jenis saham yang mempunyai trend meningkat, sehingga dalam jangka panjang harga saham meningkat dan bila nantinya dijual akan mendapatkan capital gain. Analisis yang digunakann oleh investasi dalam melakukan analisis dan memilih saham adalah analisis fundamental. Menurut Sutrisno (2012:309) yang dimaksud dengan analisis fundamental merupakan: “Pendekatan analisis harga saham yang menitikberatkan pada kinerja perusahaan yang mengeluarkan saham dan analisis ekonomi yang akan mempengaruhi masa depan perusahaan.” Dengan melakukan analisis fundamental, investor akan mengetahui kinerja suatu perusahaan. Kinerja perusahaan dapat dilihat dari perkembangan 41 perusahaan, neraca perusahaan dan laporan laba ruginya, proyeksi usaha serta rencana perluasan dan kerjasama perusahaan. Pada intinya, apabila kinerja perusahaan mengalami perkembangan yang baik, maka akan meningkatkan harga saham perusahaan tersebut. Seluruh informasi yang dibutuhkan investor dalam melakukan analisis fundamental untuk menilai kinerja perusahaan bisa didapatkan pada laporan keuangan perusahaan. Menurut Fahmi (2012:22) pihak yang paling membutuhkan laporan keuangan adalah investor, sebab investor menjadikan laporan keuangan sebagai bagian yang bisa memberinya suatu masukan dalam mendorong keputusannya. Dengan melihat data dan informasi dapat terlihat kualitas laporan keuangan tersebut. Selanjutnya, laporan ini dapat dijadikan sebagai alat analisis dalam melihat kondisi keuangan yang sesungguhnya. Oleh karena itu, laporan keuangan yang baik adalah yang memiliki sisi transparasi yang tinggi. Menurut Sutrisno (2012:9) menyatakan bahwa laporan keuangan merupakan: “Hasil akhir dari proses akuntansi yang meliputi dua laporan utama yakni neraca dan laporan laba-rugi. Laporan keuangan disusun dengan maksud untuk menyediakan informasi keuangan suatu perusahaan kepada pihak-pihak yang berkepentingan sebagai bahan pertimbangan di dalam mengambil keputusan” Dengan memahami laporan keuangan suatu perusahaan dengan baik, maka dapat membantu investor melakukan evaluasi dan pengambilan keputusan investasi. Analisis terhadap laporan keuangan merupakan bagian utama dari analisis fundamental yang merupakan bagian dari sejumlah analisis yang yang ditujukan untuk mengevaluasi kelayakan investasi pada saham suatu perusahaan. Dengan melakukan analisis terhadap laporan keuangan perusahaan, investor dapat memperhitungkan berapa keuntungan yang akan ia dapatkan ketika menanamkann modalnya di perusahaan tersebut. Harapan investor ketika melakukan investasi di suatu perusahaan ialah mendapatkan tingkat pengembalian (return) yang tinggi dari modal yang ia tanamkan. Perusahaan yang mampu memberikan return yang besar kepada para investor nya adalah perusahaan yang memiliki kinerja yang baik. Maka investor akan melakukan analisis rasio terhadap laporan keuangan 42 perusahaan agar dapat memprediksi kemampuan perusahaan di masa yang akan datang. Menurut Mirawati (2014) profitabilitas suatu perusahaan merupakan gambaran yang mengukur seberapa mampu perusahaan menghasilkan laba dari proses operasional yang telah dilaksanakan untuk menjamin kelangsungan perusahaan di masa yang akan datang. Alat analisis yang digunakan untuk melakukan analisis profitabilitas adalah rasio profitablitas. Rasio profitabilitas menurut Fahmi (2013:135): “Rasio ini mengukur efektifitas manajemen secara keseluruhan yang ditujukan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan maupun investasi.” Rasio profitabilitas yang digunakan investor untuk menilai harga saham adalah Return On Asset (ROA) dan Earnig Per Share (EPS). Menurut Sutrisno (2012:222): “Return On Assets sering disebut juga sebagai rentabilitas ekonomis merupakan ukuran kemampuan perusahaan dalam menghasilkan laba dengan semua aktiva yang dimiliki oleh perusahaan.” Return On Assets (ROA) merupakan bagian dari rasio profitabilitas dalam menganalis laporan keuangan atas laporan kinerja keuangan perusahaan. Dalam analisis laporan keuangan, rasio ini paling sering dilihat oleh investor, karena ROA mampu menunjukkan keberhasilan perusahaan dalam menghasilkan keuntungan. Return On Assets (ROA) juga mampu mengukur kemampuan perusahaan manghasilkan keuntungan pada masa lalu dan kemudian diproyeksikan di masa yang akan datang. Aset atau aktiva yang dimaksud adalah keseluruhan harta perusahaan, yang diperoleh dari modal sendiri maupun dari modal asing yang telah diubah oleh perusahaan menjadi aktiva-aktiva perusahaan yang digunakan untuk kelangsungan hidup perusahaan. Dapat disimpulkan bahwa 43 Return On Asset (ROA) merupakan rasio keuangan yang mengukur kemampuan perusahaan dalam menghasilkan laba dari aktiva yang digunakannya dengan mempertimbangkan biaya-biaya yang dikeluarkan oleh perusahaan dalam membiayai aktiva tersebut. Ina Rinati (2009) menguji tentang Net Profit Margin (NPM), Return On Assets (ROA) dan Return On Equity (ROE) terhadap harga saham pada perusahaan yang tercantum dalam Indeks LQ45. Dari hasil penelitian tersebut, variabel Return On Asset (ROA) mempunyai pengaruh terhadap harga saham, ditunjukkan dengan nilai t hitung (2,821) t tabel (2,01). Hasil ROA ini memiliki pengaruh yang paling tinggi terhadap harga saham. Sedangkan variabel Net Profit Margin (NPM) tidak mempunyai pengaruh terhadap harga saham, ditunjukkan dengan nilai t hitung (0,083) t tabel (2,01) dan variabel Return On Equity (ROE) juga tidak mempunyai pengaruh terhadap harga saham, ditunjukkan dengna nilai t hitung (0,097) t tabel (2,01). Hasil peneltian tersebut sejalan dengan teori yang diungkapkan oleh Zuliarni (2012) bahwa semakin tinggi rasio ini maka semakin baik keadaaan suatu perusahaan dan menunjukkan bahwa perusahaan semakin efektif dalam memanfaatkan aktiva untuk menghasilkan laba setelah pajak. Dengan demikian, semakin tinggi ROA, kinerja perusahaan semakin efektif. Hal ini selanjutya akan meningkatkan daya tarik perusahaan kepada investor. Peningkatan daya tarik perusahaan menjadikan perusahaan tersebut makin diminati investor, karena tingkat pengembalian akan semakin besar. Hal ini juga akan berdampak bahwa harga saham dari perusahaan tersebut di pasar modal juga akan semakin meningkat. Dengan kata lain, ROA akan berpengaruh terhadap harga saham. Selain ROA, rasio profitabilitas lain yang digunakan sebagai alat analisis yang digunakan oleh investor untuk menilai harga saham adalah Earning Per Share (EPS). Menurut Fahmi (2012:97): “Earning per share atau pendapatan per lembar saham adalah bentuk pemberian keuntungan yang diberikan kepada para pemegang saham dari setiap lembar saham yang dimiliki.” 44 Rasio ini mencerminkan laba per lembar saham biasa yang diperoleh perusahaan dalam periode waktu tertentu. Rasio keuangan ini merupakan rasio keuangan yang paling sering di analisis dan dikutip. Alasan utama Earning Per Share (EPS) menjadi fokus utama dibandingkan laba adalah karena tujuan perusahaan adalah memaksimalkan kesejahteraan pemegang saham. Vice Law Ren Sia dan Lauw Tjun Tjun (2011) menguji tentang pengaruh current ratio, earning per share dan price earning ratio terhadap harga saham. Dari hasil penelitian tersebut, variabel earning per share (EPS) secara parsial memiliki pengaruh yang signifikan terhadap harga saham dengan tingkat kepercayaan 95%. Variabel price earning ratio (PER) juga secara parsial memiliki pengaruh yang signifikan terhadap harga saham dengan tingkat kepercayaan 95%. Sedangkan variabel current ratio secara parsial tidak memiliki pengaruh yang signifikan terhadap harga saham. Hasil peneltitian tersebut sejalan dengan teori yang diungkapkan oleh Marcellyna (2013) bahwa EPS yang meningkat menandakan bahwa perusahaan tersebut berhasil meningkatkan taraf kemakmuran investor. Hal ini mendorong investor untuk menambah jumlah modal yang ditanamkan pada saham perusahaan tersebut. Peningkatan jumlah permintaan terhadap saham mendorong harga saham naik. Dengan demikian jika EPS meningkat maka pasar akan merespon positif dengan diikuti kenaikan harga saham. Selain itu, Darmadji dan Fakhruddin (2006) dalam Macellyna (2013) mengungkapkan bahwa semakin tinggi nilai EPS tentu saja menyebabkan semakin besar laba sehingga mengakibatkan harga pasar saham naik karena permintaan dan penawaran meningkat. Selain rasio keuangan, informasi penting lainnya yang digunakan investor untuk menilai harga saham perusahaan adalah ukuran perusahaan. Dalam menanamkan modalnya, para investor mempertimbangkan besar kecilnya suatu perusahaan. Menurut Suryanita (2014): “Ukuran perusahaan atau firm size adalah suatu ukuran yang menggambarkan besar kecilnya suatu perusahaan yang ditunjukkan oleh total aktiva perusahaan.” 45 Ukuran perusahaan adalah salah satu skala yang digunakan untuk mengetahui besar kecilnya suatu perusahaan dengan diukur menggunakan total aktiva, penjualan atau modal dari suatu entitas bisnis tertentu. Besar kecilnya suatu perusahaan akan mempengaruhi kemampuan perusahaan dalam menanggung risiko yang mungkin timbul dari berbagai situasi yang dihadapi perusahaan. Perusahaan besar memiliki risiko yang lebih rendah daripada perusahaan kecil. Hal ini dikarenakan perusahaan besar memiliki kontrol yang lebih baik terhadap kondisi pasar, sehingga mereka mampu menghadapi persaingan ekonomi. Pambudi Wengku Ragil (2010) menguji tentang pengaruh risiko perusahaan, leverage, dan ukuran perusahaan terhadap harga saham pada perusahaan otomotif yang terdaftar di BEI. Dari hasil penelitian ini, secara simultan risiko perusahaan (X1), leverage (X2) dan ukuran perusahaan (X3) berpengaruh secara signifikan terhadap harga saham (Y), sedangkan secara parsial hanya leverage (X2) dan ukuran perusahaan (X3) yang berpengaruh secara signifikan terhadap harga saham (Y), sedangkan risiko perusahaan (X1) secara parsial tidak berpengaruh signifikan terhadap harga saham (Y) dikarenakan faktor lain. Hasil penelitian ini sejalan dengan teori yang diungkapkan oleh Mirawati (2014) bahwa suatu perusahaan besar yang sudah mapan akan memiliki akses yang mudah menuju pasar modal. Kemudahan tersebut cukup berarti untuk fleksibiltas dan kemampuannya untuk memperoleh dana yang lebih besar, sehingga perusahaan mampu memiliki risiko pembayaran dividen yang lebih tinggi daripada perusahaan kecil. Jadi, semakin besar ukuran perusahaan maka dividen yang dibagikan juga semakin besar. Sama hal nya dengan ROA dan EPS, jika perusahaan mampu memberikan dividen yang besar maka perusahaan banyak diminati oleh investor dan akan meningkatkan harga saham perusahaan tersebut. Dari kerangka pemikiran tersebut, maka bagan kerangka pemikiran dapat digambarkan sebagai berikut 46 Gambar 2.1 Bagan Kerangka Pemikiran Pasar Modal Keputusan Investasi Teknikal Fundamental Laporan Keuangan Rasio Profitabilitas Ukuran Perusahaan ROA EPS Harga Saham Keterangan: Diteliti Tidak Diteliti Hipotesis: 47 Berdasarkan kerangka pemikiran di atas, maka penulis mencoba merumuskan hipotesis sebagai berikut: 1. Secara parsial return on asset (ROA), earning per share (EPS), dan ukuran perusahaan terdapat pengaruh terhadap harga saham. 2. Secara simultan return on aseet (ROA), earning per share (EPS), dan ukuran perusahaan terdapat pengaruh terhadap harga saham.