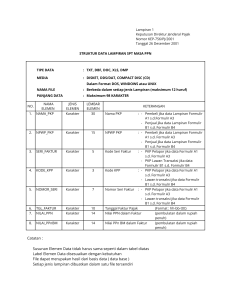

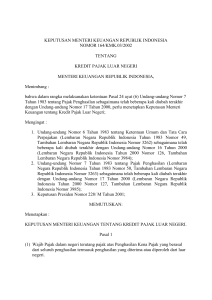

PPN Pajak Pertambahan Nilai dan PPnBM Pajak Penjualan Barang Mewah 1 Agenda 1. Konsep Umum PPN 2. PKP dan DPP 3. Administrasi PPN 4. Diskusi kasus 2 Pengertian Umum PPN adalah Pajak atas Konsumsi Barang atau jasa Di Dalam Daerah Pabean OLEH Orang Pribadi Badan 3 Karakteristik PPN Pajak Tidak Langsung Non kumulatif Konsumsi Dalam Negeri Pajak Obyektif KARAKTERISTIK Indirect Substraction Method Multi stage Consumption type VAT 4 CIRI PPN • Pengenaan PPN dilaksanakan Sistem FAKTUR • Setiap terjadinya Penyerahan BKP/JKP, wajib dibuatkan Faktur Pajak Faktur Pajak Perupakan Bukti Pungutan PPN Faktur Pajak Faktur Pajak Bagi Penjual merupakan bukti Bagi Pembeli merupakan bukti PAJAK KELUARAN PAJAK MASUKAN 5 OBYEK PPN Impor BKP Penyerahan BKP Pemanfaatan BKP di daerah pabean Penyerahan JKP OBYEK PPN Pemanfaatan JKP Ekspor JKP Ekspor BKP berwujud Ekspor BKP tidak berwujud Dalam Daerah Pabean yang dilakukan oleh Pengusaha Kena Pajak 6 Objek Pajak Pertambahan Nilai • Penyerahan Barang Kena Pajak, Jasa Kena Pajak di dalam Daerah Pabean yang dilakukan oleh pengusaha; • Impor Barang Kena Pajak; • Pemanfaatan Barang Kena Pajak Tidak Berwujud, Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean; • Ekspor Barang Kena Pajak Berwujud, Barang Kena Pajak Tidak Berwujud, Jasa Kena Pajak oleh Pengusaha Kena Pajak 7 Daerah Pabean Wilayah RI yand didalamnya berlaku ketentuan Kepabeanan (UU No 10/1995) 1 Darat dan 2 Perairan 3 Tempat tertentu di zona Ekonomi Eksklusif 4 Landas Kontinen Ruang udara di atasnya 8 BARANG BARANG ADALAH BARANG BERWUJUD BARANG BERGERAK BARANG TIDAK BERGERAKLandas Kontinen BARANG TIDAK BERWUJUD CONTOH : • HAK ATAS MEREK DAGANG • HAK PATEN • HAK CIPTA 9 PENYERAHAN BARANG KENA PAJAK (BKP) PENYERAHAN BARANG KENA PAJAK ADALAH :SETIAP KEGIATAN PENYERAHAN BARANG KENA PAJAK YANG DIKENAKAN PAJAKBERDASARKAN UU PPN 10 Penyerahan Barang Kena Pajak • Penyerahan hak atas Barang Kena Pajak karena suatu perjanjian • Pengalihan BKP karena perjanjian sewa beli dan leasing • Pengalihan BKP kepada pedagang perantara atau melalui juru lelang • Pemakaian sendiri dan/atau pemberian Cuma-Cuma PT. A perusahaan penghasil topi. Dalam rangka ulang tahun memberikan kepada seluruh karyawan dan keluarganya topi hasil produksi perusahaan sebanyak 10.000 unit. Harga jual topi 100ribu, harga pokok produksi 60ribu. PT. C perusahaan penghasil susu formula. Dalam rangka kegiatan CSR perusahaan, memberikan kepada rumah yatim susu formula sebanyak 5.000pack. Harga jual per pack 60ribu, harga pokok 40ribu. 11 Penyerahan Barang Kena Pajak • Barang Kena Pajak berupa persediaan dan/atau aktiva yang menurut tujuan semula tidak untuk diperjualbelikan, yang masih tersisa pada saat pembubaran perusahaan • Penyerahan BKP dari pusat ke cabang atau sebaliknya dan penyerahan antar cabang • Penyerahan BKP secara konsinyasi 12 Penyerahan - Perjanjian • Penyerahan Barang Kena Pajak oleh Pengusaha Kena Pajak dalam rangka perjanjian pembiayaan yang dilakukan berdasarkan prinsip syariah, yang penyerahannya dianggap langsung dari Pengusaha Kena Pajak kepada pihak yang membutuhkan Barang Kena Pajak 13 Pemakaian untuk Tujuan Produktif • Pemakaian Barang Kena Pajak dan atau pemanfaatan Jasa Kena Pajak untuk tujuan produktif belum merupakan penyerahan Barang Kena Pajak dan Jasa Kena Pajak sehingga tidak terutang Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah. 14 Bukan Penyerahan Barang Kena Pajak • Penyerahan Barang Kena Pajak kepada makelar sebagaimana dimaksud dalam Kitab UndangUndang Hukum Dagang • Penyerahan Barang Kena Pajak untuk jaminan utang-piutang; • Penyerahan Barang Kena Pajak dari pusat ke cabang atau antar cabang dalam hal Pengusaha Kena Pajak melakukan pemusatan tempat pajak terutang; 15 Bukan Penyerahan Barang Kena Pajak • Pengalihan Barang Kena Pajak dalam rangka penggabungan,peleburan,pemekaran, pemecahan, dan pengambilalihan usaha dengan syarat pihak yang melakukan pengalihan dan yang menerima pengalihan adalah Pengusaha Kena Pajak; • Barang Kena Pajak berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan, yang masih tersisa pada saat pembubaran perusahaan, dan yang Pajak Masukan atas perolehannya tidak dapat dikreditkan sebagaimana dimaksud dalam Pasal 9 ayat (8) huruf b dan huruf c. 16 JASA SETIAP KEGIATAN PELAYANAN BERDASARKAN SUATU PERIKATAN/PERBUATAN HUKUM ,YANG MENYEBABKAN • • • • SUATU BARANG FASILITAS KEMUDAHAN HAK TERSEDIA UNTUK DIPAKAI TERMASUK JASA YG DILAKUKAN UNTUK MENGHASILKAN BARANG KARENA PESANAN ATAU PERMINTAANDGN BAHAN & ATAS PETUNJUK DARI PEMESANTERMASUK 17 JASA KENA PAJAK (JKP) SETIAP KEGIATAN PELAYANAN BERDASARKAN SUATUPERIKATAN /PERBUATAN HUKUM YG MENYEBABKANSUATU BARANG /FASILITAS/KEMUDAHAN /HAK TERSEDIAUNTUK DIPAKAI TERMASUK JASA YG DILAKUKAN UNTUK MENGHASILKAN BARANGKARENA PESANAN ATAU PERMINTAAN DGN BAHAN DAN/ATAU PETUNJUK DARI PEMESAN YANG DIKENAKAN PAJAK BERDASARKAN UU PPN 18 JASA KENA PAJAK (JKP) SETIAP KEGIATAN PEMBERIAN JASA KENA PAJAK TERMASUK PEMAKAIAN SENDIRI JKP PEMBERIAN CUMA-CUMA OLEH PKP 19 PEMANFAATAN JKP DAN BKP PEMANFAATAN JKP DAN BKP TIDAK BERWUJUD DARI LUAR DAERAH PABEAN • SETIAP KEGIATAN PEMANFAATAN JKP DARI LUAR DAERAH PABEAN DI DALAM DAERAH PABEAN • SETIAP KEGIATAN PEMANFAATAN BKP TIDAK BERWUJUD DARI LUAR DAERAH PABEAN KARENA SUATU PERJANJIAN DI DALAM DAERAH PABEAN. 20 IMPORT, EXPOR DAN PERDAGANGAN IMPOR ADALAH SETIAP KEGIATAN MEMASUKKAN BARANG DARI LUAR DAERAH PABEAN KE DLM DAERAH PABEAN EXPOR ADALAH SETIAP KEGIATAN MEMASUKKAN BARANG DARI LUAR DAERAH PABEAN KE DLM DAERAH PABEAN PERDAGANGAN ADALAH SETIAP KEGIATAN MEMASUKKAN BARANG DARI LUAR DAERAH PABEAN KE DLM DAERAH PABEAN 21 Non Barang Kena Pajak 1. 2. 3. 4. Barang hasil pertambangan atau hasil pengeboran yang diambil langsung dari sumbernya; Barang kebutuhan pokok yang sangat dibutuhkan oleh rakyat banyak Makanan dan minuman yang disajikan di hotel, restoran, rumah makan, warung, dan sejenisnya, meliputi makanan dan minuman baik yang dikonsumsi di tempat maupun tidak, termasuk makanan dan minuman yang diserahkan oleh usaha jasa boga atau katering; Emas batangan, dan surat berharga. 22 Non Jasa Kena Pajak 1. 2. 3. 4. 5. 6. 7. 8. Jasa di bidang pelayanan kesehatan medik; Jasa di bidang pelayanan sosial; Jasa di bidang pengiriman surat dengan perangko; Jasa keuangan Jasa asuransi Jasa di bidang keagamaan; Jasa di bidang pendidikan; Jasa kesenian dan hiburan 23 Non Jasa Kena Pajak 9. 10. 11. 12. 13. 14. 15. 16. jasa angkutan umum di darat dan di air serta jasa angkutan udara dalam negeri yang menjadi bagian yang tidak terpisahkan dari jasa angkutan udara luar negeri; jasa tenaga kerja; jasa perhotelan; jasa yang disediakan oleh pemerintah dalam rangka menjalankan pemerintahan secara umum; jasa penyediaan tempat parkir; jasa telepon umum dengan menggunakan uang logam jasa pengiriman uang dengan wesel pos; dan jasa boga atau katering 24 BADAN SEKUMPULAN ORANG DAN ATAU MODAL YANG MERUPAKAN KESATUAN BAIK YANG MELAKUKAN USAHA MAUPUN YANG TIDAK MELAKUKAN USAHA MELIPUTI : • • • • • PERSEROAN TERBATAS; PERSEROAN KOMANDITER; PERSEROAN LAINNYA; BUMN / BUMD; FIRMA, KONGSI; KOPERASI; DANA PENSIUN; PERSEKUTUAN; PERKUMPULAN; YAYASAN; ORGANISASI MASSA; ORGANISASI SOSPOL DAN SEJENISNYA; LEMBAGA; BUT DAN BENTUK BADAN LAINNYA. 25 PENGUSAHA ORANG PRIBADI BADAN DALAM KEGIATAN USAHA ATAU PEKERJAANNYA • • • • • • MENGHASILKAN BARANG; MENGIMPOR BARANG; MENGEKSPOR BARANG; MELAKUKAN USAHA PERDAGANGAN; MELAKUKAN USAHA JASA;MEMANFAATKAN BARANG TIDAK BERWUJUD / JASA DARI LUAR DAERAH PABEAN. 26 PENGUSAHA KENA PAJAK (PKP) PENGUSAHA YANG MELAKUKAN PENYERAHAN BPK/JKP YANG DIKENAKAN PAJAK BERDASARKAN UU PPN TIDAK TERMASUK PENGUSAHA KECIL, KECUALIPENGUSAHA KECIL YANG MEMILIH UNTUK DIKUKUHKAN SEBAGAI PKP 27 Pengusaha Kena Pajak • Pengusaha yang melakukan penyerahan BKP wajib melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak, dan wajib memungut, menyetor, dan melaporkan Pajak Pertambahan Nilai dan Pajak Penjualan Atas Barang Mewah yang terutang. • Pengusaha Kecil yang memilih untuk dikukuhkan sebagai Pengusaha Kena Pajak 28 MENGHASILKAN 1 KEGIATAN MENGOLAH MELALUI PROSES MENGUBAH BENTUK ATAU SIFAT SUATU BARANG DARI BENTUK ASLINYA MENJADI BARANG BARU MENJADI DAYA GUNA BARU 2 KEGIATAN MENGOLAH SUMBER DAYA ALAM 3 MENYURUH ORANG PRIBADI ATAU BADAN MELAKUKAN KEGIATAN TERSEBUT PADA HURUF 1 DAN 2 DI ATAS 29 DASAR PENGENAAN PAJAK (DPP) HARGA JUAL PENGGANTIAN NILAI IMPOR NILAI EKSPOR YANG DIPAKAI SEBAGAI DASAR UNTUK MENGHITUNG PAJAK YANG TERUTANG NILAI LAIN YANG DITETAPKAN MENKEU 30 HARGA JUAL NILAI BERUPA UANG TERMASUK SEMUA BIAYA YANG DIMINTA ATAU SEHARUSNYA DIMINTA OLEH PENJUAL KARENA PENYERAHAN BPKP TIDAK TERMASUK PPN YANG DIPUNGUT MENURUT UU PPN& POTONGAN HARGA YG DICANTUMKAN DALAM FAKTUR PAJAK 31 PENGGANTIAN NILAI BERUPA UANG TERMASUK SEMUA BIAYA YG DIMINTA ATAU SEHARUSNYA DIMINTA OLEH PEMBERI JASA KARENA PENYERAHAN JKP TIDAK TERMASUK PPN YANG DIPUNGUT MENURUT UU PPN& POTONGAN HARGA YG DICANTUMKAN DLMFAKTUR PAJAK 32 NILAI IMPOR NILAI BERUPA UANG YANG MENJADI DASAR PENGHITUNGANBEA MASUK DITAMBAH PUNGUTAN LAINNYA YG DIKENAKAN PAJAKBERDASARKANKETENTUAN DLM PERUNDANGUNDANGANKEPABEANAN UNTUK IMPOR BPKB TIDAK TERMASUK PAJAK YANG DIPUNGUT MENURUT UU 33 HARGA JUAL • Nilai berupa uang • Termasuk semua biaya yang diminta atau seharusnya diminta oleh penjual Barang Kena Pajak. • Tidak termasuk PPN dan potongan harga yang tercantum dalam faktur pajak. Yang termasuk dalam pengertian biaya yang merupakan unsur harga jual, antara lain : pengangkutan, asuransi, bantuan teknik, pemeliharaan, dan garansi. 34 PENGGANTIAN • Nilai berupa uang • Termasuk semua biaya yang diminta atau seharusnya diminta oleh pengusaha karena penyerahan Jasa Kena Pajak, ekspor Jasa Kena Pajak, atau ekspor Barang Kena Pajak Tidak Berwujud. • Tidak termasuk PPN dan potongan harga yang tercantum dalam faktur pajak. 35 NILAI IMPOR • Nilai berupa uang yang menjadi Dasar penghitungan bea masuk • Ditambah pungutan yang dikenakan sesuai Undang-Undang Pabean. • Tidak termasuk PPN/PPn BM. • Nilai Impor = Harga Impor (CIF) + Bea Masuk PPN = 10% x Nilai Impor 36 NILAI EKSPOR • Nilai berupa uang • Termasuk biaya yang diminta atau seharusnya diminta oleh eksportir, yaitu, nilai yang tercantum dalam dokumen PEB (Pemberitahuan Ekspor Barang yang telah difiat muat oleh Direktorat Jenderal Bea dan Cukai). • PPN Ekspor = 0% x Nilai Ekspor 37 DPP Nilai Lain • Jenis-jenis nilai lain : – Harga jual atau penggantian setelah dikurangi laba kotor – Perkiraan harga jual rata-rata – Harga pasar wajar – Persentase tertentu dari harga jual, tagihan atau imbalan-Harga faktual yang dianggap wajar 38 DPP Nilai Lain • Pemakaian Sendiri : DPP = Harga Pokok Penjualan (Harga jual atau Penggantian dikurangi laba bruto) PPN = 10% X Harga Pokok Penjualan. • Pemberian Cuma-Cuma : DPP = Harga Pokok Penjualan (Harga Jual atau Penggantian dikurangi laba bruto) PPN = 10% X Harga Pokok Penjualan 39 DPP Nilai Lain • Penyerahan BKP dan/atau JKP dari pusat ke cabang atau sebaliknya dan penyerahan BKP dan/atau JKP antar cabang DPP = Harga Jual atau penggantian dikurangi laba kotor PPN = 10% x Harga Jual atau penggantian dikurangi laba kotor 40 DPP atas Transaksi dengan Valuta Asing • Apabila harga jual atau penggantian menggunakan valuta asing, Dasar Pengenaan Pajak-nya dihitung dengan : – Nilai konversi menurut Keputusan Menteri Keuangan (Kurs KMK) yang berlaku pada saat pembuatan Faktur Pajak (per tanggal Faktur Pajak). – Dalam hal penyerahan kepada Pemungut PPN (WAPU), menggunakan nilai konversi menurut KMK yang berlaku pada saat pembayaran atas harga jual BKP/JKP yang bersangkutan (Lihat ; Pemungut PPN) – Kurs menurut KMK tersebut di atas diumumkan secara periodik (setiap pekan sekali) yang berlaku untuk masa satu pekan 41 DPP atas penyerahan BKP yang tergolong mewah • Penyerahan BKP yang Tergolong Mewah yang dilakukan oleh PKP yang menghasilkan BKP yang Tergolong Mewah atau atas impor Barang Kena Pajak yang Tergolong Mewah, Dasar Pengenaan Pajak tidak termasuk PPN dan PPnBM • Penyerahan BKP yang Tergolong Mewah yang dilakukan oleh PKP selain Pengusaha yang menghasilkan Barang Kena Pajak yang Tergolong Mewah atau impor, Dasar Pengenaan Pajak termasuk Pajak Penjualan atas Barang Mewah yang dikenakan atas perolehan atau atas impor Barang Kena Pajak yang Tergolong Mewah tersebut. 42 Tarif PPN Sebesar 10% Kecuali untuk ekspor yang dikenakan tarif 0% - ekspor Barang Kena Pajak Berwujud; - ekspor Barang Kena Pajak Tidak Berwujud; dan - ekspor Jasa Kena Pajak. 43 Jenis Pemungut PPN Sejak tanggal 1 Januari 2004, Pemungut PPN (Pembeli Khusus) terdiri dari (563/KMK.03/2003) : • Bendaharawan Pemerintah baik Pusat maupun Daerah, yang dananya dari APBN/APBD. • Kantor Perbendaharaan dan Kas Negara • Badan Usaha Milik Negara dan Milik Daerah 44 Pemungut PPN • • • • PPN yang terutang atas transaksi penyerahan BKP/JKP dipungut oleh PKP Penjual. Pembeli BKP/JKP wajib membayar kepada PKP Penjual sebesar harga jual ditambah PPN (10%). Apabila pembeli BKP/JKP tersebut berstatus Pemungut PPN (Pembeli Khusus), PPN yang terutang atas transaksi penyerahan BKP/JKP tidak dipungut oleh PKP Penjual, melainkan disetor langsung ke kas negara oleh Pemungut PPN tersebut. Pemungut PPN hanya membayar kepada PKP Penjual sebesar harga jual, sedangkan PPN-nya (10%) disetor langsung ke kas negara. 45 Jenis Pemungut PPN • Dalam hal harga jual atau penggantian telah termasuk PPN, maka PPN yang terutang atas penyerahan BKP/JKP tersebut dihitung dengan formula : 10/110 x harga jual atau penggantian. 46 Faktur Pajak • Faktur Pajak adalah bukti pungutan pajak yang dibuat oleh Pengusaha Kena Pajak atas penyerahan Barang Kena Pajak dan/atau Jasa Kena Pajak. 47 FAKTUR PAJAK STANDAR • Faktur Pajak yang paling sedikit memuat keterangan tentang : – Nama, alamat, Nomor Pokok Wajib Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak; – Nama, alamat, Nomor Pokok Wajib Pajak Pembeli Barang Kena Pajak atau Penerima JasaKena Pajak; – Jenis barang atau jasa, jumlah Harga Jual atau Penggantian, dan potongan harga; – Pajak Pertambahan Nilai yang dipungut; – Pajak Penjualan atas Barang Mewah yang dipungut; – Kode, Nomor Seri, dan tanggal pembuatan Faktur Pajak; dan – Nama, dan tanda tangan yang berhak menandatangani Faktur Pajak; 48 49 50 51 FAKTUR PAJAK GABUNGAN • Faktur Pajak Gabungan adalah Faktur Pajak Standar untuk semua penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak yang terjadi selama 1 (satu) bulan takwim kepada pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak yang sama Saat pembuatan faktur pajak gabungan paling lama pada akhir bulan penyerahan. 52 53 54 55 Saat Pembuatan Faktur Pajak Standar Faktur Pajak Standar yang diterbitkan setelah melewati jangka waktu 3 (tiga) bulan sejak saat Faktur Pajak Standar seharusnya dibuat adalah bukan merupakan Faktur Pajak Standar. 56 Rangkapan Faktur Pajak Faktur Pajak Standar paling sedikit dibuat dalam rangkap 2 (dua) yang peruntukannya masing-masing sebagai berikut : Lembar ke-1, disampaikan kepada Pembeli Barang Kena Pajak atau Penerima Jasa Kena Pajak Lembar ke-2, untuk arsip Pengusaha Kena Pajak yang menerbitkan Faktur Pajak Standar. 57 KODE FAKTUR PAJAK STANDAR 2 (dua) digit Kode Transaksi; 1 (satu) digit Kode Status; dan 3 (tiga) digit Kode Cabang. 58 KODE TRANSAKSI 01 penyerahan kepada selain Pemungut PPN 02 penyerahan kepada Pemungut PPN Bendaharawan Pemerintah 03 penyerahan kepada Pemungut PPN Lainnya (selain Bendaharawan Pemerintah) 04 penyerahan yang menggunakan DPP Nilai Lain kepada selain Pemungut PPN; 05 penyerahan yang Pajak Masukannya di Deemed kepada selain Pemungut PPN; 06 penyerahan Lainnya kepada selain Pemungut PPN; 07 penyerahan yang PPN atau PPN dan PPn BM-nya Tidak Dipungut kepada selain Pemungut PPN; 08 digunakan untuk penyerahan yang Dibebaskan dari pengenaan PPN atau PPN dan PPn BM kepada selain Pemungut PPN; 09 digunakan untuk penyerahan Aktiva Pasal 16D kepada selain Pemungut PPN 59 KODE STATUS 0 Normal 1 Penggantian 60 NOMOR SERI FAKTUR PAJAK STANDAR • 2 (dua) digit Tahun Penerbitan; dan • 8 (delapan) digit Nomor Urut. Nomor Urut pada Nomor Seri Faktur Pajak Standar harus dibuat secara berurutan, tanpa perlu dibedakan antara Kode Transaksi, Kode Status Faktur Pajak Standar dan mata uang yang digunakan. 61 Penomoran Faktur Penerbitan Faktur Pajak Standar dimulai dari Nomor Urut 1 (satu) pada setiap awal tahun takwim mulai bulan Januari, kecuali bagi Pengusaha Kena Pajak yang baru dikukuhkan, Nomor Urut 1 (satu) dimulai sejak Masa Pajak Pengusaha Kena Pajak tersebut dikukuhkan. 62 Faktur Pajak Standar Salah Faktur Pajak Standar yang cacat, rusak salah dalam pengisian, atau salah dalam penulisan, sehingga tidak memuat keterangan yang lengkap, jelas dan benar, Pengusaha Kena Pajak yang menerbitkan Faktur Pajak Standar tersebut dapat menerbitkan Faktur Pajak Standar Pengganti 63 Faktur Pajak Hilang Pengusaha Kena Pajak yang menerbitkan maupun pihak yang menerima Faktur Pajak Standar tersebut dapat membuat copy dari arsip Faktur Pajak Standar 64 Pambatalan Faktur Pajak Apabila terjadi pembatalan transaksi penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak yang Faktur Pajak Standar-nya telah diterbitkan, maka Pengusaha Kena Pajak yang menerbitkan Faktur Pajak Standar harus melakukan pembatalan Faktur Pajak Standar 65 Faktur Pajak Pengganti Penerbitan Faktur Pajak Standar Pengganti atau pembatalan Faktur Pajak Standar hanya dapat dilakukan paling lambat 2 (dua) tahun sejak Faktur Pajak Standar yang diganti atau dibatalkan tersebut diterbitkan. Sepanjang terhadap Surat Pemberitahuan Masa Pajak Pertambahan Nilai dimana Faktur Pajak Standar yang diganti atau dibatalkan tersebut dilaporkan, belum dilakukan pemeriksaan dan atas Pajak Pertambahan Nilai yang tercantum dalam Faktur Pajak Standar tersebut belum dibebankan sebagai biaya. 66 NOTA RETUR NOTA RETUR DIBUAT DALAM HAL TERJADI PENGEMBALIAN BKP DARI PEMBELI KEPADA PENJUAL, KECUALI JIKA DIGANTI DENGAN BKP YANG JENIS, TYPE, JUMLAH DAN HARGANYA SAMA FUNGSI NOTA RETUR : BAGI PENJUAL : MENGURANGI PAJAK KELUARAN PADA MASA PAJAK DITERIMANYA NOTA RETUR BAGI PEMBELI : MENGURANGI PAJAK MASUKAN PADA MASA PAJAK DIBUATNYA NOTA RETUR 67 ISI MINIMAL NOTA RETUR NOMOR URUT NOTA RETUR NOMOR SERI DAN TANGGAL FP ATAS BKP YANG DIKEMBALIKAN NAMA, ALAMAT DAN NPWP PEMBELI BKP YANG DIKEMBALIKAN NAMA, ALAMAT, NPWP PENJUAL YANG MENERBITKAN FP JENIS DAN HARGA JUAL BKP YANG DIKEMBALIKAN PPN/PPNBM YANG DIKEMBALIKAN TANGGAL PEMBUATAN NOTA RETUR TANDA TANGAN PEMBELI 68 Pengkreditan Pajak Masukan • • • Pajak Masukan dalam suatu Masa Pajak dikreditkan dengan Pajak Keluaran untuk Masa Pajak yang sama. Bagi Pengusaha Kena Pajak yang belum berproduksi sehingga belum melakukan penyerahan yang terutang pajak, Pajak Masukan atas perolehan dan/atau impor barang modal dapat dikreditkan. Pajak Masukan yang dikreditkan harus menggunakan Faktur Pajak yang memenuhi persyaratan) 69 Pajak Masukan • Apabila dalam suatu Masa Pajak: – – PK > PM, selisihnya yang harus disetor ke kas negara oleh PKP paling lambat akhir bulan berikutnya PM > PK, selisihnya dapat direstitusi atau dikompensasikan ke Masa Pajak berikutnya, atau direstitusi pada akhir tahun buku (pengecualian untuk pengusaha tertentu yang bergerak dalam bidang ekspor BKP, BKP Tidak Berwujud, JKP, penyerahan kepada pemungut, belum berproduksi dan tidak dipungut PPN) 70 Pajak Masukan tidak dapat dikreditkan • • • perolehan BKP atau JKP, pemanfaatan BKP tidak berwujud atau pemanfaatan JKP dari luar Daerah Pabean, sebelum Pengusaha dikukuhkan sebagai Pengusaha Kena Pajak; perolehan BKP atau JKP yang tidak mempunyai hubungan langsung dengan kegiatan usaha; perolehan dan pemeliharaan kendaraan bermotor berupa sedan dan station wagon, kecuali merupakan barang dagangan atau disewakan 71 Pajak Masukan tidak dapat dikreditkan • pemanfaatan Barang Kena Pajak Tidak Berwujud atau pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean sebelum pengusaha dikukuhkan sebagai Pengusaha Kena Pajak • perolehan Barang Kena Pajak atau Jasa Kena Pajak yang Faktur Pajaknya tidak memenuhi ketentuan sebagaimana dimaksud dalam atau tidak mencantumkan nama, alamat, dan Nomor Pokok Wajib Pajak pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak; 72 Pajak Masukan tidak dapat dikreditkan • pemanfaatan Barang Kena Pajak Tidak Berwujud atau pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean yang Faktur Pajaknya tidak memenuhi ketentuan sebagaimana dimaksud dalam Pasal 13 ayat 6 • perolehan Barang Kena Pajak atau Jasa Kena Pajak yang Pajak Masukannya ditagih dengan penerbitan ketetapan pajak; 73 Pajak Masukan tidak dapat dikreditkan • • perolehan Barang Kena Pajak atau Jasa Kena Pajak yang Pajak Masukannya tidak dilaporkan dalam Surat Pemberitahuan MasaPajak Pertambahan Nilai, yang ditemukan pada waktu dilakukan pemeriksaan; dan perolehan Barang Kena Pajak selain barang modal atau Jasa Kena Pajak sebelum Pengusaha Kena Pajak berproduksi sebagaimana dimaksud pada ayat 74 Kredit Pajak Masukan • Pajak Masukan yang dapat dikreditkan, tetapi belum dikreditkan dengan Pajak Keluaran pada Masa Pajak yang sama, dapat dikreditkan pada Masa Pajak berikutnya paling lama 3 (tiga) bulan setelah berakhirnya Masa Pajak yang bersangkutan sepanjang belum dibebankan sebagai biaya dan belum dilakukan pemeriksaan 75 Kredit Pajak Masukan • Apabila dalam suatu Masa Pajak Pengusaha Kena Pajak selain melakukan penyerahan yang terutang pajak juga melakukan penyerahan yang tidak terutang pajak, sedangkan Pajak Masukan untuk penyerahan yang terutang pajak tidak dapat diketahui dengan pasti, jumlah Pajak Masukan yang dapat dikreditkan untuk penyerahan yang terutang pajak dihitung dengan menggunakan pedoman yang diatur dengan Peraturan Menteri Keuangan. 76 Penghapusan Piutang Penghapusan piutang tidak mengakibatkan penyesuaian (koreksi) atas : Pajak Keluaran bagi Pengusaha Kena Pajak penjual, artinya PKP Penjual tidak diperkenankan membatalkan (menarik kembali) Pajak Keluaran yang telah dilaporkan dalam SPT-nya. Pajak Masukan bagi PKP pembeli atau penerima jasa, artinya PKP Pembeli tidak perlu membatalkan Pajak Masukan yang telah dikreditkan dalam SPTnya. 77 BKP yang Dibeli Musnah/Rusak Karena Bencana Alam atau Kondisi Force Majeure Tidak mengakibatkan penyesuaian (koreksi) atas Pajak Masukan yang telah dikreditkan atau dibebankan sebagai biaya oleh pembeli. Pajak Masukan atas barang yang musnah atau rusak tersebut tetap dapat dikreditkan. 78 Kesalahan dalam Pemungutan Pajak Apabila pajak yang telah dipungut tersebut telah disetor dan dilaporkan, maka PKP yang bersangkutan tidak dapat meminta kembali (restitusi). Pajak yang salah dipungut tersebut dapat diminta kembali oleh pihak yang terpungut, sepanjang belum dikreditkan atau belum dibebankan sebagai biaya. Kesalahan pemungutan dapat berupa ; seharusnya tidak terutang PPN tetapi dipungut PPN, atau terjadi pemungutan PPN yang jumlahnya lebih besar dari yang seharusnya terutang. 79 PEDOMAN PENGHITUNGAN PPN MASUKAN BAGI PENGUSAHA 45/PMK.03/2008 80 81 82 83 84 85 86 Dwi Martani - 081318227080 [email protected] atau [email protected] http://staff.blog.ui.ac.id/martani/ 87 87