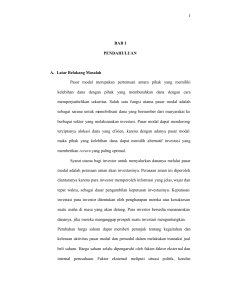

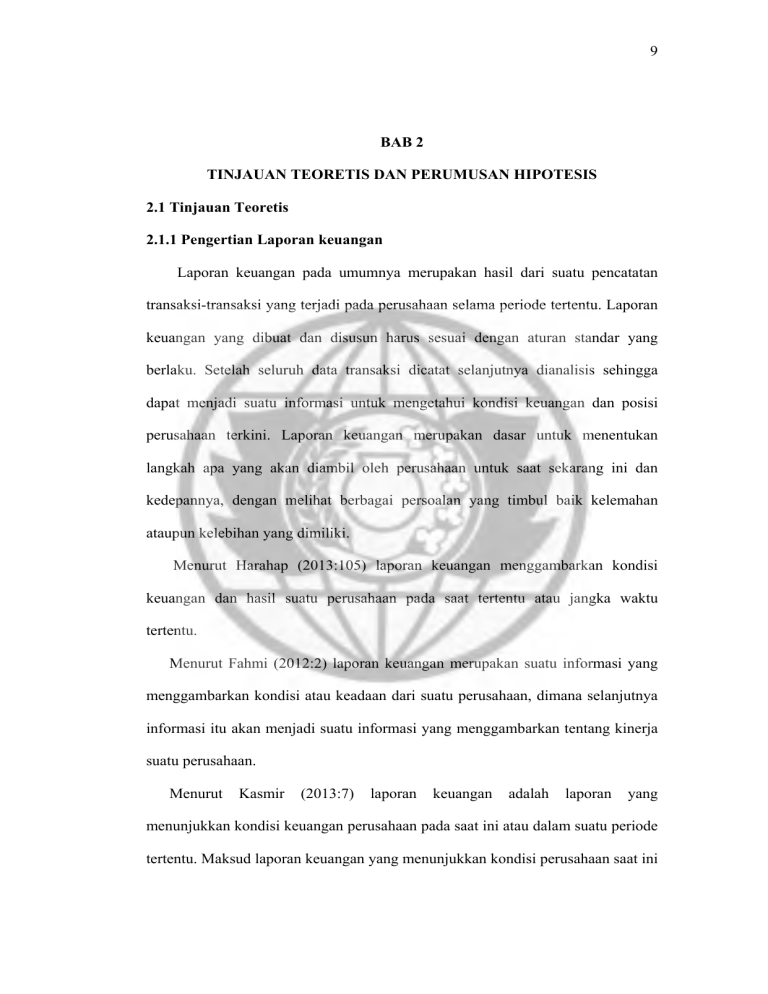

pengaruh rasio keuangan terhadap

advertisement

9 BAB 2 TINJAUAN TEORETIS DAN PERUMUSAN HIPOTESIS 2.1 Tinjauan Teoretis 2.1.1 Pengertian Laporan keuangan Laporan keuangan pada umumnya merupakan hasil dari suatu pencatatan transaksi-transaksi yang terjadi pada perusahaan selama periode tertentu. Laporan keuangan yang dibuat dan disusun harus sesuai dengan aturan standar yang berlaku. Setelah seluruh data transaksi dicatat selanjutnya dianalisis sehingga dapat menjadi suatu informasi untuk mengetahui kondisi keuangan dan posisi perusahaan terkini. Laporan keuangan merupakan dasar untuk menentukan langkah apa yang akan diambil oleh perusahaan untuk saat sekarang ini dan kedepannya, dengan melihat berbagai persoalan yang timbul baik kelemahan ataupun kelebihan yang dimiliki. Menurut Harahap (2013:105) laporan keuangan menggambarkan kondisi keuangan dan hasil suatu perusahaan pada saat tertentu atau jangka waktu tertentu. Menurut Fahmi (2012:2) laporan keuangan merupakan suatu informasi yang menggambarkan kondisi atau keadaan dari suatu perusahaan, dimana selanjutnya informasi itu akan menjadi suatu informasi yang menggambarkan tentang kinerja suatu perusahaan. Menurut Kasmir (2013:7) laporan keuangan adalah laporan yang menunjukkan kondisi keuangan perusahaan pada saat ini atau dalam suatu periode tertentu. Maksud laporan keuangan yang menunjukkan kondisi perusahaan saat ini 10 adalah merupakan kondisi terkini. Kondisi perusahaan terkini adalah keuangan perusahaan pada tanggal tertentu (untuk neraca) dan periode tertentu (untuk laporan laba rugi). Biasanya laporan keuangan dibuat per periode, dengan adanya laporan keuangan, dapat diketahui posisi perusahaan terkini setelah menganalisis laporan keuangan tersebut. 2.1.1.1 Tujuan Laporan Keuangan Menurut Kasmir (2013:11) tujuan laporan keuangan disusun guna memenuhi kepentingan berbagai pihak yang berkepentingan terhadap perusahaan. Secara umum laporan keuangan bertujuan untuk memberikan informasi keuangan suatu perusahaan, baik pada saat tertentu maupun pada periode tertentu. Berikut ini beberapa tujuan pembuatan atau penyusunan laporan keuangan yaitu : 1. Memberikan informasi tentang jenis dan jumlah aktiva (harta) yang dimiliki perusahaan pada saat ini. 2. Memberikan informasi tentang jenis dan jumlah kewajiban dan modal yang dimiliki perusahaan pada saat ini. 3. Memberikan informasi tentang jenis dan jumlah pendapatan yang diperoleh pada suatu periode tertentu. 4. Memberikan informasi tentang jumlah biaya dan jenis biaya yang dikeluarkan perusahaan dalam suatu periode tertentu. 5. Memberikan informasi tentang perubahan-perubahan yang terjadi terhadap aktiva, pasiva dan modal perusahaan. 6. Memberikan informasi tentang kinerja manajemen perusahaan dalam suatu periode. 11 7. Memberikan informasi tentang catatan-catatan atas laporan keuangan. 8. Informasi keuangan lainnya. Jadi, dengan memperoleh laporan keuangan suatu perusahaan, akan dapat diketahui kondisi keuangan perusahaan secara menyeluruh. 2.1.1.2 Sifat Laporan Keuangan Menurut Kasmir (2013:11) pencatatan yang dilakukan dalam penyusunan laporan keuangan harus dilakukan dengan kaidah-kaidah yang berlaku, demikian pula dalam hal penyusunan laporan keuangan didasarkan kepada sifat laporan keuangan itu sendiri. Dalam hal ini sifat laporan keuangan yaitu : 1. Bersifat Historis Bersifat Historis artinya bahwa laporan keuangan dibuat dan disusun dari masa lalu atau masa yang sudah lewat dari masa sekarang. Misalnya laporan keuangan disusun berdasarkan data satu atau dua atau beberapa tahun ke belakang (tahun atau periode sebelumnya). 2. Bersifat Menyeluruh Bersifat Menyeluruh artinya laporan keuangan dibuat selengkap mungkin, laporan keuangan disusun sesuai dengan standar yang telah ditetapkan. Pembuatan atau penyusunan yang hanya sebagian-sebagian (tidak lengkap) tidak akan memberikan informasi yang lengkap tentang keuangan suatu perusahaan. 2.1.1.3 Keterbatasan Laporan Keuangan Menurut Kasmir (2013:15) laporan keuangan yang telah disusun sedemikian rupa agar terlihat sempurna. Di balik itu sebenarnya ada beberapa ketidaktepatan 12 terutama dalam jumlah yang telah di susun akibat berbagai faktor. Laporan keuangan belum dapat dikatakan mencerminkan keadaan keuangan perusahaan secara keseluruhan. Hal ini disebabkan adanya hal-hal yang belum atau tidak tercatat dalam laporan keuangan tersebut. Oleh karena itu, setiap laporan keuangan yang disusun pasti memiliki keterbatasan tertentu. Berikut beberapa keterbatasan laporan keuangan yang dimiliki perusahaan : 1. Pembuatan laporan keuangan disusun berdasarkan sejarah (historis), di mana data-data yang diambil dari data masa lalu. 2. Laporan keuangan dibuat umum, artinya untuk semua orang, bukan hanya untuk pihak tertentu saja. 3. Proses penyusunan tidak terlepas dari taksiran-taksiran dan pertimbanganpertimbangan tertentu. 4. Laporan keuangan bersifat konservatif dalam menghadapi situasi ketidakpastian, misalnya dalam suatu peristiwa yang tidak menguntungkan selalu dihitung kerugiannya. 5. Laporan keuangan selalu berpegang teguh kepada sudut pandang ekonomi dalam memandang peristiwa-peristiwa yang terjadi bukan kepada sifat formalnya. Keterbatasan laporan keuangan tidak akan mengurangi arti nilai keuangan secara langsung karena hal ini memang harus dilakukan agar nantinya dapat menunjukkan kejadian yang mendekati sebenarya, meskipun perubahan berbagai kondisi dari berbagai sektor yang terjadi. Artinya selama laporan keuangan 13 disusun sesuai dengan aturan yang telah ditetapkan, maka laporan keuangan tersebut telah memenuhi syarat. 2.1.1.4 Pihak yang Memerlukan Laporan Keuangan Menurut Kasmir (2013:18) laporan keuangan disusun berdasarkan tujuan. Tujuan utamanya adalah untuk kepentingan pemilik dan manajemen perusahaan dan memberikan informasi kepada berbagai pihak yang sangat berkepentingan terhadap perusahaan. Artinya, pembuatan dan penyusunan laporan keuangan ditujukan untuk memenuhi kepentingan berbagai pihak, baik pihak intern maupun ekstern perusahaan. Masing-masing pihak memiliki kepentingan tersendiri dalam menggunakan laporan keuangan tersebut. Berikut penjelasan masing-masing pihak yang berkepentingan terhadap laporan keuangan : 1. Pemilik Pemilik adalah mereka yang memiliki usaha tersebut. Hal ini tercermin dari kepemilikan saham yang dimilikinya. Kepentingan bagi para pemegang saham yang merupakan pemilik perusahaan terhadap hasil laporan keuangan yang telah dibuat adalah : a. Untuk melihat kondisi dan posisi keuangan perusahaan saat ini b. Untuk melihat perkembangan dan kemajuan perusahaan dalam suatu periode. Kemajuan ini dilihat dari kemampuan manajemen dalam menciptakan laba dan pengembangan aset perusahaan. Dari laporan ini pemilik dapat menilai kedua hal tersebut apakah ada perubahan atau tidak. Kemudian, jika memperoleh laba, pemilik akan mengetahui berapa dividen yang diperolehnya. 14 c. Untuk menilai kinerja manajemen atas target yang telah ditetapkan artinya penilaian diberikan untuk manajemen perusahaan ke depan, apakah perlu pergantian manajemen atau tidak. Kemudian, disusun rencana berikutnya untuk menentukan langkah-langkah apa saja yang perlu dilakukan, baik penambahan maupun perbaikan. 2. Manajemen Kepentingan pihak manajemen perusahaan terhadap laporan keuangan perusahaan yang mereka buat juga memiliki arti tertentu. Bagi pihak manajemen laporan keuangan yang dibuat merupakan cermin kinerja mereka dalam suatu periode tertentu. Berikut ini nilai penting laporan keuangan bagi manajemen : a. Dengan laporan keuangan yang dibuat, manajemen dapat menilai dan mengevaluasi kinerja mereka dalam suatu periode, apakah telah mencapai target-target atau tujuan yang telah ditetapkan atau tidak. b. Manajemen juga akan melihat kemampuan mereka mengoptimalkan sumber daya yang dimiliki perusahaan yang ada selama ini. c. Laporan keuangan dapat digunakan untuk melihat kekuatan dan kelemahan yang dimiliki perusahaan saat ini sehingga dapat menjadi dasar pengambilan keputusan di masa yang akan datang. d. Laporan keuangan dapat digunakan untuk mengambil keputusan keuangan ke depan berdasarkan kekuatan dan kelemahan yang dimiliki perusahaan, baik dalam hal perencanaan, pengawasan, dan pengendalian ke depan sehingga target-target yang diinginkan dapat tercapai. 15 3. Kreditor Kreditor merupakan pihak pemberi dana seperti bank atau lembaga keuangan. Kepentingan pihak kreditor terhadap laporan keuangan perusahaan adalah dalam hal memberi pinjaman atau pinjaman yang telah berjalan sebelumnya. Bagi pihak kreditor, prinsip kehati-hatian dalam menyalurkan dana (pinjaman) kepada berbagai perusahaan sangat diperlukan. Kepentingan pihak kreditor antara lain sebagai berikut : a. Pihak kreditor tidak ingin usaha yang dibiayainya mengalami kegagalan dalam hal pembayaran kembali pinjaman tersebut. Oleh karena itu pihak kreditor sebelum memberikan dana terlebih dahulu melihat kemampuan perusahaan untuk membayarnya. Salah satu ukuran kemampuan perusahaan dapat dilihat dari laporan keuangan yang telah dibuat. b. Pihak kreditor juga perlu memantau terhadap kredit yang sudah berjalan untuk melihat perusahaan dalam membayar kewajibannya. Oleh karena itu, kelayakan usaha yang akan dibiayai dan besarnya jumlah pinjaman yang disetujui akan terlihat dari laporan keuangan yang telah dibuat. c. Pihak kreditor juga tidak menginginkan kredit atau pinjaman yang diberikan justru menjadi beban nasabah dalam pengembaliannya apabila ternyata kemampuan perusahaan di luar dari yang diperkirakan. 4. Pemerintah Pemerintah juga memiliki nilai penting atas laporan keuangan yang dibuat perusahaan. Bahkan pemerintah melalui Departemen Keuangan mewajibkan kepada setiap perusahaan untuk menyusun dan melaporkan keuangan 16 perusahaan secara periodik. Arti penting laporan keuangan bagi pihak pemerintah adalah : a. Untuk menilai kejujuran perusahaan dalam melaporkan seluruh keuangan perusahaan yang sesungguhnya. b. Untuk mengetahui kewajiban perusahaan terhadap negara dari hasil laporan keuangan yang dilaporkan. Dari laporan ini akan terlihat jumlah pajak yang harus dibayar kepada negara secara jujur dan adil. 5. Investor Investor adalah pihak yang hendak menanamkan dana di suatu perusahaan. Jika suatu perusahaan memerlukan dana untuk memperluas usaha atau kapasitas usahanya di samping memperoleh pinjaman dari lembaga keuangan seperti bank dapat pula diperoleh dari para investor melalui penjualan saham. Dalam memilih sumber dana pihak perusahaan memiliki berbagai pertimbangan tentunya seperti faktor bunga dan jumlah angsuran ke depan. Namun, perusahaan juga ingin memberikan peluang kepemilikan kepada masyarakat atau pihak lainnya. Bagi investor yang ingin menanamkan dana dananya dalam suatu usaha sebelum memutuskan untuk membeli saham, perlu mempertimbangkan banyak hal secara matang. Dasar pertimbangan investor adalah dari laporan keuangan yang disajikan perusahaan yang akan ditananmnya. Dalam hal ini investor akan melihat prospek usaha ini sekarang dan masa yang akan datang. Prospek yang dimaksud adalah keuntungan yang akan diperolehnya (dividen) serta perkembangan nilai saham ke depan. 17 Setelah itu, investor dapat mengambil keputusan untuk membeli saham suatu perusahaan atau tidak. 2.1.1.5 Unsur Laporan Keuangan Menurut Prastowo dan Juliaty (2005:9) laporan keuangan menggambarkan dampak keuangan dari transaksi dan peristiwa lain yang diklasifikasikan dalam beberapa kelompok besar menurut karakteristik ekonomi, yang merupakan unsur laporan keuangan. Unsur ini dapat diklasifikasikan menjadi unsur yang berkaitan secara langsung dengan pengukuran posisi keuangan dan unsur yang berkaitan secara langsung dengan pengukuran kinerja. Laporan perubahan posisi keuangan biasanya mencerminkan berbagai unsur laporan laba rugi dan berbagai perubahan dalam neraca. Di dalam neraca dan laporan laba rugi, penyajian berbagai unsur tersebut memerlukan proses sub-klasifikasi. 2.1.1.6 Jenis-Jenis Laporan Keuangan Menurut Kasmir (2013:28) Secara umum jenis-jenis laporan keuangan yaitu : 1. Neraca Merupakan laporan keuangan yang menunjukkan posisi keuangan perusahaan pada tanggal tertentu. Arti dari posisi keuangan yang dimaksud berupa posisi jumlah dan jenis aktiva (harta), kewajiban (utang), dan modal perusahaan (ekuitas) pada saat tertentu. Neraca dapat dibuat untuk mengetahui kondisi (jumlah dan jenis) harta, utang, dan modal perusahaan. Dan juga neraca dibuat dalam waktu tertentu setiap saat dibutuhkan, namun neraca biasanya dibuat pada akhir tahun atau kuartal. Penyusunan komponen di dalam neraca didasarkan pada tingkat likuiditas dan jatuh tempo. Artinya penyusunan 18 komponen yang mudah dicairkan. Komponen yang ada dalam suatu aktiva yaitu : a. Aktiva lancar yang terdiri dari : kas, rekening pada bank, deposito berjangka, surat berharga, piutang, pinjaman yang diberikan, persediaan, biaya dibayar dimuka, pendapatan yang masih harus diterima. b. Aktiva tetap yang terdiri dari : aktiva tetap berwujud (tanah, mesin, bangunan, peralatan, kendaraan, akumulasi penyusutan) dan aktiva tetap tidak berwujud (Goodwill, hak cipta, lisensi, merek dagang) c. Aktiva lainnya terdiri dari : gedung dalam proses, tanah dalam penyelesaian, piutang jangka panjang, uang jaminan, uang muka investasi. Komponen kewajiban yang ada dalam neraca yaitu : a. Kewajiban Lancar (Utang Jangka Pendek) yang terdiri dari : utang dagang, utang wesel, utang bank, utang pajak, biaya yang masih harus dibayar, utang sewa guna usaha, utang dividen, utang gaji. b. Utang Jangka Panjang yang terdiri dari : utang hipotek, utang obligasi, utang bank jangka panjang. Komponen Modal yaitu : a. Modal Saham b. Agio Saham c. Laba Ditahan d. Cadangan Laba e. Modal Sumbangan 19 Informasi yang disajikan dalam neraca meliputi : a. Jenis-jenis aktiva atau harta yang dimiliki (Asset) b. Jumlah rupiah masing-masing jenis aktiva c. Jenis-jenis kewajiban atau utang (Liability) d. Jumlah rupiah masing-masing jenis kewajiban e. Jenis-jenis modal (Equity) f. Jumlah rupiah masing-masing jenis modal 2. Laporan Laba Rugi Laporan laba rugi merupakan laporan keuangan yang menggambarkan hasil usaha perusahaan dalam suatu periode tertentu. Dalam laporan laba rugi tergambar jumlah pendapatan dan sumber-sumber pendapatan yang diperoleh, dan juga tergambar jumlah biaya dan jenis biaya yang dikeluarkan oleh perusahaan selama periode tertentu. Dari jumlah pendapatan dan jumlah biaya ini terdapat selisih yang disebut laba atau rugi. Laporan laba rugi dibuat dalam siklus operasi atau periode tertentu guna mengetahui jumlah perolehan pendapatan dan biaya yang telah dikeluarkan sehingga dapat diketahui apakah perusahaan dalam keadaan untung atau rugi. Komponen pendapatan yang dilaporkan dalam laporan laba rugi terdiri dari : a. Pendapatan atau penghasilan yang diperoleh dari usaha pokok (usaha utama) perusahaan. b. Pendapatan atau penghasilan yang diperoleh dari luar usaha pokok (usaha sampingan) perusahaan. 20 Untuk komponen pengeluaran atau biaya-biaya terdiri dari : a. Pengeluaran atau biaya yang dibebankan dari usaha pokok (usaha utama) perusahaan b. Pengeluaran atau biaya yang dibebankan dari luar usaha pokok (usaha sampingan) perusahaan Untuk lebih jelasnya berikut ini komponen-komponen yang ada dalam suatu laporan laba rugi : a. Penjualan (Pendapatan) b. Harga Pokok Penjualan (HPP) c. Laba Kotor d. Biaya Operasi (biaya umum, biaya penjualan, biaya sewa, biaya administrasi) e. Laba Kotor Operasional f. Penyusutan (Depresiasi) g. Pendapatan Bersih Operasi h. Pendapatan Lainnya i. Laba Sebelum Bunga dan Pajak atau EBIT (Earning Before Interest and Tax) j. Biaya Bunga (bunga wesel, bunga bank, bunga hipotek, bunga obligasi) k. Laba Sebelum Pajak atau EBT (Earning Before Tax) l. Pajak m. Laba Setelah Bunga dan Pajak atau EAIT (Earning After Interest and Tax) n. Laba per Lembar Saham (Earning Per Share) 21 Informasi yang disajikan dalam laporan laba rugi meliputi : a. Jenis-jenis pendapatan yang diperoleh dalam suatu periode b. Jumlah rupiah dari masing-masing jenis pendapatan c. Jumlah keseluruhan pendapatan d. Jenis-jenis biaya atau beban dalam suatu periode e. Jumlah rupiah masing-masing biaya atau beban yang dikeluarkan f. Jumlah keseluruhan biaya yang dikeluarkan g. Hasil usaha yang diperoleh dengan mengurangi jumlah pendapatan dan biaya. Selisih ini disebut laba atau rugi. 3. Laporan Perubahan Modal Merupakan laporan yang berisi jumlah dan jenis modal yang dimiliki pada saat ini. Laporan ini juga menjelaskan perubahan modal dan sebab-sebab terjadinya perubahan modal di perusahaan. Laporan perubahan modal jarang dibuat bila tidak terjadi perubahan modal artinya laporan ini baru dibuat bila memang ada perubahan modal di perusahaan. Informasi yang diberikan dalam laporan laba rugi meliputi : a. Jenis-jenis dan jumlah modal yang ada pada saat ini b. Jumlah rupiah tiap jenis modal c. Jumlah rupiah modal yang berubah d. Sebab-sebab berubahnya modal e. Jumlah rupiah modal sesudah perubahan 4. Laporan Arus Kas Merupakan laporan keuangan yang menunjukkan semua aspek yang berkaitan 22 dengan kegiatan perusahaan, baik yang berpengaruh langsung ataupun tidak langsung terhadap kas. Laporan arus kas harus disusun berdasarkan konsep kas selama periode laporan. Laporan arus kas terdiri dari arus kas masuk dan arus kas keluar selama periode tertentu. Kas masuk terdiri uang yang masuk ke perusahaan, misalnya hasil dari penjualan atau penerimaan lainnya, sedangkan kas keluar merupakan sejumlah pengeluaran dan jenis-jenis pengeluaran seperti pembayaran biaya operasional perusahaan. 5. Laporan Catatan atas Laporan Keuangan Laporan catatan atas laporan keuangan merupakan laporan yang memberikan informasi apabila ada laporan keuangan yang memerlukan penjelasan tertentu. Artinya terkadang ada komponen atau nilai dalam laporan keuangan yang perlu diberi penjelasan terlebih dulu sehingga jelas. Hal ini perlu dilakukan agar pihak-pihak yang berkepentingan tidak salah menafsirkannya. 2.1.2 Analisis laporan Keuangan 2.1.2.1 Pengertian Analisis Laporan keuangan Menurut Kasmir (2013:66) agar laporan keuangan menjadi lebih berarti sehingga dapat dipahami dan dimengerti oleh berbagai pihak, perlu dilakukan analisis laporan keuangan. Bagi pihak pemilik dan manajemen tujuan utama analisis laporan keuangan adalah agar dapat mengetahui posisi keuangan perusahaan saat ini. Dengan mengetahui posisi keuangan, setelah dilakukan analisis laporan keuangan secara mendalam, akan terlihat apakah perusahaan dapat mencapai target yang telah direncanakan sebelumnya atau tidak. Hasil analisis laporan keuangan juga akan memberikan informasi tentang kelemahan 23 dan kekuatan yang dimiliki perusahaan. Dengan mengetahui kelemahan, pihak manajemen akan dapat memperbaiki atau menutupi kelemahan tersebut. Begitu juga dengan kekuatan yang dimiliki perusahaan pihak manajemen harus mampu mempertahankan atau bahkan ditingkatkan. 2.1.2.2 Tujuan dan Manfaat Analisis Laporan keuangan Menurut Kasmir (2013:67) tujuan dan manfaat analisis laporan keuangan adalah : 1. Untuk mengetahui posisi keuangan perusahaan dalam satu periode tertentu, baik harta, kewajiban, modal, maupun hasil usaha yang telah dicapai untuk beberapa periode. 2. Untuk mengetahui kelemahan-kelemahan apa saja yang menjadi kekurangan perusahaan. 3. Untuk mengetahui kekuatan-kekuatan yang dimiliki. 4. Untuk mengetahui langkah-langkah perbaikan apa saja yang perlu dilakukan ke depan yang berkaitan dengan posisi keuangan perusahaan saat ini. 5. Untuk melakukan penilaian kinerja manajemen ke depan apakah perlu penyegaran atau tidak karena sudah dianggap berhasil atau gagal. 6. Dapat juga digunakan sebagai pembanding dengan perusahaan sejenis tentang hasil yang mereka capai. Sedangkan menurut Hanafi dan Halim (2009:30) tujuan laporan keuangan yaitu : 1. Informasi yang Bermanfaat untuk Pengambilan Keputusan Tujuan yang paling umum adalah pelaporan keuangan harus memberikan informasi yang bermanfaat untuk investor, kreditor, dan pemakai lainnya, saat 24 ini maupun potensial (masa mendatang), untuk pembuatan keputusan investasi, kredit, dan investasi semacam lainnya. 2. Informasi yang Bermanfaat untuk Memperkirakan Aliran Kas Pemakai Eksternal. Laporan keuangan harus memberikan informasi yang bermanfaat untuk pemakai eksternal untuk memperkirakan jumlah, waktu dan ketidakpastian (yang berarti resiko) penerimaan kas yang berkaitan. Tujuan ini penting, karena investor atau pemakai eksternal mengeluarkan kas untuk memperoleh aliran kas masuk. Pemakai eksternal harus yakin bahwa ia akan memperoleh aliran kas masuk yang lebih dari aliran kas keluar. Pemakai eksternal harus memperoleh aliran kas masuk bukan hanya yang bisa mengembalikan aliran kas keluar (Return On Investment), tetapi juga aliran kas masuk yang bisa mengembalikan return yang sesuai dengan resiko yang ditanggungnya. Laporan keuangan diperlukan untuk membantu menganalisis jumlah dan saat atau pada waktu penerimaan kas (yaitu dari dividen atau bunga dan dari penjualan, pelunasan surat-surat berharga atau utang pinjaman), dan juga memperkirakan resiko yang berkaitan. 3. Informasi yang Bermanfaat untuk Memperkirakan Aliran Kas Perusahaan Penerimaan kas pihak eksternal akan ditentukan oleh aliran kas masuk perusahaan. Perusahaan yang kesulitan kas akan mengalami kesulitan untuk memberi kas ke pihak eksternal dan dengan demikian penerimaan kas pihak eksternal akan terpengaruh. 25 2.1.2.3 Bentuk dan Teknik Analisis Laporan Keuangan Menurut Kasmir (2013:68) terdapat dua macam metode analisis laporan keuangan yang biasa dipakai yaitu sebagai berikut : 1. Analisis Vertikal (Statis) Merupakan analisis yang dilakukan terhadap hanya satu periode laporan keuangan saja. Analisis dilakukan antara pos-pos yang ada dalam satu periode. Informasi yang diperoleh hanya untuk satu periode saja dan tidak diketahui perkembangan dari periode ke periode tidak diketahui. 2. Analisis Horizontal (Dinamis) Merupakan analisis yang dilakukan dengan membandingkan laporan keuangan untuk beberapa periode. Dari hasil analisis ini akan terlihat perkembangan perusahaan dari periode yang satu ke periode yang lain. Menurut Kasmir (2013:70) jenis-jenis teknik analisis laporan keuangan antara lain, sebagai berikut : 1. Analisis perbandingan antara laporan keuangan merupakan analisis yang dilakukan dengan membandingkan laporan keuangan lebih dari satu periode, artinya minimal dua periode atau lebih. Dari analisis ini akan dapat diketahui perubahan-perubahan yang terjadi. Perubahan yang terjadi dapat berupa kenaikan atau penurunan dari masing-masing komponen analisis. Dari perubahan ini terlihat masing-masing kemajuan atau kegagalan dalam mencapai target yang telah ditetapkan sebelumnya. Secara umum analisis ini akan terlihat antara lain : a. Angka-angka dalam rupiah 26 b. Angka-angka dalam persentase c. Kenaikan atau penurunan jumlah rupiah d. Kenaikan atau penurunan baik dalam rupiah maupun dalam persentase 2. Analisis trend atau tendensi merupakan analisis laporan keuangan yang biasanya dinyatakan dalam persentase tertentu. Analisis ini dilakukan dari periode ke periode sehingga akan terlihat apakah perusahaan mengalami perubahan yaitu naik, turun, atau tetap, serta seberapa besar perubahan tersebut yang dihitung dalam persentase. 3. Analisis Persentase per komponen merupakan analisis yang dilakukan untuk membandingkan antara komponen yang ada dalam suatu laporan keuangan, baik yang ada di neraca maupun laporan laba rugi. Analisis ini dilakukan untuk mengetahui : a. Persentase investasi terhadap masing-masing aktiva atau terhadap total aktiva b. Struktur permodalan c. Komposisi biaya terhadap penjualan 4. Analisis sumber dan penggunaan dana merupakan analisis yang dilakukan untuk mengetahui sumber-sumber dana perusahaan dan penggunaan dalam dana dalam suatu periode. Analisis ini juga untuk mengetahui jumlah modal kerja dan sebab-sebab berubahnya modal kerja perusahaan dalam suatu periode. 5. Analisis sumber dana dan penggunaan kas merupakan analisis yang digunakan untuk mengetahui sumber-sumber kas perusahaan dan penggunaan uang kas 27 dalam suatu periode. Selain itu, juga mengetahui sebab-sebab berubahnya jumlah uang kas dalam periode tertentu. 6. Analisis rasio merupakan analisis yang digunakan untuk mengetahui hubungan pos-pos yang ada dalam satu laporan keuangan atau pos-pos antara laporan keuangan neraca dan laporan laba rugi. 7. Analisis kredit merupakan analisis yang digunakan untuk menilai layak tidaknya suatu kredit dikucurkan oleh lembaga keuangan seperti bank. Dalam analisis ini digunakan beberapa cara alat yang digunakan. 8. Analisis laba kotor merupakan analisis yang digunakan untuk mengetahui jumlah laba kotor dari periode ke satu periode, kemudian juga untuk mengetahui sebab-sebab berubahnya laba kotor tersebut antara periode. 9. Analisis titik pulang pokok disebut juga analisis titik impas atau break event point. Tujuan analisis ini adalah untuk mengetahui pada kondisi berapa penjualan produk dilakukan dan perusahaan tidak mengalami kerugian. Keuntungan analisis ini adalah untuk menentukan jumlah keuntungan pada berbagai tingkat penjualan. 2.1.3 Rasio Keuangan 2.1.3.1 Pengertian Rasio Keuangan Bagi investor pada umumnya lebih banyak tertarik kepada investasi jangka pendek dan jangka menengah. Para investor juga melihat kemampuan perusahaan untuk membayar dividen yang memadai. Informasi tentang kondisi keuangan perusahaan dapat diketahui dengan cara menghitung rasio-rasio keuangan sesuai dengan kebutuhan. 28 Menurut Harahap (2013:297) rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan signifikan (berarti). Menurut Kasmir (2013:104) rasio keuangan merupakan kegiatan yang membandingkan angka-angka yang ada dalam laporan keuangan dengan cara membagi satu angka dengan angka lainnya. Perbandingan dapat dilakukan antara satu komponen dengan komponen dalam satu laporan keuangan atau antar komponen yang ada di antara laporan keuangan, kemudian angka yang diperbandingkan dapat berupa angka-angka dalam satu periode maupun beberapa periode. 2.1.3.2 Jenis-Jenis Rasio Keuangan Untuk mengukur kondisi atau kinerja keuangan perusahaan dapat menggunakan analisis perhitungan rasio-rasio keuangan. Analisis rasio yang dapat digunakan dalam penilaian kinerja keuangan perusahaan meliputi : (Kasmir, 2013:110) 1. Rasio Likuiditas Menurut Kasmir (2013:110) rasio likuiditas adalah untuk menunjukkan atau mengukur kemampuan perusahaan dalam memenuhi kewajibannya yang jatuh tempo, baik kewajiban kepada pihak luar perusahaan maupun di dalam perusahaan. Atau dengan kata lain rasio likuiditas menunjukkan kemampuan perusahaan untuk membayar utang-utang (kewajiban) jangka pendeknya yang jatuh tempo atau rasio yang digunakan untuk mengetahui kemampuan perusahaan dalam membiayai dan memenuhi kewajiban (utang) pada saat ditagih. Jenis-jenis 29 rasio likuiditas yang sering digunakan perusahaan untuk mengukur kemampuan yaitu : a. Current Ratio (Rasio Lancar) Merupakan rasio yang digunakan untuk mengukur kemampuan perusahaan dalam membayar kewajiban jangka pendek atau utang yang segera jatuh tempo pada saat ditagih secara keseluruhan. Dengan kata lain, seberapa banyak aktiva lancar yang tersedia untuk menutupi kewajiban jangka pendek yang segera jatuh tempo. Rasio lancar dapat pula dikatakan sebagai bentuk untuk mengukur tingkat keamanan suatu perusahaan. Untuk menghitung Current Ratio menggunakan rumus : Current Ratio = Aktiva Lancar Utang Lancar b. Quick Ratio (Rasio Cepat) Merupakan rasio yang menunujukkan kemampuan perusahaan dalam memenuhi atau membayar utang lancar dengan aktiva lancar tanpa memperhitungkan nilai sediaan. Untuk menghitung Quick Ratio menggunakan rumus : Quick Ratio = Aktiva Lancar - Persediaan Utang Lancar c. Cash Ratio (Rasio Kas) Merupakan rasio yang digunakan untuk mengukur seberapa besar uang kas yang tersedia untuk membayar utang. Ketersediaan uang kas dapat ditunjukkan dari tersediannya dana kas yang setara dengan kas seperti rekening giro atau tabungan di bank. Dapat dikatakan rasio ini menunjukkan 30 kemampuan sesungguhnya bagi perusahaan untuk membayar utang-utang jangka pendeknya. Untuk menghitung Cash Ratio menggunakan rumus : Cash Ratio = Kas + Bank Utang Lancar 2. Leverage Ratio (Rasio Solvabilitas) Menurut Kasmir (2013:151) rasio solvabilitas merupakan rasio yang digunakan untuk mengukur sejauh mana aktiva perusahaan dibiayai dengan utang. Artinya besarnya jumlah utang yang digunakan perusahaan untuk membiayai kegiatan usahanya jika dibandingkan dengan menggunakan modal sendiri. Dengan kata lain, berapa besar beban utang yang ditanggung perusahaan dibandingkan dengan aktivanya. Dalam arti luas dikatakan bahwa rasio solvabilitas digunakan untuk mengukur kemampuan perusahaan untuk membayar seluruh kewajibannya, baik jangka pendek maupun jangka panjang apabila perusahaan dilikuidasi (dibubarkan). Jenis-jenis rasio solvabilitas yang sering digunakan perusahaan untuk mengukur kemampuan yaitu : a. Debt to Asset Ratio (Rasio Hutang Terhadap Total Aktiva) Merupakan rasio utang yang digunakan untuk mengukur perbandingan antara total utang dengan total aktiva. Dengan kata lain, seberapa besar aktiva perusahaan dibiayai oleh utang atau seberapa besar utang perusahaan berpengaruh terhadap pengelolaan aktiva. Dari hasil pengukuran, apabila rasionya tinggi artinya pendanaan dengan utang semakin banyak. Maka semakin sulit bagi perusahaan untuk memperoleh tambahan pinjaman karena dikhawatirkan perusahaan tidak mampu menutupi utang-utangnya dengan aktiva yang dimilikinya. Demikian pula apabila rasionya rendah, semakin 31 kecil perusahaan dibiayai dengan utang. Standar pengukuran untuk menilai baik tidaknya rasio perusahaan, digunakan rata-rata industri yang sejenis. Untuk menghitung Debt to Asset Ratio menggunakan rumus : Debt to Asset Ratio = Total Utang Total Aktiva b. Debt to Equity Ratio (Rasio Hutang Terhadap Ekuitas) Merupakan rasio yang digunakan untuk menilai utang dengan ekuitas. Rasio ini dicari dengan cara membandingkan antara seluruh utang, termasuk utang lancar dengan seluruh ekuitas. Rasio ini berguna untuk mengetahui jumlah dana yang disediakan peminjam dengan pemilik perusahaan. Dengan kata lain, rasio ini berfungsi untuk mengetahui setiap modal sendiri yang dijadikan untuk jaminan utang. Bagi bank, semakin besar rasio ini, akan semakin tidak menguntungkan karena akan semakin besar resiko yang ditanggung atas kegagalan yang mungkin terjadi di perusahaan. Namun, bagi perusahaan justru semakin besar rasio akan semakin baik. Sebaliknya, rasio yang rendah, semakin tinggi tingkat pendanaan yang disediakan pemilik dan semakin besar batas pengamanan bagi peminjam jika terjadi kerugian atau penyusutan terhadap nilai aktiva. Untuk menghitung Debt to Equity Ratio menggunakan rumus : Debt to Equity Ratio = Total Utang Ekuitas c. Times Interest Earned (Rasio Berapa kali Bunga yang Dihasilkan) Merupakan rasio untuk mengukur sejauh mana pendapatan dapat menurun tanpa membuat perusahaan merasa malu karena tidak mampu membayar biaya 32 bunga tahunannya. Secara umum semakin tinggi rasio, semakin besar kemungkinan perusahaan dapat membayar bunga pinjaman dan dapat menjadi ukuran untuk memperoleh tambahan pinjaman baru dari kreditor. Demikian pula sebaliknya, apabila rasionya rendah, semakin rendah pula kemampuan perusahaan untuk membayar bunga dan biaya lainnya. Untuk menghitung Time Interest Earned menggunakan rumus : Times Interest Earned = Earning Before Interest and Tax (EBIT) Biaya Bunga d. Fixed Charge Coverage (Rasio Lingkup Biaya Tetap) Merupakan rasio yang menyerupai Times Interest Earned Ratio. Hanya saja perbedaannya adalah rasio ini dilakukan apabila perusahaan memperoleh utang jangka panjang atau menyewa aktiva berdasarkan kontrak sewa. Biaya tetap merupakan biaya bunga ditambah kewajiban sewa tahunan atau jangka panjang. Untuk menghitung Fixed Charge Coverage menggunakan rumus : Fixed Charge Coverage = EBT + Biaya Bunga + Kewajiban Sewa Biaya Bunga + Kewajiban Sewa 3. Activity Ratio (Rasio Aktivitas) Menurut Kasmir (2013:172) rasio aktivitas merupakan rasio yang digunakan untuk mengukur efektivitas perusahaan dalam menggunakan aktiva yang dimilikinya. Atau dapat pula dikatakan rasio ini digunakan untuk mengukur tingkat efisiensi pemanfaatan sumber daya perusahaan (penjualan, sediaan, penagihan piutang, dan lainnya). Rasio aktivitas juga digunakan untuk menilai kemampuan perusahaan dalam melaksanakan aktivitas sehari-hari. Dari hasil pengukuran rasio aktivitas akan terlihat apakah perusahaan lebih efisien dan 33 efektif dalam mengelola aset yang dimilikinya atau mungkin justru sebaliknya. Jenis-jenis rasio aktivitas yang umum digunakan oleh perusahaan yaitu : a. Inventory Turn Over (Rasio Perputaran Persediaan) Merupakan rasio yang digunakan untuk mengukur berapa kali dana yang ditanam dalam sediaan ini berputar dalam satu periode. Rasio ini dapat diartikan pula bahwa perputaran sediaan merupakan rasio yang menunjukkan berapa kali jumlah barang sediaan diganti dalam satu tahun. Semakin kecil rasio ini, maka semakin jelek demikian pula sebaliknya semakin besar rasio ini, maka akan semakin baik. Untuk menghitung Inventory Turn Over menggunakan rumus : Inventory Turn Over = Harga Pokok Penjualan Rata - Rata Persediaan b. Receivable Turn Over (Rasio Perputaran Piutang) Merupakan rasio yang digunakan untuk mengukur berapa lama penagihan piutang selama satu tahun periode atau berapa kali dana yang ditanam dalam piutang ini berputar dalam satu periode. Semakin tinggi rasio menunjukkan bahwa modal kerja yang ditanamkan dalam piutang semakin rendah (bandingkan dengan rasio tahun sebelumnya), dan tentunya kondisi ini bagi perusahaan semakin baik, sebaliknya jika rasio semakin rendah ada Over Investment dalam piutang. Untuk menghitung Receivable Turn Over menggunakan rumus : Receivable Turn Over = Penjualan Kredit Rata - Rata Piutang 34 c. Total Asset Turn Over (Rasio Perputaran Total Aset) Merupakan rasio yang digunakan untuk mengukur perputaran semua aktiva yang dimiliki perusahaan dan mengukur berapa jumlah penjualan yang diperoleh dari tiap rupiah aktiva. Untuk menghitung Total Assets Turn Over menggunakan rumus : Total Asset Turn Over = Penjualan Total Aktiva d. Fixed Asset Turn Over Merupakan rasio yang digunakan untuk mengukur berapa kali dana yang ditanamkan dalam aktiva tetap berputar dalam satu periode. Atau dengan kata lain, untuk mengukur apakah perusahaan sudah menggunakan kapasitas aktiva tetap sepenuhnya atau belum. Untuk menghitung Fixed Asset Turn Over menggunakan rumus : Fixed Asset Turn Over = Penjualan Total Aktiva Tetap e. Working Capital Turn Over (Perputaran Modal Kerja) Merupakan salah satu rasio untuk mengukur atau menilai keefektifan modal kerja perusahaan selama periode tertentu. Artinya, seberapa banyak modal kerja berputar selama suatu periode atau dalam suatu periode. Untuk menghitung Working Capital Turn Over menggunakan rumus : Working Capital Turn Over = Penjualan Bersih Modal Kerja Rata - Rata 35 4. Rasio Profitabilitas Menurut kasmir (2013:196) rasio profitabilitas merupakan rasio untuk menilai kemampuan perusahaan dalam mencari keuntungan. Rasio ini juga memberikan ukuran tingkat efektivitas manajemen suatu perusahaan. hal ini ditujukan oleh laba yang dihasilkan dari pejualan dan pendapatan investasi. Intinya adalah penggunaan rasio ini menunjukkan efisiensi perusahaan. Penggunaan rasio profitabilitas dapat dilakukan dengan menggunakan perbandingan antara berbagai komponen yang ada di laporan keuangan, terutama laporan keuangan neraca dan laporan laba rugi. Pengkuran dapat dilakukan untuk beberapa periode operasi. Tujuannya adalah agar terlihat perkembangan perusahaan dalam rentang waktu tertentu, baik penurunan atau kenaikan, sekaligus mencari penyebab perubahan tersebut. Hasil pengukuran tersebut dapat dijadikan alat evaluasi kinerja manajemen selama ini, apakah mereka telah bekerja secara efektif atau tidak. Jenis-jenis rasio profitabilitas yang umum digunakan oleh perusahaan yaitu : a. Profit Margin Ratio (Profit Margin On Sales) Ratio Profit Margin atau margin laba atas penjualan merupakan salah satu rasio yang digunakan untuk mengukur margin laba atas penjualan. Cara pengukuran rasio ini adalah dengan membandingkan laba bersih setelah pajak dengan penjualan bersih. Untuk menghitung Profit menggunakan rumus : Profit Margin = Penjualan Bersih - Harga Pokok Penjualan Penjualan Margin Ratio 36 b. Net Profit Margin Ratio (Margin Laba Bersih) Merupakan ukuran keuntungan dengan membandingkan antara laba setelah bunga dan pajak dibandingkan dengan penjualan. Rasio ini menunjukkan pendapatan bersih perusahaan. Untuk menghitung Net Profit Margin Ratio menggunakan rumus : Net Profit Margin = Eraning After Interest and Tax (EAT) Penjualan c. Return On Invesment (Pengembalian Atas Investasi) Merupakan rasio yang menunjukkan hasil (Return) atas jumlah aktiva yang digunakan dalam perusahaan. ROI juga merupakan suatu ukuran tentang efektifitas manajemen dalam mengelola investasinya. Di samping itu, hasil pengembalian investasi menunjukkan produktivitas dari seluruh dana perusahaan, baik modal pinjaman maupun modal sendiri. Semakin kecil rasio ini semakin kurang baik, demikian pula sebaliknya semakin besar rasio ini akan semakin baik. Artinya rasio ini digunakan untuk mengukur efektivitas dari keseluruhan operasi perusahaan. Untuk menghitung Return On Invesment menggunakan rumus : Return On Investment = Earning After Interest and Tax (EAT) Total Asset d. Return On Invesment (Pengembalian atas Investasi) dengan Pendekatan Du Pont. Berikut ini cara mencari hasil pengembalian invetasi dengan pendekatan du pont : Return On Invesment = Margin Laba Bersih x Perputaran Total Aktiva 37 e. Return On Equity (Pengembalian atas Ekuitas) Return On Equity atau rentabilitas modal sendiri merupakan rasio untuk mengukur laba bersih sesudah pajak dengan modal sendiri. Rasio ini menunjukkan efisiensi penggunaan modal sendiri. Semakin tinggi rasio ini semakin baik. Artinya, perusahaan semakin kuat, demikian pula sebaliknya semakin rendah rasio ini semakin jelek, artinya perusahaan semakin menurun. Untuk menghitung Return On Equity menggunakan rumus : Return On Equity = Earning After Interest and Tax (EAT) Ekuitas 5. Rasio Pertumbuhan Menurut Kasmir (2013:114) rasio pertumbuhan merupakan rasio yang menggambarkan kemampuan perusahaan dalam mempertahankan posisi ekonominya di tengah pertumbuhan perekonomian dan sektor usahanya. Dalam rasio pertumbuhan yang dianalisis adalah pertumbuhan penjualan, laba bersih, pendapatan per saham dan dividen per saham. 6. Rasio Nilai Pasar Menurut Fahmi (2012:70) rasio nilai pasar yaitu rasio yang menggambarkan kondisi yang terjadi di pasar. Rasio ini juga sering dipakai untuk melihat bagaimana kondisi perolehan keuntungan yang potensial dari suatu perusahaan, jika keputusan menempatkan dana di perusahaan tersebut terutama untuk masa yang akan datang. Menurut Kasmir (2013:115) rasio penilaian yaitu rasio yang memberikan ukuran kemampuan manajemen menciptakan nilai pasar usahanya diatas biaya investasi. 38 Menurut Fahmi (2012:138) jenis-jenis rasio nilai pasar yang umum digunakan oleh perusahaan yaitu : a. Earning Per Share (Pendapatan per Saham) Earning Per Share atau Pendapatan per Saham adalah bentuk pemberian keuntungan yang diberikan kepada para pemegang saham dari setiap lembar saham yang dimiliki. Rumus untuk menghitung EPS suatu perusahaan adalah sebagai berikut : Earning Per Share = Earning After Interest and Tax (EAT) Jumlah Saham Beredar b. Price Earning Ratio (Rasio Harga Laba) Bagi para investor semakin tinggi Price Earning Ratio maka pertumbuhan laba yang diharapkan juga akan mengalami kenaikan. Dengan begitu Price Earning Ratio (rasio harga terhadap laba) adalah perbandingan antara Market Price Per Share (harga pasar per lembar saham) dengan Earning Per Share (laba per lembar saham). Rumus untuk menghitung PER adalah sebagai berikut : Price Earning Ratio = Harga Pasar Per Saham Earning Per Share (EPS) 2.1.4 Pengertian Pasar Modal Menurut Sjahrial (2012:13) pasar modal dalam arti sempit yaitu merupakan kegiatan yang mempertemukan penjual dan pembeli dana jangka panjang. Sedangkan, dalam arti luas pasar modal adalah keseluruhan sistem keuangan yang terorganisasi termasuk bank-bank komersial dan semua perantara di bidang keuangan serta surat-surat berharga jangka panjang dan pendek. 39 Menurut Tandelilin (2010:26) pasar modal adalah pertemuan antara pihak yang memiliki kelebihan dana dengan pihak yang membutuhkan dana dengan cara memperjualbelikan sekuritas. Dengan demikian, pasar modal juga bisa diartikan sebagai pasar untuk memperjualbelikan sekuritas yang umumnya memiliki umur lebih dari satu tahun, seperti saham dan obligasi. Sedangkan tempat di mana terjadinya jual beli sekuritas disebut dengan Bursa Efek. 2.1.4.1 Keuntungan Berinvestasi di Pasar Modal Menurut Sjahrial (2012:13) keuntungan yang dimiliki pemodal dengan berinvestasi di pasar modal yaitu : 1. Memperoleh dividen yaitu bagian keuntungan perusahaan yang dibagikan kepada pemegang saham. 2. Memperoleh capital gain yaitu keuntungan yang diperoleh dari hasil jual beli saham, berupa selisih antara nilai jual yang lebih tinggi daripada nilai beli saham. 3. Nilai atau harga saham meningkat sejalan dengan waktu dan sejalan dengan perkembangan atau kinerja perusahaan. 4. Saham dapat dijadikan jaminan atau agunan ke bank untuk memperoleh kredit, baik agunan pokok atau agunan tambahan. 2.1.5 Pengertian Saham Menurut Sjahrial (2012:19) saham adalah surat berharga yang dikeluarkan oleh sebuah perusahaan yang berbentuk perseroan terbatas atau yang biasa disebut emiten. Saham menyatakan bahwa pemilik saham tersebut juga pemilik sebagian dari perusahaan itu, dengan demikian kalau seorang investor membeli saham, 40 maka dia juga menjadi pemilik ataupun juga sebagai pemegang saham perusahaan. Saham ada dua macam yaitu saham atas nama dan saham atas tunjuk. Pada saat ini saham-saham yang diperdagangkan di bursa efek adalah saham atas nama, yaitu saham yang nama pemilik saham tertera di atas saham tersebut. 2.1.5.1 Jenis-Jenis Saham Jenis saham yang diperdagangkan di pasar modal adalah sebagai berikut : a. Saham Preferen (Preferred Stock) Menurut Tandelillin (2010:32) saham preferen merupakan satu jenis sekuritas ekuitas yang berbeda dalam beberapa hal dengan saham biasa. Dividen pada saham preferen biasanya dibayarkan dalam jumlah tetap dan tidak pernah berubah dari waktu ke waktu. Seperti yang disebut Preffered (dilebihkan), pembagian deviden kepada pemegang saham preferen lebih didahulukan sebelum diberikan kepada pemegang saham biasa. Menurut Samsul (2006:45) saham preferen adalah jenis saham yang memiliki hak terlebih dahulu untuk menerima laba dan memiliki hak laba kumulatif. Hak kumulatif adalah hak untuk mendapatkan laba yang tidak dibagikan pada suatu tahun yang mengalami kerugian, tetapi akan dibayar pada tahun yang mengalami keuntungan, sehingga saham preferen akan menerima laba dua kali. Hak istimewa ini diberikan kepada pemegang saham preferen karena merekalah yang memasok dana ke perusahaan sewaktu mengalami kesulitan keuntungan. b. Saham Biasa (Common Stock) Menurut Tandelilin (2010:32) saham biasa menyatakan kepemilikan suatu perusahaan. Saham biasa adalah sertifikat yang menunjukkan bukti kepemilikan 41 suatu perusahaan. Sebagai pemilik, pemegang saham biasa suatu perusahaan mempunyai hak suara proposional pada berbagai keputusan penting perusahaan antara lain pada persetujuan keputusan dalam rapat umum pemegang saham (RUPS). Menurut Samsul (2006:45) saham biasa adalah jenis saham yang akan menerima laba setelah laba bagian saham preferen dibayarkan. Apabila perusahaan bangkrut, maka pemegang saham biasa yang menderita terlebih dahulu. Perhitungan indeks harga saham didasarkan pada harga saham biasa. Hanya pemegang saham biasa yang mempunyai suara RUPS. 2.1.5.2 Harga Saham Menurut Sunariyah (2011:166) keputusan membeli saham terjadi bila perkiraan suatu saham di bawah harga pasar. Untuk menentukan harga saham, pemodal harus melakukan analisis terlebih dahulu terhadap saham-saham. Tujuan analisis saham untuk menilai apakah penetapan harga saham suatu perusahaan ditawarkan secara wajar atau tidak. 2.1.5.3 Sertifikat Saham Menurut Sunariyah (2011:126) sertifikat saham memperoleh sertifikat sebagai tanda pemilikan pada perusahaan. Pada setiap sertifikat saham tercantum nama, alamat, dan hak suara para pemegang saham. Nilai sertifikat dapat dibagi menjadi : 1. Nilai Nominal (Par Value) adalah harga saham pertama yang tercantum pada sertifikat badan usaha. Harga saham tersebut merupakan harga yang sudah 42 diotorisasi oleh rapat umum pemegang saham (Shareholders). Harga ini tidak berubah-ubah dari yang telah ditetapkan oleh rapat umum pemegang saham. 2. Nilai Buku (Book Value) adalah nilai saham akan bermacam-macam dari waktu ke waktu perusahaan didirikan, nilai saham tersebut berubah karena adanya kenaikan atau penurunan harga saham dan adanya laba ditahan, 3. Nilai Dasar (Base Price), nilai dasar suatu saham sangat berkaitan dengan harga pasar saham yang bersangkutan setelah dilakukan penyesuaian karena aksi emiten. Nilai dasar ini merupakan harga perdana saham tersebut. 4. Nilai Pasar (Market Price), nilai pasar saham adalah harga suatu saham pada pasar yang sedang berlangsung di Bursa Efek. Apabila Bursa Efek telah tutup maka harga pasar adalah harga penutupannya (Clossing Price). Untuk mendapatkan jumlah nilai pasar suatu saham yaitu dengan mengalikan harga pasar dengan jumlah saham yang dikeluarkan. 2.1.5.4 Indeks LQ-45 Menurut Tandelilin (2010:87) intensitas transaksi setiap sekuritas berbedabeda, sebagian sekuritas memiliki frekuensi yang sangat tinggi dan aktif diperdagangkan di pasar modal, namun sebagian sekuritas lainnya relatif sedikit frekuensi transaksi dan cenderung bersifat pasif. Indeks LQ-45 terdiri dari 45 saham di Bursa Efek Indonesia dengan likuiditas yang tinggi dan kapitalisasi pasar yang besar serta lolos seleksi menurut beberapa kriteria pemilihan. Kriteria yang digunakan untuk memilih sebagai berikut : 1. Masuk dalam urutan 60 terbesar dari total transaksi saham di pasar reguler. 2. Urutan berdasarkan kapitalisasi pasar. 43 3. Telah tercatat di Bursa Efek Indonesia paling sedikit 3 bulan. 4. Kondisi keuangan dan prospek pertumbuhan perusahaan, frekuensi, dan jumlah hari transaksi di pasar reguler. 2.1.6 Hubungan Current Ratio (CR) Terhadap Perubahan Harga Saham Menurut Kasmir (2013:135) dari hasil pengukuran apabila Current Ratio rendah, dapat dikatakan bahwa perusahaan kurang modal untuk membayar utang. Namun, apabila hasil pengukuran rasio tinggi, belum tentu kondisi perusahaan sedang baik. Hal ini dapat saja terjadi karena kas tidak digunakan sebaik mungkin. Untuk mengatakan suatu kondisi baik atau tidaknya, ada suatu standar rasio yang digunakan, misalnya rata-rata industri untuk usaha yang sejenis. Semakin besar Current Ratio maka akan mempengaruhi investor dalam membeli saham dan hal ini akan meningkatkan harga saham. 2.1.7 Hubungan Debt to Equity Ratio (DER) Terhadap Perubahan Harga Saham Menurut Kasmir (2013:157) rasio ini dicari dengan cara membandingkan antara seluruh utang, termasuk utang lancar dengan seluruh ekuitas. Rasio ini berguna untuk mengetahui jumlah dana yang disediakan peminjam dengan pemilik perusahaan. dengan kata lain, rasio ini berfungsi untuk mengetahui setiap modal sendiri yang dijadikan untuk jaminan utang. Semakin besar rasio ini, akan semakin tidak menguntungkan karena akan semakin besar resiko yang ditanggung atas kegagalan yang mungkin terjadi di perusahaan. Namun, bagi perusahaan justru semakin besar rasio akan semakin baik. Sebaliknya, apabila rasio yang rendah, maka semakin tinggi tingkat pendanaan yang disediakan pemilik dan 44 semakin besar batas pengamanan bagi peminjam jika terjadi kerugian atau penyusutan terhadap nilai aktiva. Rasio ini juga memberikan petunjuk umum tentang kelayakan dan resiko keuangan perusahaan. Perusahaan dengan arus kas yang stabil biasanya memiliki rasio yang lebih tinggi dari rasio kas yang kurang stabil. 2.1.8 Hubungan Debt to Asset Ratio (DAR) Terhadap Perubahan Harga Saham Menurut Kasmir (2013:156) dari hasil pengukuran Debt to Asset Ratio apabila rasionya tinggi artinya pendanaan dengan utang semakin banyak. Maka semakin sulit bagi perusahaan untuk memperoleh tambahan pinjaman karena dikhawatirkan perusahaan tidak mampu menutupi utang-utangnya dengan aktiva yang dimilikinya. Demikian pula apabila rasionya rendah, semakin kecil perusahaan dibiayai dengan utang. Standar pengukuran untuk menilai baik tidaknya rasio perusahaan, digunakan rata-rata industri yang sejenis. 2.1.9 Hubungan Return on Equity (ROE) Terhadap Perubahan Harga Saham Menurut Kasmir (2013:204) rasio ini menunjukkan efisiensi penggunaan modal sendiri. Semakin tinggi rasio ini semakin baik. Artinya, perusahaan semakin kuat, demikian pula sebaliknya semakin rendah rasio ini semakin jelek, artinya perusahaan semakin menurun. Menurut Hanafi dan Halim (2012:82) rasio ini mengukur kemampuan perusahaan menghasilkan laba berdasarkan modal saham tertentu. Rasio ini merupakan ukuran profitabilitas dari sudut pandang pemegang saham. Meskipun 45 rasio ini mengukur laba dari sudut pandang pemegang saham, rasio ini tidak memperhitungkan dividen maupun Capital Gain untuk pemegang saham. 2.1.10 Hubungan Earning Per Share (EPS) Terhadap Perubahan Harga Saham Menurut Kasmir (2013:207) rasio yang rendah berarti manajemen belum berhasil untuk memuaskan pemegang saham, sebaliknya dengan rasio yang tinggi, kesejahteraan pemegang saham meningkat. Dengan pengertian lain, pengembalian akan tinggi. Semakin tinggi nilai EPS maka hal ini mengidentifikasikan bahwa perusahaan telah mampu mensejahterahkan para pemegang sahamnya dan apabila rasio ini rendah maka perusahaan belum bisa memberikan keuntungan yang maksimal. 2.1.11 Penelitian Terdahulu Beberapa dari penelitian terdahulu dengan permasalahan yang sama telah dilakukan oleh peneliti sebelumnya. 1. Penelitian lain dilakukan oleh Lisa Diah Adhita pada tahun 2013, dari Sekolah Tinggi Ilmu Ekonomi Indonesia Surabaya, melakukan penelitian mengenai Pengaruh Current Ratio (CR), Return On Asset (ROA), Earning Per Share (EPS), Debt to Equity Ratio (DER), Inflasi, Suku Bunga, dan Perubahan Earning After Tax tehadap perubahan harga saham pada perusahaan yang terdaftar di LQ45 Bursa Efek Indonesia. Dari hasil penelitian tersebut disimpulkan bahwa pengaruh variabel bebas yaitu Current Ratio (CR), Return On Asset (ROA), Earning Per Share (EPS), Debt to Equity Ratio (DER), Inflasi, dan Δ EAT secara bersama-sama terhadap perubahan harga saham 46 adalah signifikan. Pada uji parsial variabel bebas Current Ratio (CR), Return On Asset (ROA), Earning Per Share (EPS), Debt to Equity Ratio (DER), Inflasi, dan Δ EAT menunjukkan mempunyai pengaruh yang signifikan terhadap perubahan harga saham adalah Return On Asset (ROA) dan Inflasi. Melihat dari hasil koefisien determinasi parsial dapat disimpulkan bahwa variabel yang mempunyai pengaruh dominan adalah Inflasi. 2. Pada tahun 2006 Wimba Respatia dari Sekolah Tinggi Ilmu Ekonomi Indonesia Surabaya, melakukan penelitian mengenai pengaruh analisis Return On Equity (ROE), Economic Value Added (EVA), Net Working Capital Ratio tehadap harga saham industri Manufaktur di Bursa Efek Jakarta. Dari hasil penelitian tersebut nilai koefisien determinasi majemuk yang berarti perubahan harga saham mampu dijelaskan oleh variabel bebas dimasukkan dalam model secara simultan, sisanya dijelaskan oleh variabel bebas lain yang tidak dimasukkan dalam model. Dan pengujian hipotesis variabel Return On Equity (ROE), Economic Value Added (EVA), Net Working Capital Ratio secara parsial berpengaruh terhadap harga saham kelompok industri Manufaktur di BEJ 2001-2003, ternyata tidak sepenuhnya teruji kebenarannya, hal tersebut ditunjukkan oleh adanya satu variabel yang tidak memiliki pengaruh terhadap harga saham pada kelompok Manufaktur, yaitu Return On Equity (ROE). Dua variabel bebas lain, yaitu Economic Value Added (EVA), Net Working Capital Ratio memiliki pengaruh terhadap harga saham pada kelompok industri Manufaktur di BEJ. 47 3. Penelitian lain dilakukan oleh Yesa Cahyaning Ramadhani pada tahun 2012, dari Sekolah Tinggi Ilmu Ekonomi Indonesia Surabaya, melakukan penelitian mengenai Pengaruh Debt to Equity Ratio (DER), Return On Asset (ROA) dan Earning Per Share (EPS) Terhadap Harga Saham Pada Industri Perbankan Yang Terdaftar Di Bursa Efek Indonesia. Dari hasil penelitian tersebut disimpulkan bahwa variabel bebas yaitu Debt to Equity Ratio (DER), Return On Asset (ROA) dan Earning Per Share (EPS) secara simultan berpengaruh terhadap harga saham pada industri Perbankan yang terdaftar di Bursa Efek Indonesia, dan secara parsial yaitu Debt to Equity Ratio (DER), Return On Asset (ROA) dan Earning Per Share (EPS) berpengaruh terhadap harga saham pada industri Perbankan yang terdaftar di Bursa Efek Indonesia. Pada variabel Earning Per Share (EPS) adalah rasio yang mempunyai pengaruh dominan terhadap naik turunnya harga saham. 4. Penelitian lain dilakukan oleh Weisty Roro P.S pada tahun 2013, dari Universitas Negeri Surabaya, melakukan penelitian mengenai Pengaruh Rasio Keuangan Debt to Equity Ratio (DER), Current Ratio (CR), Return On Asset (ROA) dan Earning Per Share (EPS) Terhadap Harga Saham Pada Perusahaan Semen Yang Terdaftar Di Bursa Efek Indonesia. Dari hasil penelitian tersebut disimpulkan bahwa variabel bebas yaitu Debt to Equity Ratio (DER), Current Ratio (CR), Return On Asset (ROA) dan Earning Per Share (EPS) secara simultan berpengaruh signifikan terhadap harga saham pada perusahaan Semen yang terdaftar di Bursa Efek Indonesia. Dan secara parsial yaitu Debt to Equity Ratio (DER), Return On Asset (ROA) berpengaruh negatif terhadap 48 harga saham pada perusahaan Semen yang terdaftar di Bursa Efek Indonesia. Secara parsial terbukti variabel Earning Per Share (EPS) adalah variabel yang mempunyai pengaruh positif yang signifikan terhadap harga saham. 5. Penelitian lain dilakukan oleh Ivan Andrianto Gejali pada tahun 2013, dari Sekolah Tinggi Ilmu Ekonomi Indonesia Surabaya, melakukan penelitian mengenai Pengaruh Current Ratio (CR), Return On Equity (ROE), dan Earning Per Share (EPS) Terhadap Return Saham Pada Perusahaan Otomotif Di Bursa Efek Indonesia. Dari hasil penelitian tersebut disimpulkan bahwa ketiga variabel bebas yaitu Debt to Equity Ratio Current Ratio (CR), Return On Equity (ROE), dan Earning Per Share (EPS) secara simultan berpengaruh terhadap return saham pada perusahaan Otomotif yang terdaftar di Bursa Efek Indonesia. Dan secara parsial yaitu Return On Equity (ROE), dan Earning Per Share (EPS) berpengaruh terhadap return saham pada perusahaan Otomotif yang terdaftar di Bursa Efek Indonesia. 2.2 Rerangka Pemikiran Rerangka pemikiran menjadi pijakan peneliti dalam menetapkan solusi terbaik dalam penelitian ini. Berdasarkan hasil penelitian terdahulu dan tinjauan teoretis serta permasalahan yang telah dikemukakan, sebagai dasar untuk merumuskan hipotesis, berikut gambar rerangka pemikiran dalam penelitian ini : 49 Pengaruh Rasio Keuangan Tehadap Perubahan Harga Saham Pada Perusahaan Otomotif yang Terdaftar di Bursa Efek Indonesia Laporan Keuangan Laporan Neraca Laporan Laba/Rugi Rasio Keuangan 1. Rasio Likuiditas : Current Ratio, Quick Ratio, Cash Ratio 2. Rasio Solvabilitas : Debt to Asset Ratio, Debt to Equity Ratio, Times Interest Earned, Fixed Charge Coverage 3. Rasio Aktivitas : Inventory Turn Over, Receivable Turn Over, Total Asset Turn Over, Fixed Asset Turn Over, Working Capital Turn Over 4. Rasio Profitabilitas : Profit Margin Ratio, Net Profit Margin Ratio, Return On Invesment, Return On Equity 5. Rasio Pertumbuhan 6. Rasio Nilai Pasar : Earning Per Share, Price Earning Ratio Current Ratio Debt to Equity Debt to Asset Ratio Perubahan Harga Saham Sumber : Kasmir (2013) Gambar 1 Rerangka Pemikiran Return On Equity Earning Per Share 50 2.3 Perumusan Hipotesis Berdasarkan latar belakang, rumusan masalah, tujuan penelitian dan tinjauan teoretis yang telah dikemukakan, maka dapat dirumuskan hipotesis sebagai berikut : 1. Apakah terdapat pengaruh secara simultan pada variabel Current Ratio (CR), Debt to Equity Ratio (DER), Debt to Asset Ratio (DAR), Return On Equity (ROE), dan Earning Per Share (EPS) terhadap perubahan harga saham pada perusahaan Otomotif yang Terdaftar di Bursa Efek Indonesia. 2. Apakah terdapat pengaruh secara parsial pada variabel Current Ratio (CR), Debt to Equity Ratio (DER), Debt to Asset Ratio (DAR), Return On Equity (ROE), dan Earning Per Share (EPS) terhadap perubahan harga saham pada perusahaan Otomotif yang Terdaftar di Bursa Efek Indonesia. 3. Variabel Debt to Asset Ratio (DAR) berpengaruh dominan terhadap perubahan harga saham pada perusahaan Otomotif yang terdaftar di Bursa Efek Indonesia.