INSTRUMEN PASAR MODAL

advertisement

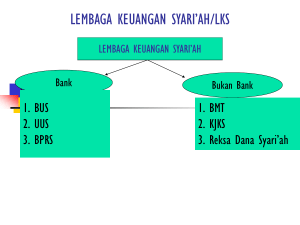

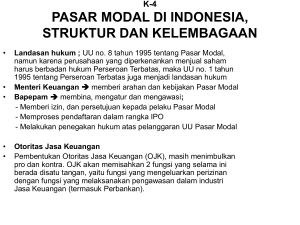

INSTRUMEN PASAR MODAL Oleh: Bramantyo Suryodhahono Prayogo Serevin Erwin Frizi Apria Ivoni Safrina Fauziyah MACAM-MACAM INSTRUMEN 1. 2. 3. 4. Saham Obligasi Instrumen Efek Derivatif Instrumen Pasar Modal Syariah - Saham Syariah - Obligasi Syariah - Reksadana Syariah 1. SAHAM Saham adalah sertifikat yang menunjukkan bukti kepemilikan suatu perusahaan, dan pemegang saham memiliki hak klaim atas penghasilan dan aktiva perusahaan. A. SAHAM BERDASARKAN CARA PERALIHAN Saham Atas Unjuk adalah saham yang tidak mempunyai nama pemilik saham tersebut, siapa yang dapat menunjukkan sertifikat saham tersebut maka ia dikatakan sebagai pemilik saham jai saham ini mudah dialihkan. Resiko : Kalau hilang tidak bisa minta duplikat pengganti. B. SAHAM BERDASARKAN HAK TAGIH/ MANFAAT Saham Biasa adalah saham merupakan jenis efek yang paling sering dipergunakan oleh emiten untuk memperoleh dana dari masyarakat dan juga merupakan jenis yang paling populer di Pasar Modal. Karakteristik SAHAM BIASA : - Hak klaim terakhir atas aktiva perusahaan jika perusahaan di likuidasi. - Hak suara proporsional pada pemilihan direksi serta keputusan lain yang ditetapkan pada Rapat Umum Pemegang Saham. - Dividen, jika perusahaan memperoleh laba dan disetujui di dalam Rapat Umum Pemegang Saham. - Hak memesan efek terlebih dahulu sebelum efek tersebut ditawarkan kepada masyarakat. Saham Preferen adalah saham yang memberikan prioritas pilihan kepada pemegangnya karakteristik sebagai berikut: - Pembayaran dividen dalam jumlah yang tetap. - Hak Klaim lebih dahulu dibanding saham biasa jika perusahaan dilikuidasi. - Dapat dikonversikan menjadi saham biasa. MANFAAT INVESTASI PADA SAHAM a. Dividen b. Capital Gain RISIKO INVESTASI PADA SAHAM a. Tidak ada pembagian dividen b. Capital Loss c. Risiko Likuidasi d. Saham delisting dari Bursa 2. OBLIGASI Obligasi adalah sertifikat yang berisi kontrak antara investor dan perusahaan, yang menyatakan bahwa investor tersebut/pemegang obligasi telah meminjamkan sejumlah uang kepada perusahaan. Nilai suatu obligasi bergerak berlawanan arah dengan perubahan suku bunga secara umum. Jika suku bunga secara umum cenderung turun, maka nilai atau harga obligasi akan meningkat, karena para investor cenderung untuk berinvestasi pada obligasi. JENIS OBLIGASI MACAM-MACAM OBLIGASI Corporate Bond Obligasi yang diterbitkan oleh perusahaan Government Bond obligasi yang diterbitkan oleh pemerintah Municipal Bond obligasi yang diterbitkan pemerintah daerah untuk membiayai proyek tertentu di daerah. Obligasi Konversi adalah obligasi yang dapat ditukarkan dengan saham biasa pada harga tertentu. Bagi emiten, obligasi konversi merupakan daya tarik yang ditujukan kepada para investor untuk meningkatkan penjualan obligasi. MANFAAT OBLIGASI a. b. c. d. Bunga Capital Gain Hak Klaim Pertama Jika memiliki Obligasi Konservasi RISIKO INVESTASI PADA OBLIGASI a. Gagal bayar (default) b. Capital Loss c. Callability 4. INSTRUMEN EFEK DERIVATIF Darivatif atau turunan merupakan efek turunan dari efek utama, baik efek yang bersifat penyertaan (saham) maupun efek yang bersifat utang (obligasi) RIGHT Merupakan penerbitan surat hak kepada pemegang saham lama perusahaan publik untuk membeli saham baru yang hendak diterbitkan. Warran efek yang diterbitkan oleh suatu perusahaan yang memberi hak kepada pemegang efek untuk memesan saham dari perusahaan tersebut pada harga setelah enam bulan atau lebih sejak efek dimaksud diterbitkan OPTION Menurut Adurrahman adalah suatu privelesa atau hak istimewa untuk membeli atau menjual, menerima atau menyerahkan harta benda yang diberikan sesuai dengan syarat-syarat yang telah disetujui dan biasanya dengan ganti rugi atau harga Menurut Jack Francis adalah hak kontraktual, tetapi bukan merupakan kewajiban yang diberikan kepada pemilik hak untuk menjual atau membeli sejumlah tertentu saham dengan harga tertentu pada suatu waktu tertentu 3. INSTRUMEN EFEK LAINNYA A. B. C. D. Indonesian Depository Receipt (IDR) atau Sertifikat Penitipan Efek Indonesia Efek Beragun Aset (EBA) Exchange Trust Fund (ETF) Real Estate Investment Trust. REIT(s) A. Indonesian Depository Receipt (IDR) atau Sertifikat Penitipan Efek Indonesia Diatur dalam peraturan Bepepam No. IX.A.10 yang mendefinisikan efek ini sebagai efek yang memberikan hak kepada pemegangnya atas efek utama yang dititipkan secara kolektif pada bank kustodian yang telah mendapatkan persetujuan dari Bapepam Yang dimaksud dengan efek utama dalam definisi di atas adalah efek yang dititipkan pada Bank Kustodian yang menjadi dasar diterbitkannya sertifikat efek Indonesia. Pihak-pihak yang terkibat dalam IDR antara lain: Emiten, yaitu perusahaan yang memenuhi syarat-syarat yang ditentukan menurut peraturan perundang-undangan di bidang pasar modal untuk menerbitkan sertifikat penitipan efek Indonesia. Depository Bank, berfungsi sebagai penghubung antara emiten dan pemegang Sertifikat Penitipan Efek Indonesia. Jadi Depostitory Bank bertindak sebagai wakil emiten di negara pemodal. Kustodian Fungsi Kustodian adalah melakukan jasa penitipan efek dan harta lain, menyelesaikan transaksi efek, dan mewakili pemegang rekening yang menjadi nasabahnya. B. Efek Beragun Aset (EBA) EBA diatur dalam peraturan Bapepam Nomor IX.K.1. yang memberikan definisi EBA, yaitu “efek yang diterbitkan oleh kontrak Investasi Kolektif Beragun Aset yang portofolionya terdiri dari aset keuangan berupa tagihan yang timbul dari surat berharga komersial, tagihan kartu kredit tagihan yang timbul di kemudian hari (future receivables), pemberian kredit termasuk kredit pemilikan rumah atau apartemen, Saran Peningkatan Kredit (Credit enhancement)/Arus Kas (Cash Flow), serta aset keuangan setara dengan aset keuangan lain yang berkaitan dengan aset keuangan tersebut”. Jadi perusahaan membutuhkan dana yang besar namun tidak ingin terkena kewajiban pembayaran bunga kredit. Maka perusahaan bisa mengeluarkan efek yang nilainya dijaminkan dengan aset yang dimiliki oleh perusahaan. Pihak-pihak yang terlibat dalam Efek Beragun aset: Kreditur awal (originator), adalah pihak yang telah mengalihkan aset keuangannya kepada para pemegang efek beragun aset secara kolektif di mana aset keuangan tersebut diperoleh pihak yang bersangkutan karena pemberian pinjaman, penjualan, dan pemeberian jasa lain yang berkaitan dengan usahanya. (Peraturan Bapepam Nomor IX.K.1.) Penyedia Jasa (servicer) adalah pihak yang bertanggung jawab untuk memproses dan mengawasi pembayaran-pembayaran yang dilakukan debitur, melakukan tindakan awal berupa peringatan atau hal-hal lain karena debitur terlambat atau gagal memenuhi kewajibannya, melakukan negosiasi, menyelesaikan tuntutan kepada debitur dan jasa lain yang ditetapkan dalam kontrak. Lembaga Pemeringkat Akuntan Konsultan hukum Notaris Penilai (Appraisal) Manajer Investasi, Manajer Investasi berperan sebagai penerbit efek beragun aset. Kreditur awal mengalihkan portofolio asetnya kepada manajer investasi yang kemudian manajer investasi menjualnya kepada investor berdasarkan suatu kontrak Investasi (KIK) yang mengikat investor. Bank Kustodian, adalah bank yang melakukan kegiatan sebagai kustodian. C. EXCHANGE TRUST FUND (ETF) Exchange Trust Fund adalah salah satu bentuk khusus dari reksadana, dimana ETF ini adalah reksadana terbuka berbentuk Kontrak Investasi Kolektif (KIK) yang unit penyertaannya dapat diperdagangkan di bursa efek atau singkatnya adalah semacam reksadana yang dapat diperdagangkan di bursa efek. Oleh karena itu ada pihak yang mengatakan bahwa ETF ini merupakan produk investasi gabungan dari reksadana dan saham, dimana dalam pengolahannya tetap melibatkan Manajer Investasi dan Bank Kustodian, namun layaknya saham pada umumnya, Unit penyertaannya dapat diperdagangkan di bursa. 4. INSTRUMEN PASAR MODAL SYARIAH 1.Saham Syariah 2. Obligasi Syariah 3. Reksadana Syariah SAHAM SYARIAH Menurut Dewan Syariah Nasioanal (DSN), saham adalah suatu bukti kepemilikan atas suatu perusahaan yang memenuhi kriteria syariah dan tidak termasuk saham yang memiliki hak-hak istimewa. Bagi perusahaan yang modalnya diperoleh dari saham merupakan modal sendiri. Dalam struktur permodalan khususnya untuk perusahaan yang berbentuk perseroan terbatas (PT), pembagian modal menurut undang-undang terdiri: 1.Modal dasar, yaitu modal pertama sekali perusahaan didirikan. 2.Modal ditempatkan, maksudnya modal yang sudah dijual dan besarnya 25% dari modal dasar. 3.Modal disetor, merupakan modal yang benar-benar telah disetor yaitu sebesar 50% dari modal yang telah ditempatkan. 4.Saham dalam portepel yaitu modal yang masih dalam bentuk saham yang belum dijual atau modal dasar dikurangi modal ditempatkan. Prinsip Dasar Saham Syariah 1.Bersifat musyarakah jika ditawarkan secara terbatas. 2.Bersifat mudharabah jika ditawarkan kepada publik. 3.Tidak boleh ada pembeda jenis saham, karena risiko harus ditanggung oleh semua pihak. 4.Prinsip bagi hasil laba-rugi. 5.Tidak dapat dicairkan kecuali dilikuidasi. PEDOMAN SYARIAH 1.Uang tidak boleh menghasilkan uang. Uang hanya boleh berkembang bila diinvestasikan dalam aktivitas ekonomi. 2.Hasil dari kegiatan ekonomi diukur dengan tingkat keuntungan investasi. Keuntungan ini dapat diestimasikan tetapi tidak ditetapkan di depan. 3.Uang tidak boleh dijual untuk mempeoleh uang. 4.Saham dalam perusahaan, kegiatan mudharabah atau partnership/musyarakah dapat diperjualbelikan dalam rangka kegiatan investasi dan bukan untuk spekulasi dan untuk tujuan perdagangan kertas berharga. 5.Instrumen finansial islami, seperti saham, dalam suatu venture atau perusahaan, dapat diperjualbelikan karena ia mewakili bagian kepemilikan atas aset dari suatu bisnis. 6.Beberapa batasan dalam perdagangan sekuritas seperti itu antara lain: a. Nilai per share dalam suatu bisnis harus didasarkan pada hasil appraisal atas bisnis yang bersangkutan, b. Transaksi tunai, harus segera diselesiakan sesuai dengan kontrak. OBLIGASI SYARIAH obligasi syariah sendiri, sebenarnya telah ada fatwa yang dikeluarkan oleh Dewan Syariah Nasional Majelis Ulama Indonesia (DSN MUI). Yaitu, fatwa No.32/DSN-MUI/IX/2002 tentang Obligasi Syariah dan fatwa No.33/DSNMUI/IX/2002 tentang Obligasi Syariah Mudharabah. JENIS-JENIS OBLIGASI 1.Obligasi Mudharabah 2.Obligasi Ijarah REKSADANA SYARIAH Sedangkan reksadana syariah adalah reksadana yang beroperesi menurut ketentuan dalam prinsip syariah, baik dalam bentuk akad, pengelolaan dana dan penggunaan dana. Akad antara investor dengan lembaga hendaknya dilakukan dengan sistem mudharabah. Secara teknis, mudharabah adalah akad kerja sama usaha antara dua pihak dimana pihak pertama menyediakan seluruh (100%) modal, sedangkan pihak lainnya menjadi pengelola.