PPh Pasal 21 - Direktorat Jenderal Pajak

advertisement

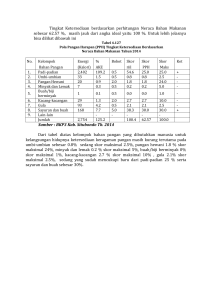

Kementerian Keuangan Republik Indonesia Direktorat Jenderal Pajak Tahun 2013 PERATURAN DIREKTUR JENDERAL PAJAK NOMOR PER- 31/PJ/2012 PEDOMAN TEKNIS TATA CARA PEMOTONGAN, PENYETORAN DAN PELAPORAN PAJAK PENGHASILAN PASAL 21 DAN/ATAU PAJAK PENGHASILAN PASAL 26 SEHUBUNGAN DENGAN PEKERJAAN, JASA, DAN KEGIATAN ORANG PRIBADI Gaji, Upah, Honorarium, Tunjangan, dan Pembayaran lain dengan nama/bentuk apapun 1. Pekerjaan; 2. Jasa; 3. Kegiatan yang dilakukan orang pribadi SPDN SPLN PPh Pasal 21 PPh Pasal 26 Pemotong PPh Pasal 21/26 • pemberi kerja yang terdiri dari: a. orang pribadi dan badan; b. cabang, perwakilan atau unit, dalam hal yang melakukan sebagian atau seluruh administrasi yang terkait dengan pembayaran gaji, upah, honorarium, tunjangan, dan pembayaran lain adalah cabang, perwakilan atau unit tersebut. • bendahara atau pemegang kas pemerintah • dana pensiun, badan penyelenggara Jaminan Sosial Tenaga Kerja dan badan-badan lain • orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas serta badan yang melakukan pembayaran sehubungan dengan penyerahan jasa • Penyelenggara kegiatan Pemberi Kerja Bukan Pemotong PPh Pasal 21/26 • Kantor perwakilan negara asing • Organisasi-organisasi internasional yang ditetapkan Menteri Keuangan • Pemberi kerja orang pribadi yang tidak melakukan kegiatan usaha atau pekerjaan bebas yang sematamata memperkerjakan orang pribadi untuk melakukan pekerjaan rumah tangga atau pekerjaan bukan dalam rangka melakukan kegiatan usaha atau pekerjaan bebas Penerima Penghasilan yang Dikenakan PPh Pasal 21/26 • pegawai; • penerima uang pesangon, pensiun atau uang manfaat pensiun, THT, JHT, termasuk ahli warisnya; • bukan pegawai; • anggota dewan komisaris/pengawas yang tidak merangkap sebagai pegawai; • mantan pegawai; • peserta kegiatan: – Peserta perlombaan – Peserta rapat, konferensi, sidang, pertemuan, kunjungan kerja – Peserta/anggota kepanitiaan – Peserta pendidikan, pelatihan dan magang – Peserta kegiatan lainnya Penghasilan yang Dikenakan PPh Pasal 21/26 • penghasilan pegawai tetap baik teratur maupun tidak teratur • penghasilan penerima pensiun secara teratur • uang pesangon, pensiun, tunjangan hari tua, atau jaminan hari tua yang dibayarkan sekaligus, yang pembayarannya melewati jangka waktu 2 tahun; • penghasilan pegawai tidak tetap atau tenaga kerja lepas • imbalan kepada bukan pegawai; • imbalan kepada peserta kegiatan; • imbalan kepada dewan komisaris/pengawas yang bukan merupakan pegawai tetap pada perusahaan yang sama; • imbalan kepada mantan pegawai; • penarikan dana pensiun oleh pegawai. Termasuk: Natura/Kenikmatan dari: • • Wajib Pajak PPh Final Wajib Pajak Norma Penghitungan Khusus Penghitungan Besarnya Penghasilan Uang rupiah Uang asing sesuai dengan yang diterima/diperoleh Kurs Menteri Keuangan Natura/kenikmatan an Harga Pasar Penghasilan yang Tidak Dikenakan PPh Pasal 21/26 • Pembayaran manfaat atau santunan asuransi kesehatan, kecelakaan, jiwa, dwiguna dan bea siswa • Natura/kenikmatan dari Wajib Pajak atau Pemerintah • Iuran pensiun kepada dana pensiun yang telah disahkan Menkeu, iuran THT/JHT yang dibayar pemberi kerja • Zakat/sumbangan wajib keagamaan dari badan/lembaga yang dibentuk/disahkan pemerintah • Bea siswa sebagaimana dimaksud dalam Pasal 4 ayat (3) huruf l UU PPh PPh Pasal 21: Pegawai tetap dan Penerima Pensiun Berkala Setiap Masa Pajak, kecuali Masa Pajak terakhir Perkiraan Penghasilan Neto yang akan diterima selama setahun, Penghasilan teratur sebulan dikali 12 Masa Pajak terakhir Selisih antara PPh yang terutang atas seluruh penghasilan kena pajak selama setahun dengan PPh yang telah dipotong masamasa sebelumnya Masa Perolehan Penghasilan Kurang dari 12 Bulan Disetahunkan 1. WP OP DN meninggal dunia atau meninggalkan Indonesia selamanya; 2. Orang asing mulai bekerja di Indonesia pada tahun berjalan untuk jangka waktu lebih dari 6 bulan; 3. Karyawan pindah cabang Tidak Disetahunkan 1. WP OP DN mulai bekerja pada tahun berjalan; 2. WP OP DN pindah kerja ke pemberi kerja yang lain Penghitungan PPh Pasal 21 Pegawai tetap Penerima pensiun Gaji, Tunjangan, Premi Asuransi Dibayar Pemberi Kerja Uang Pensiun Berkala Dikurangi dengan Dikurangi dengan 1. Biaya jabatan, 5% dari pengh. Bruto maks. Rp6.000.000 per tahun atau Rp500.000 per bulan 2. Iuran pensiun, THT/JHT yang dibayar sendiri Biaya Pensiun, 5% dari pengh. Bruto maks. Rp2.400.000 per tahun atau Rp200.000 perbulan Penghasilan Neto (setahun/disetahunkan) Dikurangi PTKP Penghasilan Kena Pajak Dikenakan Tarif Pasal 17 PTKP: PMK 162/PMK.011/2012 Rp24.300.000,- Untuk diri Wajib Pajak Rp2.025.000,- Tambahan utk WP Kawin Rp2.025.000,- Tambahan untuk setiap anggota keluarga sedarah semenda dalam garis keturunan lurus serta anak angkat yg menjadi tanggungan sepenuhnya maksimal 3 orang penerapan PTKP ditentukan oleh keadaan pada awal tahun kalender atau awal bulan dari bagian tahun kalender PTKP Karyawati Kawin Hanya untuk diri sendiri Kawin Suami tidak berpenghasilan 1. Diri sendiri; 2. Status kawin; 3. Tanggungan maks 3. Tidak Kawin 1. Diri sendiri; 2. Tanggungan maks 3. menunjukkan ket. tertulis dari pemerintah daerah setempat serendah-rendahnya kecamatan bahwa suami tidak menerima/ memperoleh penghasilan Tarif Sampai dengan Rp 50 juta 5% Diatas Rp 50 juta s.d. Rp 250 juta Sesuai Pasal 17 ayat (1) huruf a UU PPh 15% Diatas Rp 250 juta s.d. Rp 500 juta 25% Di atas Rp 500 juta 30% PPh Pasal 21 Pegawai Tidak Tetap/Tenaga Kerja Lepas Upah/Uang Saku Harian, Mingguan, Satuan, Borongan Dibayarkan Bulanan Atau Jumlah Upah Kumulatif satu bulan melebihi Rp 7.000.000 Upah/Uang Saku Harian Dikali 12 ≤ 200.000 > 200.000 Dikurangi PTKP Setahun Tidak Dipotong Dikurangi 200.000 Penghasilan Kena Pajak Dipotong 5% Dikenakan Tarif Ps 17 Upah kumulatif > Rp2,025 jt s.d. Rp7 jt sebulan Upah sehari dikurangi PTKP sehari Tarif PPh 21 = 5% PPh Ps 21 Setahun Dibagi 12 PPh Pasal 21 Sebulan PPh Pasal 21: Bukan Pegawai berkesinambungan (50 % x Ph Bruto) PTKP sebulan, Dihitung secara kumulatif Berkesinambungan Exc. Pasal 13 ayat (1) Tidak berkesinambungan (50 % x Ph Bruto) (50 % x Ph Bruto) Dihitung secara kumulatif Dalam hal Dokter Yang Praktik di RS/Klinik Jumlah Penghasilan Bruto adalah Sebesar Jasa Dokter Yang Dibayarkan Pasien melalui RS/Klinik sebelum Dipotong Biaya-Biaya atau Bagi Hasil RS/Klinik PPh Pasal 21: Lainnya Dewan Komisaris/ Pengawas non Pegawai tetap Mantan Pegawai honorarium atau imbalan yang bersifat tidak teratur jasa produksi, tantiem, gratifikasi, bonus atau imbalan lain yang bersifat tidak teratur Peserta program Pensiun yang masih Berstatus pegawai Tarif Pasal 17 atas Penghasilan Bruto penarikan dana pensiun PPh Pasal 21: Peserta Kegiatan Tarif Pasal 17 UU PPh Penghasilan Bruto Penghasilan Bruto merupakan pembayaran yang bersifat utuh dan tidak dipecah TETAP Ph NETO - PTKP PEGAWAI BULANAN TIDAK TETAP HARIAN Ph BRUTO - PTKP Ph BRUTO – 200 RIBU Ph BRUTO(>2,025jt s.d.7jt) – PTKP Harian Ph BRUTO(>7jt) – PTKP PENSIUNAN BERKALA BERKESINAMBUNGAN BUKAN PEGAWAI BERKESINAMBUNGAN exc Psl 13 (1) TIDAK BERKESINAMBUNGAN KOMISARIS, MANTAN PEGAWAI, PENARIKAN DAPEN O/ PEGAWAI PESERTA KEGIATAN Ph NETO - PTKP ((50% X Ph Bruto) - PTKP bulanan) Kumulatif (50% X Ph Bruto) Kumulatif 50 % x Ph Bruto Ph Bruto Kumulatif Ph Bruto Penerima Penghasilan Tidak ber-NPWP PPh Pasal 21 sebesar 120% lebih tinggi daripada PPh Pasal 21 yang seharusnya (20% lebih tinggi) Setelah pemotongan PPh Pasal 21 bulan Desember merupakan kredit pajak dalam SPT Tahunan PPh Ber-NPWP sebelum pemotongan PPh Pasal 21 bulan Desember Diperhitungkan oleh pemotong dengan PPh Pasal 21 bulanbulan selanjutnya Tidak berlaku untuk PPh Pasal 21 yang bersifat final Ketentuan Khusus 1. Uang Pesangon 2. Uang Manfaat Pensiun 3. THT/JHT yang dibayarkan sekaligus PP 68 Tahun 2010 Penghasilan bersumber dari APBN/D yang diterima oleh Pejabat Negara, PNS, Anggota, TNI/Polri, dan Pensiunannya PP 80 Tahun 2010 PPh Pasal 26 Tarif Pasal 26: 20 % Penghasilan Bruto Memperhatikan Ketentuan P3B Saat terutang PPh Pasal 21/26 Penerima penghasilan Pemotong Saat dilakukannya pembayaran atau saat terutangnya penghasilan akhir bulan dilakukannya pembayaran atau akhir bulan terutangnya penghasilan Kewajiban Pemotong • • • • • • • Wajib Mendaftarkan Diri ke KPP Wajib menghitung, memotong, menyetorkan dan melaporkan PPh Pasal 21 dan Pasal 26 yang terutang untuk setiap bulan kalender. PPh Pasal 21/26 yang dipotong wajib disetor ke Kantor Pos atau Bank paling lama 10 hari setelah Masa Pajak berakhir. Pemotong Pajak wajib lapor sekalipun nihil, paling lama 20 hari setelah Masa Pajak berakhir. Wajib Membuat Catatan atau Kertas Kerja Perhitungan PPh Ps. 21/26 Untuk Setiap Masa Pajak Wajib Menyimpan Catatan atau Kertas Kerja Sesuai Ketentuan Wajib Membuat Bukti Potong dan Memberikannya Kepada Penerima Penghasilan Bukti Pemotongan PPh Pasal 21 • Untuk pegawai tetap/penerima pensiun berkala: – dibuat sekali setahun (Form 1721 A1/A2) – diberikan paling lama 1 bulan setelah akhir tahun atau pegawai berhenti • Untuk selain pegawai tetap/penerima pensiun berkala: – Dibuat setiap kali ada pemotongan – Jika dalam satu bulan > 1 kali pembayaran maka bukti potong dapat dibuat sekali dalam satu bulan • Bukti Potong PPh Pasal 21 Tidak wajib dilampirkan dalam SPT Masa PPh Pasal 21 Kewajiban Penerima Penghasilan • Wajib Mendaftarkan Diri ke KPP • Pegawai, Penerima Pensiun Berkala, dan Bukan Pegawai tertentu Wajib Membuat Surat Pernyataan Yang Berisi Jumlah Tanggungan Keluarga Pada Awal Tahun Kalender Atau Pada Saat Menjadi Subjek Pajak Dalam Negeri • Wajib Menyerahkan Surat Pernyataan Tanggungan Keluarga kpd Pemotong Pajak Pada Saat Mulai Bekerja Atau Mulai Pensiun • Wajib Membuat Surat Pernyataan Baru Dalam Hal Terjadi Perubahan Tanggungan Keluarga Paling Lambat Sebelum Mulai Tahun Kalender Berikutnya Contoh Penghitungan PPh Pasal 21 Budiyanta pada tahun 2013 bekerja di PT Aman Bahagia dengan gaji sebulan Rp 8.000.000,00 dan membayar iuran pensiun sebesar Rp. 200.000,00. Budiyanta menikah tetapi belum mempunyai anak. Pada bulan Juli 2013 menerima kenaikan gaji, menjadi Rp 10.000.000,00 sebulan dan berlaku surut sejak 1 Januari 2013. Dengan adanya kenaikan gaji yang berlaku surut tersebut, Budiyanta menerima rapel sejumlah Rp 12.000.000,00 (kekurangan gaji untuk masa Januari s.d. Mei 2013). Pada bulan Oktober 2013 menerima bonus tahunan sebesar Rp 20.000.000,00. A. Penghitungan PPh Pasal 21 atas Penghasilan Pegawai Tetap - Gaji Bulanan Gaji sebulan Pengurangan : Biaya Jabatan (5% xRp 8.000.000) Rp 400.000 Iuran Pensiun Rp 200.000 Penghasilan Neto sebulan Penghasilan Neto setahun (12 x Rp 7.400.000,00 ) PTKP setahun : - untuk diri sendiri Rp 24.300.000 - tambahan WP kawin Rp 2.025.000 Penghasilan Kena Pajak setahun PPh Pasal 21 terutang : 5% x Rp 50.000.000,00 = Rp 2.500.000 15% x Rp 12.475.000,00 = Rp 1.871.000 Rp 4.371.000 PPh Pasal 21 sebulan Rp 4.371.000,00 : 12 = Rp 364.250 Rp 8.000.000 Rp Rp Rp 600.000 7.400.000 88.800.000 Rp Rp 26.325.000 62.475.000 B. Penghitungan PPh Pasal 21 atas Pembayaran Uang Rapel Gaji sebulan Pengurangan : Biaya Jabatan (5% xRp 10.000.000) = Rp Iuran Pensiun = Rp Penghasilan Neto sebulan Penghasilan Neto setahun ( 12 x Rp 9.300.000,00 ) PTKP setahun : - untuk diri sendiri Rp - tambahan WP kawin Rp Penghasilan Kena Pajak setahun PPh Pasal 21 setahun : 5% x Rp 50.000.000,00 = Rp 15% x Rp 35.275.000,00 = Rp Rp PPh Pasal 21 sebulan Rp 7.791.000,00 : 12 Rp PPh Pasal 21 Januari s.d Juni 2013 seharusnya adalah : 6 x Rp 649.250,00 PPh Pasal 21 yang sudah dipotong Januari s.d Juni 2013 6 x Rp 364.250,00 (dari perhitungan contoh A) PPh Pasal 21 untuk uang rapel 500.000 200.000 24.300.000 2.025.000 Rp 10.000.000 Rp Rp Rp 700.000 9.300.000 111.600.000 Rp Rp 26.325.000 85.275.000 Rp 3.895.500 Rp Rp 2.185.500 1.710.000 2.500.000 5.291.000 7.791.000 649.250 C. Penghitungan PPh Pasal 21 atas Pembayaran Bonus Gaji setahun (12 x Rp 10.000.000,00) Bonus Penghasilan bruto setahun Pengurangan : Biaya Jabatan (5% xRp 140.000.000,00) = Rp 7.000.000,00 *Biaya Jabatan dlm setahun maksimal Rp 6.000.000,00 Rp 6.000.000 Iuran Pensiun (12 x Rp 200.000,00) Rp 2.400.000 Penghasilan Neto setahun Gaji + Bonus PTKP setahun : - untuk diri sendiri Rp 24.300.000 - tambahan WP kawin Rp 2.025.000 Penghasilan Kena Pajak setahun PPh Pasal 21 setahun atas Gaji + Bonus : 5% x Rp 50.000.000,00 = Rp 2.500.000 15% x Rp 55.275.000,00 = Rp 8.291.250 10.791.250 *PPh Pasal 21 setahun dibulatkan Rp 10.791.000 PPh Pasal 21 atas Gaji (dari contoh B) Rp 7.791.000 PPh Pasal 21 atas Bonus Rp 3.000.000 Rp Rp Rp 120.000.000 20.000.000 140.000.000 Rp Rp 8.400.000 131.600.000 Rp Rp 26.325.000 105.275.000 Contoh Penghitungan PPh Pasal 21 Rifki Zain seorang PNS golongan IVa di Kantor Imigrasi Medan berdasarkan data pada bulan Maret 2013 Rifki Zain memperolah gaji perbulan Rp.2.822.200,00, tunjangan jabatan Rp.540.000,00 perbulan dan mempunyai 3 orang anak. Pada tanggal 25 Maret 2013 Kantor Imigrasi Medan membayar honor tim kepada Rifki Zain sebesar Rp.1.200.000,00. Mendapatkan rapel kenaikan gaji pada bulan Juli 2013 karena kenaikan gaji berkala sehingga gaji Rifki Zain menjadi Rp.2.906.200,00. Pada Bulan Agustus 2013 ditugaskan di Kantor Wilayah Kementerian Agama Provinsi Sumatera Utara dengan memperoleh tunjangan jabatan Rp.3.000.000,00 per bulan dan dari Kantor Imigrasi Medan hanya mendapatkan gaji dan tunjangan selain tunjangan jabatan. A. PPh Pasal 21 Masa Maret 2013 Gaji Pokok Tunjangan Istri Tunjangan anak Jumlah gaji dan tunjangan keluarga Tunjangan Jabatan Tunjangan Beras Pembulatan Jumlah penghasilan bruto Pengurangan : Biaya Jabatan 5% x Iuran pensiun 4,75% x Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. 4.027.308 = Rp. 201.365 3.217.308 = Rp. 152.822 2.822.200 282.220 112.888 3.217.308 540.000 270.000 4.027.308 354.188 Rp. Penghasilan neto: Penghasilan neto disetahunkan : 12 x PTKP (K/3) 3.673.120 44.077.446 3.673.120 - Untuk Wajib Pajak - Status WP Kawin - Tanggungan (3 anak) 24.300.000 2.025.000 6.075.000 Rp. 32.400.000 Penghasilan Kena Pajak (PKP) Rp. 11.677.446 PKP dibulatkan PPh Pasal 21 atas gaji dan tunjangan setahun PPh Pasal 21 atas gaji dan tunjangan sebulan Tambahan 20% lebih tinggi karena belum ber-NPWP Rp. 11.677.000 583.850 48.654 - B. PPh Pasal 21 atas Honorarium di Bulan Maret 2013 = 1.200.000 = 180.000 x (PPh Pasal 21 atas Honorarium bersifat final) 15% C. PPh Pasal 21 atas Pembayaran Rapel Kenaikan Gaji Berkala 2013 Gaji Pokok Tunjangan Istri Tunjangan anak Jumlah gaji dan tunjangan keluarga Tunjangan Jabatan Tunjangan Beras Pembulatan Rp. Rp. Rp. Rp. Rp. Rp. Rp. 2.822.200 282.220 112.888 3.217.308 540.000 270.000 - Jumlah penghasilan bruto Rp. 4.027.308 Penghasilan disetahunkan 12 x 4.027.308 = Jumlah rapel Kenaikan gaji 6 x 95.760 = Jumlah Penghasilan Bruto Setahun Pengurangan : Biaya Jabatan 5% x 48.902.256 = Rp. Iuran pensiun 4,75% x 38.607.696 = Rp. Penghasilan neto setahun: PTKP (K/3) - Untuk Wajib Pajak - Status WP Kawin - Tanggungan (3 anak) 48.327.696 574.560 Rp. 48.902.256 Rp. 4.278.978 44.623.278 2.445.113 1.833.866 24.300.000 2.025.000 6.075.000 Penghasilan Kena Pajak (PKP) PKP dibulatkan PPh Pasal 21 setahun atas seluruh penghasilan PPh Pasal 21 setahun tanpa rapel kenaikan gaji berkala PPh Pasal 21 atas rapel kenaikan gaji berkala Rp. Rp. Rp. 32.400.000 12.223.278 12.223.000 611.150 583.850 27.800 D. PPh Pasal 21 Masa Agustus s.d. November 2013 di Kantor Imigrasi Medan (1) Gaji Pokok Tunjangan Istri Tunjangan anak Jumlah gaji dan tunjangan keluarga Tunjangan Jabatan * Tunjangan Beras Pembulatan Jumlah penghasilan bruto Pengurangan : Biaya Jabatan 5% x Iuran pensiun 4,75% x Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. 3.583.068 = Rp. 179.153 3.313.068 = Rp. 157.371 2.906.200 290.620 116.248 3.313.068 270.000 3.583.068 336.524 Rp. Penghasilan neto: Penghasilan neto disetahunkan : x 12 PTKP (K/3) 3.246.544 38.958.526 3.246.544 - Untuk Wajib Pajak - Status WP Kawin - Tanggungan (3 anak) 24.300.000 2.025.000 6.075.000 Penghasilan Kena Pajak (PKP) PKP dibulatkan PPh Pasal 21 atas gaji dan tunjangan setahun PPh Pasal 21 atas gaji dan tunjangan sebulan Rp. 32.400.000 Rp. Rp. 6.558.526 6.558.000 327.900 27.325 D. PPh Pasal 21 Masa Desember 2013 di Kantor Imigrasi Medan (2) Penghasilan Bruto Januari s.d. Juli 2013 Penghasilan Bruto Agustus s.d. Desember 2013 Pembulatan Total Penghasilan Bruto Setahun Pengurangan : Biaya Jabatan 5% x Iuran pensiun 4,75% x 46.776.816 = Rp. 2.338.841 39.756.816 = Rp. 1.888.449 28.861.476 17.915.340 46.776.816 4.227.290 Rp. Penghasilan neto setahun: PTKP (K/3) - Untuk Wajib Pajak - Status WP Kawin - Tanggungan (3 anak) Penghasilan Kena Pajak (PKP) PKP dibulatkan PPh Pasal 21 setahun PPh Pasal 21 Terutang (Jan s.d. Nov) a. PPh Pasal 21 Januari s.d. Juli x 52.975 = 7 b. PPh Pasal 21 Agustus s.d. November x 27.325 = 4 PPh Pasal 21 Masa Desember 42.549.526 24.300.000 2.025.000 6.075.000 Rp. Rp. Rp. 32.400.000 10.149.526 10.149.000 507.450 370.825 109.300 480.125 27.325 Penghitungan PPh Pasal 21 Masa Agustus s.d. November di Kantor Wilayah Kementerian Agama Provinsi Sumatera Utara dilakukan dengan cara: a. Menghitung PPh Pasal 21 atas penghasilan yang diterima dari Kantor Imigrasi Medan (sebagaimana slide sebelumnya) b. Menghitung PPh Pasal 21 atas penghasilan yang diterima dari Kantor Imigrasi Medan dan Kantor Wilayah Kementerian Agama Provinsi Sumatera Utara c. PPh Pasal 21 yang terutang atas tunjangan jabatan yang dibayarkan oleh Kantor Wilayah Kementerian Agama Provinsi Sumatera Utara adalah PPh Pasal 21 pada huruf b dikurangi PPh Pasal 21 pada huruf a D. PPh Pasal 21 Masa Agustus s.d. November 2013 di Kanwil Agama Medan (1) 1. Penghasilan dari Kantor Imigrasi Medan Gaji Pokok Tunjangan Istri Tunjangan anak Jumlah gaji dan tunjangan keluarga Tunjangan Jabatan Tunjangan Beras Pembulatan Jumlah 2. Penghasilan dari Kanwil Agama Medan Tunjangan Jabatan Jumlah Penghasilan Bruto Rp. Rp. Rp. Rp. Rp. Rp. Rp. Rp. 2.906.200 290.620 116.248 3.313.068 270.000 3.583.068 3.000.000 6.583.068 Rp. Pengurangan : Biaya Jabatan 5% x Iuran pensiun 4,75% x 6.583.068 = Rp. 329.153 3.313.068 = Rp. 157.371 486.524 Rp. Penghasilan neto: Penghasilan neto disetahunkan : 12 x 6.096.544 PTKP (K/3) - Untuk Wajib Pajak - Status WP Kawin - Tanggungan (3 anak) 6.096.544 73.158.526 24.300.000 2.025.000 6.075.000 Penghasilan Kena Pajak (PKP) PKP dibulatkan PPh Pasal 21 atas gaji dan tunjangan setahun PPh Pasal 21 atas gaji dan tunjangan sebulan PPh Pasal 21 di Kantor Imigrasi Medan PPh Pasal 21 di Kanwil Agama Medan Rp. 32.400.000 Rp. Rp. 40.758.526 40.758.000 2.037.900 169.825 27.325 142.500 D. PPh Pasal 21 Masa Desember 2013 di Kanwil Agama Medan (2) Penghasilan Bruto Agustus s.d. Desember 2013 Penghasilan Kantor Imigrasi Medan (Jan-Des) Pembulatan Total Penghasilan Bruto Setahun Pengurangan : Biaya Jabatan 5% x 61.776.816 = Rp. 3.088.841 Iuran pensiun 4,75% x 39.756.816 = Rp. 1.888.449 15.000.000 46.776.816 61.776.816 4.977.290 Rp. Penghasilan neto setahun: PTKP (K/3) - Untuk Wajib Pajak - Status WP Kawin - Tanggungan (3 anak) 56.799.526 24.300.000 2.025.000 6.075.000 Penghasilan Kena Pajak (PKP) PKP dibulatkan PPh Pasal 21 setahun PPh Pasal 21 Kantor Imigrasi Medan a. PPh Pasal 21 Januari s.d. Juli 7 x 52.975 = b. PPh Pasal 21 Agustus s.d. November 4 x 27.325 = PPh Pasal 21 Masa Desember PPh Psl 21 Kanwil Agama Medan (Agst- Nov) 4 x 142.500 = PPh Pasal 21 Desember Kanwil Agama Medan Rp. 32.400.000 Rp. Rp. 24.399.526 24.399.000 1.219.950 370.825 109.300 27.325 570.000 1.077.450 142.500 Pelaporan SPT PPh Orang Pribadi Tahun Pajak 2012 Batas waktu penyampaian 31 Maret 2013 Besaran PTKP yang digunakan masih menggunakan besaran PTKP sesuai UU Nomor 36 Tahun 2008 (PTKP lama) Terima Kasih