tax amnesty - TLC-UM

advertisement

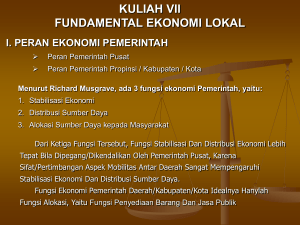

KAJIAN PENGAMPUNAN PAJAK (TAX AMNESTY) INDONESIA Pointers Bagi Bank Indonesia, empat hal yang utama terkait dengan adanya tax amnesty adalah: (i) menjaga stabilitas perekonomian; (ii) menyiapkan kebijakan makroprudensial untuk mendorong efektifitas perbankan dalam menyalurkan dana repatriasi; (iii) mendorong pendalaman pasar keuangan; dan (iv) menyiapkan instrumen hedging. Tax amnesty berdampak positif terhadap perkembangan ekonomi Indonesia. Dari sisi fiskal, terdapat tambahan penerimaan pajak yang dapat digunakan untuk menopang anggaran belanja pemerintah. Sementara dari sisi likuiditas, dana repatriasi yang masuk akan memberikan daya dorong bagi perekonomian untuk lebih ekspansif. Bagi perekonomian Indonesia, Bank Indonesia memperkirakan PDB tumbuh lebih tinggi terutama pada tahun 2017, seiring meningkatnya pengeluaran pemerintah. Terhadap nilai tukar, dampak tax amnesty akan signifikan, termasuk peningkatan cadangan devisa. Namun, Bank Indonesia tetap berkomitmen menjaga stabilitas makroekonomi dengan menjaga nilai tukar tetap kompetitif selaras dengan perkembangan fundamental ekonomi, yakni perkembangan harga-harga, tetap terjaga. 2 Kajian Pengampunan Pajak (Tax Amnesty) Di Indonesia LATAR BELAKANG Rendahnya Tax Revenue Indonesia • Rata-rata rasio penerimaan pajak terhadap PDB Indonesia sepanjang 2001-2015 sebesar 11.5%, jauh lebih rendah dibandingkan potensi tax ratio Indonesia sebesar 21.5% (IMF, 2011). • Penerimaan pajak pada tahun 2015 hanya mencapai 83,3 persen dari target dan memaksa pemerintah untuk melakukan penghematan belanja, meningkatkan pembiayaan sehingga defisit fiskal meningkat menjadi 2,5% PDB, jauh melampaui defisit APBN-P sebesar 1,9% PDB. • APBN 2016 mentargetkan pertumbuhan pajak sebesar 24,7% dari realisasi sementara penerimaan pajak 2015, atau setara peningkatan penerimaan pajak sekitar Rp 300 T. Di tengah kondisi perekonomian global dan domestik yang masih lemah, target ini sulit tercapai sehingga dikhawatirkan akan memaksa pemerintah untuk kembali melakukan penghematan belanja, mengurangi kemampuan stimulus fiskal dalam mendorong pertumbuhan ekonomi. 4 Besarnya dana ilegal (illicit funds) di LN 5 Illicit financial flows (IFF) merupakan pemindahan uang atau barang modal secara ilegal dari sebuah negara ke negara lainnya. Global Financial Integration (GFI) mengklasifikasikan pemindahan ini sebagai illicit flow ketika dana tersebut diperoleh, dipindahkan, dan atau digunakan secara ilegal. Kar dan Spanjers (2015): jumlah illicit financial outflows Indonesia secara kumulatif 2004-2013 mencapai USD 181 bn, Melalui kebijakan tax amnesty, Pemerintah berharap asset di luar negeri dapat di-repatriasi. 250000 Flow (RHS) Kumulatif 200000 25000 20000 150000 15000 100000 10000 50000 ... ... ... ... ... ... ... ... ... ... 5000 ... 0 30000 0 Sumber: Spanjers, Joseph, and Kar, Dev. 2015. Illicit Financial Flows from Developing Countries: 2003-2013. Global Financial Integrity. Benchmarks • • • 1989-2009, hampir 40 negara bagian di Amerika Serikat memberikan tax amnesty dalam berbagai bentuk. India (1997), Irlandia (1988), dan Italia → negara yang sukses menerapkan tax amnesty Argentina (1987) dan Prancis (1982 dan 1986) → negara yang gagal menerapkan tax amnesty Country Year Descriptions Italy 2009 Meningkatkan perolehan pajak hingga EUR 80 b (skitar 16% dari total). Meski demikian, Bank of Italy mengestimasi masih terdapat warga negara Italy yang menyimpan hingga sebesar EUR 500 b diluar wilayah Italy. Russia 2007 Dana hingga sebesar USD 130 m dapat terhimpun pada 6 bulan pertama. Program tax amnesty Russia tertutup bagi siapapun yang pernah terlibat dalam kejahatan pajak. India 1997 475,477 deklarasi diajukan, dan dana terkumpul sebesar INR 98 b. Spain 2012 Amnesty untuk aset yang disembunyikan di negara-negara tax havens. Repatriasi akan diijinkan dengan mengenakan denda sebesar 10%, tanpa criminal penalty. Mexico 2012 Setelah adanya tax amnesty, wajib pajak dapat menyelesaikan hutang pajak yang ada sejak tahun 2006, serta mendapat diskon pajak tahuntahun sebelumnya hingga sebesar 80%, serta dibebaskan dari perhitungan bunga. 6 Data & Fakta • Penelitian IMF (2008) ➔ “successful tax amnesty is like an anomaly, not a norm” karena tingkat keberhasilan tax amnesty hanya 50% - di Negara maju dan negara berkembang. • Di negara maju, tax amnesty cukup efektif mendongkrak penerimaan pajak, disebabkan administrasi yang sudah baik dan tingkat kepercayaan yang relatif tinggi. • Untuk negara berkembang, tax amnesty sebaiknya dirancang untuk menjadi titik tolak baru bagi sistem perpajakan yang baru melalui rekonsiliasi data. • Sebelum amnesty diberikan, otoritas pajak harus memiliki data akurat dan menyiapkan administrasi pasca‐amnesty. • Di negara berkembang, meski berkontribusi meningkatkan penerimaan dalam jangka pendek namun dalam jangka panjang penerimaan menurun. Penyebab: 1. administrasi yang belum baik; 2. discourage honest and comply taxpayers. • Bahwa Tax Amnesty bersifat netral, artinya tidak menjadi rekomendasi bagi terjaminnya peningkatan kepatuhan dan sistem perpajakan. Sumber: DKEM 7 Kunci Sukses Tax Amnesty (Alm dkk, 1993) 8 • Hasil eksperimen Alm dkk (1993): Compliance tertinggi terjadi pada pemberian amnesty dan tidak adanya pengumuman (bersifat mendadak). Peningkatan audit dan penalty rate juga meningkatkan compliance. • Pembayaran pajak pada saat amnesty dipengaruhi positif oleh pajak terutang dan penegakan hukum. • Adanya amnesty dan pengumuman adanya amnesty mengurangi jumlah pajak yang dilaporkan. Namun tax amnesty yang dibarengi dengan penegakan hukum akan meningkatkan pajak yang dilaporkan. HASIL REGRESI TOBIT Pembayaran pajak pada saat amnesty Pajak terutang Pajak yang dilaporkan 0.57*** Penegakan hukum 0.52* Ekspektasi future amnesty -0.21 0.16** Pendapatan 0.21*** Penggunaan public goods 0.98*** Pengumuman adanya amnesty -0.13** Tax amnesty -0.13** Tax amnesty*penegakanhukum 0.40** Log-likelihood n Sumber: Alm, J., Mckee, M., and Beck, W. (1993), Amazing Grace: Tax Amnesties and Compliance. National Tax Journal, 43(1): 23-37 -72.8 -3730.4 60 2625 Kajian Pengampunan Pajak (Tax Amnesty) Di Indonesia DEFINISI DAN CAKUPAN Definisi Tax Amnesty • Tax amnesty merupakan penawaran dengan jangka waktu terbatas dari pemerintah kepada wajib pajak untuk melakukan pembayaran dengan jumlah tertentu, dengan juga menihilkan kewajiban pajak masa lampau, termasuk denda, bunga, termasuk jaminan kebebasan dari tuntutan hukum (Baer dan LeBorgne, 2008). • Pada umumnya, pemberian tax amnesty bertujuan untuk: 1. Meningkatkan penerimaan pajak dalam jangka pendek 2. Meningkatkan kepatuhan pajak di masa yang akan datang 3. Mendorong repatriasi modal atau aset 4. Transisi ke sistem perpajakan yang baru 10 Cakupan Tax Amnesty Aspek Perkembangan Subjek Pengampunan pajak diberikan kepada Wajib Pajak melalui pengungkapan harta yang dimilikinya, dalam surat permohonan pengampunan pajak. 11 Pengampunan pajak dikecualikan kepada Wajib Pajak yang sedang dilakukan penyidikan dan berkasnya telah dinyatakan lengkap oleh Kejaksaan, sedang dalam proses pengadilan atau sedang menjalani hukuman pidana, atas tindak pindana di bidang perpajakan. Objek Dikenakan pada difference in net asset. Difference in Net asset = Net asset per amnesty – Net asset pada pelaporan pajak sebelumnya Benefit • • Meliputi penghapusan pajak terutang, sanksi administrasi perpajakan, dan sanksi pidana di bidang perpajakan. Terdapat fasilitas confidentiality, dimana laporan kekayaan bersifat rahasia dan tidak diteruskan ke lembaga lain. Perkembangan Realisasi Tax Amnesty 12 Sampai dengan 2 Maret 2017, realisasi dana tebusan Tax Amnesty telah mencapai Rp104,7 triliun dan komitmen repatriasi Rp145 triliun … Realisasi Tebusan Pajak Berdasarkan SSP yang diterima (SPAN) Perkembangan Realisasi Tax Amnesty Realisasi deklarasi harta dan tebusan tax amnesty belum menunjukkan peningkatan signifikan sampai dengan awal bulan terakhir periode TA tahapmencapai 3… • Uang tebusan Rp 104,87 T (SSP), sementara yang telah dinyatakan lengkap secara administrasi sebesar Rp 104,72 T (SPH) • Harta deklarasi dalam negeri sebesar Rp 3,264T, deklarasi luar negeri sebesar Rp 1,017T, dan komitmen repatriasi sebesar Rp 145T. • Rata-rata harta/surat naik signifikan dari Rp6M di Agt, dan mencapai Rp22,5M di 2 minggu terakhir bulan Sept. Sampai dengan 2 Maret, rata-rata harta/surat adalah Rp1,59M 13 Perkembangan Realisasi Tax Amnesty Jumlah dana tebusan dan harta kekayaan yang dideklarasikan TA merupakan yang tertinggi dalam sejarah program TA dunia Perbandingan Dana Tebusan TA di Dunia Perbandingan Deklarasi Harta TA di Dunia 14 Kajian Pengampunan Pajak (Tax Amnesty) Di Indonesia RISIKO Transaksi Valas Diduga terkait Tax Amnesty... 16 Program TA berhasil menarik dana penduduk yang ditempatkan di luar negeri, meningkatkan likuiditas dalam negeri, memperbaiki posisi investasi internasional Indonesia dan menguatkan nilai tukar Rupiah Simpanan dari OCA ke Nostro Simpanan dari OCA ke Nostro: Individu Dugaan terkait Tax Amnesty Simpanan dari OCA ke Nostro: Perusahaan Aliran Dana Masuk vs DPK Valas… Aliran dana masuk dari OCA ke Nostro melonjak tajam sejak awal 2016... Transaksi Perpindahan Simpanan dari OCA ke Nostro 17 DAMPAK PENERAPAN TAX AMNESTY 18 Potensi Dampak Penerapan Tax Amnesty Bagi Perekonomian Capital Inflows Penerimaan Pajak Penerimaan pajak dr Tax Amnesty Potensi dana hasil repatriasi Adanya potensi dana hasil repatriasi akan menambah capital inflows ke Indonesia. Capital inflows yg ditempatkan dlm bentuk investasi dpt mendorong pertumbuhan ekonomi Potensi Dampak Penerapan Tax Amnesty Bagi Stabilitas Sistem Keuangan DPK (Deposito, Tabungan) Adanya dana hasil repatriasi akan menambah likuiditas di perbankan (terutama bank persepsi**), berupa DPK (deposito, tabungan) Kredit Kredit diperkirakan akan meningkat, tapi tergantung dr : Kondisi ekonomi Risk tolerance dr masing-masing bank Suku Bunga PUAB SBN Demand akan SBN meningkat, namun risiko supply SBN < demand. Hal ini dikhawatirkan menekan harga SBN krn demand > supply Berlimpahnya likuiditas perbankan akan menurunkan suku bunga PUAB. Alternatif Instrumen Penempatan Inflows 19 Instrumen di pasar keuangan domestik masih terbatas Instrumen Issuer Kapasitas Pasar Primer Pasar Sekunder Karakteristik SBN Rupiah Pemerintah Terbatas Primary Dealers Domestik dan Asing - Pasar sekunder aktif - Tenor bervariasi - Volatilitas harga cukup tinggi Saham Publik Terbatas Domestik dan Asing Domestik dan Asing - Pasar sekunder aktif - Volatilitas harga tinggi SBI BI Terbatas Bank Domestik dan Asing - Pasar sekunder cukup aktif - Harga stabil SDBI BI Terbatas Bank Domestik - Pasar sekunder belum berkembang - Harga stabil SUN Valas Domestik Pemerintah Terbatas Domestik - - Pasar sekunder belum berkembang SBBI BI Terbatas Bank - - Pasar sekunder belum berkembang Obligasi Korporasi Publik Terbatas Domestik Domestik dan Asing - Pasar sekunder belum berkembang - Tenor mayoritas 3-5 tahun - Harga fluktuatif Deposito - Domestik dan Asing Bank - Bank - Lebih likuid - Tenor sangat pendek Bank TERIMA KASIH Kajian Pengampunan Pajak (Tax Amnesty) Di Indonesia LAMPIRAN Tax Amnesty in Italy 22 Scudo Fiscale (Fiscal Shield) 2009 Subjek Orang Pribadi, partnership dan sejenisnya. Kecuali sedang dalam proses pemeriksaan. Objek Asset di luar Italia dan penghasilan dari asset tersebut. 15 Masa pelaporan September - 15 Desember 2009. Tarif 5% dari total aset (tax amnesty) Jenis Pengampunan sanksi pajak Aset yang telah dilaporkan wajib di-‐repatriasi, dipindahkan kepada institusi yang dikuasai lembaga perantara, atau di-‐“regularize” dengan menambahkan beberapa detail informasi terhadap laporan asetnya (untuk negara tertentu yg memiliki kerjasama pajak dengan Italia). bank asal Italia/ lembaga keuangan tertentu Wajib Pajak Otoritas Pajak Lembaga Perantara Informasi Aset “Amnesty Tax” “Amnesty Tax” Keterangan Patuh Pengampunan sanksi pajak Sumber: Center for Indonesia Taxation Analysis Tax Amnesty in Italy Voluntary Disclosure -‐ 2015 Subjek Objek Orang Pribadi, Badan, dan subjek pajak luar negeri (misalnya terkait dengan BUT). Kecuali sedang dalam proses pemeriksaan. asset yang berlokasi di Italia maupun di luar Italia Masa pelaporan 1 Januari – 30 September 2015. Tarif Seluruh pokok pajak dan sanksi administrasi terendah dikurangi 25% Jenis Pembebasan sanksi pajak dan pidana pencucian uang. Keterangan Wajib Pajak melaporkan informasi asetnya langsung kepada otoritas pajak Italia Untuk Wajib Pajak dengan aset maks EUR 2 juta / tahun, penghitungan disederhanakan, yaitu penghasilan dihitung 5% dari total aset. Dari 1288 permohonan per 18 Mei 2015, dihasilkan: Pendapatan total sebesar EUR 260 juta dari Pajak Penghasilan, EUR 16 juta dari pajak daerah, EUR 12 juta dari Pajak Pertambahan Nilai. Sumber: Center for Indonesia Taxation Analysis 23 Tax Amnesty di Berbagai Negara No. Negara Tahun Program Benefit 24 Keterangan 1 Swiss Pasca PD II Repatriasi asset di LN 50% dari simpanan kembali ke Swiss 2 USA 1993-1997 Tax Amnesty Meningkatkan tax revenue hingga 2.6% 2 Italy 1900-2009 Repatriasi asset di LN, scudo fiscale € 80 milyar dari estimasi € 500 milyar (modal) 1993-2009, 27 kali amnesties, bahkan sejak 1900 58 kali 3 Irlandia 1988-1996 Repatriasi asset di LN $ 1,5 milyar 1988-1996, 3 Kali 4 Russia 2007 Repatriasi asset di LN $ 130 juta 2014 Repatriasi asset di LN 5 Argentina 6 India 7 Mexico 8 Germany 9 Afrika Selatan $ 3,9 milyar 1997 General Amnesty, blanqueos General Amnesty 2007-2012 General Amnesty unreported 2004 Repatriasi asset di LN € 80 milyar (modal) 2003 General Amnesty, VDP $ 8 milyar 1995-2003 2006-2007 Sumber: Center for Indonesia Taxation Analysis (CITA) SMEs $ 2,5 milyar 9 kali amnesty South Korea Tax Amnesty 2016 25 • The South Korean Government has disclosed that it will run a voluntary tax amnesty for individuals and companies to report undeclared overseas assets, from October 1, 2015, to March 31, 2016. • Those that declaring and paying overdue taxes would be exempt from penalties, except for an additional charge on overdue amounts of 0.03 percent of the amount per day. • The Government has also committed not to take legal action, as far as possible, against instances of past tax evasion, except where such funds derive from criminal activity, such as from embezzlement, breach of trust, or fraud. • The Government anticipates revenue could reach some KRW500bn (USD424m). The measure is part of the Government's efforts to reduce the large underground economy and counteract a fall in tax collections due to weak economic growth. • It was emphasized that those who are discovered to still have undeclared overseas assets after the end of the amnesty will face criminal proceedings. The Government will in particular use information received from foreign tax authorities. Sumber: Tax News (2015) South African Tax Amnesty 2016 26 • A possible announcement of a new tax and exchange control amnesty by the South African government is eagerly anticipated in this year’s budget speech on 24 February 2016. • Currently, South Africa has a dual disclosure process: a statutory process through the Voluntary Disclosure Program (VDP) (open ended) run by the South African Revenue Services (SARS) for tax matters and a non-statutory discretionary process for exchange control contraventions. The upcoming implementation of the Common Reporting Standard for the automatic exchange of financial information in South Africa will most likely lead to another wave of VDPs respective to procedures under a possible tax amnesty. • Should the South African government announce another tax and exchange control amnesty in this year’s budget speech, it might be the case that the conditions of the new amnesty are comparable to the amnesty 2003, which was a great success. • The special programme extends from an existing voluntary disclosure programme that since 2012 has offered amnesty from fines and criminal proceedings for those who disclose assets offshore. Individuals and companies can initially apply for amnesty with a “no-name” approach and successful applicants will be granted a number of reliefs under the programme. Sumber: Tax & Legal News KPMG Switzerland (2016), Mail & Guardian Africa (2016) Tax Amnesty di Indonesia • • • • 27 Indonesia pernah memberikan pengampunan pajak (tax amnesty) pada tahun 1984. Sementara pada 2008 Indonesia melaksanakan sunset policy atau pengampunan pajak mini. Perbedaan utama kedua kebijakan ini adalah pada cakupan. Pada tax amnesty, pengampunan pajak diberikan tidak hanya kepada pelanggaran administratif (perdata) seperti kekurangan/keterlambatan bayar pajak, tetapi juga kepada pelanggaran pidana seperti menggelapkan asset sehingga tidak terhitung sebagai objek pajak. Sementara sunset policy lebih kepada pengampunan kepada pelanggaran administratif. Tax Amnesty pada tahun 1984 dilaksanakan sehubungan dengan akan diterapkannya system perpajakan baru pada tahun 1985. Tax amnesty ini dinilai kurang berhasil karena kurangnya persiapan khususnya terkait database wajib pajak yang menjadi target tax amnesty. Sunset policy pada tahun 2008 diakui meningkatkan jumlah WP dan menambah penerimaan pajak pada tahun tersebut. Tetapi sunset policy tersebut gagal meningkatkan tingkat kepatuhan pembayaran pajak. Terbukti pada tahun 2009 jumlah WP yang tidak menyampaikan SPT mencapai 47,39% dari jumlah WP. Kurang berhasilnya sunset policy dikarenakan program ini tidak direncanakan secara baik. Best Practices Tax Penalty Rate No. Negara Tahun 1 Argentina 2012 2 Australia 2010 3 France 2013 4 Japan 2011 5 Korea 2015 Program No voluntary disclosure Penalty 28 General penalty 50% to 100% of the unpaid tax. In case of fraud through deceitful tax returns, the fine is 2 to 10 times the evaded tax. Offshore voluntary If the additional taxable income: • is AU$ 20,000 or less in a tax year, no penalty disclosure initiative • exceeds AU$ 20,000 in any tax year, the penalty will be (OVDI) 10% of the additional tax for that year. Voluntary disclosure - This penalty is determined, according to the behaviour of Corrective tax returns the taxpayer, in a range between 15% and 30% of unpaid tax. Voluntary disclosure Administrative penalty • No penalty for a deficient return. • 5% of unpaid taxes for non-filing of a return Voluntary disclosure Civil: • In case of no tax return: The base penalty is reduced (1) by 50% if the taxpayer files a tax return within 1 month after the statutory filing date. (2) by 20% if the taxpayer files a tax return within 6 month after the statutory filing date. • In case of underreporting: The base penalty is reduced: (1) by 50% if the taxpayer files an amended tax return for additional liability within 6 months after the statutory filing date; (2) by 20% if an amended tax return is filed after 6 months and within 1 year from the statutory filing date; (3) by 10% if such return is filed after 1 year and within 2 years from the statutory filing date. Sumber: OECD Voluntary Disclosure Programmes 2015 Best Practices Tax Penalty Rate No. Negara 6 Netherlands 7 New Zealand 8 Spain 9 Switzerland Tahun Program 2015 Voluntary disclosure - Voluntary disclosure 2012 Voluntary disclosure - Special Tax Declaration - Voluntary disclosure Sumber: OECD Voluntary Disclosure Programmes 2015 Penalty 29 Voluntary disclosure later than two years after the incorrect tax declaration: 15% of unpaid taxes and from 1 July 2010 on probably 30% of unpaid taxes Current program: Starting 2-9-2013 until 1-7-2014 the monetary penalty is 0%. Starting 1-7-2014 until 1-7-2015 the penalty will be 30%. After 1-7-2015 the penalty will be 60% in case of voluntary disclosure. In case of involuntary disclosure the penalty can be as high as 300%. Reduction of base penalty by 75% (100% if the tax shortfall was due to not taking reasonable care or taking an unacceptable tax position) for voluntary disclosure before notification of tax audit. Reduction of base penalty by 40% for voluntary disclosure after notification of tax audit, but before it begins the base penalty will be reduced by 75% for disclosure at the time of filing the Return As it was in force both for individuals and for companies it depends on several factors that determine the original tax rate for any of them. As an average the Income Tax could be reduced from 30 % to 10% • direct taxes: Once-in-a-lifetime no penalty; every additional disclosure: fixed penalty of 20% of unpaid taxes • withholding tax: no penalty only at first voluntary disclosure • VAT: repeatedly no penalty Tax Amnesty Rate 30 Tax amnesty rate berdasarkan draft revisi rancangan undang-undang (RUU) : Tipe Aset Aset di dalam negeri Periode Permohonan Kurang dari 3 bulan 3 – 6 bulan Lebih dari 6 bulan 2% 4% 6% Aset di luar negeri • Tetap di luar negeri 2% 4% 6% • Direpatriasi & diinvestasikan selama jangka waktu tertentu (paling singkat 3 tahun) → 50% penalty discount 1% 2% 3% Alur Pikir Perhitungan 31 potensi tambahan penerimaan pajak dan dana repatriasi LUAR NEGERI Perkiraan jumlah Illicit funds di LN 3 4 Dana hasil repatriasi mengenerate income dan diperkirakan menambah pendapatan pajak aset. Repatriasi dana masuk ke Indonesia 2 Tambahan revenue pajak dari dana tebusan tax amnesty dari illicit funds. DALAM NEGERI 1 Dari kebijakan tax amnesty, dihitung potensi tambahan revenue pajak dari dana tebusan domestik. 5 Tambahan penerimaan pajak = 1+2+4 6 Tambahan inflow. = 2+3