StrukturPasar Modal

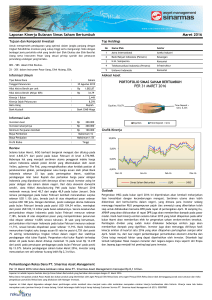

advertisement

Pasar Modal • Pasar Modal (Capital Market) adalah pasar yang menyediakan / menjual surat surat berharga / efek jangka panjang, yang diinvestasikan pada barang modal untuk menciptakan dan memperbanyak alat alat produksi dan akhirnya akan meningkatkan kegiatan pertekonomian • Pasar modal adalah pasar yang menjadi penghubung antara pemilik dana (investor) dengan pengguna dana (emiten) Badan Pembina Pasar Modal • Ketua : Menteri Keuangan • Wakil Ketua : Menteri Perencanaan Pembangunan Nasional / Ketua Bapenas • Anggota : – Menperindag – Gubernur Bank Indonesia – Ketua BKPM • Sekretaris : Direktoran Jenderal Lembaga Keuangan Struktur Pasar Modal Indonesia Menteri Keuangan BAPEPAM Bursa Efek Lembaga Kliring & Penjaminan Penjamin Emisi Efek Lembaga Penyimpanan LKPP Profesi Penunjang Perusahaan Sekuritas Perantara Pedagang Efek Manajer Investasi Reksa Dana Lembaga Penunjang BAPEPAM • Tugas Bapepam menurut Kepres no53/1990 – Mengikuti perkembangan dan mengatur Pasar Modal sehingga efek dapat ditawarkan dan diperdagangkan secara teratur, wajar dan efisien serta melindungi kepentingan pemodal dan masyarakat umum – Melaksanakan pembinaan dan pengawasan terhadap lembaga: • Bursa efek • Lembaga Kliring, penyelesaian dan penyimpanan • Reksa Dana • Perusahaan efek / perorangan • Lembaga penunjang pasar modal – Memberikan pendapat kepada Menteri Keuangan mengenai pasar Modal Pasar Perdana (Primary Market) • Pasar abstrak dimana terjadi penawaran dan penjualan efek ubtuk pertaka kalinya saat penerbitan efek oleh suatu perusahaan yang go public Pasar Sekunder (Secondary Market) • Merupakan tempat bagi para investor untuk membeli atau menjual kembali efek yang dimilikinya • Pasar ini diharapkan dapat menjamin likuiditas efek dalam pengertian jika pada suatu saat investor pemilik efek memerlukan dana maka diharapkan efeknya dapat segera dijual untuk memperoleh uang yang diperlukan • Pada pasar sekunder harga efek terjadi atas dasar kekuatan permintaan dan penawaran efek Lembaga Penunjang Pasar Perdana • • • • • • Penjamin emisi (underwriter) Akuntan Publik Konsultan Hukum Notaris Agen Penjual Perusahaan Penilai Pelaku Pasar Modal • • • • • • • • • Emiten Investor Penjamin emisi (underwriter) Agen Penjual Penanggung (Guarantor) Wali Amanat (Trustee) Pialang Biro Administrasi Efek (BAE) Tempat Penitipan Harta (Bank Custodian) Tugas Underwriter • Memberi nasihat mengenai – Jenis efek yang sebaiknya dikeluarkan – Harga wajar untuk efek yang dikeluarkan – Jangka waktu efek • Mengajukan pendaftaran emisi efek – Penisian pendaftara emisi efek – Penyusunan prospektus – Merancang specimen efek – Mendampingi emiten dalam proses evaluasi • Mengorganisir penyelenggarakan emisi – Pendistribusian efek – Menyiapkan sarana penunjang Tugas Wali Amanat • Menganalisis kemampuan dan kreditabilitas emiten • Melakukan penilaian terhadap kekayaan emiten yang diterimanya sebagai kaminan • Memberikan nasihat pada emiten • Melakukan pengawasan terhadap pelunasan pinjaman pokok beserta bunga yang harus dilakukan emiten tepat pada waktunya • Melakukan tugas selaku agen utama pembayaran • Mengikuti secara terus menerus perkembanagan usaha emiten • Membuat perjanjian perwaliamanatan dengan emiten • Memanggil Rapat umum Pemegang Obligasi (RUPO) Instrumen Pasar Modal • Instrumen kepemilikan / penyertaan (equity / saham) • Instrumen hutang (bond / obligasi) Ciri-ciri Saham dan Obligasi Saham Bukti pemilikan Obligasi Bukti hutang Langsung terhadap misi perusahaan Tidak terbatas Deviden Atas keamanan [injaman Terbatas Bunga Perlakuan Deviden merupakan laba setelah pajak Bunga diperlakukan sebagai biaya Harga efek Harga suara claim berfluktuasi Memiliki hak inferior Relatif stabil Tidak memiliki hak superior Status Kepentingan Umur Pendapatan Beda Saham Atas Nama dengan Saham Atas Unjuk No Saham Atas Nama Saham Atas Unjuk 1 Perlu registrasi untuk diperdagangkan Terdaftar di BAE Mudah dan cepat diperdagangkan Tidak perlu didaftarkan Nama pemilik saham diketahui Kalau hilang mudah diganti Sukar dipalsukan Nama pemilik saham tidak diketahui Kalau hilang sukar diganti 2 3 4 5 Lebih mudah dipalsukan Jenis Saham • • • • • • • Blue Chips (saham unggulan) Growth Stocks Emerging Growth Stocks Income Stocks Cyclical Stocks Devensive Stocks Speculative Stocks Jenis Obligasi • Fixed rate bond (Obligasi bunga tetap) • Floating rate bond (Obligasi bunga mengambang) • Zero coupon bond (Obligasi tanpa bunga) • Perpetual bond • Convertible bond (Obligasi konversi) • Bond without Warrant Manfaat Go Public • Memperoleh dana murah yang relatif besar sekaligus • Biaya dan prosedurnya lebih murah • Tidak ada kewajiban membayar bunga • Emiten akan lebih dikenal masyarakat • Perusahaan dituntut selaku terbuka sehingga memacu manajemen secara profesional Proses Emisi Efek Intern Perusahaan Sebelum Emisi BAPEPAM PRIMARY MARKET Sebelum Emisi SECONDARY MARKET PELAPORAN Sesudah Emisi Proses pencatatan efek di BEJ • Setelah pernyataaan pendaftaran emisi dinyatakan efektif oleh Bapepam, Emisi dan Penjamin Emisi melakukan penawaran umum maka : – Emiten mengajukan permohonan pencatatan ke BEJ sesuai ketentuan – BEJ melakukan evaluasi berdasarkan persyaratan pencatatan yang telah ditentukan – Bila memenuhi BEJ memberikan surat persetujuan pencatatan – Emiten membayar biaya pencatatan – BEJ mengumumkan pencatatan di bursa – Efek sudah tercatat dan mulai dapat diperdagangkan Transaksi Efek di BEJ • Tempat : Gedung Buras Efek Jakarta, Jl. Jendral Sudirman Kav.52-53 Jakarta • Waktu transaksi : – Senin : Sesi I : 09.30 – 12.00 WIB – Kamis : Sesi II : 13.00 - 16.00 WIB – Jumat : Sesi I : 09.30 – 11.30 WIB – Sesi II : 14.00 – 16.00 WIB • Investor dapat mengikuti langsung transaksi yang terjadi dilantai bursa melalui layar monitor yang menampilkan data seketika di kantor perusahaan pialang atau melalui Pusat Informasi Pasar Modal Jenis Pasar di Bursa • Pasar Reguler – Penentuan harga efek dilakukan dengan cara tawar menawar secara terus menerus berdasarkan kekuatan pasar yang terjadi saat itu • Pasar Negosiasi – Penentuan harga dilakukan dengan cara negosiasi antara penjual dengan pembeli • Block Trading, “perdagangan dalam jumlah besar, minimal 200.000 saham” • Odd Lot “perdagangan dibawah standar lot untuk jumlah saham kurang dari 500 saham” • Crossing “perdagangan tutup sendiri untuk transaksi jual beli yang dilakukan satu anggota bursa” Reksa Dana • Suatu wadah yang digunakan untuk menghimpun dana dari masyarakat pemodal untuk selanjutnya diinvestasikan dalam portfolio efek oleh Manager Investasi (menurut UU Pasar Modal No.8/1995, pasal 1 ayat 27) • Unsur Reksa Dana – Ada dana dari masyarakat pemodal – Dana diinvestasikan dalam portfolio efek – Dana tersebut dikelola oleh Manajer Investasi Manfaat Reksa Dana bagi Pemodal • Diversifikasi risiko • Mempermudah pemodal berinvestasi di pasar modal • Pemodal tidak perlu berfikir untuk memilih efek untuk investasi • Pemodal akan dapat gambaran dari manajer investasi kemana dananya akan diinvestasikan • Pemodal akan memperoleh keuntungan dari investasinya Mekanisme Reksa Dana berbentuk Kontrak Investasi Kolektif BAPEPAM INVESTOR MANAJER INVESTASI BANK KUSTODIAN PASAR MODAL/UANG Mekanisme Reksa Dana berbentuk Perseroan DIREKSI PROMOTOR PEMEGANG SAHAM UNDERWRITER REKSA DANA BANK KUSTODIAN MANAJER INVESTASI PASAR MODAL/UANG Jenis Reksa Dana • Reksa Dana Tertutup – Pemodal tidak dapat menjual kembali saham yang dibelinya kepada Reksa Dana; oleh karena itu saham Reksa Dana Tertutup dicatatkan dibursa Efek supaya dapat diperjual belikan di bursa • Reksa Dana Terbuka – Pemodal setiap saat dapat menjual kembali saham yang dibeli / dimilikinya kepada Manajer Investasi bila diinginkan • Stock Funds ( Reksa Dana Saham ) • Bond and Income Funds (Obligasi) • Money Market Funds (Pasar Uang : SBI, SBPU) Keuntungan dari Reksa Dana • Capital Gain; meningkatnya Nilai Aktiva Bersih (NAB) per unit penyertaan • Untuk jenis Reksa Dana Pasar Uang; pembagian keuntungan dilakukan setiap hari dan langsung diinvestasikan kembali • Untuk jenis Reksa Dana selain Pasar Uang; keuntungan dapat dibagikan dalam bentuk uang tunai atau dapat diinvestasikan kembali Nilai Aktiva Bersih • Kekayaan Reksa Dana terdiri dari bermacam macam jenis seperti Kas, SBPU, SBI, Deposito, Obligasi dan Saham • NAB adalah Nilai Aktiva dikurangi kewajiban • NAB per unit penyertaan adalah NAB dibagi jumlah nilai unit penyertaan yang beredar / diterbitkan • Jika harga pasar mengalami kenaikan maka NAB juga akan ikut naik dan sebaliknya Manajer Investasi • Manajer Investasi adalah pihak yang kegiatan usahanya mengelola portfolio efek untuk para nasabah atau mengelola portfolio investasi untuk sekelompok nasabah kecuali perusahaan asuransi, dana pensiun dan bank melakukan usahanya sendiri • Peran Manajer Investasi adalah mengelola dana nasabah dan atas kegiatan pengelolaan dana ini manajer investasi memperoleh fee pengelolaan • Kekayaan Reksa Dana harus disimpan di Bank Custodian. Risiko investasi di Reksa Dana • Dibandingkan dengan investasi langsung kedalam suatu saham, risiko investasi di Reksa Dana relatif lebih kecil karena diinvestasikan secara diversifikasi kedalam berbagai macam instrumen baik efek di pasar modal maupun di pasar uang • Risiko yang perlu dipahami sebelum berinvestasi di reksa dana : – Risisko perubahan kondisi ekonomi dan politik – Risiko berkurangnya nilai Unit Penyertaan – Risiko likuiditas – Risiko pertanggungan atas harta / kekayaan – Risiko terjadinya wan-prestasi Pedoman Memilih Investasi • • • • • • • Ketahui tingkat risiko yang akan ditanggung Ketahui jangka waktu investasi Kenali diri anda Pelajari Keuangan anda Evaluasi kinerja investasi anda Lakukan diversifikasi investasi Periksa ulang pilihan investasi anda