Penilaian Nilai Intrinsik Saham (Valuation)

advertisement

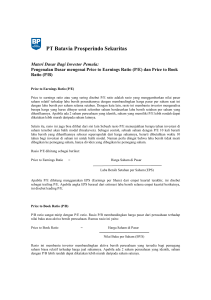

Bahan ajar digunakan sebagai materi penunjang Mata Kuliah: Manajemen Investasi Dikompilasi oleh: Nila Firdausi Nuzula, PhD Penilaian Nilai Intrinsik Saham (Valuation) Ada beragam cara yang digunakan manajemen untuk menganalisa sekuritas, dalam hal ini saham. Berikut adalah uraiannya. 1. Active versus passive management Active portfolio management bermakna bahwa investor melakukan analisa sekuritas sebagai metode utama untuk mengetahui sekuritas mana yang memiliki harga tidak wajar. Sementara passive management cenderung menganggap bahwa harga saham dapat diterima (sebagai price taker), dan melakukan pengelolaan investasi secara efisien dengan cara menghindari biaya analisa sekuritas dan cenderung membentuk portofolio. Meskipun begitu, ada investor yang mengkombinasikan kedua pendekatan tersebut. 2. Quantitative versus traditional fundamental analysis Dalam perspektif ini, analisa sekuritas terbagi menjadi analisis teknikal dan fundamental. Analisa fundamental bermaksud untuk mengutamakan analisa sekuritas berdasarkan nilai pasar sekuritas saat ini dibandingkan dengan proyeksi penerimaan earnings dan cash flow di masa mendatang. Analisa ini didasarkan pada informasi yang diperoleh dari hasil accounting analysis, financial analysis dan prospective analysis (forecasting). Di sisi lain, quantitative analysis bertujuan untuk melakukan screening terhadap saham, dengan menggunakan beragam indikator seperti price-earnings ratio, price-book ratio, dan sebagainya. Pendekatan kuantitatif juga menggunakan model prediksi return saham, dengan menggunakan analisis regresi dan probit analysis, atau bahkan neural network analysis. 3. Formal versus informal valuation Formal valuation mengarahkan investor untuk mengestimasikan nilai pasar saham. Formal valuation bermanfaat untuk mengambil keputusan apakah perusahaan dapat didaftarkan sebagai perusahaan public (dari private firm to public firm), untuk mengevaluasi proposal merger atau buyout, untuk mengeluarkan opini atau review atas kinerja manajerial. Sementara, informal valuation mengarahkan investor membandingkan proyeksi earnings dalam jangka panjang (long-term earnings projection) dengan nilai consensus yang diperoleh berdasarkan forecast, untuk memberikan rekomendasi pembelian atau penjualan sekuritas. Alternative lain dalam pendekatan ini adalah investor merekomendasikan pembelian suatu saham karena hasil perkiraan laba (earnings forecast) terlihat lebih besar dibandingkan dengan harga saham saat ini. 4. Present Value of Cash Flow (PVCF) versus Relative Valuation Techniques Terdapat tiga jenis pendekatan berdasarkan PVCF, yaitu present value of dividends atau dividend discount model (DDM), present value of free cash flow to equity (FCFE), dan present value of free operating cash flow to the firm (FCFF). Sementara berdasarkan Relative Valuation Techniques, terdapat empat jenis pendekatan yaitu: Price/Earnings Ratio (P/E), Price/Cash Flow Ratio (P/CF), Price/Book value ratio (P/BV), dan Price/Sales Ratio (P/S). Produk akhir dari analisa atau penilaian sekuritas adalah rekomendasi untuk mengambil keputusan membeli, menjual atau menahan (hold) sekuritas tersebut. Untuk itu, analis sekuritas perlu mempertimbangkan periode waktu yang dibutuhkan untuk mengkapitalisasikan rekomendasi tersebut. Hal ini penting untuk menjawab pertanyaan: apakah kinerja suatu sekuritas dapat dikonfirmasikan akan terjadi dalam waktu dekat ini, sehingga investor perlu merealisasikan rekomendasi tersebut dalam waktu dekat. Atau, apakah kinerja atau profitabilitas yang diharapkan akan terjadi dalam waktu yang lama, sehingga investor tidak perlu merealisasikan rekomendasi tersebut karena realisasi expected return masih akan terjadi di beberapa waktu lagi? Pada dasarnya, semakin panjang periode investasi, makin besar risiko yang harus ditanggung investor karena kemungkinan terjadinya perubahan kondisi ekonomi yang tidak dapat diantisipasi analis semakin besar. Hal ini dapat mengurangi ‘nilai’ atau validitas suatu rekomendasi pembelian atau penjualan sekuritas. Untuk itu, analisa harga saham yang baik perlu memasukkan faktor potensi terjadinya harga saham, tidak hanya mengenali apakah harga pasar saham adalah wajar atau tidak. Berikut ini adalah dua metode penilaian harga intrinsic saham. Metode Nilai Sekarang (Present Value) Metode ini dimaksudkan untuk mengevaluasi nilai sekarang dari arus kas yang akan terjadi di masa datang. Arus kas dari investasi utamanya berasal dari dividen. Dengan kata lain, dividen digunakan sebagai dasar penilaian saham biasa, mengingat dividen merupakan cashflow yang dibayarkan perusahaan bagi investor. Perhitungan nilai sekarang dari dividen yang akan diterima di masa datang adalah sebagai berikut. 𝑃0 = 𝐷1 𝐷2 𝐷𝑛 + + ⋯+ (1 + 𝑘)1 (1 + 𝑘)2 (1 + 𝑘)𝑛 dimana Dn adalah estimated dividend, dan k adalah tingkat pengembalian yang diharapkan. Perhitungan estimated dividend dapat dilakukan dengan menggunakan salah satu dari beberapa pendekatan, yaitu: 1. Model zero growth Model ini mengasumsikan bahwa besarnya dividen yang dibayarkan perusahaan tidak mengalami pertumbuhan. Jumlah dividen yang dibayarkan adalah sama dari tahun ke tahun. Rumusan model zero growth adalah sebagai berikut. 𝐷0 𝐷𝑡 = 𝑘 Dimana: 𝑘 : required rate of return atau discount rate 𝐷𝑡 : Dividend pada tahun ke-t 𝐷0 : Dividend pada saat ini 2. Model constant growth Model ini disebut juga sebagai Gordon Growth model atau Gordon’s model. Pendekatan ini mengasumsikan bahwa dividen yang dibayarkan perusahaan akan tumbuh secara konstan dari tahun ke tahun. Rumusan model ini adalah: 𝐷0 (1 + 𝑔)1 𝐷0 (1 + 𝑔)2 𝐷0 (1 + 𝑔)𝑛 𝑃0 = + + ⋯ + (1 + 𝑘)1 (1 + 𝑘)2 (1 + 𝑘)𝑛 Dimana: 𝑔 : expected growth rate 𝑃0 : besarnya dividend yang akan dibayarkan pada tahun saat ini Rumus tersebut dapat disederhanakan dengan: 𝐷0 (1 + 𝑔) 𝑃0 = (1 − 𝑔) atau 𝐷 𝑃0 = (𝑘 − 𝑔) 3. Model pertumbuhan tidak konstan Pendekatan ini mengasumsikan bahwa dividen kas yang dibayarkan akan tumbuh dari tahun ke tahun dengan tingkat yang tidak konstan, sesuai dengan ketersediaan kas dan kebijakan dividen perusahaan. Metode Laba atau Price Earnings Ratio (PER) Metode ini menggunakan nilai earnings untuk mengestimasi nilai intrinsik. Metode PER ini disebut juga dengan metode multiplier, karena investor akan menghitung berapa kali (multiplier) nilai earnings tercermin dalam harga saham. Dengan demikian, metode PER menggambarkan rasio atau perbandingan antara harga saham dengan earnings per lembar saham perusahaan. 𝑃𝑟𝑖𝑐𝑒 𝑡𝑜 𝐸𝑎𝑟𝑛𝑖𝑛𝑔𝑠 𝑅𝑎𝑡𝑖𝑜 = 𝑆ℎ𝑎𝑟𝑒 𝑝𝑟𝑖𝑐𝑒 𝐸𝑎𝑟𝑛𝑖𝑛𝑔𝑠 𝑃𝑒𝑟 𝑆ℎ𝑎𝑟𝑒 Semakin tinggi nilai PER, makin kecil keuntungan yang didapat untuk setiap lembar saham, karena harga pasar dinilai semakin mahal. Sebaliknya, makin rendah nilai PER menunjukkan makin besar keuntungan yang akan didapat untuk setiap lembar saham karena harga dinilai semakin murah. Nilai PER suatu saham 5 kali artinya investor harus membayar Rp 5 untuk memperoleh setiap satu rupiah earnings perusahaan. Jadi, semakin tinggi PER suatu saham, makin kurang bagus karena keuntungan per lembar saham relative kecil. Tahapan penggunaan PER dalam menentukan nilai intrinsic suatu saham: 1. Menentukan tingkat laba ditahan (b) Tingkat laba ditahan atau rasio plowback atau retention ratio (b) dapat dihitung dengan rumus: 𝑏 = 1 − 𝐷𝑃𝑅 Dividend Payout Ratio merupakan salah satu ukuran kebijakan dividen dan bertujuan untuk memberikan informasi kepada masyarakat bahwa perusahaan mampu untuk memberikan laba bagi para pemegang saham. Rumusan DPR adalah: 𝐶𝑎𝑠ℎ 𝐷𝑖𝑣𝑖𝑑𝑒𝑛𝑑𝑠 𝑃𝑎𝑖𝑑 𝐷𝑖𝑣𝑖𝑑𝑒𝑛𝑑 𝑃𝑎𝑦𝑜𝑢𝑡 𝑅𝑎𝑡𝑖𝑜 = 𝑁𝑒𝑡 𝑃𝑟𝑜𝑓𝑖𝑡 2. Menghitung tingkat pertumbuhan expected earnings (earnings growth rate atau g) Data hasil perhitungan dalam tahap pertama digunakan untuk menghitung pertumbuhan expected earnings atau g. 𝐸𝑎𝑟𝑛𝑖𝑛𝑔𝑠 𝑔𝑟𝑜𝑤𝑡ℎ 𝑟𝑎𝑡𝑒 (𝑔) = 𝑅𝑂𝐸 𝑥 𝑏 atau, 𝑔 = 𝑅𝑂𝐸 𝑥 (1 − 𝐷𝑃𝑅) 3. Menentukan estimated cash Dividend per Share (DPS) 𝐷1 = 𝐷0 𝑥 (1 + 𝑔) Dimana, D1 merupakan estimated DPS dan D0 merupakan nilai dividen tahun sebelumnya, dan g adalah tingkat pertumbuhan earnings yang diharapkan. 4. Menentukan estimated Earnings per Share (EPS) Rumus yang digunakan untuk menghitung estimated EPS adalah: 𝐸𝑃𝑆1 = 𝐸𝑃𝑆0 𝑥 (1 + 𝑔) 5. Menentukan nilai expected return (k) Return yang diinginkan investor dihitung dengan rumus berikut: 𝐷1 𝑘= +𝑔 𝑃0 Dimana, D1 merupakan nilai dividen yang diestimasikan terjadi di masa mendatang, P0 adalah harga saham periode sebelumnya, dan g adalah expected earnings growth. 6. Menghitung estimated PER 𝐷1 ⁄𝐸𝑃𝑆 1 𝑃𝐸𝑅𝑒𝑠𝑡𝑖𝑚𝑎𝑡𝑒𝑑 = 𝑘−𝑔 Dimana D1 merupakan nilai estimated dividen, EPS1 merupakan nilai estimated EPS, k adalah expected return dan g adalah expected earnings growth. 7. Menghitung nilai intrinsic saham Perhitungan nilai intrinsic saham dilakukan dengan cara: 𝑁𝑖𝑙𝑎𝑖 𝑖𝑛𝑡𝑟𝑖𝑛𝑠𝑖𝑘 = 𝐸𝑠𝑡𝑖𝑚𝑎𝑡𝑒𝑑 𝐸𝑃𝑆 𝑥 𝐸𝑠𝑡𝑖𝑚𝑎𝑡𝑒𝑑 𝑃𝐸𝑅 Tahap selanjutnya adalah membandingkan nilai intrinsic saham hasil perhitungan dengan rumus di atas dengan nilai saham atau harga pasar yang sesungguhnya. Prosedur penilaian kewajaran harga saham dilakukan dengan cara berikut: Keterangan Bila nilai intrinsic > harga pasar Bila nilai intrinsic < harga pasar Kondisi Harga saham Harga saham terlalu murah (undervalued) Harga saham terlalu mahal (overvalued) Bila nilai intrinsic = harga pasar Harga saham wajar atau normal (correctly valued) Keputusan investasi hasil perhitungan nilai intrinsic adalah sebagai berikut. Kondisi harga saham Undervalued Overvalued Correctly valued Keputusan investasi Membeli karena dimungkinkan harga akan naik Menjual karena dimungkinkan harga akan jatuh Menahan (tidak menjual atau membeli) hingga ada waktu dimana terjadi estimated earnings bagi investor