Pertemuan 7 ANALISIS SAHAM

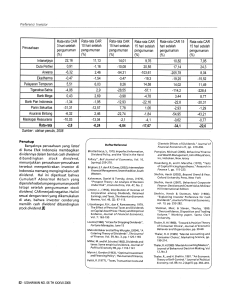

advertisement

PERTEMUAN 7 ANALISIS SAHAM RITA TRI YUSNITA, SE., MM. TUJUAN INVESTASI SAHAM • Tujuan Investasi Saham: 1. Capital Gain; selisih positif antara harga jual dan harga beli saham 2. Dividen Tunai • Tujuan Investasi Saham: 1. Keuntungan Jangka Pendek para spekulator atau day trader (membeli pada pagi hari dan segera menjual saat harga naik pada hari yang sama atau dalam beberapa hari berikutnya) 2. Keuntungan Jangka Panjang disimpan dan dijual setelah beberapa bulan TUJUAN INVESTASI • Tujuan Investasi jangka pendek atau jangka panjang memiliki konsekuensi pada pemilihan analisis yang berbeda • Tujuan Investasi jangka panjang sangat cocok menggunakan analisis fundamental • Tujuan Investasi jangka pendek lebih tepat menggunakan analisis teknikal TIPE INVESTOR • Dilihat dari kesediaannya menanggung risiko investasi, terdapat 3 (tiga) kelompok / tipe: 1. Risk Taker; investor yang berani mengambil risiko, disebut pula risk lover atau risk seeker 2. Risk Moderate atau Moderate Investor / indifference investor; investor yang dikatakan takut tidak, berani pun tidak. 3. Risk Averter atau Risk Aversion; investor yang takut atau enggan menanggung resiko PEMILIHAN JENIS SAHAM • Pemilihan jenis saham untuk investasi berkaitan erat dengan tipe investor • Risk Taker lebih memilih saham yang memiliki return tinggi sekaligus berisiko tinggi, atau saham yang memiliki tingkat beta saham yang tinggi • Risk Averter akan memilih saham dengan beta saham rendah, dan menomorduakan besaran return • Risk Moderate akan memilih perimbangan antara return dan risiko. • Beta Saham digunakan sebagai tolok ukur risiko dari suatu jenis saham dibandingkan dengan risiko pasar • Risiko pasar digunakan sebagai acuan pembanding • Beta pasar sama dengan 1 PEMILIHAN JENIS SAHAM • Jika hari ini Indeks Harga Saham Gabungan (IHSG) BEI naik 0,5% dan jenis saham “AA” naik 1,5%, berarti beta saham “AA” adalah 3, yaitu 1,5 : 0,5 • Jika IHSG naik dan jenis saham “AA” naik, maka dapat dikatakan bahwa saham memiliki korelasi positif terhadap perubahan pasar • Jika IHSG naik dan jenis saham “BB” turun, maka saham “BB” berkorelasi negatif terhadap IHSG atau perubahan pasar PEMILIHAN JENIS SAHAM • Siklus Ekonomi dapat mempengaruhi pemilihan saham • Ketika kondisi ekonomi dalam siklus krisis, resesi, atau depresi, investor akan lebih memilih jenis saham dari perusahaan yang menghasilkan produk tidak tahan lama (nondurable goods), seperti makanan dan minuman, farmasi, rokok, dan barang2 kebutuhan sehari-hari. PEMILIHAN JENIS SAHAM Likuiditas perdagangan dapat mempengaruhi investor dalam memilih jenis saham Semua investor menyukai jenis saham yang diperdagangkan setiap hari Tetapi tidak semua investor menyukai jenis saham yang jarang diperdagangkan Seorang spekulator lebih menyenangi jenis saham yang setiap hari diperdagangkan Sedangkan “investor yang sebenarnya” tidak menolak jenis saham yang tidak setiap hari diperdagangkan ESTIMASI HARGA SAHAM • Pergerakan harga saham setiap detik selalu dipelajari oleh para day trader (spekulator) yang berdagang dengan cara beli pagi hari dan jual sore hari, atau jual pagi hari dan beli sore hari. • Day trader banyak menggunakan analisis teknis / teknikal untuk mempelajari pergerakan harga saham dari menit ke menit dan dari hari ke hari, sehingga menemukan suatu pola pergerakan harga pasar. • Model-model analisis teknis sudah banyak dijumpai serta sudah terprogram dalam komputer informasi yang pada umumnya disediakan oleh kantor broker efek, sehingga investor tinggal mempelajarinya saja. ESTIMASI HARGA SAHAM • Analisis teknis cocok digunakan dalam keadaan ekonomi relatif stabil • Jika kondisi ekonomi sedang bergejolak, analisis teknis rawan melakukan kesalahan estimasi, karena pergerakan harga tidak dipengaruhi harga masa lalu, tetapi oleh faktor mikro atau makro yang tidak dapat diprediksi, sehingga dalam kondisi seperti ini analisis fundamental lebih dibutuhkan untuk mengestimasi pergerakan harga saham. • Meskipun faktor mikro dan makro unpredictable, tetapi analisis fundamental dapat membantu estimasi. ESTIMASI HARGA SAHAM • Beberapa alat analisis yang dapat digunakan untuk mengestimasi harga saham: 1. 2. 3. 4. Price Earning Rasio (PER) Price Book Value Rasio (PBR) Price Dividend Rasio (PDR) Dividend Discounted Model PRICE EARNINGS RATIO • Menurut PER, harga saham dipengaruhi 2 faktor, yaitu: 1. Laba per Saham (Earnings = E) 2. Tingkat Risiko Investasi (Ratio atau multiplier => R) 𝑃=𝐸𝑥𝑅 𝑃𝑟𝑖𝑐𝑒 (𝑃) 𝑃𝑟𝑖𝑐𝑒 𝑡𝑜 𝐸𝑎𝑟𝑛𝑖𝑛𝑔 𝑅𝑎𝑡𝑖𝑜 (𝑅) = 𝐸𝑎𝑟𝑛𝑖𝑛𝑔 (𝐸) • Dimana: P = Price atau harga saham estimasi E = Earnings per share (EPS) = laba per lembar saham estimasi R = Ratio atau multiplier estimasi PRICE EARNINGS RATIO • 𝐿𝑎𝑏𝑎 𝑝𝑒𝑟 𝑆𝑎ℎ𝑎𝑚 = 𝐸𝑎𝑟𝑛𝑖𝑛𝑔𝑠 = 𝐿𝑎𝑏𝑎 𝐵𝑒𝑟𝑠𝑖ℎ 𝐽𝑢𝑚𝑙𝑎ℎ 𝑆𝑎ℎ𝑎𝑚 • Ratio (R) menyatakan berapa kali EPS modal itu dapat kembali. Perhitungan R dapat dilakukan dengan 2 cara; a. R teoritis b. R aktual PENGHITUNGAN R TEORITIS • Seorang Investor “A” mengharapkan Return 12,5% per tahun pada investasi yang ia lakukan di Perusahaan “X”, yang berarti modal akan kembali setelah 8 tahun, didapat dari perhitungan 100/12,5 = 8. • Ini berarti PER (R) di perusahaan “X” adalah 8 • Misalkan Laba per saham (E) Perusahaan “X” adalah Rp 500. Berapa modal yang dibutuhkan untuk membeli saham? • P=ExR = Rp 500 x 8 = Rp 4.000 PENGHITUNGAN R TEORITIS • Seorang Investor “B” mengharapkan Return 5% per tahun pada investasi yang ia lakukan di Perusahaan “X”, yang berarti modal akan kembali setelah 20 tahun, didapat dari perhitungan 100/5 = 20. • Ini berarti PER (R) di perusahaan “X” adalah 20 • Misalkan Laba per saham Perusahaan “X” adalah Rp 500. Berapa modal yang dibutuhkan untuk membeli saham? • P=ExR = Rp 500 x 20 = Rp 10.000 Investor A dan B dalam contoh tersebut mengharapkan tingkat return yang berbeda, karena: Investor A menilai Perusahaan “X” tsb mempunyai risiko investasi besar, sehingga mengharapkan return yang besar pula, yaitu 12,5%. Sedangkan Investor B menilai perusahaan “X” tsb mempunyai risiko investasi kecil, maka return yang diharapkannya pun kecil, hanya 5%. R (Ratio => Risiko) adalah kebalikan Return. Jika Expected Return dinyatakan dengan k, maka: 𝑃=𝐸𝑥𝑅 1 𝐸 𝑃= 𝐸𝑥 = 𝑘 𝑘 k adalah cost of capital minimum rate of return / expected return • Expected Return (k) dapat ditetapkan oleh setiap investor dengan cara: 1. Intuitif, yaitu berdasarkan pengalaman dan keberanian • Keputusan investasi saham akan diambil jika Expected Return berada “X%” di atas tingkat deposito. Besarnya “X%” dapat 3% atau 5% atau 10%, tergantung penilaian risiko saham dari pengalaman investor. 2. Rasional, menggunakan penghitungan secara ilmiah, contohnya menggunakan CAPM (Capital Assets Pricing Model) • Rumus CAPM 𝐸 𝑅𝑖 = 𝑅𝑓 + 𝛽𝑖 (𝑅𝑚 − 𝑅𝑓) • E (Ri) adalah Expected Return • Setiap investor akan berbeda dalam menetapkan Risk Free (Rf), market return (Rm) dan Beta (𝛽𝑖) • Misalkan Rf = 2%, market return = 4%, dan beta = 1,50 • Maka: • 𝐸 𝑅𝑖 = 𝑅𝑓 + 𝛽𝑖 (𝑅𝑚 − 𝑅𝑓) • 𝐸 𝑅𝑖 = 0,02 + 1,5 (0,04 – 0,02) = 0,05 • Nilai 𝐸 𝑅𝑖 = k • Jika diketahui E = Rp 500 dan k = 0,05, maka 1 𝑃= 𝐸𝑥 𝑘 = 500 𝑥 1 0,05 = 10.000 Rumus tsb hanya berlaku untuk laba per saham yang stabil. PENGHITUNGAN R AKTUAL • R aktual dapat dihitung dengan mudah asalkan 2 (dua) unsur lainnya sudah diketahui dari rumus PER a. Harga aktual (P aktual) b. Laba per saham aktual (E aktual) • 𝑃𝑟𝑖𝑐𝑒 𝑡𝑜 𝐸𝑎𝑟𝑛𝑖𝑛𝑔 𝑅𝑎𝑡𝑖𝑜 (𝑅) = 𝑃𝑟𝑖𝑐𝑒 (𝑃) 𝐸𝑎𝑟𝑛𝑖𝑛𝑔 (𝐸) 𝑃 • Raktual = aktual 𝐸 aktual • Dimana: • Raktual = rasio aktual masa lalu • 𝑃aktual = harga aktual masa lalu • 𝐸aktual = laba per saham masa lalu PRICE BOOK VALUE RATIO • Price Book Value Rasio (PBR) adalah suatu metode estimasi harga saham yang menggunakan variabel nilai buku per saham (book value per share) dan suatu rasio atau multiplier. • 𝑃=𝐵𝑥𝑅 • Dimana: • P = harga estimasi saham • B = nilai buku per saham • R = Rasio atau multiplier • 𝑁𝑖𝑙𝑎𝑖 𝑏𝑢𝑘𝑢 𝑝𝑒𝑟 𝑆𝑎ℎ𝑎𝑚 = 𝐵 = 𝐸𝑘𝑢𝑖𝑡𝑎𝑠 𝐽𝑢𝑚𝑙𝑎ℎ 𝑆𝑎ℎ𝑎𝑚 • Contoh: • Berapakah estimasi harga saham saat ini, jika diketahui data terakhir nilai buku per saham akhir tahun lalu adalah Rp 1.500 dan Rasio aktual sebesar 1,5 𝑃=𝐵𝑥𝑅 = Rp 1.500 x 1,5 = Rp 2.250 PRICE DIVIDEND RATIO • Price Dividend Rasio (PDR) adalah metode estimasi harga saham yang didasarkan pada variabel dividen tunai dan tingkat risiko. 𝑃=𝐷𝑥𝑅 • P = estimasi harga saham • D = Dividen tunai • R = Rasio = tingkat risiko = multiplier • PDR jarang digunakan karena dividen tunai tidak selalu berarti perusahaan mendapat laba. • Dividen tunai dapat dibagikan meskipun pada tahun tsb perusahaan menderita kerugian, karena dividen tunai dapat diambil dari sisa laba tahun-tahun sebelumnya (laba ditahan) DIVIDEND DISCOUNTED MODEL • Dividend Discounted Model (DDM) merupakan model perhitungan harga saham yang dilakukan dengan cara menilai tunai semua cash flow yang akan diterima di masa mendatang. • Cash flow di sini adalah dividen tunai yang akan diterima setiap tahun dan harga saham terakhir pada saat akan dijual (terminal value). • Misalkan: Seorang Investor berencana melakukan investasi saham selama 1 tahun, maka rumus Present Value – nya adalah: 𝐷1+ 𝑃1 PV0 = 1+𝑘 DIVIDEND DISCOUNTED MODEL • Apabila rencana investasi saham adalah selama 2 tahun, maka rumus Present Value – nya adalah: V0 = 𝐷1 1+𝑘 + 𝐷2 (1 + 𝑘)2 + 𝑃2 (1 + 𝑘)2 • Contoh: • Dividen tunai setiap tahun adalah Rp 500 dan harga saham sekarang adalah Rp 10.000. Pada tahun kedua diperkirakan harga saham di pasar akan menjadi Rp 12.000, sementara return yang diharapkan adalah 8%. Berapa nilai saham sekarang? Apakah investor jadi membeli? 𝐷 1+ • V0 = 1+𝑘 • V0 = 𝐷 2 + 2 (1+𝑘) 500 500 + 1,08 (1,08)2 + 𝑃 2 (1+𝑘)2 12.000 (1,08)2 • V0 = 463 + 429 + 10.288 • V0 = 11.180 • Karena nilai saham lebih tinggi (Rp 11.180) daripada harga saham (Rp 10.000), maka saham tersebut layak beli. • Karena nilai saham lebih tinggi (Rp 11.180) daripada harga saham (Rp 10.000), maka saham tersebut layak beli. • Keputusan tersebut mungkin benar, jika dugaan harga pasar pada tahun kedua sebesar Rp 12.000 menjadi kenyataan. • Harga pasar pada tahun kedua dapat ditaksir secara intuitif atau melalui analisis PER. • Jika Earnings (E) yang dibagikan sebagai dividen tunai (D) hanya sebagian, berarti ada sebagian lagi yang ditahan sebagai laba ditahan (b) • Jika Dividend Payout Ratio 40% , berarti porsi laba ditahan atau plowback ratio adalah 60% • Laba ditahan yang digunakan untuk reinvestasi akan dapat meningkatkan ROE. • Misalkan dividen tunai yang dibayarkan adalah 40%, laba ditahan 60%, laba per saham Rp 500, dan Return on Equity (ROE) sebesar 8%, maka rumus penghitungan nilai saham V0 adalah: 𝐷 • V0 = 1 𝑘 −𝑔 • V0 = atau 𝐸 (1−𝑏) 𝑘 −(𝑏 𝑥 𝑅𝑂𝐸) 𝐸 (1+𝑔)(1−𝑏) • V1 = 𝑘 −(𝑏 𝑥 𝑅𝑂𝐸) • Dimana: • Vo = nilai estimasi saham • D1 = dividen tunai atau E(1-b) • E = laba per saham = Earnings per share • b = rasio laba ditahan (plowback ratio) • g = pertumbuhan laba per saham ( b x ROE) • Mengambil contoh kasus sebelumnya (Slide 25) • Karena ada reinvestasi (plowback ratio) 60% (yaitu dinotasikan dengan b), maka pertumbuhan earnings (g) adalah: g = b x ROE = 0,6 x 0,08 = 0,048 • Dan expected return (k) sebesar 5%, maka: • V0 = 500 (1−0,6) 0,05 −(0,048) • V1 = 500 (1+0,048)(1−0,6) 0,05 − 0,048 = 100.000 = 104.800