Kebijakan Moneter dengan Sasaran Tunggal

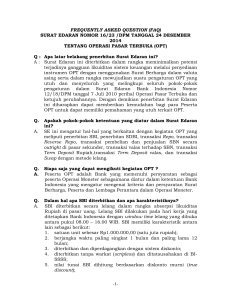

advertisement

KEBIJAKAN MONETER I DI INDONESIA Pusat Pendidikan dan Studi Kebanksentralan Bank Indonesia Bank Indonesia Medan, FE USU, 14 Februari 2008 Tujuan Instruksional Khusus Mampu membandingkan kebijakan moneter sebelum dan sesudah UU No. 23/1999. Mampu menjelaskan kebijakan moneter melalui pendekatan kuantitas dan harga. OUTLINE Review Konsep dan Teori Moneter Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Kebijakan Moneter Periode Selama Krisis Ekonomi 1997 Kebijakan Moneter Periode Pasca Krisis Ekonomi 1997 Proses Perumusan Kebijakan Moneter Mekanisme Pengendalian Moneter Paradigma Pengendalian Moneter Baru Review Konsep dan Teori Moneter Kebijakan moneter merupakan bagian integral dari kebijakan ekonomi makro Tujuan kebijakan ekonomi makro umumnya adalah mencapai kemakmuran masyarakat (social welfare) Apa Tujuan Kebijakan Moneter? Peran penting dari kebijakan moneter sebagai salah satu kebijakan ekonomi; Mempengaruhi : a. stabilitas harga b. pertumbuhan ekonomi c. perluasan kesempatan kerja d. keseimbangan neraca pembayaran (a) – (d) menjadi sasaran akhir (objectives/ final targets) kebijakan moneter Konflik pencapaian sasaran kebijakan : - Secara ideal, semua sasaran akhir tersebut (multiple objectives) di atas dapat dicapai secara bersamaan. Namun, seringkali pencapaian sasaran-sasaran akhir tsb mengandung unsur-unsur yang kontradiktif. - Misalnya: usaha untuk mendorong tingkat pertumbuhan ekonomi dan memperluas kesempatan kerja pada umumnya dapat berdampak negatif terhadap kestabilan harga dan keseimbangan neraca pembayaran. - Dalam perkembangannya, dewasa ini semakin disadari bahwa kebijakan moneter semestinya lebih memfokuskan pada sasaran tunggal. 6 Kebijakan Moneter dengan Sasaran Tunggal Sejalan dengan perkembangan ekonomi di dunia, Indonesia menganut hal yang sama dengan menetapkan stabilisasi harga sebagai sasaran tunggal sebagaimana tercermin dalam UndangUndang Bank Indonesia yang baru (UU No. 23 tahun 1999 tentang Bank Indonesia – diamandemen UU No. 3 tahun 2004). Tujuan Bank Indonesia adalah: “Mencapai dan memelihara kestabilan nilai rupiah” (Ps. 7) 3 Pilar pencapaian tujuan Untuk mencapai tujuan tersebut, Bank Indonesia mempunyai tugas: (Ps. 8) a. Menetapkan dan melaksanakan kebijakan moneter b. Mengatur dan menjaga kelancaran sistem pembayaran c. Mangatur dan mengawasi Bank Bagaimana Hubungan kebijakan Moneter dengan Kebijakan Lainnya? SEKTOR RIIL SEKTOR EKSTERNAL Transaksi Berjalan Ekspor Impor Transfer Penghasilan (Income) Transaksi Modal dan Keuangan Investasi Langsung Aliran Keuangan – Pemerintah – Swasta Cadangan Devisa Konsumsi Investasi Ekspor Impor SEKTOR PEMERINTAH (FISKAL) Anggaran Negara (APBN) Penerimaan, termasuk hibah Pengeluaran Keseimbangan (overall) Pembiayaan – Dalam Negeri – Luar Negeri SEKTOR MONETER Otoritas Moneter Aktiva Luar Negeri Bersih Aktiva Domestik Bersih Net Claim on Government Uang Primer Bank Umum Aktiva Luar Negeri Bersih Aktiva Domestik Bersih Uang Beredar Jenis Kerangka Kebijakan Moneter Macam-macam Kerangka Kebijakan Moneter Beberapa rezim berkembang dalam teori dengan mendasarkan pada berbagai channels dalam transmisi moneter yang diyakini di dalam ekonomi : 1. Monetary targeting; mendasarkan pada pengendalian uang beredar (sbg. Intermediate target) dan uang primer (sbg. Sasaran operasional) untuk mencapai sasaran akhir, dengan berdasar kestabilan permintaan uang. 2. Exchange rate targeting; mendasarkan pada pengendalian nilai tukar (sbg intermediate target) untuk mencapai sasaran akhir (inflasi dan pertumbuhan ekonomi). 3. Inflation targeting; memfokuskan sasaran akhir pada target inflasi yang diumumkan. Untuk intermediate targetnya menggunakan inflation forecast, yang mendasarkan pada semua channel transmisi moneter. Biasanya dikombinasikan dengan suku bunga untuk penentuan operating targetnya. 4. Implicit Nominal Anchor (No Anchor). Tidak menetapkan sasaran akhir dan intermediate tertentu. Tergantung penilaian dan keyakinan boards of governor. Untuk operating target biasanya menggunakan suku bunga. Rezim mana yang tepat tergantung pada kondisi ekonomi dan moneter negara ybs. Bahkan untuk suatu negara rezim yang diterapkan dapat saja berubah. Kerangka Kerja Kebijakan Moneter Kerangka Operasional Instrumen Sasaran Operasional - OPT - Fas. Diskonto - Giro Wajib Min - Imbauan, dll - sk bunga jk. pd - uang primer Kerangka Strategis Sasaran Antara - sk. bunga jk. pj - M1, M2, kredit Sasaran Akhir - Inflasi - Pertumbuhan Ek. “Jangkar” Nominal Penargetan - Nilai tukar Besaran moneter Inflasi (inflation targeting) Output nominal No explicit nominal anchor Kerangka Operasi Kebijakan Moneter ULTIMATE TARGET I N F L A S I ECONOMIC CAPACITY Y OPERATIONAL TARGET Monetary Instrument s MONEY SUPPLY OR INTEREST RATE Yd ECONOMIC ACTIVITY Investment Consumption Government Ex Export Import 1. OPEN MARKET OPERATION 2. DISCOUNT FACILITY 3. RESERVE REQUIREMENT 4. FOREIGN EXCHANGE INTERVENTION Perbandingan Sistem Operasi Kebijakan Moneter PENDEKATAN SISTEM OPERASI Pendekatan Harga Instrumen Sasaran Operasional Sasaran Akhir Variabel-variabel Informasi • Langsung • Tidak langsung Pendekatan Kuantitas Instrumen - Langsung - Tidak langsung • Sk.bunga PUAB Sasaran Operasional - Monetary base seperti: . Uang primer/M0 . Reserve bank • Stabilitas harga Sasaran Antara - Agregat moneter seperti: . M1, M2 . Kredit pbk . Sk.bunga Sumber: Junggun Oh. “Inflation Targeting, Monetary Transmission Mechanism, and Policy Rules in Korea”, Economic Pap er , Vol.2, No.1, March 1999, Bank of Korea (dimodifikasi). Sasaran Akhir Stabilitas harga Pertumbuhan ekonomi Kesempatan kerja Keseimbangan NP Perbandingan Sistem Operasi Kebijakan Moneter Mekanisme Quantity-based Approach vs Price-based Approach Sasaran kuantitas uang Sasaran “harga” uang Ms’ Ms Tingkat Bunga, i Tingkat Bunga, i i” Ms * Ms ” “ i” i* i* Md” i’ Target Tingkat Bunga, i* i’ Md ” Md * Md’ Md* Md’ M* Kuantitas Uang, M M’ M* M” Kuantitas Uang, M Kerangka Kerja Quantity Targeting Sebelum Juli 2005, Pendekatan kuantitas digunakan sebagai kerangka kebijakan moneter Pendekatan harga mulai digunakan Juli 2005 Kerangka Kerja Quantity Targeting ULTIMATE TARGET Inflasi ECONOMIC CAPACITY Y s MONEY SUPPLY M s Dll MONETARY INSTRUMENT 1. OPEN MARKET OPERATION 2. DISCOUNT FACILITY Pertumb. Ekonomi Lapangan Kerja MONETARY MANAGEMENT 3. RESERVE REQUIREMENT Yd ECONOMIC ACTIVITY Investment Consumption Government Export Import M d DEMAND FOR MONEY 4. FOREIGN EXCHANGE INTERVENTION Neraca Otoritas Moneter & Neraca Sistem Moneter N era c a O to rita s M o n e te r A k tiv a P a s iv a A k tiv a L u a r N e g e ri B e r sih A k tiv a D alam N e g e ri B e rsih - T a g iha n b e rsih p a d a p em e rinta h p us at - T a g iha n p a da se k to r sw a sta d o m es tik - T a g iha n p a da b a n k um um A k tiv a L a in n y a B e rsih U a n g k a rta l - d i m a sy a ra k a t - d i ba n k um um S a ld o g iro - m ilik b an k um um - m ilik m a sy a ra k a t (u a n g k a rta l ) (c a d a n g a n b a n k ) ------------------------U a n g P rim e r (M 0) Neraca Sistem Moneter Aktiva Pasiva 1. Aktiva Luar Negeri Bersih Uang Beredar (M2)/ Likuiditas Perekonomian 2. Tagihan Bersih pada Pemerintah Pusat 1. M1 3. Tagihan pada Lembaga dan Perusahaan Pemerintah 4. Tagihan pada Perusahaan - Uang Kartal - Uang Giral 2. Uang Kuasi dan Perorangan 5. Lainnya Bersih Keterangan: format standar penyusunan neraca analitis ini adalah seperti yang dipublikasikan kepada masyarakat dalam Statistik Ekonomi dan Keuangan Indonesia Ilustrasi Teoritis Pelaksanaan Kebijakan Moneter Secara teoritis, merujuk pada: Keberadaan Kurva Phillips : = (y – y*) “trade-off jangka pendek antara inflasi dan pertumbuhan output” Teori Kuantitas Klasik : M.V P.T dan M/P = k. Y Teori Penawaran Uang : Ms = mm. M0 Contoh kasus: […… Ilustrasi sederhana …….] Fungsi jangka panjang permintaan uang (M1): logM1 = konstan + 1.1 logPDBr + 1.0 logIHK + kesalahan Prediksi perkembangan money multiplier (M1/M0) berkisar antara 1.2 – 1.4 Sasaran-sasaran sesuai Program Moneter: Inflasi: 8% Pertumbuhan ekonomi 6% Pertumbuhan M1 : 14.6 % (maka) Pertumbuhan M0 dalam kisaran: 10.4% – 12.2% rata-rata 11.2% Ilustrasi Teoritis Pelaksanaan Kebijakan Moneter melalui quantity targeting Misalnya terjadi perubahan kondisi ekonomi: Terjadi arus modal masuk (capital inflow) yang cukup besar sebagai akibat cukup menariknya iklim usaha di Indonesia. Capital inflow NFA otoritas moneter uang primer (di atas kisaran atas) NFA sistem moneter uang beredar Kegiatan ekonomi riil kecenderungan overheating - Pertumbuhan M1 14.6%, (Pertumbuhan M0 12.2%) - Pertumbuhan ekonomi 6% - Inflasi 8%, Kebijakan yang diterapkan (alternatif) : kontraksi moneter Pilihan instrumen (alternatif) : - Operasi pasar terbuka (OPT) - Cadangan wajib minimum (RR) Mekanisme Pengendalian M0 Melalui OPT Operasi Pasar Terbuka dilakukan Bank Indonesia dengan tiga cara, yaitu : 1. Melalui lelang SBI 2. Melalui penggunaan FASBI di pasar uang rupiah, dan 3. Melalui sterilisasi/intervensi di pasar valuta asing 1. Lelang SBI Besarnya lelang SBI (mingguan) dimaksudkan untuk mencapai besarnya target uang primer yang ditetapkan. Untuk itu, tiap minggu Bank Indonesia akan memperkirakan perkembangan uang primer dan, dengan membandingkan target yang ditetapkan, menentukan besarnya kelebihan likuiditas pasar uang yang harus diserap. Hal ini dilakukan dengan menghitung berapa SBI yang jatuh tempo, berapa ekspansi/konstraksi dari sisi fiskal (rekening Pemerintah di Bank Indonesia), mutasi cadangan devisa, serta bagaimana kondisi likuiditas di pasar uang. Mekanisme Pengendalian M0 Melalui OPT Dalam melaksanakan kebijakan moneter, Bank Indonesia menggunakan instrumen moneter yang dapat berupa Operasi Pasar Terbuka (OPT), intervensi pasar valas, reserve requirement, ataupun moral suasion. Berdasarkan sasaran M0 yang telah ditetapkan, Bank Indonesia melakukan Operasi Pasar Terbuka (OPT). OPERASI PASAR TERBUKA i Penjualan Surat Berharga Mo M1 & M2 Harga stabil OPT i Pembelian Surat Berharga Mo M1 & M2 Mekanisme Pengendalian Moneter Melalui OPT Operasi Pasar Terbuka dilakukan Bank Indonesia dengan tiga cara, yaitu : 1. Melalui lelang SBI 2. Melalui penggunaan FASBI/FTK di pasar uang rupiah, dan 3. Melalui sterilisasi/intervensi di pasar valuta asing 2. Fasilitas Bank Indonesia Selain lelang SBI mingguan (yaitu tiap hari Rabu), Bank Indonesia juga melakukan kegiatan secara langsung di pasar uang rupiah melalui Fasilitas Bank Indonesia (Fasbi). Hal ini dilakukan secara harian, terutama apabila terjadi perkembangan di luar pehitungan yang dapat menyebabkan tidak tercapainya target uang primer melalui lelang SBI. Caranya antara lain dapat dilakukan dengan secara langsung menawarkan kepada bank-bank untuk menanamkan kelebihan likuiditasnya di Bank Indonesia (berjangka waktu overnight hingga satu minggu) atau dengan cara membeli kembali SBI secara repurchase agreement (repo) di pasar uang antar bank. Mekanisme Pengendalian Moneter Melalui OPT Operasi Pasar Terbuka dilakukan Bank Indonesia dengan tiga cara, yaitu : 1. Melalui lelang SBI 2. Melalui penggunaan FASBI/FTK di pasar uang rupiah, dan 3. Melalui sterilisasi/intervensi di pasar valuta asing 3. Sterilisasi/Intervensi Valuta Asing Terutama dilakukan apabila Pemerintah akan membiayai kegiatan suatu proyek (membutuhkan rupiah) dengan cara menggunakan dana valuta asingnya yang disimpan sebagai cadangan devisa di Bank Indonesia. Dengan cara ini, dapat dicapai dua tujuan sekaligus. Pertama, penyerapan kelebihan likuiditas di pasar uang. Kedua, bahwa langkah ini sekaligus dapat membantu upaya untuk menstabilkan perkembangan nilai tukar rupiah di pasar. Intervensi di pasar valuta asing dapat pula dilakukan Bank Indonesia pada waktu sedang terjadi gejolak nilai tukar rupiah di pasar valuta asing Pertimbangan BI Beralih ke Pendekatan Harga Quantity-based Approach vs Price-based Approach ? Asumsi yang digunakan dalam Pendekatan Kuantitas adalah sbb: 1. 2. 3. Kebijakan dan perkembangan sektor-sektor lain (fiskal, nilai tukar, dan riil) akan berjalan seperti yang ditetapkan. Adanya hubungan yang stabil antara uang beredar (sebagai sasaran antara) dengan kegiatan ekonomi riil (sebagai sasaran akhir) stabilitas fungsional income velocity dan demand for money Adanya hubungan yang stabil antara uang primer (sebagai sasaran operasional) dengan uang beredar (sebagai sasaran antara) stabilitas fungsional angka pengganda uang (money multiplier) Namun, hasil kajian empiris BI menyimpulkan bahwa: Income velocity, demand for money, dan money multiplier cenderung “kurang” stabil. M0 tidak dapat sepenuhnya dikendalikan oleh Bank Indonesia. + 70% dari komponen M0 adalah uang kartal yang merupakan kebutuhan masyarakat akan alat pembayaran. Agregat moneter M1 relatif stabil dibandingkan dengan M2. Pertimbangan BI Beralih ke Pendekatan Harga Quantity-based Approach vs Price-based Approach ? Penyebab Ketidakstabilan Struktural tersebut adalah karena: Pesatnya perkembangan sektor keuangan dan majunya inovasi produk keuangan yang menyebabkan kegiatan penciptaan uang (money creation) oleh sistem keuangan menjadi berlipat ganda. Terjadinya proses decoupling antara sektor moneter dan sektor riil. Sulitnya mengidentifikasi arah kausalitas antara uang beredar dan kegiatan ekonomi. Adanya kecenderungan kegiatan ekonomi mempengaruhi uang beredar, bukan sebaliknya. Pertimbangan BI Beralih ke Pendekatan Harga Quantity-based Approach vs Price-based Approach ? Sejalan dengan permasalahan dalam pengendalian moneter dengan menggunakan agregat moneter, paradigma baru yang lebih meyakini “harga” uang, yaitu suku bunga dan nilai tukar, sebagai jalur utama transmisi kebijakan moneter (price targeting) di Indonesia semakin mendapatkan perhatian. Bond (1994) menunjukkan secara empiris bahwa hubungan antara suku bunga dengan laju inflasi jauh lebih kuat dibandingkan dengan hubungan antara uang beredar dengan inflasi. Di sisi lain, dalam ekonomi yang semakin terbuka dengan sistem nilai tukar yang fleksibel, pergerakan nilai tukar rupiah juga dianggap sangat penting dalam mempengaruhi permintaan agregat, pertumbuhan ekonomi, and inflasi. Isu pokok yang sedang dikaji adalah apakah apakah cukup relevan apabila manajemen moneter di Indonesia dibangun atas dasar jalur mekanisme transmisi salah satu/kedua variabel tersebut; ataukah berdasarkan jalur mekanisme transmisi kebijakan moneter yang lain? Pertimbangan BI Beralih ke Pendekatan Harga Quantity-based Approach vs Price-based Approach ? Hasil kajian empiris tersebut merupakan pertimbangan utama bagi Bank Indonesia untuk mengubah paradigma pengendalian moneternya dari quantity-based approach menjadi price-based approach pada Juli 2005. Penerapan price-based approach tidak terlepas dari upaya Bank Indonesia yang menerapkan full-fledged inflation targeting framework pada bulan Juli 2005. Pembahasan mengenai hal ini akan dijelaskan setelah penjelasan umum pendekatan harga atau suku bunga sebagai sasaran operasional kebijakan moneter. Kerangka Kerja Pendekatan Harga ULTIMATE TARGET I N F L A S I ECONOMIC CAPACITY Y OPERATIONAL TARGET Monetary Instrument s INTEREST RATE Yd ECONOMIC ACTIVITY Investment Consumption Government Ex Export Import 1. OPEN MARKET OPERATION 2. DISCOUNT FACILITY 3. RESERVE REQUIREMENT 4. FOREIGN EXCHANGE INTERVENTION Mekanisme Transmisi Pendekatan Harga Market Interest rate Credit Domestic demand Total demand Asset prices BI Interest Rate Expectations/ confidence Exchange rate Net external demand Domestic Inflationary pressure Inflation Import prices Kerangka Kerja Kebijakan Moneter Indonesia s/d Juli 2005: Lite Inflation Targeting Sejak tahun 2000, dengan diberlakukannya UU No. 23 Tahun 1999 BI telah menentukan dan mengumumkan sasaran inflasi sebagai sasaran akhir kebijakan moneter. Dengan amandemen UU Bank Indonesia No. 3 Tahun 2004, Pemerintah setelah berkoordinasi dengan Bank Indonesia telah menetapkan dan mengumumkan sasaran inflasi IHK untuk tahun 2005, 2006, dan 2007. BI telah menempuh sejumlah langkah dalam memperkuat persyaratan untuk penerapan ITF, termasuk: Pengembangan indikator, riset, pemodelan ekonomi untuk dasar analisis, prakiraan, dan perumusan kebijakan. Rapat Dewan Gubernur (RDG) sebagai proses perumusankebijakan moneter. Pengembangan laporan dan strategi komunikasi untuk transparansi dan akuntabilitas kebijakan moneter kepada publik. Kerangka Kerja Kebijakan Moneter Indonesia s/d Juli 2005: Lite Inflation Targeting Sebelum Juli 2005, operasi moneter masih menggunakan uang primer uang primer (base money) sebagai sasaran operasional. Cara ini dirasakan semakin tidak sejalan dengan penerapan kebijakan moneter dengan ITF, terutama karena: 1. Hubungan antara uang primer dengan inflasi dan pertumbuhan ekonomi semakin tidak stabil dan mengalami hubungan terbalik. 2. Sinyal kebijakan moneter kepada pasar dan masyarakat kurang efektif, 3. Respon kebijakan moneter cenderung mengarah ke belakang (backward looking) dan lebih sulit dilakukan. 4. Uang primer lebih sulit dikendalikan oleh bank sentral karena perilaku permintaan uang kartal masyarakat di Indonesia. Sejak 1999-Sebelum Juli 2005, dalam literature, Indonesia dikategorikan sebagai negara yang menerapkan Inflation Targeting Lite. Kerangka Kebijakan Moneter Sejak Juli 2005 Pengertian dan Karakteristik ITF Sejak Juli 2005, Bank Indonesia menggunakan ITF sebagai kerangka kebijakan Moneter. Inflation Targeting Framework (ITF) merupakan kerangka kerja kebijakan moneter yang secara transparan dan konsisten diarahkan untuk mencapai sasaran inflasi beberapa tahun ke depan yang secara eksplisit ditetapkan dan diumumkan. Empat prinsip pokok rezim kebijakan moneter dengan ITF: 1. Memiliki sasaran utama, yaitu Sasaran Inflasi, yang dijadikan sebagai prioritas pencapaian (overriding objective) dan acuan (nominal anchor) kebijakan moneter. 2. Bersifat antisipatif (preemptive atau forward looking) dengan mengarahkan respon kebijakan moneter saat ini untuk pencapaian sasaran inflasi ke depan. 3. Mendasarkan pada analisis, prakiraan, dan kaidah kebijakan tertentu dalam menetapkan pertimbangan respon kebijakan moneter (constrained discretion). 4. Sesuai dengan prinsip-prinsip tata kelola yang sehat (good governance), yaitu berkejelasan tujuan, konsisten, transparan, dan berakuntabilitas. Kerangka Kebijakan Moneter Sejak Juli 2005 Secara rinci karakteristik Inflation Targeting Framework sbb: Kriteria Bernanke et.al. (1999) Svensson (2000) 1 Kestabilan harga sbg tujuan akhir kebijakan moneter Ya Ya 2 Pengumuman target inflasi Ya Ya 3 Target inflasi jangka menengah Tidak jelas Ya 4 Komunikasi intensip dg publik Ya Ya 5 Penggunaan monetary policy rule secara spesifik Tidak jelas Penargetan prakiraan inflasi 6 Publikasi prakiraan inflasi dan output Tidak perlu Ya 7 Target ditetapkan pemerintah (goal dependence) Ya Tidak perlu 8 Penggunaan instrumen scr independen (instrument independent) Ya Ya, ttp tidak disebutkan scr jelas Mengapa Inflation Targeting …? IT fokus pada kestabilan harga (sehingga dapat digunakan sbg ‘anchor’ ekspektasi inflasi bagi masyarakat). IT meningkatkan transparansi keb. Moneter. IT memberikan ukuran keberhasilan bank sentral (kejelasan akuntabilitas). IT bersifat forward looking dan memperhitungkan lag kebijakan moneter. IT tidak memerlukan asumsi stabilitas hubungan uang beredar, output dan harga. Pengalaman negara-negara lain yang menerapkan IT menunjukkan dengan inflasi yang rendah dan stabil, pertumbuhan ekonomi dalam jangka panjang lebih sustainable. Kerangka Kerja Baru Kebijakan Moneter Indonesia: Empat Langkah Penguatan Kebijakan Moneter Melalui ITF Empat elemen mendasar dalam langkah-langkah penguatan kerangka kerja kebijakan moneter yang baru mulai Juli 2005 agar konsisten dengan penerapan ITF: 1. Penggunaan suku bunga (disebut BI Rate) sebagai reference rate dalam pengendalian moneter, sebagai pengganti sasaran operasional uang primer. 2. Penguatan proses perumusan kebijakan moneter dengan strategi antisipatif (forward looking strategy) dalam mengarahkan respon kebijakan moneter saat ini untuk pencapaian sasaran inflasi ke depan. 3. Strategi komunikasi yang lebih transparan untuk memperkuat sinyal kebijakan moneter kepada pasar dan upaya pembentukan ekspektasi inflasi. 4. Penguatan koordinasi kebijakan dengan Pemerintah untuk meminimalkan tekanan inflasi dari kenaikan administered prices dan volatile foods maupun untuk sinergi kebijakan ekonomi secara keseluruhan. Inflation Targeting: “A Framework, Not A Rule” OPERASI MONETER RESPON KEBIJAKAN INSTRUMEN MONETER BI RATE • Manajemen Likuiditas: OPT, RR, Fasilitas Diskonto, Forex Intervention. • Koridor suku bunga • Struktur suku bunga + • Stabilisasi nilai tukar • Kebijakan moneter lain • Kebijakan perbankan + Koordinasi Pemerintah KOMUNIKASI KEBIJAKAN • Komitmen & Konsistensi • Pembentukan ekspektasi INDIKATOR KEBIJAKAN PRAKIRAAN INFLASI PERTUMBUHAN OUTPUT • Determinan inflasi • Keterkaitan antar variabel ekonomi • Transmisi moneter Model, riset, statistik, expert opinion, judgement SASARAN AKHIR SASARAN INFLASI • Kesejahteraan Masy. • Trade off yg optimal antara Inflasi dan Output • Pengaruh ekspektasi KREDIBILITAS KEBIJAKAN Respon Kebijakan Moneter: BI-Rate sebagai Sinyal Kebijakan • BI Rate mencerminkan arah kebijakan moneter yaitu indikasi level suku bunga jangka pendek yang diinginkan bank sentral dalam upaya mencapai target inflasi. BI Rate – yang mencerminkan perubahan stance kebijakan moneter – dilakukan dalam kelipatan 25 bps (perubahan dapat 25, 50 ataupun 75 bps sesuai dengan situasi moneter yang terjadi). • Perubahan • BI Rate diumumkan ke publik pada setiap awal bulan setelah RDG Bulanan (baik berubah maupun tidak). Kerangka Operasional Penerbitan SBI Kontraksi Reverse Repo SUN*) OPT Reguler Ekspansi OPT FASBI/SWBI SBI/SUN Repo Fine Tune Kontraksi (FTK), Outright jual SUN Kontraksi OPT Non Reguler/ Fine Tune Operation Sterilisasi/Intervensi (jual USD/IDR) Fine Tune Ekspansi (FTE), Outright Beli SUN Ekspansi Sterilisasi/Intervensi (beli USD/IDR) OPT: Lelang SBI Prosedur dan mekanisme pelaksanaan lelang SBI: 1. Pelaksanaan mingguan. lelang SBI 1 bulan dilakukan secara 2. Untuk mendukung kredibilitas BI Rate, lelang diarahkan agar rate hasil lelang sama dengan BI Rate. 3. Sistem lelang menggunakan Fixed Rate tender. OPT: Lelang SBI Sebelum Implementasi BI-Rate • Bidding rates yang diajukan peserta lelang hari Rabu tergantung pada interpretasi mereka terhadap indirect signal dari target indikatif yang diumumkan hari Selasa. Contoh: Pada hari Selasa, BI mengumumkan target lelang Rp 10 triliun, dengan jumlah jatuh waktu Rp 9 triliun. Pasar akan menginterpretasikan pengumuman ini sebagai indirect signal bahwa BI menginginkan kenaikan bid rate. • Sedikit perubahan pada RRT SBI diinterpretasikan sebagai perubahan sinyal kebijakan moneter. Contoh: Pada hari Rabu, BI mengumumkan hasil lelang 12,27% dibandingkan minggu sebelumnya 12,25%. Pasar akan menginterpretasikan ini sebagai trend peningkatan suku bunga yang diinginkan BI, sehingga mereka akan mengajukan bid yang lebih tinggi pada lelang berikutnya. OPT: Lelang SBI Sinyal Suku Bunga dengan BI-Rate • Bidding rates dari peserta lelang tergantung pada strategi mereka sesuai dengan BI-Rate yang diumumkan. Contoh: Pada hari Selasa, BI mengumumkan target lelang SBI Rp 10 triliun, dari jumlah jatuh waktu Rp 9 triliun. BI Rate diumumkan pada level 12,25% Pasar tidak menginterpretasikan pengumuman ini sebagai indirect signal bahwa BI menginginkan kenaikan BI-Rate. Pasar akan mem-bid sekitar 12,25%, tanpa memperdulikan target. • Perubahan sinyal kebijakan ditentukan oleh berubah/tidaknya BI-Rate. • SOR ditetapkan sebesar BI-Rate. Bidding rate yang masuk sebagian besar (mendekati 99%) berada pada level BI-Rate. OPT Lainnya OPT lainnya (lelang SBI 3 bulan, FASBI, FTK dan FTE) diarahkan untuk menjaga struktur suku bunga pasar uang jangka pendek yang wajar. Hal ini untuk mewujudkan pasar uang yang efisien dan mengurangi perilaku spekulatif (arbitrage). Suku bunga SBI 3 bulan diarahkan lebih tinggi dari suku bunga SBI 1 bulan. FASBI: • 7 hari : BI-Rate – 200 bps • O/N : BI-Rate – 500 bps Fine Tune Operation (FTO): • FT Kontraksi (O/N – 6 hari) : rate antara FASBI O/N – 7 hari. • FT Ekspansi (O/N – 14 hari): rate lebih tinggi dari BI-Rate Proses Perumusan Kebijakan Moneter Rapat Dewan Gubernur (RDG) Perumusan kebijakan moneter yang dilakukan oleh Bank Indonesia dilakukan melalui Rapat Dewan Gubernur (RDG). Rapat ini dilakukan satu kali dalam sebulan untuk menetapkan kebijakan umum bidang moneter. Sementara, rapat sejenis juga dilakukan satu kali dalam seminggu untuk mengevaluasi pelaksanaan kebijakan moneter yang telah dilakukan. RDG bulanan dapat dihadiri oleh menteri kabinet atau wakil pemerintah dengan hak bicara tanpa hak suara. Tujuannya adalah untuk mempererat koordinasi kebijakan moneter, kebijakan fiskal, dan kebijakan makro ekonomi lainnya. RDG dapat dikategorikan menurut waktu pelaksanaannya menjadi RDG bulanan awal tahun, RDG triwulanan, RDG bulanan, dan RDG mingguan. Proses Perumusan Kebijakan Moneter RDG Bulanan Awal Tahun RDG bulanan awal tahun dilakukan untuk mengevaluasi perkembangan ekonomi, moneter, perbankan, dan sistem pembayaran selama satu tahun yang lalu dan prospeknya ke depan. Telaah mengenai prospek ekonomi makro dan moneter ke depan dimaksudkan terutama dilakukan untuk menetapkan arah dan sasaran kebijakan moneter untuk satu tahun ke depan sesuai dengan sasaran inflasi yang ditetapkan. RDG ini jg sekaligus untuk membahas dan mensahkan laporan tertulis yang akan disampaikan kpd DPR dan Pemerintah. Laporan ini memuat: (1) pelaksanaan tugas & wewenang BI thn sebelumnya, (2) rencana kebijakan, penetapan sasaran, dan langkah2 pelaksanaan tugas & wewenang BI utk tahun y.a.d. dgn memperhatikan perkembangan laju inflasi & kondisi ekonomi dan keuangan. Proses Perumusan Kebijakan Moneter RDG Triwulanan Dilaksanakan awal April, Juli, Oktober, dan Desember. RDG ini dilaksanakan untuk mengevaluasi perkembangan ekonomi, moneter, perbankan, dan sistem pembayaran selama satu triwulan yg lalu dan prospeknya utk periode ke depan. Telaah mengenai prospek ekonomi ke depan terutama dilakukan untuk menentukan apakah sasaran inflasi yang telah ditetapkan masih dalam batas kisaran yang aman, serta untuk menetapkan arah dan sasaran kebijakan moneter untuk satu triwulan ke depan. RDG ini dimaksudkan juga untuk membahas dan mensahkan laporan triwulanan tertulis tentang pelaksanaan tugas dan wewenang BI yg akan disampaikan kpd DPR dan pemerintah. Proses Perumusan Kebijakan Moneter RDG Bulanan RDG bulanan dilaksanakan dalam rangka mengevaluasi perkembangan inflasi, nilai tukar, moneter, dan perbankan. Lebih diarahkan utk memantau pencapaian target inflasi & arah kebijakan satu bulan berikutnya. Penetapan BI Rate dan langkah pengendalian moneter satu bulan yang akan datang, seperti OPT, dan sterilisasi/intervensi di pasar valas. Keputusan kebijakan moneter dalam RDG bulanan ini disampaikan ke masyarakat melalui siaran pers. Proses Perumusan Kebijakan Moneter RDG Mingguan RDG mingguan dilaksanakan atas dasar arahan dari RDG bulanan. RDG mingguan dilaksanakan dalam rangka mengevaluasi pelaksanaan pengendalian moneter pada minggu sebelumnya. Arahan pelaksanaan OPT, sterilisasi/intervensi di pasar valas, serta arah suku bunga di minggu mendatang. Keputusan pengendalian moneter dalam bentuk OPT melalui lelang SBI dalam RDG mingguan ini disampaikan ke masyarakat melalui siaran pers. Proses Perumusan Kebijakan Moneter Laporan-Laporan Laporan tahunan dan triwulanan BI dievaluasi oleh DPR. Laporan ini digunakan sebagai bahan penilaian kinerja Dewan Gubernur dan BI secara keseluruhan. Laporan tahunan ke DPR dalam rangka akuntabilitas, sedangkan laporan tahunan ke pemerintah dalam rangka informasi. Laporan tahunan ke masyarakat melalui media massa dalam rangka informasi, cerminan transparansi, dan pemberitahuan arah kebijakan moneter. Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Periode 1945 - 1952 Kondisi Ekonomi Mata uang Hindia Belanda & Jepang masih digunakan Belum terdapat bentuk bank sentral secara formal UUD 1945 Ps.23: perlunya dibentuk sebuah bank yg disebut Bank Indonesia, yg mengeluarkan & mengatur uang kertas UU nasionalisasi De Javasche Bank 6/12/51 disahkan Dominasi dinamika perkembangan politik terhadap permasalahan ekonomi Kebijakan Moneter BNI, BRI sebagai bank sirkulasi ORI yg menggantikan peran uang Hindia Belanda & Jepang ORI ditarik diganti dgn uang De Javasche Bank yg ditunjuk sbg bank sirkulasi De Javasche Bank ditetapkan sebagai bank sentral pada pemerintah RIS Tindakan moneter sanering pada 1950 (Gunting Sjafruddin) Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Periode 1953 - 1967 Kondisi Ekonomi Telah banyak mata uang yang beredar dan berbeda-beda di berbagai wilayah di Indonesia Kebijakan Moneter Bank Indonesia sbg bank sirkulasi menerbitkan mata uang baru, rupiah, sbg satu2nya alat pembayaran yg sah di wilayah negara Indonesia Lahir UU No.11/1953 tentang Pokok Bank Indonesia sbg pengganti Javasche Bank Wet 1922 Dibentuk Dewan Moneter tdr dr Menkeu (ketua), Menteri Ekonomi, dan GBI. Pemerintah membangun proyek2 ‘mercu suar’ dan pengeluaran besar untuk militer BI jg sbg bank komersial dgn memberi kredit kpd swasta, pemerintah, yayasan pem., dll. Jumlah uang beredar berlebihan menyebabkan hyperinflation (+/- 600%) pada pertengahan tahun 1960-an. BI sbg agen pembangunan: (1). Cetak uang u/ menutup defisit fiskal (2). Pembiayaan scr lgs dlm keg. ekonomi Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Periode 1968 - 1972 - Periode Stabilisasi dan Rehabilitasi Ekonomi - Kondisi Ekonomi Pemerintah sebelumnya kurang memegang prinsip kehati2an dalam pelaksanaan kebijakan moneter dan fiskal Lahir UU No.13/1968 tentang Bank Sentral Laju inflasi turun drastis hingga di bawah 10% Kegiatan perekonomian nasional secara berangsur2 mulai tertata & mengalami peningkatan. Pengaturan kelembagaan, positif krn kebijakan moneter-fiskal terintegrasi & terkoordinir, tp negatif krn tdk ada check & balance kebijakan2 ekonomi Kebijakan Moneter Kebijakan moneter difokuskan pada pengendalian inflasi. Pencetakan uang utk pembiayaan defisit anggaran dihentikan Koordinasi kebijakan fiskal-moneter ditingkatkan shg stabilitas ekonomi cepat pulih Kebijakan moneter dirumuskan oleh Dewan Moneter dan BI melakukan tugas kebijakan moneter sesuai dgn keputusan Dewan Moneter ∆M0 ke NCG dibatasi JUB terkendali Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Periode 1973 - 1982 - Periode Pertumbuhan Ekonomi dengan Hasil Minyak - Kondisi Ekonomi Awal dekade 70-an ditemukan ladang2 minyak baru secara signifikan shg penerimaan negara meningkat Pengeluaran rutin dan pembangunan oleh pemerintah meningkat shg mendorong kegiatan ekonomi riil Kebijakan kredit selektif membuat sektor perbankan kurang bergairah krn sumber dana yang langka dan penyaluran kredit sangat dibatasi Kebijakan Moneter Penerimaan devisa hasil minyak menyebabkan ekspansi jumlah uang primer (M0) shg BI melakukan penyerapan ekspansi moneter dari sisi fiskal tersebut utk meredam tekanan inflasi Kebijakan kredit selektif diluncurkan thn 1974 utk mengendalikan JUB terutama dgn mengatur besarnya ekspansi kredit bank. Pagu kredit individual bank setiap tahun ditentukan oleh BI ∆NFA M0 Kredit dipagu RR diturunkan dr 30% mjd 15% thn 1978 terutama utk mendorong pemberian kredit kpd sektor swasta Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Periode 1983 - 1997 - Periode Deregulasi, Debirokratisasi, dan Liberalisasi Ekonomi - Kondisi Ekonomi Awal dekade 80-an harga minyak merosot krn kecenderungan tjdnya resesi dunia. Penerimaan negara utk pembiayaan APBN semakin terbatas. Peran swasta dalam kehidupan ekonomi perlu ditingkatkan. Pakjun 1983 menandai era liberalisasi sektor perbankan dan keuangan. Jml bank, mobilisasi dana, bentuk kredit, jenis pembiayaan, vol. transaksi dan jenis produk keuangan meningkat. Pakto 1988 mendorong kegiatan ekonomi DN dlm menghadapi persaingan global. Scr umum mrp paket penyempurnaan kebijakan di bidang keu., moneter, & perbankan Kebijakan Moneter Stl Pakjun 1983, kebijakan moneter langsung melalui selective credit policy diganti dgn kebijakan moneter tidak langsung melalui OPT. SBI diterbitkan thn 1984 sbg instrumen utama OPT ditambah dgn intervensi di pasar uang rupiah (1 s.d. 7 hari). ∆M0 dikendalikan M1& M2 Pakto 1988 menurunkan RR dr 15% mjd 2%, pelonggaran izin pendirian bank shg perbankan tumbuh pesat. RR ↓ ∆M0 M1 & M2 Kebijakan Moneter Periode Pra Krisis Ekonomi 1997 Periode 1983 - 1997 (Lanjutan...) - Periode Deregulasi, Debirokratisasi, dan Liberalisasi Ekonomi - Kondisi Ekonomi Pengendalian JUB (M1& M2) makin sulit krn operasi & produk perbankan makin beragam (CDs, CPs, promissory notes, ATMs) . Produk pasar modal jg berkembang pesat baik dalam bentuk vol. transaksi maupun SSB yg diperdagangkan. Tjd decoupling (pemisahan) sektor keuangan & sektor riil. Liberalisasi sektor keuangan menyebabkan aliran dana LN khususnya pinjaman LN swasta jgk pendek semakin besar dan pesat. Pinjaman ini tidak dilindungi dr risiko nilai tukar, dimanfaatkan utk proyek jgk panjang & tdk menghasilkan devisa. Kebijakan Moneter Besar dan mobilitas aliran dana LN mempersulit pelaksanaan kebijakan moneter oleh BI shg BI melakukan penyerapan likuiditas dlm perekonomian. Hal ini mendorong suku bunga naik. Suku bunga tinggi semakin mendorong aliran modal masuk khususnya dlm bentuk SSB berjangka pendek. Prinsip good corporate governance tdk dijalankan dgn baik shg mjd penyebab utama krisis thn 1997. ∆NFA ∆M0 OPT ∆M0 ↓ ,i ∆NFA Kebijakan Moneter Periode Selama Krisis Ekonomi 1997 Periode 1997 - 1998 Kondisi Ekonomi Spekulasi thd Baht menjalar ke Rupiah (contagion effect) shg investor asing menarik dananya scr tiba2. Timbul kepanikan di pasar valas dan tjd aksi borong devisa yg menyebabkan Rupiah merosot tajam dlm wkt singkat. Ini mrp awal dr krisis ekonomi thn 1997. Pemerintah menutup sejumlah bank shg tjd krisis kepercayaan thd bank dan rupiah, tjd bank run. Tjd excess likuiditas, laju inflasi mencapai 77,63% tahun 1998, dan suku bunga SBI 1 bulan mencapai 38,44% pd tahun yg sama. Kebijakan Moneter Di bawah sistem NT managed floating pd saat itu, kebijakan2 yg diambil adl melakukan intervensi di pasar valas & melebarkan band (rentang) intervensi. Tekanan begitu kuat & cadangan devisa menurun shg sistem NT floating diadopsi. Pemerintah memutuskan ikut program IMF (awal 1998). Bank run & penutupan bank diatasi dgn penyediaan dana talangan oleh pemerintah melalui BI di bawah program penjaminan pemerintah atas seluruh kewajiban bank. Kebijakan suku bunga tinggi untuk menghadapi tekanan inflasi akibat kelebihan likuitas dlm perekonomian. Kebijakan Moneter Periode Pasca Krisis Ekonomi 1997 Periode 1999 - Sekarang Kondisi Ekonomi Stl berada di bawah program IMF, NT rupiah masih rentan dan tekanan inflasi masih tinggi. Kebijakan yg diambil scr berangsur2 mampu menstabilkan nilai tukar rupiah dan mengendalikan tekanan inflasi. NT menguat dr rata2 Rp9.316/dolar thn 2002 mjd rata2 Rp8.572/dolar thn 2003. Inflasi turun dr 10,03% thn 2002 mjd 5,06% thn 2003. Suku bunga SBI turun dr 13,02% thn 2002 mjd 7.34% pd Juni 2004. Lahir UU No.23/1999 tentang Bank Indonesia sbg penguatan BI scr kelembagaan sbg bank sentral, dgn fokus mencapai dan memelihara kestabilan nilai rupiah. BI mrp bank sentral yg independen, namun transparan & accountable. Kebijakan Moneter Pengendalian JUB melalui pencapaian sasaran operasional uang primer yg ditetapkan sesuai dgn program yg disepakati antara Pemerintah dan IMF Suku bunga diturunkan stl NT rupiah stabil dan tekanan inflasi terkendali. Tugas pokok BI menurut UU No.23/99 adl (1) menetapkan & melaksanakan kebijakan moneter (2) mengatur & menjaga kelancaran sistem pembayaran (3) mengatur & mengawasi sistem perbankan. Ketiga tugas ini saling terkait dalam upaya mencapai kestabilan rupiah. BI diberi wewenang utk melaksanakan kebijakan NT dan pengelolaan cad. devisa sesuai dgn sistem NT dan sistem devisa yg ditetapkan Kebijakan Moneter Periode Pasca Krisis Ekonomi 1997 Periode 1999 - Sekarang Kondisi Ekonomi Tugas pokok yg telah ditetapkan dalam UU, menuntut BI untuk juga responsif terhadap dinamika yg terjadi dalam bidang tugasnya. Terdapat tuntutan untuk melakukan amandemen thd UU No.23/1999 ttg BI sbg upaya untuk menyesuaikan dengan perkembangan kondisi ekonomi, sosial, dan politik. Kebijakan Moneter Munculnya paradigma baru kebijakan bank sentral di bidang moneter, perbankan dan sistem pembayaran yaitu Inflation Targeting Framework (ITF), Arsitektur Perbankan Indonesia (API), dan Real Time Gross Settlement (RTGS). Amandemen UU ttg BI dalam UU No.3/2004, dgn pokok2 antara lain: (1) penetapan sasaran inflasi oleh pemerintah stl berkoordinasi dgn BI, (2) pengalihan fungsi pengawasan bank pada 2010, (3) penyediaan Financial Safety Nets, (4) pembentukan Badan Supervisi, (5) Keanggotaan DG: internal/eksternal, dan (6) Aspek2 transparansi, akuntabilitas, dan pertanggungjawaban. Questions and Answers For further question, contact [email protected] [email protected]