BAGAIMANA MENYIKAPI PERGERAKAN ARUS MODAL JANGKA

advertisement

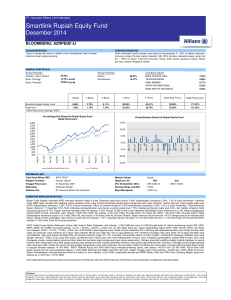

BAGAIMANA MENYIKAPI PERGERAKAN ARUS MODAL JANGKA PENDEK DENGAN BIJAKSANA Oleh. Ditha Wiradiputra Pendahuluan Dalam triwulan II-2007, kondisi moneter semakin menunjukan arah yang semakin membaik. Perkembangan yang membaik tersebut tercermin dari nilai tukar rupiah yang menguat bahkan sempat menyentuh angka Rp.8.740-Rp.8.750, serta laju inflasi yang menurun sesuai dengan angka inflasi yang diharapkan oleh Pemerintah dan Bank Indonesia yaitu pada akhir triwulan I2007 laju inflasi IHK mencapai 1,91% (qtq), lebih baik bila dibandingkan triwulan sebelumnya sebesar 2,44% (qtq). 1 Hal ini juga yang kemudian mendorong Bank Indonesia melakukan penurunan BI rate. Dimana dalam kurun waktu Januari-Maret 2007, penurunan BI rate dilakukan sebanyak tiga kali dengan total penurunan sebesar 75 bps (basis poin) hingga level BI rate mencapai 9.00% pada akhir Maret 2007, dan bahkan pada bulan Mei ini level BI rate telah mencapai 8,75%.2 Dan lebih lanjut tidak hanya itu, pasar sahampun mengalami kenaikan yang luar biasa hingga IHSG (Indeks Harga Saham Gabungan) tembus diatas level 2000 pada minggu-minggu terakhir ini,3 Dengan nilai transaksi mencapai Rp.4,78 triliun. Dan hal di atas juga berpengaruh terhadap cadangan devisa yang dikelola Bank Indonesia yang juga terus meningkat hingga mencapai angka 49,309 milliar dollar.4 1 Bank Indonesia, Laporan Kebijakan Moneter Triwulan I-2007. Fahmi Ahmad, “BI: Bunga 7,5% tahun depan”, Bisnis Indonesia (Rabu, 23 Mei 2007). 3 Arif Budisusilo, “Menunggangi hot money, siapa takut”, Bisnis Indonesia (Selasa, 22 Mei 2007) 4 Kompas, “Rupiah Semakin Menguat,” (Sabtu, 5 Mei 2007) 2 Namun perbaikan kondisi moneter sekarang ini, oleh banyak kalangan dianggap lebih disebabkan oleh faktor eksternal yaitu membanjirnya modal jangka pendek (atau yang lebih sering disebut sekarang ini hot money) yang masuk ke pasar keuangan Indonesia. Membanjirnya modal jangka pendek ke dalam pasar keuangan Indonesia, bagi sebagian kalangan dianggap merupakan hal yang cukup positif dimana hal ini mencerminkan bahwa kepercayaan investor terhadap perekonomian Indonesia semakin membaik. Karena perekonomian yang membaik jelas mendasari aliran modal tersebut ke Indonesia, sehingga mereka meyakini bahwa uang yang mereka masukkan ke pasar keuangan Indonesia dapat ditarik kembali.5 Pertumbuhan ekonomi yang lumayan baik pada kuartal pertama 2007, yaitu sebesar 6% year-onyear, jelas akan menjadi pemicu penting bagi masuknya aliran modal tersebut ke Indonesia. Artinya perkembangan yang positif itu telah membuat Indonesia masuk dalam “radar screen” tujuan investasi para insvestor global. Kemudian, biaya investasi yang rendah (cost of carry) akhirnya mampu memberikan margin yang amat memadai dibandingkan dengan yield atau hasil penanamannya. Dewasa ini dalam dunia keuangan global, dana-dana yang berasal dari Jepang memiliki biaya amat rendah sehingga cost of carry-nya amat mungkin untuk ditempatkan di Indonesia. Terlebih dengan menguatnya nilai rupiah, investasi tersebut jika dihitung dalam nilai dollar mendapat rezeki ganda, yaitu selisih pendapatan ditambah capital gain yang berasal dari penguatan nilai rupiah.6 Namun ironinya, membaiknya beberapa indikator moneter diatas bagi sebagian kalangan dianggap telah merugikan mereka, khususnya bagi para pelaku usaha yang menjual produknya ke luar negeri (eksportir). Menguatanya nilai mata uang rupiah terhadap dollar ini bagi mereka telah membuat pendapatan yang mereka hasilkan dari mengekspor produknya keluar negeri menjadi berkurang. Dan hal ini yang kemudian membuat Kamar Dagang dan Industri Indonesia (KADIN) secara resmi meminta kepada Pemerintah untuk dapat mengembalikan nilai tukar terhadap dollar AS ke posisi Rp.9.000-Rp.9.100 per dollar. 7 Memang bagi para eksportir penguatan nilai mata uang rupiah terhadap dollar tidak menguntungkan mereka, karena para eksportir tersebut mendapatkan penghasilan dalam bentuk dollar ketika mereka menjual produknya keluar negeri, Cyrillus Harinowo, “Menebak Arah Rupiah,” Kompas (Senin, 21 Mei 2007) Ibid. 7 Lihat Harian Kompas, “Kadin Minta Pemerintah Perhatikan Kurs Rupiah,” (Jum’at, 18 Mei 2007) 5 6 1 sehingga dengan menurunnya nilai mata uang dollar terhadap rupiah sudah barang tentu akan menurunkan pula tingkat keuntungan yang bisa mereka dapatkan. Tetapi ternyata kondisi sekarang ini juga tidak hanya meresahkan dikalangan eksportir saja, beberapa waktu yang lalu di media massa juga pernah memberitakan sebagian pernyataan dari Menteri Keuangan Sri Mulyani yang mengkhawatirkan kondisi yang sedang terjadi sekarang ini, dimana menurut beliau bahwa kondisi sekarang ini mirip dengan periode pra krisis 1997/1998. dimana pada waktu itu juga Indonesia mengalami membanjirnya masuknya arus modal jangka pendek ke pasar keuangan Indonesia, namun secara tiba-tiba arus modal tersebut keluar dari Indonesia sehingga membuat pasar keuangan pada waktu itu menjadi “remuk redam” seketika. 8 Dan hal inilah yang kemudian menjadi pemicu terjadinya krisis ekonomi yang melanda Indonesia, yang pengaruhnya masih dirasakan sampai sekarang. Namun meskipun pernyataan dari Menteri keuangan tersebut dikoreksi oleh beliau sendiri bahwa yang dia maksudkan pada waktu itu adalah kondisi secara regional di Asia, bukan secara khusus membicarakan Indonesia, namun tidak ayal peryataan dari Menteri Keuangan tersebut telah menimbulkan kekhawatiran banyak kalangan khususnya masyarakat awam akan munculnya kembali krisis yang akan melanda negeri ini seperti yang terjadi pada Tahun 1997/1998, yang hingga kini masih membuat banyak orang trauma. Dan dengan latar belakang di atas kemudian penulis membuat makalah ini untuk meneliti lebih jauh apakah benar kondisi yang sekarang sedang terjadi ini dapat menyebabkan Indonesia dilanda krisis ekonomi kembali? Serta langkah-langkah apa saja yang perlu diambil oleh otoritas moneter dan Pemerintah guna mengantisipasi dampak negatif dari membanjirnya arus modal dalam jangka pendek ini ke dalam pasar keuangan Indonesia? Kemudian diharapkan dari makalah ini dapat memberikan gambaran lebih jelas mengenai permasalahan yang sedang berlangsung sekarang ini, sehingga dapat membuat pembuat kebijakan otoritas moneter dapat mengambil langkah-langkah yang tepat dalam mengantisipasi permasalahan yang buruk diseputar membanjirnya arus modal jangka pendek sekarang ini. 8 Op. cit., Arif Budisusilo. 2 Refleksi Krisis Tahun 1997 Pada awal Tahun 1997, banyak pihak baik dari dalam maupun luar negeri mengatakan bahwa fundamental perekonomian Indonesia sangat kokoh pada waktu itu, dimana hal tersebut ditunjukan melalui beberapa indicator makro ekonomi yang cukup baik serta pertumbuhan ekonomi yang cukup tinggi,9 sehingga tidak mungkin krisis moneter yang sedang berlangsung di Thailand ketika itu akan melanda Indonesia juga. Namun prediksi hampir semua prediksi tersebut keliru, ternyata Indonesia tidak dapat lepas dari krisis yang hampir melanda disebagian besar Negara-negara di kawasan Asia pada waktu itu, bahkan kemudian justru Indonesialah yang paling dalam terperosok ke dalam krisis ekonomi yang kemudian berujung kepada krisis multidimensional. Krisis ekonomi pada tahun 1997/1998 dapat dikatakan telah menghapus hampir sebagian besar keberhasilan proses pembangunan ekonomi yang dihasilkan oleh Orde Baru selama lebih dari 30 tahun. Salah satu sumber masalah yang kemudian menjadi malapetaka bagi pemerintah Orde Baru pada waktu itu adalah perubahan arus modal jangka pendek (hot money) yang keluar dari dalam negeri dalam jumlah yang sangat besar secara mendadak, dimana sebelumnya arus modal jangka pendek inilah yang membuat pasar saham dan pasar uang Indonesia menjadi tumbuh dengan pesatnya. Namun ketika arus modal jangka pendek ini lari keluar negeri secara besar-besar dalam waktu yang singkat membuat pasar saham dan pasar uang menjadi terpuruk. Membanjirnya arus modal jangka pendek ke pasar keuangan pada pemerintahan Orde Baru pada waktu itu adalah didorong adanya kelebihan likuiditas di pasar keuangan dunia, dimana hal ini merupakan dampak dari suku bunga rendah yang diterapkan oleh hampir sebagian besar Negara maju yang kemudian membuat terjadinya kelebihan likuiditas dinegara-negara maju yang selanjutnya mendorong para pelaku di pasar uang Negara-negara maju untuk menamkan uang mereka pada pasar-pasar keuangan emerging market seperti Indonesia yang memiliki suku bungan yang relatif lebih tinggi dibandingkan suku bunga di negara-negara maju untuk mendapatkan keuntungan jangka pendek yang lebih besar. Faisal Basri, Perekonomian Indonesia: Tantangan dan Harapan Bagi Kebangkitan Ekonomi Indonesia,” Jakarta: Erlangga, 2002. hal.20. 9 3 Selanjutnya celakanya arus modal jangka pendek yang masuk pada waktu itu dimanfaatkan oleh Pemerintah dan pihak swasta untuk dialokasikan pada proyek-proyek ekonomi jangka panjang, yang tidak dapat menuntut pengembalian modal dalam jangka pendek, seperti investasi pada sector property yang pada waktu itu sedang booming, sehingga ketika arus modal jangka pendek tersebut menarik diri dari pasar keuangan Indonesia (capital outflow), pasar keuangan Indonesia tidak mampu mengantisipasinya dengan baik sehingga mengakibatkan pasar keuangan Indonesia menjadi ambruk. Padahal sifat dari arus modal jangka pendek ini selalu berburu keuntungan jangka pendek, dimana saja, kapan saja dan lewat instrumen apa saja: termasuk saham, surat-surat utang jangka pendek, hingga valuta asing. Para pemilik modal jangka pendek ini tidak peduli, apakah tindakan mereka tersebut dapat membuat perekonomian suatu Negara baik atau buruk, mengkilap atau terpuruk.10 Fenomena Arus Modal Jangka Pendek 2007 Memahami suatu fenomena yang sedang terjadi dengan baik dapat membuat otoritas pengambil kebijakan menempuh langkah-langkah yang tepat dan proposional, sehingga kebijakan yang diambil tepat sasaran dan tidak menimbulkan kontraproduktif. Bayangan dampak buruk krisis yang melanda Indonesia pada tahun 1997/1998 memang sulit untuk dihapuskan begitu saja, namun bukan berati setiap aktifitas ekonomi yang mendekati gejala-gejala mengarah kepada seperti tanda-tanda sebelum krisis perlu diperhatikan dengan seksama. Kekhawatiran beberapa pihak bahwa Indonesia akan mengalami ”krisis ekonomi jilid II” tidak boleh diabaikan begitu saja. Meskipun banyak pihak pula mengemukakan bahwa Indonesia tidak akan mengalami krisis ekonomi sebagaimana yang terjadi pada tahun 1997 dengan fundamental ekonomi yang kokoh seperti sekarang ini. Namun perlu diingat bahwa pada pada tahun 1997pun banyak pihak yang tidak mempercayai bahwa Indonesia akan mengalami krisis ekonomi pada tahun 1997 dengan fundamental ekonomi yang begitu kokoh pada waktu itu, ternyata krisis ekonomi melanda Indonesia dengan dasyatnya. 10 Op. cit. Arif Budisusilo. 4 Seorang pengamat ekonomi berpendapat bahwa kondisi sekarang ini merupakan akibat dari kelebihan likuiditas di pasar keuangan dunia yang disebabkan oleh kebijakan suku bunga rendah yang dijalankan mantan Gubernur Bank Sentral Amerika Alan Greenspan pada periode 1998-2004. dimana kebijakan suku bungan rendah ini ditempuh untuk mencegah resesi ekonomi dunia setelah terjadinya krisis ekonomi di Asia, Rusia, Brasil, dan kejatuhan saham sektor teknologi di AS serta serangan teroris yang dikenal dengan ”9/11”.11 Dalam perkembangannya, insvestor dari AS dan Eropa menganggap investasi pasar saham di negara sedang berkembang menjadi satu investasi ”eksotik” dan menantang dengan peluang keuntungan yang lebih tinggi. Pasar saham dinegara berkembang dinilai menjanjikan potensi keuntungan lebih tinggi, selin dijadikan diversifikasi investasi bagi pemodal asing.12 Pada tahun 1990-an, hampir semua sekuritas dan perusahaan onvestasi AS memberikan porsi sepertiga dari total dana kelola untuk diinvestasikan ke pasar saham negara berkembang. Akhirnya, pasar modal menjadi aset investasi penting baik bagi pemodal dalam negeri maupun pemodal asing. Perkembangan terakhir pasar modal di negara berkembang menjadi tempat favorit bagi pemodal asing.13 Kemudian terjadinya pergeseran pola investasi, yaitu meningkatnya minat masyarakat negara maju berinvestasi di negara berkembang. Kondisi negara berkembang dianggap sudah semakin baik. Pertumbuhan ekonomi yang tinggi yang ditunjang ekspor dan penanaman modal asing telah membuat negara Asia seperti China dan India saat ini memiliki cadangan devisa yang mencapai ratusan miliar dollar AS. Cadangan devisa yang menumpuk tersebut turut menjadi ekses likuiditas dunia.14 Selanjutnya sumber kelebihan likuiditas yang lainnya disebabkan naiknya harga minyak dan komoditas tambang sehubungan dengan permintaan yang tinggi dari negara-negara Asia (tertama China dan India). Saat ini negara-negara penghasil minyak (Timur Tengah dan Rusia) mengalami Mirza Adityaswara, “Mencermati Arus Modal Portofolio,” Kompas (Senin, 21 Mei 2007). Rofikoh Rokhim, Kambing hitam itu bernama hot money, Bisnis Indonesia (Senin 14 Mei 2007). 13 Ibid. 14 Op.Cit. Mirza Adityaswara. 11 12 5 peningkatan surplus devisa ratusan miliar dollar AS. Dan uang tersebut juga harus diinvestasikan.15 Dan Indonesia mendapatkan limpahan arus modal jangka pendek dari luar negeri yang tidak sedikit, bahkan banyak kalangan yang menyebutkan indonesia sekarang ini sedang kebanjiran arus modal jangka pendek. Membanjirnya arus modal jangka pendek ini kedalam negeri diduga yang menjadi motor penggerak indikator sektor moneter Indonesia ke arah yang manakjubkan. Lebih lanjut seharusnya kondisi sekarang ini bisa disikapi dengan bijak, bahwa kondisi sekarang ini bisa dianggap sebagai permulaan yang bagus untuk bangkitnya kembali perekonomian Indonesia, seiring dengan meningkatnya kepercayaan investor luar negeri untuk menanamkan uangnya di Indonesia meskipun untuk saat ini masih bersifat jangka pendek. Karena jelas tanpa adanya kepercayaan yang tinggi terhadap prospek perekonomian Indonesia dari para insvestor luar negeri sudah barang tentu tidak akan terlalu gegabah untuk menanamkan uangnya di Indonesia, meskipun itu melalui investasi jangka pendek sekalipun. Karena tidak adanya jaminan uang mereka akan kembali. Selanjutnya, arus modal jangka pendek ini seharusnya juga tidak perlu ditakuti secara berlebihan, karena jelas otoritas moneter dan pemerintah dan sudah tentu kalangan swasta sekarang sepatutnya sudah mengambil pelajaran dari krisis yang terjadi pada tahun 1997 yang lalu ketika pada waktu itu salah melakukan alokasi terhadap arus modal jangka pendek untuk membiayai proyek-proyek perekonomian jangka panjang. Namun perlu dipahami juga bahwa kondisi sekarang sudah jauh berbeda dengan kondisi pada waktu tahun 1997, dimana kondisi sekarang sudah jauh lebih baik dibandingkan pada tahun 1997 yang lalu. Dimana pada saat ini kondisi makroekonomi Indonesia cukup baik yang mana ditunjukan neraca berjalan yang mengalami surplus, anggaran belanja negara defisitnya dibawah 3% produk domestik bruto (PDB), rasio utang luar negeri terhadap PDB dibawah 50%, dan angka kredit bermasalah pada Bank BUMN menunjukan penurunan.16 15 16 Ibid. Ibid. 6 Kesimpulan Masuknya arus modal jangka pendek ini memang harus diperhatikan, tetapi tidak perlu disikapi secara berlebihan agar tidak muncul kepanikan atau ekspektasi negatif. Justru lebih penting bagaimana mempertahankan arus modal jangka pendek ini supaya dapat lebih lama di Indonesia. Kalau investasi jangka pendek ini dapat memberikan keuntungan yang tinggi dan stabil, arus modal jangka pendek ini akan tinggal dalam jangka lama. Langkah yang dapat ditempuh untuk membuat arus modal jangka pendek ini dapat lebih lama di Indonesia dapat melalui menciptakan serangkai insentif sebagai daya tarik investasi, sehingga membuat arus modal jangka pendek ini dapat lebih lama lagi tinggal di Indonesia, sehingga dapat dimanfaatkan keberadaannya. Kemudian kekhawatiran akan munculnya kembali krisis seperi pada tahun 1997, tidak perlu ditakutkan, karena jelas kondisi sekarang sudah jauh berbeda dengan pada waktu sebelum krisis 1997, sehingga kemungkinan krisis akan kembali melanda Indonesia, masih jauh dari kenyataannya. 7