MODUL 09 ANALISIS OBLIGASI A. Seluk Beluk Obligasi B

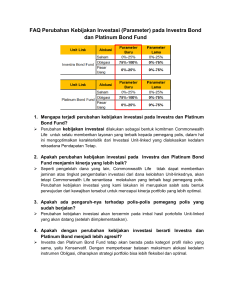

advertisement

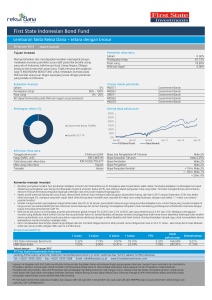

MODUL 09 ANALISIS OBLIGASI A. Seluk Beluk Obligasi B. Macam-Macam Obligasi C. Manfaat dan Kelemahan Obligasi D. Persyarata Pencatatan Obligasi di Indonesia E. Kurs Obligasi F. Yield Obligasi G. Konsekwensi Penawaran Umum Obligasi di Indonesia Pengertian Dasar Obligasi Dalam melakukan kegiatan investasi kita dihadapkan kepada berbagai alternative investasi. Salah satu alternative investasi yang cukup popular adalah Obligasi. Obligasi ini menjadi alternative investasi yang banyak diminati oleh para investor karena obligasi dianggap sebagai suatu investasi yang cukup aman. Sebenarnya apakah obligasi itu? Obligasi adalah suatu instrumen keuangan berbentuk surat hutang yang diterbitkan oleh suatu perusahaan guna menghimpun dana dari masyarakat dengan nilai nominal dan tingkat suku bunga tertentu. Pada umumnya tingkat suku bunga obligasi ditetapkan dengan perhitungan-perhitungan tertentu oleh penerbit obligasi tersebut. Pada dasarnya, obligasi dianggap sebagai suatu instrumen investasi yang menawarkan pendapatan yang relative lebih aman jika dibandingkan dengan instrumeninstrumen keuangan lainnya. Hal ini dikarenakan oleh beberapa alas an, yaitu: • Memberikan Cash-in-Flow yang tetap. Obligasi akan memberikan Cash-in-Flow atau arus pendapatan yang tetap. Sebab penerbit obligasi akan membayarkan sejumlah uang sebagai bunga obligasi kepada pemegang obligasi dengan nilai yang telah ditentukan sebelumnya serta jangka waktu yang konstan. • Jaminan pengembalian pokok pinjaman. Pemegang obligasi akan menerima sejumlah uang sebe\agai pelunasan aias hutang pokok pinjaman oleh penerbit obligasi sejumlah nilai par yang tertera pada obligasi tersebut. Uang tersebut akan dibayarkan pada saat tanggal jatuh tempo obligasi tiba. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 1 Jenis-jenis obligasi. Pada umumnya obligasi yang ada dapat diklasifikasikan ke dalam tiga jenis. Pengklasifikasian obligasi ini dilakukan berdasarkan lamanya masa jatuh tempo obligasi. Kenis-jenis obligasi tersebut adalah sebagai berikut. • Obligasi jangka pendek. Obligasi jangka pendek adalah obligasi yang mempunyai masa jatuh tempo yang kurang dari satu tahun. Obligasi semacam ini biasanya diperdagangkan pada pasar uang. • Obligasi jangka menengah. Obligasi jangka menengah adalah obligasi yang mempunyai masa jatuh tempo yang lebih dari satu tahun namun masih di bawah sepuluh tahun. Biasanya obligasi semacam ini lebih dikenal dengan isttilah Notes. • Obligasi jangka panjang. Obligasi jangka panjang adalah obligasi yang mempunyai masa jatuh tempo lebih dari sepuluh tahun. Obligasi semacam ini biasanya dikenal dengan istilah Bond. Karakteristik Obligasi. Secara umum, sebuah obligasi mempunyai beberapa karakteristik yang membedakan satu obligasi dengan obligasi lainnya. Karakteristik-karakteristik yang dimiliki suatu obligasi adalah (1) Ciri-ciri intrinsic, (2) Tipe obligasi, (3) Surat perjanjian dan (4) Fitur lain yang mempengaruhi jatuh tempo obligasi tersebut. • Ciri-ciri intrinsik. Yang dimaksud dengan cirri-ciri intrinsik sebuah obligasi adalah meliputi nilai pokok atau nilai par, lamanya umur obligasi, tingkat bunga yang dibayarkan dan sifat kepemilikan obligasi. Jangkawaktu pembayaran bunga kupon bias berfariasi. Ada yang membayarkan bunga kupon setahun sekali, semianuali, atau triwulanan. Nilai pokok dan lama jatuh tempo suatu obligasi ditentukan oleh penerbit. Khusus untuk cirri keempat yakni sifat kepemilikan, ada dua jenis sifat kepemilikan obligasi yakni (1) Obligasi yang teregister yaitu obligasi yang nama pemegangnya tertera pada sertifikat obligasi SEHINGGA OBLIGASI TERSEBUT TIDAK DAPAT DIPERJUALBELIKAN DAN (2) Obligasi tak teregister yaitu obligasi yang nama pemegangnya tidak tercatat sehingga obligasi ini bias diperjualbelikan di pasar keuangan. • Jenis penerbitan. Secara umum, obligasi dapat diterbitkan dengan tiga keadaan yaitu (1) Obligasi dengan jaminan yakni obligasi yang diterbitkan dengan asset tertentu sebagai jaminan atas obligasi tersebut. Pemegang obligasi dapat melakukan klaim atas asset yang PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 2 dijaminkan pada keadaan tertentu, (2) Obligasi tanpa jaminan yakni obligasi yang diterbitkan tanpa jaminan asset namun hanya memegang janji penerbit untuk membayar pokok obligasi pada waktu tertentu di masa yang akan dating dan (3) Obligasi subordinat yakni obligasi yang diterbitkan dengan menjaminkan pendapatan perusahaan. Obligasi ini hanya akan membayarkan bunga jika pendapatan diperoleh. Obligasi semacam ini memang tidak populer di kalangan korporasi. • Surat perjanjian. Surat perjanjian dalam sebuah penerbitan obligasi biasanya berisikan kewajibankewajiban hokum penerbit obligasi. Biasanya penjamin (biasanya adalah bank) akan menjamin bahwa pihak penerbit akan memenuhi semua kewajibannya seperti membayar bunga tepat waktu dan melunasi pokok pinjaman pada saat jatuh tempo. • Fitur lain yang mempengaruhi jatuh tempo obligasi. Setiap investor seharusnya memperhatikan fitur-fitur yang terdapat pada sebuah obligasi yang dapat mempengaruhi masa jatuh tempo suatu obligasi. Misalnya ada fitur callable yang memperbolehkan penerbit untuk menarik obligasi sebelum jatuh tempo dengan cara melunasi pokoknya sebelum masa jatuh tempo. Penerbit biasa akan memberikan pemberitahuan 30 atau 60 hari sebelumnya. Ada pula fitur yang memperbolehkan penerbit untuk membayar bunga obligasi dengan sumber dana lain seperti saham. Ada pula konsep sinking-fund yang mengatakan pembayaran pokok pinjaman semestinya dilakukan dengan cara diangsur dari pada dibayarkan sekaligus saat jatuh tempo. Hal ini juga akan merubah umur obligasi. Struktur Pasar Obligasi Global Pada dasarnya pasar obligasi dan asset-aset berpendapatan tetap lainnya memiliki pasar yang lebih luas jika dibandingkan dengan jenis asset lainnya. Dalam mencari dan menghimpun dana, perusahaan akan mempertimbangkan untuk menerbitkan saham baik sahan preferen maupun saham biasa sebagai modal sendiri ataupun meminjam dari luar dengan menerbitkan obligasi. Pasar obligasi secara umum tersebar di hamper semua Negara. Namun sekitar 50% dari keseluruhan pasar obligasi global adalah berasal dari Amerika Serikat. Selain itu Negara lain di kawasan Eropa dan Asia juga mempunyai pasar obligasinya sendiri. Di dalam pasar obligasi global, secara umum dapat kita klasifikasikan lima kelompok umum pihak-pihak yang menerbitkan obligasi sebagai berikut. • Pemerintah pusat suatu Negara. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 3 Hampir setiap pemerintah dari semua Negara menerbitkan surat hutang sejenis obligasi. Bahkan di Amerika Serikat obligasi yang diterbitkan oleh pemerintah federal AS mendominasi pasar obligasi di Negara tersebut. Di Jepang juga demikian. Obligasi yang diterbitkan digunakan untuk memenuhi kebutuhan pembanguan. Pemerintah Indonesia juga menerbitkan obligasi Negara yang dikenal dengan istilah SBI (Sertifikat Bank Indonesia) dan SUN (Surat Utang Negara). • Lembaga-lembaga kenegaraan. Selain pemerintah Negara itu sendiri, lembaga-lembaga yang dibawahinya juga bias menerbitkan obligasi untuk menghimpun dana. Di AS, obligasi yang diterbitkan oleh lembaga pemerintah ada yang dijamin oleh pemerintah, ada pulla yang tidak. • Pemerintah daerah suatu Negara. Negara bagian atau pemerintah daerah dari suatu Negara juga bias menerbitkan obligasi untuk tujuan pendanaan. Di Amerika Serikat misalnya, pemerintah negara bagian hingga pemerintah kota sekalipun menerbitkan obligasi. Keunggullan dari obligasi ini adalah bunga obligasi dianggap sebagai pendapatan bebas pajak. Walaupun secara umum pendapatan dari obligasi dikenai pajak. • Perusahaan. Berbeda dengan jenis obligasi lainnya, obligasi yang diterbitkan oleh perusahaan mempunyai variasi yang lebih beragam. Mulai dari bunga dan par. Setiap perusahaan memiliki kemampuan pembayaran yang berbeda-beda. Oleh karena itu, dibuatlah peringkat mulai dari yang paling aman untuk berinvestasi hingga paling beresiko. Belakangan ini, perusahaan yang menerbitkan obligasi dikelompokkan ke dalam empat kategori. Yaitu perusahaan industri, perusahaan transportasi, perusahaan utilitas umum dan perusahaan keuangan. • Penerbit internasional. Pada umumnya, obligasi yang diterbitkan secara internasional dikelompokkan ke dalam dua kelompok. (1) Foreign Bond yaitu obligasi yang diterbitkan dengan mata uang selain dolar dan (2) Eurobond yaitu obligasi yang diterbitkan dengan mata uang dolar. Komposisi obligasi asing di pasar dalam negeri bervariasi di tiap-tiap Negara. Jepang memiliki 10 % obligasi asing sedangkan Inggris memiliki 54% obligasi asing. Selain penerbit, di dalam pasar global obligasi juga harus ada investor. Investor yang bermain di pasar obligasi secara umum adalah investor individual dan investor institusional. Walaupun pada pelaksanaannya, proporsi investor sangat kecil. Investor institusional mendominasi 90% hingga 95% dari pasar. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 4 Investor institusional biasanya bermain di pasar obligasi pemerintah dan obligasi lembaga pemerintah. Misalnya perusahaan asuransi jiwa yang banyak menginvestasikan uang yang dimilikinya ke dalam obligasi lembaga pemerintah. Industri perbankan banyak berinvestasi di dalam obligasi pemerintah. Bond ratings Selain dapat memberikan keuntungan, obligasi juga berpotensi untuk menimbulkan kerugian, oleh karena itu untuk mengurangi resiko tersebut diperlukan pihak ketiga sebagai penyedia informasi tentang kinerja keuangan, manajemen, bisnis, dan kondisi industri emiten obligasi tersebut. Pihak institusi yang memberikan evaluasi dan penilaian atas kinerja emiten tersebut biasanya disebut lembaga pemeringkat (Rating Company). Lembaga ini bertugas untuk melakukan evaluasi dan analisis atas kemungkinan macetnya pembayaran surat utang. Lembaga pemeringkat tingkat internasional yang terkenal di antaranya adalah (a) Fitch Investor Service, (b) Moody's Investor (c) S & P (Standard and Poors). Sedangkan di Indonesia adalah (a) PEFINDO ( Pemeringkat Efek Indonesia) serta (b) PT Kasnic Credit Rating Indonesia. Tujuan utama proses rating adalah memberikan informasi akurat mengenai kinerja keuangan,posisi bisnis industri perseroan yang menerbitkan surat utang (obligasi) dalam bentuk peringkat kepada calon investor. Mafaat umum dari proses pemeringkatan adalah: • Sistem informasi keterbukaan pasar yang transparan yang menyangkut berbagai produk obligasi akan menciptakan pasar obligasi yang sehat dan transparan juga. • Efisiensi Biaya. Hasil rating yang bagus akan memberikan keuntungan, yaitu menghindari persyaratan keuangan yang biasanya memberatkan perusahaan seperti jaminan aset. • Menentukan besarnya coupon, semakin bagus rating cenderung semakin rendah nilai kupon begitu pula sebaliknya. • Memberikan informasi yang objektif dan independen menyangkut kemampuan pembayaran utang, tingkat resiko investasi yang mungkin timbul, serta jenis dan tingkatan utang tersebut. • Mampu menggambarkan kondisi pasar obligasi dan kondisi ekonomi pada umumnya. Manfaat rating bagi Investor : • Informasi resiko investasi. Dengan adanya peringkat obligasi maka Investor akan mengetahui resiko dari obligasi yang akan di pilihnya. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 5 • Rekomendasi Investasi. Investor akan mudah mengambil keputusan investasi berdasarkan hasil peringkat kinerja emiten obligasi tersebut sehingga Investor dapat melakukan strategi investasi akan membeli atau menjual sesuai perencanaannya. • Pebandingan. Hasil rating akan dijadikan patokan dalam membandingkan obligasi yang satu dengan yang lainnya, serta membandingkan struktur yang lain, deperti suku bunga dan metode penjaminannya. Sedangkan, manfaat rating bagi perusahaan (Emiten): • Informasi Posisi Bisnis. Dengan melakukan rating, pihak perseroan akan dapat mengetahui posisi bisnis dan kinerja usahanya dibandingkan dengan perusahaan sejenis lainnya. • Menentukan Struktur Obligasi. Setelah mengetahui keunggulan dan kelemahan menajemen, emiten dapat menentukan struktur obligasi yang meliputi tingakat suku bunga, jenis obligasi, jangka waktu jatuh tempo , jumlah emisi obligasi serta berbagai struktur pendukung lainnya. • Mendukung Kinerja. Apabila emiten mendapatkan rating yang cukup bagus maka kewajiban menyediakan Singking Fund (jaminan kredit) bisa di jadikan pelihan alternatif. • Alat Pemasaran. Dengan mendapatkan rating yang bagus, maka daya tarik perusahaan di mata Investor bisa meningkat, dengan demikian dengan adanya rating bisa membantu sistem pemasaran obligasi perusahaan. • Menjaga Kepercayaan Investor. Hasil rating yang independen akan membuat Investor merasa lebih aman, sehinnga kepercayaan Investor bisa terjaga. Setiap lembaga pemeringkat memiliki karaterisrik simbol peringkat yang berbeda-beda, berikut ini simbol dari lembaga peringkat internasional : FITCH High Grad MOODY'S AAA Aaa S&P DEFINISI AAA Rating tertinggi, dimana perusahaan memilk kapasitas yang sangat kuat di dalam membayar hutang pokok dan bunga. Obligasi ini tergolong yang paling aman. FITCH AA MOODY'S Aa S &P AA DEFINISI Obligasi dengan kualitas yang bagus dimana pembayaran hutang pokok dan bunga juga kuat. Hanya saja PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 6 margin of protection lebih lemah dari yang pertama Medium Grade A A A Obligasi jenis ini lemah atau rentan terhadap perubahan kondisi perekonomian di suatu negara BBB Bbb BBB Obligasi ini biasanya cukup didalam membayar hutang dan bunga namun beberapa keamanan obligasi tidak terjamin Speculative BB Ba BB Obligasi ini hanya memiliki proteksi yang sedang hutan pokok dan B di dalam membayar bunga B B Obligasi ini lemah di dalam membayar hutang pokok dan bunga Default CCC Caa CCC Obligasi ini memiliki kualitas yang jelek dan mungkin gagal di dalam membayar hutang pokok dan bunga. CC Ca CC Obligasi ini memiliki ketidakpastian yang tinggi. C Obligasi ini memiliki rating yang rendah dan memiliki kualitas investasi yang buruk C C Obligasi ini tidak membayar bunga dan rating hanya gambaran untuk membayar hutang pokok DDDD, D Obligasi ini tidak mampu dalam membayar DD, hutang pokok maupun bunga dan biasanya D di dalam pembayaran akan terjadi penunggakan. Beberapa lembaga pemeringkat yang ada di Indonesia juga memiliki karateristik simbol yang berbeda-beda, antara lain : a. PEFINDO ( Pemeringkat Efek Indonesia) Peringkat atas efek utang jangka panjang : PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 7 RatingKeterangan idAAA Peringkat tertinggi, kemampuan obligor yang superior, mampu memenuhi kewajiban jangka panjangnya. idAA Sedikit di bawah peringkat tertinggi, kemampuan obligor sangat kuat. idA Kemampuan obligor kuat, cukup peka terhadap perubahan yang merugikan. idBBB Kemampuan obligor yang memadai, kemapuan dapat diperlemah oleh perubahan yang merugikan. idBB Kemampuan obligor agak lemah, terpengaruh oleh perubahan lingkungan bisnis dan ekonomi. idB Perlindungan sangat lemah, obligor masih memiliki kemampuan membayar kewajiban, perubahan lingkungan dfapat memperburuk kinerja pembayarannya. idCCC Obligor tidak mampu lagi memenuhi kewajibannya, bergantung pada perubahan IdD lingkungan eksternal. Obligasi inii macet, emiten sudah berhenti usaha. b. Kasnic Credit Rating Indonesia Klasifikasi peringkat Kasnic Credit Rating : Long term invesment Grade AAA Kepastian pembayaran hutang pokok dan bunga sangat tinggi. AA Kepastian pembayaran hutang pokok dan bunga tinggi. Faktor resiko minimum karena tidak mudah terpengaruh perubahan keadaan ekonomi. A Kepastian pembayaran hutang pokok dan bunga tinggi. Faktor resiko minimum karena perusahaan cukup kuat untuk menghadapi perubahan keadaan ekonomi. BBB Kepastian pembayaran hutang pokok dan bunga rata-rata. Faktor resiko sedang karena pinjaman bisa terpengaruh perubahan keadaan ekonomi. Non Invesment Grade BB Kepastian pembayaran hutang pokok dan bunga cukup. Faktor resiko lebih tinggi karena perusahaan lebih dapat terpengaruh perubahan keadaan ekonomi. B Kepastian pembayaran hutang pokok dan bunga tidak pasti. Faktor resiko lebih tinggi karena perusahaan lemah di dalam perubahan keadaan ekonomi. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 8 CCC Kepastian pembayaran hutang pokok dan bunga sangat tidak pasti. Faktor resiko lebih tinggi karena perusahaan sangat lemah di dalam perubahan keadaan ekonomi. D Sekuritas mengalami kegagalan. Short Term Debt Invesment Grade K-1 K-2 Kepastian pembayaran sangat pasti dengan faktor fundamental yang kuat. Kepastian pembayaran pasti dengan faktor fundamental yang kuat. Faktor resiko kecil karena sekuritas tidak mudah terpengaruh perubahan keadaan ekonomi. K-3 Kepastian pembayaran cukup pasti dengan faktor fundamental yang bagus. Faktor resiko kecil karena sekuritas cukup kuat menghadapi perubahan keadaan ekonomi. K-4 Kepastian pembayaran rata-rata dengan faktor fundamental yang rata-rata. Faktor resiko kecil karena sekuritas cukup di dalam menghadapi perubahan keadaan ekonomi. Non Invesment Grade K-5 Kepastian pembayaran rendah dengan faktor fundamental yang rendah. Faktor resiko kecil karena sekuritas tidak cukup kuat di dalam menghadapi perubahan keadaan ekonomi. K-6 Kepastian pembayaran tidak ada. D Sekuritas mengalami kegagalan. ALTERNATIVE BOND ISSUES Domestic Government Bonds a. United States Pemerintah Amerika menerbitkan T-bills dimana jatuh temponya kurang dari 1 tahun dan 2 bentuk obligasi jangka panjang yaitu wesel pemerintah dimana jatuh temponya 10 tahun atau kurang dan Treasury Bonds dengan jatuh tempo 10-30 tahun. Obligasi ini terkenal dengan kualitasnya yang tinggi serta likuiditas yang tinggi. T-bills jangka pendek berbeda dengan wesel dan obligasi karena mereka di jual dengan discount dari par value dengan yield yang di inginkan. Returnnya berbeda antara harga beli dan par saat jatuh tempo. Treasury Inflation Protection Securities (TIPS) PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 9 Untuk menjamin Investor akan menerima yield yang di janjikan, dasar obligasi dan pembayaran bunga memuat indeks harga konsumen untuk semua konsumen dimana indeks tersebut diterbitkan oleh Bureau Of Labor Statistic. Dengan adanya TIPS bond maka nilai obligasi akan disesuaikan setiap 6 bulan sekali untuk menggambarkan inflasi yang ada. b. Jepang Obligasi yang diterbitkan pemerintah Jepang di kendalikan oleh pemerintah dan Bank Sentral Jepang. Obligasi ini memiliki 3 masa jatuh tempo yaitu : Jangka menengah (2,3,atau 4 tahun), Jangka panjang (10 tahun), dan Jangka sangat panjang (15-20 tahun). Obligasi jangka menengah diterbitkan setiap bulan dengan sistem lelang yang kompetitif. Obligasi jangka panjang di kuasai oleh badan keuangan dan diterbitkan setiap bulan oleh bank Jepang melalui institusi keuangan. Obligasi jangka sangat panjang dijual ditempat rahasia dengan sedikit institusi keuangan. c. Jerman Di Jerman 40% obligasi domestik diterbitkan oleh perusahaan non bank dan pemerintah pusat menerbitkan sekitar 36% melalui bank sentrak Jerman. Obligasi diterbitkan oleh republik pemerintahan Jerman, dimana diterbitkan sampai 4 juta deutshemarks dengan jatuh tempo 10 sampai 12 tahun, meskipun ada obligasi jangka waktu 30 tahun yang diterbitkan. Obligasi pemerintah sangat likuid karena Bundes Bank (Bank Sentral Jerman) selalu membuat pasar untuk menawarkan obligasi setiap saat. Obligasi ini juga memiliki kualitas yang tinggi karena ada jaminan dari pemerintahan Jerman. Oligasi ini di tukar melalui Over The Counter dan bunga dibayar setiap tahun. d. Inggris (united Kingdom) Pasar obligasi pemerintah Inggris dibuat oleh para pekerja dan broker dimana mereka bertindak sebagai agen didalm melakukan negosiasi dengan struktur komisi. Jatuh tempo obligasi dalam pasar ini memiliki beberapa jarak yaitu dari jangka pendek (jatuh tempo kurang dari 5 tahun) sampai jangka menengah (5 sampai 10 tahun) dan sampai jangka panjang ( 15 tahun atau lebih). Obligasi pemerintah memiliki masa penebusan yang tetap atau jarak dari tanggal penebusan di opsi pemerintah sampai di terbitkannya memo. Obligasi diterbitkan melalui bank sentral Inggris dengan memakai metode tender. Harga tidak yang di tawarkan tidak boleh di bawah harga minimum tender. e. Indonesia Di Indonesia penerbitan obligasi pemerintah di namakan denga SUN (Surat Utang Negara) pada awalnya disebabkan munculnya kebijakan pemerintah berkaitan dengan progaram penyelamatan industri perbankan yang mengalami rush, sehingga perlu di PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 10 selamatkan kondisi likuiditas keuangannya. Ada tiga jenis surat utang negara yang diterbitkan yaitu: 1. Surat Utang Bank Indonesia Instrumen ini diterbitkan Bank Indonesia sebesar Rp 218 triliun untuk progaram penjaminan (BLBI Bantuan Likuiditas Bank Indonesia) serta untuk program kredit sebesar Rp 9,97 triliun diterbitkan pada 25 september 1998. Instrumen ini diperdagangkan di pasar sekunder. 2. Obligasi Negara Obligasi ini diterbitkan untuk program rekapitalisasi perbankan sebesar Rp 423 triliun yanga diterbitkan sejak 28 Mei 1999 dan terdiri dari : Seri FR (Fixed Rate) senilai Rp 153,6 triliun Seri VR (Variable Rate) senilai Rp 241,6 triliun Seri HB (Hedge Bond) sebesar Rp 28,1 triliun Khusus untuk obligasi Negara yang diperdagangkan di pasar sekunder adalah seri FR (Fixed Rate) dan seri VR (Variable Rate). Untuk seri HB (Hedge Bond) tidak diperdagangkan di pasar sekunder. 3. Stapled Bond Obligasi jenis ini diterbitkan untuk kepentingan program rekapitalisasi perbankan dan mekanisme perdagangannya ditempatkan langsung pada bank peserta programrekapitalisasi. Struktur staple bond terdiri dari 2 jenis, yang pertama memberikan kupon yang menarik sesuai keinginan pasar, serta lebih tinggi dari obligasi yang kedua. Perhitungan rata-rata tertimbang dari kedua kupon obligasi tersebut sama dengan kupon obligasi negara yang ditukarkan. Jenis obligasi yang eitukat yaitu FR0001 (20004) serta FR0003 (2005). Government Agency Issues Agar obligasi pemerintah dapat ditawarkan lebih luas, pemerintahan masing-masing Negara bisa menetapkan perwakilan untuk menawarkan obligasinya. Masing-masing Negara memiliki kapasitas agency (perwakilan) yang berbeda-beda. Di Amerika agency sekuritas merupakan obligasi yang ditawarkan oleh pemerintah melalui agency pemerintah atau perusahaan pendukung Amerika. Ada 6 perusahaan pendukung pemerintah dan lebih dari 2 lusin agency yang menawarkan obligasi. Agency penawar biasanya membayar bunga semiannually dan biasanya berkisar antar US$ 1.000 dan US$ 10.000. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 11 Di Jepang agency nya merupakan organisasi rekan pemerintah, dan menawarkan sekitar 17% obligasi dari total pasar obligasi Jepang. Pasar agency ini termasuk Public debt, tetapi didalam penawarannya dilakukan di tempat rahasia dengan institusi keuangan. Di Jerman pasar agency hanya menawarkan sekitar 5% obligasi dari total public debt. Agency yang paling besar di Jerman adalah Railway dan Federal Post Office. Prosedur penawaran sama seperti penawaran obligasi pemerintah pada umumnya dan biasanya relative likuid. Sedangkan di Inggris tidak ada agency sama sekali. Municipal Bonds (Obligasi Pemda) Obligasi pemda adalah obligasi atau surat utang yang diterbitkan oleh pemerintah daerah sebagai Emiten, yang bisa berbentuk institusi atau unit organisasi di bawah pemerintahan daerah tersebut (provinsi atau kabupaten). Ada beberapa jenis obligasi pemda yaitu : a. General Obligation Bond Jenis obligasi ini diterbitkan untuk mendukung pembangunan sarana umum (public utilities) bagi masyarakat yang secara langsung tidak dikenai pungutan atau retribusi atas fasilitas tersebut seperti jalan umum, jembatan, perpustakaan umum atau museum. b. Special Revenue Bond Obligasi ini diterbitkan untuk tujuan pembangunan proyek fasilitas umum yang bisa menghasilkan pendapatan tertentu dan konersial seperti jembatan tol (mendapatkan retribusi) dan pusat perbelanjaan (mendapatkan sewa ruangan). c. Double Barreled Bond Obligasi ini diterbitkan denaga mendapatkan jaminan atau garansi double. Pembayaran kewajiban selain didapatkan dari pendapatan proyek tersebut juga di dukung jaminan back up lainnya seperti adanya dukungan alokasi pendapatan daerah yang lain misalnya pajak bumi bangunan atau kas daerah. d. Limited Tax Bond Penerbitan obligasi ini dibuat atas dasar penjaminan pungutan pajak tertentu atau pungutan pajak di wilayah daerah otoritas pemerintah daerah disitu. Adanya jaminan pungutan pajak ini akan memperkuat kemampuan pembayaran bunga dan pokok pinjaman. e. Incremental Tax Bond Alasan penerbitan obligasi ini didasarkan pada potensi pembangunan wilayah tertentu yang bisa memberikan efek positif terhadap harga jual properti di wilayah tersebut. Oleh karena itu, penjaminan kewajibannya didapatknan dari selisih pendapatan kenaikan pajak properti di kawasan tersebut (incremental tax). f. Private Activity Bond PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 12 Istilah lainnya adalah obligasi untuk kepentingan pribadi/khusus. Tujuan pengunaan dananya adalah untuk membiayai kegiatan swasta yang bergerak di bidang kemasyarakatan dan sosial (nonprofit) seperti sekolah atau rumah sakit. Dalam kasus ini obligasi harus diterbitkan secara selektif dan diperiksa kelayakan bisnisnya. Obligasi ini tetap dikenakan paja, kecuali dibebaskan dengan alasan yang spesifik g. Special Assessment Bond Obligasi pembebanan khusus ini diterbitkan pemda dan dibayar dari pajak yang dikenakan pada pembeli yang secara langsung menikmati fasilitas proyek tersebut. Penerbitan obligasi ini untuk kepentingan publik tertentu, secara tidka langsung dimaksudkan juga untuk kemajuan daerah dan kemakmuran penduduknya. Secara umum cara menghitung tax rate free yield dari municipal adalah ETY = i (1-t) Dimana : ETY = equialent taxable yield i = coupon rate dari municipal bonds t = marginal tax rate dari investor contoh : Seorang investor memperkirakan marginal tax rate 35% dan kupon rate dari municipal bond adalah 5%, maka hitunglah berapa ETY ? ETY = 0,05 = 0,0769 = 7,69% (1-0,15) Jaminan Municipal Bond Salah satu alat di municipal bond adalah penjaminannya, dimana perusahaan penjamin akan menjamin pembayaran hutang pokok dan bunganya apabila penerbit oligasi sudah tidak mampu memenuhi kewajibannya. Penerbit obligasi membeli asuransi untuk menjamin obligasinya untuk keuntungan Investor dan keuntungan dirinya sendiri yaitu untuk memperkecil kewajiban pembayaran bunga dengan memperkecil resiko obligasi tersebut Di Amerika pada tahun 2002 sekitar 40% dari municipal bond yang baru diterbitkan di asuransikan, ada 6 perusahaan asuransi yang menjamin yaitu The Municipal Bond Investor Assurance (MBIA), American Municipal Bond Assurance Corporation (AMBAC), the Financial Security Assurance (FSA), the Financial Guaranty Insurance Company (FGIC), Capital Guaranty Insurance Company (CGIC), dan Connie Lee Insurance Company. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 13 Corporate Bonds (Perusahaan Obligasi) Mortgage Bonds (Obligasi Hipotik) Penerbit dari mortgage bond mempunyai garansi (mengaransikan) hak gadai hipotik pertama dari beberapa property atau seluruh property yang ada di perusahaan kepada Bondholder (pemilik obligasi). Equipment Trust Certificates Equipment Trust Certificates diterbitkan oleh RailRoads (penerbit terbesar), Airlines dan perusahaan transportasi lain dengan melanjutkan pemakaian untuk pembelian peralatan (biaya mobil, pesawat terbang, jalan kereta), dimana yang telah disediakan sebagai jaminan untuk hutang. Collateral Trust Bonds Sebagai alternative untuk perjanjian harta tetap atau property, peminjam bisa menjanjikan harta keuangan seperti : saham, obligasi, surat hutang sebagai jaminan. Collateralized Mortgage Obligations (CMOs) Pemilik investor obligasi CMO menyediakan arus kas atau aliran kas dari hipotik, tapi lebih daripada persiapan atau susunan. The straight pass through, CMO menggantikan a sequential distribution process yang membuat series dari obligasi dengan bermacammacam batas waktu pinjaman untuk menarik kepada jajaran para investor. Asset Backed Securities (ABSs) Asset backed securities, dimana meliputi securitizing debt. Ini merupakan konsep yang penting karena pada dasarnya meningkatkan likuiditas pada instumen hutang individual. Certificates for Automobile Receivables (CARs) CARs adalah penjaminan surat-surat berharga dari pinjaman untuk individual untuk keuanagan pembelian mobil. Credit card Receivables Piutang kartu kredit mempertimbangkan untuk memutarkan menjadi credit ABS (Asset Backed Securities), dalam nyatanya piutang Auto Loan mengarahkan sebagai kontrak angsuran ABS. Variable Rate Notes PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 14 Menjadi sangat popular selama periode high interest rates. Dua hal keunikan Variable Rate Notes : • Sesudah bulan pertama dari 6 bulan sampai 18 bulan dari diterbitkannya, selama dimana dasar suku minimum sering kali di garansikan. • Sesudah tahun pertama atau kedua, surat pinjaman dapat ditebus dengan par, dengan pemilik option. Biasanya jarak dalam 6 bulan. Zero Coupon & Deep Discount Bonds Nilai dari obligasi adalah nilai sekarang dalam Aliran Arus Kas (interest&principal) memerlukan YTM (Yield to Maturity). A zero coupon discount bond menjanjikan pembayaran yang ditentukan principal amount dalam tanggal jatuh tempo yang akan dating, tapi tidak menjanjikan untuk membuat pembayaran bunga. High Yield Bonds Adalah segmen dalam perusahaan pasar obligasi adanya pertumbuhan dalam ukuran, kepentingan, dan kontroversi adalah high yield bonds juga mengarah sebagai speculative grade bonds&junk bonds. Distribution of High Yield Bond Ratings Distribution of Ratings untuk semua obligasi berisikan High Yield Bond dari Lehman Brothers. Ownership of High Yield Bond Pemilik utama dari High Yield Bond mempunyai dana yang menguntungkan, asuransi perusahaan & dana pension. Japanese Corporate Bond Market Ada dua komponen : • Obligasi diterbitkan oleh perusahaan industri • Obligasi diterbitkan oleh bank untuk pinjaman uang kepada perusahaan German Corporate Bond Market Di Jerman mempunyai sector kombinasi dalam perusahaannya yang meliputi Pure Corporate Bonds&Bank Bonds. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 15 United Kingdom Bond Market Perusahaan obligasi di United Kingdom atau Inggris menyediakan tiga bentuk : • Debentures • Unsecured Loans • Convertible Bonds Interprecing Bond Quotes : • Corporate Bond Quotes Dalam pendapatan tetap di obligasi dengan pengecualian dari preferred stock, diperdagangkan dalam dasar accured in teresto. Harga untuk nilai dari aliran kas masa yang akan dating dari obligasi&tidak termasuk bunga telah ditambah untuk pemilik sejak jatuh tempo pembayaran terakhir. • Treasury & Agency Bond Quotes Surat jaminan ini berbeda karena tidak penting bagi daftar penerbit. Surat jaminan di daftarkan dalam Treasury Strip&Treasury Bill Section hanya dalam laporan tanggal dan hari untuk jatuh temponya dan no coupons. Ini karena benar-benar surat jaminan discount asli dan berbeda antara harga yang di bayar dan jatuh tempo dari nilai par. • Municipal Bond Quotes Setiap diterbitkannya memberikan jumlah obligasi yang akan ditawarkan, nama-nama surat pinjaman, tujuan atau deskripsi dari penerbit, the coupon rate, jatuh tempo (meliputi : bulan, hari dan tahun), hasil atau harga, penawaran dealer bond. DAFTAR PUSTAKA Raharjo, Sapto. 2004. Panduan Investasi Obligasi, PT Gramedia Pustaka Umum : Jakarta. K. Reilly Frank and C.Brown Keith. 2006. Investment Analysis and Portfolio Management 8th Edition, Thomson South-Western. http://www.pefindo.net http://vibiznews.com/1new/knowledge/obligasi/Klasifikasi%20Peringkat%20PT%20Kasnic %20DCR%20Indonesia.pdf. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 16 Strategi Manajemen Obligasi Strategi Alternatif Obligasi Strategi Manajemen Pasif Terdapat 2 Strategi manajemen pasif, yaitu : 1. Strategi beli dan menjaga, di mana seorang manajer memilih suatu obligasi portfolio ; aturan berdasarkan pada sasaran hasil dan batasan dari klien dengan tujuan pemilikan obligasi 2. Strategi indexing, sasaran akan membangun suatu obligasi portfolio ; aturan pencapaian suatu index obligasi portfolio ; aturan ditetapkan seperti Lehman Brothers Index / Government Bond Index. Beli dan [memegang/menjaga] strategi Strategi manajemen portfolio yang sederhana untuk membeli dan menjaga. Investor tidak mempertimbangkan perdagangan aktif untuk mencapai kembalian menarik tetapi, melainkan mencari sarana yang mendekati horizon investasi jangka panjang yang ditetapkan mereka untuk mengurangi investasi kembali dan harga untuk mengambil resiko. Banyak investor obligasi portfolio sukses dan para manajer portfolio kelembagaan mengikuti suatu modifikasi strategi membeli dan menjaga di mana di dalam suatu investasi adalah membuat suatu isu dengan niat kepemilikan itu pada akhirnya menyangkut horizon investasi. Dalam keagresifan beli dan menjaga, investor juga menyertakan pemilihan waktu pertimbangan dengan penggunaan pengetahuan hasil penyebaran tingkat bunga pasar mereka. Indexing strategi Seperti dibahas di dalam bab pasar modal efisien, banyak studi empiris sudah mempertunjukkan bahwa yang mayoritas para manajer uang belum mampu memenuhi resiko hasil kembalian pencapaian saham biasa atau index obligasi. Sebagai hasilnya, banyak klien sudah memilih ke beberapa bagian index dari obligasi portfolio ; aturan mereka, yang mana berarti bahwa portfolio paling membangun suatu portfolio itulah yang akan memenuhi capaian suatu indeks pasar obligasi ; aturan seperti Lehman Brothers Index, Merrill Brothers index, atau Salomon Brothers Index. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 17 Ketika pemicu suatu strategi indexing, pemilihan dari indeks pasar sesuai adalah sangat penting sebab itu secara langsung menentukan resiko hasil kembalian klien. Strategi Manajemen Aktif 5 strategi manajemen aktif yang tersedia, mencakup tingkat bunga antisipasi, yang mana melibatkan peramalan ekonomi, seperti halnya analisis kredit dan analisa penilaian, dimana memerlukan analisa perusahaan dan obligasi ; aturan terperinci. Sebagai alternatif, hasil penyebaran analisa dan obligasi ; aturan menukar, dimana memerlukan ekonomi dan analisis pasar yang tersedia. Antisipasi Tingkat Bunga Antisipasi tingkat bunga barangkali strategi manajemen aktip yang paling berbahaya sebab itu berdasarkan pada peramalan masa depan tingkat bunga tidak-pasti. Gagasan untuk menyimpan modal ketika suatu peningkatan di dalam tingkat bunga diantisipasi dan mencapai laba dari penjualan aktiva menarik ketika tingkat bunga diharapkan untuk merosot. sasaran seperti itu pada umumnya dicapai dengan mengubah struktur menyangkut jangka waktu portfolio. Sekali ketika masa depan tingkat bunga telah ditentukan, prosedur mempercayakan sebagian besar pada berbagai hal teknis. Berasumsilah bahwa kamu harapkan suatu peningkatan di dalam tingkat bunga dan ingin menyimpan modalmu dengan mengurangi jangka waktu dari portfoliomu, suatu pilihan populer akan bersifat tinggi hasilnya, kewajiban jangka pendek. Penilaian Analisa Dengan analisa penilaian, usaha manajer portfolio untuk memilih obligasi berdasarkan pada nilai hakiki mereka, yang mana adalah ditentukan berdasar pada karakteristik mereka dan nilai rata-rata dari karakteristik di dalam pasar. Sukses di dalam analisa penilaian didasarkan pada pemahaman karakteristik yang adalah penting di dalam penilaian dan menjadi mampu dengan teliti menaksir hasil ongkos karakteristik. Analisis kredit Suatu strategi analisis kredit melibatkan detil analisa menyangkut obligasi ; Aturan issuer untuk menentukan perubahan diharapkan dalam resiko kelalaian nya .Untuk menggunakan analisis kredit sebagai strategi manajemen portfolio, adalah diperlukan untuk merancang menilai perubahan sebelum pengumuman penilaian maksimum para agen. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 18 Menyebar Hasil Analisa Suatu manajer obligasi portfolio ; akan memonitor hubungan - hubungan abnormal yang terjadi, dan melaksanakan berbagai sektor menukar. Faktor yang rumit mengembangkan latar belakang untuk mengetahui hubungan hasil yang normal dan untuk mengevaluasi likuiditas diperlukan untuk membeli atau menjual isu yang diperlukan dengan cepat cukup untuk mengambil keuntungan dari perbedaan hasil yang temporer. Penukaran Obligasi Penukaran obligasi melibatkan pembubaran suatu posisi sekarang dan secara serempak membeli suatu isu berbeda dalam tempat nya dengan atribut serupa tetapi mempunyai suatu kesempatan untuk peningkatan kembalian. Penukaran dapat dieksekusi untuk meningkatkan hasil sekarang, untuk meningkatkan hasil jatuh tempo, untuk mengambil keuntungan dari pergeseran dalam tingkat bunga atau penyusunan kembali hasil menyebar, untuk meningkatkan mutu suatu portfolio, atau untuk tujuan perpajakan. beberapa penukaran adalah sangat canggih dan memerlukan suatu komputer untuk kalkulasi. Kebanyakan penukaran melibatkan beberapa jenis resiko yang berbeda. Satu resiko jelas nyata adalah bahwa pasar akan pindah gerakkan melawan terhadap kamu. Tingkat bunga boleh bergerak naik ke atas pemilikan periode dan menyebabkan kamu mengalami suatu kerugian. Strategi Perbaikan Pendapatan Investasi Suatu strategi manajemen aktif yang mempertimbangkan satu atau beberapa teknik pembahasan yang sampai sekarang diterapkan kepada global portfolio. Jumlah maksimum global alokasi asset pendapatan harus mempertimbangkan 3 faktor yang saling berhubungan: 1. Ekonomi lokal pada setiap negeri yang meliputi efek domestic dan permintaan internasional. 2. Dampak dari total permintaan ini dan tindakan keuangan domestik pada tingkat bunga dan inflasi. 3. Efek dari ekonomi, inflasi, dan tingkat bunga pada nilai tukar antar negara-negara. Berdasarkan pada evaluasi dari faktor ini, seorang manajer portfolio harus membuat keputusan untuk masing-masing negara. Teknik Persaingan Pembiayaan PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 19 Seperti dibahas sebelumnya, oleh karena suatu peningkatan menilai tingkat bunga dan kebutuhan dari banyak lembaga investor, telah ada suatu pertumbuhan di penggunaan Teknik Persaingan Pembiayaan berkisar antara tunai murni-portfolio yang tersedia yang dipersaingkan ke dalam pengebalan / imuniasi yang tidak tentu. Portfolio yang tersedia Dedikasi mengacu pada teknik mengikat manajemen portfolio yang digunakan untuk melayani suatu satuan kewajiban. Gagasan bahwa suatu pensiun mempunyai satu set masa depan kewajiban, dan yang bertanggung jawab untuk mengatur kewajiban ini ingin agar seorang manajer uang membangun suatu asset portfolio dengan arus kas yang akan bertemu dengan arus kewajiban ini. Strategi Pengebalan / Imuniasi Sebagai ganti penggunaan suatu strategi pasif, strategi aktif, atau suatu teknik prtfolio yang tersedia, seorang manajer portfolio ( setelah konsultasi klien) boleh memutuskan bahwa strategi yang optimal akan mengebalkan dengan vaksin portfolio dari tingkat bunga yang berubah-ubah. Usaha teknik pengebalan / imuniasi untuk memperoleh suatu tingkat pengembalian ditetapkan dengan tingkat bunga pasar yang sekarang selama horizon investasi ditentukan dengan mengabaikan apa yang terjadi untuk menjual tingkat bunga. Horizon yang mempertemukan Horizon yang mempertemukan adalah suatu kombinasi 2 teknik pembahasan menyangkut : dedikasi pertemuan kas dan pengebalan / imuniasi. Teknik kombinasi juga membantu mengurangi salah satu permasalahan dengan pengebalan / imuniasi klasik : potensi untuk nonparallel bergeser ke dalam kurva hasil. Suatu keputusan penting ketika penggunaan horizon pertemuan menjadi horizon periode panjang. Manajer portfolio perlu menyediakan kepada klien satu set alternatif horizon pertemuan biayabiaya dan keuntungan-keuntungan masing-masing di antara mereka dan mengijinkan klien untuk membuat keputusan. PUSAT PENGEMBANGAN BAHAN AJAR-UMB AGUS ZAINAL AM PASAR MODAL 20